возврат товаров реализованных в предыдущем налоговом периоде налоговый учет

Возврат товара в 2021-2022 годах

Итак, с 2019 года НДС при возврате товара поставщику предписано оформлять по следующим правилам:

Не важно, по какой причине происходит возврат. Так оформляют возврат и бракованного, и качественного товара, если он не соответствует договору. Если оформить возврат счетом-фактурой от покупателя (как это делали ранее, до 2019 года), продавец лишится вычета НДС. Такой же порядок действует, если покупатель не платит НДС из-за применения спецрежима (УСН).

О вычетах НДС у продавца при возврате товаров рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Такие разъяснения приводит Минфин (посмотреть реквизиты писем вы можете по ссылкам выше). Но при этом делает следующее дополнение: если товар возвращается по договору купли-продажи, где стороны меняются местами, счета-фактуры выставляются как при реализации (см., например, письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Подробнее об оформлении счетов-фактур на возврат читайте в этой статье.

Когда возврат будет обратной реализацией

Как правило, при возврате товаров отдельный договор купли-продажи, в котором покупатель становится продавцом, а продавец — покупателем, никто не заключает. Поэтому так сразу представить себе ситуацию, о которой говорит Минфин, непросто.

Но даже если такого договора нет, обратная реализация может возникнуть. Посмотрите внимательно исходный договор. Нет ли в нем условия об обратном выкупе товаров продавцом? Например, если покупателю не удалось продать их до определенного времени. Это и есть обратная реализация, при которой покупатель должен составить счет-фактуру.

Здесь важен следующий момент. Чтобы не было претензий к вычету, в договоре стоит четко обозначить, что возврат товара производится обратной поставкой, в которой покупатель является продавцом, а продавец — покупателем. Тогда никаких оснований придраться к счету-фактуре (он будет не корректировочным, а обычным) у проверяющих не будет. Если такой конкретики в договоре нет, претензии возможны к любому оформлению сделки:

Так что сделайте ревизию своих договоров и при необходимости внесите в них изменения.

Кстати, обратный выкуп возможен не только в отношении нераспроданных качественных товаров, но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Возврат товаров: разница в бухучете

Отличия возврата от обратного выкупа важны и для отражения операции в бухучете.

Обычный возврат, например, в случае брака

Возвращая товар, который был принят на учет, покупатель сделает следующие проводки:

Продавец должен сторнировать у себя:

Если возвращаете качественный товар, возможно оформить 2 способами:

2. Оформить обратный выкуп

Покупатель отражает реализацию товаров:

Продавец, соответственно, приходует эти товары у себя в учете:

Итоги

Порядок оформления возврата товаров поставщику изменился с 2019 года и теперь он един: поставщик составляет корректировочный счет-фактуру, а покупатель только накладную с пометкой «возврат товара». Счет-фактуру на возврат покупатель не оформляет. На основании корректировочного счета-фактуры продавец принимает НДС к вычету в периоде возврата товаров, а покупатель восстанавливает НДС.

Образец заполнения корректировочного счета-фактуры на возврат товаров поставщику см. здесь.

Стр. 301 в декларации по прибыли при возврате товаров, реализованных в прошлых налоговых периодах — требование ИФНС

Вопрос задал Екатерина Ж. (Санкт-Петербург)

Ответственный за ответ: Мария Демашева (★9.72/10)

Добрый день. В 3кв.2019г. осуществлен возврат реализованного в 2017г. товара. Данная сумма отражена по строке 301 НД по налогу на прибыль. ФНС прислала требование пояснить полученный убыток, приравненный к внереализационным. Не нашла в базе знаний подтверждения отнесения этой хоз.операции в стр.301 НД прибыли.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (12)

Если мы говорим в плане автоматизации в 1С, то такой порядок предусмотрен письмом Минфина от 25.07.2016 N 03-03-06/1/43372.

На него можете сослаться в ответе в ИФНС.

Такие изменения прошли в 1С с релиза 3.0.71.75 для документа Возврат товаров от покупателя. На семинаре по НДС за 2 кв 2019 мы обсуждали эту специфику в блоке Возврат товаров долгожданные разъяснения и изменения в 1С

Если спорить не готовы, то можно отразить эту же операцию, но через Корректировку реализации.

Написала Вам на почту. Пришлите, пожалуйста, мне скан требования.

Мария, Требование отправила вам по эл.почте, Вы мне еще ответите?

Требование посмотрела, спасибо.

Изучите, что пишет Минфин в письме, на которое дала ссылку.

И так можете и отвечать, что в строках 300 и 301 отражена сумма по операции возврата товара от покупателя. Реализация была осуществлена в…

Дальше аргументы из письма Минфина и ссылку на него.

И сканы первички т.к. просят документально подтвердить.

Мария, вы имеете ввиду письмо от 25.07.2016 N 03-03-06/1/43372?

Мария, достаточно аргумента: «Товар, возвращенный покупателем, принимается к учету поставщика по стоимости, по которой данный товар учитывался на дату реализации»?

Таким образом, в НД в доходах по строке 101 (внереализационные доходы прошлых лет) указывается себестоимость возвращенного товара,

в Приложении 2 к листу 02 (расходы) по строке 300 (убытки прошлого налогового периода) сумма возвращенного товара в ценах реализации. Правильно я поняла механизм отражения этой хоз.операции?

Да, ключевой момент, который надо пояснить в ответ на требование, следующий.

Произведен возврат товаров, которые были реализованы не в текущем, а в прошлом налоговом периоде.

В целях налога на прибыль в этом случае

— выручка отражается, как убыток прошлых налоговых периодов;

— себестоимость отражается, как внереализационные доходы прошлых лет.

Возврат товаров реализованных в предыдущем налоговом периоде налоговый учет

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет общую систему налогообложения. В бухгалтерском и налоговом учете организации в 2013-2016 годах допущены ошибки в виде непроведенной реализации товаров, в виде задвоенной реализации товаров, в виде неотражения приобретения товаров и услуг. Организация работала во все периоды с прибылью и уплачивала налоги. В текущем периоде также будет получена прибыль.

Каков порядок исправления допущенных ошибок?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация обязана представить в налоговый орган уточненные налоговые декларации по НДС и налогу на прибыль за периоды, в которых фактически была произведена реализация товаров, ранее не отраженная в учете. До представления уточненных деклараций организации необходимо уплатить недоимки по налогам и соответствующие им пени.

Организация имеет право, но не обязана, представить уточненные декларации за периоды, в которых излишне учтен доход от реализации и исчислен НДС, и в которых не были учтены расходы на приобретение товаров и услуг. Однако в связи с истечением трехлетнего срока с момента уплаты налогов право на возврат или зачет сумм переплаты организацией утрачено. Утрачено также и право на вычет НДС по товарам и услугам, своевременно не поставленным на учет.

В бухгалтерском учете исправительные записи производятся в периоде обнаружения ошибок. Исправлять ранее представленные и утвержденные формы бухгалтерской отчетности не требуется.

Обоснование вывода:

Налоговый учет

Порядок исправления ошибок в налоговом учете регламентирован п. 1 ст. 54 НК РФ.

В общем случае при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абзац 2 п. 1 ст. 54 НК РФ).

При этом в случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога (абзац 3 п. 1 ст. 54 НК РФ).

В рассматриваемой ситуации периоды совершения ошибок известны. Однако влияние этих ошибок на суммы уплаченных налогов за прошлые налоговые (отчетные) периоды различное.

Так, неотражение в прошлых периодах доходов от реализации товаров привело к занижению суммы НДС и налога на прибыль, подлежащих уплате (даже при уменьшении выручки на стоимость реализованных товаров). Соответственно, перерассчитать налоговые базы, суммы НДС и налога на прибыль необходимо за те налоговые (отчетные) периоды, в которых были допущены данные ошибки (абзац 2 п. 1 ст. 54 НК РФ).

Поэтому организации необходимо внести изменения в соответствующие аналитические регистры налогового учета (абзац 1 п. 1 ст. 54, ст. ст. 313, 314 НК РФ), заполнить дополнительные листы к книгам продаж (абзац 3 п. 3, п. 4 Правил ведения книги продаж) и представить в налоговый орган уточненные налоговые декларации (п. 1 ст. 81 НК РФ).

Обратите внимание, что уточненные декларации представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

Во избежание штрафных санкций по ст. 122 НК РФ до представления уточненных деклараций необходимо заплатить подлежащие доплате суммы налога и пени (пп. 1 п. 4 ст. 81 НК РФ, письмо Минфина России от 13.09.2016 N 03-02-07/1/53498).

Ошибка в виде дважды учтенной выручки от реализации одних и тех товаров привела к переплате налога на прибыль (даже при уменьшении выручки на стоимость реализованных товаров) и НДС за соответствующие налоговые (отчетные) периоды. Неотражение расходов на приобретение товаров и услуг привело также к переплате налога на прибыль, а также НДС, так как НДС по приобретениям не был принят к вычету.

В общем случае такие ошибки можно исправлять в периоде их обнаружения на основании абзаца 3 п. 1 ст. 54 НК РФ.

Положения абзаца 3 п. 1 ст. 54 НК РФ применяются в том случае, если по итогам периода, в котором была допущена ошибка, организация получала прибыль и уплачивала налог (письма Минфина России от 13.08.2012 N 03-03-06/1/408, от 30.01.2012 N 03-03-06/1/40, от 07.05.2010 N 03-02-07/1-225). Кроме того, по мнению уполномоченных органов, для применения абзаца 3 п. 1 ст. 54 НК РФ необходимо также получение организацией прибыли в текущем периоде (письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 24.03.2017 N 03-03-06/1/17177, от 22.07.2015 N 03-02-07/1/42067).

В рассматриваемой ситуации в указанных в вопросе периодах организация работала с прибылью, и по итогам текущего периода будет получена прибыль. Однако с момента переплаты налогов прошло более трех лет, и организация утратила право распоряжаться соответствующими суммами излишне уплаченных в бюджет налогов (п. 7 ст. 78 НК РФ, п. 30 Обзора судебной практики ВС РФ N 2 (2018), утвержденного Президиумом ВС РФ 04.07.2018, письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 04.08.2017 N 03-03-06/2/50113, от 04.04.2017 N 03-03-06/1/19798). Если организация отразит в текущем периоде корректировки доходов и расходов за прошлые периоды, то неправомерно уменьшит свои текущие налоговые обязательства. В связи с этим считаем, что положения абзаца 3 п. 1 ст. 54 НК РФ в рассматриваемой ситуации не применяются.

При этом у организации есть право (не обязанность) представить уточненные декларации за налоговые (отчетные) периоды, в которых были допущены ошибки, приведшие к излишней уплате налогов (абзац 2 п. 1 ст. 81 НК РФ). В то же время на возврат или зачет налогов в данном случае рассчитывать не приходится.

Трехлетний срок для принятия к вычету НДС по своевременно не оприходованным товарам и услугам также организацией пропущен (п. 1.1 ст. 172 НК РФ), несмотря на то, что в учете операции по их приобретению будут отражены в текущем периоде.

По мнению судей, в целях исчисления НДС определяющим в понятии «принятие на учет» является не период, когда соответствующая проводка была фактически оформлена, а период, когда она должна была быть оформлена (постановления АС Московского округа от 03.11.2017 N Ф05-13490/17 по делу N А40-142439/2016, ФАС Западно-Сибирского округа от 15.01.2014 N Ф04-7782/13 по делу N А46-5583/2013, АС Северо-Западного округа от 16.03.2016 N Ф07-487/16 по делу N А56-23406/2015).

Бухгалтерский учет

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Исправление ошибок в бухгалтерском учете и отчетности;

— Вопрос: По данным поставщика сумма кредиторской задолженности значительно превышает сумму кредиторской задолженности, числящейся на счете 60 у организации (ООО). При этом организация подписала акт сверки с суммой указанной задолженности. Период появления ошибки и обстоятельства возникновения разницы неизвестны, предположительно разница возникла более пяти лет назад. Как исправить ошибку в бухгалтерском учете организации в 2016 году? (ответ службы Правового консалтинга ГАРАНТ, июнь 2016 г.)

— Вопрос: В результате сверки расчетов с контрагентом (поставщиком) в мае 2015 года выявлена дебиторская задолженность в размере 4066 руб. У организации данная задолженность не числилась, однако акт сверки расчетов был подписан сторонами с отражением данной задолженности. Предположительно, ошибка возникла в 2014 году (сверка расчетов по состоянию на 31.12.2014 произведена не была). На основании акта сверки сумма выявленной задолженности была погашена контрагентом. Ранее расчеты с указанным контрагентом отражались на счете 76. Каков порядок бухгалтерского и налогового учета (в части налога на прибыль и НДС) суммы выявленной и погашенной задолженности? (ответ службы Правового консалтинга ГАРАНТ, июль 2015 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Хозяйствующий субъект должен самостоятельно определить уровень существенности ошибки, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности. Организация может установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса. Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике (подробнее смотрите в ответе на Вопрос: Можно ли в учетной политике для бухгалтерского учета установить уровень существенности ошибки в размере 10%? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)).

НДС при возврате товаров по договору с особым переходом права собственности

По договору между контрагентами могут быть предусмотрены особые условия перехода права собственности на товары. Например, к покупателю право собственности может переходить после получения товаров и принятия к учету или после их оплаты. В «1С:Бухгалтерии 8» начиная с версии 3.0.81 добавлена возможность отражения возврата отгруженных товаров до момента перехода права собственности на них покупателю. В статье эксперты 1С рассказывают об учете в программе НДС у продавца при возврате товаров как до перехода права собственности на товар к покупателю, так и после перехода такого права.

Нормативное регулирование возврата товаров

Покупатель имеет право возвратить товар, а продавец обязан принять такой товар обратно по следующим основаниям (гл. 30 ГК РФ):

продавцом не переданы в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ);

продавцом передано меньшее количество товара, чем определено договором (п. 1 ст. 466 ГК РФ);

продавцом переданы товары с нарушением условия об ассортименте (п. 2 ст. 468 ГК РФ);

покупателем обнаружены существенные нарушения требований к качеству товара (п. 2 ст. 475 ГК РФ);

продавцом поставлен товар без надлежащей тары и упаковки (ст. 482 ГК РФ);

нарушены иные требования, установленные договором.

Кроме того, для возврата товара, приобретенного покупателем по договору розничной купли-продажи, Законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» устанавливают дополнительные основания.

На основании пункта 2 статьи 450.1 ГК РФ в случае одностороннего отказа от договора (исполнения договора) полностью или частично, если такой отказ допускается, договор считается соответственно расторгнутым или измененным.

Односторонний отказ покупателя от договора купли-продажи по причине нарушения продавцом условий договора (например, нарушения требований к качеству товара) означает, что переход к покупателю права собственности на некачественный товар, предусмотренный пунктом 2 ст. 218 ГК РФ, не состоялся.

Реализация товаров на территории России признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ). При этом налоговая база определяется налогоплательщиком как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Продавец обязан предъявить к уплате покупателю товаров соответствующую сумму НДС и выставить счет-фактуру не позднее 5 календарных дней со дня отгрузки товаров ( п.п. 1, 3 ст. 168 НК РФ). Продавец вправе не составлять счет-фактуру в случае реализации товаров покупателю, не являющемуся налогоплательщиком НДС или освобожденному от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, по письменному согласию сторон сделки (пп. 1 п. 3 ст. 169 НК РФ).

Согласно пункту 5 статьи 171 НК РФ в случае возврата продавцу товаров (работ, услуг, имущественных прав) суммы налога, предъявленные покупателю и уплаченные продавцом в бюджет при реализации, подлежат вычетам. Вычеты производятся после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, но не позднее одного года с момента возврата (п. 4 ст. 172 НК РФ). Согласно письму ФНС России от 23.10.2018 № СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Кроме того, Постановлением Правительства РФ от 19.01.2019 № 15 из пункта 3 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, исключено указание на обязанность регистрации в книге продаж счетов-фактур, составленных и (или) выставленных при возврате принятых на учет товаров.

Таким образом, с 01.01.2019 при возврате всей партии товаров или части товаров, принятых покупателем на учет, продавец производит налоговый вычет сумм НДС, предъявленных покупателю при реализации возвращенных товаров, на основании выставленного им корректировочного счета-фактуры.

1С:ИТС

Возврат товаров при отгрузке без перехода права собственности в «1С:Бухгалтерии 8»

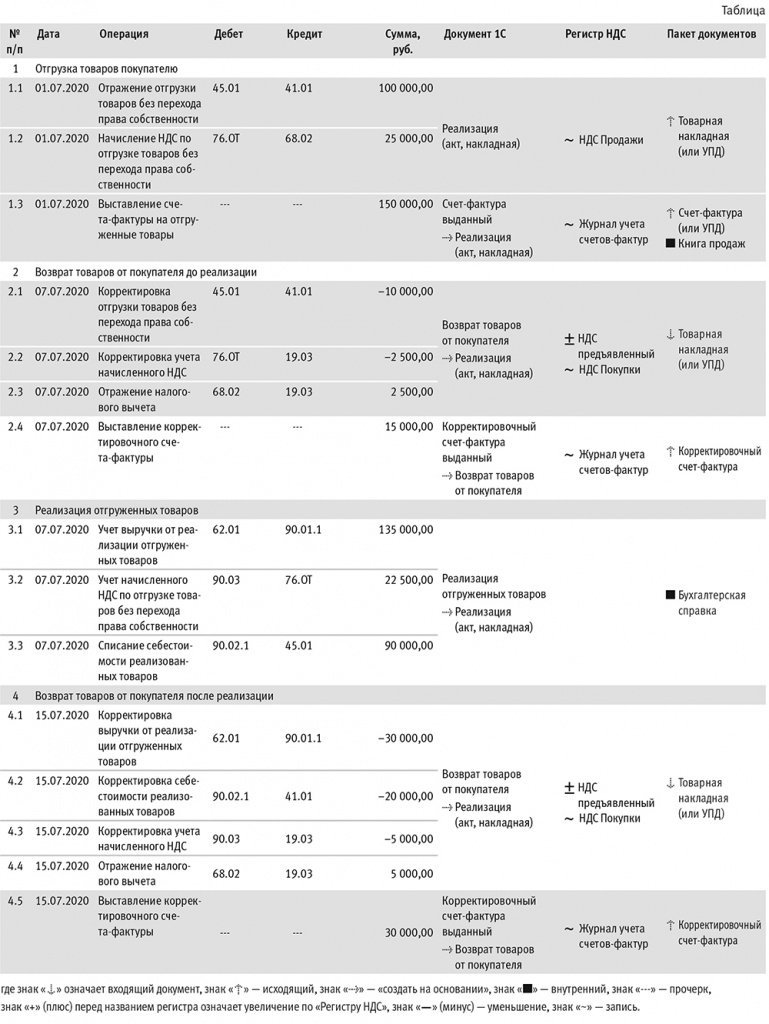

Порядок отражения продавцом возврата товаров по договору с особым условием перехода права собственности в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Отгрузка товаров покупателю

Для включения механизма начисления НДС по операциям отгрузки без перехода права собственности необходимо на закладке НДС формы Настройки налогов и отчетов (раздел Главное — подраздел Настройки — Налоги и отчеты) установить флаг для значения Начислять НДС по отгрузке без перехода права собственности.

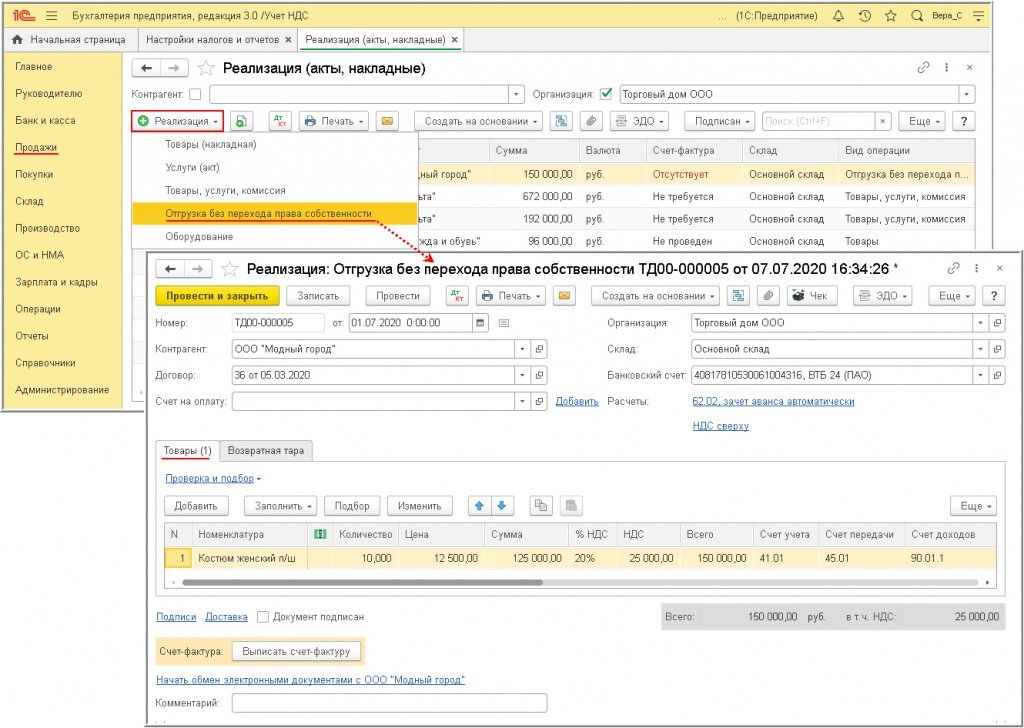

Для выполнения операций 1.1 «Отражение отгрузки товаров без перехода права собственности»; 1.2 «Начисление НДС по отгрузке без перехода права собственности» необходимо создать документ Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности (раздел Продажи — подраздел Продажи), рис. 1.

Рис. 1. Отгрузка товара покупателю

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 45.01 Кредит 41.01

— на себестоимость отгруженных товаров в размере 100 000,00 руб. (10 шт. х 10 000,00 руб.);

Дебет 76.ОТ Кредит 68.02

— на сумму начисленного НДС в размере 25 000,00 руб. (10 шт. х 12 500,00 руб. х 20 %).

В регистр накопления НДС Продажи вносится регистрационная запись для формирования книги продаж за налоговый период отгрузки товаров.

Для выставления счета-фактуры на отгруженные товары (операция 1.3 «Выставление счета-фактуры на отгруженные товары») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная), рис. 1. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Реализация (акт, накладная).

в строке Документы-основания будет стоять гиперссылка на соответствующий документ реализации;

в поле Код вида операции будет отражено значение 01, которое соответствует отгрузке (передаче) товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Реализация (акт, накладная), которую при необходимости следует заменить на дату фактического выставления счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре.

С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру.

Таким образом, в книге продаж за III квартал 2020 года (утв. Постановлением № 1137) — раздел Отчеты — подраздел НДС — будет отражена регистрационная запись по счету-фактуре № 5 от 01.07.2020 на сумму НДС, начисленную при отгрузке товаров, в размере 25 000,00 руб. с КВО 01.

Возврат товаров от покупателя до реализации

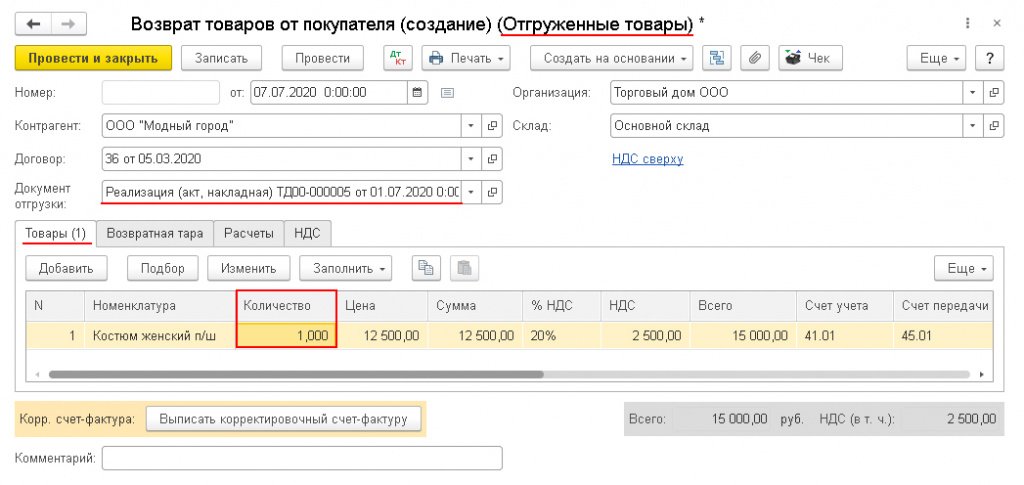

Возврат товаров, производимый до момента перехода права собственности на товар к покупателю согласно условиям договора (операции 2.1 «Сторно отгрузки товаров без перехода права собственности»; 2.2 «Корректировка начисленного НДС»; 2.3 «Отражение налогового вычета»), регистрируется с помощью документа Возврат товаров от покупателя (рис. 2), который можно сформировать из документа Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности по кнопке Создать на основании (рис. 1).

Рис. 2. Возврат отгруженных товаров от покупателя

В новом документе, заполненном сведениями из документа Реализация (акт, накладная), необходимо в графе Количество табличной части документа указать количество товара, возвращенного продавцу до момента его реализации покупателю.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 45.01 Кредит 41.01

— СТОРНО на себестоимость возвращенных товаров в размере 10 000,00 руб. (1шт. х 10 000,00 руб.);

Дебет 76.ОТ Кредит 19.03

— СТОРНО на сумму НДС, начисленную при отгрузке возвращенных товаров в размере 2 500,00 руб. (1 шт. х 12 500,00 руб. х 20 %);

Дебет 68.02 Кредит 19.03

— на сумму НДС, предъявляемую к налоговому вычету в отношении возвращенных отгруженных товаров в размере 2 500,00 руб.

В результате проведения документа выполняются записи в регистр накопления НДС предъявленный с видом движения Приход и Расход.

Приход в этом регистре — это потенциальная запись в книге покупок, расход — предъявление НДС к вычету либо списание по другим основаниям. Например, сумма налога может быть включена в стоимость товаров, списана за счет чистой прибыли организации и т. п.

Для формирования книги покупок вносится запись в регистр накопления НДС Покупки.

Согласно пункту 1.4 письма ФНС России от 23.10.2018 № СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

Таким образом, при возврате всей партии товаров или части товаров продавец производит налоговый вычет сумм НДС, исчисленных и предъявленных покупателю при отгрузке возвращенных товаров, на основании выставленного им корректировочного счета-фактуры.

Для выставления корректировочного счета-фактуры на отгруженные товары (операция 2.4 «Выставление корректировочного счета-фактуры») необходимо нажать на кнопку Выписать корректировочный счет-фактуру внизу документа Возврат товаров от покупателя (рис. 2). При этом автоматически создается документ Корректировочный счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

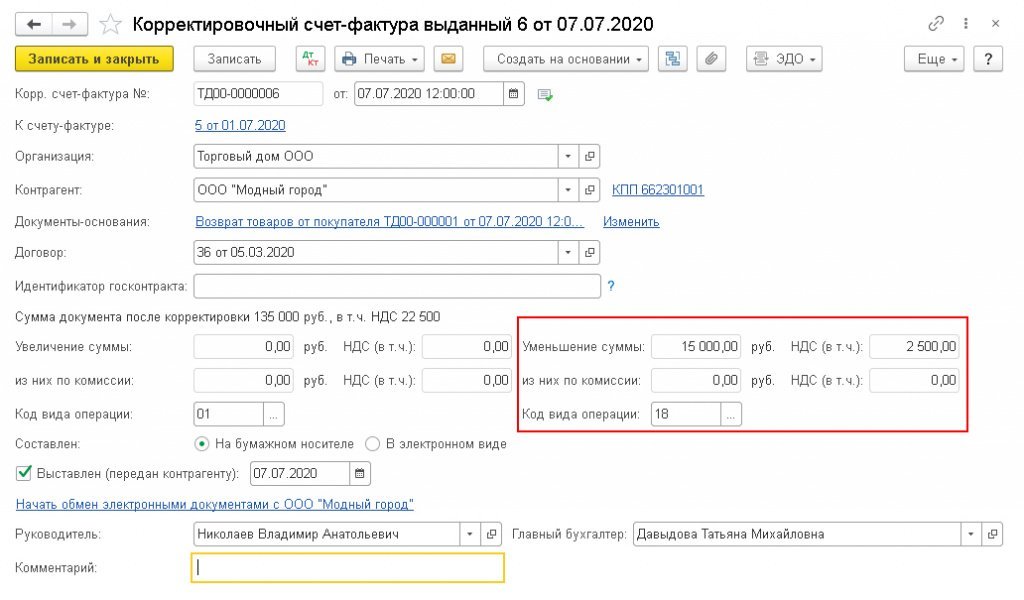

В новом проведенном документе Корректировочный счет-фактура выданный (рис. 3), который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Возврат товаров от покупателя.

Рис. 3. Корректировочный счет-фактура при возврате отгруженных товаров

в строке Документы-основания будет стоять гиперссылка на соответствующий документ возврата товаров;

в поле Код вида операции будет отражено значение 18, которое соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Корректировка реализации, которую при необходимости следует заменить на дату фактического выставления корректировочного счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Корректировочный счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном покупателю корректировочном счете-фактуре.

С помощью кнопки Печать документа Корректировочный счет-фактура выданный (рис. 3) можно просмотреть и распечатать корректировочный счет-фактуру.

В результате проведенной операции по возврату отгруженных, но не реализованных товаров в книгу покупок за III квартал 2020 года (раздел Отчеты — подраздел НДС) будет внесена регистрационная запись по корректировочному счету-фактуре № 6 от 07.07.2020, выставленному к счету-фактуре № 5 от 01.07.2020, с кодом вида операции 18, который соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Реализация отгруженных товаров

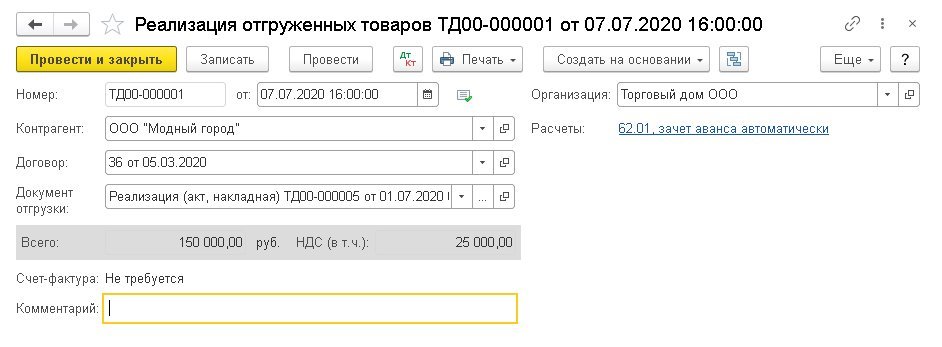

Для выполнения операций 3.1 «Учет выручки от продажи товаров»; 3.2 «Отражение НДС по продаже товаров»; 3.3 «Списание себестоимости реализованных товаров» необходимо создать документ Реализация отгруженных товаров (рис. 4) на основании документа Реализация (акт, накладная) (рис. 1) по кнопке Создать на основании.

Рис. 4. Реализация отгруженных товаров

Поскольку до момента перехода права собственности на товары к покупателю часть товаров была возвращена продавцу, в результате проведения документа Реализация отгруженных товаров формируются бухгалтерские проводки с учетом произведенного до реализации возврата товаров:

Дебет 90.02.1 Кредит 45.01

— на себестоимость реализованных товаров в размере 90 000,00 руб. (9 шт. х 10 000,00 руб.);

Дебет 62.01 Кредит 90.01.1

— на сумму выручки от продажи с НДС в размере 135 000,00 руб. (9 шт. х 15 000,00 руб.);

Дебет 90.03 Кредит 76.ОТ

— на сумму НДС, начисленную по операции реализации товаров, в размере 22 500,00 руб. (9 шт. х 12 500,00 руб. х 20 %).

Отражение реализации отгруженных ранее товаров по договору с особым условием перехода права собственности не приводит к изменению суммы НДС, начисленной при отгрузке этих товаров.

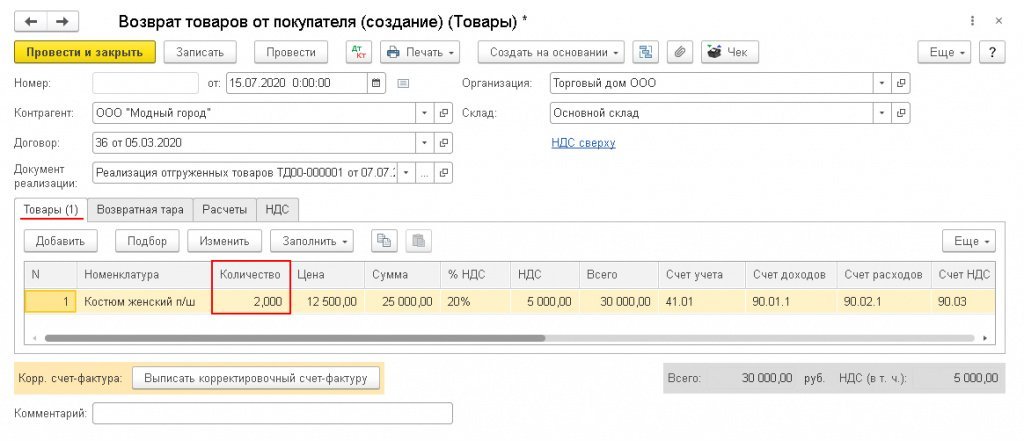

Возврат товаров от покупателя после реализации

Возврат товаров, производимый после перехода права собственности на товар к покупателю согласно условиям договора (операции 4.1 «Сторно выручки от реализации отгруженных товаров»; 4.2 «Сторно себестоимости реализованных товаров»; 4.3 «Корректировка начисленного НДС»; 4.4 «Отражение налогового вычета»), регистрируется с помощью документа Возврат товаров от покупателя (рис. 5), который можно сформировать по кнопке Создать на основании:

из документа Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности (рис. 1);

из документа Реализация отгруженных товаров (рис. 4).

Рис. 5. Возврат реализованных товаров от покупателя

Вне зависимости от того, из какого документа будет сформирован новый документ Возврат товаров от покупателя, в нем будут учтены все операции возврата товаров, произведенные до перехода права собственности к покупателю, а в качестве документа-основания будет указан документ Реализация отгруженных товаров.

В новом документе Возврат товаров от покупателя необходимо в графе Количество табличной части документа указать количество товара, возвращенного продавцу покупателем после реализации.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01

— СТОРНО на себестоимость возвращенных реализованных товаров в размере 20 000,00 руб. (2 шт. х 10 000,00 руб.);

Дебет 62.01 Кредит 90.01.1

— СТОРНО выручки от реализации возвращенных товаров в размере 30 000,00 руб. (2 шт. х 15 000,00 руб.);

Дебет 90.03 Кредит 19.03

— СТОРНО на сумму НДС, относящуюся к возвращенным реализованным товарам, в размере 5 000,00 руб. (2 шт. х 12 500,00 руб. х 20%);

Дебет 68.02 Кредит 19.03

— на сумму НДС, предъявляемую к налоговому вычету, в размере 5 000,00 руб.

В результате проведения документа выполняются записи в регистр накопления НДС предъявленный с видом движения Приход и Расход.

Для формирования книги покупок вносится запись в регистр накопления НДС Покупки.

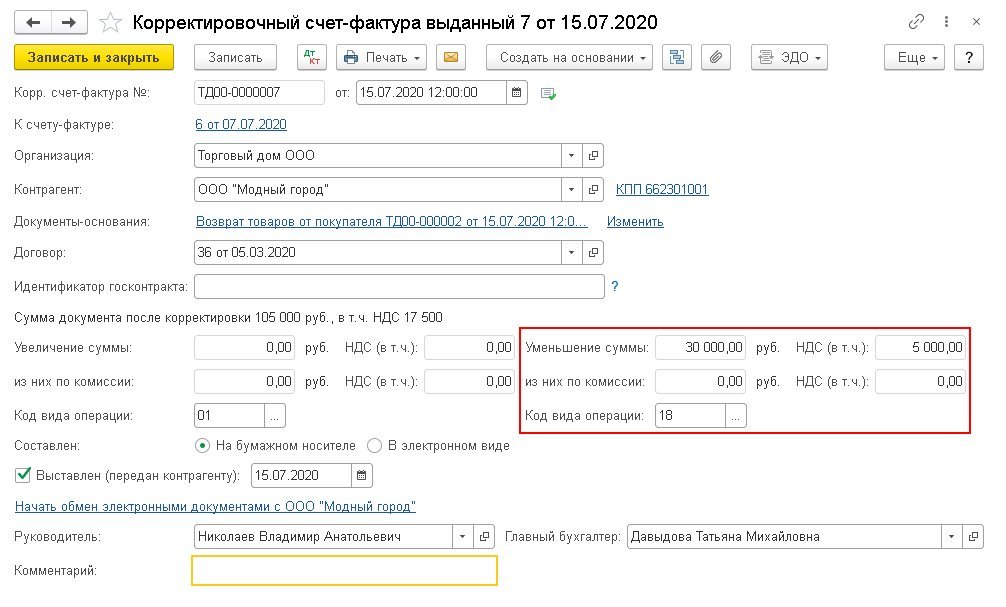

Для выставления корректировочного счета-фактуры на отгруженные товары (операция 4.5 «Выставление корректировочного счета-фактуры») необходимо нажать на кнопку Выписать корректировочный счет-фактуру внизу документа Возврат товаров от покупателя (рис. 5). При этом автоматически создается документ Корректировочный счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

Рис. 6. Корректировочный счет-фактура при возврате реализованных товаров

В новом проведенном документе Корректировочный счет-фактура выданный (см. рис. 3), который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Возврат товаров от покупателя. Кроме того (рис. 6):

в строке Документы-основания будет стоять гиперссылка на соответствующий документ возврата товаров;

в поле Код вида операции будет отражено значение 18, которое соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Корректировка реализации, которую при необходимости следует заменить на дату фактического выставления корректировочного счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Корректировочный счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном покупателю корректировочном счете-фактуре.

С помощью кнопки Печать документа Корректировочный счет-фактура выданный (рис. 6) можно просмотреть и распечатать корректировочный счет-фактуру.

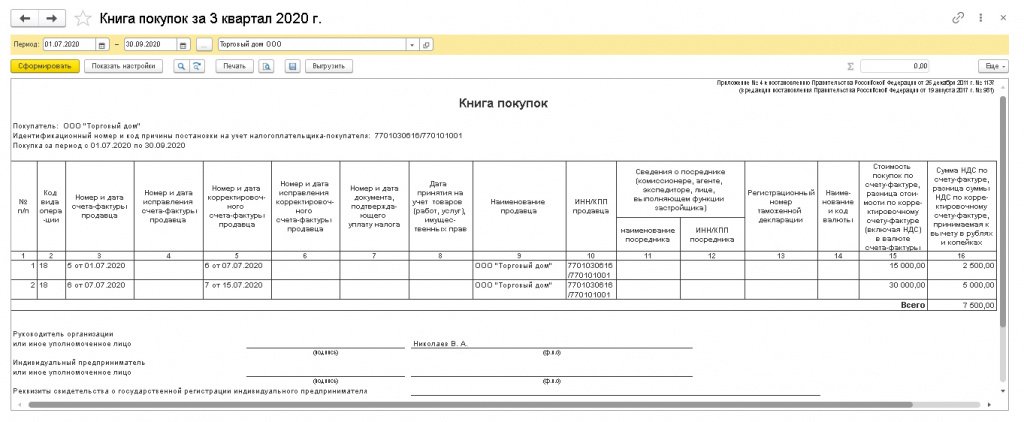

Рис. 7. Книга покупок за III квартал 2020 года

В результате отражения операции по возврату реализованных товаров в книгу покупок за III квартал 2020 года (раздел Отчеты — подраздел НДС) (рис. 7) будет внесена регистрационная запись по корректировочному счету-фактуре № 7 от 15.07.2020, выставленному к предыдущему корректировочному счету-фактуре № 6 от 07.07.2020, с кодом вида операции 18, который соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

(1).jpg)