возврат всей партии товара корректировочный счет фактура

Возврат всей партии товара корректировочный счет фактура

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В первоначальном счете-фактуре указано 45 позиций товара. По восьми позициям сделаны частичные возвраты товара от покупателя. Был выставлен корректировочный счет-фактура на позиции, по которым были произведены возвраты.

Покупатель хочет, чтобы в корректировочном счете-фактуре были отражены все позиции из первоначального счета-фактуры, даже если по ним не было изменений.

Правомерно ли требование покупателя?

По данному вопросу мы придерживаемся следующей позиции:

Необходимости отражения в корректировочном счете-фактуре тех позиций товаров (работ, услуг) первоначального счета-фактуры, которые не изменилась, нет.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Коренева Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Заполняем счет-фактуру на возврат товара поставщику

Когда закон позволяет покупателю вернуть товар

Заключая договор купли-продажи, продавец и покупатель рассчитывают, что прописанные в нем условия будут выполнены — поставщик отгрузит товар надлежащего качества в установленный срок и в согласованном объеме, а покупатель вовремя и в полной сумме расплатится.

По разным причинам покупатель может отказаться от поставки и вернуть товар продавцу. Перечень законных оснований для таких действий представлен на рисунке:

Гражданское законодательство также предусматривает, что покупатель не вправе отказаться от поставки или возвратить товар, если продавец оперативно заменит бракованный товар или доукомплектует его.

Упрощенный механизм оформления возвратных операций

С 2019 года технология оформления возврата товаров в налоговом учете значительно упростилась.

Посмотрите, что нужно учесть в 2021-2022 годах поставщику и покупателю при оформлении возврата товара:

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Фраза «заполняем счет-фактуру на возврат поставщику» в настоящее время приобрела иное значение и вопрос о том, как оформить счет фактуру при возврате товара, решается проще, чем это происходило до 2019 года.

Когда счет-фактуру на возврат выставляет покупатель

Действующий механизм оформления возврата товаров не предусматривает для покупателя обязанности по выставлению счета-фактуры на возврат. Однако в отдельных случаях покупателю все-таки придется это сделать.

Из разъяснений чиновников следует, что обратный выкуп возможен не только в отношении нераспроданных качественных товаров (когда покупатель не смог реализовать товар к определенному сроку и возвращает их по условиям договора), но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Таким образом, выставление счета-фактуры на возврат от покупателя в 2021 году возможно только в перечисленных случаях и зависит от условий договора.

Как оформить корректировочный счет-фактуру на возврат

Как бы продавец и покупатель ни именовали этот документ — «корректировочный счет-фактура на возврат товара поставщику», «корректирующая счет-фактура при возврате товара» или «корректировочная счет фактура на возврат», технология его оформления не меняется. Она прописана в постановлении Правительства РФ от 26.12.2011 № 1137.

Как оформить корректировочный счет-фактуру при возврате товара, покажем на примере.

Компания «Торнадо» (поставщик) в декабре отгрузила покупателю — АО «Тайфун» — партию товара стоимостью 354 000 руб., в том числе НДС 59 000 руб.

После того как товар был принят покупателем на учет, а входящий НДС заявлен к вычету, у отдельных товаров обнаружились дефекты. Стоимость некачественных товаров составила 35 400 руб., в том числе НДС 5 900 руб.

АО «Тайфун» составило акт по некачественным товарам и вернуло их поставщику. ООО «Торнадо» выставило корректировочный счет-фактуру.

Цифровые данные для заполнения корректировочного счета-фактуры:

Налоговые нюансы возврата товаров

Корректировочный счет-фактура при возврате товара является документом-основанием для получения вычета продавцом. Без него не обойтись. При этом покупателю и продавцу не требуется сдавать уточненные декларации по НДС за период отгрузки товаров в связи с возвратом.

Где продавец и покупатель отражают корректировочный счет-фактуру на возврат и для чего это нужно сделать, показано на схеме:

Если покупатель обнаружил брак при приемке товара и отразил его на забалансовом счете, необходимости в корректировке обязательств по НДС у него не возникает.

Порядок действий покупателя и продавца при возврате товаров разъясняется в письмах Минфина от 02.08.2019 № 03-07-09/58362, от 08.07.2019 № 03-07-11/50174, от 10.04.2019 № 03-07-09/25208 и ФНС от 29.05.2019 № СД-4-3/10321@.

Если игнорировать данный порядок оформления возврата товаров и действовать по прежней схеме (когда процедура возврата сопровождалась счетом-фактурой от покупателя), продавец лишится вычета НДС.

Узнайте, какие налоговые последствия могут возникать в разных ситуациях:

Как возврат товара отразить в бухучете

Если в бухгалтерии появляется корректировочный счет-фактура на возврат, проводки производятся на счетах бухучета и у покупателя, и у продавца. Только основанием для них будет не счет-фактура (он не является первичным документом), а другие документы — к примеру, накладная с пометкой «Возврат товара» (п. 1 ст. 9 закона «О бухучете от 06.12.2011 № 402-ФЗ).

Если возврат товара оформлен как обратная купля-продажа и процедура возврата сопровождается оформлением обычной накладной и счета-фактуры на реализацию, проводки будут другими:

Подробнее о проводках в ситуации, когда изменяется стоимость первоначальной отгрузки, узнайте из статьи «Как отразить корректировочный счет-фактуру на уменьшение».

Итоги

В 2021 году при оформлении возврата продавец обязан выставить корректировочный счет-фактуру, в котором будет отражено уменьшение стоимости товаров и НДС в связи с возвратом. Продавец составляет первичный документ на возврат.

Если продавец и покупатель оформят договор обратной купли-продажи по возвращаемым товарам или в исходном договоре есть условие об обратном выкупе, покупатель приобретает по новому договору статус продавца и выставляет обычный счет-фактуру на реализацию.

НДС при возврате товаров, если по договору обязательство выражено в у.е.

Возврат с 01.01.2019 части принятых на учет товаров по договору в у.е.

Покупатель имеет право возвратить товар, а продавец обязан принять такой товар обратно по следующим основаниям (гл. 30 ГК РФ):

Для возврата товара, приобретенного покупателем по договору розничной купли-продажи, Законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» устанавливаются дополнительные основания.

В случае одностороннего отказа от договора (исполнения договора) полностью или частично, если такой отказ допускается, договор считается соответственно расторгнутым или измененным (п. 2 ст. 450.1 ГК РФ).

Односторонний отказ покупателя от договора купли-продажи по причине нарушения продавцом условий договора (например, нарушения требований к качеству товара) означает, что переход к покупателю права собственности на некачественный товар, предусмотренный пунктом 2 статьи 218 ГК РФ, не состоялся.

Реализация товаров на территории РФ признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ).

При этом налоговая база определяется налогоплательщиком как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Продавец обязан предъявить к уплате покупателю товаров соответствующую сумму НДС и выставить счет-фактуру не позднее пяти календарных дней со дня отгрузки товаров (п.п. 1, 3 ст. 168 НК РФ). Продавец вправе не составлять счет-фактуру в случае реализации товаров покупателю, не являющемуся налогоплательщиком НДС или освобожденному от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, по письменному согласию сторон сделки (пп. 1 п. 3 ст. 169 НК РФ).

Согласно пункту 5 статьи 171 НК РФ в случае возврата продавцу товаров (работ, услуг, имущественных прав) суммы налога, предъявленные покупателю и уплаченные продавцом в бюджет при реализации, подлежат вычетам. Вычеты производятся после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, но не позднее одного года с момента возврата (п. 4 ст. 172 НК РФ).

Согласно письму ФНС России от 23.10.2018 № СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Кроме того, Постановлением Правительства РФ от 19.01.2019 № 15 из пункта 3 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, исключено указание на обязанность регистрации в книге продаж счетов-фактур, составленных и (или) выставленных при возврате принятых на учет товаров.

Таким образом, с 01.01.2019 при возврате всей партии товаров или части товаров, принятых покупателем на учет:

Учет НДС у продавца при возврате товаров по договорам в у.е. в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в «1С:Бухгалтерии 8» редакции 3.0 операций по учету НДС при возврате покупателем-плательщиком НДС части товаров, принятых на учет, по договору в у.е. c 01.01.2019.

Пример

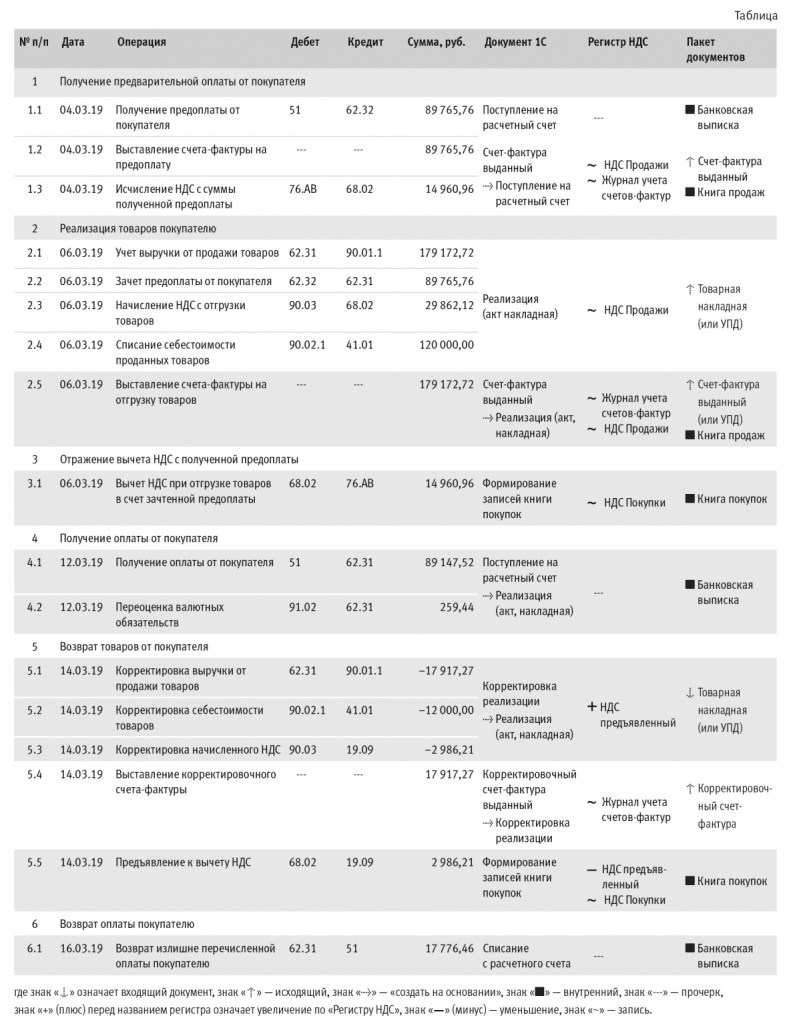

Последовательность операций приведена в таблице.

Получение предварительной оплаты от покупателя

Операция поступления частичной оплаты в счет предстоящей поставки товаров (операция 1.1 «Получение предоплаты от покупателя») в программе регистрируется с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет внесена запись в регистр бухгалтерии:

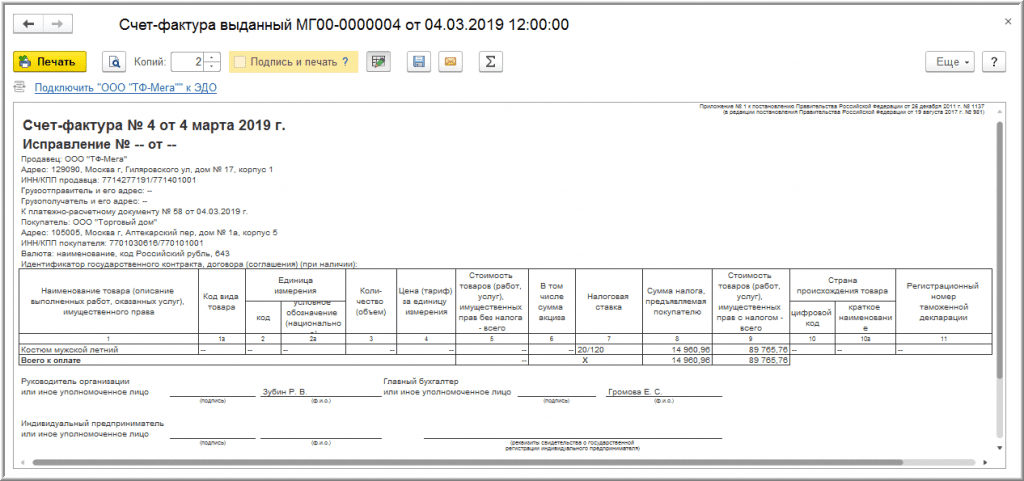

Согласно пункту 3 статьи 168 НК РФ, продавец обязан не позднее 5 календарных дней со дня получения предварительной оплаты выставить покупателю счет-фактуру.

Счет-фактура на сумму полученной предоплаты (операции: 1.2 «Выставление счета-фактуры на предоплату», 1.3 «Исчисление НДС с суммы полученной предоплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании.

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию. При этом в поле Код вида операции (КВО) будет отражено значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Для соблюдения требований, установленных пунктом 5.1 статьи 169 НК РФ, перед проведением документа Счет-фактура выданный необходимо указать наименование поставляемых товаров в соответствии с договором поставки (или указать их обобщенное наименование, если договором поставки предусмотрена отгрузка по заявке (спецификации), которая оформляется после оплаты) (письмо Минфина России от 06.03.2009 № 03-07-15/39).

После проведения документа Счет-фактура выданный в регистр бухгалтерии вводится бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной суммы предоплаты с применением налоговой ставки 20/120, которая составляет 14 960,96 руб. (89 765,76 руб. х 20/120).

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

В регистр накопления НДС Продажи вносятся записи для регистрации выставленного счета-фактуры в книге продаж.

С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру (рис. 1).

Рис. 1. Печатная форма выданного счета-фактуры

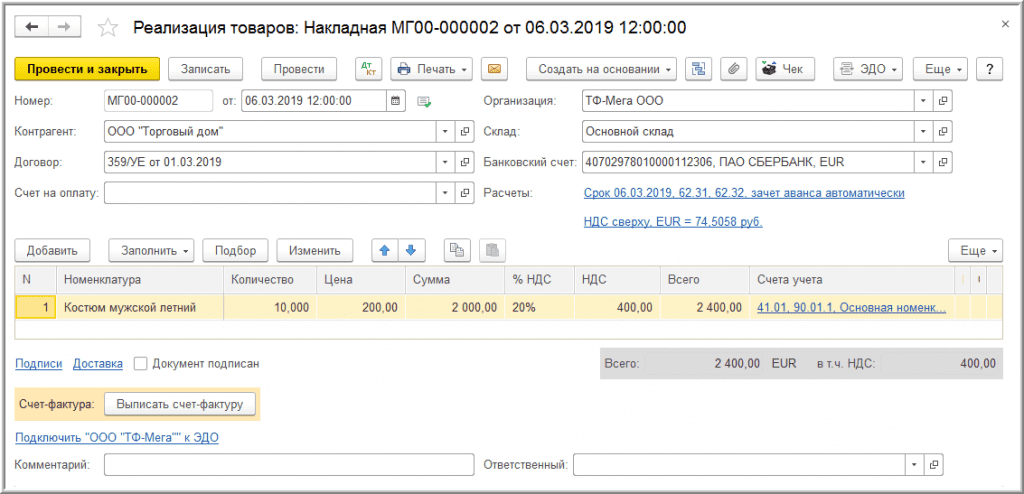

Реализация товаров покупателю

Отгрузка товаров покупателю ООО «Торговый дом» (операции: 2.1 «Учет выручки от продажи товаров», 2.2 «Зачет предоплаты от покупателя», 2.3 «Начисление НДС с отгрузки товаров», 2.4 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная) с видом операции Товары (накладная), рис. 2.

Рис. 2. Реализация товаров

Поскольку стоимость реализованных товаров в договоре установлена в у.е. (EUR), документ Реализация (акт, накладная) также заполняется в у.е. (EUR).

В результате проведения документа Реализация (акт, накладная) в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01

— на себестоимость реализованных товаров;

Дебет 62.32 Кредит 62.31

— на сумму засчитываемой предоплаты, если в документе Реализация (акт, накладная) (рис. 2) в строке Расчеты стоит значение зачет аванса автоматически;

Дебет 62.31 Кредит 90.01.1

— на продажную стоимость товара с учетом налога (в налоговом учете сумма выручки от реализации (НУ Сумма Кт) фиксируется без налога);

Дебет 90.03 Кредит 68.02

— на сумму НДС, начисленную при отгрузке товаров.

Согласно пункту 4 статьи 153 НК РФ при определении налоговой базы по НДС в случае реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е., иностранная валюта или у.е. должны пересчитываться в рубли по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг), передачи имущественных прав.

В то же время при определении налоговой базы по НДС на день отгрузки товаров (выполнения работ, оказания услуг) в счет ранее поступившей частичной оплаты в рублях норму пункта 4 статьи 153 НК РФ следует применять только в отношении части стоимости товаров (работ, услуг), выраженной в иностранной валюте или в у.е., не оплаченной покупателем на дату отгрузки товаров (работ, услуг). Поэтому часть стоимости товаров (работ, услуг), не оплаченная покупателем на дату отгрузки товаров (работ, услуг), пересчитывается в рубли по курсу ЦБ РФ на дату их отгрузки, а ранее поступившая частичная оплата в рублях не пересчитывается (письма Минфина России от 06.03.2012 № 03-07-09/20, от 17.02.2012 № 03-07-11/50, от 17.01.2012 № 03-07-11/13).

То есть по договорам, в которых цена реализуемого товара (работ, услуг), имущественных прав выражена в у.е. или иностранной валюте, а оплата предусмотрена в рублях, правила определения налоговой базы по НДС аналогичны правилам определения выручки от реализации в бухгалтерском учете (БУ) и налоговом учете (НУ) (абз. 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ).

В регистр накопления НДС Продажи вводится запись для книги продаж, отражающая начисление НДС к уплате в бюджет.

В регистр сведений Рублевые суммы документов в валюте вводится запись о рублевом эквиваленте сумм, отраженных в документе Реализация (акт, накладная) в у.е. (EUR).

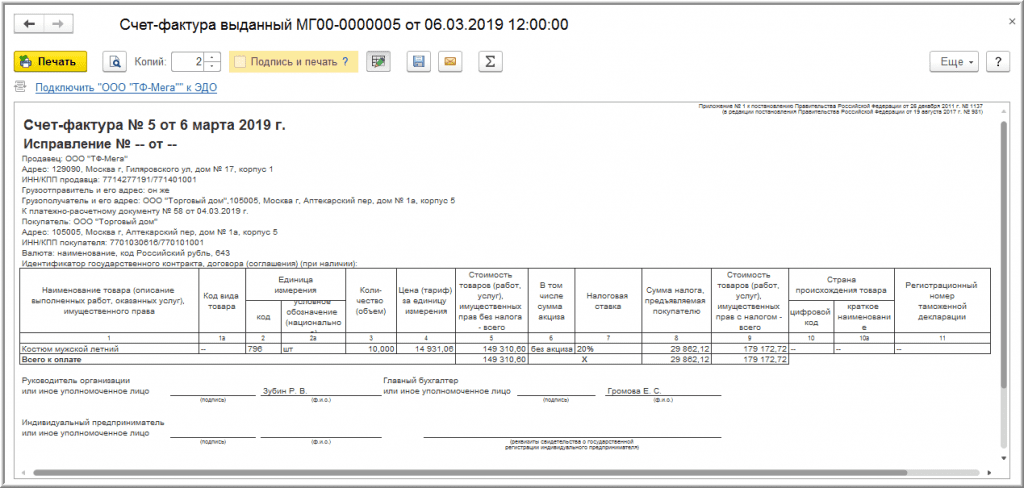

Для выставления счета-фактуры на отгруженные товары (операция 2.5 «Выставление счета-фактуры на отгрузку товаров») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная), рис. 2. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Реализация (акт, накладная).

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре.

Также будет сформирована дополнительная запись в регистре накопления НДС Продажи для хранения информации о платежно-расчетном документе.

С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру (рис. 3).

Рис. 3. Печатная форма выданного счета-фактуры

Несмотря на то, что документ учетной системы Счет-фактура выданный отражает стоимость реализованных товаров и сумму НДС в у.е. (EUR), в печатной форме счета-фактуры указывается наименование и код валюты РФ, и, соответственно, все стоимостные показатели отражаются в рублях (пп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Отражение вычета НДС с полученной предоплаты

Согласно пункту 8 статьи 171 НК РФ и пункту 6 статьи 172 НК РФ налогоплательщик имеет право на вычет суммы НДС, исчисленной с полученной предоплаты, с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг).

Автоматическое заполнение документа производится по кнопке Заполнить.

На закладке Полученные авансы будут отражены сведения о поступивших суммах предоплаты и суммах НДС, исчисленных ранее с сумм полученной предоплаты и зачтенных в счет отгрузки товаров.

В результате проведения документа Формирование записей книги покупок вносится запись в регистр бухгалтерии:

Дебет 68.02 Кредит 76.АВ

— на сумму НДС, начисленную при получении предоплаты и предъявляемую к вычету после отгрузки товаров.

Получение оплаты от покупателя

Для выполнения операций 4.1 «Получение оплаты от покупателя», 4.2 «Переоценка валютных обязательств» необходимо создать документ Поступление на расчетный счет на основании документа Реализация (акт, накладная).

В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Согласно пункту 4 статьи 153 НК РФ изменение курса у.е. (EUR) при последующей оплате товаров не приводит к корректировке налоговой базы по НДС, сформированной при отгрузке товаров (работ, услуг), передаче имущественных прав.

Для целей налогового учета разницы в сумме НДС учитываются в составе внереализационных расходов в соответствии со статьей 265 НК РФ.

Возврат товаров от покупателя

Согласно пункту 1.4 письма ФНС России от 23.10.2018 № СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Кроме того, Постановлением Правительства РФ от 19.01.2019 № 15 из пункта 3 Правил ведения книги продаж, утв. Постановлением № 1137, исключено указание на обязанность регистрации в книге продаж счетов-фактур, составленных и (или) выставленных при возврате принятых на учет товаров.

Таким образом, с 01.01.2019 при возврате всей партии товаров или части товаров, принятых покупателем на учет, продавец производит налоговый вычет сумм НДС, предъявленных покупателю при реализации возвращенных товаров, на основании выставленного им корректировочного счета-фактуры.

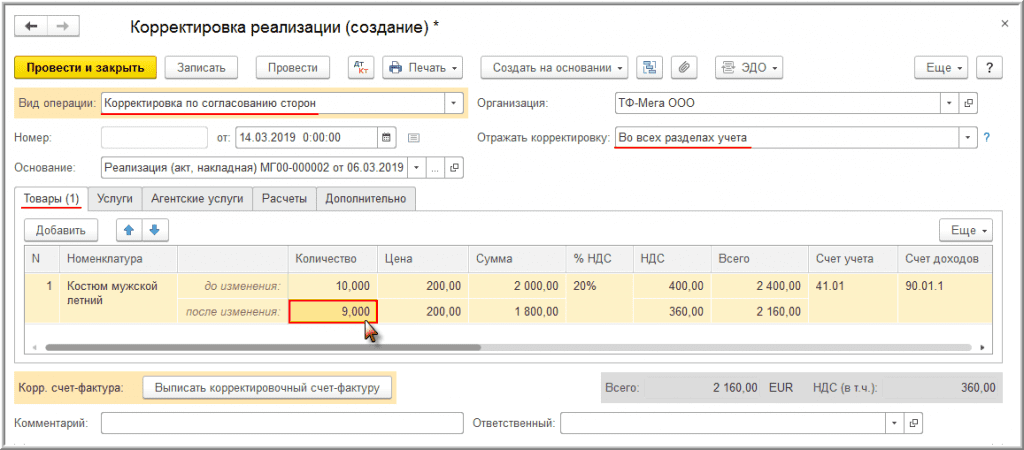

Рис. 4. Корректировка реализации по согласованию сторон

Документ Корректировка реализации можно сформировать из документа Реализация (акт, накладная) по кнопке Создать на основании (рис. 2).

Поскольку корректировка вносится в стоимостные показатели, то необходимо в поле Отражать корректировку установить значение Во всех разделах учета.

На закладке Товары в графе Количество в строке после изменения необходимо скорректировать количество реализованных товаров с учетом произведенного покупателем возврата.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01

— СТОРНО на себестоимость списанных возвращенных товаров;

Дебет 62.31 Кредит 90.01.1

— СТОРНО на продажную стоимость возвращенных товаров в размере 17 917,27 руб. (179 072,72 руб. / 10 шт. х 1 шт.);

Дебет 90.03 Кредит 19.09

— СТОРНО на сумму НДС, начисленную при отгрузке возвращенных от покупателя товаров, в размере 2 986,21 руб. (29 862,12 / 10 шт. х 1 шт.).

Обратите внимание, если договором не установлен особый порядок возврата бракованного товара, в том числе порядок определения цены такого товара, то стоимость товара, возвращаемого покупателем поставщику, определяется по курсу, примененному поставщиком на момент отгрузки товаров (п. 2 ст. 317, п. 1 ст. 408, п. 2 ст. 475 ГК РФ).

Кроме того, согласно пункту 5 статьи 171 НК РФ в случае возврата товаров продавцу вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров. Следовательно, размер налогового вычета должен соответствовать сумме налога, исчисленной при отгрузке возвращенных товаров, что выполнимо только в том случае, если применяется курс иностранной валюты (у.е.), установленный на момент отгрузки товаров.

Если излишне перечисленная покупателем сумма оплаты, возникшая в связи с возвратом товаров, подлежит возврату покупателю, то ее не следует учитывать в качестве предварительной оплаты в счет предстоящих поставок товаров и, соответственно, исчислять с нее НДС в соответствии с подпунктом 2 пункта 1 статьи 167 НК РФ. В этом случае в документе Корректировка реализации (рис. 4) на закладке Расчеты следует выбрать в поле Зачет аванса значение Не зачитывать.

При выставлении покупателю корректировочного счета-фактуры на уменьшение стоимости товаров (в том числе в связи с уточнением их количества) продавец принимает разницу в сумме НДС к вычету в налоговом периоде корректировки. Поэтому в результате проведения документа Корректировка реализации выполняется запись в регистр накопления НДС предъявленный.

В регистр сведений Рублевые суммы документов в валюте вводится запись о рублевом эквиваленте сумм, отраженных в документе Корректировка реализации в у.е. (EUR).

Для выставления корректировочного счета-фактуры на возвращенные товары (операция 5.4 «Выставление корректировочного счета-фактуры») необходимо нажать на кнопку Выписать корректировочный счет-фактуру внизу документа Корректировка реализации (рис. 4). При этом автоматически создается документ Корректировочный счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Корректировочный счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Корректировка реализации.

В результате проведения документа Корректировочный счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном корректировочном счете-фактуре.

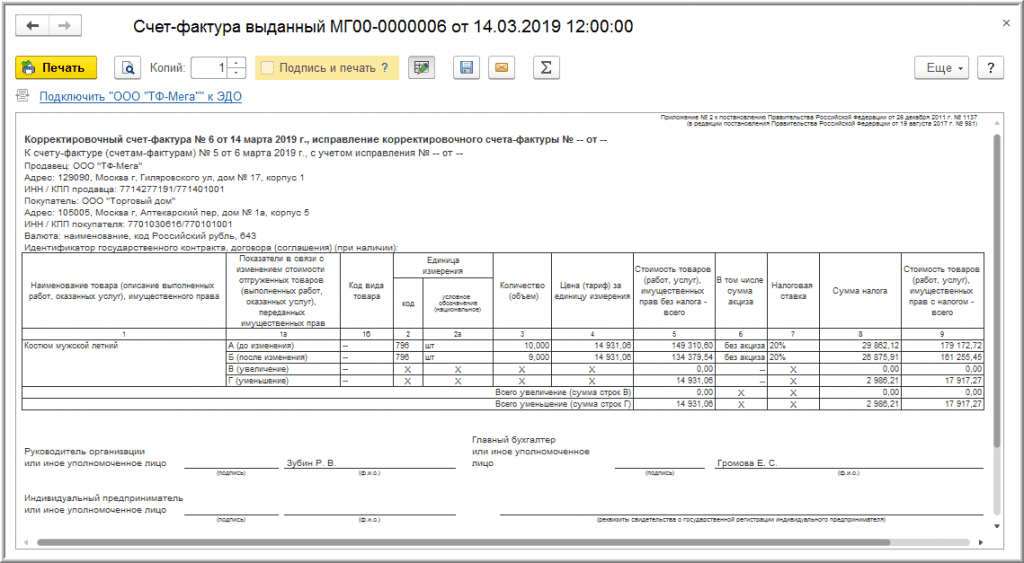

С помощью кнопки Печать документа Корректировочный счет-фактура выданный можно просмотреть и распечатать корректировочный счет-фактуру (рис. 5).

Рис. 5. Печатная форма выданного корректировочного счета-фактуры

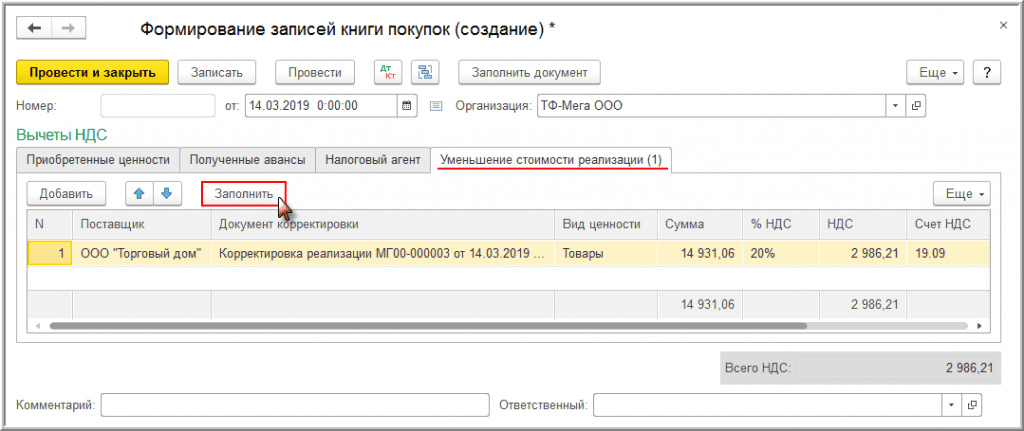

Рис. 6. Формирование записей книги покупок

Автоматическое заполнение документа по данным учетной системы производится по кнопке Заполнить.

На закладке Уменьшение стоимости реализации будут отражены сведения о документах, на основании которых предъявляется НДС к вычету при изменении стоимости реализации в сторону уменьшения, в том числе в связи с возвратом товаров.

В результате проведения документа Формирование записей книги покупок вносится запись в регистр бухгалтерии:

Дебет 68.02 Кредит 19.09

— на разницу в сумме НДС, начисленной при отгрузке товаров до и после уменьшения стоимости в связи с возвратом, предъявляемую к вычету.

Также после проведения документа Формирование записей книги покупок выполняется расходная запись в регистре НДС предъявленный с видом события Предъявлен НДС к вычету.

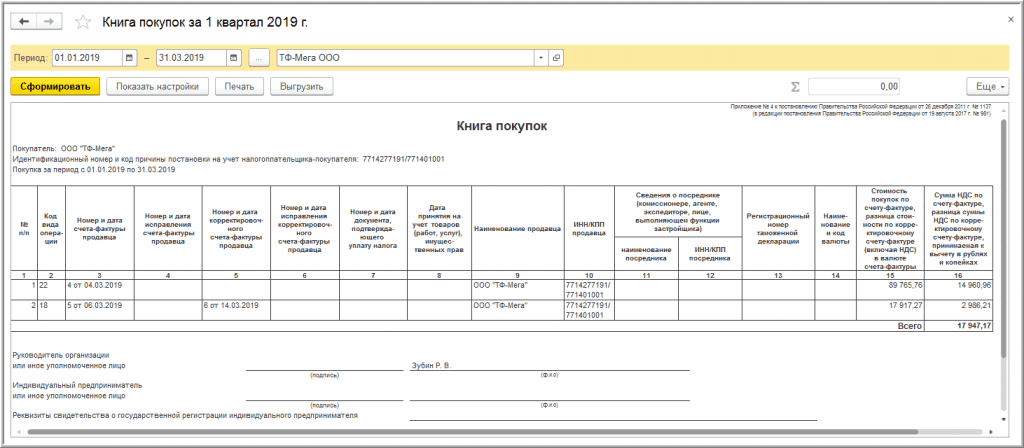

Рис. 7. Книга продаж за I квартал 2019 года

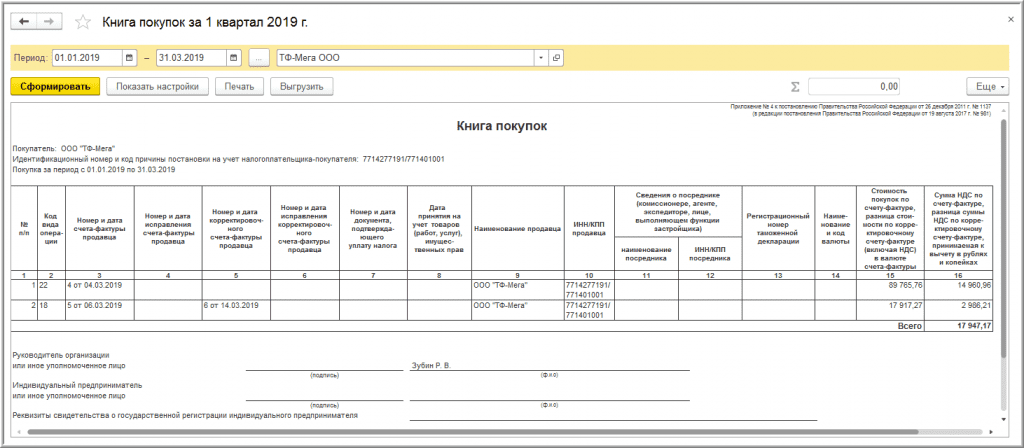

Рис. 8. Книга покупок за I квартал 2019 года

В Разделе 3 налоговой декларации по НДС за I квартал 2019 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@) будут отражены:

Возврат оплаты покупателю

Для выполнения операций 6.1 «Возврат излишне перечисленной оплаты покупателю» необходимо создать документ Списание с расчетного счета. Указанный документ можно создать вручную или на основании выгрузки из других внешних программ (например, «Клиент-банк»).

При расторжении договора, в котором обязательство выражено в иностранной валюте (у.е.) и подлежит оплате в рублях, оценка возвращаемой суммы оплаты зависит от условий договора. Если в договоре установлен курс валюты (у.е), по которому определяется сумма задолженности, подлежащая возврату покупателю, то поставщик обязан вернуть денежные средства покупателю по несостоявшейся части сделки по этому установленному курсу. Если в договоре отсутствуют специальные условия о курсе валюты на дату возврата денежных средств, то поставщик обязан вернуть покупателю ранее полученную рублевую сумму (ст. 187 ГК РФ, п. 3 ПБУ 3/2006, утв. приказом Минфина России от 27.11.2006 № 154н).

В результате проведения документа Списание с расчетного счета вносится запись в регистр бухгалтерии:

Дебет 62.31 Кредит 51

— на сумму излишне перечисленной оплаты, возвращенной покупателю в связи с возвратом товаров.

Фактический возврат покупателю излишне перечисленной суммы оплаты в связи с возвратом части товаров не приводит к корректировке налоговых обязательств по НДС.

1С:ИТС

(1).jpg)