все налоги на зарплату в сша

Подоходный налог в США

2020-04-15

Федеральное подоходное налогообложение в США имеет прогрессивный вид ставок от 10% до 37%, то есть чем выше доход, тем выше налоговая ставка.

Ставки регионального подоходного налога, также состоят из диапазона в среднем от 0% до 7%. В конце статьи будет ссылка на источник со ставками подоходного налога по каждому штату и онлайн калькулятор.

Ставки федерального налога на доход в США

Подобные ставки еще называются «предельными», так как применяются не к общему доходу, а только к той разнице, которая находится в их диапазоне. То есть получая к примеру ежегодный доход в размере 60 000 USD в год, на первые 9 700 USD (первая скобка) из этой суммы будет применяться ставка 10%, на вторые 29 775 USD (вторая скобка) 12%, на оставшиеся 20 525 USD (третья скобка) 22%.

Вычеты и льготы

Вычеты и льготы используются, для уменьшения суммы налога. В упрощенном виде схема расчета суммы налога с участием вычета, выглядит следующим образом:

Налогооблагаемый доход — вычеты х налоговая ставка = сумма налога.

В США существуют два способа использования вычета, который полагается каждому:

Что касается льгот, в расчетной формуле они вычитаются из итоговой суммы налога. Например, сумма вашего налога составляет 5 000 USD, а полагающиеся вам налоговые льготы равны 2 000, значит 5000 — 2000 = 3000 USD сумма налога, которую необходимо будет заплатить.

Количество предоставляемых льгот правительством штатов, имеет обширный перечень, из самых распространенных, это: уход за детьми, низкий доход и на обучение. Более детальную информацию можно получить по ссылке ниже.

Ссылка на английский источник, плюс калькулятор, для онлайн расчета налога на доход по штатам:

https://smartasset.com/taxes/income-taxes

Для тех кому затруднительно использовать англоязычный калькулятор, в таблице ниже рассчитаны приблизительные чистые доходы с использованием данного калькулятора.

Сколько нужно денег, для более-менее комфортной жизни в штатах, можно прочесть в этой статье.

Налоги в США. Часть 1. Введение, income tax, федеральный налог, налог штата, Social Security taxes

Введение

Последние месяцы на Хабре мне часто попадаются обсуждения налогов в США. Как правило, это происходит в топиках, где обсуждение по какой-то причине скатилось к вечным темам «у нас все плохо — у них хорошо», «у нас хорошо — у них все плохо», «пора валить отсюда», «Да в США такие налоги, что непонятно, как бедные люди вообще там выживают» и т.п.

В очередной раз наткнувшись на такое обсуждение, я спросил тут же в комментарии и даже задал соответствующий хабравопрос — народ, а может вместо того, чтобы беспорядочно спорить о налогах в США в куче разных топиков, давайте я напишу отдельный подробный пост на эту тему, и там и будем спорить? За этот комментарий и хабравопрос я получил изрядно кармы и хабрасилы, и, собственно, на этом можно было бы и остановиться ибо цель достигнута, муа-ха-ха. Однако, меня уже начинают спрашивать некоторые люди, где же обещанная статья, и судя по всему, отвертеться от написания поста мне не удастся…

Обсуждающие налоги в таких топиках делятся, как правило, на три заметные группы:

В первой части я напишу про налоги вообще, про федеральный налог и налог штатов и как они вычисляются и про Social Security / Medicare tax.

Во второй части (coming soon) — про годовой цикл налогообложения и различные формы — W-2, W-4, 1040NZ и прочее и прочее.

В третьей части (coming soon) — про процесс подачи Tax Return, про сайты которые помогают заполнять здоровенные формы, про применение налоговых вычетов, и, ГЛАВНОЕ о налогах в США — если есть основания, как можно получить обратно существенную часть удержанных с вас налогов. Поэтому, читая этот пост, держите в голове — большинство людей платит существенно меньшие налоги, чем те, которые я тут вычисляю для примера без учета возможных вычетов.

О каких налогах речь?

Я буду рассказывать только о налогах, которые наиболее интересны 95% людей — налогах на доход физических лиц, и в основном — налог на зарплату, которые получают люди, работающие в организациях как наемные сотрудники.

Налог на прибыль корпораций — совершенно другая тема, ее я даже затрагивать не буду. Другие виды налогов на физических лиц (налоги на прибыль с дивидендов, налог на доходы от сдачи в аренду недвижимости, налоги, которые платят self-employed люди) — их я коснусь вскользь, так как сам их никогда не платил и практического опыта тут не имею.

По тексту будет много ссылок, как на официальные документы на сайте IRS, так и на русскоязычные статьи, которые я прочитал и счел полезными.

Немного общей теории и цифр

Главная демократия планеты постояно нуждается в деньгах, одним из основных источников которых являются налоги. ВВП США за 2011 год составляет примерно 15 триллионов долларов.

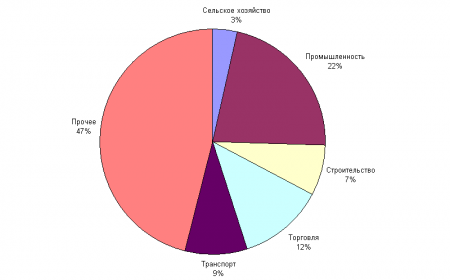

Налоговые сборы всех уровней (федеральный, штатные и местные) составляют приблизительно 27% от этой суммы. Для сравнения — в Швеции налоги составляют 48% от ВВП, в Великобритании — 39%, в России — 37%, в Китае — 17%. 33% от всех налогов составляет налог на доход физических лиц (income tax), 24% — это совокупно все адвалорные налоги (т.е. те, которые исчисляются в процентах от стоимости товаров — таможенные сборы, налог с продаж и пр., значительная часть этого налога платится тоже из кармана жителей США), 20% — social security tax (как нам рассказывают, уходят в SSA — Social Security Administration), которые тратит эти деньги на пенсии, пособия, и прочие социальные выплаты, 15% — налоги с доходов корпораций, и 8% — различные fees.

Если же смотреть на доходы именно федерального бюджета, то ситуация следующая. В источниках, которые я нашел, цифры слегка разнятся, но общий порядок величин: 45% федерального бюджета — это individual income tax, т.е. налог, взимаемый с доходов граждан, 10% — это corporate income tax, налог на прибыль корпораций. И 34% — это social security tax.

Интересующиеся историей размеров налогов в США найдут немало информации тут — например, как менялись налоги в США в течении 20 века.

Cуществует три уровня налогов. Федеральные налоги, устанавливаемые федеральным правительством (их платят все), налоги, регулируемые правительствами штатов и местные налоги в округах и городах (устанавливаются местными властями)

Всеми вопросами, имеющими отношение к уплате налогов, занимается Internal Revenue Service (IRS) — Налоговое управление США. Сайт налогового управления www.irs.gov.

Подробнее про налоги, которые вычитаются из ваших кровных заработанных денег

Есть 3 или 4 налога, которые вычитаются из заработанных вами денег — федеральный personal income tax, налог штата (платится во всех штатах кроме 8), social security и medicare tax — является федеральным налогом и с зарплаты платится везде.

Федеральный налог

Как следует из названия, платится во всех штатах в пользу федерального бюджета. Вычисляется он с использованием следующей таблицы (левая колонка для людей без супругов, вторая — для супругов, которые подают налоговые декларации вместе, третья — если два человека состоят в браке, но по каким-то причинам подают декларации раздельно, правая колонка — процент налога в данном бакете):

по следующему алгоритму.

На практике, правда, этими формулами редко пользуются — все пользуются подробными таблицами, где все уже посчитано, и с грануляцией до 100 долларов дохода описан точно процент налога, например — если ваш доход от 75000 до 75099 долларов, до ваш федеральный налог (если вы одиноки и не имеете прочих вычетов) — 17,97%, как-то так.

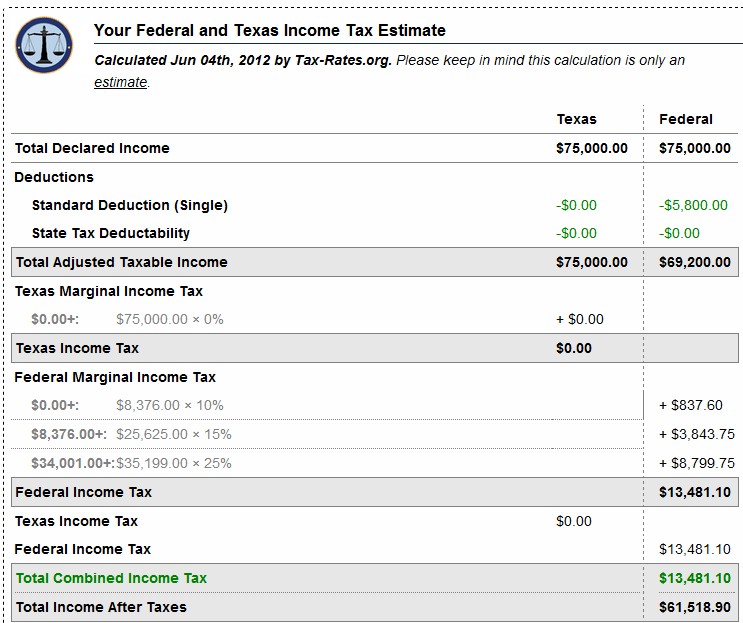

Выглядеть это будет примерно так:

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Налог штата

Налог штата платится во всех штатах кроме следующих, и взимается в дополнение к федеральным налогам:

Еще в 7 штатах (Колорадо, Иллинойс, Индиана, Массачусетс, Мичиган, Пенсильвания, Юта) налог на доходы плоский (одинаковый процент, не зависящий от размера дохода, взимается в следующем объеме:

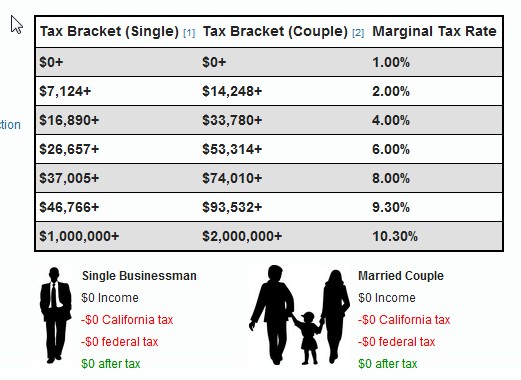

В остальных штатах налог на доход взимается по прогрессивной шкале, чем выше доход — тем выше процент налога. Одни из самых высоких налогов, как многие наверное знают, в Калифорнии — до 9.3% от облагаемого дохода, + дополнительно, чтобы жизнь медом не казалось, 1% Mental Health Services (!) налога на тех, чей облагаемый доход превышает миллион долларов в год.

Разберем пример с прогрессивным налогом штата.

Вот тут можно посмотреть таблицу расчета налога для Калифорнии, при этом алгоритм такой же, как и для федерального налога, т.е. сначала мы идем по самому низкому налоговому бакету, и за часть зарплаты, попадающую в него, мы платим соотв. процент, указанный в первой строке в колонке справа (1%), если после этого от нашей зарплаты что-то еще осталось, то переходим к следующему налоговому бакету, и к соответствующей ему части зарплаты примеряем соотв. 2%, и так далее.

Налоговые бакеты. Первая колонка — для одиноких людей, вторая — для тех, у кого есть супруг(-а), последняя — процент налога за часть зарплаты в соотв. бакете:

Как видим, у нас будет 18.1 % федеральный налог, 7% — налог штата, суммарно 25.1% income tax.

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Разбираемся в ситуации с налоговыми реформами в США

Американский президент Джо Байден планирует провести в США масштабную программу реформ. Платить за осуществление этих реформ нужно будет как выпуском облигаций, так и новыми налогами. Мы решили разобраться в том, какие налоговые изменения ждут США и, самое главное, как это отразится на инвесторах.

Обычно мы не делаем разборы того, что еще не произошло: все может поменяться и реформы могут смягчить или вообще отменить — кто знает. Но на все события рынок реагирует заранее: если все укрепятся во мнении, что компании станут меньше зарабатывать, на рынке может случиться масштабная коррекция — на наш взгляд, это достаточно серьезный повод, чтобы отступиться от правил и посмотреть, что там придумал Байден, даже если половину из этого не реализуют.

Как победить выгорание

Список потенциальных налоговых изменений

Увеличение НДФЛ: сейчас в США максимальный размер НДФЛ — 37%. Байден планирует вернуть ставку 39,6%, которая была до налоговых реформ Трампа.

Людям с доходом выше 1 млн в год, возможно, придется платить налог 43,4% на прибыль с активов, в том числе с продажи акций — выше нынешних максимальных 23,8%.

Возможно, владельцам акций придется платить налог, даже если они не продали актив, при условии, что он вырос в цене, — вернее, не совсем владельцам, а их родственникам после смерти владельца. Это делается для борьбы с таким явлением, как пенсионеры с большим состоянием в акциях, которые, чтобы не платить налог с прибыли от продажи акций, занимают деньги под залог этих акций и живут на них.

Как это выглядит: человек, который купил много лет назад дом за 100 тысяч долларов и живет в нем сейчас, когда дом стоит 1 млн долларов, после смерти оставляет его наследникам, которые не будут за него платить. Но если налоговый план будет принят в том виде, как хочет Байден, то после смерти владельца дома наследники должны будут заплатить налог с 900 тысяч долларов «нереализованного дохода».

Мне кажется, что предложение «налогов с нереализованных активов, которые выросли в цене», Байден внес, чтобы продавить все остальные положения своей реформы в неизменном виде, пожертвовав именно этим в ходе обсуждений, — оно и вправду выглядит как людоедское.

Увеличение налога на прибыль корпораций: с нынешних 21 до 28%.

Здесь Байден также планирует ввести обязательный налог 15% для корпораций, зарабатывающих более 2 млрд в год, которые благодаря системе налоговых вычетов и юридических махинаций платят налоги гораздо меньше положенного или не платят их вообще.

Всего в Америке 55 крупных прибыльных компаний, которые не просто не платят налог на прибыль, но путем разных льгот в общей сложности получили из бюджета в 2020 году 3497 млрд. Среди них Nike, Salesforce, FedEx и множество других знакомых имен. Например, Nike, имея прибыль в прошлом году, получила вычет на 109 млн. Повышение налогов, конечно, проводится не только из-за таких компаний, но и из-за них тоже.

Еще для корпораций планируют увеличить налог на прибыль, полученную за рубежом, до 21%. Сейчас многие компании с крупными международными операциями платят налог 8,8% на свою зарубежную прибыль, что сильно меньше 15,8%, которые они платили еще в 2017 году. Денег в зарубежных подразделениях американских компаний копится очень много, так что инициативу Байдена можно понять.

Налоги в странах мира

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Таблица стран с самыми низкими налогами в 2021 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Самые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

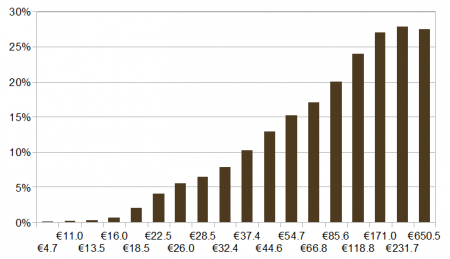

Зависимость размеров налогов от доходов в Ирландии

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

Налогообложение в Австрилии

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж: