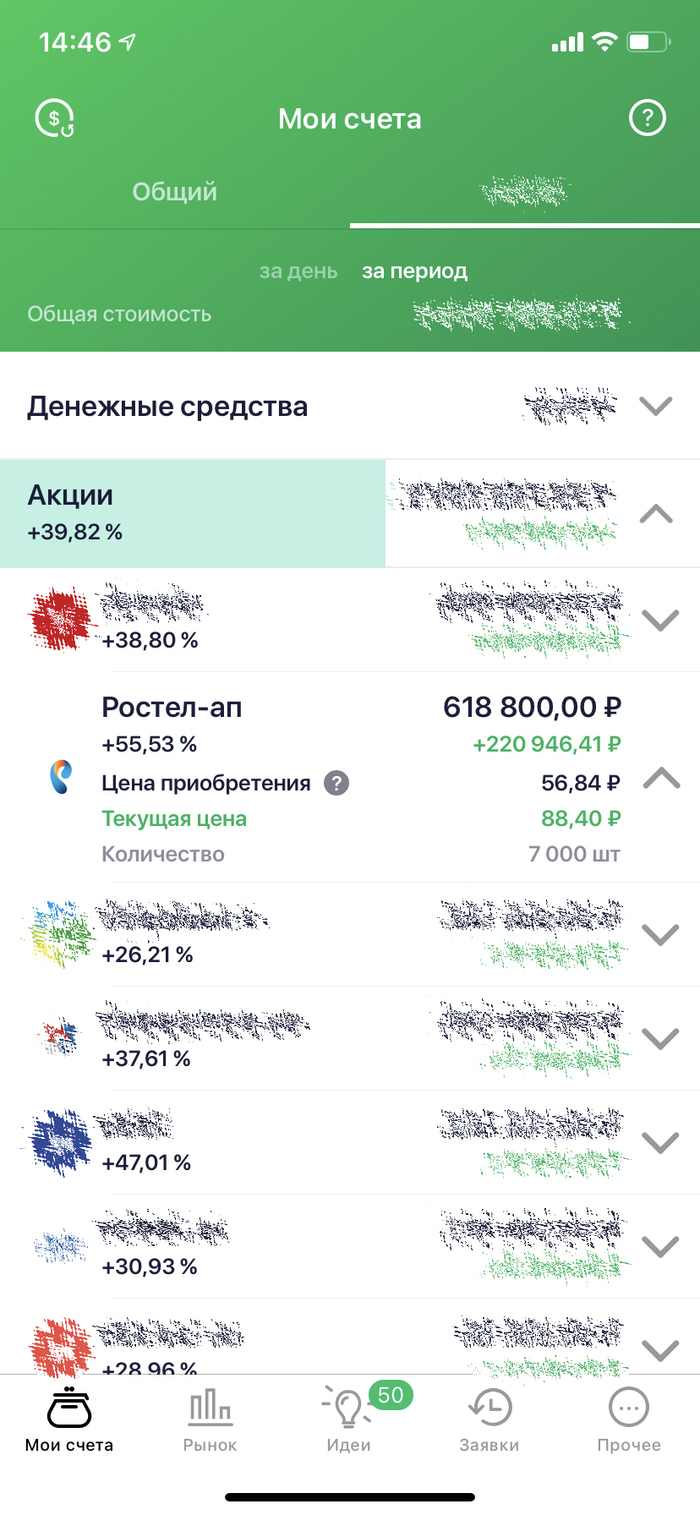

втб мои инвестиции скрытые счета

Как НЕ НУЖНО открывать ИИС в ВТБ. И как нужно

Немного негатива в адрес ВТБ Инвестиции

Итак, второй ИИС в семье наконец-то открыт. Три недели прошло у обычного человеку с полной занятостью (а другие ИИСы и не открывают если что).

Если вы хотите стать клиентом ВТБ Инвестиций — не повторяйте моих ошибок. Опишу процесс с самого начала — и так делать не надо! А в конце поста напишу правильную последовательность действий. Несмотря на то, что счёт открывала моя жена, описываю события как бы от себя.

30.09.2020 — скачал приложение ВТБ Мои Инвестиции, открыл брокерский счёт. Думал, что так же просто будет открыть ИИС, но не тут то было. Приложение отправило пешком в отделение ВТБ.

10.10.2020 — сходил в отделение, 30 минут ожидания и ещё 50 минут процесса: открыл неименную карту, мастер-счета в трёх валютах, заявление на открытие ИИС. ИИС не открывался. К борьбе с необузданной машиной присоединился весь персонал ВТБ Привилегии в данном отделении, спускалась группа поддержки с верхних этажей. Так и не открыли, машина победила человека. Сослались на выходные, мол, приходите в будний день лучше. И вообще, мы вам позвоним. На вопрос о том, какой будет тариф, ответили, что Стандартный, а Мой Онлайн (ради которого всё и затевалось — дёшево же!) на то и «онлайн», что открывается онлайн. Откроешь ИИС — тогда и приходи за сменой тарифа.

12.10.2020 — позвонили из ВТБ. Операционистка при заполнении данных ошиблась в адресе регистрации, что по всей вероятности не дало открыть ИИС. Приходите к нам ещё раз, переподписать заявление. Нет, скан нельзя отправить, вы что такое предлагаете.

16.10.2020 — повторный визит в ВТБ. Ещё 30 минут. Другая смена была то ли более опытна, то ли более совестлива. Исправили косяк, сразу поставили Мой Онлайн (оказывается, можно было), но счёт всё равно не отражался в приложении. Не так быстро!

19.10.2020 — ИИС появился в приложении, можно пополнять.

Итак, если вам хочется пользоваться именно ВТБ (а я напомню, что он привлекает людей своей дешевизной — тариф Мой Онлайн не предполагает затрат на депозитарий, только 0,06% за сделки), то вот какую последовательность вам необходимо соблюдать:

0. НИ В КОЕМ СЛУЧАЕ НЕ КАЧАТЬ ПРИЛОЖЕНИЕ И НЕ ЗАВОДИТЬ БРОКЕРСКИЙ СЧЁТ ЕСЛИ ВЫ — НЕ КЛИЕНТ БАНКА

1. Съездить в банк, открыть карту и текущие счета.

2. Скачать приложение ВТБ Онлайн (желательно на следующий рабочий день, мало ли), увидеть там на главной кнопку «Открыть ИИС», и нажать её. Проверить тарифный план при оформлении.

3. Всё.

На вопрос, «а где бы ты открыл третий?», я бы ответил, что точно не в ВТБ. Я понял, что сервисы, простота и удобство — это важно, и за них можно и доплатить.

Моё мнение необязательно должно совпадать с вашим.

Из тех кто делает всё онлайн и без визитов куда-либо, точно знаю о Тинькофф и Открытии. У обеих компаний работают курьеры, доставляющие карты, а ИИС открывается тоже не выходя из дома.

А исходя из того, что депозитарный перевод с ИИС на БС при закрытии имеет определяющее значение, то выбора не остается — Открытие.

Все рынки мира в вашем смартфоне

Начать инвестировать может каждый

Откройте брокерский счёт за 5 минут без визита в банк

Начать инвестировать можно от 1000 ₽

В тарифе по умолчанию «Мой Онлайн» обслуживание бесплатно, комиссия за сделки — 0,05 %

Бесплатная аналитика от экспертов ВТБ Капитал

А также регулярные подборки лучших ценных бумаг

Более 10 000 финансовых инструментов

Акции, облигации, еврооблигации, фонды, фьючерсы, первичные размещения

Откройте брокерский счёт за 5 минут без визита в банк

Для тех, кому нужна помощь

Робот-советник

Бесплатный сервис, который подберёт персональный портфель ценных бумаг и будет присылать советы о том, как им управлять

Как работает робот-советник?

Виды портфелей и доходность

Сейчас робот-советник предлагает 5 портфелей: от ультра-консервативного, который состоит только из облигаций, до ультра-агрессивного, который состоит только из акций.

Доходность портфелей с июля 2018 года по июль 2020 года в зависимости от стратегии — от 22,09 % до 46,63 %.

Это в среднем на 8,2 % больше, чем у бенчмарков*. Чем рискованнее стратегия, тем выше потенциальная доходность.

Статистика доходов

Чтобы оценить эффективность робота-советника, мы сравниваем доходность его портфелей с бенчмарками — портфелями с таким же долями классов активов, но на основе индексов: индекса совокупного дохода государственных облигаций РФ и индекса Мосбиржи полной доходности «брутто».

В портфели от робота-советника входят:

— Ликвидные акции крупных российских компаний

— Ликвидные государственные облигации

— Биржевые фонды ВТБ

Средняя историческая доходность стратегий в % годовых:

Для самостоятельного инвестирования

Подборки ценных бумаг

Новости и аналитика

Рекомендации по иностранным акциям

Дивидендный и купонный календари

Подборки ценных бумаг

Новости и аналитика

Рекомендации по иностранным акциям

Дивидендный и купонный календари

Трейдерам

Быстрые котировки и стакан

Данные в приложении отображаются с такой же скоростью, как в QUIK — без задержек

Заявки стоп-лосс и тейк-профит

В приложении доступны заявки стоп-лосс и тейк-профит, чтобы закрывать позиции, ограничивая убыток и фиксируя прибыль

Кредитование без комиссий в течение одного торгового дня

Если занимаете больше, чем на день, берётся комиссия

Состоятельным клиентам

Персональный советник

Профессиональный инвестиционный консультант, который успешно торгует на финансовых рынках больше 10 лет, с опытом управления активами от 1 млрд ₽

Комиссии и пополнение счёта

Где посмотреть тариф?

Если вы открыли счёт в приложении ВТБ Мои Инвестиции или ВТБ Онлайн после 1 июля 2019 года, то автоматически подключился тариф — «Мой онлайн». В этом тарифе комиссия за сделки: брокер берет 0,05% от суммы. Комиссия Московской и Санкт-Петербургской бирж — 0,01%. Депозитарных комиссий нет, обслуживание бесплатное.

Посмотреть, какой у вас тариф, можно в личном кабинете: «Настройки» → «Личные анкетные данные». Логин и пароль для личного кабинета используйте те же, что и для входа в ВТБ Мои Инвестиции.

Подробную информацию по тарифам и комиссиям можно посмотреть на сайте брокера ВТБ в разделе «Тарифы».

Как пополнить счёт?

— Со счёта в банке ВТБ, через ВТБ Онлайн. Деньги зачисляются мгновенно, 24/7. Без комиссии.

— С банковской карты другого банка. Деньги зачисляются мгновенно. Банк-отправитель может списать комиссию согласно своим тарифам. Комиссия зависит от суммы перевода: при зачислении денег до 1 000 ₽ — 10 ₽; при зачислении от 1 000 ₽ до 10 000 ₽ — 0,5% от суммы перевода; при зачислении от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Максимальная сумма пополнения счета в месяц через карту другого банка — 100 000 ₽.

— По реквизитам ВТБ со счёта в другом банке. Реквизиты есть в письме от ВТБ, которое приходит вам при открытии счёта, тема «Вам открыт брокерский счёт». Обычно деньги зачисляются в течение рабочего дня. Банк-отправитель может списать комиссию согласно своим тарифам. ВТБ комиссию не возьмет.

Как устроены сделки на бирже?

Режим Т+ для ценных бумаг

На бирже существуют режимы торгов Т+2 и Т+1. Т+X означает, что если вы купите ценную бумагу сегодня (T), фактически её владельцем вы станете на другой торговый день (+X).

В режиме Т+2 торгуются российские и иностранные акции, депозитарные расписки, ПИФы, ИСУ, ETF, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в долларах США.

В режиме Т+1 торгуются ОФЗ. В режиме Т+0 торгуются муниципальные и корпоративные облигации, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в любой валюте, кроме долларов США.

Вывод денег с учётом режима торгов

Когда продадите ценные бумаги, деньги станут доступны для вывода тоже через два торговых дня.

Режим TOD и TOM для валюты. TOD (today, сегодня) означает, что валюта будет зачислена на счёт в этот же день, когда вы её купили. В этом режиме евро торгуется с 10:00 до 14:30 мск, а доллары США с 10:00 до 16:00 мск.

TOM (tomorrow, завтра) означает, что валюта будет зачислена на счёт на следующий день после покупки. В этом режиме доллары США, евро, фунт стерлингов, швейцарский франк и китайский юань торгуются с 10:00 до 23:50 мск.

Курс обмена валюты в режиме TOM обычно немного выгоднее.

Маржинальное кредитование

Маржинальное кредитование — это когда вы берёте у брокера в долг деньги или ценные бумаги под процент. Заём дается под залог активов на вашем счёте.

Например, эта услуга позволяет купить акции, если у вас не хватает денег и пополнить счет позже. Кредит дается под залог активов на вашем счете. Маржинальное кредитование в течение торгового дня — бесплатно. Если занимаете деньги или бумаги на больший срок, берется комиссия.

Возможность брать активы в долг доступна автоматически, когда вы открываете брокерский счет.

Как выбрать тип вычета?

Необязательно выбирать тип вычета по ИИС сразу. Он зависит от ваших действий и принимается автоматически: — если за время использования ИИС, вы получите ежегодный налоговый вычет, то будет применен тип А; — если за время использования ИИС вы не получали налоговый вычет по типу А, решили продать активы и закрыть ИИС — то будет применен тип Б.

Но будьте внимательны: если вы хотите получить вычет типа А, то подать документы на вычет за нужный год нужно в течение 3 лет после него.

Субсчёт

Субсчёт — это дополнительный счёт, который будет частью основного. Он позволяет разбить один счёт на несколько, чтобы инвестировать деньги на разные цели. Например, на одном субсчёте можно копить деньги на пенсию, а на другом хранить финансовую подушку.

Субсчет бесплатно открывается в течение нескольких минут в приложении ВТБ Мои Инвестиции. Вы сразу сможете перевести на него деньги с основного счета.

К одному из счетов или субсчетов можно подключить робота-советника. Всего можно открыть 9 субсчетов. Учитываются субсчета, открытые через наших партнеров.

ВТБ Мои Инвестиции: анализ брокере, тарифы, обзор приложения

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

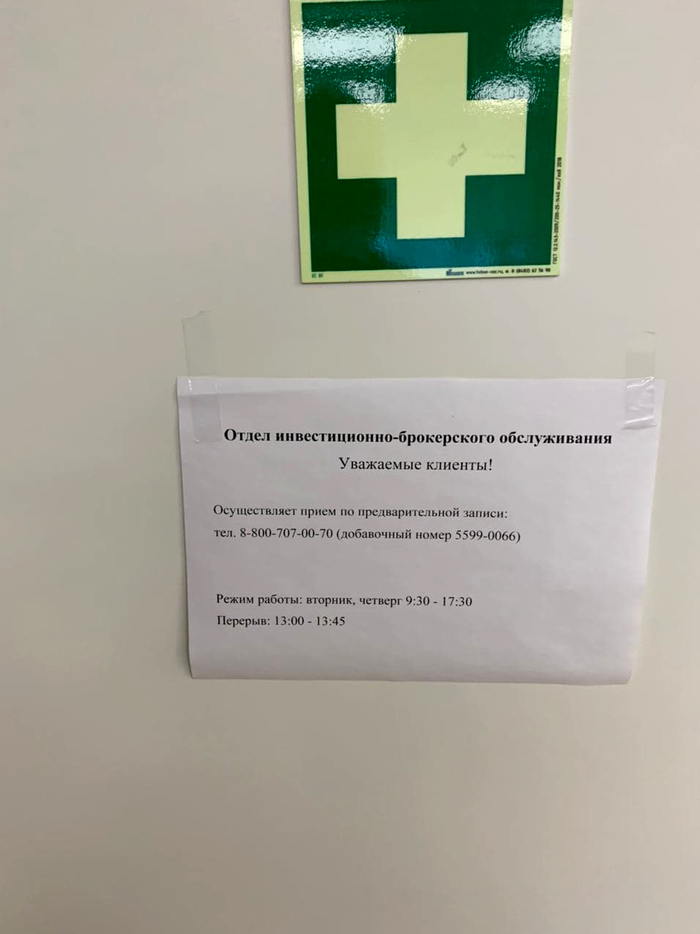

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Инвестиции для новичков

Прежде чем начать куда-то вкладываться, советую определиться с тем, что вы хотите от инвестиций получить в конечном итоге. Например, будете вы трейдером, или долгосрочным инвестором, или копите на пенсию. Нужны ли вам зарубежные акции. Какой объем вы планируете инвестировать.

Опишу свою идею: Я считаю, что на данный момент дивидендная доходность акций выше доходности от аренды недвижимости и более надежная, ликвидная, с ними меньше проблем. Лучше купить акции и получать с них дивиденды, чем копить на квартиру, расплачиваться с ипотекой. Также лучше купить акции и снимать квартиру, чем жить в своей квартире. У своей квартиры слишком много рисков: вам сложнее поменять место работы, у вас могут оказаться проблемные соседи и т.д. Имея дивидендный доход вы можете при желании уехать хоть заграницу, и жить там. То есть моя цель инвестиций- получить денежный поток с дивидендов, достаточный для аренды желаемой квартиры, и я готов вкладывать в это средства, которые при иных обстоятельствах я бы откладывал бы на покупку этой квартиры или ипотеку. Я не собираюсь выводить средства с брокерского счета, выводить планирую только дивиденды. Кроме того, необходимо накопить средства и на собственную пенсию. Если считать среднюю пенсию 15 тысяч в месяц, при дивидендной доходности порядка 12% годовых, то надо вложить капитал под эти цели около 1.5 млн рублей.

Кстати, интересно было бы узнать Ваше мнение по поводу данной идеи.

О брокерских счетах

Есть обычные брокерские счета, а есть ИИС – индивидуальный инвестиционный счет.

ИИС может быть только один одновременно у одного человека. Сам по себе он бесплатен, и рекомендую его открыть на вас и ваших родственников с белой зарплатой, потому что особую ценность он представляет через три года. Через него можно получать налоговые вычет с 400к рублей дохода в год, то есть 13% = 52к рублей. Ну если у вас есть такая белая зарплата, с которой этот вычет можно получить. Вывести деньги с ИИС можно только закрыв этот счет. А закрыть его можно только через три года после открытия или позже. В течении этих трёх лет держать деньги на ИИС не обязательно. Пока что вам его надо просто открыть, что бы он созрел через три года.

Брокерских счетов можно делать сколько угодно.

Итак. Приступим к выбору брокера. Лично я пользуюсь тремя брокерами, и о них я вам и расскажу. На что стоит обращать внимание при выборе:

2. Удобство торговли

3. Удобство ввода и вывода

4. Доступные бумаги

5. Премиальные пакеты банка

Если у вас нет счета в банке, то заведите бесплатную карту.

Отключите всякие платные SMS оповещения. Мобильный SMS банк, подключите мобильное приложение. В мобильном приложении на главной странице найдите вкладку инвестиции и щелкните по плюсику, там вам предложат открыть Основной брокерский счет или ИИС. Заполняйте запрошенные данный и открывайте счет. Вы получите номер брокерского счета и пароль. Сможете использовать его в приложении «инвестор» от сбербанка.

Комиссия по сделкам: 0.17% с оборота + Раз в месяц платится 149 руб. если была проведена хоть одна сделка. Плюс дополнительные всякие комиссии за справки, если они вам понадобятся.

Так как есть разовая комиссия, то лучше копить и инвестировать суммами хотя бы в 10 тысяч рублей раз в два месяца, чем каждый месяц по 5 тысяч.

Если накопите 1.5 млн рублей (в Москве 2.5 млн) в ценных бумагах, то станете привилегированным клиентом:

То есть сможете проходить в бизнес зал в аэропорту, иметь хорошую страховку и т.д.

-Вывести деньги с брокерского счета невозможно через мобильное приложение

-Карточку сбербанка нельзя пополнить с карты другого банка

-Высокая цена доллара и евро

-Хорошие условия премиального пакета

Вам надо открыть счет, получить какую-то платную карту, иначе будет неудобно пополнять счет с других банков. Хотя можно просто открыть банковский счет и получить доступ в личный кабинет. Пополнять счет через банковский перевод.

В мобильном приложении банка откройте вкладки «Продукты», там заказать новый продукт. И закажите брокерский счет или ИИС.

Зайдите на сайт ВТБ, и найдите там номер своего брокерского счета. Пароль вам вышлют в SMS.

Установите приложение «Инвестиции» от ВТБ. Также имеет смысл поставить «ВТБ Акционер». Потом приобретите хотя бы одну акцию ВТБ, чтобы получить скиду по комиссиям.

Комиссия по сделкам: 0.03% с оборота + Раз в месяц платится месячная комиссия, если была проведена хоть одна сделка. Месячная комиссия 105 рублей, если есть хоть одна акция ВТБ, а её обязательно стоит купить (менее 400 рублей стоит лот акций). Вполне реально снизить комиссию до 60 рублей, если закупитесь акций ВТБ тысяч на 60. Акции весьма перспективные, так что все равно их рекомендую. Таким образом, комиссии в ВТБ весьма выгодные.

Заказываем дебетовую карту блек от Тинькоффа. Как получите, то обращаемся к оператору через чат, что бы поменял тариф. По умолчанию выбран тариф, где надо держать 30к на счету, или платить 99 рублей в месяц. Но можно сменить тариф, где платить за обслуживание не придется, однако придется пожертвовать процентами на остаток по карте при суммах меньше 100к. Таким образом – обслуживание карты становится полностью бесплатное. Но не обналичивайте с карты маленькие суммы меньше 3к рублей. И изучите прочие нюансы в тарифах.

В приложении Тинькоффа открываем новый продукт, и там выбираем брокерский счет. Открываем его. Устанавливаем приложение «Инвестиции» от Тинькоффа.

Комиссия по сделкам: 0.3% с оборота + Раз в месяц платится 99 руб. если была проведена хоть одна сделка. Всякие справки бесплатные.

В Тинькофф вы можете покупать прям на бирже евро, доллары и даже таиландские баты по рыночной цене, уплатив комиссию с оборота 0.3%. Причем сделки можно совершать малыми суммами. По такому тарифу вы не купите валюту ни в одном банке.

Также в Тинькоффе вы можете покупать акции компаний США за доллары по одной штуке. В том же ВТБ вас пустят на этот рынок только с несколькими десятками тысяч долларов.

Из недостатков. Пока софт в разработке, и нельзя указывать желаемую сумму в заявке на покупку акций, можно только покупать по рыночной цене. То есть функционал торгов не полноценный. Это не очень удобно, но техподдержка обещает до апреля 2019 года эту функцию реализовать. Рекомендую этого брокера как дополнительного для иностранных акций. Или если у вас маленькие вложения, и вы не претендуете на премиальные пакеты банков ВТБ и Сбербанка.

Также не стоит смотреть на данные аналитики в приложении Тинькофф инвестиций. Там очень неполная информация, которая вводит в заблуждение.

Есть референтные ссылки при регистрации, так что можете объединиться с друзьями, что бы на этих референтных ссылках заработать.

Используйте сбербанк, если хотите крутой премиальный банковский пакет (Райфайзен тоже хорош, но он для тех, у кого денег достаточно, я по своему уровню не дотягиваю)

Используйте ВТБ, если хотите низкие комиссии и посещать качественные конференции

Используйте Тинькофф, если хотите покупать валюту и акции компаний США.

Или используйте все сразу.

Есть еще другие брокеры, но я ими не пользовался. Если кто-то обладает опытом пользования другими брокерами, то было бы не плохо в комментариях рассказать об этом опыте.

На этом все. Если интересно, то далее могу рассказать об интересных дивидендных бумагах на данный момент с точки зрения фундаментального анализа. Какие основные проблемы у этих компаний и перспективы. А также, какие сайты можно использовать для аналитики.

Мне до пенсии 23 года. За прошедшие 23 года с 1996 г. в экономике РФ столько событий было! Интересно одно: сколько и каких банков доживут до моей пенсии и дольше?

Автор, а что про БКС? Вроде как один из старейших на рынке брокеров.

Как показывает практика, каждые несколько лет бабахает «кризис», курс падает вдвое-втрое, и все внезапно беднеют. Акции предприятий как и прочие бумаги номинируются в рублях.

А если депозит в банке в долларах поппадет под такой обвал, то банк переложит потери на тебя, можно не сомневаться.

Так что правильный пост и останется правильным ровно до следующего бабаха, до которого года два или три, по предыдущему опыту.

Автор, а премиальный сервис от тинкова вообще на инвестиционные услуги не влияет?

Упрощение уплаты налогов с дивидендов иностранных акций (Ура Товарищи!)

Мосбиржа подготовила поправки в Налоговый кодекс, благодаря которым брокеры и депозитарии смогут выполнять функции налогового агента по дивидендам иностранных ценных бумаг, выплачиваемым частным инвесторам из России. Об этом газете «Известия» рассказал управляющий директор по взаимодействию с эмитентами и органами власти Мосбиржи Владимир Гусаков.

В Мосбирже пояснили газете, что если брокеры и депозитарии смогут выполнять функции налогового агента, то траты компаний на консультантов сократятся. Кроме этого, изменения в Налоговом кодексе помогут сократить ставку налога в отдельных случаях с 43% до 13%, а инвесторов освободят от обязанности отчитываться перед налоговой службой РФ.

Согласно данным газеты, проект документа сейчас находится на рассмотрении в НФА и НАУФОР, а затем будет внесен в комитет Госдумы по финрынку.

Отмечается, что в официальном порядке в Банк России данная инициатива не поступала. Однако в регуляторе рассказали «Известиям», что в целом поддерживают предложения по упрощению фискального администрирования операций с ценными бумагами для инвесторов. В БКС, «Финаме», «Фридом Финанс», Сбербанке, МКБ и Совкомбанке подчеркнули, что поправки облегчат жизнь частным инвесторам, так как им не нужно будет самостоятельно заполнять формы и сдавать отчетность в ФНС. В Сбербанке изданию отметили, что у клиентов возникают сложности со сбором и заполнением документов, и законодательная инициатива сможет им помочь в этом. В Санкт-Петербургской бирже рассказали «Известиям», что поддерживают нововведения, так как они позволят профессиональным участникам предложить удобный для клиентов сервис и повысить привлекательность российского рынка международных акций.

По данным газеты, НАУФОР не только поддерживает предлагаемые поправки, но и вместе с Мосбиржей их инициировал. В пресс-службе НФА сообщили «Известиям», что в целом поддерживают концепцию законопроекта, но некоторые аспекты инициативы требуют доработки. В Минфине не ответили на вопросы «Известий» касательно предлагаемых изменений в Налоговый кодекс.

П.С. Учитывая тренд на автоматизацию процессов, закон будет принят в том или ином виде.

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

У данного способа есть пара минусов:

— Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

Способ №2. Закрытие ИИС переводом все ценных бумаг на обычный брокерский счет

Этот способ сложнее предыдущего, потому что здесь брокер уже работает через депозитарий. Как правило, он платный и у каждого брокера свои тарифы на эту услугу свои.

У этого способа отсутствуют те минусы, которые есть в первом варианте. Более того, есть один жирный плюс, о котором стоит рассказать отдельно. Речь идет о льготе долгосрочного владения.

По-русски: освобождение от налога на прибыль при продаже бумаг, которые вы держали 3 и более лет.

Даже если вы держали на ИИС бумаги более 3 лет, при продаже вам все равно придется заплатить налог с прибыли, т.к. ЛДВ распространяется только на обычный брокерский счет.

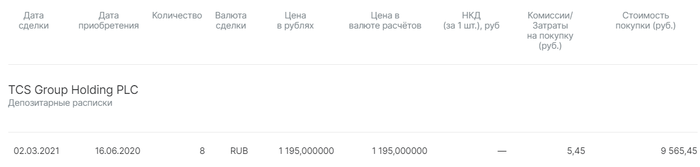

Однако, при переводе ценных бумаг с ИИС на брокерский счет, у вас сохраняется отметка о том, в какой день вы приобрели те или иные акции. Таким образом можно держать на ИИС акции 3 и более лет, перевести их на обычный брокерский счет, продать и не платить налог с прибыли, воспользовавшись льготой долгосрочного владения.

ЗАЧЕМ Я ВООБЩЕ РЕШИЛ ЗАКРЫТЬ ИИС

Кроме того, я понимал, что получение льготы ЛДВ через такое закрытие ИИС является «читерской» опцией и рано или поздно ЦБ своим решением может поставить крест на такой практике.

ЗАКРЫВАЕМ ИИС ПЕРЕВОДОМ ЦЕННЫХ БУМАГ НА БРОКЕРСКИЙ СЧЕТ

Далее буду рассказывать о собственном опыте в Открытие брокере.

Шаг 1. Узнаем о наличии возможности закрыть ИИС переводом ЦБ и стоимость данной услуги

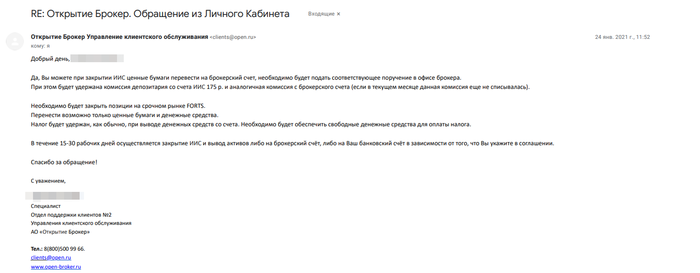

Я написал обращение своему брокеру и получил от него по электронной почте следующий ответ:

Для инфо. Мой друг узнавал в марте 2021 года о возможности такого закрытия ИИС в Сбербанке. Возможность есть, но стоить это будет 450 рублей за каждую позицию.

Шаг 2 (необязательный). Снижаем налог, который удержит брокер при закрытии ИИС

Речь идет о так называемой налоговой оптимизации.

Перед тем, как я принял решение закрыть ИИС, на моем счету за 3 года владения накопилась приличная налоговая база, с которой при закрытии брокер должен был бы удержать налог.

Так как на фондовом рынке на март 2021 еще не все акции из моего портфеля успели восстановиться, я решил зафиксировать по ним убытки чтобы снизить налоговую базу.

Для тех, кто не понимает о чем я, поясню на условном примере:

Сейчас в вашем портфеле 10 000 акций Сбербанка, купленных по 250 рублей за акцию. Но на дворе кризис и за Сбер дают 150 рублей. Ваш бумажный убыток с каждой акции 250-150=100 рублей или 10 000*100 = 1 000 000 рублей на весь портфель.

И вот здесь появляется поле для налоговой оптимизации. Вы продаете акции Сбербанка за 150 рублей и тут же откупаете их обратно. В вашем портфеле меняется средняя цена покупки (с 250 на 150 рублей) и дата приобретения.

В итоге в абсолютных цифрах для вашего портфеля ничего не меняется. Вы как имели на счету 10 000 акций Сбербанка, так и имеете. Но вы конвертировали бумажный убыток в реальный.

При учете налоговой базы прибыль и убытки от продажи акций сальдируются (взаимоучитываются). Поэтому в нашем случае полученный от перепродажи акций Сбербанка 1 миллион рублей убытка полностью перекрывает предыдущую прибыль и ваша налоговая база схлопывается в ноль.

Такими операциями я снизил себе налоговую базу примерно в 4 раза.

Шаг 3. Заготавливаем на счету сумму под списание налогов

В личном кабинете практически каждого брокера можно посмотреть сумму накопленного налога. При закрытии ИИС она будет удержана брокером и соответственно необходимо обеспечить ее наличие на счету.

Возможно, есть вариант не заготавливать необходимую сумму на счету заранее. И возможно, при закрытии брокер не сможет ее удержать (денег то нет) и соответственно отправит в ФНС необходимую информацию и уже затем налоговая направит вам запрос о необходимости уплатить налог. Но все это «возможно». Я не хотел проверять это на своей шкуре, ведь в моих планах было закрыть ИИС, а не проверять взаимоотношения брокера и налоговой 🙂

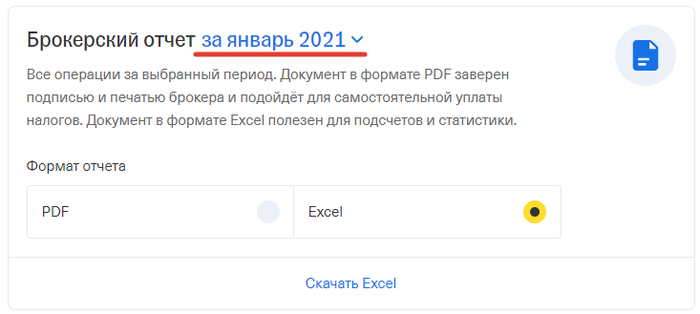

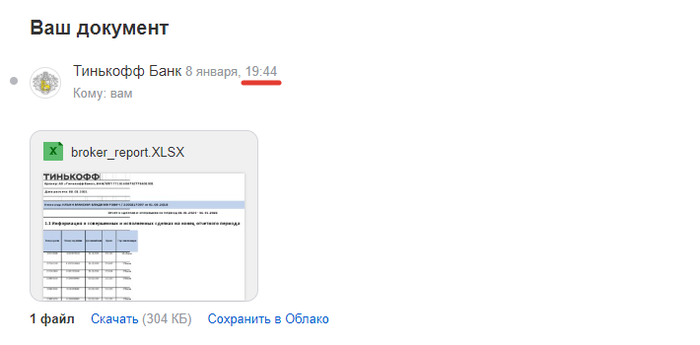

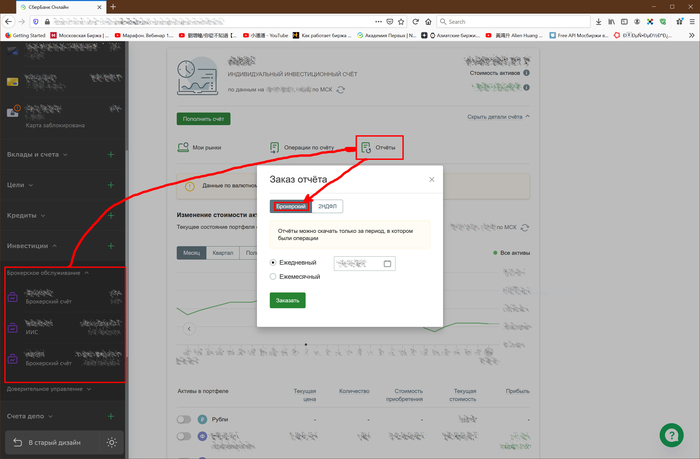

Шаг 4. Получаем от брокера все необходимые документы о жизни счета

Когда ИИС закроется, все следы о его существовании исчезнут из личного кабинета брокера и вы уже не сможете оперативно заказать документы по счету. Скорее всего придется обращаться лично в офис.

Поэтому формируем и сохраняем себе все документы, которые могут нам пригодиться в будущем (брокерские отчеты, всевозможные справки и т.п.).

Шаг 5. Пишем заявление в офисе брокера

В офисе я обратился к первому попавшемуся менеджеру и он, не задавая лишних вопросов, пригласил меня к столу. Для него процедура была знакомой и понятной.

Он подготовил мне заявление на закрытие ИИС, где в специальной графе о способе закрытия стояла галочка напротив перевода ценных бумаг на брокерский счет. Это не заняло много времени. Я его подписал.

Затем он начал готовить комплект документов в депозитарий о том, что я перевожу бумаги с ИИС на брокерский счет. Комплект состоял из отдельного заявления на каждую акцию отдельной компании из моего портфеля.

У меня было 28 бумаг в портфеле и менеджер соответственно подготовил 28 заявлений. Здесь уже времени ушло прилично, где-то полчаса. Я также все подписал.

Шаг 6. Акции зачисляются на брокерский счет

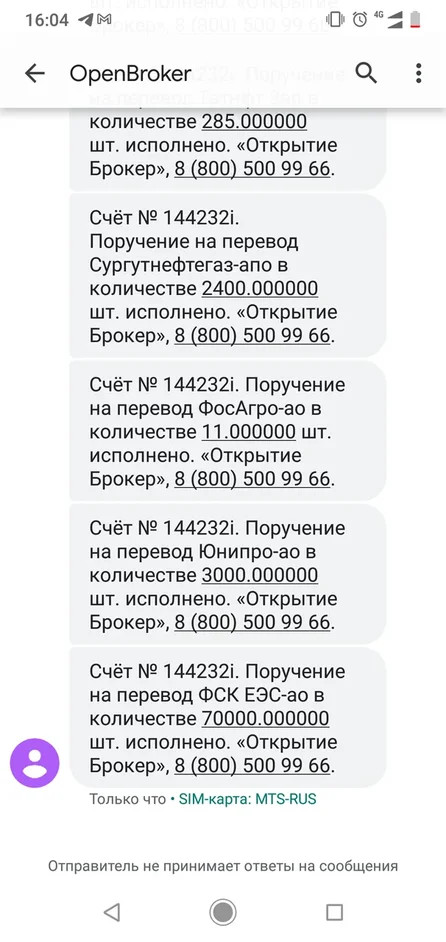

24.02.2021 я подписал все бумаги на закрытие ИИС, а уже через 6 дней 02.03.2021 получил смс от брокера:

Шаг 7. Получаем письмо о закрытии счета от брокера

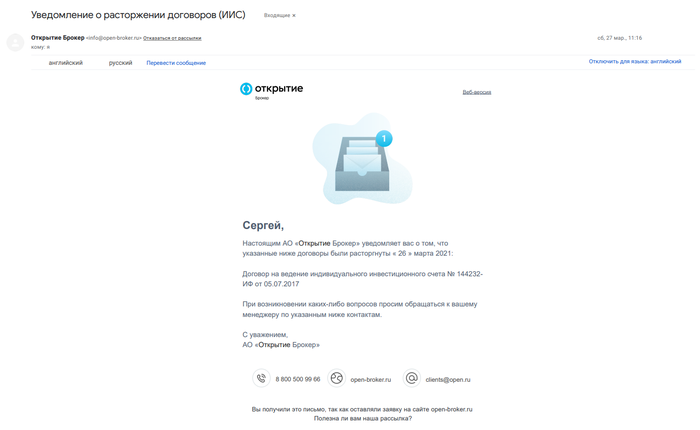

27.03.2021 по электронной почте мне пришло письмо от брокера:

Таким образом вся процедура закрытия ИИС у меня заняла 30 календарных дней, а сами акции фактически были переведены вообще за 6 дней.

В самой же процедуре закрытия ИИС переводом ценных бумаг на обычный брокерский счет нет ничего фантастически сложного и непонятного. По крайней мере в Открытие брокере.

И если вы долгосрочный инвестор, которому важно максимальное снижение налогов, и у вас истек трехлетний срок владения ИИС, вам однозначно стоит рассмотреть вариант закрытия индивидуального инвестиционного счета с выводом акций на обычный брокерский счет. Ведь если сегодня фишка с ИИС и ЛДВ проскакивает, то вот завтра ЦБ уже может прикрыть эту лавочку.

Надеюсь данный пост был полезным. По крайней мере, когда я интересовался данной темой, не нашел ни одного гайденса о том, как это сделать. Всю информацию приходилось собирать по крупицам.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Почему я не пытаюсь угадать выигрышные акции

У профессиональных игроков в покер есть поговорка: «если в первые полчаса игры вы не можете понять, кто за игровым столом лох, то лох — это вы» 😁

Между игрой в покер и попыткой угадать выигрышные акции гораздо больше общего, чем кажется на первый взгляд. И там, и там кто-то получает, а кто-то теряет. Когда вы нажимаете кнопку «купить», думая, что совершаете выгодную сделку, в этот самый момент по ту сторону экрана кто-то думает точно так же, нажимая «продать».

Пытаясь обыграть рынок, вы садитесь за один стол с лучшими профессиональными игроками со всего света. Все эти лощеные парни с Уолл Стрит, сумасшедшие трейдеры, проводящие перед монитором 14 часов в сутки, и безумные гики, создающие системы искусственного интеллекта – играют против вас.

И пока вы оцениваете свои шансы, оглядывая своих соперников, раздается голос крупье: «Ваша ставка, юзернейм?» 😅

Все еще не хотите выйти из-за стола? Тогда вот еще три любопытных факта о фондовом рынке:

1 – Фондовый рынок США растет в среднем на

2 – Подавляющее большинство людей теряет деньги на фондовом рынке 😬

3 – 82% активно управляемых фондов проигрывают в доходности индексу S&P500 на горизонте 10 лет (а из-за огромных комиссий 99% из них становятся менее выгодны, чем покупка ETF на S&P500).

Я вас еще не убедил? 🤔 Хорошо, тогда, позвольте, я приведу еще одну метафору.

Представьте, что вы отправляетесь на ярмарку антиквариата в надежде совершить выгодную сделку: купить какой-то предмет, чтобы потом перепродать его дороже. Это очень большая ярмарка, на которой выставлены тысячи различных лотов.

Но попав туда, вы узнаете, что ярмарка работает уже несколько дней, и тысячи охотников за скидками и профессиональных коллекционеров уже прошли по ней, перебрав все предметы. А некоторые лоты уже по нескольку раз были перекуплены для того, чтобы быть выставленными в других киосках по более высоким ценам.

Какую сделку вы выберете? 😉

Попытки анализировать отдельные акции – каргокульт. Фондовый рынок, как и ярмарка, существует не первый день и все рыночные и фундаментальные показатели каждой компании УЖЕ УЧТЕНЫ в ее текущей цене.

Поэтому для обычных частных инвесторов, таких как вы и я, лучшая стратегия – привязать себя к рынку через широкий индекс (например, S&P500), или сделать ставку на отдельные отрасли экономики через ETF (осознанно приняв больший риск).

Больше ничего делать не надо 🤗

Быть пассивным индексным инвестором – не только самая выгодная стратегия инвестирования, но еще и самая простая! До того, как я начал писать об инвестициях, я заходил в торговую платформу 4 раза в год, чтобы докупить нужные мне ETF. И при этом мой капитал рос обгоняя подавляющее большинство активных инвесторов, трейдеров и дорогостоящих управляющих 🤷♂️

Почему же этот способ инвестировать так не популярен в России? 🤔

Все просто: он никому не выгоден (кроме самого инвестора). Он не выгоден ни организаторам ярмарки, которые берут комиссию за каждую сделку, ни многочисленным консультантам, которые за деньги помогают выбрать наиболее выгодный лот, ни профессиональным помощникам, которые за ваши деньги сами купят то, что считают выгодным.

— Брокеры хотят, чтобы вы ежедневно совершали как можно больше сделок;

— Финансовым советникам надо продавать курсы по инвестированию и консультации;

— Профессиональные управляющие хотят заполучить ваши деньги в доверительное управление, создав ощущение, что они знают что-то особенное.

Мне хватает смелости признаться, что я не могу угадать выигрышные акции. И вы тоже не можете. И ваш финансовый советник не может (хотя и врет, что может).

Добавляйте в закладки, чтобы не потерять. И пересылайте вашим друзьям-инвесторам, которые все еще верят, что могут выбрать отдельные акции 😉

Конец света

Страх и ненависть в Тинькофф Инвестициях или как я получал статус квалифицированного инвестора

Я являюсь клиентом банка Тинькофф с 2014 года. В то время процент на остаток по дебетовой карте был 8%, а банк назывался “Тинькофф Кредитные системы”. Договор на брокерское обслуживание я заключил ещё в 2017 году, когда Тинькофф предоставлял выход на биржу не самостоятельно, а через БКС брокера. Очень многим своим знакомым и друзьям я рекомендовал и банк и брокера, потому как сервис был действительно на высоком уровне.

Но с какого-то момента, пользуясь продуктами Тинькофф, я начал сталкиваться с не очень приятными ситуациями. Довольно долгое время высокая репутация Тинькофф по инерции сглаживала все шероховатости и острые углы. Но всегда есть последняя капля, которая разливает чашу терпения. Этой каплей стало получение статуса квалифицированного инвестора у брокера АО “Тинькофф Банк”, о котором я подробно расскажу ниже.

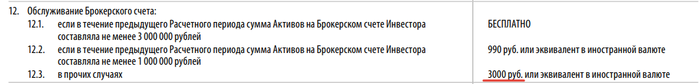

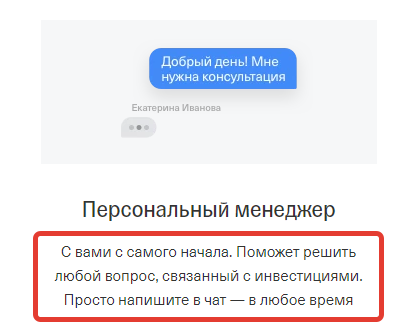

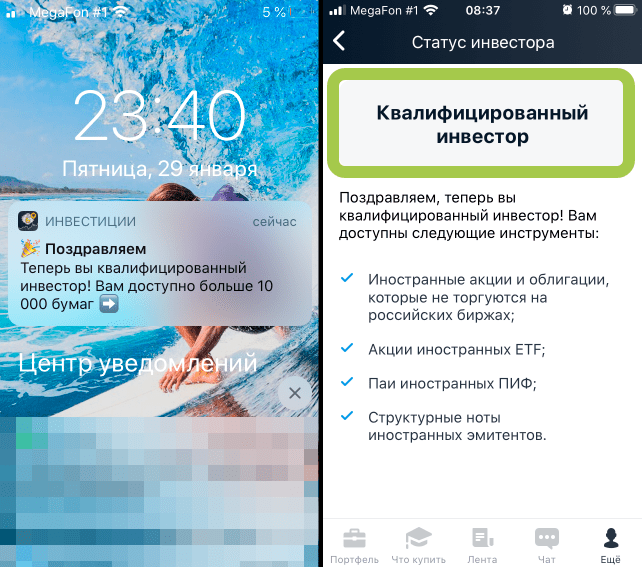

На официальном сайте Тинькофф есть следующая информация: Статус квалифицированного инвестора можно получить только на тарифе «Премиум». Это бесплатно.

Только вот сам тариф “Премиум” стоит 3000 ₽ / месяц, если, конечно, у вас нет на брокерском счете 3.000.000₽ (в этом случае тариф предоставляется бесплатно).

Получается, что для получения статуса квалифицированного инвестора у брокера Тинькофф нужно обязательно подключить тариф “Премиум”, в то время как другие популярные брокеры (ВТБ, Открытие, Финам, БКС) могут присвоить этот статус на любом своем тарифе и там это действительно бесплатно. Неприятно, конечно, но пережить можно.

К моему счастью, покопавшись в интернете, я нашел маркетинговую акцию от Тинькофф, которая дает возможность попробовать тариф “Премиум” бесплатно в течение одного месяца. Если кратко, то для участия в акции необходимо наличие 1.000.000 ₽ на счетах в банке Тинькофф или на брокерском счете. Суммы на ИИС, к сожалению, не учитываются.

Имея более 1 млн. ₽ на своих счетах, я решил воспользоваться этой акцией и подключил себе тариф “Премиум”. Оформлю статус “квала” и заодно посмотрю какое же оно на самом деле Премиальное обслуживание от брокера Тинькофф – подумал я.

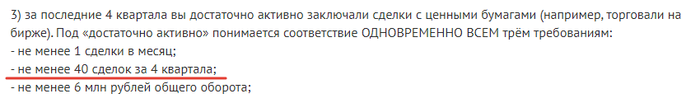

Одно из требований Банка России для признания физического лица квалифицированным инвестором:

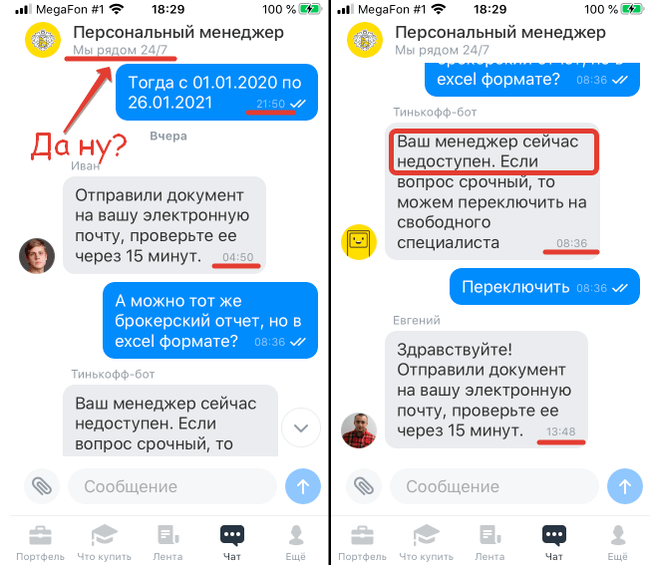

2.1.3. Физическое лицо совершало сделки с ценными бумагами и (или) заключало договоры, являющиеся производными финансовыми инструментами, за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей.

Просматривая свой брокерский отчет я обнаружил, что в IV квартале 2020 года у меня было 9 сделок, но в сумме за все 4 квартала сделок было больше 40.

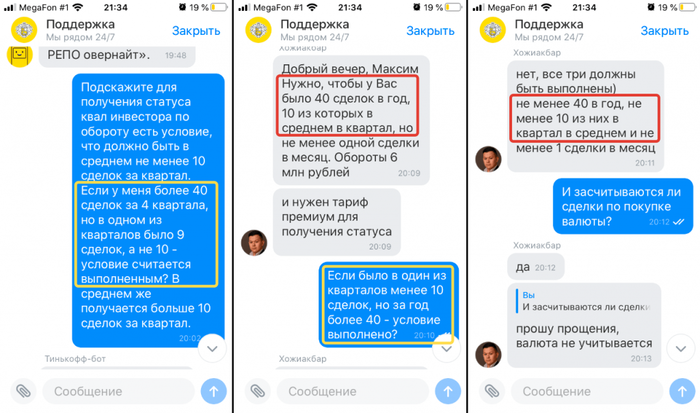

Прежде чем обратиться в чат для получения статуса квалифицированного инвестора я решил уточнить этот момент. В моем понимании фраза “в среднем” означает, что в одном квартале я мог совершить 5 сделок, а в другом 20 сделок и получится, что в среднем у меня (20+5)/2 = 12,5 сделок за два квартала. Я попробовал поискать информацию на этот счет в интернете и в одном из блогов на сайте banki.ru нашел подтверждение своим предположениям:

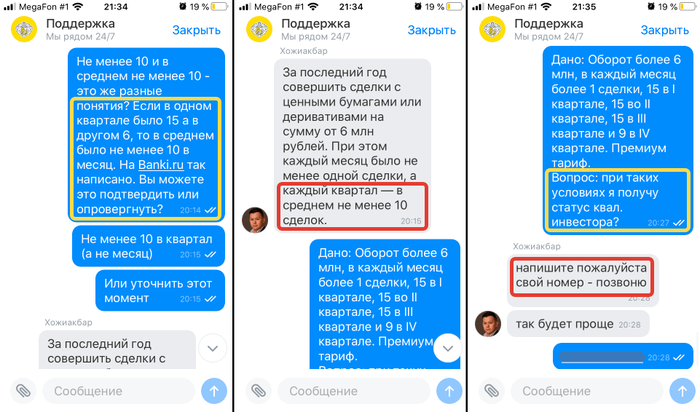

Но решил уточнить этот момент в чате поддержки брокера Тинькофф:

В телефонном разговоре менеджер Тинькофф уже в 4-ый(!) раз сообщил мне, что я должен совершить в среднем не менее 10 сделок в квартал. Но после 5-ти минут разговора, приводя различные доводы и ссылаясь на другие информационные источники, я всё-таки добился нужного мне ответа: “Да, при таких условиях вы удовлетворяете требованиям ЦБ РФ для получения статуса”.

12 января 2021 года я через чат прошу подключить мне тариф “Премиум” (по акции 1 месяц – бесплатно) и после подключения тарифа сразу же сообщаю менеджеру, что желаю получить статус квалифицированного инвестора.

На сайте Тинькофф и в подробных условиях по тарифам указано следующее: В рамках тарифа «Премиум» клиент получает поддержку персонального менеджера. Отличная новость, подумал я, ведь теперь моими вопросами будет заниматься компетентный персональный менеджер. Возможно, что после тестового периода тарифа я уже не смогу отказаться от премиального обслуживания и буду согласен платить 3000 ₽ в месяц, чтобы получать качественную и быструю поддержку от одного человека, который в курсе моих вопросов. Как же сильно я ошибся.

Стараюсь писать только факты и без эмоций. Но насколько же я был разочарован, когда узнал, что в качестве персонального менеджера мне назначили того же сотрудника, который мне 4 раза подряд (меняя порядок слов) пересказывал требование ЦБ, не отвечая на мой прямой вопрос. Думаю, ладно – мне всего-лишь нужно получить “квала” и какая разница кто будет заниматься этим вопросом, главное же результат.

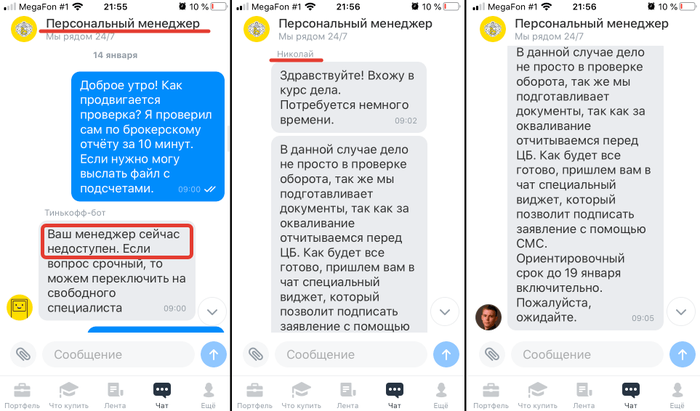

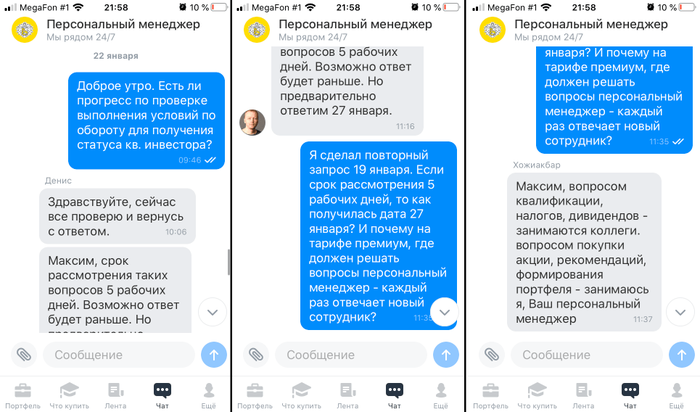

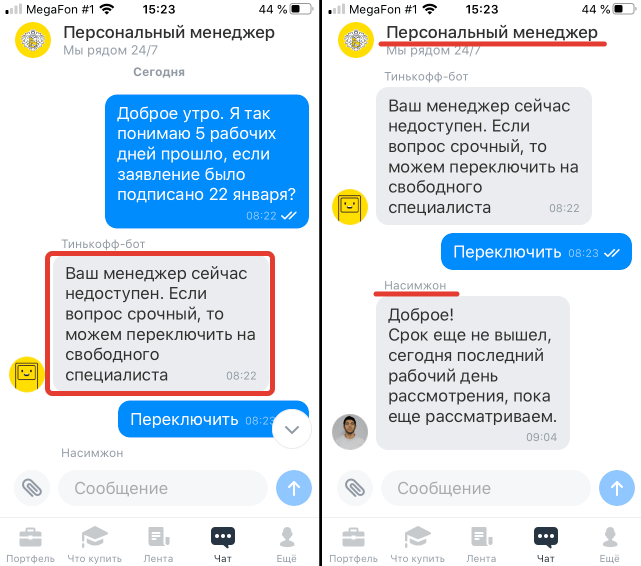

14 января 2021 года я решаю узнать о ходе проверки документов. Мой персональный менеджер оказался недоступен и на вопрос отвечает другой менеджер.

18 января 2021 года я не побоялся показаться навязчивым и снова решил поинтересоваться о ходе проверки. Сперва мне ответил уже 3-ий по счету менеджер, а после – основной персональный менеджер сообщил о том, что торговый оборот составляет 5,3 млн. ₽. А для присвоения статуса необходимо иметь 6 млн. ₽ торгового оборота за год.

Моя оплошность в том, что я доверился цифрам по торговому обороту в приложении Тинькофф Инвестиции. На момент моего обращения торговый оборот за год в приложении составлял 6,2 млн. ₽. Но как оказалось – он не бьется с брокерским отчетом, ведь согласно нему оборот 5,3 млн. ₽.

Риторический вопрос: неужели проверка брокерского отчета на тарифе “Премиум”, который стоит 3000 ₽ / месяц может занимать 6 дней?

19 января 2021 года я провел несколько сделок по покупке/продаже фонда от Тинькофф TRUR (который торгуется без комиссий за покупку/продажу), сделав торговый оборот с запасом, а именно более 1 млн. ₽, после чего написал своему менеджеру в чате. Прошло около 1 часа после моего обращения, но никакого ответа в чате я так и не дождался.

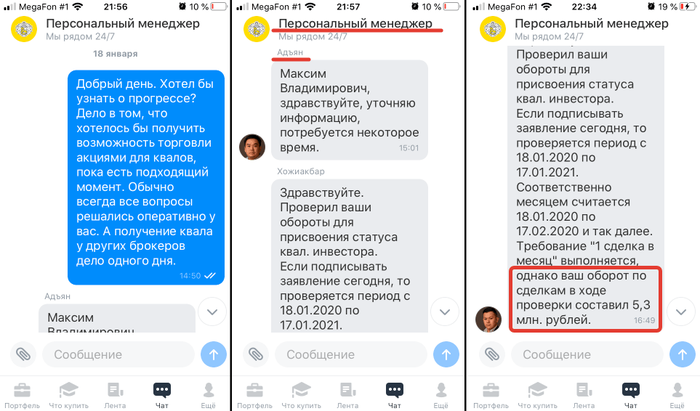

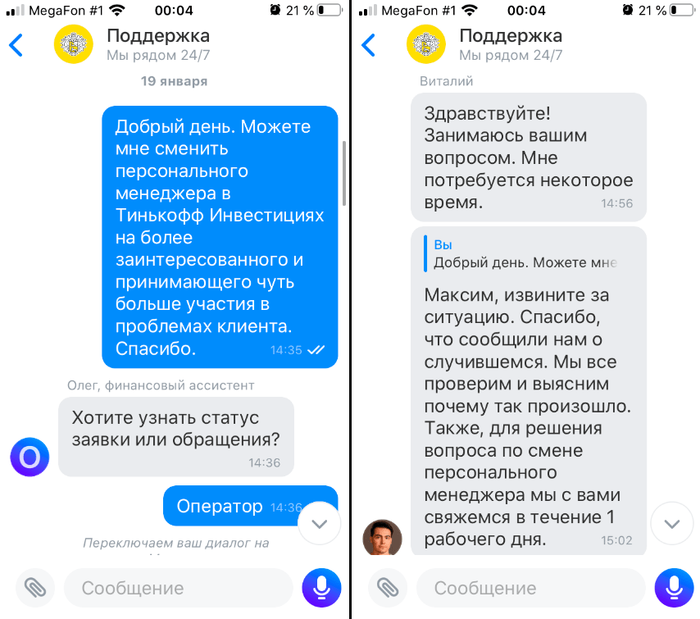

Может быть дело всё-таки именно в конкретном менеджере, который совсем не желает заниматься моими вопросами? Просто не повезло с сотрудником, такое же бывает? Окей, пишу в чате банка Тинькофф и прошу сделать мне замену персонального менеджера.

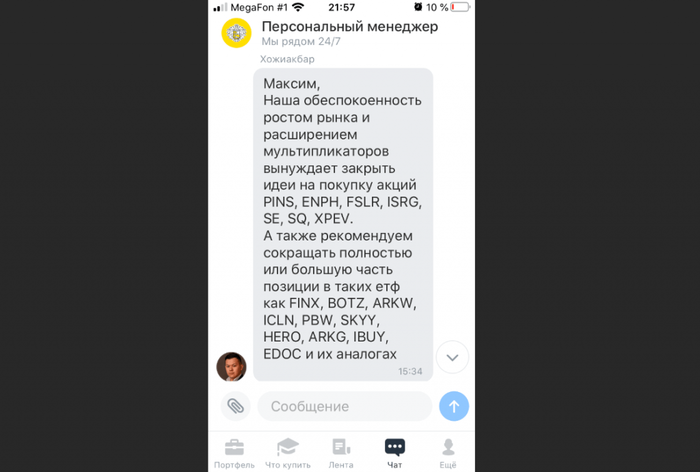

Через некоторое время в тот же день мне звонит персональный менеджер Хожиакбар. Видимо до него дошло мое обращение и он решил выяснить чем же я недоволен и почему хочу заменить его. Общий смысл диалога постараюсь восстановить по памяти (не дословно, но общий смысл не потерян):

Менеджер: Коллеги сообщили, что вы недовольны тем, что я не принимаю достаточного участия в ваших вопросах. Расскажите с чем именно это связано?

Я: Я написал в чате больше часа назад, но ответа от вас так и не получил.

Менеджер: Я же вам ответил, что отправил заявку на повторную проверку документов.

Я: Странно, но у меня в чате нет никаких сообщений от вас, но сейчас ещё раз проверю. *Захожу в чат и по-прежнему не вижу никакого ответа*.

Менеджер: Да, действительно, я забыл вам ответить, но я выполнил ваше поручение по повторной подаче документов на проверку. Максим, понимаете, у меня таких как вы – много. Я не могу каждому из вас звонить с утра и спрашивать как дела и интересоваться вашими инвестиционными делами. Но я могу иногда присылать рекомендации по покупке и продаже акций.

Я: Вы, наверное, не так меня поняли. Я не прошу, чтобы вы мне звонили и спрашивали как у меня дела. Всё что я хочу – это получать адекватную поддержку в чате в разумные сроки.

После разговора с менеджером я получаю от него в чате некоторые инвестиционные рекомендации. Правда зачем они мне – не знаю, в моем портфеле нет ни одного из этих тикеров. Если персональный менеджер нужен только для того, чтобы давать такие рекомендации, то даже за бесплатно мне такое не нужно, не говоря уже о плате в 3000₽ / месяц.

22 января 2021 года я снова пишу в чат, чтобы узнать как продвигаются дела с проверкой документов. И снова мне отвечает новый менеджер, уже 4-ый по счету.

Выясняется, что персональный менеджер в Тинькофф занимается вопросами формирования портфеля клиента, а остальными вопросами занимаются коллеги. Получается, что информация на странице тарифа “Премиум” на сайте Тинькофф просто маркетинговая уловка, которая не соответствует действительности.

Я по-прежнему не желаю разочаровываться в сервисе Тинькофф и списываю всё на неопытность менеджера. Ещё раз звоню в Тинькофф и прошу заменить мне персонального менеджера. Меня вежливо просят объяснить с чем связано такое желание. Я описываю всю ситуацию, после чего сотрудник банка обещает, что мой вопрос будет решен и со мной свяжутся на следующий день. Напоминаю, что это уже вторая попытка сменить персонального менеджера.

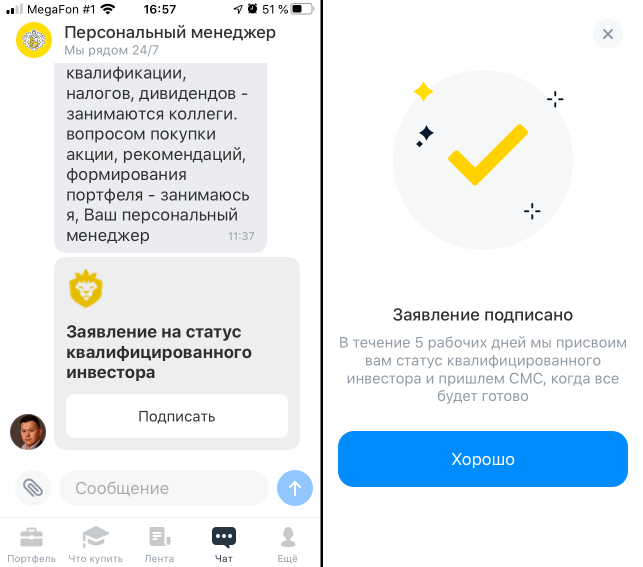

В этот же день в чате я получаю виджет для подписания заявления на получение статуса квалифицированного инвестора. Подписание происходит через ввод смс-кода, высланного на телефон.

23 января 2021 года я получаю пуш-уведомление о том, что мой вопрос был рассмотрен, консультация менеджера по мнению Тинькофф была проведена корректно, поэтому в замене менеджера отказано. Это какой-то абсурд, честное слово. Причиной моего обращения было именно желание заменить персонального менеджера, так как его обслуживание меня не устраивает. Но банк считает иначе, ему же виднее. Отличный у вас премиальный тариф, Тинькофф, где я не могу поменять специалиста, который занимается решением моих вопросов.

29 января 2021 года решаю напомнить о себе. Всё-таки пошел уже 6-ой рабочий день с момента подписания заявления.

Я уже не удивляюсь тому, что персональный менеджер это любой доступный менеджер на том конце провода. Но меня возмущает тот факт, что я пытаюсь получить этот статус с 12 января (прошло 18 дней).

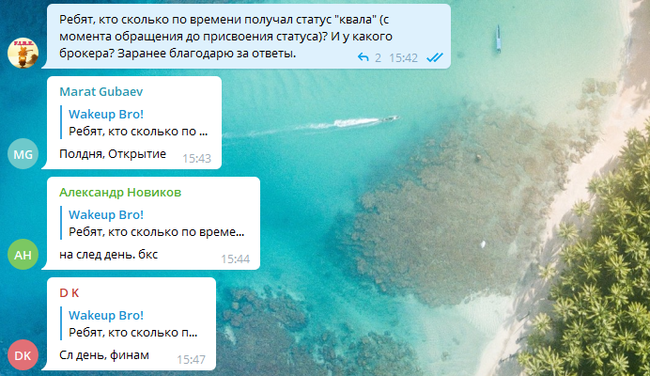

Поспрашивав инвесторов в одном из чатов в Telegram, я ещё раз убедился в том, что брокер Тинькофф (казалось бы №1 по удобству и сервису) просто игнорирует меня, как клиента. А может быть не только меня, но за всех говорить не стану.

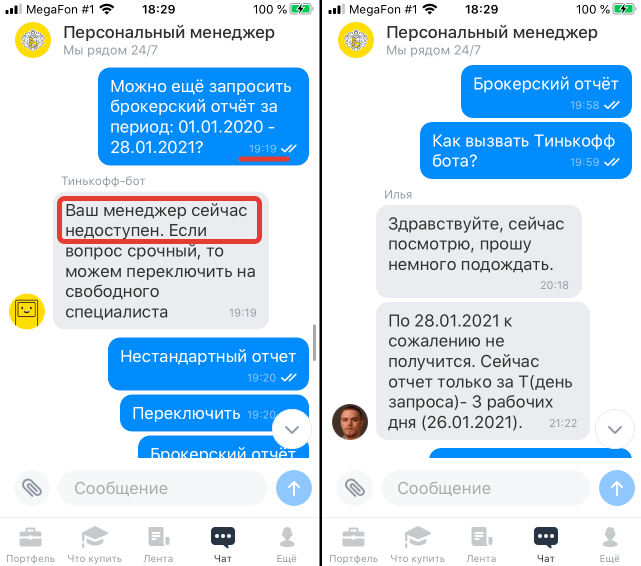

Кстати, для получения статуса квалифицированного инвестора можно выполнить требования у одного брокера (к примеру сделать необходимый оборот) и, предоставив необходимые документы, получить этот статус у другого брокера, даже если у другого брокера не было ни одной сделки и нулевой счет. Именно так я и решаю поступить и пытаюсь скачать брокерский отчет за год в Тинькофф. Захожу в личный кабинет и не вижу такой возможности. Можно скачать только за отдельно взятый месяц. Неужели это так сложно реализовать, Тинькофф?

Если вы мне хотите сказать, что брокерский отчет за год можно запросить в чате, то читайте дальше.

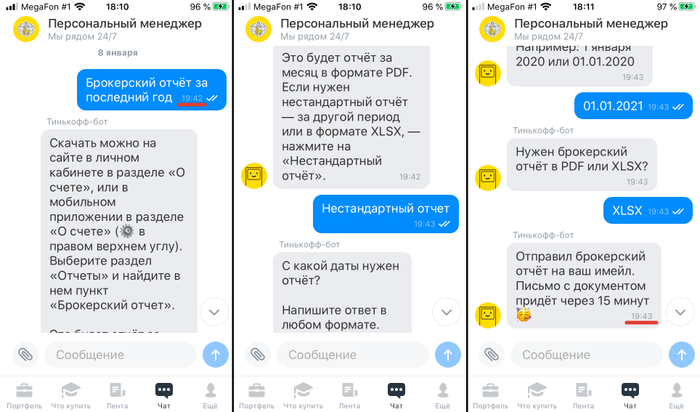

Тинькофф-бот vs Персональный менеджер

До того как меня перевели на тариф “Премиум” я запрашивал брокерский отчет за последний год в чате. Я написал боту Тинькофф нужный период и через пару минут (буквально) получил брокерский отчет на свою электронную почту.

После того, как мне подключили тариф “Премиум”, моими вопросами стал заниматься якобы персональный менеджер (хотя мы уже выяснили, что это не соответствует действительности), а Тинькофф-бота отключили. А теперь почувствуйте разницу в работе бота на бесплатном тарифе и персонального менеджера на тарифе за 3000₽ / месяц. Обратите внимание на время реагирования менеджеров (5-7 часов)!

• Запрос отчета в нужном формате через бота: 2 минуты.

• Запрос отчета в нужном формате на тарифе Премиум: 18 часов 30 минут.

Присвоение статуса квалифицированного инвестора

Поздним вечером 29 января 2021 года мне пришло уведомление о присвоении статуса квалифицированного инвестора. Свершилось чудо!

Мое мнение о брокере Тинькофф

Тинькофф изначально продвигал себя как брокер, с которым инвестировать сможет даже домохозяйка. В итоге мы получили брокера исключительно для домохозяек. Причем я всегда был в рядах тех, кто доказывал всем остальным, что Тинькофф – это ТОП-брокер, с максимально удобным приложением, где любой вопрос решается через чат. Но отбросим эмоции в сторону и взглянем фактам в глаза:

• Тинькофф – единственный брокер, где получение статуса “квала” доступно только на платном тарифе. Чтобы покупать ценные бумаги, доступные только “квалам”, необходимо перейти на платный “Премиум” тариф за 3000₽ / месяц;

• Тинькофф-бот решает вопросы в сотни раз быстрее реального менеджера;

• Персональный менеджер на “Премиум” тарифе – это не какой-то конкретный человек, который готов решить любой ваш вопрос 24/7, как заявляет брокер. По факту – вам будет отвечать тот менеджер, который доступен в данный момент времени;

• Скорость реагирования менеджера на тарифе “Премиум” не отличается от бесплатных тарифов. В моем случае скорость реагирования на “Премиуме” оказалось даже хуже, чем на бесплатном тарифе;

• При желании сменить менеджера, который вас не устраивает – вам могут отказать, если Тинькофф посчитает, что вам оказана должная поддержка. При этом вы платите за такой подход 3000 рублей в месяц;

• Получение статуса “квала” в Тинькофф заняло 18 дней, в то время как у других брокеров это вопрос одного-двух дней;

• Уровень компетенции и качество поддержки Тинькофф брокера на порядок уступает конкурентам;

• Комиссия на базовом тарифе в 0,3% от суммы сделки – самая высокая на рынке и на данный момент времени она ничем не оправдана;

• У Тинькофф брокера внебиржевые бумаги, доступные квалифицированным инвесторам, можно купить на минимальную сумму в 3000$, в то время как конкуренты дают возможность покупать минимальными лотами, хоть по 1$.

После такого “шикарного” тест-драйва тарифа “Премиум” от Тинькофф у меня появилось желание перенести все свои активы к другому брокеру.

Тинькофф организовывает масштабные компании по привлечению клиентов (с раздачей подарочных акций), но вот с предоставлением достойного сервиса и поддержки имеются большие проблемы. Если раньше “решение проблем через чатик” – было преимуществом брокера, то с наплывом клиентов – это превратилось в “игнорирование вопросов через чатик”.

Бессилие и разочарование.

Источник: https://t.me/wkpbro (здесь я пишу о своем личном опыте пребывания на фондовом рынке).

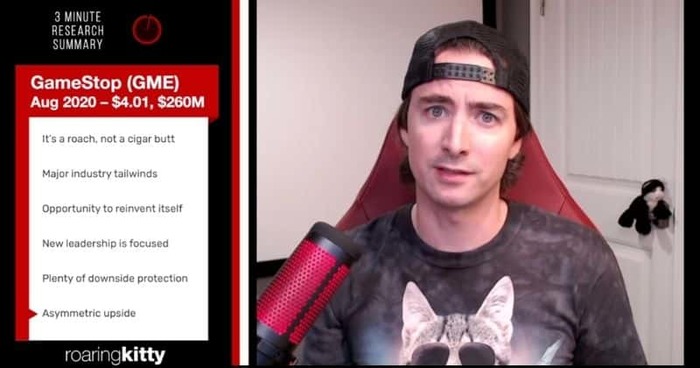

Как «Ревущий Котёнок» с Reddit заработал 28 500% на акциях GameStop: объясняю простым языком

Все обсуждают безумно красивую историю про то, как пацаны с Reddit смогли одолеть зазнавшиеся хедж-фонды, но далеко не все понимают, что именно происходило на рынках. В этой статье я объясняю простым языком, что конкретно привело к текущей ситуации.

Что произошло: Roaring Kitty атакует!

Оказалось, что за внезапным взлётом акций GameStop стоят скоординированные действия диванных инвесторов из Reddit-сообщества r/WallStreetBets. Причём возглавил атаку на фондовый рынок анонимный финансовый гуру под ником Roaring Kitty («Ревущий Котёнок»), который раздаёт инвестиционные советы более чем 50 тысячам своих фолловеров на YouTube.

Крутая история, не правда ли? Но у многих, кто далёк от мира трейдинга, возникает масса вопросов: Что имеют в виду, когда говорят, что кто-то «шортит» акцию? Как конкретно пользователи Reddit смогли поднять котировки акций в десятки раз? Что заставило «умные» хедж-фонды так подставиться? И, наконец, что будет с акциями GameStop дальше?

Без паники — сейчас мы на максимально простых примерах разберёмся с ответами на эти вопросы.

Ликбез: как работает рынок

Давайте для простоты представим, что фондовый рынок рынок работает примерно так же, как продуктовый, а акции GameStop — это условные мешки картошки, которые на нём продаются.

И ещё представим Фёдора, который работает в хедж-фонде, и пришёл на рынок зарабатывать. Если сейчас мешок картошки можно купить на рынке за ₽100, и Фёдор ожидает, что цена будет в будущем расти, то заработать на этом нетрудно — просто покупаешь картофельный запас и ждёшь подходящего момента, чтобы продать с прибылью.

Но если Фёдор думает, что картошка на самом деле подмороженная и её цена в будущем упадёт (например, до ₽60) — то чтобы превратить эту идею в деньги, ему придётся придумать что-то поинтереснее. Например, он может занять у кого-нибудь мешок картошки с обещанием вернуть через месяц и сразу же продать его по текущей цене за ₽100. И если через месяц цена действительно упадёт до ₽60, то он сможет обратно купить с рынка картошку по этой цене, вернуть её согласно уговору, а разница в размере ₽40 станет его прибылью (ну, за вычетом оговоренного процента по займу, конечно). Вся эта операция и называется «встать в шорт», или «зашортить».

Пока всё просто. Теперь давайте подумаем: а у кого Фёдор мог бы занять мешок картошки? Обычным продавцам у прилавка заниматься таким не с руки: они пришли на рынок продавать, а не заниматься долговыми операциями. Поэтому Фёдору придётся идти к Борису-брокеру — «смотрящему за рынком». Борис — уважаемый человек: он следит за тем, чтобы все сделки на рынке осуществлялись честно, никто никого не обманывал, и заодно он хранит в своём защищённом погребе картошку, принадлежащую большому количеству покупателей и продавцов.

Так что Борис без проблем может одолжить Фёдору часть имеющейся в закромах картошки в рамках сделки «шорт». Однако, Бориса гложет мысль: а что если Фёдор вырученные от продажи заёмной картошки средства пропьёт? На что он тогда потом купит мешок картошки, чтобы вернуть Борису? Риск серьёзный: ведь если Борис-брокер вовремя не получит от должника причитающееся, то отвечать перед конечным владельцем корнеплода придётся ему лично (иначе авторитету конец).

Чтобы не попасть в такую неприятную ситуацию, Борис говорит Фёдору: «Братиш, давай так — я тебе мешок картошки ссужу на время, и даже помогу продать. Но деньги от продажи давай тоже у меня полежат — на всякий случай. И ещё давай ты мне сверх этого из своих хотя бы ₽20 на хранение отдашь — а то времена нынче турбулентные, всякое бывает!» Теперь Борису гораздо спокойнее — с денежным обеспечением сделки вероятность того, что он окажется крайним, сильно снижается: имея на руках ₽120, при текущей цене в ₽100 можно быть уверенным, что в случае роста цен можно будет успеть откупить картофель для закрытия шорт-позиции.

«Маржин колл» — надо, Федя, надо!

Теперь давайте представим, что будет, если на следующий день картофельные котировки пойдут не вниз (как того хотелось бы Фёдору), а вверх — и достигнут ₽115. В этот момент Борис-брокер начнёт в панике звонить Фёдору и, периодически срываясь на жаркий мат, кричать: «Федя, срочно неси бабло! Если сейчас же ещё ₽15 не принесёшь — то я все твои деньги потрачу на то, чтобы купить мешок картошки и закрыть твой шорт!»

Эта ситуация называется «маржин колл» (margin call) — брокер просит довнести обеспечение под угрозой ликвидации позиции. Пока текущая рыночная цена (₽115) не превышает общей суммы обеспечения (₽120), брокер может в любой момент откупить картошку обратно и ничего не потерять (все убытки лягут на Фёдора — он принёс Борису своих денег ₽20, а обратно получит всего ₽5, то есть потеряет 75% своих вложений).

Никакие увещевания Фёдора на тему «да это всё временно, картошка мороженная на самом деле, через неделю цена будет не больше ₽60!» Бориса-брокера волновать не будут — своими деньгами он рисковать ни за что не захочет, и при любом намёке на недостаточность обеспечения от Фёдора, быстро закроет его шорт (пусть даже это будет означать потерю всех денег для Фёдора).

«Шорт сквиз» на овощебазе

Мы уже вплотную подбираемся к тому, что же произошло с акциями GameStop. Но сначала нам нужно разобраться с так называемым «коротким сжатием» (short squeeze).

Давайте представим, что на нашем рынке Фёдор — не один такой гениальный агроном, и другие эксперты тоже подозревают, что картошка — мороженная, и цена её как пить дать упадёт. Естественно, они тоже хотят на этом сакральном знании нажиться, и самозабвенно шортят рынок корнеплода.

В какой-то момент оказывается, что общий объём шорт-сделок приближается к объёму всего рынка картофеля. Пока рынок находится в равновесии, ничего страшного не происходит: цена стабильна, Борис-брокер особо не волнуется, да и срок окончания у шортовых сделок разный — поэтому закрытие каждой из них не оказывает большого влияния на ситуацию на рынке.

Потом вдруг возникает какая-нибудь неожиданная новость: «Британские учёные доказали, что мороженный картофель защищает от ковида!» Ба-бах, цены на картошку сразу подскакивают с ₽100 до ₽130 — брокеры мгновенно предъявляют маржин коллы по всем сделкам «шорт». Естественно, деньги на довнесение обеспечения есть не у всех; так что большая часть шорт-позиций идёт под ликвидацию.

И тут начинается самое весёлое: по рынку бегает огромное число Фёдоров с квадратными глазами, которые пытаются купить картофеля, чтобы закрыть свои «шорты». А его на всех не хватает! Хуже того: продавцы, видя такой ажиотаж, думают: «Ну, уж если всем так нужен мой анти-ковидный картофан, то я пожалуй уже не за ₽130, а за ₽150 буду предлагать!» Фёдоры в шоке, Борис одной рукой пытается накапать себе валидолу, другой — отправляет заявки на ликвидацию ещё большего числа шорт-позиций. Веселуха!

По сути, «шорт сквиз» — это аномальная ситуация, когда небольшой первоначальный импульс запускает самоподдерживающийся циклический процесс, в котором каждый следующий виток приводит к ещё более значительным последствиям. Парадоксально, но на финансовых рынках повышенное количество тех, кто ставит на падение цены (то есть, «шортит») может в итоге привести к неконтролируемому росту котировок — и обеспечивающим это механизмом как раз является short squeeze.

Как разогнать цену: «гамма сквиз»

Итак, у нас с вами теперь достаточно знаний, чтобы понять завязку ситуации с GameStop. В январе 2021 года объём шортовых сделок по акциям GameStop превысил общий объём акций в обращений (это возможно, так как одну и ту же акцию можно взять взаймы и продать несколько раз). По сути, все акции на рынке были заёмными — это значит, что у игроков на понижение в совокупности имелись обязательства по откупу ценных бумаг в объёме больше, чем самих этих ценных бумаг на рынке.

Эту ситуацию заметили ребята из r/WallStreetBets во главе с нашим героем Roaring Kitty и правильно её просчитали: если обеспечить должный первоначальный импульс, то можно спровоцировать short squeeze и отправить стоимость акций в космос (как говорят на форумах — «to the moon!»).

Остаётся вопрос: как устроить шорт сквиз? Как придать акциям первоначальное ускорение вверх? Самым простым способом мог бы быть обычный топорный подход: начать массово скупать акции GameStop, по любым ценам. Массированный приток покупателей на рынок заставит цены поползти вверх, приближая опасность губительных для шорт-селлеров маржин коллов. Но у этого способа есть недостаток — он требует очень большого капитала, которого у множества мелких частных инвесторов нет. Поэтому вместо скупки самих акций, парни из r/WallStreetBets стали покупать опционы на покупку акций.

В наших картофельных терминах call-опционы выглядят так: приходишь к Борису-брокеру и договариваешься с ним, что в течение месяца у тебя есть право купить у него мешок картошки за ₽150. За это право ты ему платишь сейчас ₽10. Борис думает: «Сейчас цена картошки всего ₽100, вряд ли она вырастет на 50% — как хорошо, что этот дурачок готов отдать за это бесполезное право целых ₽10!» Вы думаете: «Если вдруг цена скакнёт аж до ₽200, то я смогу купить акции у Бориса по опциону за ₽150 и заработать целых ₽50 при первоначальных вложениях всего ₽10. To the moon!1»

Покупка опционов выглядит для многих небольших инвесторов как привлекательная стратегия, так как рискуешь ты небольшой суммой — а выиграть потенциально можешь во много раз больше.

Теперь представьте рынок, где огромное число инвесторов купили у Бориса-брокера call-опционов на акции GameStop. Пока текущая цена далека от цены исполнения опциона, Борис спокоен: никто не захочет использовать право купить бумагу по ₽150, чтобы продать её, например, по ₽110. Но как только текущая цена пересекает заветную точку исполнения в ₽150, опцион превращается в очень ценную штуку — а Борис начинает серьёзно нервничать. Ведь потенциально безграничная прибыль держателя опциона является потенциально безграничным убытком Бориса!

И чем выше растёт цена акции, тем больше у Бориса желание зафиксировать текущие убытки и не позволить им вырасти ещё выше. А как Борису не позволить своему убытку вырасти? Очень просто: надо купить акцию по текущей котировке, чтобы когда придёт время продавать её держателю опционов — не пришлось её брать по ещё более высокой цене.

Если очень (очень) сильно упрощать, то такая ситуация на рынке называется «гамма сквизом» (gamma squeeze). Продавцы опционов думали, что их риск невелик; а когда цены на акции поползли вверх и замаячили перспективы гигантских убытков — поспешили подстраховаться и стали эти акции скупать по тем ценам, по которым дают сейчас. Естественно, массовая скупка акций приводит к ещё большему росту котировок. Возникший «гамма сквиз» вызывает «шорт сквиз», все эти тенденции влияют и усиливают друг друга, и в конце концов — вуаля, акции растут в 20 раз!

Ситуация ещё далека от завершения, но на текущий момент промежуточные результаты такие:

— Дерзкие ребята с r/WallStreetBet хвастаются прибылями во многие тысячи процентов. Впрочем, пока эти позиции не закрыты — это только так называемая «бумажная» прибыль. Все одновременно текущие держатели акций и опционов на GameStop продать на пике и зафиксировать прибыль не смогут — как только они начнут это делать массово, цена спикирует и вся эта прибыль может так же легко испариться.

— Крупные брокеры Robinhood и Interactive Brokers ввели ряд ограничений на торговлю акциями GameStop, а также некоторых других компаний, которые обсуждаются на r/WallStreetBets. Потому что манипулировать рынками — дело серьёзных дядь в костюмах, а не каких-то мутных ютуберов и чуваков с форума!

— По состоянию на 28 января, акции GameStop всё ещё «зашортены» в совокупности на 139% (больше, чем объём бумаг в обращении) — а это значит, что предпосылки для очередного «шорт сквиза» сохраняются.

В общем, спустя год акции GameStop почти наверняка будут стоить существенно меньше, чем сейчас. Но если вы хотите на этом подзаработать — то будьте готовы потерять всё. В конце концов, если уж команда Ревущего Котёнка смогла завалить многомиллиардный хедж-фонд — то почему вы думаете, что у вас шансов больше?

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям. В частности, всё самое важное, что нужно знать про инвестирование, попробовал ужать в 40 минут в этой лекции «Личные финансы для разумного человека».

P. S. Личность Roaring Kitty наконец раскрыли. Его зовут Кит Гилл, ему 34, у него вроде как счастливая семья с маленьким сыном, и он (внезапно!) финансовый советник. Теперь главный вопрос у всех — будет ли SEC предъявлять обвинения в манипуляции рынком, и насколько велика вероятность, что Котёнок присядет.

И несмотря на то, что с момента представления ИИС широкой общественности пошел уже седьмой год, я до сих пор нигде не встречал внятных объяснений как же этот самый ИИС закрывать так, чтобы мне было удобно и данное закрытие отвечало моим целям инвестирования; поэтому это и послужило решающим толчком к написанию данного поста.

* при закрытии ИИС необязательно продавать находящиеся там ценные бумаги, если считаете, что они вам еще пригодятся;

* на одном ИИС можно «совместить» два его типа: тип «А» и тип «В», причем это будет абсолютно законно и

* разумеется, это все небесплатно, но, судя по моему личному опыту, который я описываю в данном посте, если бумаг на счете не очень много, то игра совершенно точно стоит свеч.

Как работает первый тип ИИС, думаю, подробно объяснять не стоит ввиду того, что большинство инвесторов (в т.ч. и ваш покорный слуга) выбирает именно его. Человек вносит на ИИС денежные средства, после чего в следующем году может получить налоговый вычет на сумму внесенных на ИИС средств (но до 400.000 рублей). Вносить средства на ИИС и получать вычет можно каждый год, однако, при этом стоит помнить, что максимальная сумма внесения ограничена 1 миллионом рублей, а сумма вычета не может быть больше 400 тыс.руб. и одновременно не больше налоговой базы по НДФЛ за прошедший год.

И если он не подавал в налоговую 3-НДФЛ с заявлением на вычет на взнос, то сейчас может решить что ему выгодней: либо подать декларацию 3-НДФЛ с вычетом на взнос в 400 тыс.руб. (т.е. он получит от Минфина 52 тыс.руб.), и чтобы брокер удержал НДФЛ с 541 тыс.руб. (это получится 70 тыс.руб.).

Как по мне, то вполне логично, что не получить 52 тыс.руб., но при этом одновременно и не заплатить 70 тыс.руб. гораздо выгоднее нежели чем наоборот, поэтому наш человек решает, что он хочет, чтобы его ИИС был второго типа, идет в налоговую, берет там справку о том, что не получал вычеты на взносы и с этой справкой идет к брокеру для того, чтобы закрыть ИИС. Брокер закрывает ИИС, не удерживает НДФЛ с прибыли в 541 тыс.руб. и всю сумму целиком в размере 1.541.000 руб. выводит на банковский счет нашего инвестора, который вообще ничего не делал, а только купил акции Сбера и лежа на диване за три года заработал в среднем 15,5% годовых.

Но, что, если я скажу, что можно получить как вычет на взнос (в нашем примере это 52 тыс.руб.), так и не платить НДФЛ с дохода (те самые 70 тыс.руб.)? И тогда помимо 1.541.000 наш инвестор получит еще 52 тыс. руб. от Минфина и всего за три года его прибыль составит уже 1.593.000 руб., что соответствует средней доходности в 16,8% годовых? При этом нам не придется нарушать ни единую строку действующего ныне налогового законодательства нашей любимой страны 🙂

То есть наш человек перед закрытием ИИС решил не продавать имеющиеся там у него акции Сбера, а перенести их на свой обычный брокерский счет, при этом ИИС таки закрыть и получив вычет на взнос (52 тыс.руб.). Эти самые акции при закрытии ИИС у человека переносятся на обычный брокерский счет (а вместе с ними в депозитарии переносятся и все данные, в т.ч. инфа о том, что они были куплены человеком в 2017-ом).

upd: вот здесь пишут, что в Тинькове так сделать все таки тоже можно.

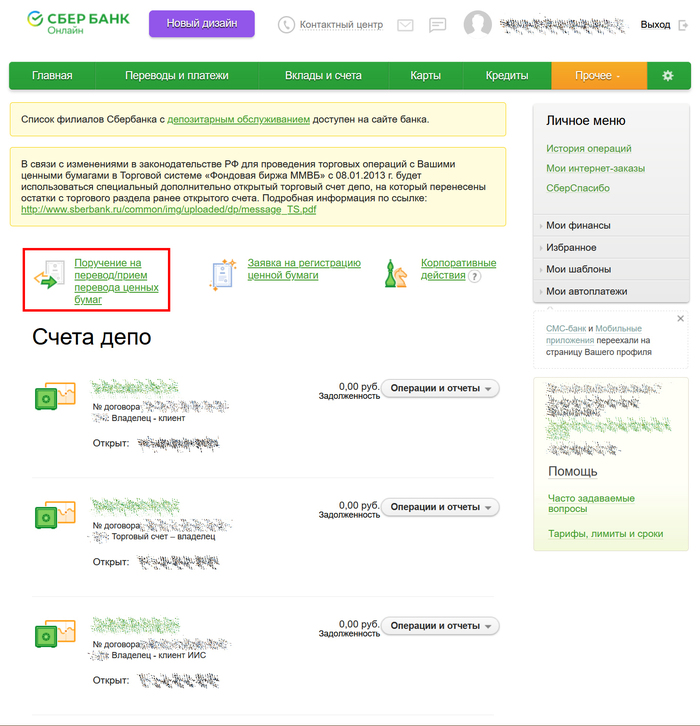

Первый (который простой и дорогой): продаем все имеющиеся на ИИС ценные бумаги и оформляем заявку вывода ДС в пределах остатка (ИИС устроен так, что при любом выводе денег он автоматически закрывается). Таким образом, брокер возьмет комиссию за продажу и удержит НДФЛ при выводе денег (если у вас, конечно, не ИИС второго типа, где прибыль от торговли не облагается налогом). Ну, а дальше уже можно пользоваться выведенными с ИИС деньгами по своему собственному усмотрению.

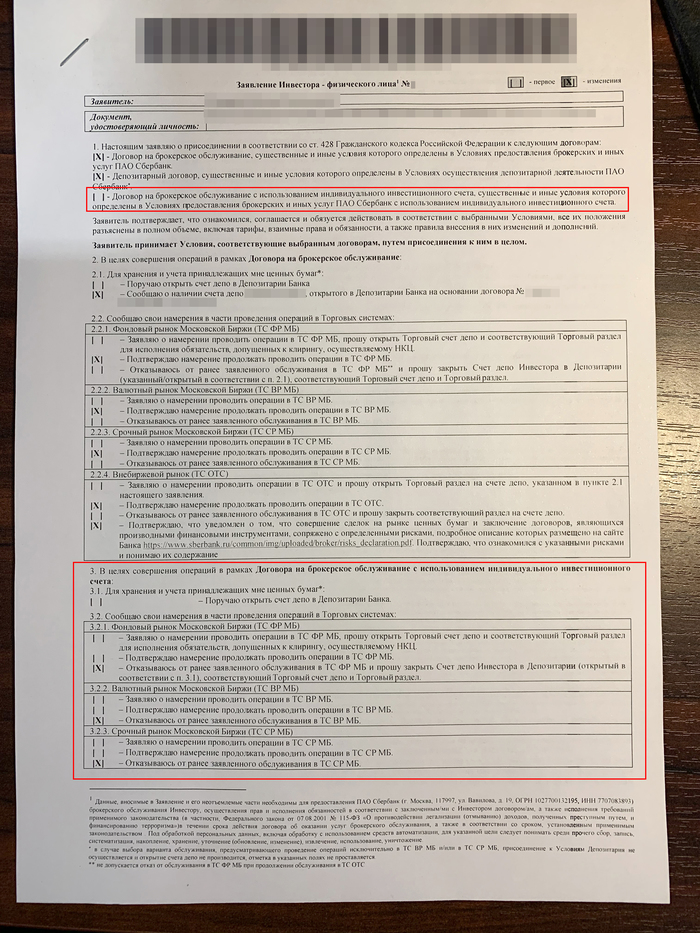

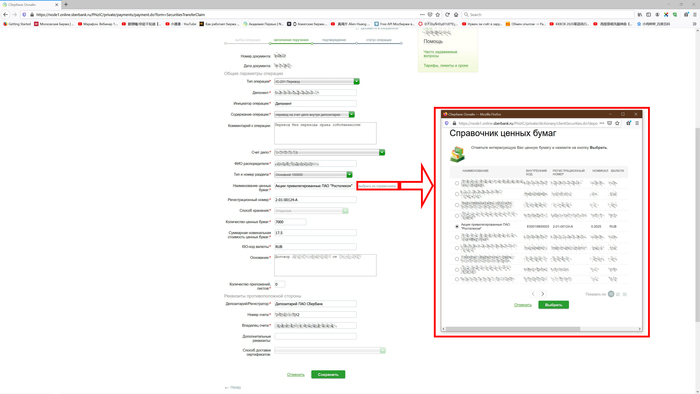

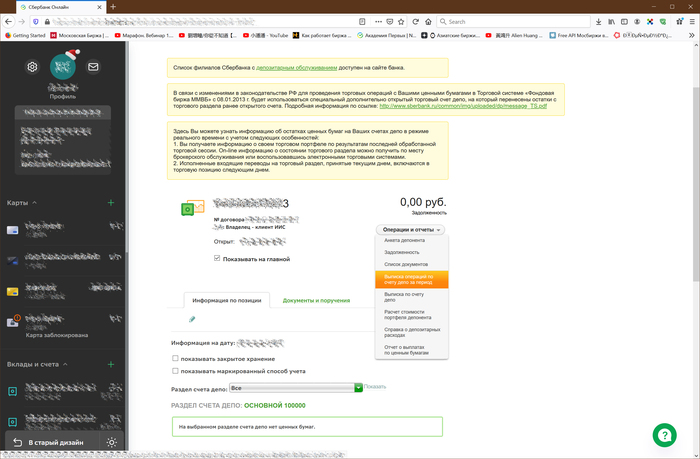

Кстати, полезная информация для обслуживающихся в Сбербанке в офисах Сбер-Премьер и Сбер-Первый: как выяснилось, закрывать ИИС с имеющимися там бумагами права у менеджеров все таки есть, поэтому просто проверяем ключевые моменты нашего заявления (отмечены красным):

* на первом листе в п.1 снимаем опцию «Договор на брокерское обслуживание с использованием индивидуального инвестиционного счета. «

* также на первом листе в п.3 на всех секциях отказываемся от обслуживания

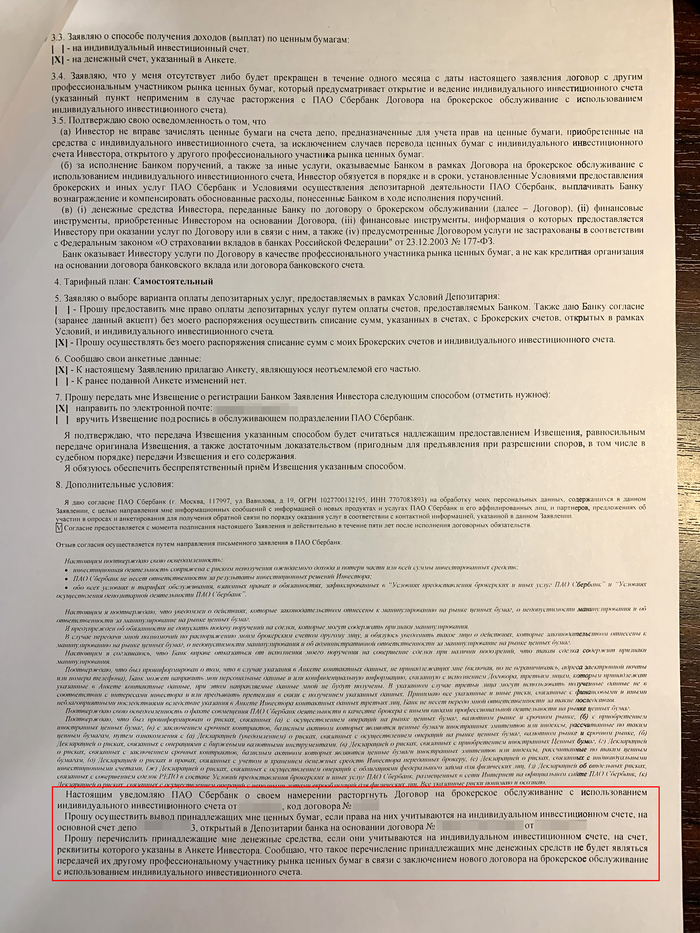

* на втором листе в самом конце п.8 указывается ключевая информация данного заявления (как говорится, ради нее все и писалось): что просим расторгнуть договор на ИИС, вывод учитываемых ценных бумаг с ИИС осуществить на основной счет депо номер такой-то (запомним этот заканчивающийся на тройку номер: дальше мы с него будем переводить наши ценные бумаги на наш основной брокерский счет), а денежные средства вывести на привязанный к ИИС банковский / карточный счет.

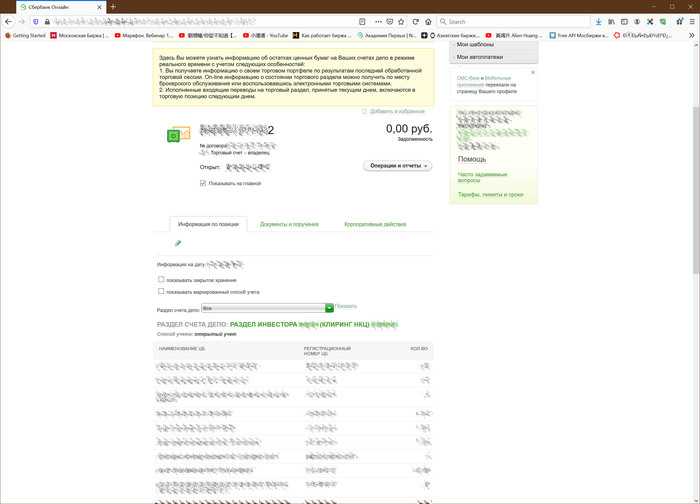

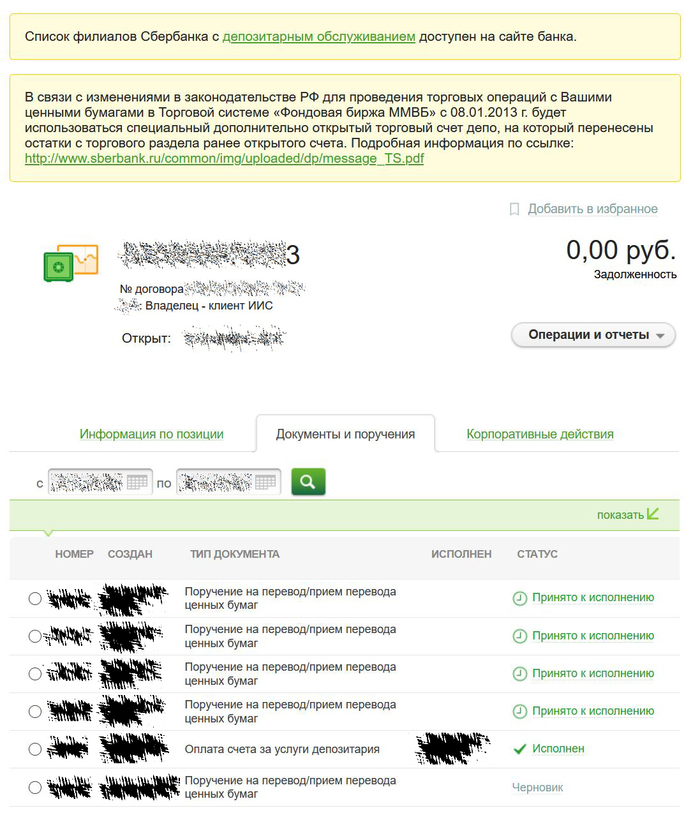

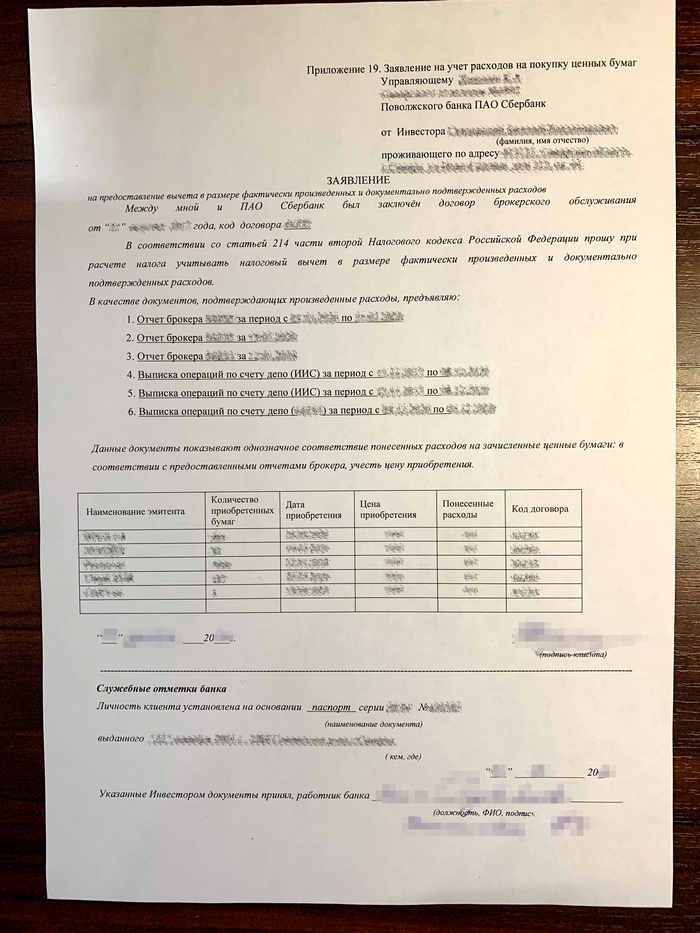

Но не стоит поддаваться панике: с ними все в порядке: они по прежнему находятся в депозитарии на нашем счете депо (тот самый, который указывался в заявлении на закрытие ИИС и заканчивался на тройку) и нашим вторым шагом будет перенос с временного счета депо на счет депо, к которому «привязан» наш основной брокерский счет.

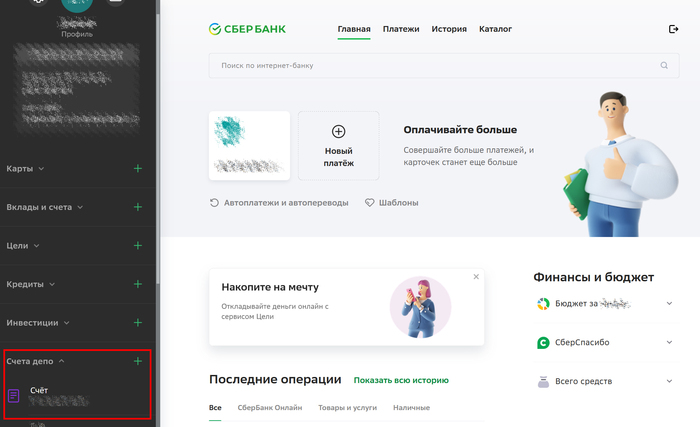

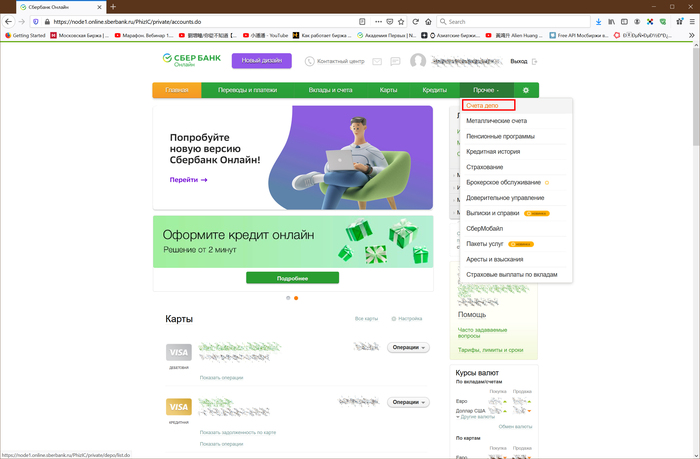

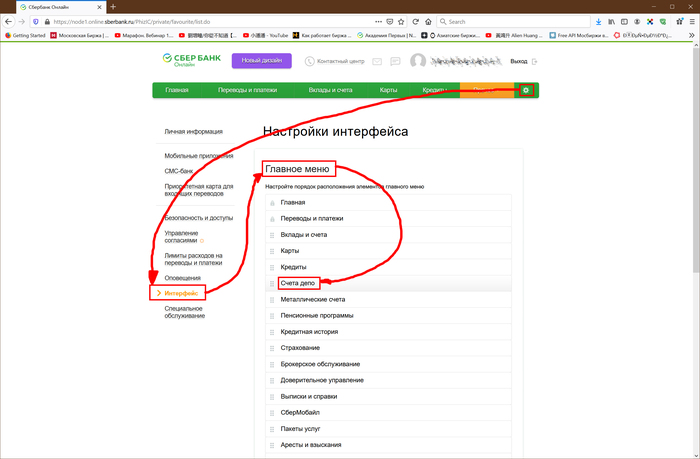

Правда, как дополнительно выяснилось, эти заявления можно оформить не только в отделе глобальных рынков, но и самостоятельно в полной (для ПК) версии Сбербанк-онлайн (по другим брокерам порядок такого переноса уточняйте в депозитарии своего брокера), чем мы, собственно, сейчас и займемся.

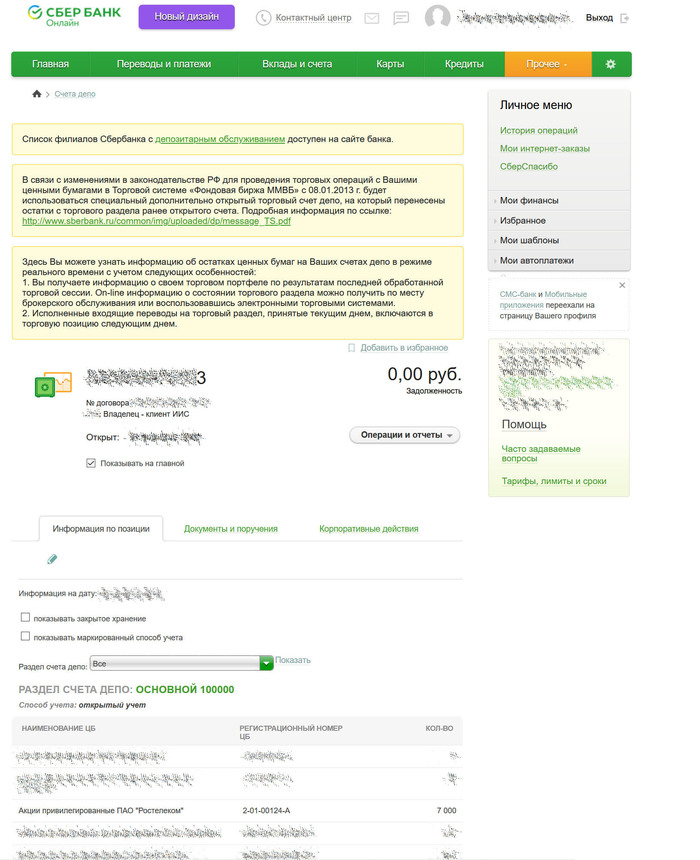

Сначала нам необходимо убедиться, что все наши бумаги, которые вывелись с ИИС действительно переведены на нужный нам счет депо. Ищем в списке тот счет, который мы запомнили (заканчивающийся на тройку) и открываем его: мы должны увидеть список всех наших бумаг и правильное количество по каждой позиции. Заодно запомним раздел счета депо, где учитываются наши ценные бумаги (в моем примере это Основной 100000).

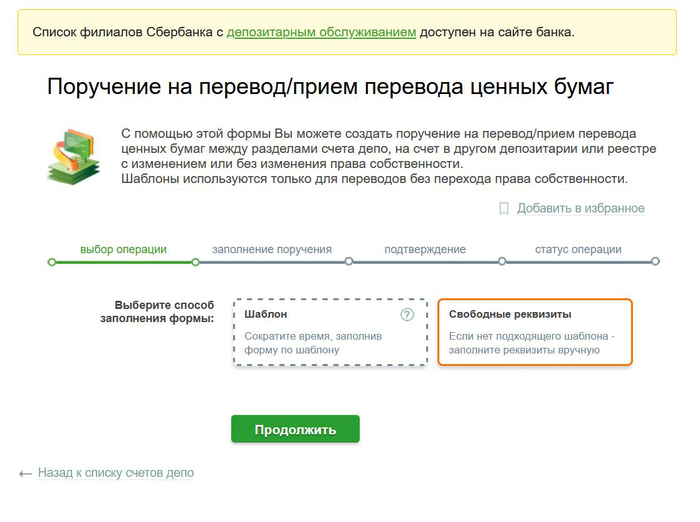

Открываем страницу со списком всех наших счетов депо и щелкаем по ссылке «Поручение на перевод/прием перевода ценных бумаг», после чего в открывшемся окне выбираем способ заполнения формы по свободным реквизитам и нажимаем кнопку «Продолжить».

* Тип операции: выбираем IC-231 Перевод.

* Депонент: указываем свои данные в формате «Имя Отчество Ф.», то есть, например, Иван Иванович И.

* Инициатор операции: пишем слово «Депонент«.

* Содержание операции: выбираем перевод на счет депо внутри депозитария.

* Комментарий к операции: пишем Перевод без перехода права собственности.

* Счет депо: выбираем счет, на котором сейчас находятся наши бумаги (тот самый, заканчивающийся на тройку).

* ФИО распорядителя: снова указываем в формате «Имя Отчество Ф.», то есть Иван Иванович И.

* Тип и номер раздела: выбираем запомненный раздел счета депо, на котором сейчас учитываются наши ценные бумаги.

После этого щелкаем по ссылке Выбрать из справочника: откроется окно с нашими многострадальными ценными бумагами, выбираем какую-нибудь, после чего оставшиеся поля в общих параметрах операции заполнятся автоматически, а нам останется заполнить реквизиты противоположной стороны, то есть куда необходимо перевести наши бумаги:

* Депозитарий/Регистратор: вводим Депозитарий ПАО Сбербанк.

* Номер счета: вводим номер счета депо, привязанного к нашему обычному брокерскому счету (который заканчивается на двойку).

* В поле Владелец счета на этот раз указываем ФИО полностью, то есть Иванов Иван Иванович.

Оставшиеся два поля (Дополнительные реквизиты и Способ доставки сертификатов) оставляем пустыми. После этого сохраняем поручение, подтверждаем операцию SMS-паролем и отправляем его в депозитарий в работу, после чего повторяем все те же самые действия для остальных бумаг.

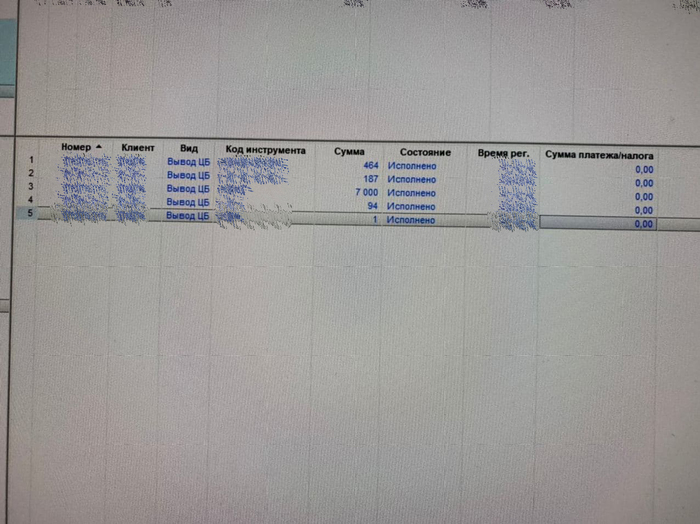

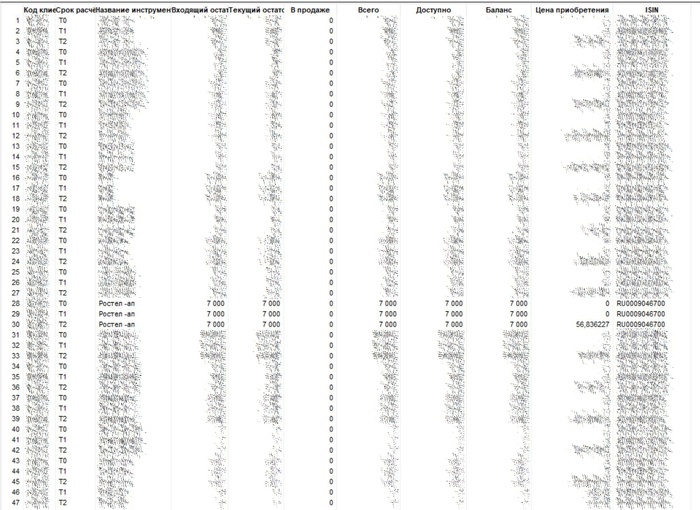

И когда все поручения будут исполнены (перевод осуществляется не автоматически в режиме реального времени, а только после проверки заявления сотрудником депозитария и получения его согласования) статус наших поручений изменится на «Исполнен» и наши бумаги появятся в QUIK / Сбербанк-Инвесторе. Но даже на этом эпопею нельзя считать завершенной, т.к. наш брокерский счет будет похож на бред сумасшедшего в весеннее полнолуние, поэтому нас ожидает третий этап закрытия ИИС с переносом ценных бумаг на брокерский счет. 🙂

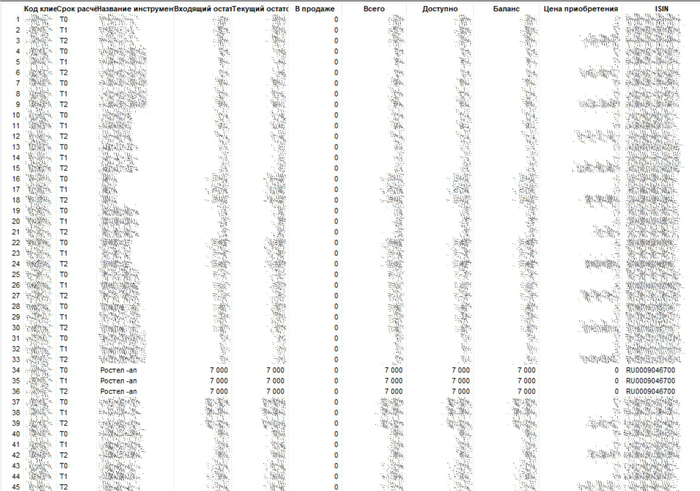

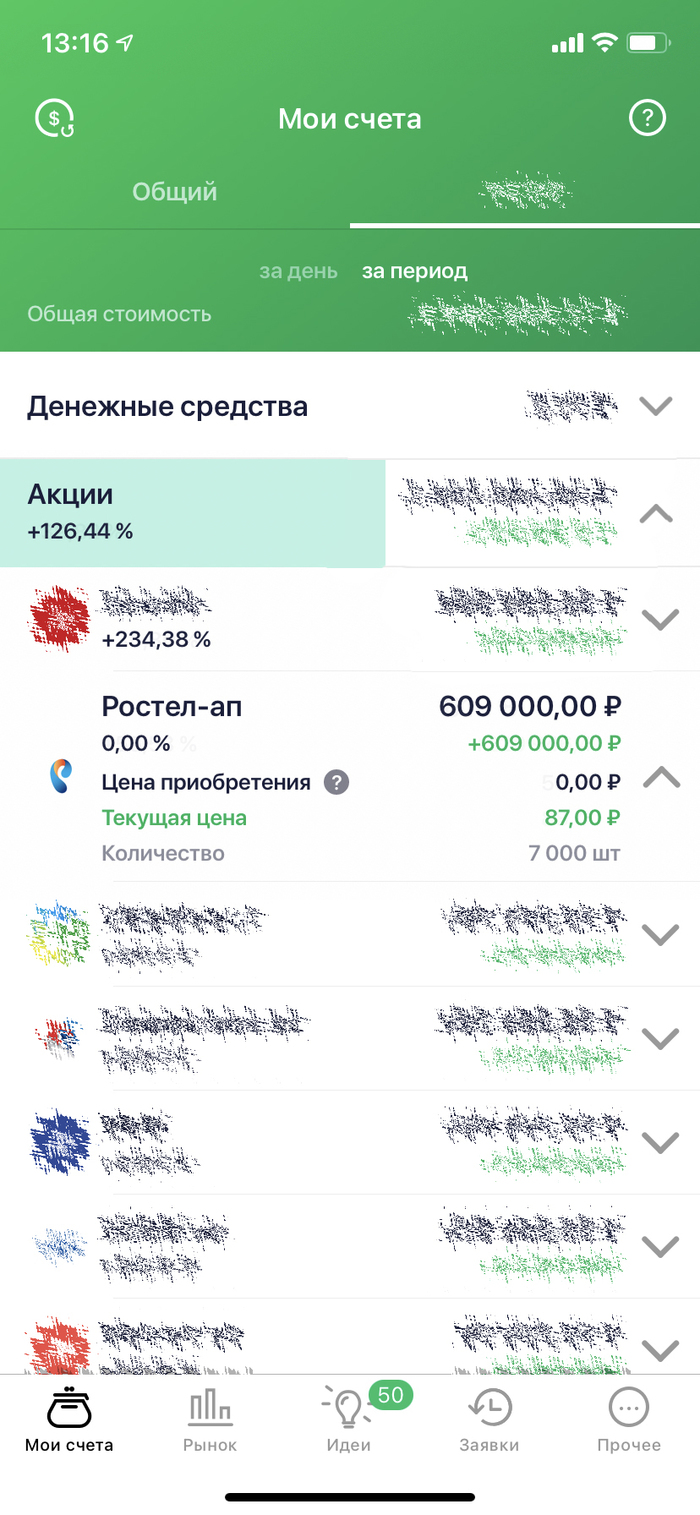

Итак, третья и заключительная часть саги «Закрытие ИИС без продажи находящихся на нем ценных бумаг». После того, как мы перенесли все наши бумаги со счета депо ИИС на счет депо, привязанный к нашему основному брокерскому счету, они появились в QIUK и Сбербанк-Инвесторе, но вот незадача: они пришли с нулевой стоимостью приобретения, в результате чего по тем бумагам, которых на брокерском счете ранее не было, вся их текущая стоимость записывалась как прибыль; а по тем ценным бумагам, которые до этого уже были на основном брокерском счете и плюс еще дополнительно пришли с ИИС общая стоимость их приобретения «размылась» на весь объем, в результате чего появились такой вот рост в 200+ процентов.

Дело в том, что когда в Сбербанк-Онлайн мы подавали поручения на перенос бумаг со счета депо ИИС на счет депо нашего обычного брокерского счета, то в поручении мы отразили только необходимость переноса самих бумаг без сопутствующей информации (такой как дата и стоимость покупки, которая, разумеется, была, когда мы покупали бумаги на ИИС), в результате в депозитарии теперь стоит информация, что эти бумаги у нас непонятно с каких времен и достались они нам бесплатно, поэтому если я решу продать тот же Ростелеком, то вся стоимость продажи (609.000 руб. в данном конкретном случае) будет считаться моим доходом, с которого будет удержан НДФЛ (609.000 руб. * 13% = 79.170 руб.). И это только по одной бумаге, а сколько мы их там переносили? Так и хочется воскликнуть «Верните все назад: раньше лучше было, а сейчас сделали только хуже. «.

Итого на закрытие ИИС потрачено:

* времени: 40 дней (с момента написания заявления на закрытие ИИС и до получения той картинки, представленной на последних двух скриншотах, которую я хотел в конечном итоге увидеть).

* сил: один поход в отделение для написания заявления о закрытии ИИС + оформление заявок на перенос бумаг между счётами депо в Сбербанк-онлайн + один поход в отделение для написания заявления об учете расходов на приобретение ценных бумаг.

Ну, и в качестве постскриптума: стоит ли оно того? Я считаю, что стоит, но если на ИИС много разных бумаг (не по их количеству, а именно по счёту), то стоит посчитать: возможно, продажа всех бумаг с учетом комиссий брокера и биржи, а также уплатой НДФЛ выйдет дешевле переноса.

Буду ли я переносить бумаги после закрытия следующего (получается уже нынешнего) ИИС? Однозначно буду, благо уже знаю все нюансы и сборную солянку там теперь делать не буду. Конечно, как я уже указывал выше, это будет не просто «лежа на диване», но, на мой взгляд, сэкономленные конкретно в моем случае на НДФЛ деньги вполне того стоят 🙂

Спасибо за внимание, всем бобра и успешных инвестиций! 🙂

Работа во ВШУФ Москва

Коротко о моем опыте работы в ООО ВШУФ:

Высшая Школа Управления Финансами:

Работа состоит из холодных звонков и поиска потенциальных клиентов через различные базы, затем доведения клиентов до встреч и закрытия. Как формируются базы: это купленные базы у различных банков (вкладчики), в частности из популярных: всеми якобы надежный Сбер и Альфа. Так же базы покупаются у ГИБДД, и менеджер всегда видит, сколько денег лежит на вкладе у человека в том или ином банке и какой автомобиль зарегистрирован на номер владельца. Условно говоря, если менеджер видит, что по вашему номеру зарегистрирован Мерседес S class, он вцепится в вас зубами, зная, что вы обладаете хорошими средствами (это для тех, кто спрашивает: «Откуда у вас мой номер?»).

При приеме на работу менеджер проходит двухнедельное обучение в районе Киевской, затем его отправляют в офис на Лесной 5Б, 4 этаж, довольно мощно обучают продажам и сфере в целом за весь период стажировки и работы, и вот там на Лесной начинается самое интересное.