второй кредит в сбербанке при наличии действующего

Дадут ли мне кредит? Узнайте то, что банки обычно скрывают

Раньше вы никогда не могли узнать заранее, получится ли взять в банке кредит. И на какую сумму можно рассчитывать, тоже предсказать было невозможно.

Всё, что можно было сделать — это попытаться самостоятельно оценить шансы, узнав свой кредитный рейтинг из отчёта по кредитной истории и посчитав свою долговую нагрузку. А точный ответ можно было получить только после подачи заявки в банк.

Теперь всё изменилось. Вы можете за пару минут узнать не только о том, одобрят ли вам в СберБанке кредит, кредитную карту или ипотеку, но и основные условия будущего кредита: сумму и ставку, а также примерный размер ежемесячного платежа.

Всё это стало возможным с появлением бесплатного сервиса «Кредитный потенциал» в СберБанк Онлайн. У него нет аналогов — он доступен только клиентам Сбера.

Как рассчитать свой кредитный потенциал

Зайдите в СберБанк Онлайн в раздел «Кредиты» → «Рассчитать и взять кредит» → «Узнайте свой кредитный потенциал».

Теперь даём согласие на обработку персональных данных и заполняем короткую анкету.

Очень скоро вы получите пуш-уведомление от банка — нажмите на него и посмотрите свой расчёт. Вы увидите, сколько денег вам может предложить банк в виде потребительского кредита, кредитной карты, автокредита, ипотеки и рефинансирования. Расчёт будет оставаться актуальным примерно месяц — после этого его можно сделать заново.

Почему узнать свой кредитный потенциал стоит каждому

1. Чтобы планировать крупные траты

Представьте, что вы хотите сделать ремонт. Он обойдется примерно в 700 тысяч рублей, но у вас есть только половина этой суммы, поэтому вы собираетесь взять кредит на 350 тыс. При этом непонятно, дадут ли вам его и на какую сумму от банка вы можете рассчитывать. Чтобы узнать это, нужно подать заявку — а для этого придётся заполнять анкету, предоставлять документы и ждать решения.

Кредитный потенциал в похожих ситуациях выручает: ещё до подачи заявки вы можете узнать доступную вам сумму кредита.

Есть люди, которые уже пользуются «Кредитным потенциалом» регулярно, чтобы в любой момент представлять, какие суммы кредитов им доступны на текущий момент, и быстро принимать верные решения. Свой кредитный потенциал можно оценивать каждые 30 дней.

2. Чтобы повысить шансы на одобрение кредита

Допустим, вы собираетесь подать заявку на 2 млн ₽ в СберБанк Онлайн. Но перед подачей заявки проверяете свой кредитный потенциал и понимаете, что можете рассчитывать только на половину этой суммы.

Если подать заявку на 2 миллиона, вы почти наверняка получите отказ, но если ещё до заявки скорректировать сумму или другие параметры кредита, то шансы на одобрение резко возрастут — «Кредитный потенциал» поможет оформить заявку качественнее.

3. Чтобы понимать, можете ли вы взять в долг ещё, если у вас уже есть кредиты

Ситуация: у вас есть потребкредит и кредитная карта, при этом вы очень хотите купить машину и собираетесь взять на неё автокредит. Вашей зарплаты хватает, чтобы платить по всем долгам, но вы не уверены, согласится ли банк выдать вам ещё один займ.

Чтобы узнать точно, воспользуйтесь «Кредитным потенциалом»

— он покажет максимальную сумму кредита, которая вам доступна Сбере.

Как считают кредитный потенциал

Банк оценивает ваши доходы и уже полученные кредиты, в том числе в других банках.

Можно ли оформить два кредита сразу

Порой у граждан возникает желание взять два кредита одновременно, и технически это вполне реально осуществить. Банки такую схему кредитования не приветствуют, но преградой это не станет. Главное объективно оценить свой уровень платежеспособности, чтобы потянуть выплату двух ссуд сразу.

Взять два кредита может любой платежеспособный гражданин РФ. Вы можете выбрать любые банки с Бробанк.ру, подать им заявки и получить деньги в долг. Но предварительно обязательно ознакомьтесь с особенностями такого двойного оформления.

| Макс. сумма | 3 000 000 Р |

| Ставка | 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

Когда актуально оформление двух кредитов

Казалось бы, что мешает заемщику оформить ссуду необходимого размера в одном банке. Это и удобнее, и проще. Но не всегда в рамках одной компании можно получить кредит необходимого лимита.

Когда актуально оформление двух кредитов сразу:

В любом случае основной причиной оформления нескольких кредитов сразу становится недостаточная сумма одной ссуды. Даже если запросить в банке кредит под залог недвижимости, все равно можно получить много: решение в любом случае принимается на основе анализа платежеспособности заемщика, анализа его доходов и расходов.

Можно ли взять два кредита в одном банке

Вы можете подать только одну заявку на кредит в текущий момент. То есть вы направляете запрос, банк принимает решение и озвучивает сумму, которую готов выдать. И невозможно сказать “дайте мне два таких кредита!”. Точнее, сказать-то вы можете, но банк это проигнорирует.

Немного другая ситуация — если вы обращаетесь за вторым кредитом позже. Например, вы взяли в Сбербанке кредит 3 месяца назад, но вам вновь нужны деньги для решения своих вопросов. И вы снова идете в Сбер.

Тут возможны такие варианты развития событий:

При оформлении второго кредита в этом же банке вам также нужно собрать полный пакет документов, включая справки о доходах. Исключение — зарплатные клиенты.

Реструктуризация вместо второго кредита

Банкам не интересно сотрудничество, при котором заемщик будет выплачивать два кредита одновременно. Это два договора, которые нужно обслуживать, тратить на это ресурсы. Гораздо проще, если хороший клиент будет платить один кредит, но большего размера.

Схема реструктурирования первого кредита вместо выдачи второго:

Многие банки сами предлагают качественным заемщикам реструктуризацию с увеличением суммы. Лично мне постоянно слал подобные предложения Альфа-Банк, примерно каждые полгода.

Если же кредиты нужны вам одновременно

В одном и том же банке сразу два кредита не получить — это однозначно. А вот если обратиться к разным кредиторам одновременно, сделку вполне можно провернуть. Но при условии, что оба кредитора не будут знать друг о друге.

Банки не приветствуют множественные заявки на кредиты, так как это мешает им объективно оценить заемщика. Например, банк на основе анализа платежеспособности выдает гражданину 500 000 рублей. Но если бы он знал о существовании другого кредита, то отказал бы или дал только 200 000 с учетом платежей по тому обязательству.

Советы заемщикам:

У вас будет два новых долговых обязательства, которые вы обязаны исполнять. Если не платить по счетам, вы столкнетесь с “двойной дозой” служб взыскания банков и коллекторов.

Как взять два кредита одновременно

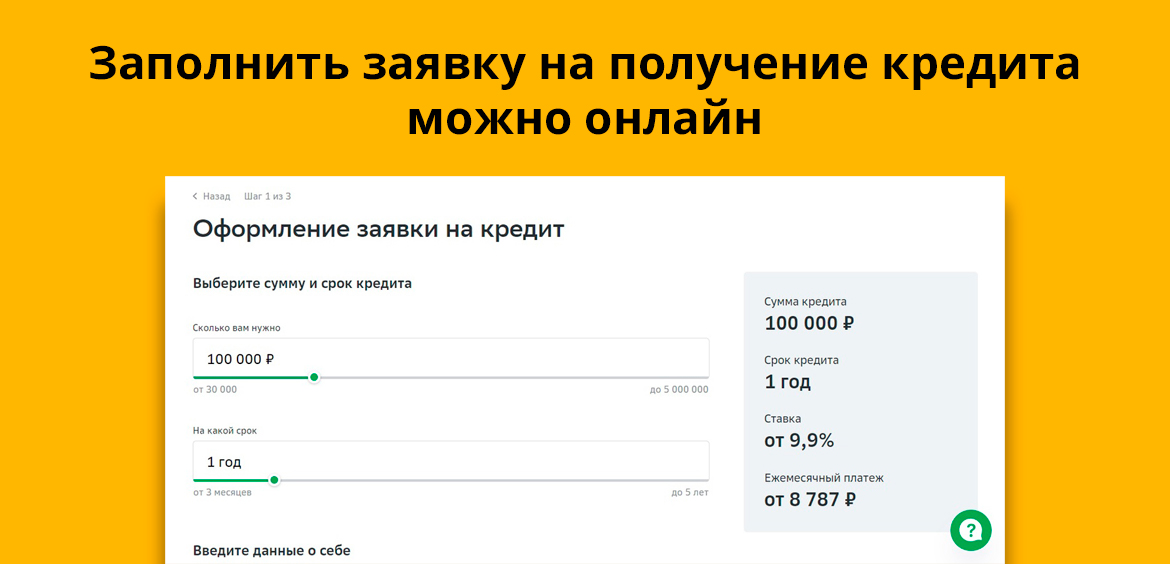

Банки принимают заявки на получение кредитов онлайн, что значительно упрощает процесс оформления. Вы можете хоть ночью выбрать 2-3 банка и поочередно направить им запросы.

На Бробанк.ру располагаются все банки РФ, которые выдают кредиты наличными и принимают заявки через интернет. Можете изучить условия выдачи, тарификацию, требования к заемщикам и сразу приступить к оформлению.

Порядок действий:

Так что, взять кредит в двух банках сразу вполне реально. Вы можете взять даже три ссуды сразу, если уверены, что сможете их погашать без проблем. Кредиты нецелевые, расходовать полученные деньги можно как угодно.

Дадут ли ипотеку при наличии кредита

Оформить ипотеку при наличии непогашенного кредита сложно, но возможно. Что делать, чтобы получить одобрение банка, читайте в нашей статье.

Евгения давно пользуется кредитной картой. Около двух лет назад она оформила потребительский кредит на 300 тысяч рублей, чтобы сделать ремонт в квартире матери. Срок кредитования – три года, ежемесячный платеж – 11 612 рублей.

Девушка снимала квартиру за 21 тысячу рублей в месяц, при этом откладывала деньги на первоначальный взнос по ипотеке.

За полтора года Женя накопила нужную сумму и оформила целевой кредит на покупку недвижимости, несмотря на то, что банки часто отказывают в выдаче крупных займов, если у клиента есть другие кредитные обязательства. Рассказываем, как ей это удалось.

Условия выдачи ипотеки

Потребность человека в комфорте перестала считаться прихотью. Мы все чаще позволяем себе тратить деньги не только на самое необходимое, но и на то, что делает нашу жизнь лучше, помогает проявить индивидуальность, быть счастливее.

Когда желания не укладываются в рамки бюджета, потребитель обращается к банковскому сектору. Кредиты стали неотъемлемой частью современной действительности.

Купить квартиру, не прибегая к кредитованию, может далеко не каждый, поэтому ипотека – отличный вариант решения жилищного вопроса для многих людей.

Стандартные требования к желающим оформить кредит на приобретение недвижимости не зависят от текущих долговых обязательств.

Требования к заемщику:

Стандартный список документов:

Минимальный размер первоначального взноса рассчитывается с учетом ипотечной программы и наличия льгот, доступных заемщику. Некоторые финансовые организации предлагают тарифы без предварительного платежа, но его отсутствие довольно сильно отражается на процентной ставке – не в пользу клиента.

Первоначальный взнос в размере 10-20% от стоимости недвижимости помогает получить более комфортные условия и существенно сократить сумму переплаты.

Рассмотрим на примере:

стоимость квартиры – 4,5 млн рублей;

ставка – 9,89% годовых;

Без первоначального взноса платеж составит 43 099 рублей, сумма переплаты – 5 843 645 рублей.

Если внести 10%, то ежемесячный платеж уменьшится на 4 310 рублей, а переплата за весь срок составит 5 259 281 рублей.

При взносе 20% платеж станет 34 479 рублей в месяц, а общая переплата сократится еще на 600 000 рублей.

Одобрят ли ипотеку, если есть кредиты

Несколько действующих кредитов – явление распространенное. Согласно анализу Центробанка РФ за IV квартал 2020 – I квартал 2021 года на одного заемщика приходится 2,94 кредитов (в том числе микрозаймы).

С точки зрения законодательства нет никаких ограничений по их количеству, однако наличие долговых обязательств все же влияет на решения кредиторов, особенно когда речь идет об ипотеке.

Если у вас есть рассрочка или заем на небольшую сумму с аннуитетными (фиксированными) платежами, вероятнее всего, это не станет препятствием для получения ипотеки. Главное, чтобы регулярных доходов хватало для своевременной оплаты. В этом случае для оценки закредитованности банк будет учитывать только остаток долга.

Если в вашем распоряжении есть кредитная карта, то шансы ниже. Неважно, какая часть лимита использована на момент подачи заявки, во внимание принимается вся сумма, ведь вы можете снять ее в любое время.

Предположим, текущий долг по вашей карте – 50 тысяч рублей;

ставка – 25% годовых;

минимальный обязательный платеж – 5% от суммы остатка долга.

В таком случае в следующем месяце понадобится внести 3 542 рубля, затем – 3 365 рублей.

Но если через два месяца вы потратите еще 150 тысяч рублей, размер платежа увеличится до 13 661 рубля. Разница значительная – больше 10 тысяч рублей.

У Евгении была кредитка на 300 тысяч рублей. Когда она подала заявку на ипотеку впервые, то получила отказ. Менеджер порекомендовал ей закрыть карту.

Что влияет на решение

Для финансовых организаций главным критерием при рассмотрении заявки является способность клиента своевременно вернуть деньги. Но если у вас уже есть кредиты, то банк более тщательно, чем обычно, оценивает факты, говорящие о ваших личных качествах, – ответственности и законопослушности (насколько это возможно).

На итоговое решение (одобрение или отказ), сумму и процентную ставку в разной степени влияют:

Если в вашей биографии не все гладко, обдумайте заранее, как вы можете повлиять на решение кредитора и попытайтесь исправить ситуацию.

Как повысить шансы на одобрение ипотеки

Плохая кредитная история может помешать в получении даже небольшой суммы, а на квартиру вам нужно получить несколько миллионов. Что делать? Доказать, что вы способны вносить платежи по графику:

Подтвердите все имеющиеся источники доходов:

Подготовьте крупный первоначальный взнос, превышающий минимальные требования, – это снизит вашу кредитную нагрузку.

Если после уплаты всех долгов у вас практически не остается свободных средств, то пригласите созаемщика с высоким доходом и надежного поручителя.

Евгения зарабатывает 100 тысяч рублей в месяц. Из них примерно 36 тысяч уходят на регулярные расходы: аренду жилья, коммунальные и кредитные платежи, обслуживание автомобиля.

По предварительным расчетам на погашение ипотеки придется вносить около 40 тысяч рублей. Итого 76 тысяч рублей, а это более 70% от суммы официального дохода.

Как взять ипотеку, если есть кредит

Покупка квартиры в ипотеку – серьезное решение, требующее не только моральной подготовки, но и определенных предварительных действий, которые могут сыграть ключевую роль при рассмотрении вашей заявки.

Несколько шагов, которые вы можете предпринять:

Обычно банки лояльны к действующим клиентам, поэтому вероятность одобрения будет выше, если вы обратитесь в организацию, в которой оформлен первый кредит. А лучше подать заявки в сразу несколько финансовых учреждений – и шансов больше, и будет из чего выбирать, если получите не одно положительное решение.

Сначала Евгения подала заявки на ипотеку сразу в несколько банков и по всем получила отказ. Тогда девушка основательно подготовилась и спустя четыре месяца вернулась в банк, в котором оформляла заем на ремонт маминой квартиры.

Чтобы увеличить шансы на успех, девушка избавилась от лишних расходов и предприняла несколько действий для повышения платежеспособности:

На этот раз все удалось! Женя купила квартиру рядом с местом работы и планирует начать ремонт после погашения первого кредита. Возможно, для этого снова понадобятся заемные средства, но теперь она знает, что делать для достижения желаемой цели.

Что из кредитов и на каких условиях можно получить в Сбербанке в 2021 году? Кому одобрят, а кому откажут?

На какие цели кредитует Сбербанк?

Спрос рождает предложение. В результате этого Сбербанк разработал много программ кредитования. Актуальные программы, на дату обращения, можно найти на официальном сайте банка, в разделе «Кредиты».

В Сбербанке можно получить кредит:

С недавнего времени банк стал предлагать товарные кредиты. Оформить его можно только через магазин-партнера, в онлайн-режиме или через специальный терминал в магазине.

Важно! Не забыл банк про предпринимателей и юридических лиц. Для них подготовлены привлекательные программы кредитование на развитие бизнеса.

Основные требования к клиентам

Не секрет, что банк тщательно проверяет каждого клиента и сотрудничает только с платежеспособными гражданами, которые не нарушают сроки оплаты. В результате этого с негативной кредитной историей клиент с большей вероятностью получит отказ.

| Вид кредита | Возраст, лет | Регистрация | Стаж работы, месяцев |

|---|---|---|---|

| На любые цели | 18-70 | На территории РФ, временная или постоянная | 6 месяцев, для работающих пенсионеров, получающих пенсию в Сбербанке — не менее 3 месяцев на текущем месте работы |

| Для молодежи и пенсионеров | 18-80 | ||

| Рефинансирование | 21-70 | ||

| Автокредит | 21-75 | ||

| На любые цели, под залог недвижимости | 21-75 | ||

| На образование с государственной поддержкой | От 14 лет | Не требуется | |

| Покупка в кредит | 21-65 | — |

Стоит отметить, что все продукты банка, согласно правилам, предназначены для граждан РФ.

Неработающие пенсионеры вместо справки о доходах могут предъявить выписку по пенсионному счету. Больше шансов получить одобрение у граждан пенсионного возраста, которые получают пенсию на карту Сбербанка.

Помимо документов клиент должен заполнить заявление-анкету. При электронном кредитовании она заполняется в онлайн-режиме. Если заявка подается через офис, то менеджер сам заполнит заявление, приняв документы, и даст клиенту его проверить и подписать.

На каких условиях банк выдает кредит?

Перед оформлением заявки особое внимание следует уделить условиям. К сожалению, банк не предлагает фиксированную ставку, а только прописывает диапазон.

| Вид кредита | Процентная ставка | Срок | Лимит, рублей |

|---|---|---|---|

| На любые цели | 11,9-19,9% | от 3 месяцев до 5 лет | 30 000 – 5 000 000 |

| Для молодежи и пенсионеров | 30 000 – 3 000 000 | ||

| Рефинансирование | 11,4-16,9% | от 1 года до 5 лет | |

| Автокредит (от Сетелем банка) | от 0,01% | до 2 лет | 100 000 – 2 000 000 |

| На любые цели, под залог недвижимости | от 10,4% | 20 лет | Не более 10 000 000 млн рублей или 60% оценочной стоимости залогового обеспечения |

| На образование с государственной поддержкой | 3% | От 1 до 7 лет + срок обучения | Стоимость обучения, по договору |

| Покупка в кредит | 0%, оформляется рассрочка | от 3 месяцев до 3 лет | 3 000 – 300 000 |

Как отмечают сотрудники банка, кредит с минимальной ставкой доступен гражданам, которые получают з/п на карту Сбера и имеют положительную кредитную историю.

Почему Сбербанк отказывает в выдаче кредита?

Даже если клиент соответствует требованиям и предъявит пакет документов, нет 100% гарантии того, что Сбер вынесет положительное решение. К сожалению, причина отказа не сообщается. Можно понять ее самостоятельно и исправить.

Стандартные причины отказа:

| Причина | Подробнее | Как исправить, чтобы через 60 дней получить положительное решение в Сбербанке |

|---|---|---|

| Негативная кредитная история | Запрашивается из БКИ. В результате сотрудник банка видит, сколько долгов у потенциального клиента, как часто он нарушал сроки оплаты, и какие обязательства взыскивались принудительно. | Погасить долги или начать в срок платить по действующим финансовым обязательствам. |

| Закредитованность | Это актуально, когда у клиента много кредитов и з/п хватает впритык, чтобы их погашать (порой даже не хватает). | Погасить долги, чтобы з/п хватало на оплату нового кредита. |

| Низкий уровень з/п | Одобряя лимит, банк рассчитывает размер ежемесячного взноса. Необходимо, чтобы после его оплаты у клиента оставались на жизнь деньги в размере прожиточного минимума. | Найти новую работу или дополнительный источник дохода. |

| Ранее оформленный кредит в Сбербанке погашен с нарушениями | Если клиент постоянно вносил платежи с просрочкой или вовсе перестал погашать и долг взыскивался принудительно. | Ничего не поделать, в таком случае банк заносит таких клиентов в «черный список». |

| Банкротство | В рамках закона клиент может списать долги, если нечем платить. | Ничего поделать, поскольку банк будет отказывать как минимум 5 лет. |

| Заболевания | В данном случае речь идет про серьезные заболевания, в результате которых клиент может длительный срок проводить в медицинском учреждении. | Попробовать оформить страховку, с риском: оплата кредита в случае смерти или временной и постоянной нетрудоспособности клиента. |

| Наличие судимости | Часто банк отклоняет заявку граждан, которые привлекались к уголовной ответственности. Тут ничего не поделаешь. | |

Важно! В большинстве случаев подать повторную заявку, после получения отказа, можно спустя 60 дней.

В последний вагон: семейная ипотека сейчас и что изменится с 1 июля

Программа «Семейная ипотека» позволяет российским гражданам получить кредит на покупку жилья по сниженной ставке. Во Frank RG долю кредитов, выданных по этой программе на 1 мая 2021 года, оценили для «РБК-Недвижимости» в 4% от всех кредитов на жилье. С расширением программы на семьи с единственным ребенком востребованность семейной ипотеки вырастет, уверены участники рынка. Рассказываем об обновленных условиях программы «Семейная ипотека».

Условия программы

Условия, которые действуют до 1 июля 2021 года:

Виды ипотечного кредита

Семейной ипотекой можно воспользоваться для покупки жилья в новостройке, на вторичном рынке или для приобретения частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик).

Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Семейная ипотека позволяет приобрести жилье и на вторичном рынке у физических лиц, но только в одном федеральном округе (Дальневосточном) и только на землях сельских поселений. «Классическую вторичку по договору купли-продажи купить по программе льготной ипотеки практически нельзя. А вот вторичку от застройщика (где в ДКП продавцом выступает застройщик) — можно. Но по факту это все равно новое жилье, в новом доме, в котором никто не жил», — рассказала директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Сроки программы

Воспользоваться программой «Семейная ипотека» возможно до 1 марта 2023 года при рождении первого ребенка или последующих детей. Для семей с детьми-инвалидами правила другие: если ребенку установлена инвалидность после 2022 года, ипотеку под 6% по этой программе можно оформить до 2027 года.

Рефинансирование и маткапитал

Программа «Семейная ипотека» позволяет рефинансировать действующий ипотечный кредит по льготной ставке. Жилье должно приобретаться у юридического лица (компании-застройщика).

Программа позволяет использовать материнский капитал. Однако в «Семейной ипотеке» можно использовать средства маткапитала не для ежемесячных платежей, а только в качестве первоначального взноса. Некоторые банки дают возможность заемщикам использовать материнский капитал для досрочного погашения кредита.

Банки

Условия, перечень документов и ставки в банках по программе «Семейная ипотека» могут отличаться и регулярно меняются. Поэтому стоит уточнять все подробности в конкретной кредитной организации. На сегодня ипотеку по льготной ставке семьи с детьми могут взять в следующих банках:

Рассмотрим условия крупных кредитных организаций, которые актуальны в июне 2021 года.

Сбербанк

В Сбербанке взять ипотеку семьи с детьми могут по ставке 5,3% годовых, а при регистрации сделки в электронном виде — под 5% годовых. До 1 июля предложение распространяется на семьи с двумя и более детьми. Ставка действует весь срок кредита при условии страхования жизни и здоровья заемщика.

Минимальная ставка в рамках программы субсидирования с застройщиками составляет:

Банк ВТБ

ВТБ начал прием заявок по новым условиям в рамках ипотеки с господдержкой для семей с детьми. Приобрести недвижимость по программе теперь смогут семьи с одним ребенком. Ставка по кредиту или рефинансированию ипотеки другого банка в ВТБ составит 5% на всей срок.

Сумма первоначального взноса по программе составляет 15%. Заемщики ВТБ могут получить решение по кредиту без подтверждения дохода и занятости. Срок кредита — от одного года до 30 лет.

Райффайзенбанк

Ставка по программе «Семейная ипотека» в Райффайзенбанке составляет 5,49%. Предложение пока распространяется на покупку квартиры в новостройке для семей с двумя или более детьми. Созаемщиками по кредитному договору могут выступать официальные или гражданские супруги.

В рамках программы «Семейная ипотека» в Райффайзенбанке можно получить жилищный кредит на покупку квартиры в новостройке не только напрямую у застройщиков, но и у любых юридических и физических лиц при условии переуступки договора долевого участия.

Банк «Дом.РФ»

Банк «Дом. РФ» начал принимать заявки на оформление семейной ипотеки от заемщиков с первым ребенком и последующими детьми. Ипотечная ставка составляет от 4,7% при получении кредита на ИЖС, оформить ипотеку на покупку квартир или рефинансирование взятых в других банках кредитов можно по ставке от 5%.

Абсолют Банк

Абсолют Банк также начал прием заявок по программе с господдержкой «Семейная ипотека» на новых условиях. Теперь получить целевой заем на покупку квартиры или рефинансировать существующий ипотечный кредит могут не только многодетные семьи, но и родители первенца. Оформить льготную ипотеку в Абсолют Банке можно по ставке 5,99% годовых.

В качестве первоначального взноса, а также для частичного или полного досрочного погашения кредита в Абсолют Банке можно использовать материнский капитал.