выгодно ли брать кредит чтобы погасить ипотеку

Крайние метры

Стоит ли рефинансировать ипотеку потребительским кредитом

По данным Банка России, уровень долговой нагрузки российских домохозяйств к началу апреля побил рекорд кризисных 2014-2015 годов, достигнув 10,9%. Потребкредит, на какие бы цели он ни был взят, часто из-за высокой процентной ставки приводит к давлению на семейный бюджет и высокой переплате, напоминает управляющий директор Абсолют-банка Иван Любименко. Кроме того, при оформлении потребительских кредитов заемщику, вероятно, придется постараться: и риторика, и конкретные решения ЦБ в последнее время направлены на «охлаждение» рынка, добавляет Любименко.

Анна Заикина, эксперт Национального центра финансовой грамотности, консультант по финансовой грамотности проекта вашифинансы.рф:

Если все эти условия совпадают с вашей жизненной ситуацией, то рефинансирование ипотеки при помощи потребительского кредита будет выгодным.

При любом способе рефинансирования обязательно посчитайте, во сколько обойдутся все расходы на его оформление, и сравните эту сумму с потенциальной выгодой от рефинансирования. В интернете есть много онлайн-калькуляторов, которые помогут посчитать полную переплату по новому кредиту, а информацию о переплате по действующей ипотеке вы можете запросить у вашего банка. Сначала все просчитайте, все взвесьте и только потом принимайте решение.

Игорь Григорьянц, эксперт Национального центра финансовой грамотности, консультант по финансовой грамотности проекта вашифинансы.рф:

Выгодно ли ипотеку погасить кредитом

Поделитесь с друзьями

Высокая стоимость недвижимости вынуждает обращаться в банк за финансовой поддержкой. Самый распространенный способ решения – оформление ипотеки. Однако этот залоговый займ иногда становится настоящей обузой для плательщика. Продукт предполагает длительный срок гашения, обременение на квартиру или дом, обязательное страхование кредитной недвижимости. Стремясь избавиться от крупного займа, люди перебирают различные варианты. Один из них – взять потребительский кредит, чтобы полностью погасить ипотеку. Стоит ли это делать и как сократить переплату за жилье, рассмотрим далее.

Содержание

Для понимания того, стоит ли потребительским кредитом гасить ипотеку, нужно разобраться с разницей между этими продуктами. Именно:

На первый взгляд условия пользования потребительским кредитом мягче и комфортнее для заемщика. Однако существуют принципиальные отличия между двумя типами займа.

Таблица 1. Нюансы ипотечного и потребкредита

| Ставка | Годовой процент по потребкредиту (ПК) существенно выше (12-14% в год против 6-11%). Конечная переплата по ипотечному кредиту (ИК) не столь велика для заемщика при условии ограниченного срока полной выплаты |

| Срок | Ипотека оформляется на период до 30-35 лет. Сроки потребительского кредитования обычно ограничены 5 годами |

| Первоначальный взнос | По потребительскому продукту – отсутствует, по залоговому – 10-20% от суммы приобретаемого жилья |

| Документы | Для ИК необходимо собрать больше документов |

| Ход сделки | Ипотека предполагает сложную многоэтапную сделку, оформление ПК занимает немного времени, деньги можно получить в течение 24 часов |

| Дополнительные условия | Жилье, приобретенное по ИК, требуется ежегодно страховать |

В большинстве случаев использование для погашения действующего кредита на жилье ПК невыгодно. Впрочем, иногда гашение ипотечного кредита таким образом обоснованно. Об этих ситуациях далее.

Как погасить ипотеку потребкредитом

Чтобы закрыть ипотечный кредит, необходимо:

После проведения всех процедур клиент получает право на любые сделки в отношении квартиры или индивидуального жилого дома. Не стоит забывать о необходимости погашения потребительского кредита по графику.

Преимущества и недостатки ипотечного кредита

Подробные условия по ИК прописаны в кредитном договоре и зависят от финансовой организации. Существуют плюсы и минусы, характерные для жилищного займа.

Плюсы ИК

Отрицательные стороны

Есть аргументы, заставляющие выплатить ипотеку быстрее. Среди очевидных минусов:

Рассчитать переплату, подобрать длительность и ежемесячный платеж поможет ипотечный калькулятор на сайте банка. В целом ИК – важный банковский продукт, позволяющий решить жилищные проблемы. Не стоит бояться залогового кредита, ведь часто – это единственный путь к собственной недвижимости.

Стоит ли гасить ипотечный кредит потребительским кредитом

Несмотря на положительные аргументы о ИК, потребительским кредитом гасить ипотеку все-таки иногда стоит. К таким ситуациям относят:

Минусы погашения ипотеки потребительским кредитом

Существуют и минусы:

Уменьшать долг по ипотеке через потреб кредит частично категорически не стоит. Это приведет к возрастанию конечной переплаты. Кроме того, увеличит кредитную нагрузку. Придется вносить платежи по схеме потреб+ипотека.

Как правильно платить ипотеку, чтобы уменьшить переплату

Существует ошибочное мнение, что, выбрав дифференцированный график погашения, можно сэкономить на процентах. На самом деле, это не так. ИК с аннуитетным графиком погашения не отличаются порядком начисления процентов, но комфортнее для клиента за счет сохранения платежей на одном приемлемом уровне весь срок. Есть проверенные способы, позволяющие уменьшить переплату по жилищному займу:

К сожалению, «волшебных» методов обойти правила банка или получить выгоду, использовав схему «ипотека плюс потреб», нет. Возможно получить лучшие условия из доступных на рынке, досрочно погашать кредит на жилье и направить на погашение ипотеки государственные ссуды.

Поможет ли потребительский кредит быстрее погасить долг по ипотеке

ПК может погасить остаток по ипотеке или сократить срок жилищного займа. Однако в последнем случае придется выплачивать сумму, порой равную величине оплаты той же самой ипотеки, а чаще – превышающую ее.

Как правильно досрочно гасить ипотеку

Информацию о ежемесячном платеже содержит график погашения. Чтобы внести большую сумму, нужно:

Внесение досрочных платежей позволяет пересмотреть срок ипотеки или сократить ежемесячную сумму оплаты (в зависимости от условий банка). Часть средств из досрочки направляются на основную сумму ипотеки, часть – на гашение процентов. Логика проста: чем сильнее сократится срок кредита, тем меньше будет конечная переплата.

Досрочное погашение и возврат страховки

Если человеку дадут ипотеку, а в дальнейшем он погасит ее досрочно, то сможет претендовать на возврат неиспользованной части страховки. Процедура проводится на основании заявления. Допустим возврат и в период погашения долга равными долями. Однако в этом случае банк может повысить процент по ИК из-за отказа от страхования недвижимости.

Выгодно ли взять кредит, чтобы погасить ипотеку

Однозначно сказать об обоснованности такого решения нельзя. Некоторые клиенты наивно полагают: «закрою ипотеку кредитом и заплачу меньше», беря в расчет только ежемесячный платеж. Другие подходят к этому с умом, используют ПК для снятия обременения или получения дополнительных средств после закрытия ИК. Для большинства текущая ипотека выгоднее, чем оформление новых кредитных обязательств.

Поделитесь с друзьями:

«Займер»: робот выдает кредиты лучше человека

РКО: 5 банков с самыми выгодными предложениями

Кредит погашен, а банк требует долг

Если досрочно погасить кредит, пересчитают ли проценты

Ирина Заречная

Михаил Переверзин

Маргарита Королькова

Взяли с мужем ипотеку. Как для молодой семьи, вроде процент не большой, срок правда запредельный, как представить 35 лет, это дети уже свою квартиру сами купят, а мы все за эту платить будем. Появились деньги у нас и начали думать, думаем теперь все таки взять кредит для погашения ипотеки, совсем не хочется быть в долгу так долго, ещё и при задержке могут квартиру отобрать. Пугает, что так платишь 20 лет исправно, один раз задержал и все, деньги пропали и квартиры нет.

Войдите или зарегистрируйтесь, чтобы оставить комментарий

Пройдите тест за 1 минуту и узнайте, сможете ли вы законно списать долги и оформить банкротство!

Закрываем ипотеку потребительским кредитом и считаем выгоды

Часто стала появляться реклама, в которой банки предлагают рефинансировать ипотеку потребительским кредитом. Идея заманчивая — так можно снять обременение с недвижимости и больше не беспокоиться, что кредитор отберёт жильё. Однако лучше не верить голословным заявлениям и рекламе, а самостоятельно посчитать выгоды (или убедится в их отсутствии).

Точно уверены, что выгодно? Фото: zen. yandex.ru

Можно ли рефинансировать ипотеку потребкредитом?

Банки не запрещают брать кредиты на погашение ипотеки. Более того — продвигают такие программы, говоря об их выгоде.

Например, программа рефинансирования «Сбрось лишние проценты» от «Уральского банка реконструкции и развития» предлагает взять новый кредит под 5,9% годовых, что дешевле текущих ставок по многим ипотечным программам.

Но, если присмотреться к условиям, энтузиазм гаснет.

Процентная ставка 5,9% годовых не фиксированная — она зависит от категории заёмщика, суммы кредита и решения банка.

Минимальная процентная ставка доступна участникам зарплатного проекта, которые оформляют кредит на сумму свыше 1 600 000 рублей и покупают полис страхования жизни.

Ещё один сомнительный момент — наличие страховки. Без неё процентная ставка повышается на 5%, и рефинансирование сразу теряет привлекательность.

Сумму страховки банк рассчитывает индивидуально с учётом суммы и срока кредита. По нашей заявке банк рассчитал страховку на рефинансирование остатка по ипотеке в 2 000 000 рублей на 10 лет. Стоимость полиса на весь срок действия договора вышла — 352 941 рубль.

Страховка включается в тело кредита. Берём на погашение ипотеки 2 000 000 рублей, но с учётом полиса тело кредита составит 2 352 941 рубль. Основной минус такого страхования — проценты начисляются в том числе и на полис. Переплата только за финансовую защиту составит 208 235 рублей.

Для сравнения. Страхование ипотеки чаще всего оплачивается отдельно и к сумме кредита не прибавляется. Процентная ставка за отказ от страхования в большинстве банков увеличивается на 1-2%.

Максимальный срок кредитования по потребительскому кредиту УБРиР — 10 лет. Максимальный срок ипотеки — 25-30 лет. За счёт большого срока кредита можно уменьшить платёж и подстраховать себя на случай неожиданных финансовых проблем.

Сравните. При кредите в 2 000 000 рублей на 25 лет ежемесячный платёж составит 14 000 рублей. Кредит на 10 лет при тех же данных увеличит платёж до 23 000 рублей.

Зачем рефинансировать ипотеку потребкредитом?

Заявление о том, что потребкредит выгоднее ипотеки кажется сомнительным, потому что для банка он более рискованный. Если заёмщик перестанет вносить платежи по жилищному кредиту, то банк реализует недвижимость, погасит долг и никаких убытков не понесёт. Если заёмщик перестанет платить по необеспеченному потребительскому кредиту, то у банка не будет рычагов воздействия. Финансовая организация может подать в суд, передать исполнительный лист приставам и ждать возврата долга. Однако с некоторых людей взыскивать нечего — банк может не дождаться денег. Подобные риски закладываются в процентную ставку. Соответственно, чем больше банк рискует, тем выше процентная ставка.

Берите — не пожалеете. Фото: banki-finance-credit.ru

Если встаёт вопрос, как покупать квартиру — через потребкредит или ипотеку, заёмщики выбирают специальные программы жилищных кредитов, поскольку они гибкие (есть скидки для некоторых категорий заёмщиков), есть спецпрограммы с поддержкой от государства, регионов или застройщиков, есть возможность взять кредит на длительный срок и тем самым уменьшить платёж.

Один из существенных минусов ипотеки — квартира находится под обременением. Пока кредит не погашен, заёмщик не может продать квартиру, подарить, выделить в ней доли. Кроме этого, во время банкротства или при наличии больших долгов по ипотеке квартира уходит с торгов.

Есть ли выгода от рефинансирования?

Рефинансирование ради вывода квартиры из-под залога — редкость, потому что сейчас можно продать даже ипотечную квартиру и при этом не надо искать покупателя с одобренной заявкой в своём банке. Чаще всего рефинансирование проводят ради экономии, поскольку последние годы ставки по кредитам падают.

Эксперты утверждают, что в рефинансировании есть смысл, если разница между процентными ставками не менее 2%. У всех банков разные процентные ставки, условия рефинансирования, пакет необходимых документов, что влияет на окончательную стоимость рефинансирования. Редакция «Выберу.ру» упростила выбор и составила рейтинг лучших программ по рефинансированию ипотеки.

Получить финансовую выгоду от рефинансирования ипотеки потребкредитом сложно. Этот способ кредитования допустим, но только для вывода недвижимости из-под обременения.

Где взять кредит на погашение других кредитов?

Перекредитованием занимается не всякий банк: чтобы активно рефинансировать, организация должна быть крупной и надежной, способной взять на баланс кредиты с высоким риском невозврата. Со своей стороны, клиенту мало одной возможности перекредитоваться: новые условия по кредиту должны быть ощутимо выгоднее прежнего договора с банком. В статье Bankiros.ru разбирается, где лучше оформлять рефинансирование и как еще можно закрыть старый кредит.

Стоит ли брать кредит, чтобы погасить другой кредит?

Россияне предельно закредитованы: с периодичностью в несколько лет уровень их долговой нагрузки бьет рекорды. Спешно брать кредиты в такой ситуации кажется безумным, ведь это путь к очередному тупику. Но есть вариант выгодного перекредитования — это когда взамен прежней ссуды оформляется новая, но на более интересных для заемщика условиях. Что может изменить перекредитование:

Перед тем, как взять на себя новое долговое обязательство, нужно подготовиться: проанализировать условия кредитора и убедиться, что новое соглашение принесет больше выгоды, чем убытков.

Где можно взять?

Но основным способом перекредитования остается, конечно, рефинансирование. Почему так? Долги и займы плохи тем, что не всегда находится частное лицо, готовое их предоставить в нужном размере и на длительный срок. Кредитной картой можно экономить частично, но ощутимо снизить долговое бремя она не позволит. Взять новый кредит — проблематично, если на вас уже «висит» несколько долгов в банках (за это отвечает показатель закредитованности клиента). Остается рефинансирование — эта услуга лишена названных недостатков.

Выгодно ли рефинансирование?

Да, рефинансирование приносит реальную экономию, но только в одном случае — если вы успешно подобрали программу. Эксперты называют два необходимых условия:

Еще на выгодность влияет сумма кредита. Чем больше остаток задолженности, тем большую пользу принесет даже небольшая разница в проценте.

Сколько можно сэкономить?

Проиллюстрируем на примере. В 2015 году по ипотеке действовали высокие ставки — порядка 14% годовых. Предположим, что на таких условиях семья приобрела двухкомнатную квартиру, взяв в долг 2,5 млн рублей на 15 лет. Но уже к 2018 году ставки снизились — теперь ипотеку стали выдавать под 9%. Какова же возможная выгода семьи от перекредитования?

Разумеется, в случае потребкредитов речь идет о меньших суммах. Но рефинансирование однозначно выгодно, особенно когда происходят колебания на кредитном рынке. Чтобы проверить, выгодно ли рефинансирование для вашего кредита, предлагаем воспользоваться калькулятором. Все расчеты из примера мы произвели именно в нем.

Банки, выдающие кредит на погашение других кредитов

На Bankiros.ru есть полный каталог программ по рефинансированию от российских банков. Для пользователей работает фильтр: можно указать сумму к перекредитованию и срок, отметить галочкой дополнительные условия («без справок», «без поручителей», «наличными» и т.д.). После того, как фильтр заполнится, сайт подберет для вас подходящие варианты рефинансирования.

А пока для примера рассмотрим несколько кредитов на погашение кредитов других банков:

— мин. доход от 15 000 рублей в месяц;

— без справки о доходах, если сумма кредита меньше 500 000 рублей;

— от наличия/отсутствия страховки зависит процентная ставка;

— особые условия для зарплатных клиентов

— ставка от 5,5% на весь срок.;

— от наличия/отсутствия страховки зависит процентная ставка;

— бесплатное оформление банковской карты

— вместе с рефинансированием можно взять дополнительную сумму;

— рефинансируются только потребительские кредиты (до 7 шт)

— от наличия/отсутствия страховки зависит процентная ставка;

— можно рефинансировать кредитные карты

— ставка ниже, если рефинансировать кредиты Сбербанка;

— вместе с рефинансированием можно взять дополнительную сумму

Рефинансирование в Альфа-Банке

В Альфа-Банке рефинансируют кредиты суммой от 50 тыс. до 3 млн рублей. Но клиент получает средства не только на погашение кредитов других банков — одобренная сумма может быть больше. Вместе с рефинансированием клиентам выдают дополнительные средства на любые цели. И все это — без увеличения ежемесячного платежа.

Процентная ставка начинается от 6,5% годовых, но в конкретном случае зависят от:

Сильная сторона банка — быстрое обслуживание. Можно подать заявку на объединение до пяти кредитов в один, а положительное решение узнать за две минуты. Оформление рефинансирования происходит в день обращения.

Рефинансирование в банке ВТБ

ВТБ рефинансирует кредиты на сумму от 50 000 до 5 000 000 рублей. Вместе с перекредитованием можно получить на руки дополнительные деньги, а для удобного погашения банк бесплатно выпустит карту. Есть интересные опции — льготный платеж на 3 месяца и кредитные каникулы.

Процентная ставка начинается от 5% годовых, но в конкретном случае зависит от:

Соответственно, самый выгодный процент получат зарплатные клиенты, которые оформили страховку при рефинансировании крупного кредита – от 1 000 000 рублей. Кстати, если вы уже обслуживаетесь в ВТБ, не нужно собирать пакет документов. Остальным заявителям придется подтвердить занятость и доход.

Как оформить рефинансирование?

В целом, рефинансирование мало чем отличается от обычного кредитования: сотрудники банка проверяют платежеспособность заемщика, соотносят степень риска с ожидаемой финансовой выгодой. Если вопросов не возникает, заключают новый договор.

Со стороны клиента процедура рефинансирования происходит в несколько этапов:

Если кредит был обременен залогом, то процедура усложняется: кроме шагов описанных выше, нужно перерегистрировать предмет залога (недвижимость или авто).

Поиск кредита

Если плохая кредитная история?

Часто в описаниях к программам рефинансирования можно увидеть требование: никаких просрочек по действующим кредитам. И действительно, для большинства банков незакрытая задолженность — стоп-сигнал при рассмотрении заявки. Но на практике к каждому клиенту подходят индивидуально: например, даже должникам могут предложить рефинансирование (правда, на не самых выгодных условиях).

Если ваше кредитное прошлое неидеально, попробуйте повысить свои шансы одним из способов:

Стоит быть готовым, что просрочками вам откажут в рефинансировании. Если денег нет даже на покрытие текущих долгов, обратитесь в свой банк за реструктуризацией или кредитными каникулами.

Обращение в МФО

Микрофинансирование — это крайняя мера для погашения кредита. Иди на нее стоит, только если свой банк отказался реструктурировать долг, а сторонние организации отклонили заявки на рефинансирование. Дело в том, что в МФО взимаются высокие проценты — гораздо выше банковских, и начисляются они посуточно. Поэтому, обратившись за микрозаймом, вы существенно переплатите.

Выгодно ли гасить ипотеку потребительским кредитом

По данным «Эквифакс», средний срок ипотеки для россиян — 16 лет и 3 месяца. Часто заемщики рефинансируют ипотеку: за первое полугодие 2021 года 20 крупнейших банков страны выдали на 25% больше таких кредитов, чем за первое полугодие 2020-го. Но рефинансирование — не единственное решение. Когда выгоднее гасить ипотеку потребительским кредитом?

Когда рефинансирование — не самый выгодный вариант?

Иногда и сам банк может отказать в рефинансировании. Например, если нужно пересмотреть ставку по ипотеке на жилье в строящемся доме (банк хочет сократить свои риски, так как готового жилья в качестве залога у него нет), у клиента проблемы с кредитной историей (были просрочки по выплатам) или снизился доход и т. д. Рефинансирование не подойдет и тем, кто хочет снять обременение с квартиры.

Кроме рефинансирования есть потребительский кредит, который берут, чтобы закрыть ипотеку, а дальше уже выплачивать его. Разберемся, выгодно ли брать такой кредит и какие нюансы стоит учесть.

Потребительские кредиты с самыми низкими процентными ставками

Информация актуальна по состоянию на 25.06.2021.

Тем, кто брал займы на жилье в 2020 и 2021 году, потребительские кредиты не помогут сократить выплаты, так как средняя ставка по ипотеке заметно снизилась за последнее время. Ее минимум составил 5,79% против средней ставки по кредитам в размере 10,1% на апрель 2021 года. И хоть ставка по ипотеке снова начала расти (изменения можно отследить по ссылке), о выгоде потребительского кредита речи пока все равно нет.

Так что информация ниже будет более актуальна для тех, кто купил жилье в 2019 году и раньше: тогда ставка была значительно выше. Например, по данным ЦБ России, в декабре 2017 года самой низкой была ставка в 9,79%, а в декабре 2016-го — 11,54%.

Рассмотрим на примере пяти банков условия кредитов, которыми можно закрыть ипотеку.

Газпромбанк

В банке можно взять потребительский кредит на сумму от 100 тыс. до 5 млн руб. по ставке от 5 до 8,9% и на срок от 13 месяцев до 7 лет. Ставка зависит от суммы (чем больше клиент берет, тем меньше ставка), срока (та же зависимость) и от того, на какую карту клиент получает заработную плату. Важное условие: придется оформить страховку жизни и здоровья (можно сделать это в сторонней организации, а не в самом банке), ее стоимость зависит от срока кредита, ставки и других условий в зависимости от того, где она оформляется.

| Сумма кредита, руб. | % годовых для клиентов, получающих зарплату на банковские карты и счета банка | % годовых для остальных клиентов |

|---|---|---|

| от 3 000 000,01 до 5 000 000 | 5 | 6,9 |

| от 300 000 до 3 000 000 | 7,9 | 7,9 |

| от 100 000 до 299 999,99 | 8,9 | 8,9 |

Банк выдает потребительские кредиты на срок от 1 года до 7 лет, на сумму от 50 тыс. до 5 млн руб. и по ставке от 5,4 до 17,9%. Минимальная ставка опять же доступна только зарплатным клиентам банка и только при оформлении договора страхования жизни и здоровья. Размер страховки зависит от того, где она оформляется, на какой срок и под какой процент берется кредит.

| Сумма кредита, руб. | % годовых для клиентов, получающих зарплату на банковские карты и счета банка | % годовых для остальных клиентов |

|---|---|---|

| от 1 000 000 | от 5,4 до 12,2 | от 5,9 до 14,2 |

| до 1 000 000 | от 5,4 до 17,9 | от 6,9 до 17,9 |

Банк лоялен к неработающим пенсионерам и готов выдать им кредит на сумму от 50 тыс. до 800 тыс. руб. под 6,9%.

Пример: Виктор Васильевич взял ипотеку для сына 5 лет назад по ставке 15%. Год назад он вышел на пенсию. Сейчас ему осталось заплатить 500 тыс. руб. Виктор Васильевич берет кредит в ВТБ под 6,9% и оформляет страхование жизни за 14 827 руб. Таким образом он экономит около 29 тыс. руб.

Тинькофф

Банк предоставляет кредиты на сумму от 50 тыс. до 15 млн руб. на срок от года до 15 лет. Конкретной ставки «Тинькофф» не называет и лишь говорит, что она составляет от 5,9%, а все остальное рассчитывается индивидуально для каждого клиента. Но в целом можно выделить три варианта ставки:

Получить ставку поменьше можно не только благодаря залогу, но и за участие в программе страховой защиты заемщиков банка.

Московский кредитный банк

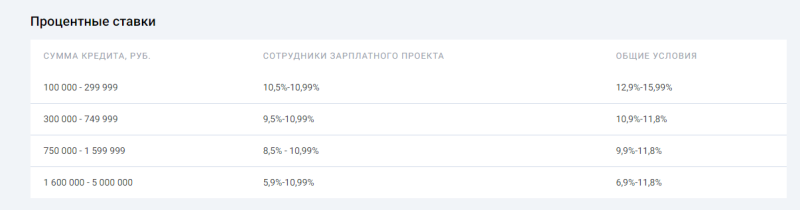

Банк предлагает разные ставки для разных клиентов, но, конечно, самые выгодные условия опять же получают зарплатные клиенты:

Минимальную ставку в каждой категории могут получить лишь те, кто оформил договор страхования и у кого нет проблем с кредитной историей (просрочек по другим кредитам).

Срок кредита — от 6 месяцев до 15 лет, сумма — от 50 тыс. до 5 млн руб., но все зависит от того, в какую категорию попадает клиент.

Банк «Открытие»

Банк делает два наиболее релевантных предложения:

Все актуальные тарифы и условия банк прописал на своем сайте.

Подводные камни: как избежать высоких процентов

Чтобы получить кредит по минимальной ставке, нужно оформить страховку или быть зарплатным клиентом банка. А лучше и то и другое.

Сколько стоит страховка?

В «Газпромбанке» при отказе от личного страхования действует надбавка 6–7% (например, не 5, а 11–12%), в зависимости от категории клиента. Стоимость страховки на 7 лет — 575 675 руб., при этом сумма выплачивается сразу, и на нее, как и на основной кредит, начисляются проценты. Важно учесть эту сумму при подсчете выгоды.

В ВТБ страховка стоит дешевле: за 7 лет придется заплатить 252 505 руб., но это тоже немало.

В «Тинькофф» без страховки процентная ставка составит от 11,4 до 30,0% годовых, и погашать ипотеку кредитом вряд ли будет выгодно.

Пример: Анна взяла ипотеку под 10% на 10 лет, ей осталось выплатить 3 млн руб. в течение 7 лет. Она узнала, что может взять кредит в «Газпромбанке» под 6,9% на 7 лет. Женщина думает, что сможет сэкономить больше полумиллиона рублей, но не учитывает, что за страхование жизни ей придется отдать 575 675 руб., а проценты будут начисляться на сумму кредита (3 млн руб.) вместе со стоимостью страховки (575 675 руб.).

По условиям большинства банков страхование можно оформить в других компаниях. В этом случае можно самому выбирать наиболее выгодные предложения.

Точные условия по всем программам определяются индивидуально после подачи заявки.

Что делать, чтобы избежать высоких процентов:

Вопросы по оформлению

Дают ли банки кредит, чтобы закрыть ипотеку, или есть какие-то ограничения и условия?

Взять потребительский кредит для погашения долга по ипотеке можно, но не всегда по выгодной ставке. Вероятность получить деньги будет выше, если выросли доходы или большая часть ипотеки уже выплачена.

Какую цель кредита указать?

Нужно честно указать цель — это даже увеличит вероятность одобрения. Дело в том, что при рассмотрении заявки на потребительский кредит банк отправит запрос в бюро кредитных историй и узнает об ипотеке. Если в финансовой организации будут думать, что пользователь хочет взять новый кредит дополнительно к действующему, вероятность отказа увеличится, особенно если ежемесячные выплаты по ипотеке уже составляют более 40% от дохода пользователя.

Пример: Игоря уволили с работы, где он получал 70 тыс. руб. На новой работе он зарабатывает 25 тыс. руб. Каждый месяц Игорь отдает ежемесячный платеж в размере 10 тыс. руб. и хочет взять потребительский кредит, чтобы быстрее закрыть ипотеку. Он собрался продавать квартиру — ему кажется это выгодным решением с учетом роста цен на недвижимость. При оформлении заявки мужчина скрывает реальную цель займа. Банк понимает, что ипотеку вместе с кредитом Игорь не потянет, и отказывает ему.

Единственный момент: желательно указать причины, по которым нет возможности воспользоваться программами рефинансирования. Например, написать, что нужно снять обременение для продажи квартиры и покупки жилья большей площади.

Попадает ли квартира в залог при оформлении кредита?

Чаще всего потребительские кредиты дают без залога, хотя бывают и исключения (например, кредит в «Тинькофф» на сумму до 15 млн руб. и по ставке от 5,9%). Если залог нужен, квартира остается в собственности клиента, в отличие от ситуации с ипотекой, когда банк может забрать даже единственное жилье, если клиент сильно задолжал ему.

Как застраховать жилье, когда квартира уже не в ипотеке?

Страховать квартиру не обязательно — пользователь может сделать это по своему желанию в страховой компании.

Можно ли вернуть деньги за страховку при досрочном погашении ипотеки? Например, если оплатили страховку на год и через два месяца погасили ипотеку

Такую возможность предоставляют не все банки, поэтому нужно найти это условие в действующем договоре ипотечного страхования.

Может ли банк сам заняться документацией — например, перечислить деньги на счет банка, где оформлена ипотека?

В обязанности банка подобные услуги не входят, но можно попробовать решить этот вопрос в финансовой организации индивидуально.

Можно ли взять кредит в том банке, где оформлена ипотека, или лучше в другом?

На этот вопрос сложно ответить однозначно.

С одной стороны, у клиента, который взял ипотеку в определенном банке и хочет взять кредит в нем же, есть свои преимущества. Финансовая организация уже знакома с репутацией пользователя, его платежной дисциплиной, ответственностью, может учесть хорошую кредитную историю.

С другой — банки не очень любят попытки на них сэкономить, поэтому могут предложить кредит на менее выгодных для клиента условиях.

Так что здесь все субъективно — стоит уточнить информацию непосредственно перед оформлением запроса на кредит в конкретном банке.

Можно ли получить кредит на дебетовую карту?

Да, такую возможность предоставляют многие банки. Например, «Тинькофф» переводит деньги на карту в течение дня после активации кредита. По запросу карту могут доставить в любое место вместе с документами.

Если в городе нет отделения нужного банка, придется заранее уточнить, можно ли оформить кредит на дебетовую карту без личного визита.

Расчет на конкретном примере

Пример № 1

Андрей берет ипотечный кредит от «СберБанка» по программе «Ипотека от 7,7%* на готовые квартиры». Звездочка в названии подразумевает, что процент может быть выше указанного. Например, он актуален только для молодых семей, а для остальных минимальная ставка составляет 8,1%. В числе других возможных надбавок:

Андрей смог внести большой первоначальный взнос и предоставил подтверждение дохода и занятости, но зарплату получает на карту стороннего банка, поэтому ставка для него составила 10,2% (8,1 + 0,3 + 0,3 + 0,5 + 1).

Стоимость квартиры — 3 млн руб., срок ипотеки — 7 лет. 1,5 млн руб. Андрей внес в качестве первоначального взноса, осталось еще столько же.

У Андрея есть зарплатная карта банка «ФК Открытие», и он недавно узнал, что может получить там кредит под 5% годовых на 5 лет. Правда, придется оплатить страховку жизни, но «ФК Открытие» разрешает делать это в сторонней компании по выгодным тарифам. Плюс при желании нужно будет заново за свой счет застраховать ипотечное жилье, но в целом выгода очевидна.

Пример № 2

Михаил взял ипотеку в кризис 6 лет назад под 17% годовых на 3,5 млн руб. Осталось выплатить около миллиона рублей. Михаил берет кредит в ВТБ под 6,9% на 2 года. Кажется, что даже с учетом платы за страховку жизни переплата будет меньше. Но здесь все зависит от того, какой график платежей был у Михаила. Банки используют две схемы:

Есть ли штрафы при досрочном погашении ипотеки

В кредитных договорах прописана возможность досрочного погашения долга: с 2011 года банки должны предоставлять ее пользователям, не требуя взамен дополнительных платежей и комиссий — об этом говорится и в статьях 809 и 810 ГК РФ, и в статье 11 закона «О потребительском кредите (займе)». Если в договоре нет этой строки, заемщик все равно может выплатить долг раньше определенного срока, но должен уведомить банк о своем решении за 30 дней до погашения.

Если банк начислил штраф, заемщику стоит оспорить решение финансовой организации в суде, сославшись на указанные выше законы. По письменному заявлению штраф должны отменить. Эксперты рекомендуют запросить у банка обоснование своих действий в письменном виде: с таким документом на руках проще защищать свои права.

После погашения долга необходимо запросить у банка официальный документ (уведомление или письмо на фирменном бланке с подписью и печатью), подтверждающий, что заемщик больше ничего не должен финансовой организации.

Выводы

Выгода от потребительского кредита для закрытия ипотеки зависит от множества факторов: условий программ, сроков, оставшейся суммы, графика платежей. Каждый конкретный случай нужно рассматривать индивидуально. Главное — внимательно читать условия договоров, тщательно просчитывать все издержки и потенциальную выгоду.