выгодно ли сейчас брать кредит в рублях при падении рубля

#оденьгахпросто: Раздумываете, стоит ли брать кредит? Почитайте, что говорят эксперты

Кредиты дорожают, и товары тоже. Как принять решение, когда брать взаймы, а когда копить?

Несколько слов о рынке кредитов

Уровень закредитованности россиян ниже по сравнению со многими развитыми странами и не достает до мирового тренда, отмечает главный экономист банка «Уралсиб» Алексей Девятов. Такие же данные приводит и Международный валютный фонд.

Как показывают результаты последних опросов, россияне чаще всего берут кредит на отпуск, ремонт, машину, бытовую технику или электронику. Причем банки фиксируют значительный рост количества заявок на кредиты в последние несколько месяцев.

Станут ли кредиты дороже

В ближайший год ключевая ставка Центрального банка в среднем составит 5,2% годовых, а в последующие годы — 5,5%. Такой консенсус-прогноз экспертов публикует ЦБ в результатах макроэкономического опроса ведущих аналитиков.

Сейчас ключевая ставка равняется 5%, но в ближайшее время может быть скорректирована в сторону увеличения. За ней подтянутся и ставки по кредитам.

Копить или брать кредит?

При среднестатистической российской зарплате накопить на серьезную покупку сложно, а занять у кого-то далеко не всегда возможно. Остается только кредитование. На все ли покупки стоит брать заемные средства?

Расчет тут простой. Оцениваем, какую сумму и в течение какого срока можно безболезненно откладывать, чтобы купить то, что хочется. Считаем, сколько времени понадобится, чтобы собрать всю сумму.

Теперь идем в поисковик, ищем нынешний уровень инфляции и делаем надбавку к итоговой сумме. Вот она — реальная стоимость нашей покупки через n-времени.

Такой расчет в большей степени справедлив для импортных товаров, а также для тех, которые изготавливают из импортного сырья.

Автомобили, телевизоры и многие строительные товары как раз из числа тех, которые лучше покупать, как говорится, здесь и сейчас. И тут на помощь приходит кредит.

Допустим, необходимо купить ноутбук определенной марки и модели. Сейчас он стоит 120 тыс. рублей. В месяц потенциальный заемщик может откладывать на него 10 тыс. рублей, таким образом, чтобы накопить всю сумму, ему понадобится один год.

Официальный годовой уровень инфляции сейчас колеблется около 6%, то есть за год ноутбук подорожает на 7 200 рублей. Это еще один месяц в копилку.

При этом рост цен может быть и больше, так как отдельные товары вовсе не обязаны дорожать только на уровень инфляции, и ни процентом больше.

По результатам подобных расчетов будет понятно, какие товары лучше приобрести в кредит. Конечно, на сиюминутные, эмоциональные траты занимать у банка не стоит, как и на небольшие покупки. Но такие приобретения, как машина, дорогая бытовая техника и стройматериалы для большого ремонта, стоит покупать в кредит. Во-первых, фиксируется нынешняя цена продажи, а во-вторых, вещь сразу поступает в пользование.

К таким же большим тратам «здесь и сейчас» можно отнести покупку дачи и всего необходимого для ее благоустройства.

Как понять, что условия по кредиту хорошие?

Кредитный договор, как и любой другой финансовый инструмент, требует всесторонней оценки до момента приобретения. Не стоит соглашаться на первые попавшиеся условия.

Задача потенциального заемщика — понять, какие именно параметры кредита для него важнее. Кому-то удобнее платить долго, но маленькими суммами. А кто-то захочет погасить быстрее и большими платежами.

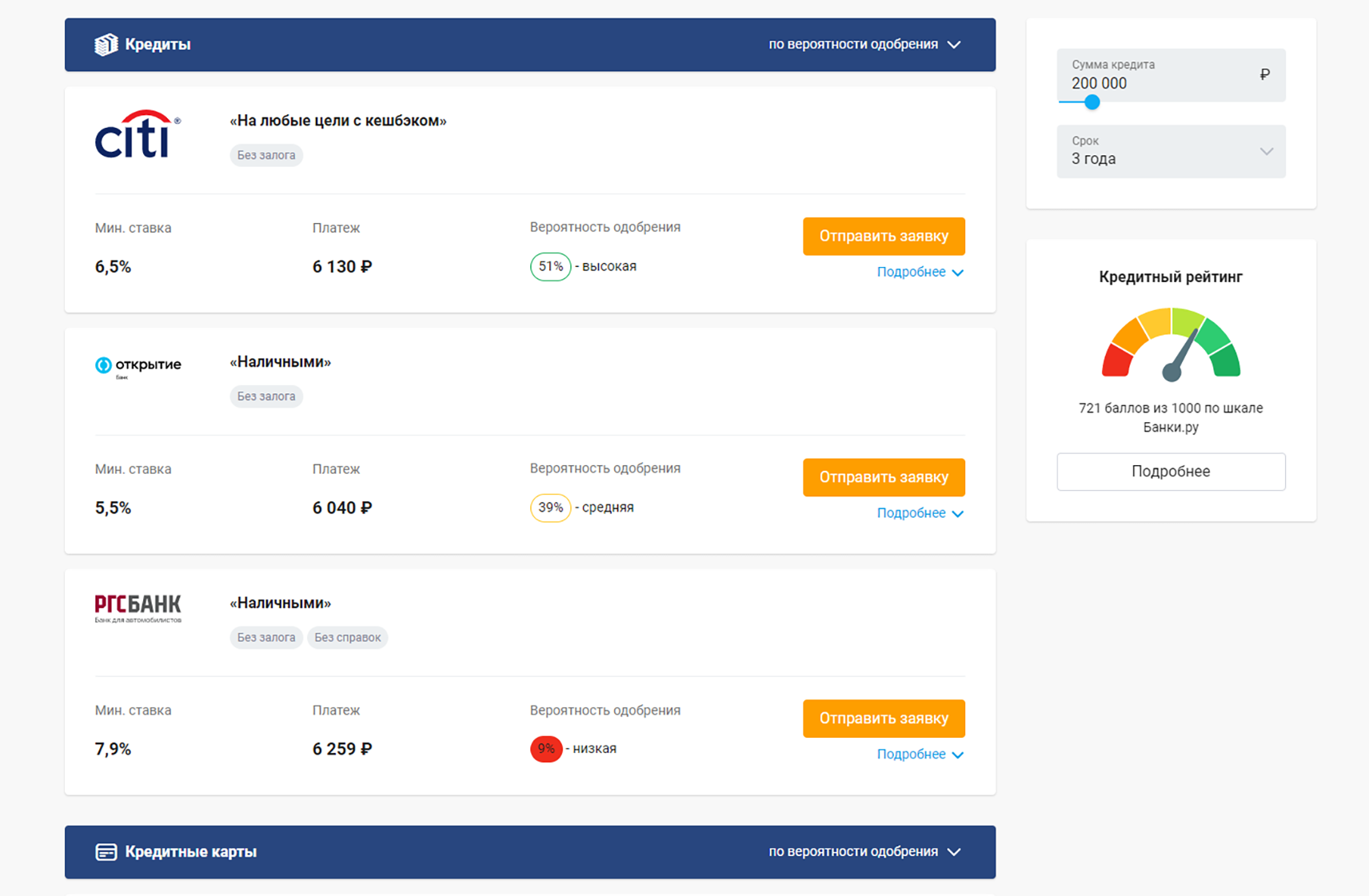

Удобно сравнивать условия кредита с помощью «Мастера подбора кредитов». Для расчета потребуется указать сумму кредита, срок, в течение которого деньги будут возвращены банку, и немного данных о заемщике, чтобы оценить вероятность одобрения.

Пример варианта подбора кредитных условий

Сразу же сформируется список с условиями от нескольких банков. Останется только выбрать, какой из вариантов подходит больше всего, и отправить заявку на рассмотрение.

Почему кредит — это хороший повод купить сейчас

Экономическая ситуация сейчас такова, что копить на большие покупки не получится: цены на многие группы товаров растут слишком быстро. Потраченный на «кубышку» условный год в итоге выльется в необходимость копить еще какой-то период времени.

Кредит предполагает переплату, но есть большая вероятность, что цены на нужный товар вырастут еще больше. И это хороший повод дать кредиту зеленый свет.

Что делать с кредитами в кризис?

Вероятность наступления финансового кризиса в 2021 году оценивается как очень высокая. Пандемия коронавируса, которая охватила практически весь мир, серьезно повлияла на мировую экономику. Влияние эпидемии отразилось на всей производственной цепочке. На негативный сценарий развития ситуации указывает также наблюдающееся замедление в сфере розничного кредитования, связанное с ужесточением условий выдачи кредитов. Существенное замедление темпов роста прогнозируется в сегменте потребительских кредитов, в то время как сегмент ипотечного кредитования сохранит высокие темпы роста.

Что происходит с банками?

В условиях пандемии коронавируса и падения цен на нефть банковский сектор может столкнуться с рядом серьезных проблем. Уже сегодня многие заемщики заявили о неспособности погашать взятые кредиты из-за ограничительных мер, введенных в связи с распространением коронавирусной инфекции. Сложности с выплатой кредитов испытывают не только обычные граждане. Из-за карантинных мер проблемы с выполнением взятых обязательств испытывает и бизнес. Большая часть предприятий малого и среднего бизнеса вынужденно прекратили свою работу, что привело к сокращению выручки и невозможности расплатиться с персоналом и кредиторами. При этом многие предприятия работают по кредитным схемам – взятые в банках деньги пускают в оборот, получают выручку и возвращают кредит. Отсутствие выручки приводит к отсрочке платежей, а при более негативном сценарии – к тому, что кредит переходит в категорию проблемных. Для банка это означает, что возврат выданных средств маловероятен или вообще невозможен. Помимо проблем с возвратом кредитов, следствием приостановки работы предприятий является уменьшение количества денег на банковских счетах.

На российскую экономику давит не только пандемия коронавируса и приостановка экономической деятельности в значимых отраслях, но и значительное падение стоимости нефти. Длительное снижение цен может привести к снижению реальных доходов граждан и дальнейшему замедлению темпов роста кредитования. По мнению финансовых аналитиков, если кризис будет усиливаться, есть высокая вероятность ужесточения кредитно-денежной политики Центробанком, что станет еще одним ударом по банковскому сектору.

Стоит ли брать кредит в кризис 2021?

Эксперты не советуют брать кредиты в кризис, особенно если условия кредитования не самые выгодные. В кризисные периоды всегда повышается риск увольнений и сокращений, следствием которых является невозможность заемщика исполнять свои обязательства перед банком. В определенной степени оправданными могут быть кредиты на покупку дорогостоящих вещей – технику, автомобиль, мебель, недвижимость. Не стоит покупать в кредит высокотехнологичные товары – смартфоны, планшеты и прочие гаджеты. Такая техника быстро устаревает и обесценивается. Пока вы будете рассчитываться по текущему кредиту, в продажу выйдут более новые, усовершенствованные модели.

Если вы все-таки решились взять кредит, то отдавайте предпочтение долгосрочным займам. При этом оформлением кредита лучше заняться в начале кризиса, пока ставки не начали расти. Следите за тем, чтобы ежемесячные платежи по всем обязательствам не превышали 40% от вашего дохода.

Когда кредит может быть выгодным?

Каждый крупный кризис сопровождался обвалом цен на нефть. Стоимость недвижимости при этом повторяла ее курс. Согласно статистическим данным, квартиры в Москве теряли до 20% в рублевом эквиваленте и до 50% в долларовом. В 2021 году ситуация на рынке может повториться, но точных прогнозов дать невозможно. На стоимость недвижимости будут влиять многие факторы, в том числе общая экономическая ситуация, эпидемиологическая обстановка и политика кредиторов относительно процентных ставок. Существенную роль сыграет и общий спрос на недвижимость.

Если Центробанк в попытках сдержать рост цен повысит ключевую ставку, пропорционально этому вырастут и ставки по кредитам. На сегодняшний день средняя ставка по ипотечным кредитам находится в районе 9%, после повышения ее величина может превысить 10%. С этой точки зрения оформление ипотеки может быть выгодным, так как ставка фиксируется на весь срок действия договора. При этом, перед тем как оформить ипотеку, важно оценить личные риски.

Плюсы оформления ипотеки в кризис:

Погашать ли кредит досрочно?

Независимо от условий кредит – это всегда финансовая нагрузка на заемщика, которая в кризис будет дополнительным фактором риска. Если у заемщика несколько кредитов, начинать погашение нужно с самых невыгодных и дорогих, то есть тех, ставка по которым является наиболее высокой. К таким займам относятся микрокредиты, кредитные карты и потребительские кредиты. Если финансовое положение позволяет, дорогие кредиты нужно погасить досрочно. Это позволит не только снять лишнюю нагрузку с заемщика, но и поможет сэкономить значительную сумму.

Как платить кредит в кризис?

Заемщики, чье финансовое состояние ухудшилось и не позволяет дальше выполнять обязательства перед банком, могут оформить рефинансирование или реструктуризацию кредита. Услуга доступна гражданам, чей доход вследствие каких-либо причин снизился до уровня, при котором на прежних условиях погашать задолженность невозможно. Рефинансирование кредита представляет собой оформление нового кредита для погашения уже имеющегося. Оно позволяет объединить несколько кредитов в один, уменьшить размер ежемесячного платежа, снизить процентную ставку и изменить сроки кредитования. Рефинансирование можно оформить в своем банке или обратиться в стороннее финансовое учреждение.

Реструктуризация – это изменение условий текущего кредита с целью снижения кредитной нагрузки на заемщика. Чаще всего добиться уменьшения ежемесячного платежа позволяет увеличение сроков кредитования. В некоторых случаях возможно уменьшение процентной ставки. Как правило, это происходит в ситуациях, когда у заемщика возникает право на льготные условия. Программы господдержки сегодня действуют для семей с детьми, военных, а также покупателей недвижимости в определенных регионах. Реструктуризация кредита проводится в том же банке, в котором взят кредит.

Поиск кредита

Что делать, если нечем платить?

Если финансовое положение заемщика не позволяет продолжать выплачивать кредит, он может оформить кредитные каникулы. Их продолжительность составляет не более 6 месяцев. В течение этого времени клиент может полностью приостановить выплаты по кредиту либо изменить размер ежемесячных платежей до приемлемого уровня. Воспользоваться кредитными каникулами могут граждане, чей доход снизился по сравнению с 2019 годом более чем на 30% и это подтверждено документально.

Ипотечные заемщики, которые оказались в трудной ситуации, могут воспользоваться льготным периодом при выполнении определенных требований. Типы жизненных ситуаций, которые позволяют оформить отсрочку платежей, четко определены:

Любая из этих ситуаций должна быть подтверждена документально соответствующими справками. Другие обязательные условия для оформления ипотечных каникул:

Если заемщик не подходит под указанные выше требования, он может оформить реструктуризацию кредита.

Кредитные каникулы в связи с пандемией коронавируса можно оформить в следующих банках:

Ипотечные каникулы предоставляются заемщику кредитором при соблюдении условий, установленных законом. Банк не вправе отказать в предоставлении отсрочки, если заемщик выполнил все требования и представил необходимые документы. Право на ипотечные каникулы закреплено за заемщиками с 2019 года и не зависит от пандемии.

«Ваши деньги обесценились». Как спасти накопления в рублях

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Классический вариант

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Швейцарский франк

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

Альтернативные варианты

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Что случится с кредитом при девальвации рубля и дефолте: советы для заемщиков

Что означает девальвация?

Девальвация – снижение цены денежной единицы в ее фактическом и номинальном выражении. Рубль рассматривают относительно денежных знаков иных стран. Сегодня национальная валюта демонстрирует устойчивое обесценивание относительно евро и доллара.

Фактически девальвация выглядит так: то, что ранее мы могли купить за 50 рублей, через какое-то время будет требовать уже 100 рублей для его оплаты. Уровень обесценивания определяется политикой организаций, поставляющий на отечественный рынок импортные товары, а также обменным курсом для национальной валюты.

Не стоит думать, что граждане РФ, не имеющие потребности в иностранной продукции, не ощутят негативное влияние девальвации.

Как девальвация влияет на кредиты?

Еще одна отрасль, на которую она влияет – это кредитование. В целом девальвация отрицательно влияет на рынок кредитования. В банковской сфере сразу начинается паника. Финансовые учреждения могут повышать процентные ставки, снижать цену залога и другими способами ущемлять права клиентов.

Влияние девальвации на кредитование заключается в следующем:

При этом сами граждане ввиду денежных трудностей меньше берут кредиты. Отмечается затихание рынка. Многие пытаются брать кредиты в иностранных валютах для выигрыша на курсе, но это довольно сложно им имеет свои подводные камни.

Что произойдет с кредитом при девальвации?

Учтите, что многое зависит от валюты, в которой был взят кредит.

Если взят кредит в рублях

В случае с рублевым кредитом кредитная нагрузка на заемщика в случае девальвации облегчается. Если вы купили за взятые в долг средства определенный товар, выгода будет заключаться в цене, по которой вы приобрели его до подорожания.

Погашать заём досрочно нет смысла, так как финансовая выгода в данном случае отсутствует. Чем дольше заемщик будет отдавать сумму на установленных ранее условиях, тем меньше будет вес регулярного взноса, что связано с обесцениванием национальной валюты.

Понимая наличие подобных рисков, кредиторы могут вносить в договора пункт, позволяющий при смене обстоятельств иногда повышать процентную ставку. Поэтому важно внимательно читать кредитный договор, чтобы избежать неприятных последствий.

Если кредит оформлен в долларах или евро

Если заём брался в иностранной валюте, последствия девальвации будут куда серьезнее. Если человек получает заработную плату в рублях, то обесценивание последних приведет к существенному увеличению кредитного бремени.

Чем больше девальвация, тем более серьезные убытки несет заемщик, рискнувший оформить валютный кредит. В свое время банкам, которые столкнулись с массовыми невыплатами, пришлось ограничивать портфели путем выведения из них крупных валютных кредитов. Сегодня программы по выдаче займов в долларах либо евро сохранились только в единицах финансовых структур.

В случае обесценивания рубля и увеличении курса валюты адекватная процентная ставка не станет спасением. Выходом может быть только рефинансирование займа с переводом задолженности в рубли либо досрочное погашение кредита. Если сравнивать возможные риски от девальвации, то переплата по рублевым займам будет гораздо менее ощутимой.

Не стоит оформлять заём в валюте, которая в ближайшее время может подорожать. Многое также определяется сроками, на которые нужен займ. Если сумма нужна на короткий период, и имеется источник дохода в валюте, то кредит в евро либо долларах может быть даже более выгодным.

Стоит ли брать кредит при девальвации рубля?

Тут все зависит от того, для каких целей он вам нужен. Если вы планируете взять заём на покупку бытовой техники, электроники, и других импортных товаров, делать это при девальвации можно.

В дальнейшем иностранная продукция будет стоить дороже. И даже если на официальном уровне это будет отвергаться, все равно это будет. Ведь все заграничное покупается за доллары, соответственно, при ослаблении рубля валютные расценки автоматически повысятся.

С другой стороны, многие эксперты рекомендуют не брать кредиты, выплата которых может вызвать у вас трудности. Девальвация может стать причиной снижения дохода, и займы, взятые «впритык» станут причиной вашего попадания в долговую яму.

А вот брать кредиты в иностранной валюте однозначно не стоит. Их цена, как и всего валютного, возрастет при девальвации. Это и случилось с ипотечными займами в 2014 году, которые ввиду того, что рубль пропорционально подешевел, стали дороже практически в два раза.

Что будет с ипотекой?

Возможность роста ставок по ипотеке в случае обострения кризиса, безусловно, существует, поэтому если вы планировали взять ипотеку, то сейчас самое лучшее для этого время. Отметим, что многие банки уже подняли ставки по всем ипотечным кредитам на 1%.

Что будет с кредитом если случиться дефолт?

Под дефолтом понимается невозможность страны выплачивать долги иным странам либо кредиторам в ее пределах. Он чреват надобностью перейти на максимально жесткую экономию и, по сути, банкротством глобального масштаба. То есть, дефолт и девальвация – разные термины, и важно не путать их.

Есть мнение, что в случае дефолта вносить платежи по кредиту не надо. Все государство ведь в банкротстве, а я и подавно. Но на самом деле ситуация обратная.

По закону даже эта серьезнейшая проблема не относится к официальным причинам списания долга. Потому что бы ни было с отечественной экономикой, вы по-прежнему остаетесь должником и имеете обязательства в отношении выдавшего кредит банка или его преемника при банкротстве.

Кроме того, в случае дефолта заемщики остаются единственной надеждой банка. Их прибыль существенно уменьшается, и едва ли не последним спасением становится доход от кредита. Учреждения начинают требовать задолженности гораздо активнее и жестче, чем ранее. Они могут подавать в суд, требовать досрочное погашение, прибегать к описи имущества и так далее.

Потому дефолт в государственном масштабе для обычного клиента чреват тем, что условия выплаты кредита ужесточатся, а штрафы увеличатся. Финансовые учреждения нуждаются в деньгах, и заемщик должен их дать вне зависимости от того, в каком положении находится он сам. Это жесткие законы финансового рынка.

Что делать заемщику при девальвации и дефолте?

Существует ряд конкретных рекомендаций, которые стоит брать на вооружение:

Напоследок нужно сказать, что и дефолт, и девальвация, и кризисы в целом – это явления, предсказать которые крайне тяжело. Полноценная заблаговременная подготовка к ним практически нереальна. Потому, ощутив любые проблемы и потерю стабильности, лучше примите меры для снижения негативных последствий заранее. Только это может стать вашей страховкой.