выходное пособие это выплата социального характера или нет

Выходное пособие это выплата социального характера или нет

ТК РФ Статья 178. Выходные пособия. Выплата среднего месячного заработка за период трудоустройства или единовременной компенсации

(в ред. Федерального закона от 13.07.2020 N 210-ФЗ)

(см. текст в предыдущей редакции)

Путеводители по кадровым вопросам и трудовым спорам. Вопросы применения ст. 178 ТК РФ

Путеводитель по кадровым вопросам:

Путеводитель по трудовым спорам:

При расторжении трудового договора в связи с ликвидацией организации (пункт 1 части первой статьи 81 настоящего Кодекса) либо сокращением численности или штата работников организации (пункт 2 части первой статьи 81 настоящего Кодекса) увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка.

(в ред. Федеральных законов от 30.06.2006 N 90-ФЗ, от 13.07.2020 N 210-ФЗ)

(см. текст в предыдущей редакции)

В случае, если длительность периода трудоустройства работника, уволенного в связи с ликвидацией организации (пункт 1 части первой статьи 81 настоящего Кодекса) либо сокращением численности или штата работников организации (пункт 2 части первой статьи 81 настоящего Кодекса), превышает один месяц, работодатель обязан выплатить ему средний месячный заработок за второй месяц со дня увольнения или его часть пропорционально периоду трудоустройства, приходящемуся на этот месяц.

(часть вторая в ред. Федерального закона от 13.07.2020 N 210-ФЗ)

(см. текст в предыдущей редакции)

В исключительных случаях по решению органа службы занятости населения работодатель обязан выплатить работнику, уволенному в связи с ликвидацией организации (пункт 1 части первой статьи 81 настоящего Кодекса) либо сокращением численности или штата работников организации (пункт 2 части первой статьи 81 настоящего Кодекса), средний месячный заработок за третий месяц со дня увольнения или его часть пропорционально периоду трудоустройства, приходящемуся на этот месяц, при условии, что в течение четырнадцати рабочих дней со дня увольнения работник обратился в этот орган и не был трудоустроен в течение двух месяцев со дня увольнения.

(часть третья введена Федеральным законом от 13.07.2020 N 210-ФЗ)

(часть четвертая введена Федеральным законом от 13.07.2020 N 210-ФЗ)

Работодатель взамен выплат среднего месячного заработка за период трудоустройства (части вторая и третья настоящей статьи) вправе выплатить работнику единовременную компенсацию в размере двукратного среднего месячного заработка. Если работнику уже была произведена выплата среднего месячного заработка за второй месяц со дня увольнения, единовременная компенсация выплачивается ему с зачетом указанной выплаты.

(часть пятая введена Федеральным законом от 13.07.2020 N 210-ФЗ)

При ликвидации организации выплаты среднего месячного заработка за период трудоустройства (части вторая и третья настоящей статьи) и (или) выплата единовременной компенсации (часть пятая настоящей статьи) в любом случае должны быть произведены до завершения ликвидации организации в соответствии с гражданским законодательством.

(часть шестая введена Федеральным законом от 13.07.2020 N 210-ФЗ)

Выходное пособие в размере двухнедельного среднего заработка выплачивается работнику при расторжении трудового договора в связи с:

отказом работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, выданным в порядке, установленном федеральными законами и иными нормативными правовыми актами Российской Федерации, либо отсутствием у работодателя соответствующей работы (пункт 8 части первой статьи 77 настоящего Кодекса);

призывом работника на военную службу или направлением его на заменяющую ее альтернативную гражданскую службу (пункт 1 части первой статьи 83 настоящего Кодекса);

восстановлением на работе работника, ранее выполнявшего эту работу (пункт 2 части первой статьи 83 настоящего Кодекса);

отказом работника от перевода на работу в другую местность вместе с работодателем (пункт 9 части первой статьи 77 настоящего Кодекса);

признанием работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением, выданным в порядке, установленном федеральными законами и иными нормативными правовыми актами Российской Федерации (пункт 5 части первой статьи 83 настоящего Кодекса);

отказом работника от продолжения работы в связи с изменением определенных сторонами условий трудового договора (пункт 7 части первой статьи 77 настоящего Кодекса).

(часть в ред. Федерального закона от 30.06.2006 N 90-ФЗ)

(см. текст в предыдущей редакции)

Трудовым договором или коллективным договором могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий и (или) единовременной компенсации, предусмотренной частью пятой настоящей статьи, за исключением случаев, предусмотренных настоящим Кодексом.

(в ред. Федеральных законов от 02.04.2014 N 56-ФЗ, от 13.07.2020 N 210-ФЗ)

Выходное пособие это выплата социального характера или нет

Ф. П-4 Сведения о численности, заработной плате и движении работников

Как рассчитывается среднесписочная численность работников списочного состава?

Ответ:

Среднесписочная численность работников за месяц исчисляется путем суммирования списочной численности работников за каждый календарный день месяца, включая праздничные (нерабочие) и выходные дни, и деления полученной суммы на число календарных дней месяца.

Как учитываются лица списочного состава, работающие неполное рабочее время?

Лица, работающие неполное рабочее время в соответствии с трудовым договором или переведенные с письменного согласия работника на работу на неполное рабочее время, при определении среднесписочной численности учитываются пропорционально отработанному времени. Но следует учитывать, что лица, переведенные на неполное рабочее время по инициативе администрации (без письменного согласия работника), учитываются в среднесписочной численности как целые единицы.

Какие категории работников не включаются в списочный состав?

Ответ:

В списочную численность не включаются:

— принятые на работу по совместительству из других организаций;

— выполнявшие работу по договорам гражданско-правового характера;

— направленные на работу в другую организацию, если за ними не сохраняется заработная плата;

— привлеченные для работы согласно специальным договорам (военнослужащие, лица, отбывающие наказание);

— направленные на обучение с отрывом от производства;

— подавшие заявление об увольнении и прекратившие работу до истечения срока предупреждения;

— собственники организации, не получающие заработную плату.

Какие категории работников списочного состава не включаются в среднесписочную численность?

Ответ:

При определении среднесписочной численности некоторые работники списочной численности не включаются в среднесписочную численность. К ним относятся:

— женщины, находящиеся в отпусках по беременности и родам, по уходу за ребенком;

— работники, обучающиеся в образовательных учреждениях и находившиеся в дополнительном отпуске без сохранения заработной платы, а также поступающие в образовательные учреждения, находившиеся в отпуске без сохранения заработной платы, в соответствии с законодательством РФ.

Как определить среднегодовую численность, если организация работала неполный год?

Если организация работала неполный год (сезонный характер работы, создана после января), то среднесписочная численность работников за год определяется путем суммирования среднесписочной численности работников за все месяцы работы организации и деления полученной суммы на 12.

Как учитывать женщин, которые оформили больничный лист по беременности и родам?

Женщина, оформившая больничный лист по беременности и родам в среднесписочной численности не учитывается, но в списочной численности ее следует учитывать.

Как рассчитывается средняя численность внешних совместителей?

Средняя численность внешних совместителей исчисляется пропорционально фактически отработанному времени. В связи с тем, что эти сведения могут составлять незначительную величину, то допускается заполнение этих данных с одним десятичным знаком.

Как отражаются численность и оплата труда работника, состоящего в списочном составе организации, если он заключил с этой же организацией договор гражданско-правового характера или работает внутренним совместителем

Такие работники учитывается один раз в среднесписочной численности. Соответственно, данные по заработной плате (как по основной, так и по дополнительной работе) показываются в фонде заработной платы работников списочного состава.

Компенсация за неиспользованный отпуск учитывается в фонде заработной платы.

Что включается в выплаты социального характера?

Ответ:

К выплатам социального характера относятся:

— выходное пособие;

— единовременная материальная помощь, предоставленная отдельным работникам по семейным обстоятельствам;

— оплата стоимости проезда к месту отдыха и обратно для работающих в районах Крайнего Севера и приравненных местностей;

— компенсации и суммы, начисленные уволенным работникам на период трудоустройства в связи с сокращением численности или ликвидацией предприятия;

— единовременные пособия и выплаты при выходе на пенсию, при увольнении;

— страховые платежи (взносы), уплачиваемые организацией за работников по добровольному страхованию;

— компенсации и льготы, выплачиваемые работникам, подвергшимся радиационному воздействию;

— оплата путевок работникам на отдых и лечение за счет средств организации, оплата занятий в спортивных секциях, группах здоровья;

— оплата подписки, стоимость подарков и билетов на зрелищные мероприятия детям работников за счет средств организации;

— оплата стоимости проезда к месту работы и обратно.

Где показываются суммы по оплате больничных листов?

Пособия по временной нетрудоспособности (оплата больничных листов), за счет средств государственных внебюджетных фондов, а также средств организации (за первых два дня) не учитываются в фонде заработной платы и выплатах социального характера и не включаются в отчет по форме П-4.

Социальные пособия являются неотъемлемой частью государственной политики. Заключаются в выплатах материальных средств определенным категориям граждан, которые осуществляются из бюджетных и внебюджетных фондов. Получить положенные выплаты можно через своего работодателя, либо обратившись в органы соцзащиты. Многие виды пособий можно оформлять онлайн.

Какие есть социальные пособия?

Случаи, в которых осуществляются выплаты социальных пособий, а также их суммы, строго регламентированы действующим законодательством. Основными их видами являются:

Также пособия классифицируются по периодичности и продолжительности выплат:

На ребенка до 16 лет

По уходу за теми детьми, которые не достигли трехлетнего возраста

Пособия детям в связи с коронавирусом

Беременным супругам военнослужащих

Детям военнослужащих, которые служат в армии по призыву

Если ребенок оформляется на воспитание в семью

Один раз или ежемесячно

Гражданам из подразделений повышенного риска на продтовары

Компенсация за утрату кормильца, участника ликвидации аварии на ЧАЭС

Инвалидам 1, 2, 3 групп

Оплата оплачиваемого дополнительного отпуска на 14 дней

Субсидии по оплате коммунальных услуг

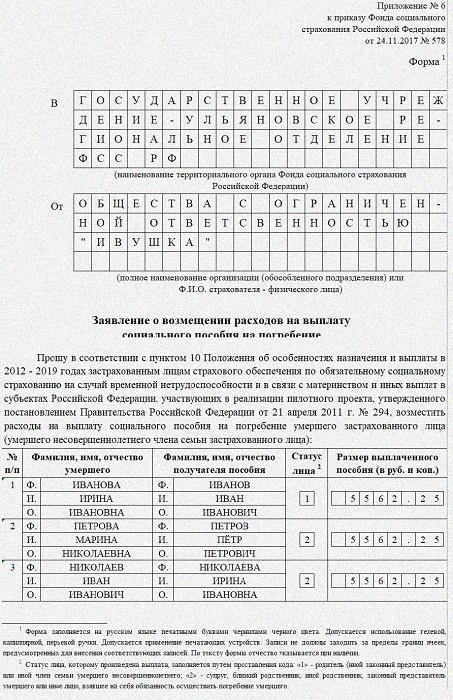

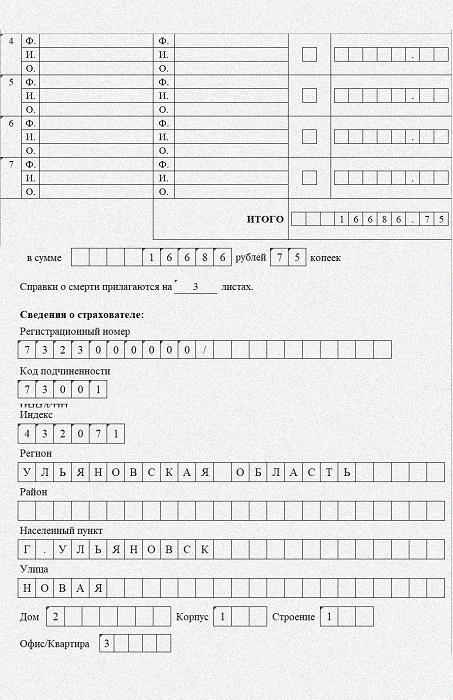

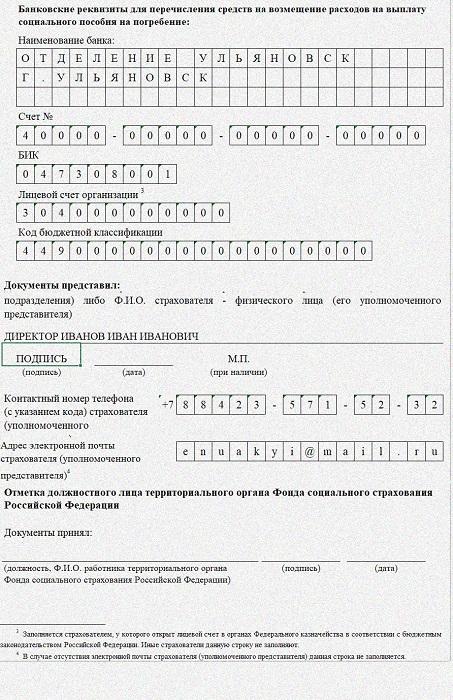

Назначение социальных пособий на погребение

Получить пособие в размере стоимости услуг погребения могут супруг или близкий родственник, а также законные представители и иные лица, которые занимаются погребением. Выплата осуществляется в день обращения на основании справки, которая может быть выдана:

Как получить детское пособие

Выплаты единовременного пособия при рождении ребёнка осуществляются в строгом соответствии с требованиями действующего законодательства. С заявлением необходимо обращаться к работодателю одного из родителей. Если же ни один из родителей не работает, то следует обращаться в органы социальной защиты.

Кто может подавать заявление:

Какие документы будут необходимы:

Подавать заявление и указанный пакет документов необходимо в сроки не позднее шести месяцев с момента рождения ребенка.

В 2020 году, в связи с пандемией коронавируса, действовал беззаявительный порядок назначения пособий для первого и второго ребенка в возрасте до трех лет, в случае, если размер среднедушевого дохода не достигал суммы в два прожиточных минимума. Если раньше выплаты назначались и продлевались автоматически, то с 1 марта 2021 года данная норма действовать перестала. Родителям необходимо собирать полный пакет документов для оформления и пролонгации льготы. А также существует требование по своевременному информированию органов социальной защиты и Пенсионного фонда при перемене места жительства. Необходимо сообщать и о возникновении таких обстоятельств, которые, согласно действующих правил, влекут за собой прекращение выплат.

Какие нововведения

С 11 мая 2021 года многие регионы РФ, при назначении пособий и иных социальных выплат, стали использовать Единую государственную информационную систему социального обеспечения (ЕГИССО). Также начались выплаты новых детских пособий, которые были анонсированы президентом ранее. Сумма выплат зависит от региона и может достигать до 12 тыс. руб. в месяц. Уведомления тем родителям, которым положен данный выплат, должны появляться в личном кабинет пользователя на портале госуслуг.

Также с 1 июля 2021 года планируется увеличение размера выплат для беременных, которые стали на учет на ранних сроках в связи с трудной жизненной ситуацией. Размер выплат, которые будут начисляться ежемесячно, составит половину прожиточного минимума. Предусмотрены выплаты пособий для неполных семей с детьми до 17 летнего возраста.

Выходное пособие: это компенсация, социальная льгота или гарантийная выплата?

Мировая практика правового регулирования трудовых отношений сформировала современный рынок труда, в том числе и в России. Применение такого опыта положительно отражается на развитии социально ориентированной рыночной экономики в целом, и в частности, когда дело касается определенной категории граждан нашей страны.

Выходное пособие как понятие

Выходное пособие – что это?

В первую очередь, выходное пособие это подвид социального обеспечения и применяется в целях оказания материальной помощи уволенному работнику который был вправе рассчитывать на свой трудовой доход, поскольку относился к своим должностным обязанностям добросовестно.

Казалось бы, требуемого конкретного определения, в силу его специфики и частоте применения в трудовом законодательстве не имеется. Присутствует лишь регламентация основания и объем таких выплат (ст. 178 Трудового Кодекса РФ).

В одном случае, практика применения этого правового механизма указывает на материальную выплату в качестве льготы, предусмотренной работодателем в условиях коллективного трудового договора. В другом варианте, выходное пособие – это денежная сумма, имеющая единовременный характер и выплачиваемая сотруднику в частном порядке, по факту увольнения не по его вине.

Соответственно, выходное пособие – это сохранение за работником среднего размера дохода, причитающегося ему за выполнение определенной трудовой роли, в связи с увольнением, по причинам – от него независящим, и на определенный срок.

Основания к выплате

Временной фактор, когда мы говорим, что выходное пособие – это денежная компенсация (нельзя путать с компенсационными выплатами, это другое самостоятельное явление) выдаваемая, не за прошлый период профессиональной деятельности на основании трудового договора, а в будущем, уже вне договорных отношений с работодателем.

Основаниями к выплате могут стать:

Характерные особенности

Выходное пособие: характерные особенности

Законодатель предусмотрел особые обстоятельства, связанные с гарантией для работников выбранных в профсоюзный орган, и самих профсоюзных служащих, при вынужденном увольнении. Для данной категории служащих должны быть предложены альтернативные варианты.

Обращая внимание на согласие самого сотрудника, предоставляется возможность перейти на другую – равноценную должность, в той же организации. При отсутствии таковой, за работником сохраняется средний доход на время поиска нового рабочего места, максимум на шесть месяцев.

Когда служащему приходится пройти профессиональное обучение или переквалифицироваться, ввиду специфических, возникших на новом месте обязанностей, то при таких обстоятельствах выходное пособие – это возможность получать средний месячный заработок в течение одного года (статья 375 Трудового Кодекса РФ).

Основное отличие между выплатами такого пособия и социального обеспечения находится в источнике существования. В первом случае финансирование происходит из средств работодателя, во втором же используют бюджетные накопления.

Размер выходного пособия

У подобных выплат не существует зависимости от срока дальнейшего трудоустройства работника, они выдаются в полном размере даже в том случае, если вынужденно уволенный сотрудник уже на следующий день приступит к выполнению своих трудовых обязанностей на новом месте работы.

Доход, полученный за добросовестное выполнение трудовой функции, количество и качество работы, никак не могут повлиять на размер подлежащего к выплате выходного пособия.

Когда расторгаются трудовые отношения с генеральным директором компании, главным бухгалтером, либо заместителями главы компании, то на основании статьи 181 Трудового Кодекса РФ, размер выходного пособия составит сумму – минимально равную трем средним месячным заработкам сотрудника, занимавшего такую должность.

Для своевременной выплаты денежной суммы в полном объеме, у рядового сотрудника существует обязанность, в течение двух недель, со дня ознакомления с приказом об увольнении, обратиться на биржу труда для поиска другого места работы.

Когда требуется сделать расчет выходного пособия, то работодатель должен руководствоваться положениями трудового законодательства.

Необходимо рассмотреть главные моменты, которые следует учесть.

Если причиной увольнения послужило сокращение штата, то в этом случае, за первый месяц выплата будет равна среднему доходу за выполнение своих профессиональных обязанностей. Кроме того, за сотрудником сохранится среднемесячный заработок, в период не более двух месяцев со дня увольнения.

В Постановлении Правительства РФ N 922 от 24 декабря 2007 года, регламентирован порядок начисления сотруднику заработной платы, как происходит зачет реально отработанного времени за расчетный трудовой период, включая компенсационные выплаты за неиспользованный отпуск, учет премирования работника, и как сделать расчет среднего заработка.

Выходное пособие как правовой механизм

Выходное пособие – помощь уволенным

Таким образом, выходное пособие это правовой инструмент, включающий в себя элементы социального обеспечения, призванного финансово помочь служащему и трудового права, но при этом является обособленным правовым явлением.

Субъективный состав или вид трудового договора не способны умалить право служащего на выходное пособие, либо каким-то образом их ограничить.

Трудовое соглашение может содержать пункт, где размер таких выплат будет выше принятого. Кроме того, если бывший сотрудник в срок выполнил обязательство и встал на биржу труда, где ему не удалось подыскать подходящий вариант, то и за третий месяц он получит выходное пособие.

Совершенно правильным решением, в вопросе о расширении причин, предоставляющих основание для выплаты выходного пособия, будет сделать более тесную зависимость, между трудовым стажем в конкретной одной компании и размером такого пособия. Очевидность данного решения состоит в том, что подобная мера позволит укрепить и стабилизировать трудовые отношения в коллективе.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Выплаты социального характера персоналу и страховые взносы

Автор: Рябинин В.В., эксперт журнала

Подпунктом 1 п. 1 ст. 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в частности в рамках трудовых отношений. Кроме того, работникам учреждений осуществляются различные выплаты социального характера. Нужно ли их облагать страховыми взносами? Давайте разбираться.

Какие выплаты относятся к социальным?

В Налоговом кодексе не дано понятие «социальные выплаты». На практике к таким выплатам относятся:

компенсация, выплачиваемая работникам за проезд к месту работы и обратно;

разовые премии работникам за участие в конкурсах профессионального мастерства, премии в связи с праздничными и юбилейными датами;

дотации работникам на питание;

компенсация работникам стоимости путевок;

возмещение работникам стоимости лечения и медикаментов, платы за детей в дошкольных учреждениях и т. д.

Основные признаки социальных выплат сформулировал Президиум ВАС РФ в Постановлении от 14.05.2013 № 17744/12 по делу № А62-1345/2012:

выплаты социального характера осуществляются на основании коллективного договора;

не являются стимулирующими;

не зависят от квалификации работников;

не зависят от сложности, качества, количества, условий выполнения самой работы;

не являются оплатой труда работников (вознаграждением за труд).

Соответственно, все виды выплат, которые обладают пеерчисленными признаками, относятся к социальным.

Минфин об обложении социальных выплат страховыми взносами

Плательщикам страховых взносов важно знать, облагаются ли страховыми взносами социальные выплаты работникам или нет?

Представители финансового ведомства давно и последовательно придерживаются мнения о том, что все виды социальных выплат облагаются страховыми взносами в общем порядке. Чиновники основываются на следующем.

В соответствии с п. 1 ст. 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в ст. 422 НК РФ.

Статьей 422 НК РФ для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, установлен исчерпывающий перечень сумм, не подлежащих обложению страховыми взносами.

И если в данной норме прямо не указаны те виды социальных выплат, которые осуществляет работодатель, то они облагаются страховыми взносами (см. таблицу).

Реквизиты письма Минфина

Виды социальных выплат, которые, по мнению Минфина, облагаются страховыми взносами

От 21.03.2017 № 03-15-06/16239

Оплата дополнительного дородового отпуска.

Компенсация работникам стоимости путевок.

Компенсация за нарушение работодателем установленного срока выплаты заработной платы.

Оплата выходных дней за участие в добровольной народной дружине.

Оплата нерабочих дней по семейным обстоятельствам.

Возмещение работникам стоимости медикаментов, оплаты стоимости лечения работников

От 23.04.2019 № 03-15-06/29511

Компенсация стоимости путевок.

Оплата нерабочих дней по семейным обстоятельствам.

Возмещение стоимости лечения и медикаментов

От 14.12.2020 № 03-15-06/109203

Единовременная премия при выходе на пенсию.

Единовременное поощрение в связи с праздничными и юбилейными датами.

Возмещение платы за детей в дошкольных учреждениях.

Единовременное вознаграждение при поступлении на работу работникам в возрасте до 35 лет.

Частичная компенсация работникам стоимости путевок.

Оплата питания донорам в дни сдачи крови.

Доплата работнику, осуществляемая за время декретного отпуска его супруги.

Ежемесячное дополнительное пособие по уходу за ребенком до трех лет

От 15.02.2021 № 03-15-06/10032

Дотации на питание работникам, занятым на работах с вредными условиями труда, а также работникам, занятым в многосменном режиме работы, в дни фактической занятости на работе.

Компенсация работникам за проезд к месту работы и обратно.

Разовые премии за участие в конкурсах профессионального мастерства.

Премии в связи с праздничными и юбилейными датами

Из приведенных разъяснений Минфина следует, что не облагаются только те выплаты, которые прямо указаны в ст. 422 НК РФ. Все остальные выплаты, и социальные в том числе, облагаются страховыми взносами. Никакому расширительному толкованию перечень сумм, не подлежащих обложению страховыми взносами, не подлежит.

Данный подход представители финансового ведомства демонстрируют с 2017 года, когда порядок уплаты страховых взносов стал регулироваться нормами НК РФ. До этого их коллеги из Минтруда придерживались аналогичных взглядов относительно обложения страховыми взносами социальных выплат. Еще в Письме Минтруда РФ от 08.10.2014 № 17-3/В-473 было сказано, что перечень не подлежащих обложению страховыми взносами выплат физическим лицам, приведенный в ст. 9 Федерального закона № 212-ФЗ[1], является исчерпывающим. В данной статье не поименованы выплаты в виде:

ежемесячного пособия работникам, находящимся в отпуске по уходу за ребенком до достижения им возраста трех лет;

компенсации стоимости санаторно-курортных путевок;

компенсации расходов работника на оплату стоимости проезда ребенка-инвалида и сопровождающего его лица (работника) к месту оздоровления или лечения и обратно;

компенсации проезда работнику в ближайший территориальный центр профпатологии для установления диагноза профзаболевания.

Следовательно, перечисленные выплаты подлежат обложению страховыми взносами в государственные внебюджетные фонды в общеустановленном порядке как выплаты, осуществляемые в рамках трудовых отношений.

Судьи об обложении социальных выплат страховыми взносами

Плательщики страховых взносов, не соглашаясь с позицией контролирующих органов в лице Минфина и ФНС, оспаривают доначисления страховых взносов, штрафов и пеней по налоговым проверкам и обращаются в суды. Интересно, что арбитры, основываясь все на тех же нормах НК РФ, приходят к прямо противоположному мнению. Рассмотрим конкретные решения.

Постановление АС ПО от 24.11.2020 № Ф06-67251/2020 по делу № А12-47264/2019

Организация в расчете по страховым взносам за I квартал 2019 годы указала выплаты в пользу физических лиц, не подлежащие обложению страховыми взносами, в числе которых была частичная компенсация расходов за содержание в дошкольном учреждении детей работников в сумме около 74 000 руб.

По результатам камеральной налоговой проверки расчета по страховым взносам налоговая инспекция пришла к выводу о занижении обществом базы для начисления страховых взносов в I квартале 2019 года на указанную сумму и доначислила страховые взносы и пени.

Организация не согласилась с налоговиками и обратилась в суд. Все три судебные инстанции поддержали плательщика страховых взносов.

Судьи, проанализировав положения ст. 15, 16, 129 ТК РФ, признали, что объектом обложения страховыми взносами признаются выплаты, являющиеся оплатой труда. В проверяемом периоде в соответствии с коллективным договором организация компенсировала работникам расходы за содержание детей в дошкольном учреждении. При этом в материалы дела не было представлено доказательств того, что названные выплаты являлись оплатой труда работников, зависели от их трудового вклада, сложности, количества и качества выполняемой работы, исчислялись исходя из установленных окладов, тарифов, трудового стажа.

Суд отметил, что сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда (Постановление Президиума ВАС РФ от 14.05.2013 № 17744/12).

При этом выплаты социального характера, не являющиеся стимулирующими, не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не считаются оплатой труда работников (вознаграждением за труд), поэтому не выступают объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов.

Суды, учитывая данные факты, пришли к обоснованному выводу, что выплаты, связанные с компенсацией за содержание в дошкольном учреждении детей работников, являются выплатами социального характера, не считаются доходами, полученными в рамках трудовых отношений с данным работодателем, не подлежат учету при определении облагаемой базы для начисления страховых взносов, поэтому основания для включения компенсации расходов за содержание в дошкольном учреждении детей в базу для начисления страховых взносов отсутствуют.

К аналогичному выводу пришел суд и в Постановлении АС ПО от 20.11.2020 по делу № А12-3728/2020, в котором в качестве социальных выплат признал в том числе компенсацию стоимости путевки на оздоровительный отдых семьи работника, также не подлежащую обложению страховыми взносами.

Постановление АС ВСО от 26.01.2021 № Ф02-5844/2020 по делу № А19-6508/2020

Как и в предыдущем случае, по результатам камеральной налоговой проверки представленного организацией расчета по страховым взносам за I квартал 2019 года налоговый орган обнаружил факт занижения обществом базы для начисления страховых взносов на суммы дотации на питание, выплаченной работникам общества, в размере 1,7 млн руб. Организации были доначислены страховые взносы. Не согласившись с таким решением, она обратилась в суд, при этом досудебный порядок урегулирования спора был соблюден.

По мнению налогового органа, оплата питания работников является инициативой работодателя, а не компенсационной выплатой, установленной законодательством РФ, субъектом РФ, решением представительных органов местного самоуправления. Пределы норм спорных выплат законодательно не регулируются. Поскольку спорные выплаты осуществлялись обществом на основании локальных нормативных актов, они подлежали обложению страховыми взносами в общеустановленном порядке (письма Минфина РФ от 16.05.2018 № БС-4-11/9257, от 12.04.2018 № 03-15-06/24316, от 13.03.2018 № 03-15-06/15287, от 14.09.2018 № 03-04-05/66019).

Суды применили положения ст. 8, 18.1, 420, 422 НК РФ, ст. 5, 15, 56, 129, 164, 165 169 ТК РФ а также правовую позицию Президиума ВАС РФ, приведенную в Постановлении от 14.05.2013 № 17744/12, и пришли к выводу, что спорные компенсационные выплаты носят социальный характер и не обладают признаками заработной платы в смысле ст. 129 ТК РФ.

Компенсациями в силу ст. 164 ТК РФ являются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами.

Исходя из данных норм права, оценив доводы сторон и представленные в их обоснование доказательства, судьи решили: организация производила спорные выплаты и дотации на питание работников за счет собственных средств на основании коллективного договора.

Установив, что указанные выплаты не являются оплатой труда (вознаграждением за труд), не относятся к стимулирующим выплатам, не зависят от квалификации работника, сложности, качества, количества и условий выполнения этим сотрудником самой работы, арбитры пришли к обоснованным выводам, что спорные компенсационные выплаты носят социальный характер, не являются объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов.

Отметим также, что, по мнению суда, ссылки налогового органа на письма Минфина не могут служить основанием для удовлетворения жалобы, поскольку указанные письма нормативными правовыми актами не являются.

Аналогичное решение было вынесено и в Постановлении АС ВСО от 02.11.2020 по делу № А19-29229/2019: выплаты на питание не являются объектом обложения страховыми взносами и не подлежат включению в базу для начисления страховых взносов.

Постановление АС СЗО от 15.03.2021 № Ф07-521/2021 по делу № А56-68702/2020

Основанием для принятия спорного решения налоговым органом в этом деле послужили выводы о том, что за девять месяцев 2019 года база для исчисления страховых взносов была занижена плательщиком на сумму денежной компенсации на организацию отдыха работникам государственных учреждений. Данное обстоятельство, по мнению налоговиков, повлекло занижение суммы страховых взносов.

В соответствии с п. 6 ст. 45 Социального кодекса Санкт-Петербурга в отношении работников государственных учреждений предусмотрена следующая дополнительная мера социальной поддержки: денежная компенсация затрат для организации отдыха и оздоровления в размере 2,5 базовой единицы один раз в пять лет за счет средств бюджета Санкт-Петербурга – педагогическим работникам государственных образовательных учреждений и медицинским работникам, основным местом работы которых являются государственные образовательные учреждения, специалистам, осуществляющим подготовку спортивного резерва для спортивных сборных команд Санкт-Петербурга в государственных учреждениях спортивной подготовки, профессиональных образовательных учреждениях, и медицинским работникам, основным местом работы которых являются государственные учреждения спортивной подготовки, профессиональные образовательные учреждения.

В рассматриваемом случае, удовлетворяя заявление учреждения, судебные инстанции указали, что выплаты работникам были произведены не в рамках трудовых отношений, а в соответствии с Социальным кодексом Санкт-Петербурга и являются мерой социальной поддержки. Это свидетельствует о том, что на указанные выплаты не должны начисляться страховые взносы по правилам гл. 34 НК РФ.

Судьи также обратили внимание на то, что учреждение, перечисляющее работнику спорные выплаты, выступает в данных отношениях не работодателем, производящим выплаты в рамках трудовых отношений, а администратором в рамках расчетных отношений между бюджетом Санкт-Петербурга и работником.

Поскольку в спорных выплатах учреждения отсутствовал элемент трудовых отношений, арбитры пришли к обоснованному выводу, что данные выплаты не образуют налоговую базу для начисления страховых взносов по правилам ст. 420 НК РФ, и правомерно удовлетворили заявление учреждения.

Вывод о том, что суммы предоставленных работникам и их детям в возрасте до 15 лет льготных путевок санаторно-курортного лечения являются социальными выплатами и не облагаются страховыми взносами, был сделан также в постановлениях АС ВСО от 09.12.2020 № Ф02-6381/2020 по делу № А33-4184/2020, от 31.08.2020 № Ф02-3477/2020 по делу № А19-29685/2019.

В настоящее время под социальными выплатами понимаются выплаты работникам учреждения, которые производятся на основании коллективного договора, при этом не являются стимулирующими и не зависят от квалификации работников, а также от сложности, качества, количества, условий выполнения самой работы и не являются оплатой труда работников.

Представители Минфина и ФНС считаются, что все виды социальных выплат облагаются страховыми взносами в общем порядке.

Однако судьи думают иначе и выносят решения по спорным выплатам социального характера в пользу плательщиков страховых взносов. Отметим, что суды придерживались такого же мнения и в отношении страховых взносов, когда их уплата регулировалась Федеральным законом № 212-ФЗ (до 01.01.2017).

В судебных решениях указывается, что правовые позиции судей относительно социальных выплат, сформированные исходя из толкования действовавшего прежде Федерального закона № 212-ФЗ, актуальны и сегодня, поскольку с изменением нормативного регулирования объект обложения страховыми взносами не изменился.

[1] Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».