выходное пособие при увольнении по собственному желанию облагается страховыми взносами

Выходное пособие при увольнении сотрудника: НДФЛ и страховые взносы

Назначить выходное пособие работнику можно даже в случае его увольнения по соглашению сторон. Примечательно, что такая выплата НДФЛ и страховыми взносами не облагается.

При расторжении трудового договора по некоторым основаниям работник имеет право на выходное пособие в силу закона. Эти компенсации предусматривает статья 178 Трудового кодекса РФ. А именно, выходное пособие работнику, увольняемому в связи с ликвидацией организации либо сокращением численности или штата, полагается в размере среднего месячного заработка. В ряде других прямо поименованных случаях выходное пособие выплачивается в размере двухнедельного среднего заработка – например, при отказе работника от продолжения работы в связи с изменением определенных сторонами условий трудового договора.

Примечательно, что статья 178 Трудового кодекса РФ допускает назначение выходных пособий в других случаях, а также в повышенном размере. Соответствующие условия должны быть оговорены в трудовом договоре либо в коллективном договоре.

Правда, для отдельных категорий работников размер выходного пособия законодательно ограничен. К ним относятся руководители и главные бухгалтеры компаний. При прекращении трудовых договоров с этими работниками по любым основаниям совокупный размер выплачиваемых выходных пособий, компенсаций и иных выплат в любой форме не может превышать их трехкратный средний месячный заработок (ст. 349.3 ТК РФ).

Весьма популярным основанием увольнения является расторжение трудового договора по соглашению сторон (п. 1 ч. 1 ст. 77, ст. 78 ТК РФ). Возможна ли выплата выходного пособия в этой ситуации?

Выплаты, производимые на основании соглашений о расторжении трудового договора, могут выполнять как функцию выходного пособия (заработка, сохраняемого на относительно небольшой период времени до трудоустройства работника), так и по существу выступать платой за согласие работника на отказ от трудового договора (определение Верховного суда РФ от 23.09.2016 № 305-КГ16-5939).

Сразу укажем, что выплата выходного пособия по такому основанию руководителям, их заместителям и главным бухгалтерам прямо запрещена статьей 349.3 Трудового кодекса РФ. В ней специально оговорено: соглашения о расторжении трудовых договоров в соответствии со статьей 78 Трудового кодекса РФ с работниками этих категорий не могут содержать условия о выплате выходного пособия.

Кроме того, необходимо принять во внимание разъяснение Верховного Суда РФ (определение от 06.12.2013 № 5-КГ13-125): выплата выходного пособия не может предусматриваться в случае увольнения работника по инициативе работодателя.

В иных случаях препятствий для назначения выходного пособия не имеется. Задача бухгалтера – учесть эту выплату согласно правилам Налогового кодекса РФ. Но если выходное пособие предусмотрено трудовым или коллективным договором в связи с увольнением по соглашению сторон, то оно на общих основаниях признается компенсацией, установленной действующим законодательством Российской Федерации. А правила исчисления налогов и взносов по компенсациям хорошо известны. Увы, практика споров с контролирующими органами свидетельствует о необходимости официальных разъяснений.

Являясь компенсацией, связанной с увольнением работников, выходное пособие не облагается НДФЛ на основании подпункта 3 пункта 1 статьи 217 Налогового кодекса РФ. Но с учетом ограничения совокупного размера выплат, установленного абзацем 8 названного подпункта. В случае увольнения по соглашению сторон освобождаются от налогообложения суммы выходного пособия, не превышающие трехкратный размер среднего месячного заработка. Для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, этот предел составляет шестикратный размер среднего месячного заработка.

Данная правовая позиция разъяснена территориальным налоговым органам письмом ФНС России от 29.06.2017 № СА-4-7/12540@ (п. 9).

Страховые взносы

В случае увольнения работника по соглашению сторон не облагается страховыми взносами сумма выходного пособия в части, не превышающей трехкратный размер его среднего месячного заработка (пп. 2 п. 1 ст. 422 НК РФ). Но при увольнении из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, этот предел составляет шестикратный размер среднего месячного заработка работника.

Аналогичный вывод в отношении страховых взносов, уплачивавшихся до 1 января 2017 года в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», представлен в пункте 34 Обзора судебной практики Верховного Суда Российской Федерации № 1 (2017) (утв. Президиумом Верховного Суда РФ 16.02.2017).

На таких же условиях выходные пособия не облагаются и взносами на «травматизм» (подп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Налог на прибыль

Выходные пособия учитываются в расходах на оплату труда согласно пункту 9 статьи 255 Налогового кодекса РФ. Основания увольнения роли не играют.

Но вопрос о признании расходов на выходные пособия при увольнении по соглашению сторон был исследован в пункте 14 Обзора судебной практики Верховного Суда Российской Федерации № 4 (2016) (утв. Президиумом Верховного Суда РФ 20.12.2016).

В заключение заметим: на основании статьи 409 Гражданского кодекса РФ по соглашению сторон обязательство может быть прекращено предоставлением отступного – уплатой денежных средств или передачей иного имущества.

Пожалуй, выплата выходного пособия в связи с увольнением по соглашению сторон по сути имеет сходную природу.

Елена Диркова, эксперт по бухгалтерскому учету и налогообложению

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Облагается ли выходное пособие страховыми взносами

Выходное пособие облагается страховыми взносами? Если да, то в каких случаях и при каких обстоятельствах? Эти актуальные вопросы при расторжении трудового соглашения возникают не только у главного бухгалтера, но и у руководителя.

Прежде чем ответить на вопрос, напомним, что начиная с прошлого года страховые перечисления собирает Федеральная налоговая служба, и именно ФНС осуществляет контроль за правильностью и своевременностью отчислений. В Налоговый кодекс Российской Федерации внесена новая глава 34, именующаяся «Страховые взносы». Таким образом, теперь правовые нормы относительно порядка расчета и уплаты страховых взносов необходимо искать именно в Налоговом кодексе РФ.

Теперь вернемся к вопросу, облагается ли выходное пособие страховыми взносами. Подробнее об этом далее.

Размер выходного пособия и случаи его уплаты

В ст. 178 Трудового кодекса РФ предусмотрены случаи расторжения контракта, когда такую компенсацию работодатель платить обязан. Указана и величина данных отчислений. В зависимости от причины эти выплаты могут быть:

Классифицируем случаи в зависимости от положенного размера компенсации.

| Компенсация в размере месячного заработка | Компенсация в размере двухнедельного заработка |

| Ликвидация организации* | Отказ сотрудника от перевода, необходимого ему по медицинским показателям, или отсутствие в организации такой работы |

| Сокращение численности или штата* | Призыв на военную службу |

| Увольнение руководителя, заместителя руководителя, главбуха ( ст. 181 ТК РФ ) ** | Восстановление на работе сотрудника, ранее выполняющего данную работу |

| Отказ сотрудника от перевода в другую местность или отказ от изменений в условиях труда | |

| Признание сотрудника полностью неспособным в связи с медицинским заключением выполнять соответствующие трудовые функции |

* В случае ликвидации организации, сокращения численности или штата сотрудник вправе рассчитывать на получение среднего месячного заработка на период своего трудоустройства, но только в пределах двух месяцев. Работник может получать оплату и за третий месяц поисков работы, но только по отдельному решению местной службы занятости в случае, только если он обратился в этот орган в течение двух недель после увольнения.

** При увольнении руководителя, его заместителя и главбуха компенсация устанавливается не ниже трехкратного размера месячной заработной платы.

Обязанность отчисления страховых взносов

Часть 2 статьи 422 НК РФ определяет, что на выходное пособие страховые взносы начисляются только в том случае, если:

Таким образом, основное общее условие начисления страховых выплат — превышение указанной суммы (зарплата × 3). Это возможно в исключительных случаях: при выплате не только самого выходного пособия, но и месячного заработка на период трудоустройства за три месяца или при установлении повышенной компенсации в коллективном договоре или трудовом контракте.

Таковы общие нормы законодательства: они касаются начисления страховых взносов на суммы, превышающие указанные пределы. Во всех остальных случаях страховые выплаты не осуществляются.

Выходное пособие при увольнении по собственному желанию облагается страховыми взносами

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Работник увольняется по соглашению сторон. Ему выплачивается единоразовая выплата, которая не предусмотрена ни коллективным договором, ни Положением об оплате труда.

Какие налоговые последствия возникают у организации? Нужно ли удерживать НДФЛ и начислять страховые взносы? Имеет ли организация право отнести эту выплату в налоговые расходы?

Обоснование позиции:

НДФЛ

Страховые взносы

В соответствии с пп. 1 п. 1 ст. 420 НК РФ для плательщиков страховых взносов объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в частности, в рамках трудовых отношений.

Абзацем 6 пп. 2 п. 1 ст. 422 НК РФ определено, что не подлежат обложению страховыми взносами на ОПС, ВНиМ и ОМС все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанные с увольнением работников, за исключением компенсации за неиспользованный отпуск, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, а также компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

В отношении страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний применяются аналогичные положения (ст. 20.1 Закона N 125-ФЗ, ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

Таким образом, как видим, приведенные нормы, по сути, идентичны рассмотренным выше положениям ст. 217 НК РФ. В связи с этим при рассмотрении вопроса об обложении выходного пособия страховыми взносами применяется та же логика, что и при решении вопроса о начислении на эту выплату НДФЛ. На наш взгляд, не облагаются страховыми взносами только те компенсационные выплаты, связанные с увольнением работников, которые прямо установлены ТК РФ либо предусмотрены трудовым или коллективным договором. Смотрите также письма Минфина России от 21.07.2020 N 03-15-06/63259, от 20.04.2020 N 03-04-06/31386, от 20.04.2020 N 03-04-05/31370.

Вместе с тем обязанность выплаты пособия может быть предусмотрена и дополнительным соглашением к трудовому договору. Вывод о необложении такой выплаты страховыми взносами следует из писем Минфина России от 20.05.2019 N 03-15-06/36039, от 19.03.2019 N 03-03-07/17871, от 23.05.2018 N 03-15-06/34730.

В заключение хотим напомнить о праве обратиться в Минфин России или в налоговый орган по месту учета организации за соответствующими письменными разъяснениями (пп.пп. 1, 2 п. 1 ст. 21 НК РФ). При возникновении спора наличие персональных письменных разъяснений финансового ведомства или налоговых органов исключает вину лица в совершении налогового правонарушения на основании пп. 3 п. 1 ст. 111 НК РФ.

Налог на прибыль

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

НДФЛ и страховые взносы в компенсационных выплатах при увольнении

Письмо Министерства финансов РФ № 03-04-05/31370 от 20.04.2020

При увольнении с компенсационных выплат НДФЛ и страховые взносы не исчисляют до определенного предела. Минфин России в письме от 20.04.2020 г. № 03-04-05/31370 напомнил о данном пределе. Есть много нюансов, разберемся.

Выплаты при увольнении

Организация, увольняя работника, обязана с ним рассчитаться. Увольняемому работнику должны быть выплачены:

Кроме того, в некоторых случаях увольняемым работникам выплачивают:

Выходное пособие в размере двухнедельного среднего заработка выплачивается, если увольнение связано с тем, что (ст. 178 ТК РФ):

Выходное пособие в размере среднего заработка нужно выплатить, если увольнение связано с тем, что:

Кроме того, если работник был уволен из-за ликвидации организации, либо сокращения численности или штата, за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

В исключительных случаях (по решению органа службы занятости) средний месячный заработок сохраняется за уволенным работником в течение третьего месяца со дня увольнения, если в двухнедельный срок после увольнения работник обратился в службу занятости и не был трудоустроен.

Как оформить выплаты работнику при увольнении

При увольнении работника необходимо:

В день увольнения работнику выдают трудовую книжку. В ней указывают:

Обратите внимание: при расторжении трудового договора с работником организация обязана полностью рассчитаться с ним в день увольнения (ст. 84.1 ТК РФ). Выплата зарплаты при увольнении не может быть перенесена на более поздний срок, даже если стороны договорились об этом (ст. 140 ТК РФ).

Отметим, что помимо самой зарплаты за отработанные дни, работник может претендовать на компенсацию за неиспользованный отпуск, а также на иные выплаты, предусмотренные законом или договором с работодателем. Все суммы выдают вместе за один раз. Если в день увольнения сотрудник не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным сотрудником требования о расчете.

Когда с выходного пособия не платят НДФЛ

Исчерпывающий перечень не облагаемых НДФЛ доходов работников приведен в статье 217 Налогового кодекса.

С выходного пособия при увольнении не нужно удерживать НДФЛ, если его размер не превышает трех среднемесячных заработков, а для работников Крайнего Севера – шести. Причем, как отмечают чиновники, основание увольнения значения не имеет. Более того, не важна и должность сотрудника для освобождения от налогообложения указанной выплаты.

Выходные пособия, выплачиваемые при увольнении, в указанном переделе освобождены от НДФЛ как разновидность компенсационных выплат, установленных законодательством РФ, субъектов РФ, решениями представительных органов местного самоуправления (абз. 1 п. 3 ст. 217 НК РФ).

К таким компенсационным выплатам, связанным с увольнением работников, относятся в том числе выходное пособие и суммы среднего месячного заработка, выплачиваемые в соответствии со статьей 178 ТК РФ в случаях расторжения трудового договора в связи:

Частью 4 статьи 178 ТК РФ предусмотрена возможность установления трудовым и коллективным договорами и иных оснований выплаты выходных пособий. Это выплаты выходных пособий при выходе работников на пенсию, а также при расторжении трудового договора по соглашению сторон.

Обратите внимание, что основание выплаты выходного пособия, в соответствии с которым прекращаются трудовые отношения, для целей применения положений пункта 3 статьи 217 НК РФ значения не имеет.

То есть установленная этим пунктом льгота по НДФЛ может применяться и к выходным пособиям, выплачиваемым:

Для определения необлагаемого предела необходимо суммировать все выплаты, производимые работнику при увольнении, за исключением компенсации за неиспользованный отпуск. Суммы превышения трехкратного размера (шестикратного размера) среднего месячного заработка облагаются НДФЛ в установленном порядке.

Обратите внимание: при увольнении сотруднику выплачивают полагающиеся ему зарплату, премии и т.д. Эти выплаты, как и компенсация за неиспользованный отпуск, облагаются НДФЛ в полном объеме.

Исключение

Однако при установлении компенсационных выплат при увольнении необходимо учитывать исключения, предусмотренные статьей 181.1 ТК РФ.

Никакими договорами, соглашениями, локальными нормативными актами, решениями работодателя, уполномоченных органов юридического лица, а равно и собственника имущества организации не могут предусматриваться выплаты работникам выходных пособий, компенсаций и (или) назначение им каких-либо иных выплат в любой форме в случаях увольнения:

Отметим, дисциплинарными взысканиями, при вынесении которых запрещены выплаты каких-либо пособий при увольнении, являются взыскания в случаях, когда виновные действия дают основания для утраты доверия, либо взыскание за аморальный проступок, который совершен работником по месту работы и в связи с исполнением им трудовых обязанностей (ч. 3 ст. 192 ТК РФ).

А как со страховыми взносами?

Здесь льгота аналогична НДФЛ.

Суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, облагаются страховыми взносами.

Есть один нюанс, который нужно учесть.

Об увольнении в связи с ликвидацией организации, сокращением численности или штата работодатель обязан предупредить работника как минимум за два месяца (ст. 180 ТК РФ). Но с согласия сотрудника трудовые отношения с ним могут быть прекращены и до этого срока. В этом случае работнику должна быть выплачена дополнительная компенсация за досрочное увольнение в размере среднего заработка, которая рассчитывается пропорционально времени, которое осталось до истечения срока предупреждения об увольнении.

В трехкратный или шестикратный размер среднемесячного заработка данная выплата не включается, поскольку она не относится к суммам выходного пособия и среднего месячного заработка на период трудоустройства, не облагаемым взносами в части, не превышающей в целом установленный лимит. Поэтому она не облагается взносами на основании в полном размере (подп. 2 п. 1 ст. 422 НК РФ). Также эта выплата в полном объеме не облагается НДФЛ (п. 3 ст. 217 НК РФ).

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Комментарии (1)

Светлана

Спасибо! Очень полезная статья и все понятно! Последний нюанс в статье, это именно то, что я искала!

Когда и какие платить налоги и взносы при увольнении сотрудника

Порядок исчисления НДФЛ с увольнительных выплат

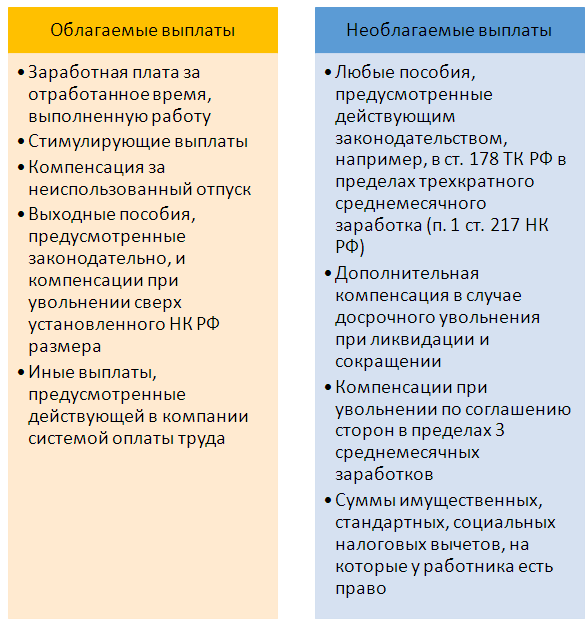

Суммы, которые выплачивают сотруднику в случае увольнения, можно разделить на облагаемые и не облагаемые подоходным налогом (НДФЛ).

В состав облагаемых выплат включают:

Не нужно начислять НДФЛ на выходные пособия в пределах установленного лимита и некоторые виды компенсационных выплат (ст. 217 ТК РФ).

Процесс определения налоговой базы включает в себя:

Расчет налога проводят по формуле:

Налогооблагаемая база × 13% ( для нерезидентов 30%)

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику (п. 6 ст. 226 НК РФ). Когда срок перечисления налога при увольнении совпадает с выходным днем, расчеты с бюджетом по НДФЛ производят в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Компания выплачивает сотрудникам заработную плату через кассу. Работник увольняется 20.08.20__. Однако он не явился за расчетом и принес заявление с требованием его выдачи только 02.09.20__. Компания, соблюдая закон, провела с ним полный расчет 03.09.20__. Когда она должна перечислить НДФЛ?

Решение: на основании приведенного выше положения п. 6 ст. 226 НК РФ – не позднее 04.09.20__.

Порядок исчисления страховых взносов с расчета при увольнении

Определяясь с тем, какие налоги платить при увольнении сотрудника, не следует забывать и про страховые взносы, а также взносы в связи с нечастными случаями на производстве. В состав выплат, подлежащих обложению ими, входят практически все начисления по трудовому или гражданско-правовому договору. Список необлагаемых сумм четко закреплен в ст. 422 НК РФ.

Порядок определения налогооблагаемой базы по взносам при увольнении выглядит следующим образом:

Расчет сумм взносов при увольнении проводят по формуле:

Облагаемая база × Процент взносов в соответствующий фонд

Срок перечисления взносов с зарплаты уволенного

Все взносы должны быть перечислены не позднее 15-го числа месяца, следующего за месяцем выплаты доходов (п. 1 и п. 3 ст. 431 НК РФ). Это правило применяют в том числе при увольнении работника.

Однако в целях уплаты взносов датой выплаты признается день фактического вручения сумм сотруднику (п. 1 ст. 424 НК РФ). Если эта дата приходится на выходной, то рассчитаться с фондами следует не позднее чем в ближайший следующий рабочий день.

Сотрудник уволился 20.09.20__. В этот же день с ним произведен полный расчет. Дата уплаты взносов – не позднее 15.10.20__.

Сотрудник уволился 20.09.20__, но при этом не явился за расчетом, а затребовал его лишь 01.10.20__. Бухгалтерия провела расчет и выплату долга 02.10.20__. Срок уплаты взносов в этом случае должен быть 15.11.20__. Но этот день выпадает на выходной, поэтому срок – до 16.11.20__.