выплачено пособие по случаю рождения ребенка проводка

Матпомощь при рождении ребенка в 2021 году: заявление и проводки

Появление на свет малыша в большей части российских семей требует мобилизации всех финансовых средств. На помощь родителям с грудными детьми приходят государственные социальные программы. Они способствуют некоторой нормализации бюджета семей с новорожденными. При этом есть несколько видов денежных выплат при рождении малыша, которые также можно назвать материальной помощью.

Какая материальная помощь при рождении ребенка в 2021 году ожидает родителей в России? Для лучшей ориентации в многообразии выплат можно разделить их на:

К первым относят все виды помощи, которые мать ребенка получит от государства. Ко вторым – от предприятия, где она трудится.

Следующее различие заключено в типе выплат. Они могут быть:

Еще одно отличие пособий в том, что они могут быть:

Регионы выплачивают пособия при рождении ребенка из своей казны. Они сами оговаривают условия для получения таких пособий. Например, при условии нуждаемости семей в таких деньгах.

Самый весомый вид государственной материальной помощи на сегодня – это материнский капитал. Сертификаты на него выдают по всей стране при рождении 2-го и последующих детей. Основная цель данной меры – стимулирование рождаемости в российских семьях.

Что положено от государства

Беременная сотрудница уходит в дородовый отпуск уже на 30-й недели своего интересного положения. Ей выдают больничный лист.

Первая выплата, которую может получить будущая мама, – это пособие за раннюю постановку на учет в женской консультации. Для этого необходимо впервые появиться в срок до 12-ти недель. С 1 февраля 2021 года единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности (до 12 недель), выплачивается в размере 655 рублей 49 копеек.

При хорошем течении беременности и нормальных родах листок временной нетрудоспособности ей положен на 2 месяца до родов и на три месяца после. А при возникновении осложнений во время родовых манипуляций больничный лист выдают на большее количество дней.

После выписки из роддома женщина подает документы для получения разового пособия. Причем вышеуказанный вид материальной помощи при рождении ребенка в 2021 году положен роженице независимо от ее статуса: работает, учится или является безработной.

Чтобы получить рассматриваемое пособие, необходимо подать такие документы:

Имейте в виду: последние две позиции предъявляют в оригиналах, но сдают копии этих документов.

Чего ждать от работодателя

Женщина также может рассчитывать и на помощь от своего предприятия. Хотя здесь на всё – воля руководства. При подаче соответствующего заявления следует помнить: работодатель не обязан ее оказывать. Хотя иногда подобные выплаты упомянуты в коллективном договоре.

В обязательном порядке материальная помощь от работодателя при рождении ребенка зачастую положена военнослужащим и некоторым категориям государственных служащих. Далее показан образец заявления на финансовую помощь при рождении ребенка в 2021 году. Особых требований к нему закон не предъявляет.

Генеральному директору

ООО «Гуру»

В.В. Краснову

от главного бухгалтера

Е.А. Широковой

ЗАЯВЛЕНИЕ

Прошу оказать мне материальную помощь в связи с рождением ребенка. Копию документа из ЗАГС прилагаю.

17.04.2018 Широкова Е.А. Широкова

Налоги и взносы

Чтобы не платить подоходный налог, по закону данный вид помощи не должен быть более 50 тысяч рублей (п. 7 ст. 217 НК РФ).

Таким образом, с материальной помощи при рождении ребенка в 2021 году удержание налога не происходит, если:

Подробнее об этом смотрите в статье: «НДФЛ с материальной помощи».

Имейте в виду: абсолютно аналогичные правила действуют в отношении страховых взносов (подп. 3 п. 1 ст. 422 НК РФ).

Проводки

Когда выдают материальную помощь при рождении ребенка, проводки могут разниться в зависимости от того, из каких источников она идет.

Когда на эти цели направлена нераспределенная прибыль прошлых лет, то проводка такая:

Дт 84 – Кт 73(76) Заметим, что направить нераспределенную прибыль на оказание материальной помощи от работодателя при рождении ребенка возможно только при наличии разрешения учредителей либо участников/акционеров общества, принятого на общем собрании. Соответственно, когда у организации единственный учредитель, общее собрание не проводят.

А вот проводка, когда на оказание помощи идет прибыль текущего года:

Дт 91-2 – Кт 73 (76) В этом случае разрешения учредителей, участников, акционеров не нужно. Решить, выделять ли деньги на такие добрые дела, может сам руководитель. При положительном решении он просто издает приказ.

Сама выдача матпомощи должна быть отражена таким образом:

Дт 73 (76) – Кт 50 (51) Как видно, женщина в любом случае вправе рассчитывать на материальную помощь при рождении ребенка в 2021 году. Главное – не отчаиваться и поддерживать доброжелательные отношения с руководством.

Как отразить в учете начисление и выплату пособия при рождении ребенка

Бухучет

Пособие при рождении ребенка возмещает ФСС России. Такие выплаты отразите на счете 69 (Инструкция к плану счетов).

В бухучете начисление и выплату пособия оформите проводками:

Дебет 69 субсчет «Расчеты с ФСС» Кредит 70

– начислено единовременное пособие при рождении ребенка;

Дебет 70 Кредит 50 (51)

– выдано пособие сотруднику.

НДФЛ и страховые взносы

Пособие при рождении ребенка является государственным пособием. Поэтому оно освобождено от уплаты:

Налог на прибыль

Пособие целиком возмещает ФСС России. Поэтому такая выплата не является расходом организации. Всю сумму пособия не включайте в расходы по налогу на прибыль (ст. 252 НК РФ).

Пример, как учесть пособие при рождении ребенка. Организация применяет общую систему налогообложения

Секретарь ООО «Альфа» Е.В. Иванова 12 апреля 2016 года родила ребенка. Для получения пособия она представила:

Бухгалтер начислил пособие при рождении ребенка:

Дебет 69 субсчет «Расчеты с ФСС» Кредит 70

– 15 512,65 руб. – начислено единовременное пособие при рождении ребенка;

Дебет 70 Кредит 50

– 15 512,65 руб. – выдано из кассы пособие при рождении ребенка.

Сумму пособия бухгалтер не включил в расходы по налогу на прибыль. Он также не учел эту выплату при расчете НДФЛ, взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний.

Ситуация: как учесть при налогообложении доплаты к пособию при рождении ребенка до фактического среднего заработка (должностного оклада?. Организация применяет общую систему налогообложения.

С суммы доплат удержите НДФЛ, начислите страховые взносы, а также взносы на страхование от несчастных случаев и профзаболеваний. Включите доплаты в расходы по налогу на прибыль при условии, что они предусмотрены коллективным договором.

Организация может предусмотреть в коллективном договоре доплаты к пособию при рождении ребенка до фактического среднего заработка либо оклада (ст. 22, 41, 57 ТК РФ). То есть по своей инициативе выплачивать пособие в размере выше, чем предусмотрено законодательством.

С суммы доплат удержите НДФЛ (п. 1 ст. 210 НК РФ).

Кроме того, на сумму доплат начислите взносы на обязательное пенсионное (социальное, медицинское) страхование, а также взносы на страхование от несчастных случаев и профзаболеваний (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ). Дело в том, что такие доплаты отсутствуют в перечне необлагаемых выплат (cт. 9 Закона от 24 июля 2009 г. № 212-ФЗ, ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Совет: организация может не начислять страховые взносы на суммы доплат к пособию при рождении ребенка, предусмотренных коллективным договором. Но это, скорее всего, приведет к спору с проверяющими. Судьи на стороне организаций.

Хотя между организацией и сотрудницей есть трудовые отношения, данные доплаты не являются вознаграждением за труд. Доплата к пособию по своему содержанию является выплатой социального характера. Она не зависит от квалификации сотрудника, объема и качества выполненной им работы. А значит, такую доплату нельзя признать оплатой труда. Взносы на нее начислять не нужно. Ведь отсутствует объект обложения взносами, предусмотренный частью 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ.

Правильность данного подхода подтверждают судьи (см., например, постановление ФАС Уральского округа от 17 июня 2014 г. № Ф09-2974/14). Однако само по себе наличие судебной практики свидетельствует о том, что проверяющие требуют начислять взносы. Поэтому отстаивать свою точку зрения организации, скорее всего, придется в суде.

При расчете налога на прибыль доплату, предусмотренную в трудовом или коллективном договоре, включите в расходы на основании пункта 25 статьи 255 Налогового кодекса РФ.

Аналогичной точки зрения придерживается и Минфин России в отношении доплат:

– до фактического среднего заработка (письма Минфина России от 27 декабря 2012 г. № 03-03-06/1/723, от 26 октября 2009 г. № 03-03-06/1/691);

– до должностного оклада (письма Минфина России от 28 апреля 2014 г. № 03-03-06/1/19699, от 18 мая 2012 г. № 03-03-06/1/254, от 24 февраля 2012 г. № 03-03-06/1/98).

УСН и ЕНВД

Организации, которые применяют специальный налоговый режим, сумму пособия при расчете единого налога не учитывают. Это связано с тем, что пособие возмещает ФСС России. Оно не является расходом организации и не учитывается при расчете единого налога как при применении упрощенки (п. 2 ст. 346.16, п. 3.1 ст. 346.21 НК РФ), так и при применении ЕНВД (п. 2 ст. 346.32 НК РФ).

Пример, как учесть пособие при рождении ребенка. Организация применяет упрощенку

ООО «Альфа» применяет упрощенку (рассчитывает налог с разницы между доходами и расходами). Бухучет ведет в полном объеме. Секретарь организации Е.В. Иванова 12 апреля 2016 года родила ребенка. Для получения пособия она представила:

Бухгалтер начислил пособие при рождении ребенка:

Дебет 69 субсчет «Расчеты с ФСС» Кредит 70

– 15 512,65 руб. – начислено единовременное пособие при рождении ребенка;

Дебет 70 Кредит 50

– 15 512,65 руб. – выдано из кассы пособие при рождении ребенка.

Сумму пособия бухгалтер не включил в расходы по единому налогу. Он также не учел эту выплату при расчете НДФЛ, взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний.

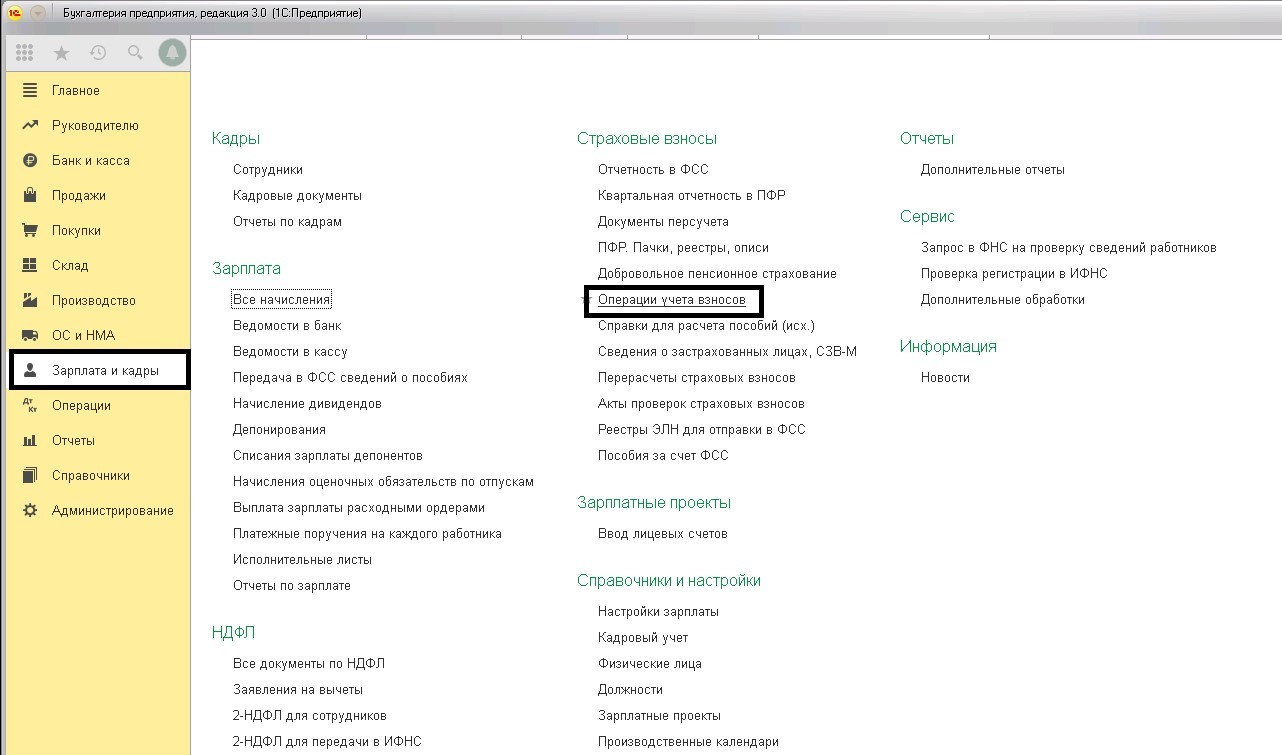

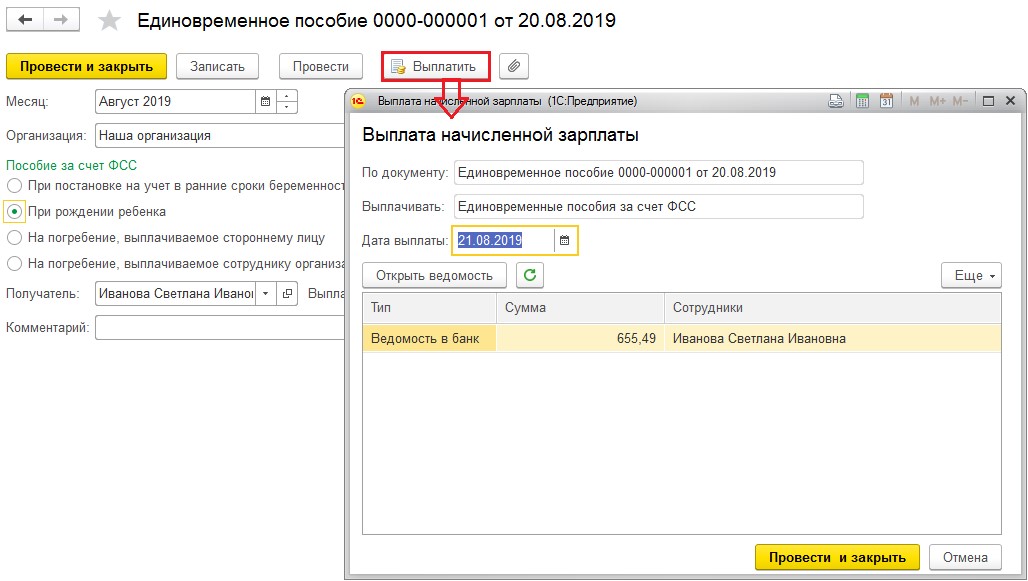

Единовременные пособия за счет ФСС в 1С: Бухгалтерии

Возможности программы 1С:Бухгалтерия версия 8 ред. 3.0, связанные с расчетами зарплаты, продолжают расширяться. Но у пользователей нередко возникают вопросы, связанные с нерегулярными начислениями. Причина простая: в утилите нет никаких форм для их отражения. Ознакомьтесь с нашей инструкцией, и вы узнаете, как занести в программу единовременные пособия за счет Фонда социального страхования, и как оформить сведения о них в регламентированных отчетах.

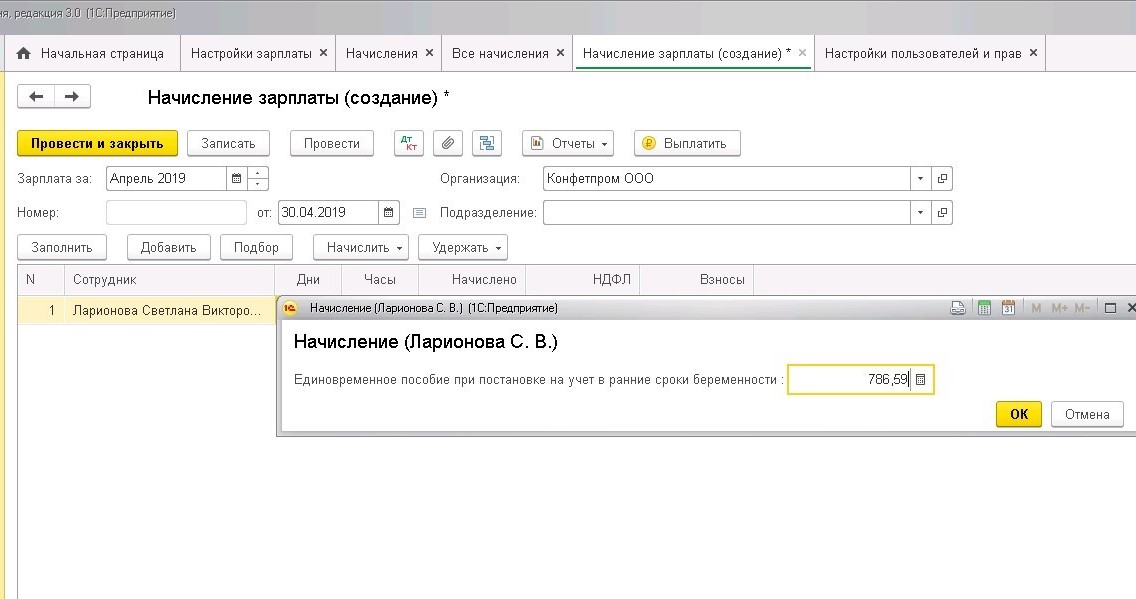

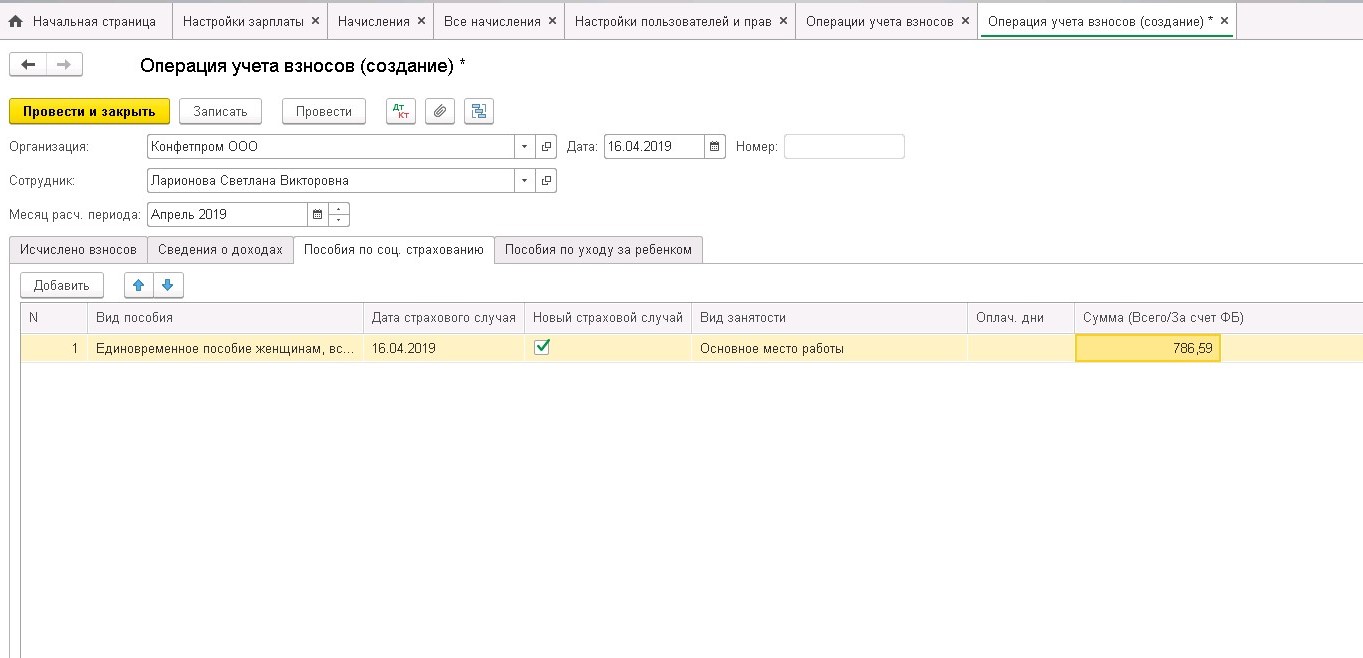

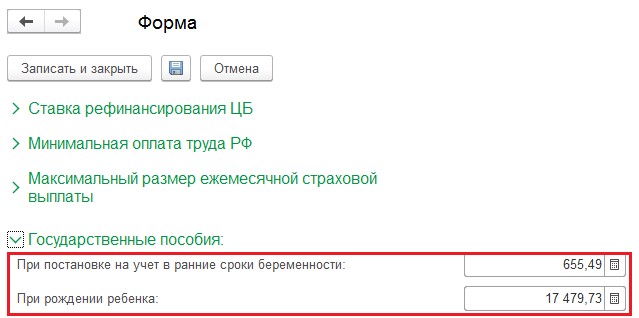

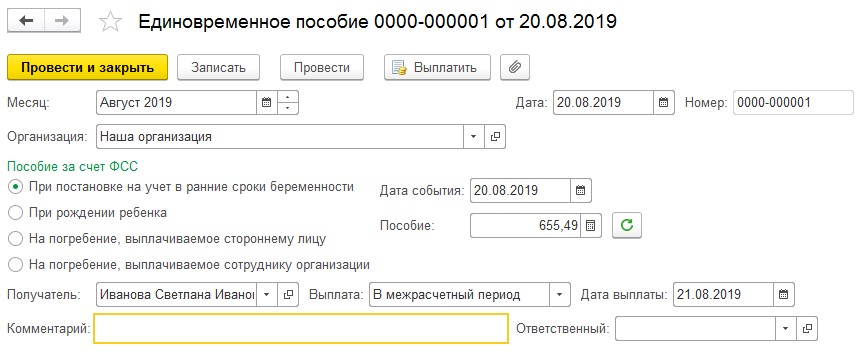

Поставка на учет в ранний период беременности – начисление пособия

Начиная с февраля прошлого года, величина пособия для сотрудниц, встающих на учет на ранних стадиях беременности, составляет 655.49 рублей. Если к зарплате должен быть применен районный коэффициент, то сумма пособия увеличивается. Предположим, в Красноярске величина районного коэффициента составляет 1.2, значит, сумма пособия растет до 786,59 рублей.

Условия для выплаты пособий:

Чаще всего пособие за постановку на учет на ранней стадии беременности выплачивается вместе с пособием по родам и беременности. Если документ передается позже, чем бланк нетрудоспособности, то в течение десяти суток.

Удержания НДФЛ и начисление страховых взносов к таким пособиям не применяются.

Оплата пособий происходит целиком на средства ФСС.

Переходим к тому, как занести в 1С:бухгалтерия сведения о начислении пособия такого характера.

Прежде всего, оформляем начисление нового типа.

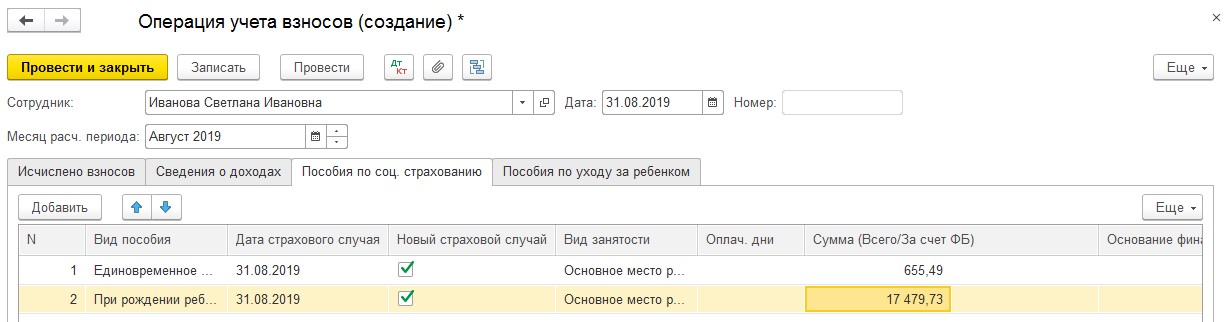

Оформляем документ под названием «Операция учета взносов» для отражения начисления пособия в регламентированной отчетности.

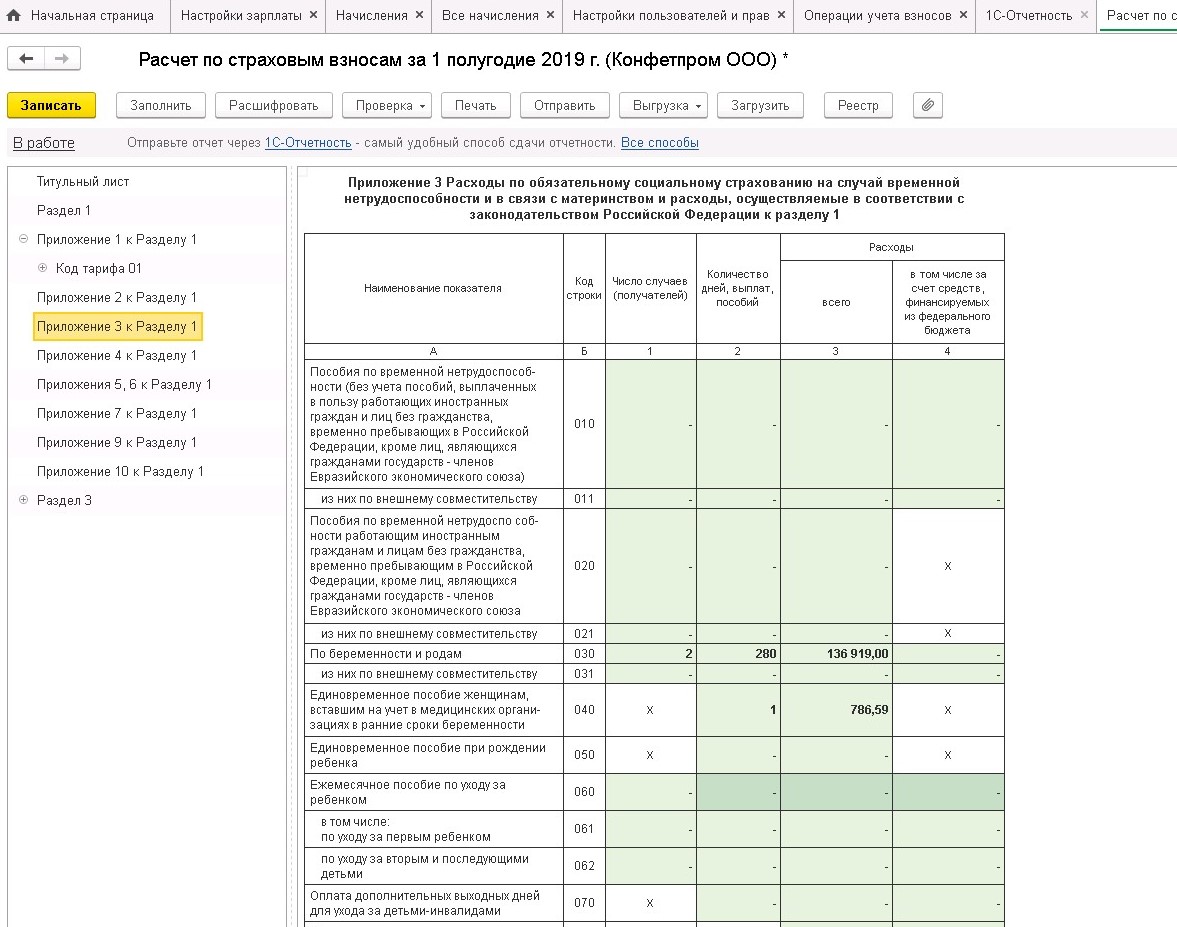

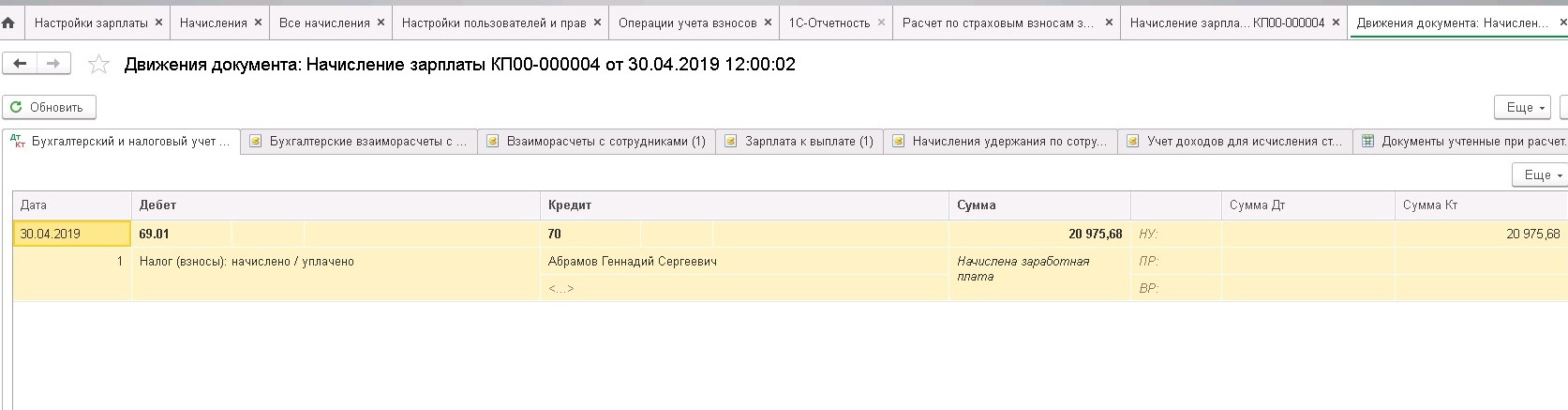

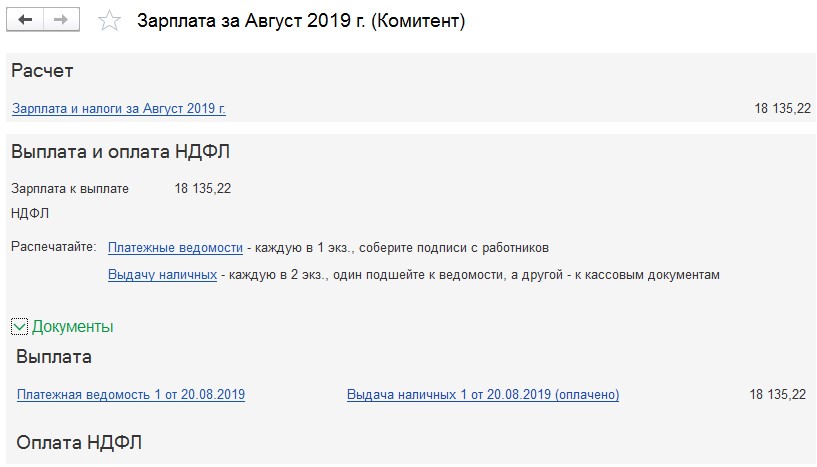

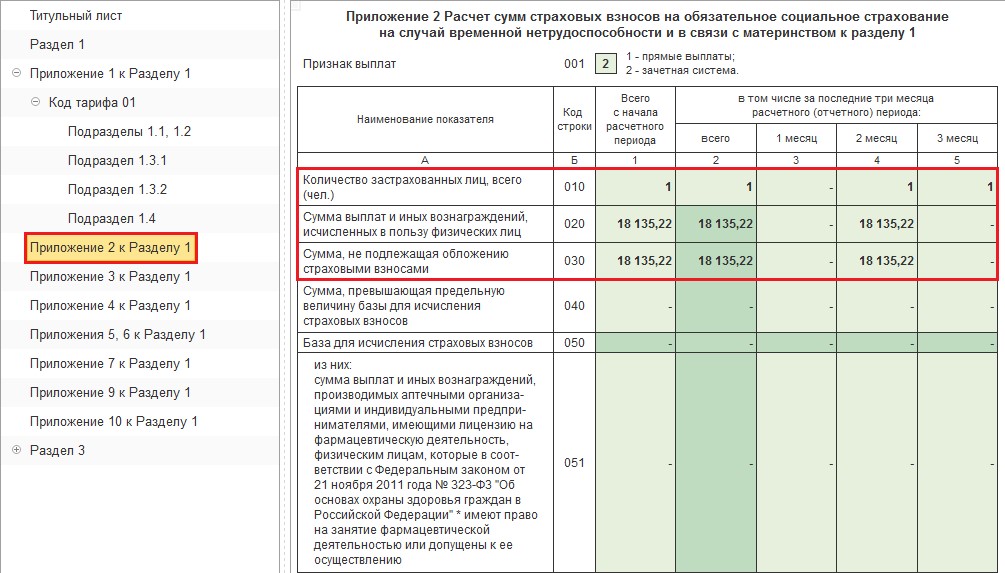

С учетом того, что начисление было выполнено в апреле прошлого года, проверим оформление отчетности «Расчет по страховым взносам» за полугодие 2019 года.

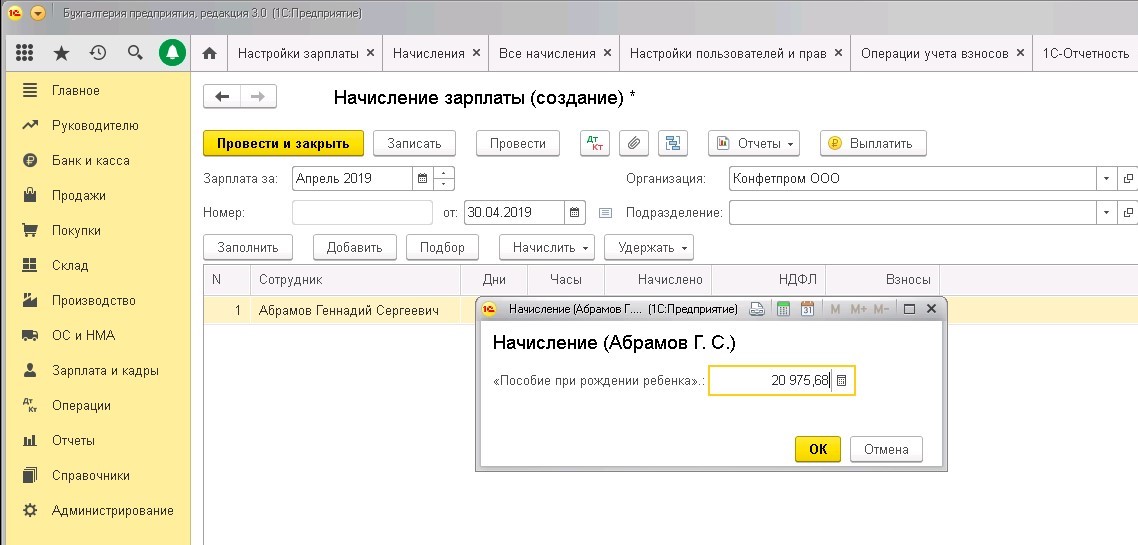

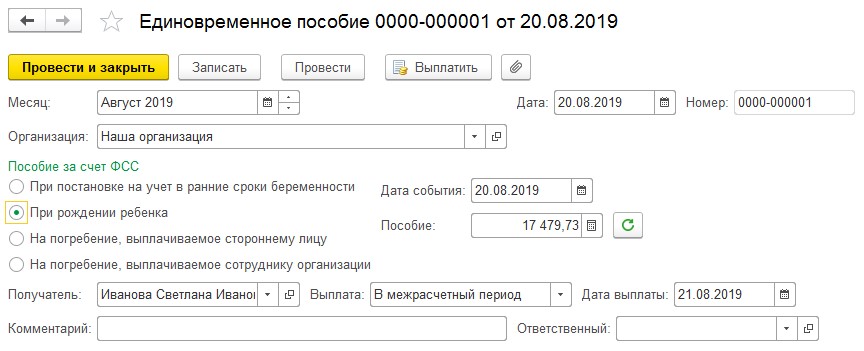

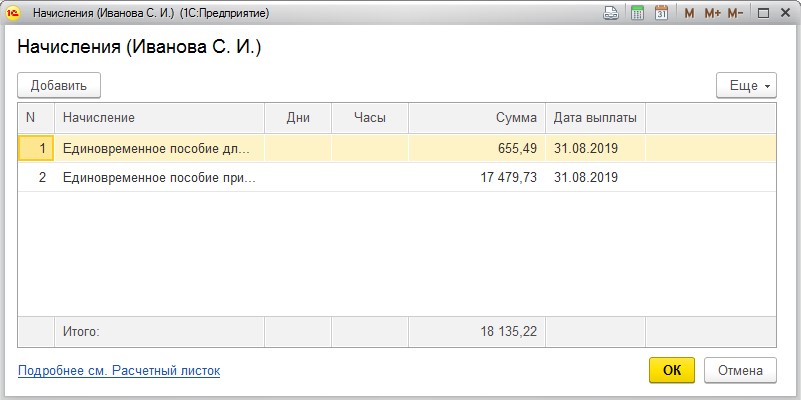

Получать пособие за рождение дитя может мать или отец по месту работы. Величина выплаты с начала прошлого года равна 17479,73 рублей. Величина пособия может быть изменена с учетом районного коэффициента. Для примера, выплата за рождение ребенка в Красноярске составляет 20975,68 рублей.

Если мать и отец не имеют места работы, выплаты будут производить службы соцзащиты населения по месту проживания дитя.

Получить пособие родитель может, предъявив работодателю или службе соцзащиты следующие документы:

Выплата осуществляется при условии, что с момента рождения ребенка не истекло полгода. Срок выплаты денег – 10 суток. Страховые взносы и НДФЛ к таким пособиям не применяются. Пособие выдается за средства ФСС.

Отражаем необходимую информацию в 1С:бухгалтерия.

Для того чтобы в регламентированной отчетности появились данные о выплате, оформляем документ «Операция учета взносов».

Выполняем проверку отчетности «Расчет по страховым взносам» за полгода 2019 года.

Начисление единовременных пособий в программах 1С

Очень важно правильное начисление единовременных пособий, полагающихся при рождении детей, и их корректное отражение в программах 1С: Зарплата и управление персоналом и 1С: Бухгалтерия.

К «детской» категории относятся следующие виды единовременных пособий:

Первая выплата начисляется, если бухгалтерии представлена справка из медицинского учреждения. Документ должен подтверждать постановку на учет в ранние сроки беременности – до 12 недель. Сумма дотации невелика, каждый год проводится индексация.

Утвержденный размер с 01 февраля 2020 года составляет 680.40 рублей.

Основанием для начисления второй выплаты является несколько документов. Это справка о рождении ребенка и заявление о начислении помощи. Кроме того, если необходимо, представляются справки о неполучении этой категории выплат от работодателя второго родителя и (или) учреждения соцзащиты.

Если рождается несколько детей, выплачиваются дотации на каждого ребенка. Базовая ставка пособия составляет 8000 рублей. По результатам индексации с 01 февраля 2020 года выплачивается 18143.96 рублей на младенца.

Основанием для начисления этих дотаций является закон № 81-ФЗ «О государственных пособиях гражданам, имеющим детей» от 19.05.1995г. Сроки выплат по каждой категории отличаются друг от друга. Материальную помощь по ранней постановке беременные женщины могут получить за десятидневный период после того, как представлена справка. Возможна выплата одновременно с пособием по беременности и родам. Суммы, относящиеся к дотациям БиР, получают до истечения шестимесячного срока с даты завершения отпуска по беременности и родам.

Пособия по рождению детей должны быть выплачены за десятидневный период после подачи заявления с сопутствующими документами. Можно еще раз напомнить, что эта сумма начисляется, если после рождения ребенка еще не прошло 6 месяцев. На мертворожденных детей пособия не выплачиваются.

Обе категории дотаций финансируются не за счет средств организации, а из фондов ФСС РФ. Эти суммы не облагаются НДФЛ, страховыми взносами. Если получатели проживают в зонах, где применяются районные коэффициенты к ФОТ, базовый размер

материальной помощи индексируется с применением этих коэффициентов.

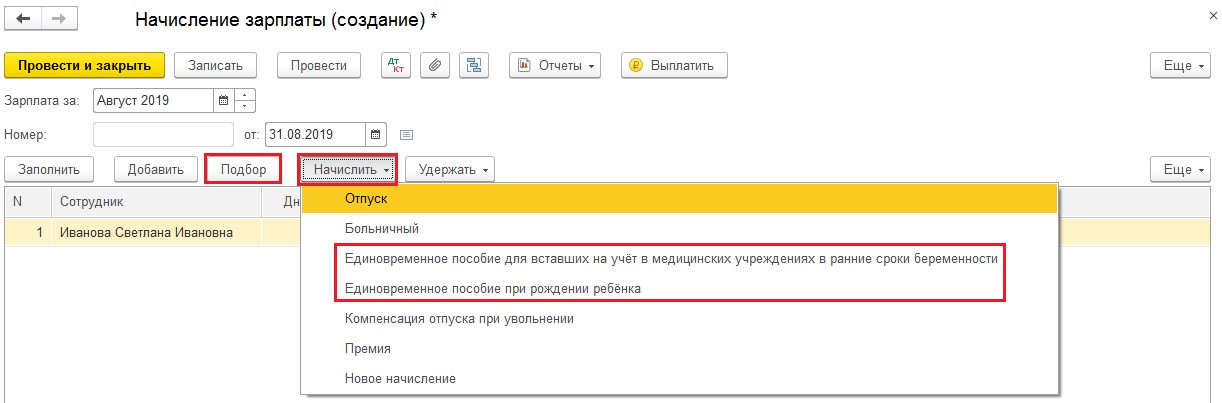

Единовременные пособия: начисления в 1С: Зарплата и управление персоналом

Перед составлением документов и внесением информации в реестры проверяется достоверность справочных данных о размерах пособий. Этот этап необходим, если программа обновляется не регулярно. Открывается раздел «Государственные пособия» через пункты меню «Настройка», «Редактирование законодательных значений».

Если суммы указаны верно, можно формировать документ. Когда значения устарели, выполняется редактирование. После выбора опции «Ещё» через выпадающее меню выбирается пункт «Разрешить редактирование общих данных». Неправильные суммы исправляются на актуальные значения. При сохранении следует указать, что размеры пособий изменились.

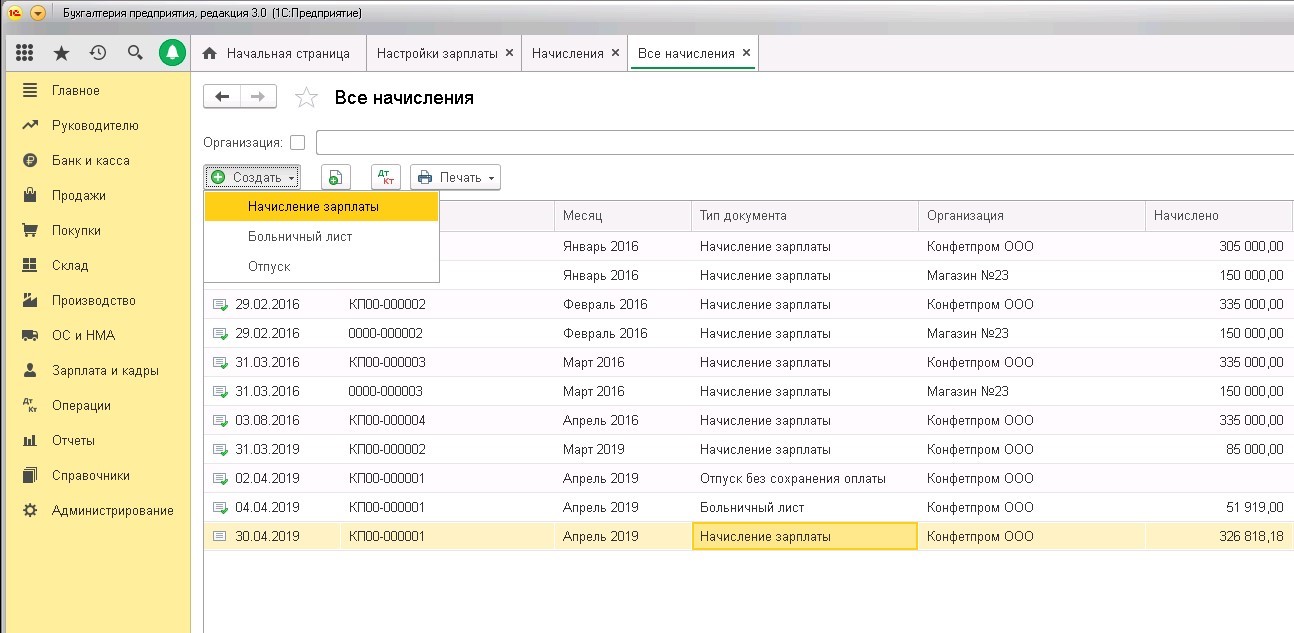

Формирование документа, начисляющего дотацию, производится с использованием подраздела «Все начисления» раздела «Зарплата». После нажатия «Создать» через общее меню выбирается «Единовременное пособие за счёт ФСС». Следует указать получательницу, месяц, дату начисления. Программа не предусматривает возможность начисления обеих дотаций одним документом. Выбирается одна из категорий, рассчитываемая на данный момент.

После выбора вида пособия итоговая сумма заполняется в автоматическом режиме. Бухгалтер выбирает дату выплаты и проводит документ.

Самый простой вариант проведения выплат – выбор опции «Выплатить» с верхней части документа, содержащего начисления. Формирование проводок зависит от информации справочника «Сотрудники». Программа генерирует новый документ «Ведомость в кассу» («Ведомость в банк»).

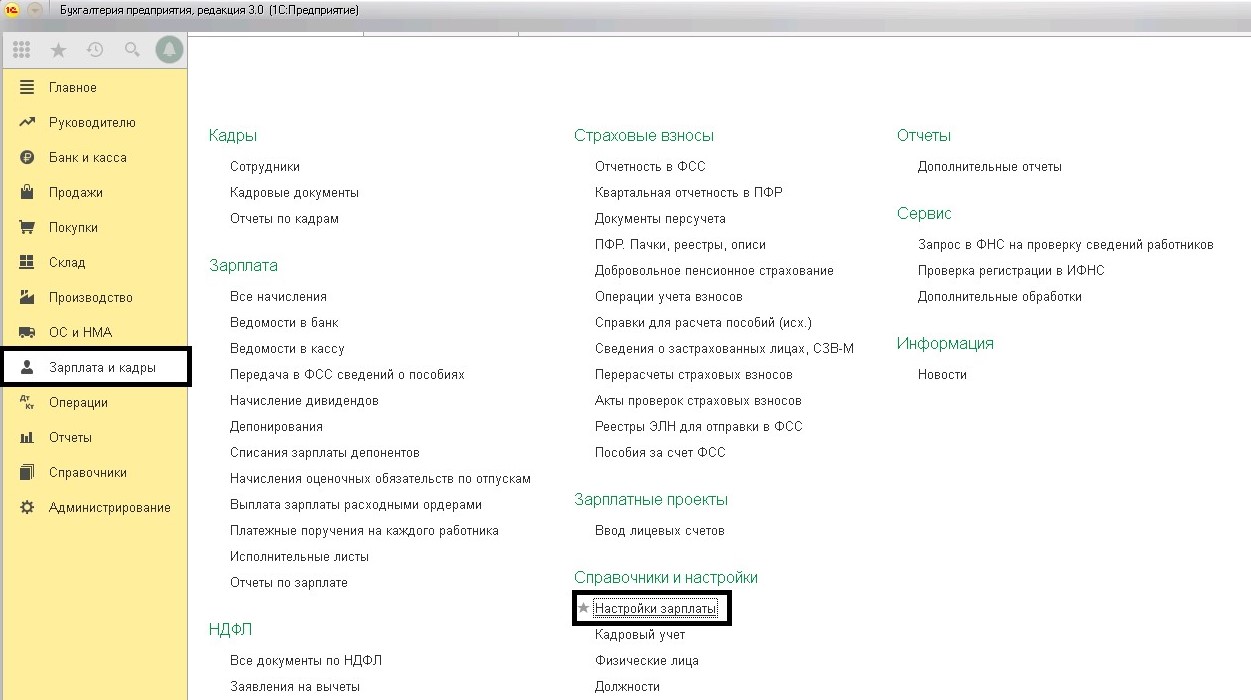

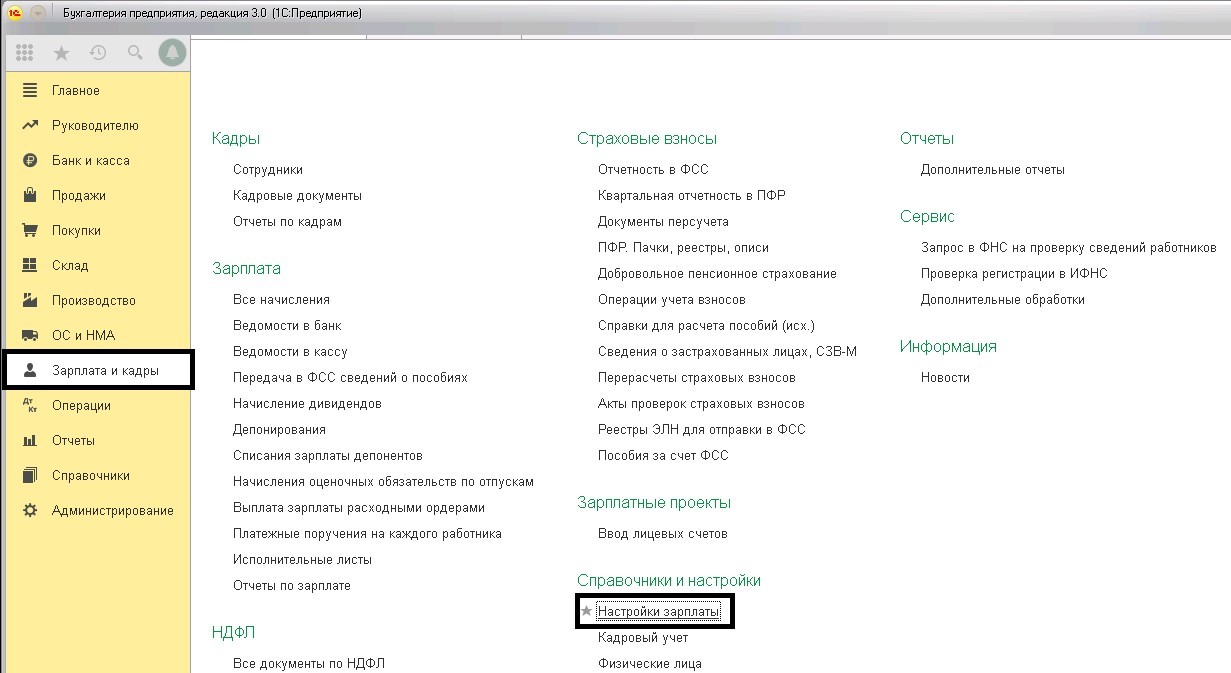

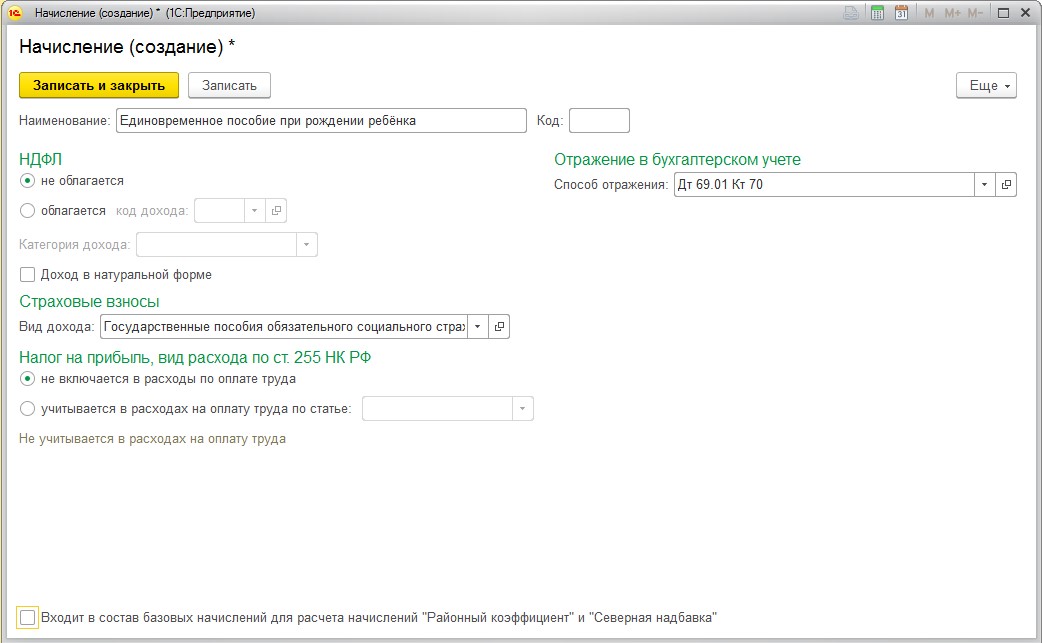

Единовременные пособия: начисления в 1С: Бухгалтерии

Модуль 1С: ЗУП в большинстве случаев используется организациями среднего бизнеса, а также корпорациями. Ограниченные обороты по начислениям зарплаты чаще выполняются через 1С: Бухгалтерию. Как правило, это микропредприятия, некоммерческие организации с небольшим штатом. Начисление «детских» пособий при использовании 1С: Бухгалтерии имеет свои особенности.

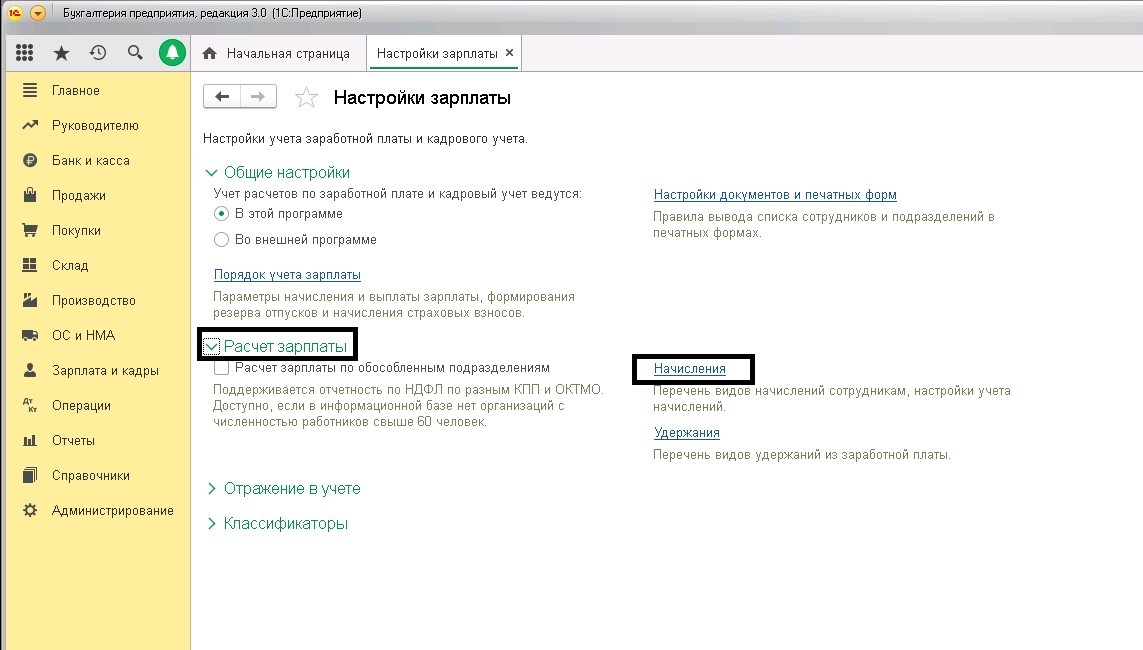

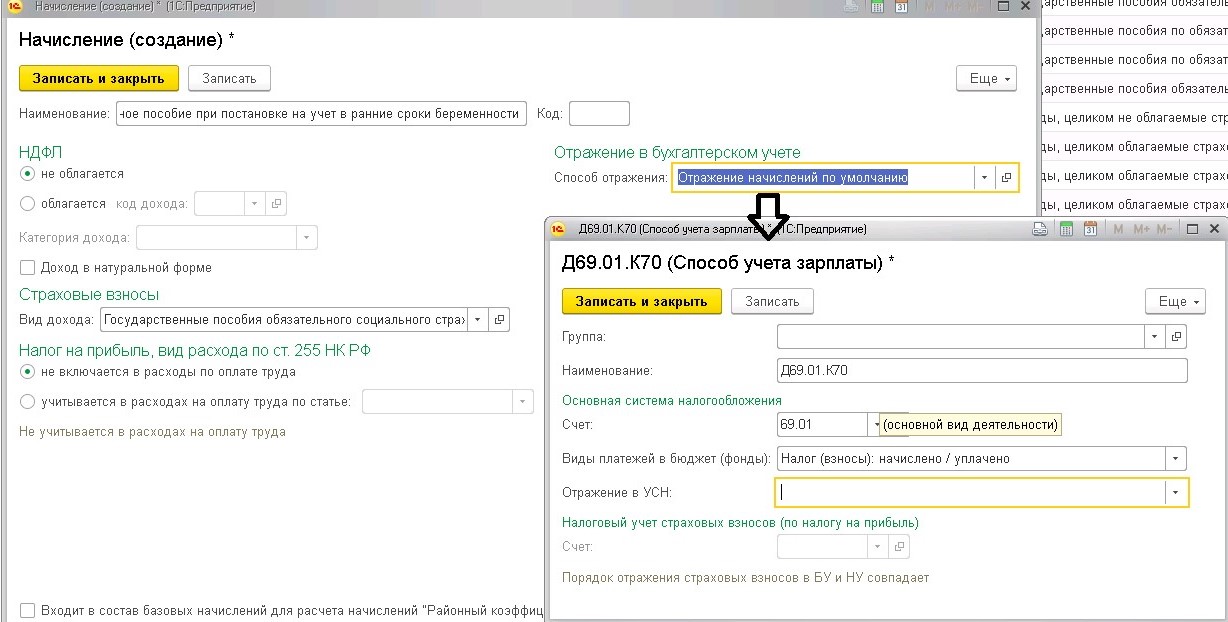

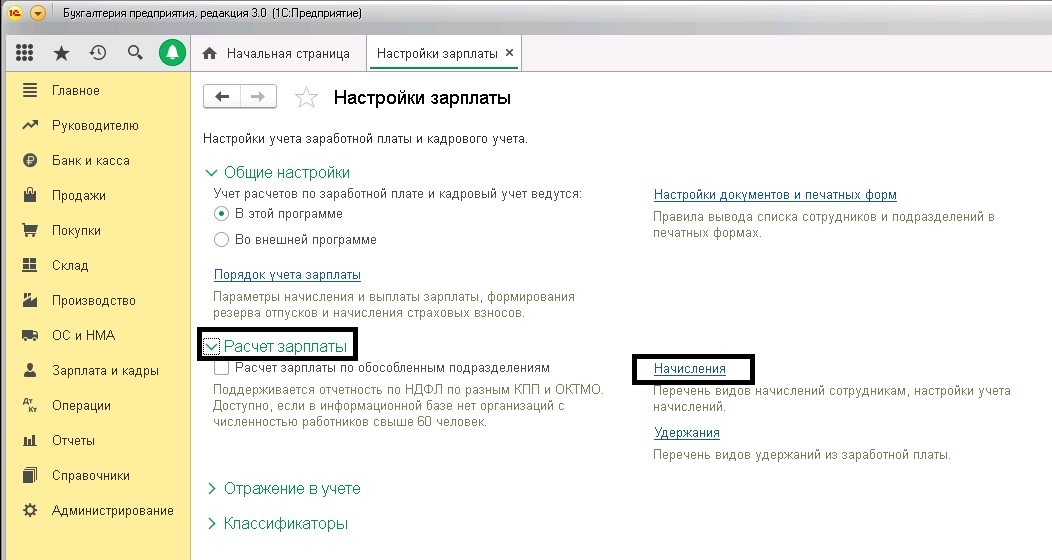

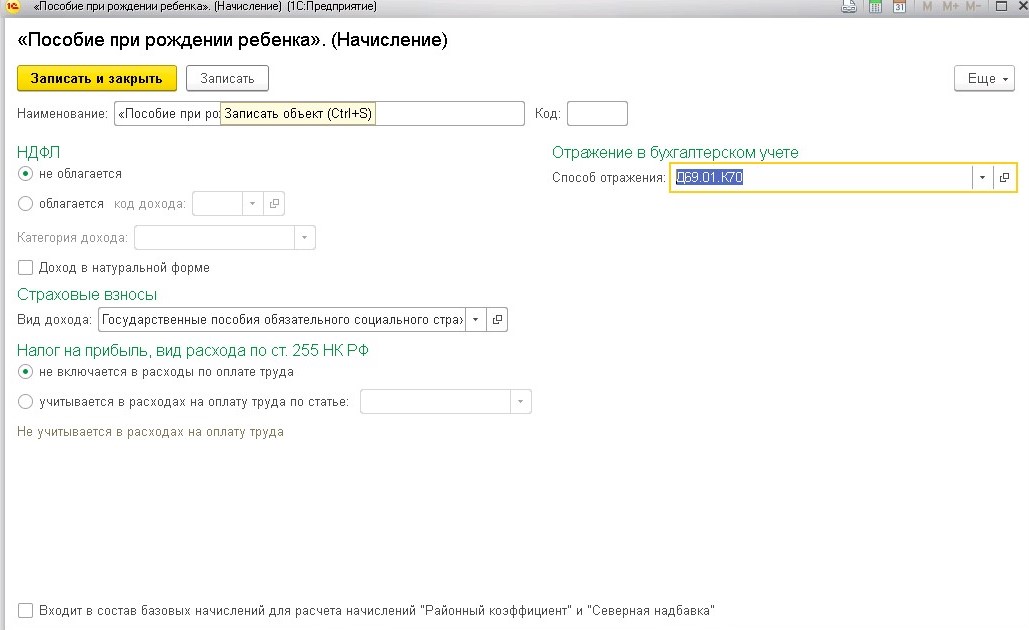

На первом этапе формируются новые виды начислений. Из раздела «Зарплата» подраздел «Настройки зарплаты» необходимо перейти в «Расчёт зарплаты», затем «Начисления» и выбрать пункт «Создать». В качестве наименования выбирается название пособия. Устанавливается ограничение «НДФЛ не облагается».

При заполнении графы «Вид дохода» выбирается категория «Государственные пособия обязательного социального страхования, выплачиваемые за счёт ФСС». Следует указать, что выплата не относится к расходам на оплату труда. Отметки «Входит в состав начислений для расчёта «Районный коэффициент», «Северная надбавка» снимаются.

Формирование второй категории единовременных дотаций выполняется аналогично первому виду выплат.

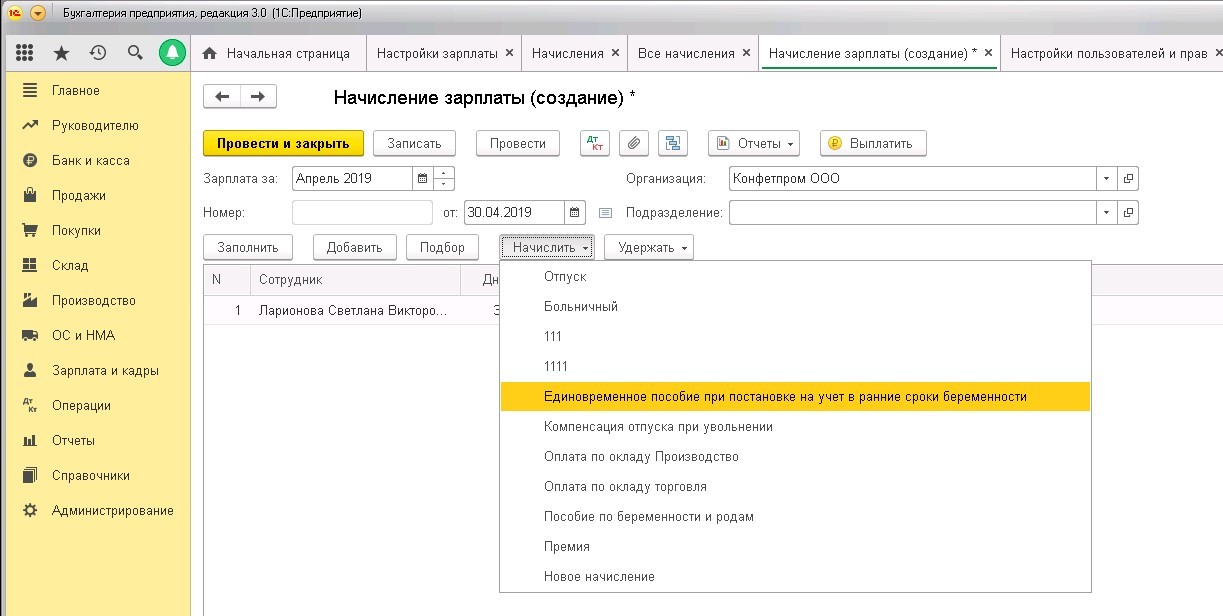

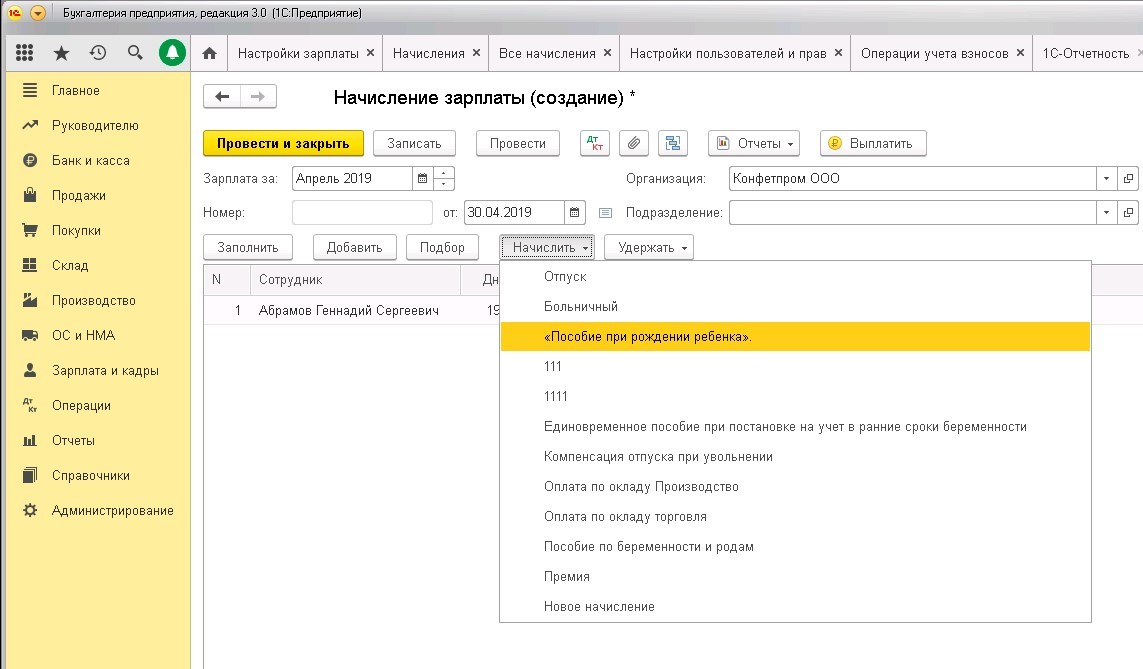

Как начисляются пособия? Через раздел меню «Зарплата» выбирается подраздел «Все начисления» и создается новый документ «Начисление зарплаты». Необходимо указать период. Затем, через опцию «Подбор», добавляется ФИО сотрудницы. Нажимается кнопка «Начислить», выбирается соответствующая категория дотации из выпадающего списка, вводится сумма.

В 1С: Бухгалтерии реализовано начисление обоих видов пособий одним документом. После заполнения значений, соответствующих первой выплате, еще раз нажимается кнопка «Начислить» и заполняются поля по второй категории. Если навести курсор на значения графы «Сумма», можно получить расшифровку начислений.

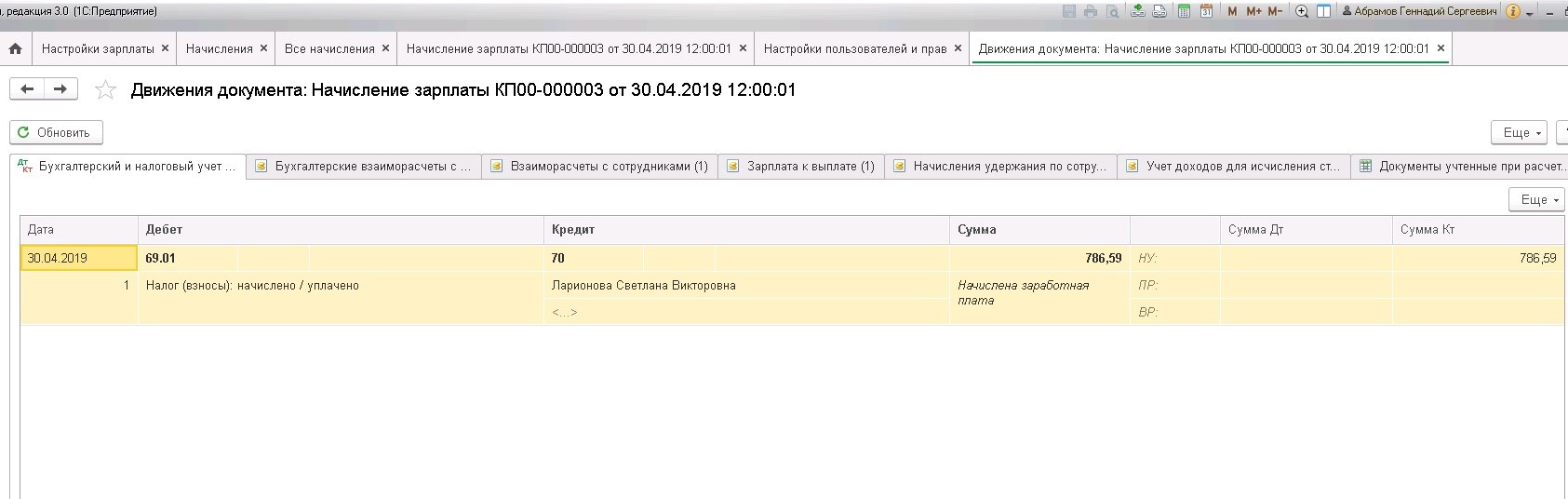

На основании документа формируются проводки Дт 69.01 – Кт 70. Если организация – участник пилотного проекта ФСС, оплата производится напрямую.

Для оформления выплаты следует, как и в 1С: ЗУП, нажать кнопку «Выплатить» вверху документа. Платежная ведомость создается в автоматическом режиме. Одновременно формируются «Выдача наличных», «Платёжное поручение».

Начисление и последующая выплата дотаций в модуле 1С:Бухгалтерия не приводит к автоматическому отражению этой информации в формах регламентированной отчетности.

Поэтому используются формы «Операции учёта взносов», относящиеся к разделу «Зарплата».

Заполняется одна из вкладок – «Пособия по соц. страхованию». После добавления новой строки выбирается вид начисленной дотации. Вводятся значения в графы, относящиеся к датам страховых случаев, видам занятости, суммам начислений. Отмечается галочкой пункт «Новый страховой случай». Готовый документ проводится и закрывается.

Чтобы проверить корректность отражения начислений и выплат, формируется документ «Расчёт по страховым взносам». В пункте меню «Отчёты» открывается подраздел «Регламентированная отчётность» и выбирается нужная форма. Начисленные суммы должны появиться в Приложении 2 Раздела 1.

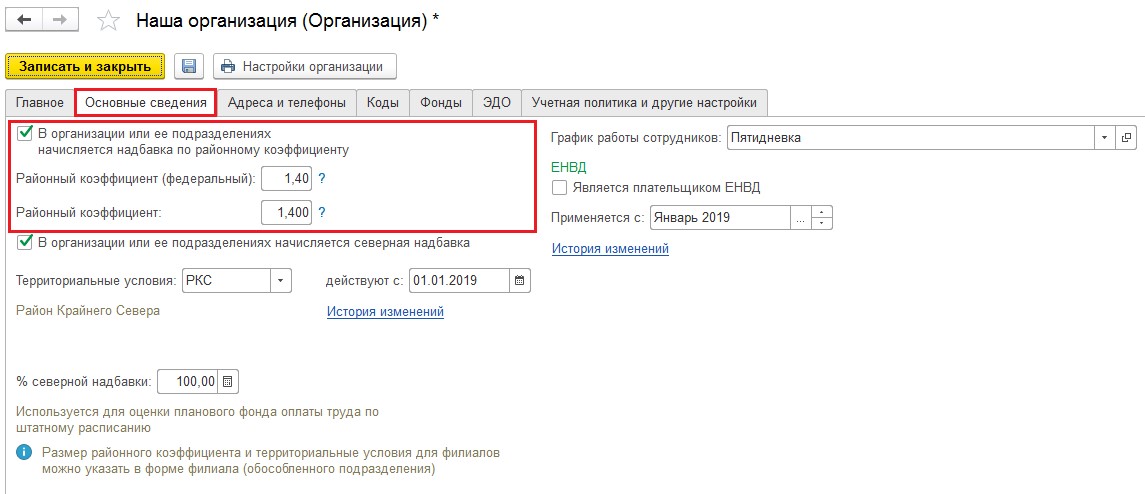

Следует помнить про отражение в настройках районных коэффициентов. Компании, работающие в зонах с установленными районными коэффициентами, при начислении дотаций индексируют суммы на значения этих коэффициентов. Для корректного расчета должны использоваться соответствующие настройки.

В разделе «Настройка» модуля 1С: ЗУП открывается справочник «Организации». Для компании, действующей в местности с районными коэффициентами, заполняются выделенные поля на закладке «Основные сведения».

При начислении пособий в 1С: Бухгалтерии такие настройки не выполняются. При вводе суммы материальной помощи необходим предварительный расчет итогового значения – произведение базовой ставки на районный коэффициент. Например, при начислении дотации беременным, вставшим на учет в ранние сроки, 680.40 рублей умножается на 1,4. Результат – 952,56 рублей – вводится в графу «Размер пособия».

Материальная помощь при рождении ребенка: оформление, НДФЛ и взносы

эксперт по бухучету и налогообложению сервиса Норматив

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Материальная помощь при рождении ребнка выплачивается только в том случае, если предусмотрена трудовым, коллективным договором или иным локально-нормативным актом организации. Данная выплата не зависит от квалификации работников, не связана с достижением работником каких-либо производственных результатов, так же нельзя ее назвать стимулирующей. Поэтому матпомощь при рождении ребенка не является частью оплаты труда — это выплата социального характера.

Как оформить выдачу материальной помощи

Как правило, начисление матпомощи оформляется так:

Если матпомощь выплачивается не единовременно, а поэтапно, то в графе «основание платежа» каждого платежного документа следует дать ссылку на приказ руководителя.

Налогообложение материальной помощи при рождении ребенка

Материальная помощь при рождении ребенка выплачивается за счет собственных средств организации и не учитывается при налогообложении прибыли (п. 23 ст. 270 НК РФ). Не учитывается эта выплата и при применении УСНО с объектом налогообложения «доходы минус расходы» (п. 2 ст. 346.16 НК РФ). А вот порядок обложения таких выплат НДФЛ и страховыми взносами имеет определенные особенности.

Недавно Минфин изменил мнение относительно обложения НДФЛ сумм материальной помощи при рождении ребенка. Прежняя позиция финансового ведомства была такова: не облагается НДФЛ единовременная матпомощь, предоставляемая в сумме, не превышающей 50 000 рублей, одному из родителей по их выбору либо двум родителям из расчета общей суммы 50 000 рублей. То есть, финансовое ведомство считало, что необлагаемый лимит нужно делить между родителями. Ранее в Письме от 15.07.2016 № 03-04-06/41390 финансовое ведомство рекомендовало при выплате работнику материальной помощи при рождении ребенка запрашивать у этого работника справку о доходах супруга. Но Минфин РФ отозвал это письмо.

Новую точку зрения на вопрос об обложении НДФЛ доходов в виде материальной помощи, оказываемой работодателем работникам при рождении ребенка, Минфин озвучил в письмах от 12.07.2017 № 03-04-06/44336 и от 07.08.17 № 03-04-06/50382. В соответствии с абзацем 7 пункта 8 статьи 217 НК не подлежат обложению НДФЛ суммы единовременных выплат работникам (в том числе матпомощи) при рождении (усыновлении, удочерении) ребенка. При этом должны выполняться следующие условия:

Теперь пятидесятитысячный необлагаемый лимит применяется в отношении суммы, выплаченной каждому из родителей (усыновителей, опекунов), в том числе в случае, когда оба родителя (усыновителя, опекуна) трудятся у одного работодателя. Получается, что при выплате работнику материальной помощи при рождении ребенка запрашивать у этого работника справку о доходах супруга. Ведь теперь тот факт, получал ли второй родитель «детскую» матпомощь или нет, для НДФЛ-целей значения не имеет.

Теперь эта точка зрения объявлена единственной верной, так как все старые, противоречащие новому мнению ведомства разъяснения, признаны неактуальными, и ФНС предписала инспекциям применять в работе именно ее.

Кстати, стоит обратить внимание на Постановление арбитражного суда Уральского округа от 29.07.2016 № Ф09-6902/16, где суд отметил, что суть выплаты при рождении ребенка не изменилась в связи с реализацией права на нее по истечении года. А НК РФ не содержит нормы, предусматривающей, что спустя год льгота не применяется. То есть, по мнению арбитров, матпомощь при рождении ребенка и через год не должна облагаться НДФЛ.

Страховые взносы

Объектом обложения страховыми взносами являются, в частности, выплаты, произведенные в рамках трудовых отношений (подп. 1 п. 1 ст. 420 НК РФ). Суммы, не подлежащие обложению страховыми взносами, перечислены в статье 422 НК РФ. Здесь сказано, что не подлежат обложению страховыми взносами для организаций суммы единовременной материальной помощи, оказываемой работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, установлении опеки над ребенком, выплачиваемой в течение первого года после рождения (усыновления (удочерения)), установления опеки, но не более 50 000 рублей на каждого ребенка (пп. 3 пункта 1 статьи 422 НК РФ).

Минфин в письме от 16 мая 2017 № 03-15-06/29546 заявил, что материальная помощь, выплачиваемая при рождении ребенка, не облагается страховыми взносами в пределах лимита (50 тысяч рублей). Причем этот необлагаемый лимит применятся к выплатам, начисленным каждому из новоиспеченных родителей. Т.е. если и папа, и мама малыша получили каждый по 50 тыс. руб. такой родительской матпомощи, страховые взносы с этих сумм начислять не нужно. В том числе в случае, когда оба родителя трудятся у одного работодателя.

Таким образом, получается, что в отношении материальной помощи при рождении ребенка теперь действуют одинаковые правила обложения и НДФЛ, и страховыми взносами.

Бухгалтерский учет материальной помощи при рождении ребенка

Выплата работнику материальной помощи учитывается в составе прочих расходов на дату издания соответствующего приказа руководителя (п. 4, 5, 11, 16 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 № 33н).

Согласно плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденному Приказом Минфина РФ от 31.10.2000 № 94н, материальная помощь учитывается на счете 73 «Расчеты с персоналом по прочим операциям».

Поскольку при налогообложении прибыли суммы материальной помощи при рождении ребенка не учитываются в составе налоговых расходов, выплачиваемой работодателем работнику, возникает разница между бухгалтерским учетом и налогообложением, с которой исчисляется постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденного Приказом Минфина РФ от 19.11.2002 № 114н).

Пример 1

Сотруднице начислена единовременная материальная помощь в связи с рождением ребенка в размере 50 000 руб. В бухгалтерском учете необходимо сделать следующие проводки:

Дт 91 Кт 73 — 50 000 — Начислена единовременная материальная помощь в связи с рождением ребенка

Дт 73 Кт 51 — 50 000 — Выплачена материальная помощь с расчетного счета

Дт 99 Кт 68 — 10 000 — Отражено ПНО с расходов, не учитываемых при налогообложении прибыли (50 000 руб. х 20%)

Пример 2

Изменим условия примера 1. Выплата работнице единовременной материальной помощи в связи с рождением ребенка составила 70 000 руб.

В нашем примере сумма страховых взносов рассчитывается исходя из общего тарифа (на обязательное пенсионное страхование — 22%, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 2,9%, обязательное медицинское страхование — 5,1%). Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний рассчитаны с применением тарифа 0,2%. Согласно пп. 1, 45 п. 1 ст. 264 НК РФ страховые взносы включаются в состав расходов в общеустановленном порядке (письма Минфина РФ от 20.03.2013 № 03-04-06/8592, от 03.09.2012 № 03-03-06/1/457).

В бухгалтерском учете будут составлены следующие проводки:

Дт 91 Кт 73 — 50 000 — Начислена единовременная материальная помощь в связи с рождением ребенка

Дт 91 Кт 69 — 6040 — Начислены страховые взносы на облагаемую ими сумму материальной помощи ((70 000 — 50 000) руб. х 30,2%)

Дт 73 Кт 68 — 2 600 — Удержан НДФЛ с налогооблагаемой суммы материальной помощи ((70 000 — 50 000) руб. х 13%)

Дт 73 Кт 51 — 67 400 — Выплачена материальная помощь из кассы (70 000 — 2 600) руб.

Дт 99 Кт 68 — 14 000 — Отражено ПНО с расходов, не учитываемых при налогообложении прибыли (70 000 руб. х 20%)

Отражение в 6-НФДЛ

Согласно п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета справку по форме 2-НДФЛ и расчет по форме 6-НДФЛ.

Из Приложения к Письму ФНС России от 01.08.2016 N БС-4-11/13984@ (вопросы 3, 4) следует, что строка 030 «Сумма налоговых вычетов» расчета по форме 6-НДФЛ заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных Приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

При заполнении строки 020 «Сумма начисленного дохода» следует учитывать, что в расчете по форме 6-НДФЛ не отражаются доходы, не подлежащие обложению НДФЛ, перечисленные в ст. 217 НК РФ. При этом не разъяснен порядок отражения в расчете сумм, частично не подлежащих налогообложению.

Поэтому обратимся к письму ФНС России в от 15.12.2016 № БС-4-11/24064@. Налоговая инспекция на основании п. 8 ст. 217 НК РФ пришла к выводу, что работодатель вправе не отражать в расчете по форме 6-НДФЛ доход работника в виде единовременной материальной помощи при рождении ребенка в течение первого года после рождения ребенка в размере, не превышающем 50 000 руб. В случае если размер указанного дохода, выплачиваемого в налоговом периоде, превысит 50 000 руб., данный доход подлежит отражению в расчете по форме 6-НДФЛ.

Если организация, выплачивающая работнику материальную помощь при рождении ребенка в течение первого года после рождения ребенка в размере 50 000 руб., все же отразила данный доход в расчете по форме 6-НДФЛ, то организация должна отразить такой доход в сведениях по форме 2-НДФЛ за указанный налоговый период. В таком случае данные по строке 020 расчета по форме 6-НДФЛ и общая сумма дохода, указанного в п. 5 представляемых по всем налогоплательщикам справок по форме 2-НДФЛ, будут идентичны, что соответствует Контрольным соотношениям ФНС России.

Дело в том, что если налоговый агент отразит соответствующую выплату в расчете по форме 6-НДФЛ, но не отразит ее в форме 2-НДФЛ, это приведет к нарушению Контрольных соотношений, что может повлечь за собой процедуру истребования от налогового агента соответствующих пояснений (п. 3 ст. 88 НК РФ).