выплата дсд имуществом налоги для ооо

Выплата дивидендов имуществом: какие налоги платить?

Говоря о безналоговых и низконалоговых способах консолидации активов, нельзя не упомянуть о возможности передачи имущества в качестве выплаты дивидендов.

В соответствии со ст.43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения.

И еще очень важно соблюсти одно правило: выплата дивидендов возможна только при условии, что чистый доход компании (или величина чистых активов) больше ее уставного капитала и резервного фонда, в том числе и после выплаты дивидендов.

Поскольку дивиденды являются прибылью участников общества, возникает вопрос об уплате соответствующих налогов. Ставки налога на прибыль/НДФЛ составляют от 13 до 15% в зависимости от того, кто является получателем дивидендов, при этом получатели-юридические лица или ИП, находящиеся на специальных режимах налогообложения, уплачивают налог на прибыль/НДФЛ независимо от выбранной системы налогообложения.

Кроме того, с 01.01.2011г. доходы российской компании в виде дивидендов от другой российской компании, в которой доля участия получающей организации составляет не менее 50% непрерывно в течение 365 дней, не облагаются налогом на прибыль и единым налогом по УСН (ставка 0%) (подп. 1 п.3 ст. 284, подп. 2 п.1.1 ст.346.15 Налогового кодекса РФ).

Получатель дивидендов

Налогообложение

Налог на прибыль 13%

Налог на прибыль 0%

Налог по ставке 15%, если более низкая ставка не предусмотрена двусторонним соглашением об избежании двойного налогообложения

Таким образом, налогообложение дивидендов, выплаченных денежными средствами, достаточно подробно урегулировано в НК РФ.

Практика же выплаты дивидендов имуществом не так широко распространена. Между тем, такая необходимость может возникнуть, если нераспределенная прибыль вроде есть (в бухгалтерском балансе), но изъять денежные средства из текущего оборота не представляется возможным.

Нюансы

Здесь важно учесть следующие ограничительные факторы:

Во-первых, в уставе компании обязательно следует указать виды имущества (движимое, недвижимое, включая ценные бумаги), которое может быть передано в счет выплаты дивидендов (п. 1 ст. 42 Закона «Об АО», п. 3 ст 28 Закона «Об ООО»).

В-третьих, если речь идет о выплате дивидендов имуществом, то следует учесть позицию Министерства финансов и налоговых органов о том, что в данном случае возникает реализация и, соответственно, обязанность уплатить НДС и налог на прибыль (единый налог при УСН).

Мнение фискальных органов

Свежие письма Минфина РФ от 25.08.2017г № 03-03-06/1/54596 и от 07.02.2018г № 03-05-05-01/7294 подтверждают эту позицию.

Давая такие разъяснения, Минфин РФ, вероятно, руководствуется следующей логикой: если бы организация при наличии у нее ненужного имущества захотела бы выплатить дивиденды денежными средствами, ей бы пришлось сначала продать это имущество, заплатить налоги и уже потом осуществить распределение прибыли своим участникам.

Но смеем вас успокоить: судебная практика по этому вопросу сформировалась вразрез позиции Минфина и ФНС РФ.

Позиция судов

Еще в 2011 году были приняты знаковые судебные акты по делу ЗАО «Фармленд». Три судебные инстанции, в том числе ФАС Уральского округа (Постановление от 23.05.2011 № Ф09-1246/11-С2), поддержали налогоплательщика в споре с налоговым органом по вопросу начисления НДС и налога на прибыль при выплате дивидендов недвижимым имуществом. Суды указали, что выплата дивидендов недвижимым имуществом не является реализацией этого имущества, а образует объект налогообложения налогом на доходы физических лиц.

В качестве необходимых условий выплаты дивидендов имуществом суды указали следующие:

Указание в уставе компании на возможность выплаты дивидендов имуществом.

Наличие нераспределенной прибыли после налогообложения.

В Постановлении от 25.02.2015г по делу № А58-341/2014 Арбитражный суд Восточно-Сибирского округа высказался аналогичным образом: «Поскольку законодательство допускает выплату дивидендов акционеру недвижимым имуществом, передача данного имущества не образует иной объект налогообложения, кроме дохода, следовательно, не является реализацией недвижимого имущества, облагаемой НДС».

Эту же позицию косвенно подтвердил и Верховный Суд РФ в Определении от 31.07.2015г № 302-КГ15-6042, отказав в передаче дела для пересмотра и указав при этом, что передача недвижимости в счет выплаты дивидендов не включается в налоговую базу по НДС.

Поскольку налоговые органы продолжают настаивать на своей позиции, использование данного способа передачи имущества участнику компании сопряжено с риском налоговых претензий, снимать которые придется на уровне арбитражного суда. Хотя, как показывает наш опыт, территориальные налоговые органы нехотя, но прислушиваются к доводам налогоплательщика и судебной практике в рамках конструктивного диалога, не расценивая такую передачу как реализацию.

Давайте сравним выплату дивидендов денежными средствами и путем передачи имущества на примере условного расчета, взяв за основу следующие фиксированные показатели:

сумма расходов по основной деятельности,

сумма расходов на приобретение имущества (при этом мы в целях расчета единовременно принимаем понесенные затраты к учету),

размер чистой прибыли

размер выплачиваемых дивидендов.

Исходные данные

Условная выручка с НДС 18 %

произведено расходов по основной деятельности (с НДС 18 %)

приобретено имущество (НДС к вычету, все расходы учтем сразу)

Прибыль до налогообложения

Прибыль после налогообложения

Сравним налоговую нагрузку при выплате дивидендов в размере 50 000 руб.

Способ выплаты дивидендов (в размере 50000 руб.)

Как выплатить долю вышедшему участнику ООО: расчет суммы и налогов

Читайте также

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Как предотвратить блокировку онлайн-кассы

Патентная система налогообложения изменилась с 2021 года: плюсы и минусы

Как выбрать чат-бота для бизнеса

Какие налоги платит ИП на общей системе налогообложения

Владельцы бизнеса иногда покидают компанию. В этом случае выходящий из ООО участник должен получить компенсацию в виде действительной стоимости доли (ДСД).

Часто только главный бухгалтер знает, как ее рассчитать, и многие участники ООО не согласны с суммой, которую им начислили. Чтобы не было недопониманий и споров, учредители могут разобраться в азах бухгалтерской отчетности и узнать, как вычисляется доля.

Рассмотрим, что такое ДСД, как ее рассчитать и выплатить, а также какие налоги с нее нужно заплатить.

Из этой статьи вы узнаете:

Как рассчитать чистые активы и действительную стоимость доли

Действительную стоимость доли при выходе участника нужно рассчитывать на основе чистых активов (ЧА) компании. Поэтому сначала нужно разобраться с бухгалтерской отчетностью.

Бухгалтерский баланс — это форма отчетности, по которой можно судить о состоянии дел в компании. Она содержит информацию о стоимости имущества компании, о ее обязательствах. Бухгалтерский баланс выглядит как таблица. Она содержит две части: актив и пассив.

Актив показывает оборотный и основной капитал компании. Это денежное выражение того, что есть у фирмы, в том числе здания, транспорт, технику и пр.

Так выглядит бухгалтерский баланс. Актив — это два раздела: I. «Внеоборотные активы» и II. «Оборотные активы»

Пассив — это капитал и резервы компании, т. е. ее собственные средства. А также ее обязательства: краткосрочные и долгосрочные. Долгосрочные включают займы, кредиты и прочие долги, которые нужно гасить больше 1 года. Краткосрочные — задолженность перед работниками, поставщиками и кредиторами, которую можно погасить в течение года.

Пассив показывает, за счет каких источников компания смогла получить активы.

Пассив занимает в бухгалтерском отчете три раздела: III. «Капитал и резервы», IV. «Долгосрочные обязательства», V. «Краткосрочные обязательства»

Суть баланса в равенстве ресурсов компании, т. е. активов, и их источников — пассивов. Поэтому, если баланс составлен без ошибок, итоги актива и пассива всегда будут равны. Если при составлении баланса равенство не получается, бухгалтер ищет ошибку до тех пор, пока актив и пассив не станут одинаковыми.

Чистые активы — это разность между активами и обязательствами компании по данным бухгалтерского баланса (приказ Минфина РФ от 28.08.2014 № 84н).

Активы — это итог актива баланса, а обязательства — сумма разделов IV. «Долгосрочные обязательства» и V. «Краткосрочные обязательства».

Так как актив и пассив равны, то при вычете разделов IV и V из пассива остаются чистые активы. Всего в пассиве три раздела: III, IV и V. Поэтому выходит, что чистые активы — это итог III раздела баланса («Капитал и резервы»).

ЧА = А – р. IV – р. V = р. III

А — актив баланса (равен пассиву).

р. IV — итог раздела «Долгосрочные обязательства».

р. V — итог раздела «Краткосрочные обязательства».

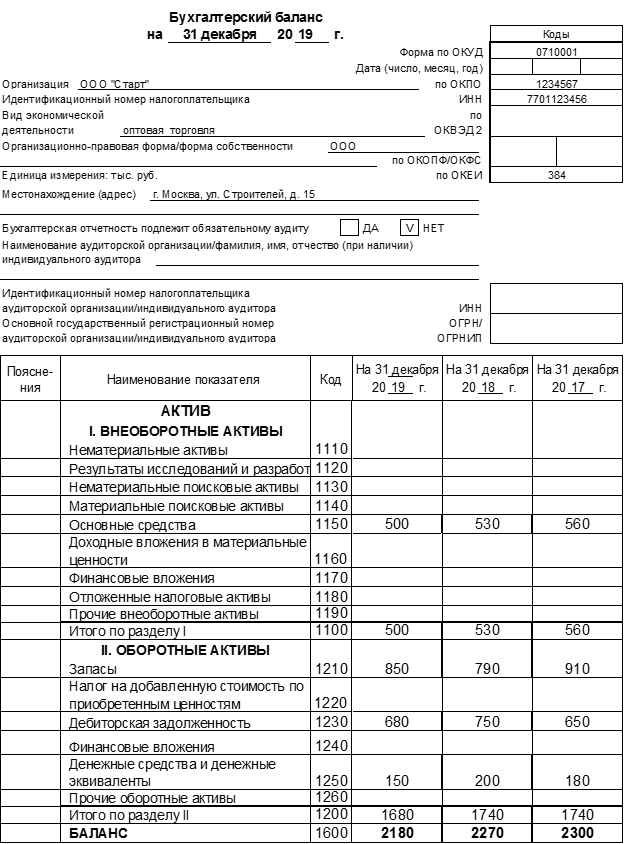

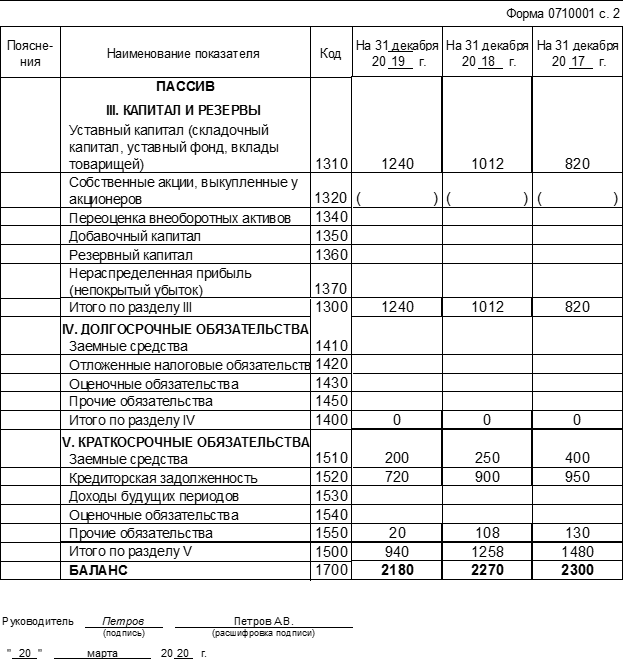

Рассчитаем чистые активы на примере бухгалтерского баланса для ООО «Старт».

Пример бухгалтерского баланса для ООО «Старт»

Для приведенного примера баланса чистые активы на 31.12.2019 будут равны:

ЧА = А – р. IV – р. V = 2 180 – 0 – 940 = 1 240 тыс. рублей

Эта сумма соответствует итогу III раздела баланса на 31.12.2019.

Приказ 84н позволяет исключить ряд активов и пассивов. Это можно сделать, когда:

Но в большинстве случаев можно считать, что чистые активы компании — это итог III раздела баланса.

Действительная стоимость доли — это часть чистых активов, которая соответствует доле выходящего из общества участника в уставном капитале (п. 2 ст. 14 закона № ).

Таким образом, бывший совладелец при выходе получит не свой первоначальный вклад, а долю в той сумме, которую компания заработала за время, пока он участвовал в управлении.

При создании ООО «Старт» был сформирован уставный капитал (УК) в сумме 10 тыс. рублей. Иванов А. А. внес 7 тыс. рублей (70% УК), а Петров В. С. — 3 тыс. рублей (30% УК). Через два года Петров решил выйти из общества. Чистые активы компании к этому моменту стали равны 200 тыс. рублей. Поэтому Петров при выходе должен получить:

ДСД = 200 × 30% = 60 тыс. рублей

Размер чистых активов нужно определять по бухгалтерской отчетности за последний отчетный период накануне даты выхода участника из общества. Для большинства юридических лиц обязательной является только годовая отчетность (ст. 13 закона № ).

Но для некоторых видов организаций, например страховых компаний, предусмотрена ежеквартальная бухгалтерская отчетность. Также компания может формировать бухгалтерские отчеты чаще чем раз в год по решению собственников.

Предположим, что участник подал заявление о выходе из общества в мае 2020 года. Если компания сдает бухгалтерскую отчетность один раз в год, то чистые активы и ДСД нужно будет считать по данным баланса на 31.12.2019. А если законом или решением учредителей предусмотрена ежеквартальная отчетность, то для расчета необходимо взять баланс на 31.03.2020.

Выходящих участников не всегда устраивает сумма ДСД, рассчитанная на основе баланса: балансовая и рыночная стоимость активов могут существенно отличаться друг от друга. Такие отклонения характерны для недвижимости и различных нематериальных активов: программных продуктов, товарных знаков, патентов и т. п.

Если участник не согласен с суммой выплаты, он может обжаловать ее в суде и потребовать пересчета ДСД по рыночной стоимости активов (постановление Президиума ВАС РФ от 17.04.2012 № 16191/11).

Какие есть ограничения при выплате действительной стоимости доли

ДСД при выходе участника нужно платить не всегда. В законодательстве есть несколько условий, при соблюдении которых можно проводить выплату:

Рассмотрим подробнее последнее условие. Участник, который выходит из общества, получает свою долю за счет чистых активов. Фактически средства выплачиваются ему за счет чистой прибыли, накопленной обществом за время работы.

Чистые активы компании в любом случае должны быть больше, чем ее уставный капитал. Поэтому выходящий участник может получить сумму, которая не превышает разницу между текущей стоимостью чистых активов и уставным капиталом (п. 8 ст. 23 закона № ). Если этой разницы не хватает, то нужно сначала уменьшить уставный капитал, а потом рассчитываться с выходящим учредителем.

Чтобы уменьшить уставный капитал, учредители должны провести собрание, принять решение и направить документы в налоговую инспекцию. Налоговики внесут сведения об уменьшении уставного капитала в госреестр.

Уменьшать уставный капитал можно только до установленного законом минимума. Следовательно, максимально возможная сумма, на которую может рассчитывать выходящий участник, равна разности между текущими активами и минимальным уставным капиталом. В общем случае для ООО минимальный уставный капитал равен 10 тыс. рублей (ст. 14 закона № ).

Из ООО «Альфа» выходит участник, доля которого в УК составляет 40%. Чистые активы компании по данным последнего отчета — 300 тыс. рублей, уставный капитал — 200 тыс. рублей. Сумма, которую должен получить выходящий участник, равна:

ДСД = 300 × 40% = 120 тыс. рублей

Но если вычесть сумму выплаты из чистых активов, то получится, что они станут меньше уставного капитала:

ЧА = 300 – 120 = 180 тыс. рублей

Поэтому компания не может сразу рассчитаться с выходящим участником. Сначала нужно уменьшить УК до 180 тыс. рублей, и только потом можно проводить выплату.

В какие сроки и в каком порядке нужно выплатить действительную стоимость доли

Стандартный срок для выплаты ДСД — три месяца с даты выхода участника из общества. Дата выхода в общем случае — это дата внесения в госреестр записи о выходе участника. Если участник исключен из общества по решению суда, то датой выхода считается дата вступления этого решения в силу.

В Уставе может быть предусмотрен и другой срок для выплаты: меньше или больше трех месяцев. Максимум — год (п. 2 и п. 8 ст. 23 закона № ).

Обычно ДСД выплачивают деньгами. Наличными или перечислением на счет — стороны договариваются между собой. Также, если участник согласен, общество может выдать долю имуществом.

Если общество нарушит сроки, оно обязано выплатить бывшему участнику не только сумму ДСД, но и проценты за время просрочки, учитывая ставку рефинансирования ЦБ РФ (ст. 395 ГК РФ). На начало октября 2020 года текущая ставка рефинансирования равна 4,25% годовых. Значит, за каждый день просрочки общество должно будет заплатить участнику 0,012% от суммы ДСД (4,25% / 366 дней).

Как рассчитать налоги при выплате действительной стоимости доли

Полученная участником ДСД при выходе из компании — это его доход. А значит, с этой суммы нужно заплатить налоги. Ставки налога и порядок уплаты зависят от юридического статуса выходящего участника. Это может быть физическое или юридическое лицо, как российское, так и иностранное.

Если участник на момент выхода из общества непрерывно владел долей в уставном капитале более 5 лет, то платить налоги не нужно. Это относится к НДФЛ для физических лиц (п. 17.2 ст. 217 НК РФ) и к налогу на прибыль для организаций (ст. 284.2 НК РФ).

Выходящий участник — физическое лицо

Компания должна выполнить обязанности налогового агента, т. е. удержать и перечислить в бюджет НДФЛ с выплаты. Налоговой базой будет разность между ДСД и фактическими расходами участника на приобретение доли. Это вклад в уставный капитал при создании компании или расходы на покупку доли, если участник вошел в бизнес позднее (пп. 2 п. 2 ст. 220 НК РФ).

Разница между гражданами РФ и других государств будет только в налоговой ставке по НДФЛ: для россиян это 13%, а для иностранцев — 30%.

Участник при выходе из общества получил ДСД в сумме 120 тыс. рублей. При формировании уставного капитала в сумме 200 тыс. рублей он вложил 40%, т. е. 80 тыс. рублей.

Налоговая база по НДФЛ будет равна:

НБ = 120 – 80 = 40 тыс. рублей

Если выходящий участник — гражданин РФ, то компания при выплате удержит НДФЛ в сумме:

НДФЛ1 = 40 × 13% = 5,2 тыс. рублей

А если он иностранец, то организация должна удержать 30%:

НДФЛ2 = 40 × 30% = 12 тыс. рублей

Выходящий участник — российское юридическое лицо

Он сам платит налоги с полученного дохода. Компания, которая выплачивает ДСД, должна перечислить бывшему учредителю полную сумму без каких-либо удержаний.

Выходящий участник — иностранная компания

Российская организация должна удержать при выплате налог на прибыль по ставке 20%. База для налога на прибыль определяется так же, как и для НДФЛ: это разница между суммой ДСД и затратами учредителя на приобретение доли (п. 1 ст. 250 НК РФ).

Бывший участник — иностранное юридическое лицо и вложил в компанию 80 тыс. рублей, а при выходе получил ДСД в сумме 120 тыс. рублей.

База для налога на прибыль:

НБ = 120 – 80 = 40 тыс. рублей

Организация должна при выплате ДСД иностранному участнику удержать налог на прибыль в сумме:

НП = 40 × 20% = 8 тыс. рублей

4 вывода о том, как выплатить действительную стоимость доли бывшему участнику ООО

Комментарий эксперта о том, с какими трудностями могут столкнуться учредители компании при выходе из ООО

Перед выходом участника из ООО первое, что нужно сделать, — проверить в уставе возможность выхода и условия, на которых это осуществимо. Иногда при создании компании не уделяют должного внимания учредительным документам. В дальнейшем это провоцирует корпоративные конфликты, которые приводят бывших партнеров в суд.

Одна из распространенных причин спора — несогласие одного из участников с размером действительной стоимости доли. Не секрет, что данные финансовой отчетности компании не всегда бывают достоверными, а стоимость имущества по балансовой стоимости может быть занижена и не соответствовать рыночной. В таких случаях определить справедливую цену доли поможет экспертная оценка. Эксперт установит рыночную стоимость недвижимого имущества, ценных бумаг, интеллектуальной собственности, имущественных прав.

Бывает, что общество скрывает документы или другими способами препятствует определению доли или проведению экспертизы. Важно помнить, что суд может принять расчет истца и установить действительную стоимость доли на основании его расчета.

Иногда выход участника и определение действительной стоимости доли — испытание для бизнеса. И очень важно пройти его достойно: постараться избежать проблем и корпоративных споров.

— Елена Тарасова, юрист практики налогообложения и эффективного ведения бизнеса

© 1995–2021, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Расчет и выплата доли участнику при выходе из ООО

Выход учредителя из ООО с выплатой доли: право, случаи, причины

В терминологии закона «Об ООО» от 08.02.1998 № 14-ФЗ, п. 1 ст. 26 которого под выходом участника подразумевает передачу им собственной доли за плату обществу. Однако если говорить о прекращении им своего участия в организации, то оно может также происходить вследствие исключения (ст. 10 закона 14-ФЗ), при наступлении смерти (п. 8 ст. 21 закона 14-ФЗ), правопреемства юридического лица (п. 8 ст. 21 закона 14-ФЗ), в случае оплаты организацией требований кредиторов кого-либо из участников (п. 6 ст. 23 закона 14-ФЗ).

При собственно выходе участника (добровольном решении покинуть состав участников) вследствие положения п. 6 ст. 23 закона 14-ФЗ его доля переходит к самой компании, а стоимость ее выплачивается по установленной процедуре. Право на выход хотя и закрепляется нормативно (абз. 6 п. 1 ст. 8 закона 14-ФЗ), но должно быть специально оговорено в учредительном документе предприятия (абз. 8 п. 2 ст. 12 закона 14-ФЗ), иначе участник правом выхода не обладает.

Законом указываются и случаи, при которых выход и отчуждение доли могут быть вызваны определенными обстоятельствами, в том числе:

Во всех указанных случаях само общество обязано оплатить стоимость доли вышедшего (или исключенного по решению суда) участника, так как доля такого участника переходит к обществу.

Как правильно оформить выход участника из ООО, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Способы расчета доли при выходе участника из ООО

Варианты определения действительной стоимости доли участника общества указаны в абз. 3 п. 4 ст. 21 закона 14-ФЗ. Стоимость доли может определяться различными путями:

Однако абз. 3 п. 2 ст. 23 закона 14-ФЗ указывает лишь на один способ определения стоимости доли в случае именно выхода участника в терминологии этого правового акта (перехода доли от участника к обществу) — на основании бухгалтерской документации за период, предшествующий выходу.

Данное положение представляется не вполне учитывающим реалии и права участника общества, принявшего решение о выходе, в связи с тем, что:

Судебная практика придерживается аналогичной позиции, что неоднократно отмечалось в том числе Верховным судом в определениях от 08.02.2016 № 304-ЭС15-18781, от 03.03.2016 № 307-ЭС15-12742 и др.

Порядок оценки

Для расчета стоимости доли каждого из участников учитывается стоимость чистых активов предприятия. В соответствии с п. 4 Порядка определения стоимости чистых активов, утвержденного приказом Минфина от 28.08.2014 № 84н, чистые активы определяются как все имеющиеся активы компании, уменьшенные на ее обязательства. Также в силу указанной нормы забалансовые активы и пассивы (например, задолженность, срок исковой давности по которой уже истек) в данном расчете не учитываются.

Абз. 2 п. 2 ст. 14 закона 14-ФЗ указывает, что действительная стоимость равняется стоимости чистых активов, разделенной на номинальный размер доли, определяемый в виде процентов или дроби (абз. 1 указанной нормы).

В качестве примера рассмотрим стоимость чистых активов в размере 100 000 руб., а размер доли — 25% (или ¼). Тогда причитающаяся выплата участнику, принявшему решение о выходе из общества, составит 100 000 × 25% = 25 000 руб.

Формула подсчета причитающейся выплаты от начала процедуры будет иметь следующий вид:

А и П — активы и пассивы предприятия соответственно, учитываемые на балансовых счетах;

Д — размер доли участника в виде процентного или дробного числа.

Важно: в силу приказа № 84н при расчете чистых активов не учитываются:

Во избежание конфликтов и последующих судебных разбирательств при наличии несогласия с зафиксированной бухгалтерией стоимостью целесообразно провести экспертизу (оценку) рыночной стоимости спорных активов (пассивов) или всего их комплекса. Для проведения данной процедуры необходимо обратиться к услугам независимых экспертов.

Процедура выплаты доли участнику ООО при выходе

После получения обществом требования участника о выплате ему действительной стоимости его доли в связи с выходом оно обязано произвести ее не позднее 3 месяцев. Данный срок закреплен абз. 3 п. 2 ст. 23 закона 14-ФЗ, но уставом организации он может быть изменен в большую или меньшую сторону.

Включение в устав положения об установлении иного срока, нежели определенного законом, может быть осуществлено не только при учреждении организации, но и в последующем. Однако закон требует, чтобы за такое изменение проголосовали все участники, иначе оно не может считаться принятым.

За получением соответствующего уведомления от участника следует необходимость проведения оценки чистых активов предприятия, которая позволит определить итоговую сумму, причитающуюся участнику.

Форма выплаты действительной стоимости согласно абз. 3 п. 2 ст. 23 закона 14-ФЗ может быть не только денежной, но и натуральной, то есть в виде вещей равной стоимости. При этом натуральная форма может иметь место лишь при согласии самого участника.

Передача денежных средств или имущества на соответствующую стоимость должна быть зафиксирована. Подтверждением такой выплаты могут служить как документы, подтверждающие факт безналичной оплаты, так и письменные расписки от выходящего участника. Такая расписка имеет свободную форму, но в силу п. 2 ст. 23 закона 14-ФЗ должна содержать указание, за что передается тот или иной актив и какова его стоимость.

Последствия несвоевременной выплаты

Выплата участнику общества стоимости его доли в случае выхода является обязанностью данного общества в силу абз. 3 п. 2 ст. 23 закона 14-ФЗ. Неосуществление выплаты стоимости доли в предусмотренные законом или уставом предприятия сроки влечет определенные негативные последствия для данного предприятия, связанные с дополнительными финансовыми издержками.

Так, с первого дня, наступившего за сроком осуществления выплаты, вышедший участник вправе предъявлять требования в судебном порядке произведения такой выплаты, а также начисления процентов за пользование чужими денежными средствами на основании ст. 395 ГК РФ.

Помимо этого, в соответствии с абз. 5 п. 8 ст. 23 закона 14-ФЗ, по письменному заявлению участника общества оно должно принять его обратно на основании невозможности выплатить ему стоимость его доли и предоставить имущество.

Взыскание морального вреда, в том числе с точки зрения судов (например, постановление Федерального Арбитражного суда Поволжского округа от 13.03.2008 по делу № А55-5543/07), в такой ситуации не представляется возможным. Вызвано это противоречием данного требования, как считают суды, самой норме ст. 151 ГК РФ о компенсации морального вреда.

Установленные ограничения

При рассматриваемой выплате участнику, который принял решение покинуть компанию в статусе участника, законом устанавливается ряд ограничений, вплоть до полного запрета осуществления такой выплаты (равно как и предоставления имущества аналогичной стоимости).

На основании абз. 4 п. 8 ст. 23 закона 14-ФЗ организация не должна выплачивать вышедшему участнику стоимость его доли в двух случаях:

Также компания не может выплатить вышедшему участнику сумму, превышающую разницу между чистыми активами и минимальным размером уставного капитала. Но сумма выплаты может и превышать разницу чистых активов и уставного капитала, если его размер выше минимального (но последний подлежит соразмерному уменьшению) — абз. 2 п. 8 ст. 23 закона 14-ФЗ.

Итоги

Итак, подведем итоги: