выплата финансирования по генеральному договору

Выплата финансирования по генеральному договору

ГК РФ Статья 824. Договор финансирования под уступку денежного требования

(в ред. Федерального закона от 26.07.2017 N 212-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 824 ГК РФ

1) передавать клиенту денежные средства в счет денежных требований, в том числе в виде займа или предварительного платежа (аванса);

2) осуществлять учет денежных требований клиента к третьим лицам (должникам);

3) осуществлять права по денежным требованиям клиента, в том числе предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты, связанные с денежными требованиями;

4) осуществлять права по договорам об обеспечении исполнения обязательств должников.

2. Обязательства финансового агента (фактора) по договору факторинга могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных услуг, связанных с денежными требованиями, являющимися предметом уступки.

3. В части, не урегулированной настоящей главой, к отношениям, связанным с уступкой права требования по договору факторинга, применяются правила главы 24 настоящего Кодекса.

5. Если в силу договора факторинга финансовый агент (фактор) несет обязанности по оплате цены приобретенных им денежных требований, по предоставлению клиенту займа (кредита) или по оказанию клиенту услуг, к отношениям сторон по договору факторинга применяются правила соответственно о купле-продаже, займе (кредите), возмездном оказании услуг постольку, поскольку это не противоречит положениям настоящей главы и существу отношений по договору факторинга.

Что такое факторинг

И чем он отличается от кредита

Продавец может получить деньги еще до того, как ему заплатит покупатель. Это не фантастика, а факторинг.

Тот, кто продает, всегда заинтересован получить оплату как можно быстрее, а тот, кто покупает, — наоборот, отсрочить платеж. При факторинге между сторонами появляется финансовый агент. Он помогает продавцу как можно быстрее получить деньги, сам за это получает часть долга, а сверху — еще и плату за свои услуги. С виду похоже на хитрую мошенническую схему, но на самом деле все легально.

Вот о чем расскажу в статье:

Зачем нужен факторинг

У бизнеса бывает проблема — большая дебиторская задолженность: кто-то много должен, а на текущие расходы средств не хватает. Причины могут быть разные: например, поставщик продает товары с отсрочкой платежа. Из-за этого у него растет дебиторская задолженность — право требовать оплату с покупателей. С одной стороны, поставщик знает, что ему должны и через полгода он получит большую сумму. С другой — эти полгода надо платить налоги, зарплату работникам и аренду, а на какие деньги — неясно. Такую проблему решает факторинг.

Возьмем для примера сахарный завод. Завод покупает у агрофирмы свеклу, перерабатывает ее в сахар и отдает на реализацию торговым сетям. Торговые сети получают выручку только после реализации товара — через три месяца. Агрофирма работает наоборот: продает свеклу только на условиях 100% предоплаты.

В результате у завода иногда возникают кассовые разрывы: надо оплатить 1 млн рублей за поставку свеклы, а 1,5 млн рублей за проданный сахар еще не поступили. Чтобы преодолеть кассовый разрыв, можно взять кредит, но это не всегда удобно: банк может попросить в качестве обеспечения кредита залог или поручительство.

С другой стороны, право потребовать с кого-то оплату само по себе имеет ценность. Его можно продать и получить деньги сразу. Например, завод может за 1,2 млн рублей уступить тому же банку право получить деньги с торговых сетей. В результате завод оплатит очередную поставку свеклы и останется еще 200 000 рублей. Но это еще не факторинг, а договор уступки требования.

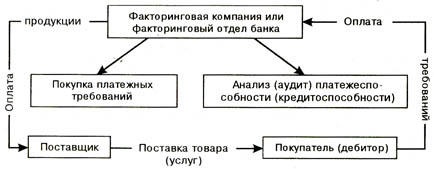

Стороны факторинга. В факторинге участвуют три стороны:

Финансовый агент — лицо, которое оказывает клиенту услуги сопровождения денежных требований. Иногда финансового агента называют фактором — это синонимы. Финансовым агентом может быть любая коммерческая организация, включая банки.

Клиент — лицо, которое уступает фактору денежные требования и оплачивает его услуги.

В нашем примере банк — это фактор, завод — клиент, а торговые сети — должник.

Законодательное регулирование. Нормы о факторинге содержатся в главе 43 ГК РФ. В 2018 году в нее внесли существенные изменения.

Раньше факторинг понимался как купля-продажа права требовать оплату за проданные товары, оказанные услуги или выполненные работы. Но такое определение было похоже на другой договор — уступки требования. Кроме того, оно не соответствовало международной практике, по которой факторинг — это всегда комплекс услуг.

В 2014 году Россия присоединилась к международной Оттавской конвенции по факторинговым операциям и через четыре года скорректировала содержащееся в гражданском кодексе определение факторинга.

Теперь факторинг — это комплекс услуг по погашению задолженности, которые финансовый агент оказывает за уступку этой задолженности.

Набор таких услуг собирается как бутерброд. Есть основной элемент, своеобразная булка для бутерброда: клиент уступает денежные требования фактору и оплачивает его услуги. Есть начинка, которую выбирают стороны: минимум две услуги из следующего перечня:

По желанию стороны могут добавить «посыпку и соус» — дополнительные услуги. Например, ведение бухгалтерского учета, обработка реестров должников, инвентаризация дебиторской задолженности, страхование и т. д.

При цессии допустима уступка как денежных, так и неденежных требований, например можно уступить право забрать товары со склада продавца. При факторинге же допускается только уступка требований заплатить деньги.

Отличия от форфейтинга. Факторинг используется для краткосрочного финансирования. Средний срок факторинга — 90 дней. Предоставлять деньги на длительный срок рискованно: должник может быть не в состоянии оплатить свою задолженность. Чтобы минимизировать такой риск, иногда применяют другой вид финансирования в счет уступки денежного требования — форфейтинг.

В российском законодательстве нет специальных норм о форфейтинге, но российские компании иногда используют такую схему финансирования. Чаще всего форфейтинг применяется во внешнеторговых экспортных сделках.

Как и в факторинге, в форфейтинге есть три стороны:

Вексель и аккредитив — это безусловные обязательства должника заплатить определенному лицу. Должник должен уже не в силу того, что кредитор оказал ему какую-то услугу, выполнил работу или продал товар, а в силу оформленного векселя или аккредитива. Содержание и законность первоначального договора между кредитором и должником не должны волновать форфейта.

При факторинге же фактор должен убедиться в реальности и экономической обоснованности проданного ему долга. Поэтому в рамках форфейтинга финансирование может быть предоставлено на более длительный срок — даже на несколько лет.

Иногда форфейтинг считают разновидностью факторинга. Но этот не так, ведь форфейт не оказывает кредитору услуг по возврату долга.

Преимущества и недостатки

Что лучше — факторинг или кредит. Факторинг и кредит — две разные формы финансирования, каждая из них имеет свои плюсы и минусы.

Преимущество факторинга в том, что для него не требуется искать дополнительное обеспечение, например залог или поручительство другого лица. Обеспечение факторинга — это право требования к должнику. Получается, что факторинг решает проблему дебиторской задолженности в счет ее уступки. При такой модели не требуется привлекать дополнительные материальные ресурсы.

С кредитом заводу дополнительно придется заложить свое оборудование, чтобы дождаться оплаты за проданный сахар. При факторинге завод просто уступает финансовому агенту свое право требования к покупателю сахара и не ищет дополнительного обеспечения.

Полученные в рамках факторинга средства можно сразу использовать по своему усмотрению. Кредиты же чаще всего имеют целевое назначение. То есть деньги, которые завод получил в рамках факторинга, он может потратить на зарплату работникам, ремонт оборудования или налоги. А при кредите заводу придется потратить средства на цели, которые он указал в договоре, — закупку свеклы.

Другое преимущество факторинга заключается в том, что финансовый агент — фактор — сам занимается возвратом долга, поэтому завод сможет сэкономить на бухгалтерах, экономистах и юристах.

Недостатки тоже есть:

Когда используют факторинг

Особенности использования в России. В западных странах факторинг воспринимается как комплекс услуг по управлению дебиторской задолженностью. То есть бухгалтерские, юридические, информационные услуги не менее важны, чем предоставление денег.

В России же факторинг используется прежде всего как альтернатива кредиту. Если по какой-то причине бизнес не может получить кредит, то он начинает искать другие варианты финансирования, например факторинг. Наши предприниматели еще не осознали ценность услуг по сопровождению долга. Такие дополнительные услуги часто воспринимаются как попытка фактора увеличить свою комиссию.

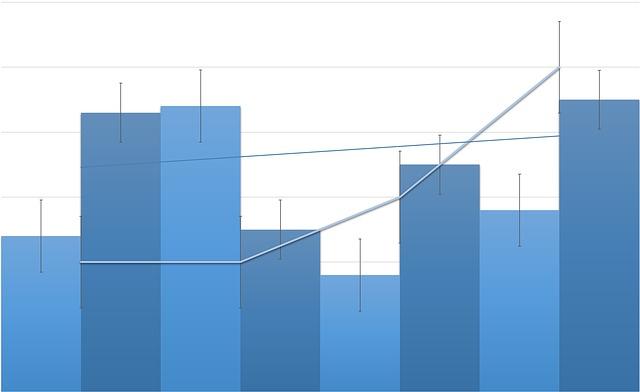

Поэтому в России используется преимущественно факторинг без регресса. Так называется вариант факторинга, когда финансовый агент не может требовать от кредитора компенсации за то, что должник не оплатил долг. При таком виде факторинга финансовый агент берет на себя все риски. Кредитор остается при деньгах, даже если должник не рассчитался по долгам и не способен это сделать. Для кредитора главное, чтобы фактор выкупил задолженность, а успешность ее погашения не так важна. В 2018 году доля такого факторинга составляла 69%, а в 2019 — уже 77%.

Совместный отчет ООО «Национальные кредитные рейтинги» и Ассоциации факторинговых компаний о факторинге в РоссииPDF, 497 КБ

В этих законах ничего не сказано о возможности применения факторинга. По этой причине Минфин запретил использовать факторинг в госзакупках. Из-за этого в госзакупках почти не участвовал малый бизнес, поскольку ему было трудно предоставлять заказчикам отсрочки платежей.

Но в 2019 году Верховный Суд РФ решил, что Минфин был не прав. С этого момента факторинг стал применяться и по отношению к контрактам, которые заключают при госзакупках.

Теперь исполнитель по госконтракту может передавать факторам право требования оплаты по нему. Это удобно, если контракт не предусматривает аванса, а своих средств для его исполнения недостаточно. К факторам, которые покупают требования к госзаказчикам, специальных условий не предъявляется, поэтому фактором может быть любая коммерческая организация.

Для того чтобы вести бизнес без перебоев, предприятию нередко приходится привлекать денежные средства в рамках беззалогового кредитования. Сегодня это выгоднее всего делать по условиям факторинга. Однако перед тем, как прибегать к такому виду займов, очень важно разобраться: факторинг, что это.

Факторинг: что это простыми словами через понимание роли участников процесса

В сделке по факторингу участвуют всего три стороны. Схематично их функции в договоре факторинга можно представить в виде следующей таблицы:

Выгода от участия в факторинге

Лицо, предоставляющее товары или услуги

Возможность вести бизнес бесперебойно, вкладывая в закупки новых товаров и активов средства, предоставленные фактором

Отсрочка платежа за предоставленные товары и услуги

Организация, предоставляющая беззалоговый займ (обычно в этой роли выступает банк)

Комиссия от сделки

Данные роли будут распределены между участниками факторинга независимо от того, по какой именно схеме проводится сделка.

Виды факторинга

Различают закрытый факторинг, при котором организация предоставляет клиентам товары или услуги с отстроченным платежом, беря у банка краткосрочный кредит на основании появившейся дебиторской задолженности (этот тип является наиболее распространенным) и открытый факторинг, при котором задолженность полностью переходит к банку, соответственно, покупателю товара или услуги приходится рассчитываться уже непосредственно с этой организацией. Такой тип факторинга менее популярен.

Также в международной практике выделяют:

На условия факторинга значительно влияют риски участников. Если сделка оформляется с регрессом, то поставщик может лишиться части финансирования в том случае, если должник не произведет оплату за товар или услугу в срок. В данном случае фактор имеет право передать неоплаченные счета поставщику с требованием возмещения. При таких условиях риски факторинга существенно возрастают. Если речь идет о факторинге без регресса, то поставщик не зависит от платежеспособности покупателя, так как проблему неоплаты полностью берет на себя посредник. Следовательно, риск неоплаты товара снижается до нуля, в то время как задолженность взыскивается факторинговой компанией самостоятельно.

Помимо этого особо выделяют такие виды факторинга как тендерный, который предоставляется для компаний, выигравших контракт на продажу продукции или проведение определенных работ, а также факторинг-гарантию, при котором компании, предоставляющей товары или услуги, не дается финансирование.

Открытый и закрытый факторинг

В первом случае факторинг схема различается в зависимости от того, насколько осведомлены участники сделки. При открытом факторинге и покупатель, и поставщик знает о присутствии фактора, что отражается в документах об отгрузке. В этом случае дебитор рассчитывается с банком, которому полностью уступается задолженность. При закрытом типе договоренность между поставщиком и фактором является конфиденциальной. Плательщик перечисляет оплату кредитору по стандартной схеме, в то время как поставщик возвращает ее посреднику.

Этапы факторинга и схема процесса

Для лучшего понимания схемы факторинга, давайте рассмотрим конкретный пример закрытого факторинга:

Данный пример раскрывает этапы факторинга закрытого типа. В том же случае, если стороны работают по открытой схеме, кредитор получает от банка 100% компенсации суммы за товары или же услуги, соответственно, последний этап в данной схеме упускается.

Преимущества и недостатки факторинга

Эффективность факторинга заключается в том, что его механизм позволяет поставщику существенно снизить свои риски. Важно то, что при получении денежных средств по схеме факторинга предоставление залога не требуется. Однако одним финансированием преимущества факторинга не ограничиваются. Посредник принимает на себя многие другие функции, связанные с управлением дебиторской задолженности: ведет учет выплат, контролирует сроки погашения, обеспечивает бухгалтерское и статистическое управление задолженностью, готовит финансовую отчетность. Избавление от дополнительной нагрузки позволяет компании сконцентрироваться на своем основном виде деятельности. Таким образом, использование факторинга позволяет существенно сократить организационные издержки. Что касается покупателя, то у него появляется возможность получить дополнительную отсрочку платежа, а также согласовать удобный для себя график выплат.

Однако, если проанализировать отзывы, можно сделать вывод, что есть и недостатки факторинга. В первую очередь это касается дороговизны услуг, вследствие чего некоторые компании предпочитают кредит. В том случае если покупатели стабильно платят в срок, что обеспечивает ритмичность поставок и оплаты, то привлечение фактора нецелесообразно. Менее привлекателен факторинг с правом регресса.

Договор факторинга — что это простыми словами

Предмет договора факторинга

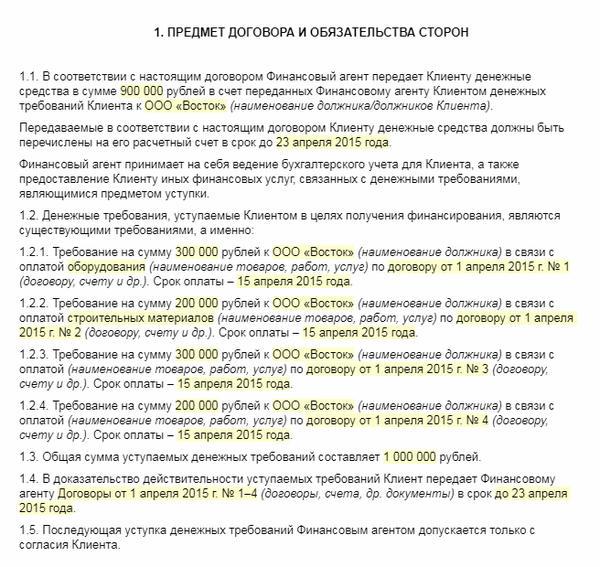

Предметом договора факторинга является предоставляемое клиенту финансирование. В некоторых случаях такой договор помимо финансирования предполагает также предоставление кредитору дополнительных услуг, в частности, ведения его бухгалтерии, которую может взять на себя финансовый агент (фактор).

Стороны договора факторинга

Сторонами являются: компания, предоставляющая клиенту товары или услуги с правом отсрочки платежа, а также банк или другая финансовая организация, предоставляющая кредит с правом уступки денежного требования. Также в некоторых ситуациях в качестве стороны договора будет выступать как раз лицо с дебиторской задолженностью (вторым же останется фактор). Это справедливо для договоров по реверсивному факторингу.

Структура договор факторинга

Суть договора факторинга очень хорошо раскрывается через его структуру. В ее состав входят:

Для того чтобы разобраться детальнее в структуре такого документа, предлагаем вашему вниманию договор факторинга, заполненный по основным моментам. Обращаем ваше особое внимание также на ту важную особенность, что ваш договор факторинга (образец заполненный) может отличаться от приведенного образца в зависимости от того, какой именно тип факторинга был вами выбран при заключении контракта на сотрудничество с юридическим лицом, также, какие дополнительные условия такого сотрудничества выдвинула факторинговая компания вашему предприятию.

Финансирование под уступку денежного требования

Под договором финансирования под уступку денежного требования (факторинга) понимается передача одной стороной (финансовым агентом) другой стороне (клиенту) денежных средств в счет денежных требований клиента к третьему лицу, образовавшегося при предоставлении товаров (работ, услуг) клиентом третьему лицу. Дополнительно по договору факторинга финансовый агент может оказывать и другие услуги, к примеру, ведение бухгалтерского учета.

Предметом уступки может быть не только денежное требование, по которому наступил срок платежа, но и права на денежное требование в будущем.

Как правило, финансовыми агентами выступают банки, инвестиционные компании или прочие кредитные организации. Финансовые агенты после заключения договора выплачивают клиенту 80-90% денежных средств в счет долга третьего лица. Остальные денежные клиент получает после перечисления денежных средств агенту от третьего лица за вычетом вознаграждения. По сути, смыслом заключения договора факторинга является перекладывание риска неполучения денежных средств от третьего лица на финансового агента и компенсация этого риска определенным вознаграждением агенту.

При заключении договора факторинга важное значение имеет письменное уведомление третьему лицу об уступке денежного требования. Только после его получения должник обязан произвести платеж финансовому агенту, и освобождается от обязательств перед клиентом. При отсутствии письменного уведомления он вправе перечислить денежные средства непосредственно клиенту.

Бухгалтерский учет договора факторинга

В учете клиента расчеты по договору факторинга отражаются по 76 счету «Расчеты с дебиторами и кредиторами» на отдельном субсчете. Вознаграждение финансовому агенту учитывается клиентом в прочих расходах. Доходы от уступки прав требования относятся к доходам от реализации.

При факторинге учет у дебитора (покупателя товаров, работ, услуг) практически не меняется, так как он просто учитывает смену лица в обязательствах.

Налоговый учет договора факторинга

Использование факторинга в деятельности не влечет для клиента изменений в моменте определения налоговой базы по НДС, кроме того он получает средства, необходимые для уплаты в бюджет налога по отгруженным, но еще не оплаченным покупателями товарам. Сумма НДС с вознаграждения подлежит вычету у клиента на основании документов, представленных финансовым агентом.

У финансового агента сумма полученного вознаграждения по договору факторинга включается в доходы при исчислении налога на прибыль, и облагается НДС.

В соответствии со статьей 279 НК при уступке прав требования:

— до наступления срока платежа отрицательная разница между доходом от реализации и стоимостью реализованного товара признается убытком налогоплательщика;

— после наступления срока платежа отрицательная разница признается убытком в целях налогообложения 50% на дату уступки права требования, а 50% по истечении 45 календарных дней с даты уступки права требования.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.