выплата заработной платы работникам по пластиковым карточкам отражается записью

Перечисление зарплаты на пластиковые карты

Петрухина Татьяна Александровна,

эксперт Департамента правовой поддержки компании ПРАВОВЕСТ

Перечисление на пластиковые карты – распространенный и удобный способ выплаты заработной платы, который используется во многих организациях. Однако у бухгалтеров, аудиторов и налоговых консультантов возникают многочисленные вопросы по бухгалтерскому учету, налогообложению и правовому регулированию в области карточных расчетов. Попробуем разобраться с ними на страницах нашего журнала.

Трудовое законодательство

| В трудовом или коллективном договоре целесообразно установить, что в случае утраты банковской карты она подлежит восстановлению за счет средств сотрудника. Если договором банковского счета предусмотрена возможность использования банковской карты после увольнения сотрудника, то в договоре следует указать, что с момента увольнения все расходы по обслуживанию банковской карты несет уволенный сотрудник. |

Бухгалтерский учет

Приведем пример отражения начисления и выплаты зарплаты по пластиковым картам. По условиям трудовых договоров, заключенных с сотрудниками, зарплата выдается 20-го числа каждого месяца и 5-го числа следующего месяца производится окончательный расчет. Взносы на страхование от несчастных случаев на производстве выплачиваются по ставке 0,7 процентов. Сумма аванса составляет 65 000 руб. (аванс перечисляется на счета работников 18 октября). Зарплата за октябрь начисляется в сумме 125 000 руб. (перечисляется на счета работников 3 ноября). За перечисление денег на карточные счета банк взимает комиссию в размере 0,5 процентов от перечисленной суммы. В учете бухгалтер должен сделать следующие проводки:

При перечислении аванса 18 октября:

Налоговый учет

В отношении НДФЛ Минфин РФ разъясняет, что платежи организации-работодателя банку или иным организациям (включая комиссии банка за выпуск и годовое обслуживание банковских карт, связанных с выплатой заработной платы и выдачей иных платежей работникам) не могут рассматриваться в качестве объекта обложения НДФЛ 9.

При исчислении налога на прибыль нет прямого запрета на учет расходов, связанных с оформлением сотрудникам банковских карт, на которые в дальнейшем будет перечисляться зарплата. Следовательно, такие расходы можно учесть при расчете налога на прибыль на общих основаниях. То есть при выполнении условий затраты должны быть экономически обоснованы, документально подтверждены и произведены при осуществлении деятельности, направленной на получение дохода 10.

Данную позицию поддерживает и Минфин РФ. В частности, в Письме от 02.03.2006 N 03-03-04/1/167 указывается, что расходы по уплате банку комиссии за перечисление заработной платы на пластиковые карты сотрудников организации являются обоснованными и на основании пп. 15 п. 1 ст. 265 НК РФ относятся к внереализационным расходам. Во избежание споров с налоговыми органами обязанность работодателя нести расходы, связанные с безналичной формой выплаты заработной платы, следует включить в коллективный договор или трудовые договоры сотрудников. В этом случае данные затраты будут учитываться в целях налогообложения прибыли согласно п. 25 ст. 255 НК РФ.

6) п. 11 Положения о бухгалтерском учете «Расходы организаций» (ПБУ 10/99), утв. Приказом Минфина РФ от 06.05.1999 N 33н

8) п. 2 ст. 24 Федерального закона от 15.12.2001 N167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»; п. 4 ст. 22 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

9) п. 2 ст. 24 Федерального закона от 15.12.2001 N167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как отразить в учете выплату зарплаты сотрудникам на карты через банк?

Вопрос от читательницы Клерк.Ру Ангелины Яковлевны (г. Новосибирск)

С этого года мы перешли на выплату заработной платы сотрудникам на электронные карты через банк. Вопрос: как отразить данные операции в бухгалтерском и налоговом учете. Организация находится на УСН.

Основанием для отражения в бухгалтерском и налоговом учете организации операции по выплате заработной платы работникам посредством перечисления на электронные банковские карты является выписка банка.

Однако следует иметь ввиду, что Инструкцией по применению Плана счетов на счете 70 «Расчеты с персоналом по оплате труда» предусмотрен аналитический учет расчетов с персоналом по оплате труда в разрезе каждого работника организации, а информация, отраженная в банковской выписке, такой возможности не предоставляет. Поэтому для отражения в учете выплаты заработной платы бухгалтерская запись по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 51 «Расчетный счет» неприемлема.

Для выхода из сложившейся ситуации рекомендуется использовать дополнительный субсчет «Расчеты по заработной плате, посредством применения электронных банковских карт» счета 76 «Расчеты с разными дебиторами и кредиторами», через который организовать отражение операции по выплате заработной платы в разрезе каждого сотрудника.

А именно: на основании банковской выписки делается бухгалтерская запись по дебету счета 76 субсчет «Расчеты по заработной плате, посредством применения электронных банковских карт» и кредиту счета 51 «Расчетный счет» на сумму указанную в банковской выписке. Одновременно на основании бухгалтерской справки и данных реестра, предоставленного в банк при перечислении зарплаты, делаются бухгалтерские записи по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 субсчет «Расчеты по заработной плате, посредством применения электронных банковских карт» в разрезе каждого сотрудника.

В целях налогообложения единым налогом расходы на выплату зарплаты сотрудникам будут признаваться на дату выписки банка, т.к. расходами налогоплательщика, применяющего упрощенную систему налогообложения, признаются затраты после их фактической оплаты (п. 2 ст. 346.17 НК РФ)

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Выплата зарплаты через банк на банковские карточки

Существует несколько вариантов перечисления заработной платы на банковские карточки:

Независимо от того, какой вариант выбран, в программе действия бухгалтера будут следующие: сформировать ведомость в банк, перечислить заработную плату, уплатить НДФЛ.

Рассмотрим каждое действие на примере.

Пошаговая инструкция

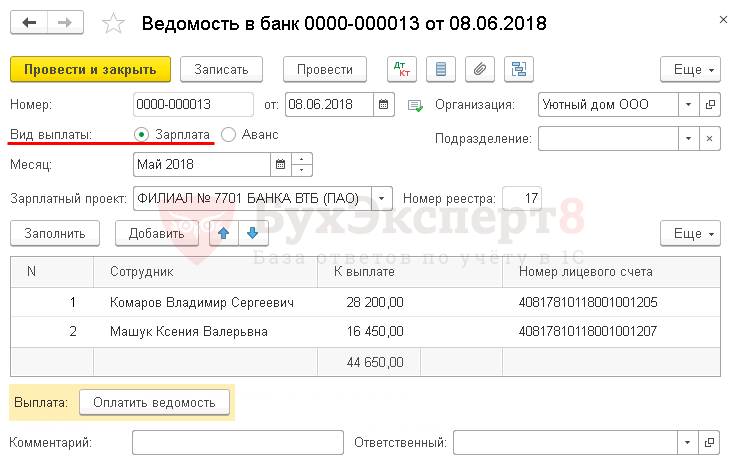

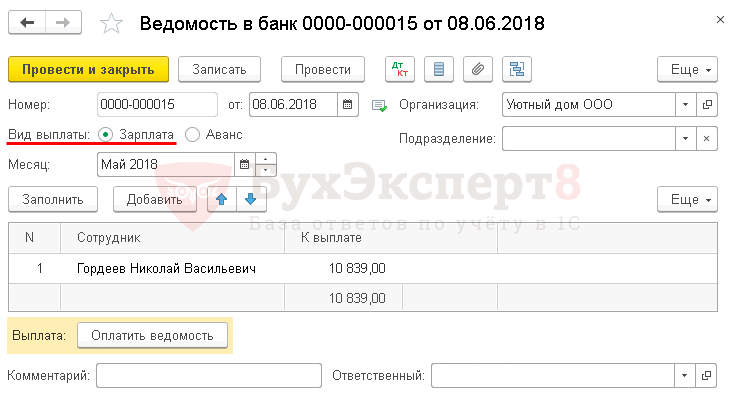

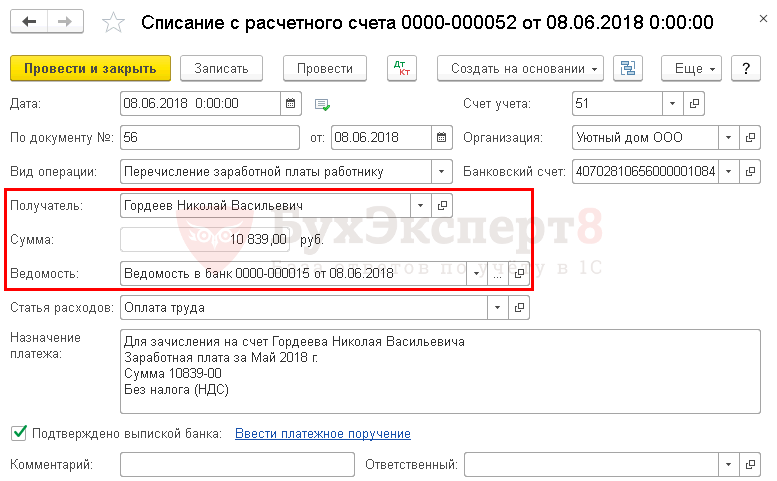

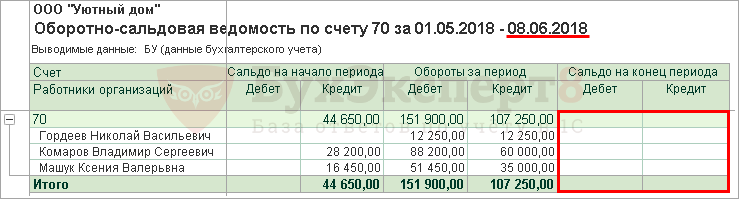

В Организации, согласно локальному акту, выплата зарплаты производится дважды в месяц: 25 и 10 числа. Выплаты производятся по зарплатному проекту на карты сотрудников, кроме Гордеева Н.В., который 23 мая 2018 был принят на работу и указал в заявлении личную карту для перечисления зарплаты.

08 июня 2018 (перенос с 10 июня) выплачена зарплата за вторую половину мая.

| Таб. № | Фамилия И.О. сотрудника | К выплате | Способ выплаты |

| 1 | Комаров Владимир Сергеевич | 28 200 | зарплатный проект |

| 4 | Машук Ксения Валерьевна | 16 450 | зарплатный проект |

| 9 | Гордеев Николай Васильевич | 10 839 | на личную карту |

| Итого | 55 489 |

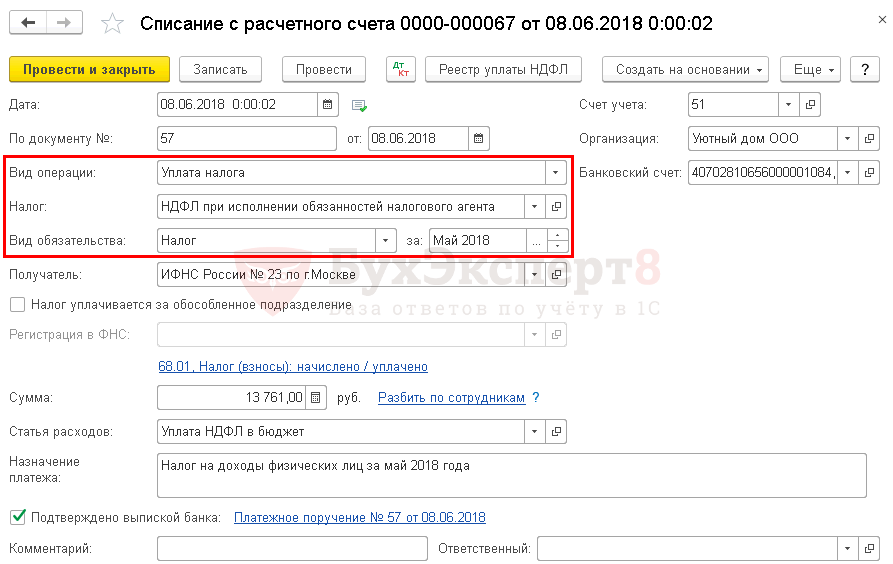

В тот же день уплачен НДФЛ за май 2018.

Пошаговая инструкция оформления примера. PDF

Получите понятные самоучители 2021 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выплата зарплаты по зарплатному проекту | |||||||

| 08 июня | — | — | 44 650 | Формирование ведомости на выплату | Ведомость в банк — По зарплатному проекту | ||

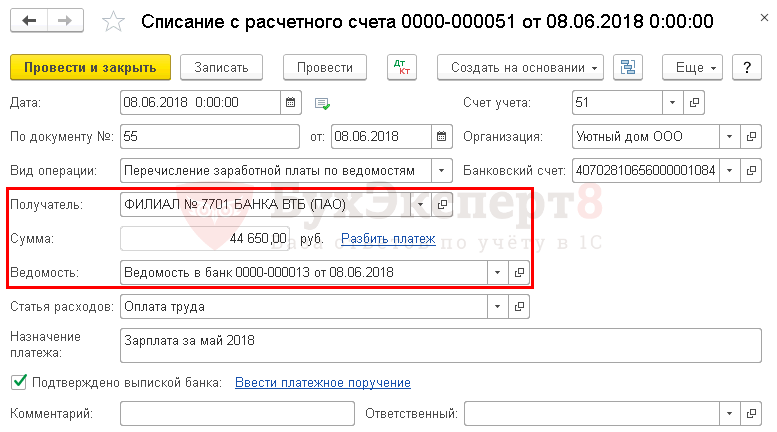

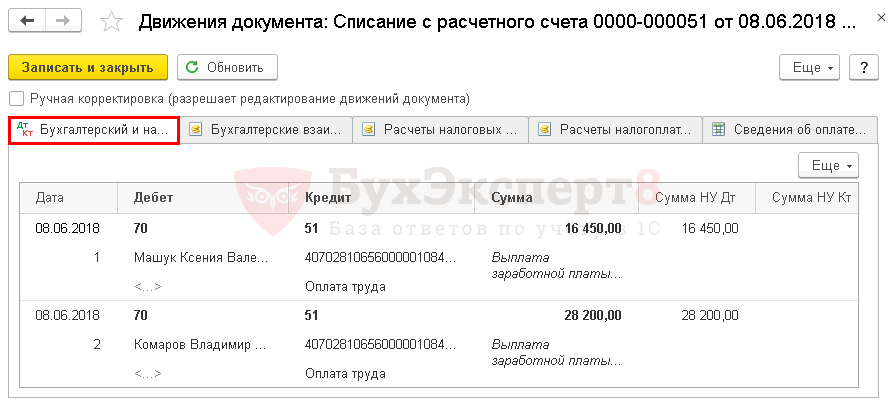

| 70 | 51 | 44 650 | 44 650 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы по ведомостям | ||

| Выплата зарплаты на личные карточки сотрудников | |||||||

| 08 июня | — | — | 10 839 | Формирование ведомости на выплату | Ведомость в банк — На счета сотрудников | ||

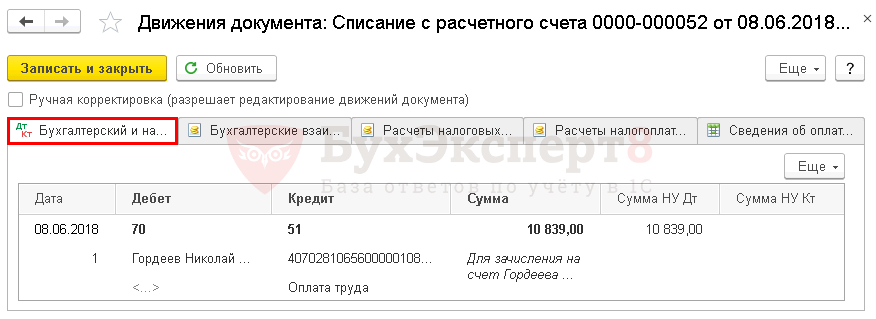

| 70 | 51 | 10 839 | 10 839 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы работнику | ||

| Уплата НДФЛ в бюджет | |||||||

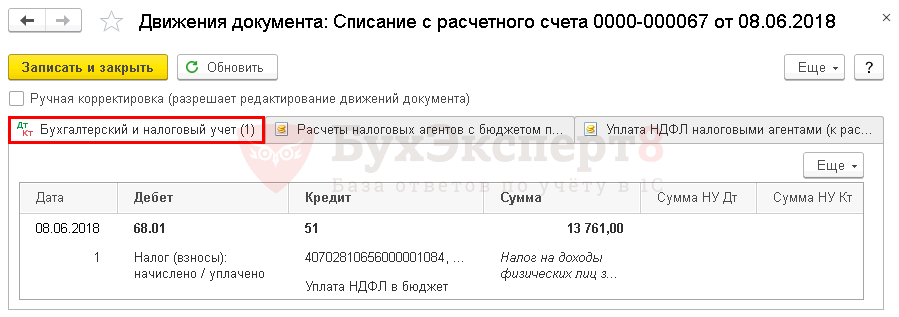

| 08 июня | 68.01 | 51 | 13 761 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

Начало примера смотрите в публикациях:

Выплата зарплаты по зарплатному проекту

Для выплаты заработной платы в рамках зарплатного проекта необходимо чтобы в программе:

Формирование ведомости на выплату зарплаты

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Необходимо обратить внимание на заполнение полей:

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

Документальное оформление

При перечислении заработной платы необходимо вместе с платежным поручением предоставить в банк список работников с указанием их лицевых счетов и сумм зарплаты.

Выплата зарплаты

Фактическое перечисление заработной платы сотрудникам оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк PDF.

Необходимо обратить внимание на заполнение полей:

Проводки по документу

Документ формирует проводку:

Выплата зарплаты на личные карточки сотрудников

Для выплаты заработной платы не в рамках зарплатного проекта, а на личную карточку сотрудника необходимо, чтобы справочник Сотрудники был заполнен следующим образом PDF:

Формирование ведомости на выплату зарплаты

Необходимо обратить внимание на заполнение полей:

По кнопке Заполнить формируется табличная часть данными к выплате по итогам указанного месяца:

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

Документальное оформление

Выплата зарплаты

Фактическое перечисление заработной платы сотруднику оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы работнику по кнопке Оплатить ведомость внизу формы документа Ведомость в банк PDF.

Необходимо обратить внимание на заполнение полей:

Проводки по документу

Документ формирует проводку:

Отражение в отчетности 6-НДФЛ

Исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). Дата фактического получения доходов в виде оплаты труда — последний день месяца, указанный в поле Зарплата за документа Начисление зарплаты (п. 2 ст. 223 НК РФ). Она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ.

В форме 6-НДФЛ выплата заработной платы отражается в:

Разделе 1 «Обобщенные показатели»:

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее дня, следующего за днем выплаты заработной платы сотруднику (п. 6 ст. 226 НК РФ).

Необходимо обратить внимание на заполнение полей:

Проводки по документу

Документ формирует проводку:

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

При этом конечная дата отчета должна быть днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 70 «Расчеты с персоналом по оплате труда» означает, что задолженность по заработной плате отсутствует по каждому сотруднику.

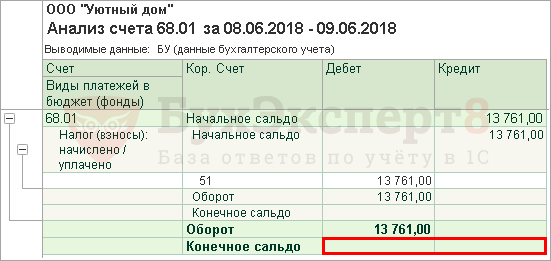

Проверка взаиморасчетов с бюджетом

В нашем примере выплата заработной платы осуществлялась 08 июня, поэтому конечная дата отчета должна быть 09 июня, т. е. следующий день за днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Перечисление зарплаты на банковскую карту в 2021 году: проводки

Каждый работник получает за свой труд вознаграждение – заработную плату. В современных условиях работник самостоятельно может выбрать как именно он хочет получить причитающиеся ему выплаты. Многие работодатели подключаются к зарплатному проекту, а кто – то из них просто перечисляет нужные суммы на карточки каждому сотруднику напрямую.

Какие способы выплаты заработной платы бывают

Еще лет 10 назад вопрос о том, как выплачивать заработную плату не стоял. Большинство работодателей рассчитывались со своими сотрудниками наличными деньгами, выдавая их через кассу. Технологии не стоят на месте и в последнее время большинство компаний предпочитают производить расчет с работниками посредством перечисления выплат на их карты.

На данный момент часть 3 статьи 136 ТК РФ говорит о том, что законодательно закреплено два способа расчетов с работниками:

Оба способа равноценны и могут использоваться на любом предприятии.

Срок выплаты заработка сотрудникам установлен внутренними документами организации и не зависит от способа расчета. Единственный нюанс состоит в том, что на карту деньги могут перечисляться чуть позже. Этот факт нужно обязательно учитывать и уточнить непосредственно в банке. Для того, чтобы все работники получали заработную плату точно в срок, необходимо при необходимости корректировать дату перечисления средств на банковские карточки.

Заявление на перечисление зарплаты на карту

Вариант расчета, когда перечисление заработной платы производится в безналичной форме, на карты сотрудников, имеет широкое распространение.

Предложить такой способ расчета может как работник, так и работодатель. Однако работодатель ни под каким предлогом не может принуждать сотрудника использовать карту для получения заработка.

Для того чтобы получать причитающиеся выплаты, работник должен написать заявление в свободной форме. Оно является подтверждением того факта, что сотрудник самостоятельно принял решение об использовании карты, работодатель его не принуждал.

К заявлению необходимо приложить банковские реквизиты для перечисления средств. Работник бухгалтерии отправляет деньги строго на реквизиты, которые предоставил работник.

Заявление работник может написать как при приеме на работу, так и в процессе своей деятельности, если посчитает это удобным для себя. Руководство компании не может отказать работнику в перечислении выплат на карту, даже если всем остальным сотрудникам деньги выдаются через кассу на руки.

Заявление на перечисление зарплаты на карту может выглядеть следующим образом.

В документе четко указывается, на основании какой нормы трудового права осуществляется просьба, а также приводятся все необходимые для перечисления реквизиты.

Выбор банка для оформления карты

Отношения в сфере выплаты заработной платы регулируются не только Трудовым кодексом. Наряду со статьей 136 ТК РФ, действует закон № 333-ФЗ от 04.11.2014 года, который регламентирует порядок выплаты вознаграждения работникам за труд.

Сотрудник самостоятельно, по своему усмотрению, выбирает банк, посредством которого желает получать свои деньги.

| ВАЖНО! Абсолютно не имеет значения, устраивается ли гражданин на новую работу или в процессе деятельности в компании решил сменить обслуживающий его банк. В любом случае работодатель не имеет законного права отказаться перечислять деньги на карту выбранного банка |

Такая же позиция закреплена в Информационном сообщении Роструда от 25 марта 2021 года. Следует помнить, что если работодатель откроет карту для сотрудника в «удобном» для себя банке, то, согласно пункта 1 статьи 846 ГК РФ, работник может не использовать такой счет.

Если сотрудник уже трудится на предприятии и решил сменить обслуживающее его кредитное учреждение, то заявление нужно подавать директору как минимум за 5 дней до момента начислений.

Еще один нюанс. Все работники бюджетной сферы для получения заработной платы обязаны использовать исключительно карты МИР. При использовании таких карт не имеет значения, какой банк ее выдал.

Работник не хочет получать выплаты на карту

Несмотря на то, что получать зарплату на карту удобно и достаточно безопасно, некоторые работники хотят получать свои деньги как и прежде – через кассу организации.

Согласно пункта 2 статьи 1 ГК РФ, работодатель не может навязать сотруднику свою волю. Соответственно, принудить оформить карту сотрудника невозможно. Даже если в организации предусмотрен зарплатный проект, придется подстраиваться под желание каждого сотрудника, если не будет найден компромисс, устраивающий обе стороны.

Учет перечисления заработной платы на карту

Бухгалтерский учет операций по перечислению вознаграждения сотрудникам чрезвычайно прост. Проводки, которые должен сделать бухгалтер, зависят от того, как происходит перечисление. Рассмотрим записи, которые должен сделать специалист при перечислении денег в таблице.

| Способ получения средств | Проводка | Пояснение |

| Зарплатный проект | Д76 К51 | Перечисление средств на зарплату с расчетного счета |

| Д70 К76 | Зачисление денег на карты работников | |

| Поступление денег напрямую на карты работников | Д70 К51 | Перечисление зарплаты с расчетного счета на карту сотрудника |

Приведем пример. Сотруднику Иванову А.В. начислена зарплата в размере 20000 рублей. Деньги перечисляются непосредственно на карту работника. Бухгалтер сделает проводки в учете:

Д20 К70 – начислена зарплата 20000 руб.

Д70 К68/НДФЛ – удержан НДФЛ 2600 руб.

Д70 К51 – перечисление средств на карту 17400 руб.

Д68/НДФЛ К51 – НДФЛ отправлен в бюджет 2600 руб.

Учет расходов при перечислении на карты

При использовании карт для перечисления зарплаты работникам, компания несет затраты:

Все перечисленные операции являются затратами на услуги банка, в учете относятся к прочим расходам. В учете составляются следующие проводки.

| Бухгалтерская запись | Пояснение |

| Д91.2 К60(76) | Отражение расходов на выпуск карты |

| Д60(76) К51 | Оплата средств за выпуск карт для сотрудников. Такая же проводка составляется при оплате аванса за годовое обслуживание |

| Д91.2 К60(76) | Проводка отражает ежемесячное списание расходов на обслуживание карт |

Следует учитывать, что сотрудник, исключительно по собственному желанию, может возместить компании расходы на открытие карты. Для этого свое желание он должен выразить в заявлении.

Перечисление на карту другого лица

Иногда появляется необходимость перечислять зарплатные выплаты гражданина не на его карту, а на счет третьего лица. Обычно это происходит, если сотрудник возвращает заемные средства или оплачивает какую – либо покупку.

Следует помнить, что такие перечисления – это право работодателя, а не обязанность. От работника в таком случае потребуется заявление, где нужно указать:

Комиссия, которую берет банк за такие операции, обычно оплачивает сам работник.

Вопрос

Какая ответственность предусмотрена для работодателей, которые навязывают своим сотрудникам услуги определенного банка?

Для таких нарушений предусмотрена административная ответственность, которая закреплена в статье 5.27 КоАП РФ. Закреплено, что за такое нарушение, если оно совершено впервые, на ответственное лицо накладывается штраф в размере от 10000 до 20000 рублей. Юридическое лицо оштрафуют на сумму от 30000 до 50000 рублей. За повторное нарушение штрафы увеличиваются.

Ошибка

При начислении заработной платы допущена ошибка, работнику перечислили больше, чем нужно. Порядок действий в такой ситуации зависит о того, является ошибка счетной или нет.

Если ошибка не касается расчетов и работник не имеет к ней никакого отношения, то вернуть переплаченные средства будет проблематично. В этом случае работник по собственной инициативе может вернуть сумму переплаты.

Когда ошибка допущена при расчетах (счетная), то, согласно абзацу 4 части 2 статьи 137 ТК РФ, сумму переплаты можно вернуть. Возврат возможен, если ошибка замечена в течение месяца с момента ее совершения. Ежемесячные удержания из заработка работника составят не более 20% от суммы, причитающейся «на руки».

Перечисление заработка на банковскую карту является удобным способом выплаты как для самого работника, так и для работодателя.