выплата заработной платы в натуральной форме проводки

Особенности учета натуральной оплаты труда

Натуральная оплата труда может быть частью системы оплаты труда в аграрном секторе и некоторых других отраслях. Как учитывать такую зарплату, на что обратить внимание бухгалтеру?

Зарплата есть — денег нет

Натуральная форма оплаты труда распространена прежде всего в сельскохозяйственной отрасли. Некоторое распространение она может иметь в пищевой промышленности, в других отраслях, производящих потребительские товары.

Внимание! Не используется в качестве натуроплаты спиртное, иная потенциально опасная продукция, различного рода боны, купоны, долговые расписки.

Принято считать, что доплата продукцией свидетельствует о недостатке денежных средств, которыми фирма расплачивается с работниками. Однако работники агрофирмы зачастую сами настаивают на включении натуроплаты в систему оплаты труда. Причина здесь – наличие подсобных хозяйств жителей села, возможность использовать натуроплату в качестве корма для животных, иметь дополнительный доход. Сельскохозяйственная продукция используется и для личного потребления.

Формы натуральной оплаты, ее доля в структуре оплаты труда, другие условия применения этого вида трудовых выплат могут быть чрезвычайно разнообразными. В связи с этим натуральная оплата труда должна отражаться в локальных актах компании: в учетной политике, положении об оплате труда и других документах по труду. При заключении колдоговора условия выплаты натуроплаты составляют значительную часть данного документа. Стандартные формы документов при учете начислений и выплат натуроплаты используются редко. Самостоятельно разработанные внутрифирменные бланки отражают, как правило, возможность выдачи именно той продукции, которую производит фирма. Их необходимо зафиксировать в учетной политике.

Возможность часть заработной платы выдавать «натурой» прописана в действующих законодательных актах.

Согласно ст. 22 ТК РФ заработная плата должна выплачиваться работодателем полностью и вовремя, в сроки, установленные ЛНА, кодоговором, трудовым договором. Возникает вопрос: можно ли деньги полностью заменить натуроплатой и расплачиваться с работниками? ТК РФ не содержит такого варианта расчета с персоналом.

Натуроплата применяется в расчетах согласно ст. 131 ТК РФ. Законодатель относит ее к неденежным формам расчета.

Правовое регулирование натуроплаты содержит и Постановление Пленума ВС РФ № 2 от 17/03/04 (п. 54).

Согласно этим документам условия применения натуроплаты такие:

Бухгалтерский учет натуроплаты

В Методрекомендациях по бухгалтерскому учету затрат труда и его оплаты в сельском хозяйстве (утв. Минсельхозом РФ 22/10/08) указаны характерные особенности натуроплаты, имеющие значение при построении и ведении учета (р. 2):

На сегодняшний день тезис о том, что натуроплата не может признаваться реализацией, оспаривается налоговыми органами. Они ссылаются на ст. 154 п. 2 НК РФ, где говорится о передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме. Указывается, что налоговая база по НДС определяется как стоимость этих товаров (работ, услуг).

Мнения судей в данном вопросе разделились. К примеру, ФАС ПО (пост. № А65-15982/2006 от 01/03/07) сделал вывод, что продажа продукции работникам в счет заработной платы облагается НДС, со ссылкой на названную статью НК. В то же время ФАС СКО (пост. № Ф08-402/2008-127А от 18/02/08) не признал данную выплату реализацией, квалифицируя ее как оплату труда, облагаемую НДФЛ. Обложение же НДС выплаты, относящейся к трудовым отношениям, суд посчитал незаконным.

Как и любой трудовой доход, натуроплата облагается НДФЛ. Здесь применима ст. 211 НК РФ п. 1, по которой налоговая база будет определяться стоимостью натуроплаты. Стоимость рассчитывается в порядке, обозначенном ст. 105.3 НК, с ориентировкой на рыночные цены продукции.

Если налоговики обнаружат занижение стоимости, сравнению с рыночным уровнем цен, они доначислят НДФЛ на натуроплату, посчитав, что у работника образовался дополнительный доход, материальная выгода. Об этом сказано, например, в письме Минфина № 03-02-07/1-51 от 08/02/07.

Схема проводок по учету натуроплаты может быть такой:

Стандартными проводками удерживаются налоги:

Получение и учёт доходов в натуральной форме

Доход натуральный и «ненатуральный»

Доходы людей можно представить не только в виде денег, но также в натуральной форме. Например, частные лица могут получить натуральные поступления в виде:

Вопрос: Работник филиала получил доход в виде оплаты труда в натуральной форме от головной организации. Как отразить этот доход в отчетности по формам 2-НДФЛ и 6-НДФЛ и в какой бюджет перечисляется НДФЛ? То есть доход должен включаться в отчетность по месту нахождения организации (головного офиса) или по месту нахождения филиала? Филиал и головной офис находятся в разных регионах.

Посмотреть ответ

При этом слово «натуральный» употребляется не столько в значении «природный, естественный», сколько «предназначенный не для продажи, а для собственного потребления».

ВАЖНО! С точки зрения налогообложения такие доходы наряду с денежными также подлежат учету (то есть подоходный налог платится и с них). Об этом пишется в Налоговом кодексе (статья 210). Там же (статья 226) установлено, что фирмы, предприниматели, частные адвокаты и нотариусы должны сами насчитать и уплатить НДФЛ с плательщика (чаще всего речь идет об их сотруднике, получающем часть зарплаты в натуральном виде).

Учет натурального дохода

Для бухгалтера разработаны специальные инструкции, позволяющие учесть именно натуральный доход работника. Они приведены ниже:

ВАЖНО!

В натуральном виде зарплату нельзя выплачивать следующими товарами или финансовыми обязательствами:

Схема проводок

Для правильной фиксации натуральной части дохода следует пользоваться проводками, указанными в таблице:

| Проводка | Операция |

|---|---|

| Д 20 (26, 44) — К 70 | начисление заработной платы |

| Д 70 — К 90 | выдача товаров в счет зарплаты с учетом НДС на их стоимость |

| Д 90 — К 68 | начисление НДС со стоимости переданных товаров |

| Д 90 — К 41 (43) | списание себестоимости переданных товаров |

Отражение натурального дохода в форме 6-НДФЛ

Комментарии по заполнению данной формы содержатся в письме ФНС от 01.08.2016 № БС-4-11/13984. Вкратце правила таковы:

ВАЖНО!

Федеральный закон №212 содержит перечень неденежных поступлений, с которых не начисляются страховые взносы. К ним относятся:

Натуральный доход и льготное питание сотрудников

Бывает, что организация проводит праздничное мероприятие, на котором предусмотрено и бесплатное угощение для сотрудников. Одним словом, в этих ситуациях работники получают дополнительный натуральный доход. Однако подоходный налог с него можно не оплачивать. Соответствующую позицию заявило Министерство финансов РФ в Письме от 06.03.2013г. №03-04-06/6715.

Суть рекомендации в том, что если компания не может оценить выгоду от получаемых работниками благ, а также персонифицировать ее, то НДФЛ не начисляется.

Другое дело, если речь идет об организованной системе питания для сотрудников (льготной или полностью бесплатной). В этом случае компания обязана вести учет на основе выдаваемых работникам талонов или же с помощью специального журнала, где фиксируются посещение ими столовой.

Существует и другая система – работникам могут выдавать карты, при помощи которых они оплачивают еду, а в конце месяца учет растрат осуществляется на основе фактического потребления.

Натуральный доход и проезд сотрудников

Если работа сопряжена со служебными поездками или в случае необходимости дополнительных трат при поездке на работу и домой (например, офис расположен за чертой города) компания обязана возмещать все затраты на проезд. Часто сотрудникам предоставляется проездной билет либо компенсация за фактически совершенное количество поездок. Данные средства не являются доходами, а значит – не облагаются налогом. Следовательно, и учитывать их как натуральный доход некорректно.

ВАЖНО! Расходы на проезд в командировке не относятся к этой категории. Они компенсируются работодателем в порядке, предусмотренном ст.168 ТК.

В целом учет ненатуральной части дохода не занимает много времени и усилий. Нужно лишь точно следовать инструкции и учитывать последние изменения в соответствующих законах.

Выдача части заработной платы в натуральной форме

Организация выдает готовую продукцию или товар в счет заработной платы. Выдача происходит не в плановом порядке, а по желанию работника. Необходимо отразить в ЗУП 3.1 начисление произвольной части заработной платы в виде оплаты труда в натуральной форме и, соответственно, одновременное уменьшение зарплатного дохода на ту же сумму.

Законодательство

Условия для выдачи части зарплаты в неденежной форме (ч. 2 ст. 131 ТК РФ):

Настройки в программе

Начисление дохода в натуральной форме

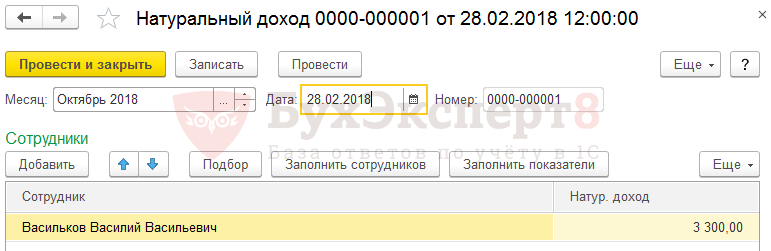

Для того чтобы произвести начисление, нужно перед расчетом зарплаты ввести через Данные для расчета зарплаты сумму дохода, полученного в натуральной форме:

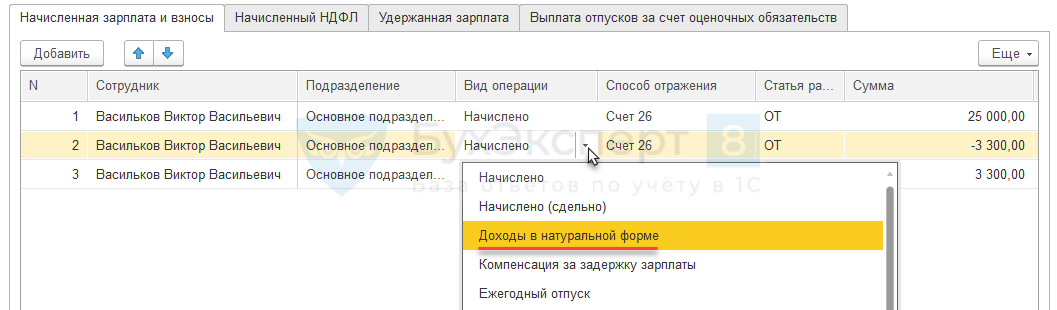

В документе Начисление зарплаты и взносов будет зарегистрирован натуральный доход и одновременное уменьшение «зарплатного» дохода:

Получите понятные самоучители 2021 по 1С бесплатно:

Отражение в бухгалтерском учете

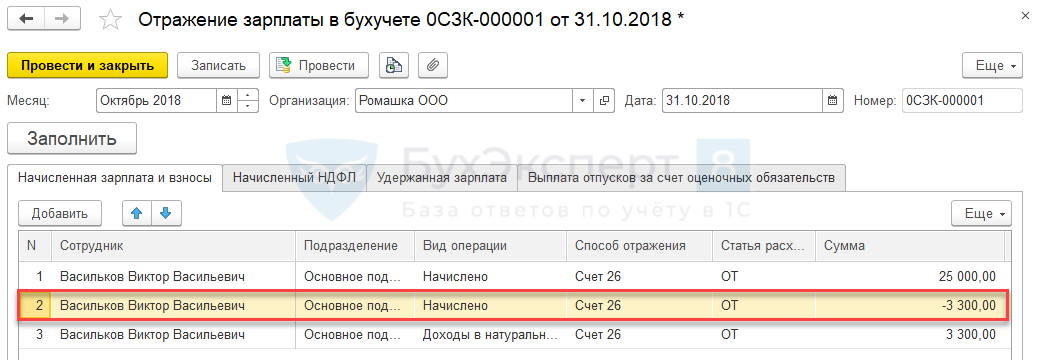

В документе Отражение зарплаты в бухучете отрицательная сумма, уменьшающая «зарплатный» доход, будет выделена отдельной строкой по Виду операции — Начислено :

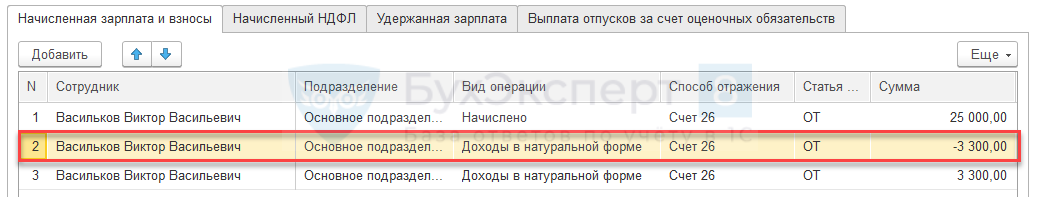

Чтобы в бухгалтерской базе после синхронизации сумма начисленная сотруднику по кредиту счета 70 не уменьшалась, нужно скорректировать Вид операции в стоке с отрицательным доходом на Доход в натуральной форме :

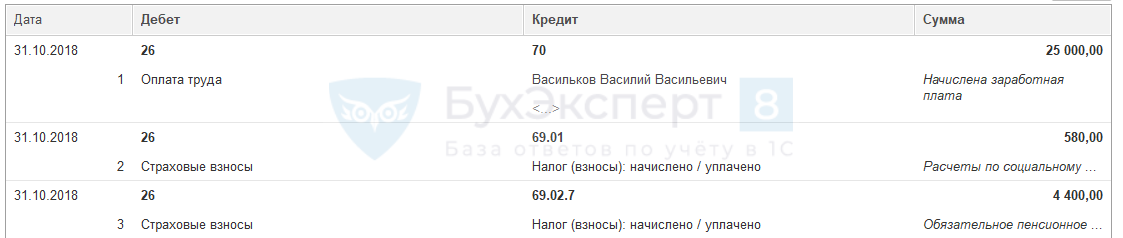

После синхронизации в бухгалтерской базе НЕ будет сформирована проводка на отрицательную сумму, что верно:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 4,00 из 5)

Все комментарии (2)

Добрый день! А если натуральный доход начислен без удержания, то проводка должны быть? Стокнулись с ситуацией когда расходится сумма по 70 счету на начисленные натуральные доходы. Т.е. проводки по натуральным доходам (начислениям) не формируются совсем. Правильно ли это и если да, то почему?

Здравствуйте!

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо большое, Мария как всегда на высоте: приятный голос и с пользой )))

Выплата заработной платы в натуральной форме в 1С: ЗУП ред. 3.1

В настоящий момент бизнес переживает не самые лучшие времена. Поэтому все больше и больше предприятий, как в лихие 90-е, либо выдают часть заработной платы в натуральном выражении, либо стараются компенсировать какие-то личные затраты сотрудников (оплата детского сада, коммунальных услуг и т.д.) В данной статье мы рассмотрим настройку и начисление заработной платы в натуральной форме на примере программы 1С: ЗУП ред. 3.1, порядок начисления с данных сумм страховых взносов и НДФЛ.

Статьей 131 ТК РФ предусматривается возможность выплаты заработной платы в неденежной (натуральной) форме.

При том должны соблюдаться следующие правила:

• данное положение должно быть закреплено в коллективном или трудовом договоре и подкреплено письменным заявление работника;

• сумма натурального дохода не должна превышать 20 процентов от начисленной заработной платы данный период. Если сотрудник просит выдать ему имущество стоимостью более 20%, то это оформляется как продажа от организации;

• в качестве натуральной оплаты могут выдаваться: сырье, материалы, товары, продукция и т.п., стоимость которых не может превышать их рыночною стоимость.

Понятие и особенности налогообложения натуральных доходов закреплены в ст. 211 НК РФ.

Коды доходов для НДФЛ для начисления «Натуральный доход»

В программе 1С: ЗУП предусмотрено два вида настройки для натурального дохода, различающиеся по кодам доходов для НДФЛ: 2510 и 2530.

Давайте разберемся в вопросах: «Какие предусмотрены кода доходов?» и «В чем разница между ними?»

Код дохода 2510 применяется к начислениям-компенсациям организацией работнику каких-либо затрат или услуг. Например,

• оплата за работника коммунальных услуг;

• оплата детского сада или оплата обучения ребенка, или обучения самого сотрудника;

• оплата питания, отдыха и т.п.

Код дохода 2530 – доходы в натуральной форме. Он применяется, когда организация выдает в качестве оплаты труда сотруднику продукцию, товары или услуги.

Потому используя начисление «Натуральный доход», или создавая новый вид начисления, необходимо учесть эти моменты и определить, какой вариант используется в организации.

Рассмотрим эти варианты подробнее.

Настройка начисления «Натуральный доход» с кодом 2510

Шаг 1. Для включения предопределенного вида начисления «Натуральный доход» в программе необходимо зайти в раздел «Настройка» – «Расчет зарплаты».

Далее, кликнув по гиперссылке «Настройка состава начислений и удержаний», перейдем в раздел «Прочие начисления» и поставим галочку «Регистрируются натуральные доходы».

Шаг 2. Посмотрим, что появилось после включения этой настройки.

Шаг 3. Откройте карточку начисления «Натуральный доход».

Видим, что появилось начисление натурального дохода с кодом 2510.

Шаг 4. Рассмотрим это начисление более подробно.

На закладке «Основное» указано:

• назначение начисления – «Доход в натуральной форме»;

• начисление выполняется – по отдельному документу;

• порядок расчета – ввод фиксированной суммой.

Шаг 5. На закладке «Учет времени» отражается, что это дополнительная оплата за уже отработанное время, без указания вида времени.

Остановимся подробнее на вопросе налогового учета натурального дохода.

Шаг 6. Перейдите на закладку «Налоги, взносы, бухучет».

Натуральный доход облагается НДФЛ и страховыми взносами, как и заработная плата в денежном выражении.

Код дохода НДФЛ – 2510 «Оплата за налогоплательщика товаров, работ, услуг или имущественных прав, в т.ч. коммунальных услуг, питания, отдыха, обучения в его интересах».

Пользователь может произвольно задать название начисления. Например, «Оплата коммунальных услуг» или «Оплата детского сада». Это название будет отражено в расчетном листке сотрудника и других отчетах. Можно скопировать имеющееся начисление (кнопка с плюсиком) и изменить название.

Рассмотрим порядок отражения данного начисления в программе 1С: ЗУП ред. 3.1 на примерах.

Оплата коммунальных услуг в качестве натурального дохода

Согласно коллективному договору организация оплачивает за сотрудников коммунальные платежи. Данная выплата признается доходом в натуральной форме согласно пп. 1, п. 2, ст. 211 НК РФ.

Рассмотрим пример: сотрудник Севрюков С.М. в сентябре предоставил квитанцию на оплату коммунальных услуг на сумму 3580 руб. По коллективному договору организация оплачивает расходы по коммунальным платежам сотрудников, учитывая эти суммы, как натуральный доход, удерживая с них НДФЛ и уплачивая страховые взносы. Сумма не превышает 20% его заработка, поэтому отразим ее в полном размере.

Для ввода документов начисления натурального дохода предназначен одноименный журнал в разделе «Зарплата».

Шаг 2. Нажмите «Создать» для ввода нового документа.

Шаг 3. Заполните шапку документа (месяц начисления и дату), выберите вид начисления – «Оплата коммунальных услуг». Заполните дату получения дохода. Подберите список сотрудников и заполните суммы. НДФЛ рассчитается автоматически.

Шаг 5. Сформируйте ведомость на выплату зарплаты. По сотруднику Севрюков С.М. выделено, что выплата и НДФЛ включают натуральный доход. Щелкните на ссылке мышкой – откроется детализация НДФЛ, с выделенной суммой налога по видам дохода – «Оплата труда» и «Натуральный доход».

Шаг 6. Сформируйте отчет «Справка «2-НДФЛ» для сотрудника» в разделе «Отчетность, справки». В строках с доходами сотрудника Севрюкова С.М. за сентябрь выделена сумма натурального дохода с кодом 2510.

Рассмотрим настройку и пример начисления натурального дохода с кодом 2530.

Настройка начисления «Натуральный доход» с кодом 2530

Рассмотрим пример: Сотрудник Середа И.А., работая на АЗС, часть оплаты труда получает в виде натурального дохода. Согласно трудового договора и заявления сотрудника, в счет заработной платы ему выделяется ежемесячно бензин. В сентябре Мирошниченко Ю.В. получил топливо на сумму 1900 руб. Отразим данное начисление в программе 1С: ЗУП.

Создадим новый вид начисления и назовем его «Натуральный доход (2530)». Вы можете назвать начисление по своему усмотрению – «Выдача бензина», «Оплата материалами» и т.п.

Шаг 1. Нажмите «Создать» в справочнике видов начислений и в карточке нового начисления укажите:

• название начисления – «Натуральный доход (2530)»;

• назначение начисления – «Оплата труда в натуральной форме». От этого зависит код для НДФЛ и вид доходов, для обложения страховыми взносами;

• порядок расчета – «Вводится фиксированной суммой»;

• начисление выполняется – «Ежемесячно».

Шаг 3. Сохраните новое начисление – «Записать и закрыть».

Отразим ввод начисления в программе.

Выдача готовой продукции в качестве натурального дохода сотрудника

Начисления, в настройке которых указано, что они вводятся ежемесячно, фиксируются кадровыми приказами – «Прием на работу», «Кадровый перевод» и т.п.

Если сумма начисления постоянно одна и та же, можно зафиксировать ее на определенный период, например, до конца года, документом «Изменение оплаты сотрудникам». В нашем примере суммы получаемого натурального дохода каждый месяц разные, потому вводить тот документ мы будем каждый месяц, указывая период – текущий месяц начисления, в нашем примере с 01 по 30 сентября 2020 года.

Выберите вид начисления «Натуральный доход (2530)», период его начисления и подберите сотрудников, указав им нужные суммы, согласно расчета.

В нашем примере сотрудник Середа И.А. в сентябре в счет оплаты труда получил топливо (бензин) на сумму 1900 руб.

Шаг 2. Сохраните документ – «Провести и закрыть».

Начисления, вводимые кадровыми документами, выполняются при окончательном расчете зарплаты документом «Начисление зарплаты и взносов» в разделе «Зарплата».

Шаг 3. Создайте документ «Начисление зарплаты и взносов». У сотрудника Середа И.А. появилась строка с начислением «Натуральный доход (2530)» с указанной ранее суммой.

Шаг 4. Проведите документ и сформируйте «Расчетный листок».

Начисление «Натуральный доход (2530)» отражено в строке вместе с другими начислениями оплаты труда сотрудника.

Обратите внимание, что сумма «Долг предприятия на конец месяца» рассчитана за минусом дохода в натуральной форме:

14105,45 (всего) – 1900 (натуральный доход) – 1834,00 (НДФЛ) = 10371,45 руб.

И при формировании документа «Ведомость в кассу» сумма попадает за минусом суммы начисления натурального дохода, т.к. оплата произведена топливом – бензином.

Так же и в других случаях, когда организация оплатила коммунальные платежи за сотрудника, его обучение, детский сад ребенка – эти суммы отражаются как натуральный доход и вычитаются при расчете суммы зарплаты к выплате.

Посмотрим, как отразилась сумма полученного дохода в налоговом отчете.

Шаг 5. Сформируйте отчет «Справка о доходах (2-НДФЛ) для сотрудников» в разделе «Отчетность и справки» или «Налоги и взносы».

В строках доходов по месяцам отражено начисление в сентябре нашего начисления «Натуральный доход (2530)» с выделением кода отдельной строкой.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Проводки по заработной плате

Начисление зарплаты и создание проводок по заработной плате — это ежемесячная обязанность бухгалтера. Она сохраняется при любых видах деятельности организации и при любых налоговых режимах. Мы подготовили практический материал, который поможет грамотно сделать все проводки и правильно отразить зарплату в бухгалтерском учете.

Зарплата в бухгалтерском учете

Начисление и выплата зарплаты, а также удержания из нее отражаются по счету 70 «Расчеты с персоналом по оплате труда». Это следует из плана счетов, утвержденного приказом Минфина России от 30.10.2000 № 94н. При начислении зарплаты бухгалтер использует кредит счета 70. При выплате зарплаты, при удержании НДФЛ, алиментов и прочего бухгалтер использует дебет счета 70.

Аналитику по счету 70 необходимо вести по каждому сотруднику компании.

Страховые взносы следует отражать по счету 69 «Расчеты по социальному страхованию и обеспечению», а НДФЛ — по счету 68 «Расчеты по налогам и сборам» субсчету «НДФЛ».

Даты проводок по заработной плате

Проводку по начислению зарплаты за тот или иной месяц датируют последним днем этого месяца.

Дата проводок по начислению аванса зависит от того, какой способ расчета принят в организации. Существует два варианта:

Проводки по начислению и удержанию НДФЛ, по списанию резервных удержаний, по начислению страховых взносов и удержанию алиментов обычно составляют в последний день месяца, за который начислена зарплата. А проводки по выплате аванса и заработной платы, по перечислению НДФЛ и взносов — в день, когда деньги списаны со счета или выданы из кассы.

Разновидности проводок по зарплате и налогам

Начисление заработной платы

В бухгалтерском учете заработная плата персонала — это расходы по обычным видам деятельности ( ПБУ 10/99 «Расходы организации»).

Производственные компании отражают зарплату по дебету счетов: 20 «Основное производство», 23 «Вспомогательные производства», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства». Торговые компании — по дебету счета 44 «Расходы на продажу».

При начислении зарплаты делают проводку:

ДЕБЕТ 20 (23, 26, 29, 44) КРЕДИТ 70 — начислена зарплата сотрудника такого-то

СПРАВКА. При начислении аванса, рассчитанного как зарплата за первую половину месяца, нужно делать такую же проводку, как при начислении зарплаты по итогам месяца.

Резервные удержания из зарплаты за первую половину месяца

Организации, в которых аванс равен зарплате за фактически отработанное время в первой половине месяца, нередко делают резервные удержания в размере, равном сумме НДФЛ, алиментов и т.д. Их показывают по дебету счета 70 и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» по соответствующему субсчету.

При резервных удержаниях делают проводки:

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Резервные удержания по НДФЛ» — резервное удержание НДФЛ из зарплаты сотрудника такого-то

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Резервные удержания по алиментам» — резервное удержание алиментов из зарплаты сотрудника такого-то

Удержания из зарплаты: НДФЛ, алименты и проч.

При удержании НДФЛ делают проводку:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «НДФЛ» — удержан НДФЛ из зарплаты сотрудника такого-то

При удержании алиментов делают проводку:

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Расчеты по алиментам» — удержаны алименты из зарплаты сотрудника такого-то

В случае других удержаний используют кредит счета, подходящего для конкретной ситуации.

Если аванс равен зарплате за фактически отработанное время в первой половине месяца, и были сделаны резервные удержания, то в конце месяца их необходимо списать.

При списании резервных удержаний делают проводки:

ДЕБЕТ 76 субсчет «Резервные удержания по НДФЛ» КРЕДИТ 70 —списаны резервные удержания по НДФЛ сотрудника такого-то

ДЕБЕТ 76 субсчет «Резервные удержания по алиментам» КРЕДИТ 70 — списаны резервные удержания по алиментам сотрудника такого-то

Начисление страховых взносов

Как и заработная плата, страховые взносы в бухучете относятся к расходам по обычным видам деятельности. Начисление взносов отражают по дебету счетов 20 (23, 26, 29, 44) и кредиту счета 69 по соответствующему субсчету (субсчета открывают по видам страхования).

ВАЖНО. В проводке по начислению страховых взносов счет 70 не задействован. Это объясняется тем, что взносы не входят в заработную плату и не удерживаются из нее.

При начислении взносов делают проводку:

ДЕБЕТ 20 (23, 26, 29, 44) КРЕДИТ 69 (субсчет по виду страхования) — начислены страховые взносы.

Выплата аванса и заработной платы

Аванс, а также начисленную зарплату за минусом НДФЛ, алиментов и прочих удержаний выдают на руки работнику. Если сотрудник получает деньги в кассе, составляется проводка по кредиту счета 50 «Касса». Если деньги переводят с расчетного счета организации на карточку сотрудника, составляется проводка по кредиту счета 51 «Расчетные счета».

При выплате аванса и зарплаты делают проводки:

ДЕБЕТ 70 КРЕДИТ 50 — выдан аванс (зарплата) из кассы;

ДЕБЕТ 70 КРЕДИТ 51 — перечислен аванс (зарплата) с расчетного счета.

Перечисление НДФЛ и взносов

Организация должна перечислить в бюджет НДФЛ не позднее дня, следующего за днем выплаты зарплаты (п. 6 ст. 226 НК РФ). Страховые взносы за тот или иной месяц следует перечислять не позднее 15-го числа следующего месяца (п. 3 ст. 431 НК РФ; ч 4 ст. 22 Федерального закона от 24.07.98 № 125-ФЗ ).

При перечислении НДФЛ и взносов делают проводку:

ДЕБЕТ 68 (69 соответствующий субсчет) КРЕДИТ 51 — перечислен НДФЛ (страховые взносы)

Пример бухгалтерских проводок по заработной плате

В торговой компании по трудовым договорам работают два сотрудника: Волков и Зайцев. Оклад Волкова составляет 50 000 руб. в месяц, оклад Зайцева — 45 000 руб. в месяц. По исполнительному листу ежемесячно удерживаются алименты в размере 25% доходов Зайцева.

Согласно учетной политике, аванс равен зарплате за время, фактически отработанное в первой половине месяца. При начислении аванса бухгалтер делает резервные удержания по НДФЛ и алиментам.

15 мая 2020 года начислен аванс за май: Волкову — 20 588 руб., Зайцеву — 18 529 руб. В этот же день деньги переведены на карты работников.

15 мая сделаны проводки:

ДЕБЕТ 44 КРЕДИТ 70 субсчет «Зарплата Волкова»

— 20 588 руб. — начислена зарплата Волкова за первую половину мая 2020 года;

ДЕБЕТ 70 субсчет «Зарплата Волкова» КРЕДИТ 76 субсчет «Резервные удержания по НДФЛ»

— 2 676 руб. (20 588 руб. х 13%) — резервное удержание НДФЛ из зарплаты Волкова;

ДЕБЕТ 70 субсчет «Зарплата Волкова» КРЕДИТ 51

— 17 912 руб. (20 588 руб. – 2 676 руб.) — перечислен аванс Волкову за первую половину мая 2020 года;

ДЕБЕТ 44 КРЕДИТ 70 субсчет «Зарплата Зайцева»

— 18 529 руб. — начислена зарплата Зайцева за первую половину мая 2020 года;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 76 субсчет «Резервные удержания по НДФЛ»

— 2 409 руб. (18 529 руб. х 13%) — резервное удержание НДФЛ из зарплаты Зайцева;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 76 субсчет «Резервные удержания по алиментам»

— 4 030 руб. ((18 529 руб. – 2 409 руб.) х 25%) — резервное удержание алиментов из зарплаты Зайцева;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 51

— 12 090 руб. (18 529 руб. – 2 409 руб. – 4 030 руб.) — перечислен аванс Зайцеву за первую половину мая 2020 года.

29 мая 2020 года начислена зарплата за вторую половину мая 2020 года: Волкову — 29 412 руб., Зайцеву — 26 471 руб. В этот же день зарплата за май переведена на карты работников, НДФЛ перечислен в бюджет, алименты перечислены взыскателю, начислены страховые взносы за май.

29 мая сделаны проводки:

ДЕБЕТ 44 КРЕДИТ 70 субсчет «Зарплата Волкова»

— 29 412 руб. — начислена зарплата Волкова за вторую половину мая 2020 года;

ДЕБЕТ 70 субсчет «Зарплата Волкова» КРЕДИТ 68 субсчет «НДФЛ»

— 6 500 руб. (50 000 руб. х 13%) — начислен НДФЛ с зарплаты Волкова за май 2020 года;

ДЕБЕТ 76 субсчет «Резервные удержания по НДФЛ» КРЕДИТ 70 субсчет «Зарплата Волкова»

— 2 676 руб. — списаны резервные удержания по НДФЛ с зарплаты Волкова;

ДЕБЕТ 70 субсчет «Зарплата Волкова» КРЕДИТ 51

— 25 588 руб. (50 000 руб. – 6 500 руб. – 17 912 руб.) — перечислена зарплата Волкову за май 2020 года;

ДЕБЕТ 44 КРЕДИТ 70 субсчет «Зарплата Зайцева»

— 26 471 руб. — начислена зарплата Зайцева за вторую половину мая 2020 года;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 68 субсчет «НДФЛ»

— 5 850 руб. (45 000 руб. х 13%) — начислен НДФЛ с зарплаты Зайцева за май 2020 года;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 76 субсчет «Расчеты по алиментам»

— 9 788 руб. ((45 000 руб. – 5 850 руб.) х 25%) — удержаны алименты из зарплаты Зайцева за май 2020 года;

ДЕБЕТ 76 субсчет «Резервные удержания по НДФЛ» КРЕДИТ 70 субсчет «Зарплата Зайцева»

— 2 409 руб. — списаны резервные удержания по НДФЛ с зарплаты Зайцева;

ДЕБЕТ 76 субсчет «Резервные удержания по алиментам» КРЕДИТ 70 субсчет «Зарплата Зайцева»

— 4 030 руб. — списаны резервные удержания по алиментам Зайцева;

ДЕБЕТ 70 субсчет «Зарплата Зайцева» КРЕДИТ 51

— 17 272 руб. (45 000 руб. – 5 850 руб. – 9 788 руб. – 12 090 руб.) — перечислена зарплата Зайцеву за май 2020 года;

ДЕБЕТ 68 субсчет «НДФЛ» КРЕДИТ 51

— 12 350 руб. (6 500 руб. + 5 850 руб.) — перечислен НДФЛ за май 2020 года;

ДЕБЕТ 76 субсчет «Расчеты по алиментам» КРЕДИТ 51

— 9 788 руб. — перечислены алименты из доходов Зайцева за май 2020 года;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по пенсионному страхованию»

— 20 900 руб. ((50 000 руб. + 45 000 руб.) х 22%) — начислены пенсионные взносы за май 2020 года;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по медицинскому страхованию»

— 4 845 руб. ((50 000 руб. + 45 000 руб.) х 5,1%) — начислены медицинские взносы за май 2020 года;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по соцстрахованию на случай временной нетрудоспособности и в связи с материнством»

— 2 755 руб. ((50 000 руб. + 45 000 руб.) х 2,9%) — начислены взносы по соцстрахованию на случай временной нетрудоспособности и в связи с материнством за май 2020 года;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по страхованию от несчастных случаев на производстве и профзаболеваний»

— 190 руб. ((50 000 руб. + 45 000 руб.) х 0,2%) — начислены взносы «на травматизм» за май 2020 года.

15 июня 2020 года перечислены страховые взносы за май. Сделаны проводки:

ДЕБЕТ 69 субсчет «Расчеты по пенсионному страхованию» КРЕДИТ 51

— 20 900 руб. — перечислены пенсионные взносы за май 2020 года;

ДЕБЕТ 69 субсчет «Расчеты по медицинскому страхованию» КРЕДИТ 51

— 4 845 руб. — перечислены медицинские взносы за май 2020 года;

ДЕБЕТ 69 субсчет «Расчеты по соцстрахованию на случай временной нетрудоспособности и в связи с материнством» КРЕДИТ 51

— 2 755 руб. — перечислены взносы по соцстрахованию на случай временной нетрудоспособности и в связи с материнством за май 2020 года;

ДЕБЕТ 69 субсчет «Расчеты по страхованию от несчастных случаев на производстве и профзаболеваний» КРЕДИТ 51

— 190 руб. — перечислены взносы «на травматизм» за май 2020 года.

В заключение отметим, что проводки по заработной плате будут несколько проще, если организация выплачивает аванс в фиксированном размере. В такой ситуации не нужно отражать резервные удержания, а затем их списывать. Кроме того, проводки по начислению зарплаты надо создавать только один раз — в конце месяца. Во всем остальном проводки при фиксированном авансе будут такими же, как в нашем примере.