выплаты акционерам газпрома в 2021

Прибыль «Газпрома» упала в 8 раз, но в 2021 году все будет иначе

«Газпром» (MCX: GAZP) — крупнейший в мире газодобывающий холдинг. Компании принадлежит около 16% всех мировых запасов природного газа, а также крупнейшая в мире система газопроводов. «Газпром» добывает примерно 66% газа и 12% нефти и газового конденсата в России.

Компания традиционно в числе последних представила итоговую консолидированную финансовую отчетность по результатам 2020 года. Как и ожидалось, на фоне кризиса в углеводородной отрасли прошлого года финансовые показатели бизнеса рухнули до многолетних минимумов, а чистая прибыль сократилась почти в 8 раз по сравнению с 2019 годом.

Положение в отрасли и операционные результаты

В первой половине 2020 года сразу несколько негативных факторов вызвали «идеальный шторм» на мировом рынке природного газа:

Как победить выгорание

Эти факторы снизили цены на нефть, газ и продукты их переработки, из-за чего операционные и финансовые показатели «Газпрома» упали.

По итогам 2020 года «Газпром» сократил объемы добычи газа на 9% — до 454,5 млрд м³, что стало худшим результатом с 2016 года. При этом объемы переработки газа сократились лишь на 3% — до 30,6 млрд м³.

Компания добывает нефть через дочернюю компанию «Газпром нефть» и производит электроэнергию через «Газпром энергохолдинг». По итогам 2020 года добыча нефти упала на 2% — до 47,1 млн тонн, а объемы производства электроэнергии рухнули на 11% — до 132,1 млрд кВт·ч.

Добыча природного и попутного газа, млрд м³

Переработка природного и попутного газа, млрд м³

Добыча нефти, млн тонн

Производство электроэнергии, млрд кВт·ч

Финансовые показатели

На фоне падения объемов продаж и цен выручка «Газпрома» сократилась по итогам 2020 года на 17,5% — до 6322 млрд рублей. Сильнее всего пострадало экспортное направление бизнеса, связанное с продажей углеводородов на внешние рынки. Так, выручка от продаж природного газа в Европу и другие страны рухнула на 28%, нефти и газового конденсата — на 35%, продуктов нефтегазопереработки — на 25%.

Структура выручки в 2020 году

| Природный газ | 48,2% |

| Продукты нефтегазопереработки | 28,5% |

| Сырая нефть и газовый конденсат | 7,7% |

| Электрическая и тепловая энергия | 7,9% |

| Услуги по транспортировке газа | 3,5% |

| Прочая выручка | 4,2% |

Операционные расходы компании сократились на 11% год к году, до 5666 млрд рублей, из-за сокращения расходов на покупку газа и нефти, а также уменьшения расходов по налогу на добычу полезных ископаемых на фоне низких цен на углеводороды в этот период.

В итоге прибыль от продаж упала на 45% — до 615 млрд рублей, что стало худшим результатом за последние годы.

Финансовые расходы «Газпрома» выросли почти в 4 раза, с 355 млрд до 1366 млрд рублей, из-за убытка по курсовым разницам в размере 1292 млрд рублей на фоне девальвации российского рубля. Большая часть долговых обязательств холдинга — в иностранной валюте.

В результате чистая прибыль компании рухнула на 87% — до 162 млрд рублей.

Динамика финансовых показателей компании, млрд рублей

| Выручка | Прибыль от продаж | Чистая прибыль | |

|---|---|---|---|

| 2016 | 6111 | 726 | 997 |

| 2017 | 6546 | 871 | 767 |

| 2018 | 8224 | 1930 | 1529 |

| 2019 | 7660 | 1120 | 1270 |

| 2020 | 6322 | 615 | 162 |

Долги и инвестиции

На фоне девальвации рубля и переоценки кредитов и займов общий долг «Газпрома» за 12 месяцев 2020 года вырос на 27% — до 4908 млрд рублей. При этом количество денег и их эквивалентов на счетах компании выросло за год на 49% — до 1034 млрд рублей. В результате чистый долг холдинга на 31 декабря 2020 года составил 3873 млрд рублей, что на 22% больше год к году.

На фоне роста чистого долга и падения показателя EBITDA уровень долговой нагрузки холдинга по коэффициенту «Чистый долг / EBITDA» по итогам 2020 года вырос с 1,7 до рекордных 2,64.

Динамика долговых показателей «Газпрома», млрд рублей

| Общий долг | Чистый долг | Чистый долг / EBITDA | |

|---|---|---|---|

| 2016 | 2830 | 1933 | 1,46x |

| 2017 | 3267 | 2398 | 1,63x |

| 2018 | 3864 | 3014 | 1,16x |

| 2019 | 3864 | 3168 | 1,7x |

| 2020 | 4908 | 3873 | 2,64x |

Последние годы компания активно инвестирует в сферу добычи, переработки и транспортировки углеводородов. По итогам 2020 года капитальные затраты составили 1523 млрд рублей. Это на 14% меньше инвестиций, чем в 2019 году.

Из большого количества инвестпроектов «Газпрома» в медиапространстве основное внимание сосредоточено на строительстве газопровода из России в Европу — «Северном потоке — 2». В мае строительство трубопровода в очередной раз приостановили до 1 июня, на этот раз из-за судебного иска экологов, которые утверждают, что территория прокладки имеет особое значение для гнездовья птиц. Сейчас проект находится на финальной стадии: осталось проложить 120 км труб в водах Дании и еще чуть больше 30 км — в водах Германии. Пока завершение работ назначено на конец сентября 2021 года.

Менеджмент «Газпрома» видит основные точки роста в ближайшие годы не на европейском, а на азиатском рынке. В своей презентации компания прогнозирует, что спрос на газ в Европе к 2030 году сократится с 517 до 489 млрд м³, а в Китае, наоборот, вырастет с 348 до 501 млрд м³.

По итогам 2020 года «Газпром» занимает около трети европейского рынка и через 10 лет планирует сократить свою долю до 25%, что с учетом общего падения потребления в Европе приведет к сокращению объемов прокачки примерно на 30%. Обратная ситуация со спросом на природный газ — со стороны Китая.

«Газпром» планирует через 10 лет удовлетворять около трети спроса на природный газ со стороны Китая. Речь идет об экспорте 160—170 млрд м³ газа, что потребует увеличить объемы прокачки в разы и приведет к расширению газотранспортных мощностей за ближайшие 10 лет.

Дивиденды

Дивидендная политика «Газпрома» на 2020—2022 годы предполагала постепенное увеличение уровня дивидендных выплат с 30% от чистой прибыли по итогам 2019 года до 50% по итогам 2021 года. То есть дивиденды по итогам 2020 года составили бы не менее 40% от чистой прибыли компании за отчетный период.

Однако менеджмент зафиксировал выплаты акционерам на уровне не менее чем 50% от чистой прибыли по МСФО и объявил дивиденды в размере 12,55 Р на акцию — 50% от скорректированной чистой прибыли по итогам 2020 года.

Мечты сбываются. «Газпром» перейдет на новые правила выплаты дивидендов

Российский фондовый рынок дождался решения правления «Газпрома» по дивидендной политике. Крупнейшая компания России с 2021 года ставит целью платить акционерам половину своей прибыли в виде дивидендов. Правительство настаивало на этом еще с 2016 года, однако компания не спешила, объясняя свою позицию большими капитальными затратами.

Переход на такую норму будет постепенным. По итогам 2019 года компания выплатит в виде дивидендов 30% прибыли, а из прибыли 2020 года акционеры должны получить 40%.

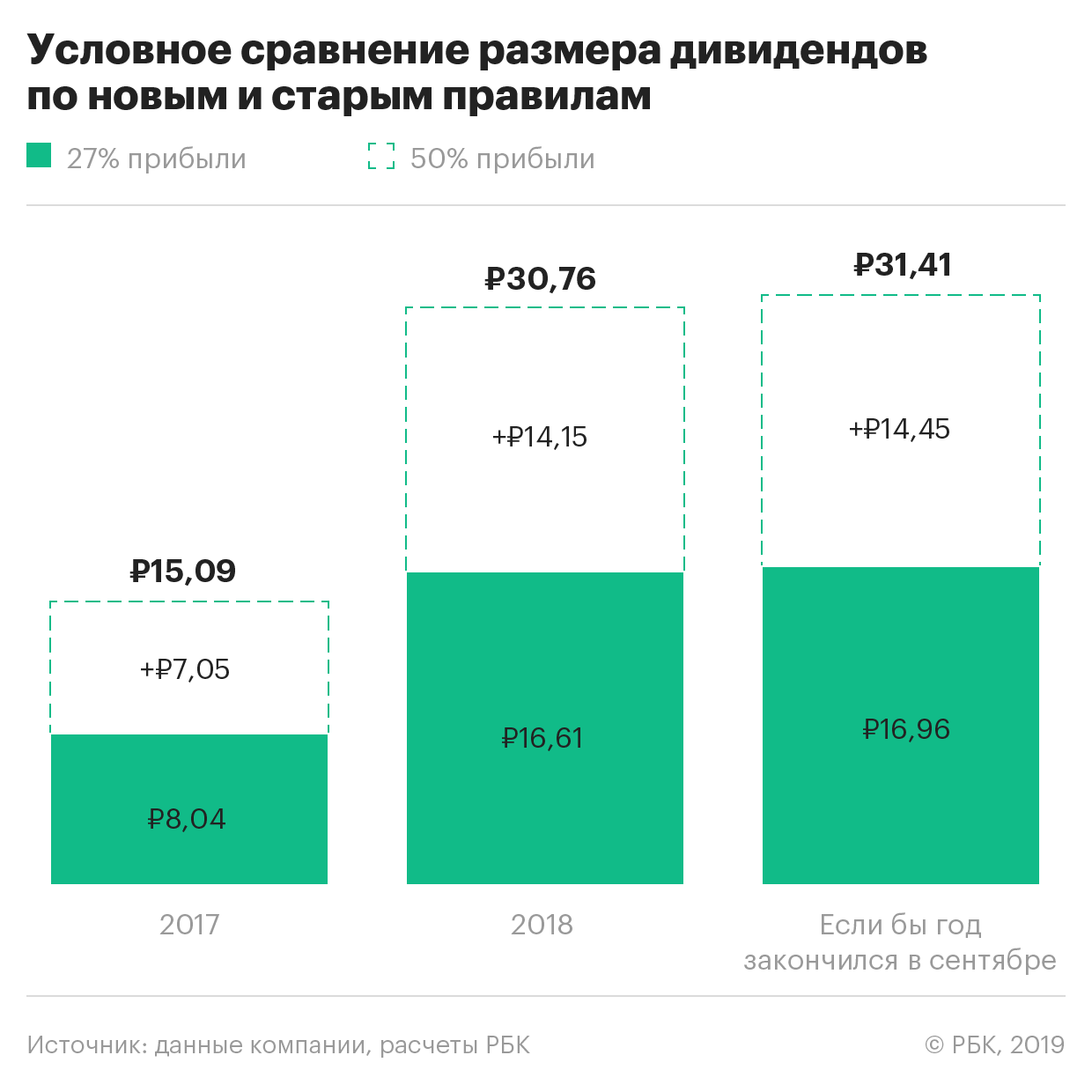

По итогам 2017 и 2018 годов на дивиденды ушло только 26,6% и 27% прибыли, а размер дивидендов составлял ₽8,04 и ₽16,6 на бумагу. Если бы «Газпром» решил не менять правила выплат дивидендов, то размер дивидендов по итогам 2019 года можно было ожидать на уровне ₽17. Такое предположение вытекает из того, что за последние четыре квартала (четвертый квартал 2018 года — третий квартал 2019 года) «Газпром» заработал ₽1487 млрд.

Насколько изменение дивидендной политики влияет на размер самих дивидендов? Это наглядно можно увидеть на картинке:

Если бы «Газпром» еще с 2017 года отчислял на дивиденды половину прибыли, то вы как владелец акций получили бы почти в два раза больше.

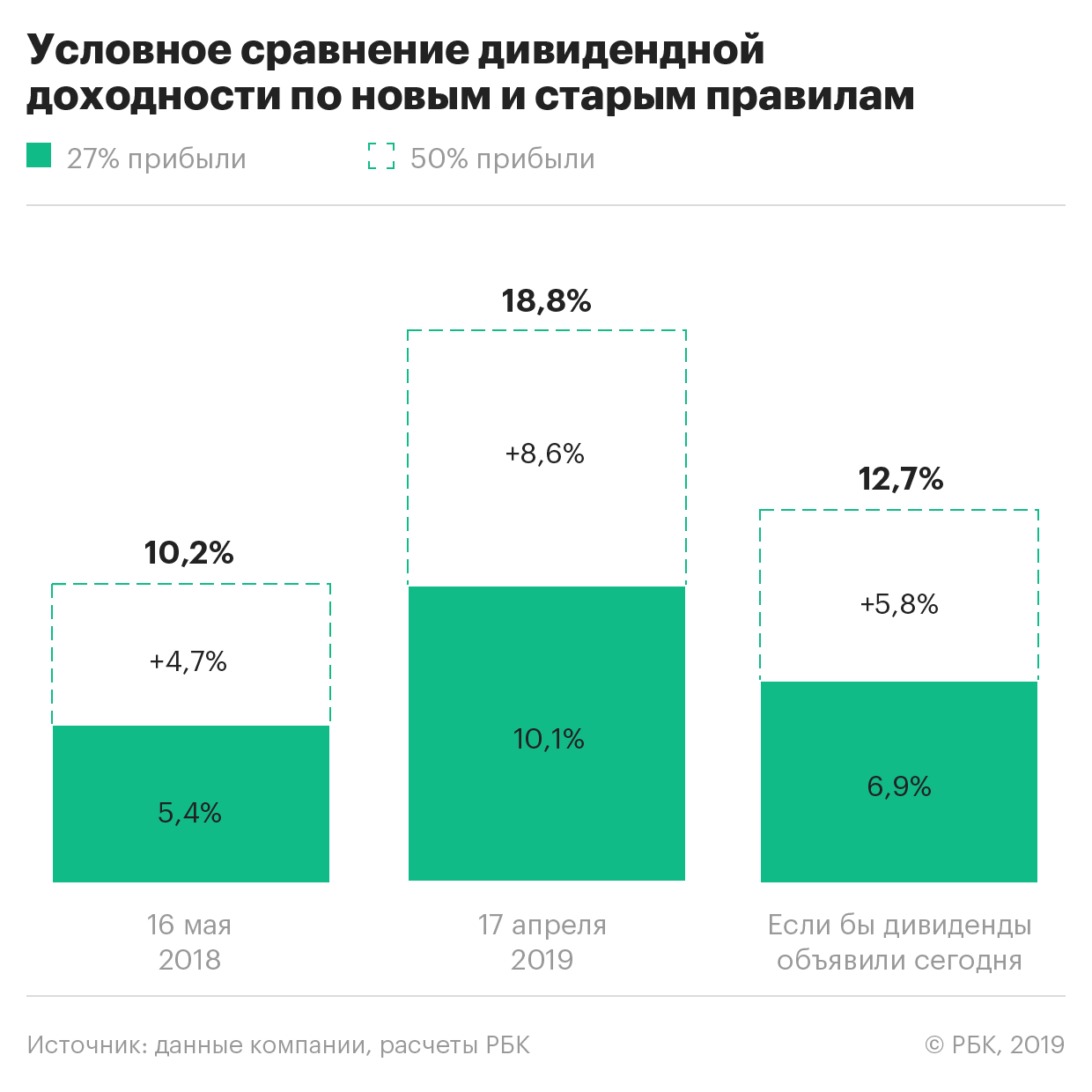

Практически в два раза выросла бы дивидендная доходность, если оценивать ее относительно котировок на момент объявления дивидендов.

С такой дивидендной доходностью рынок, вероятнее всего, реагировал бы либо значительным ростом, как это обычно происходит, либо переходом цен на более высокие уровни.

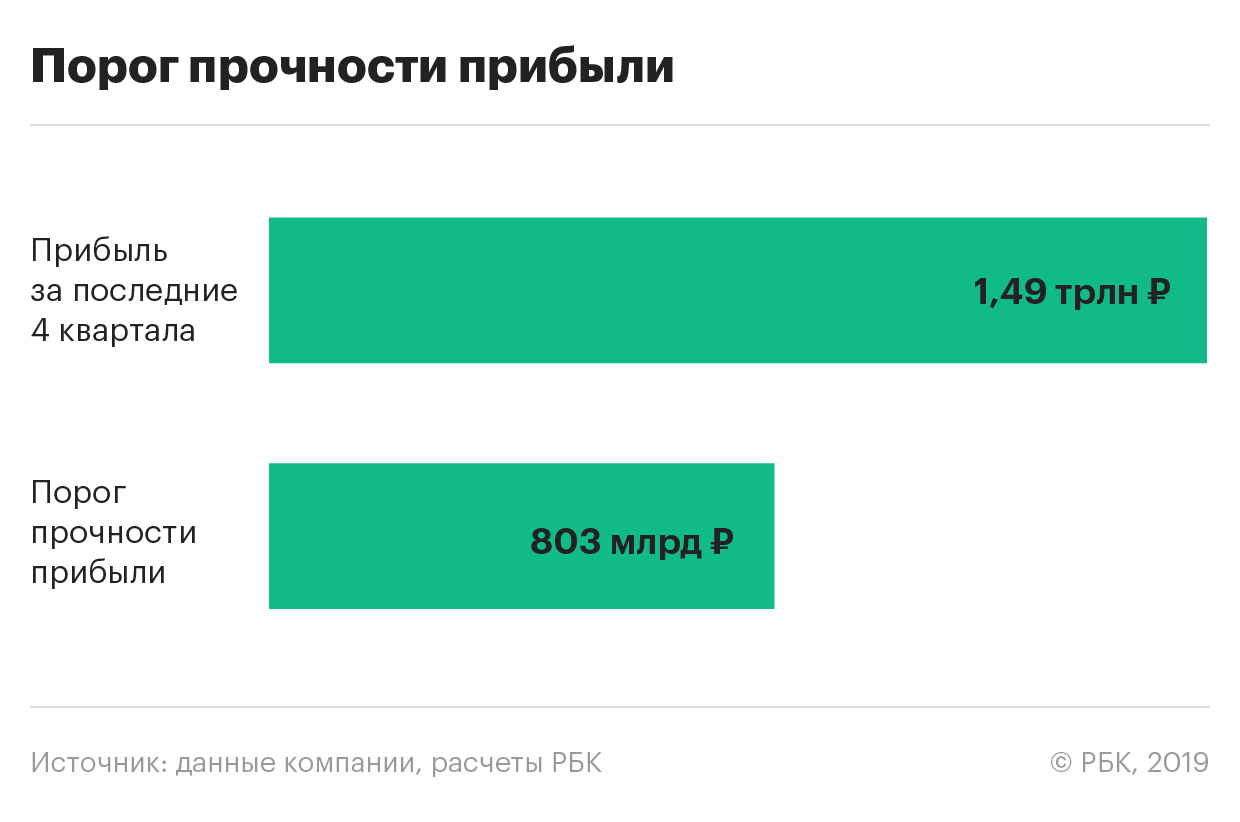

Закрепление правила выплаты 50% прибыли, помимо указанного повышения выплат, для инвестора хорошо тем, что создает гарантированный запас прочности по прибыли.

Ч тобы акционеру опять выплатили дивиденды на прежнем уровне, например ₽17 на акцию, прибыль «Газпрома» должна будет упасть с ₽1,5 трлн до ₽800 млн.

Фактически принятие новой дивидендной политики гарантирует акционерам двукратный запас прочности по размеру дивидендов.

Начать инвестировать в акции «Газпрома» можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

«Газпром» заплатит акционерам близкие к рекордным дивиденды

Монополия выплатит по 15,24 руб. за акцию перед возможным значительным снижением дивидендов на фоне пандемии

В условиях нынешнего «идеального шторма», который испытывает на прочность даже самые крепкие корпорации, каждый этап прохождения рутинных процедур приобретает далеко не формальную значимость.

Официальный представитель «Газпрома» Сергей Куприянов прокомментировал итоги собрания журналистам: «Дивиденды утверждены акционерами в объеме, который предлагало правление компании и поддержал совет директоров. Важно, что предложение выплачивать такие большие дивиденды было сделано на фоне сложной ситуации на энергетических рынках».

Уставный капитал ПАО «Газпром» состоит из 23,674 млрд обыкновенных акций. Государство контролирует более 50% акций напрямую (38,37%) и через госкомпании АО «Роснефтегаз» (10,97%) и «Росгазификация» (0,89%).

2020 год

Дивиденды 2019 года платятся по новой дивидендной политике: 30% от чистой прибыли по МСФО (в этом году еще решено не применять корректировку на неденежные статьи).

Уже за первый квартал 2020 года «Газпром» показал гигантский убыток по российским стандартам (отчетность по МСФО выйдет через две недели). И хотя большую часть этих 306 млрд рублей составил убыток по курсовым разницам, прибыль найти в 2020 году будет сложно.

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз чистой прибыли «Газпрома» на 2020 год, основанный на оценках аналитиков инвестиционных банков, составляет 237 млрд рублей. Этот прогноз позволяет надеяться на дивиденды (исходя из нормы в 40% от МСФО) в 4 рубля на акцию.

Более того, аналитики рейтингового агентства Moody’s предупредили, что в 2020 году коэффициент «чистый долг/EBITDA» для компании может оказаться выше уровня 2,5х. А при его превышении размер дивидендных выплат может быть сокращен по отношению величине, определяемой в соответствии с дивидендной политикой ПАО.

Корпоративные вопросы

Собрание на безальтернативной основе переизбрало совет директоров в прежнем составе. В него по-прежнему входят специальный представитель президента РФ по взаимодействию с форумом стран-экспортеров газа Виктор Зубков, министр энергетики Александр Новак, министр промышленности и торговли Денис Мантуров, министр сельского хозяйства Дмитрий Патрушев, председатель правления «Газпрома» Алексей Миллер; зампред Виталий Маркелов, первый замгендиректора «Газпром экспорта» Михаил Середа, глава Газпромбанка Андрей Акимов, председатель ассоциации Kazenergy Тимур Кулибаев, ректор РГУ имени Губкина Виктор Мартынов и ректор РАНХиГС Владимир Мау.

Если вам немного за 300. Почему акции «Газпрома» принесли разочарование и стоит ли вкладываться в российские ценные бумаги в долгосрочной перспективе?

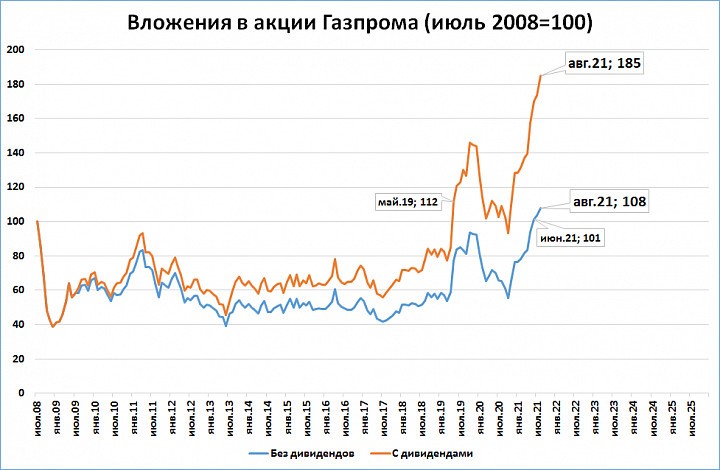

На минувшей неделе акции «Газпрома» вновь взяли планку 300 рублей (неделя для этой бумаги закрылась чуть ниже 299,66 руб.). Это не рекорд — летом 2008 года они котировались так же. Но о повторении ценового уровня говорить можно либо от полной некомпетентности, либо с иронией. Даже без больших финансовых знаний понятно, что 1 рубль 13 лет назад и 1 рубль сегодня — это две большие разницы по покупательной способности.

Воздушные шары взлетели. А акции — не очень. Фото: www.gazprom.ru

Означает ли это, что вкладывать деньги в российские ценные бумаги невыгодно в принципе? Ведь если акции одной из крупнейших корпораций страны принесли разочарование, то что ждать от остальных?

На мой взгляд, для глобального пессимизма причины нет. Парадоксально, но пример газового монополиста показывает: акции должны быть в личном инвестиционном портфеле. Но при этом подходить к формированию этого портфеля надо с умом.

По волне моей памяти

Если прокрутить время назад и оказаться в 2008 году, то на бирже мы увидим растущий «Газпром», показавший рекорд цены 369,5 руб. История разворачивалась в апреле—мае, и доллар тогда стоил всего 23,66 руб. А летом, когда акции еще держались у трёхсотрублевой отметки, доллар был уже выше около 24,5 руб.

Аналогичные горькие выводы можно сделать, если на руках были деньги не на 1 тысячу акций монополиста, а на порядок больше. Тогда можно было вместо них купить доходную недвижимость в Москве, Петербурге или Сочи — она сыграла ещё лучше доллара.

Но не будем забывать: в 2008 году радостные («бычьи») настроения на мировых рынках сменились паникой. Сигнал к обвалу дал крах американских ипотечных агентств. Паника медвежьей волной прошла по всей планете. Вниз летели акции, облигации…

Дивиденды успеха

В октябре того же года акция «Газпром» стоила уже 84,00 руб. И если вы купили «Газпром» в октябре по минимальной цене, то относительно сегодняшних цен он подорожал в 3,57 раза.

Справку о всех выплаченных дивидендах можно найти на сайте «Газпрома» — дивиденды газовый концерн платит стабильно.

На сайте «Газпрома» наглядно представлены дивиденды за все годы. Фото: gazprom.ru

Если, например, вы купили акции в 2008 году, то они принесли бы округленно 104 руб.

Это сумма дивидендов за все эти годы.

Конечно, для точности следует усложнить расчёт. Нужно вспомнить о налоге на доходы с дивидендов (это минус). Но есть и плюсы. Это возможность реинвестировать дивиденды, хотя бы в те же акции «Газпрома», или разместить их на депозит.

Но есть такое правило: «Излишняя точность — признак невежества». Общую картину уточнения не меняют. Покупка акций «Газпрома» в 2008 году не то, что по максимальным, но и по летним 300-рублёвым ценам принесла прибыль на бумаге и реальный убыток.

Но вот что интересно: если акции были куплены в том же году, но в момент ценового провала, инвестор получил прибыль не только номинальную, но и в реальном выражении.

Если бы инвестор получал дивиденды и реинвестировал бы их в те же акции «Газпрома», то он получил бы +85% в рублях, подсчитал экономист, автор телеграм-канала «М2» Сергей Блинов.

Если перевести 85% в рубли, то исходные 300 руб. превращаются в 555 руб.

Разброс результатов у экспертов незначителен и вполне допустим. В главном они сходятся.

Вложения в акции Газпрома. Фото: «Выберу.ру»/Сергей Блинов

Так выгодно или нет

Получается, что всё определяет цена покупки актива. Акции «Газпрома» — частный случай.

Как же подобрать момент для удачной покупки? Или как выбрать недооцененный актив?

Вот несколько способов. Можно стать профи в инвестировании. Но это значит полностью изменить свою жизнь.

Можно доверить деньги управляющему. Но всегда будут сомнения в его квалификации и честности.

Наконец, личный портфель можно самому диверсифицировать по видам активов (покупать разные акции, облигации, валюту, валютные облигации, иностранные акции, недвижимость).

Не менее важно диверсифицировать и по времени. Покупка одних и тех же акций, но не одномоментно, а порциями дала бы совсем другой результат.

Пётр Пушкарёв приводит примеры, как за эту чёртову дюжину лет можно было вложиться выгодно в фондовый рынок: в американские акции или спекулировать на локальных взлетах и падениях хотя бы того же «Газпрома».

Но будем честны — спекуляции в большинстве случаев идут в минус. Вам кажется, что акция взлетела и назавтра упадёт. Вы продаете, а она продолжает рост и никогда больше не возвращается к прежним уровням….

Еще хуже одалживать акции, чтоб откупить дешевле — тут вообще, если акции, напротив, дорожают, то убытки не ограничены.

ОФЗ сейчас приносят 7% годовых, а в 2008—2009 гг. на пике кризиса их доходность составляла и вовсе 12-15% годовых. Размещенные на таких условиях в кризис деньги были бы способны принести даже и без всякой ежегодной капитализации сложных процентов не меньше 150% в рублях за 13 лет.

Газпром спрогнозировал свои дивиденды по итогам 2021

Газпром смотрит на свои финансовые результаты II полугодия более оптимистично, чем на результаты I полугодия, передает Финмаркет заявление CFO компании Александра Иванникова, сделанное в ходе телеконференции концерна.

Он напомнил, что вклад чистой прибыли по итогам I полугодия 2021 г. в дивиденды — около 18 руб. на акцию (17,85 руб.), таким образом, по итогам года они могут составить минимум 36 руб. на акцию.

Иванников также отметил, что Газпром ускоренно приступил к дивидендным выплатам в размере 50% прибыли, а также достиг существенного прогресса в снижении долга.

«Это не моментный результат, достигнутый в отдельно взятое полугодие, а, скорее всего, тенденция, которая сохранится минимум ближайшие 1,5 года», — считает Иванников, указав на недооцененность компании.

Кроме того, топ-менеджер сообщил, что авария на Уренгойском заводе Газпрома не влияет на планы производства газа компании ввиду резервов, разных пластов добычи и широкой географии запасов.

«Уровень добычи в текущем году — мы превысим 510 млрд куб. м. План на 2022 год формируется, но авария не повлияет на планы, которые Газпром ставит перед собой по уровню добычи. Это объясняется наличием резервов по добыче, разноплановыми залежами, широкой географией запасов», — сказал Иванников.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Рынок США. Стоит обратить внимание на сильные движения в бумагах

Разбор эмитента — Amazon. Покупать или продавать бумаги?

Они спасут ваш портфель от инфляции. Акции, растущие вслед за ценами

Рубль дорожает, несмотря на падение нефти

Инвестировать в метавселенную. 4 акции для пытливых инвесторов

QuantumScape оправдал ожидания: +60% за 47 дней. Что дальше

ОФЗ продолжают дорожать после возобновления аукционов Минфина

Rivian дебютирует на бирже с рекордами. Автопроизводитель обогнал Ford и GM

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.