выплаты для самозанятых 2021 году

Виды господдержки самозанятых в 2021 году: какие удочки можно получить, чтобы самостоятельно поймать крупную рыбу

В 2021 году самозанятые имеют право на меры поддержки от государства наравне с субъектами малого бизнеса. Разберем, какие меры поддержки работают сегодня и как ими воспользоваться.

Отправные точки — с чего начать

Не все меры, работавшие ранее, актуальны до сих пор. Так, например, ушли в прошлое льготные вычеты в размере 12 130 рублей, предоставляемые государством всем самозанятым в 2020 году.

Сегодня получить финансовую помощь просто так уже не получится. Однако, вести свой бизнес на льготных условиях, пройти бесплатное обучение, получить средства на развитие под низкие проценты — вполне реально. Главное, знать о наличии льгот и уметь ими пользоваться.

Сейчас на самозанятых распространяются нормы законов:

Иными словами, самозанятые могут пользоваться правами и льготами, которые раньше работали только для организаций и ИП.

Важно понимать, что Федеральные законы задают общие направления поддержки, а конкретные меры принимают уже местные власти. Поэтому льготы и преференции сильно разнятся от региона к региону.

Итак, подробнее о способах содействия малому и среднему предпринимательству:

1. Имущественная поддержка

Самозанятый может арендовать государственное или муниципальное имущество по льготной ставке или получить его во временное пользование бесплатно. Главное, чтобы имущество использовалось по целевому назначению. Арендовать можно не только помещение, но и земельный участок, автомобиль, спецтранспорт, оборудование и даже инструменты.

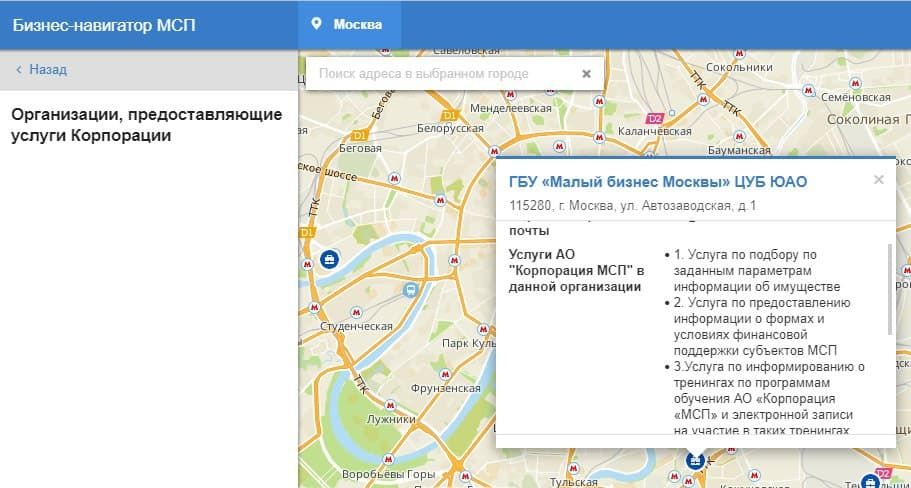

Пример поискового запроса на аренду городского имущества через портал Бизнес-Навигатор:

2. Информационно-консультационная поддержка

Это специализированные сайты (в т. ч. сайты уполномоченных органов по поддержке малого и среднего предпринимательства в субъектах Российской Федерации), где можно узнать о действующих программах поддержки. В Центрах услуг для бизнеса можно получить консультацию юриста, разузнать об аренде имущества, о формах и условиях финансовой помощи. А в Торгово-промышленных палатах можно не только получить консультации по ведению бизнеса, но и принять участие в ярмарках и выставках.

Один из примеров бесплатной информационной поддержки от портала Бизнес-Навигатор — помощь в разработке собственного бизнес-плана для предоставления его в государственных инстанциях или для личных целей

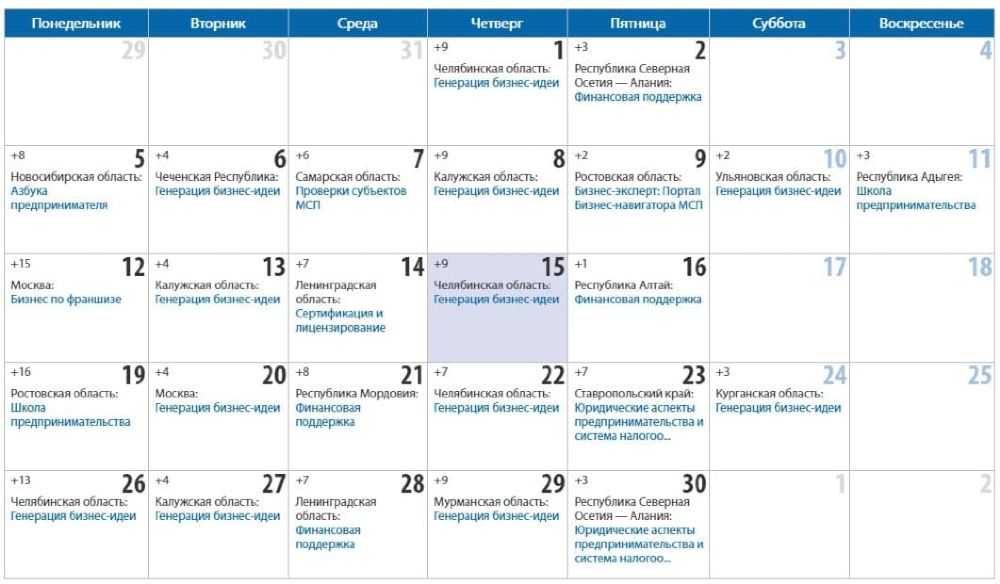

3. Бесплатное обучение

Центры поддержки малого предпринимательства проводят тренинги, семинары, вебинары, обучающие программы, нацеленные поддержать малый бизнес. Так, например, для начинающих бизнесменов проводятся обучающие программы «Азбука предпринимателя», «Школа предпринимательства».

В некоторых случаях предварительное обучение является обязательным условием для получения финансовой помощи на открытие бизнеса. То есть, если самозанятый не закончил курс и не получил подтверждающий документ, то деньги он не получит.

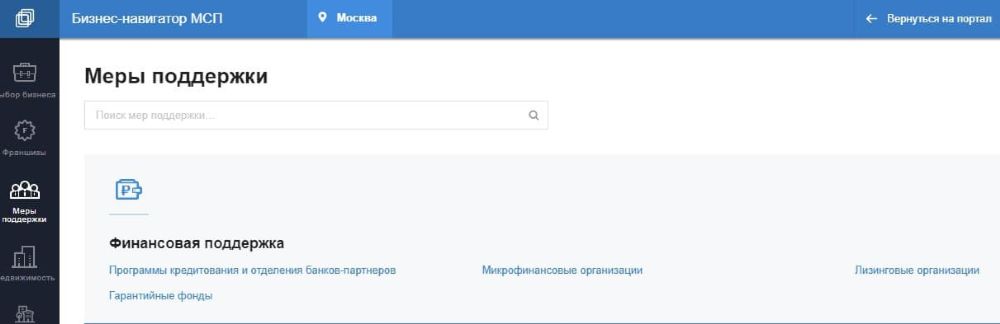

4. Финансовая поддержка

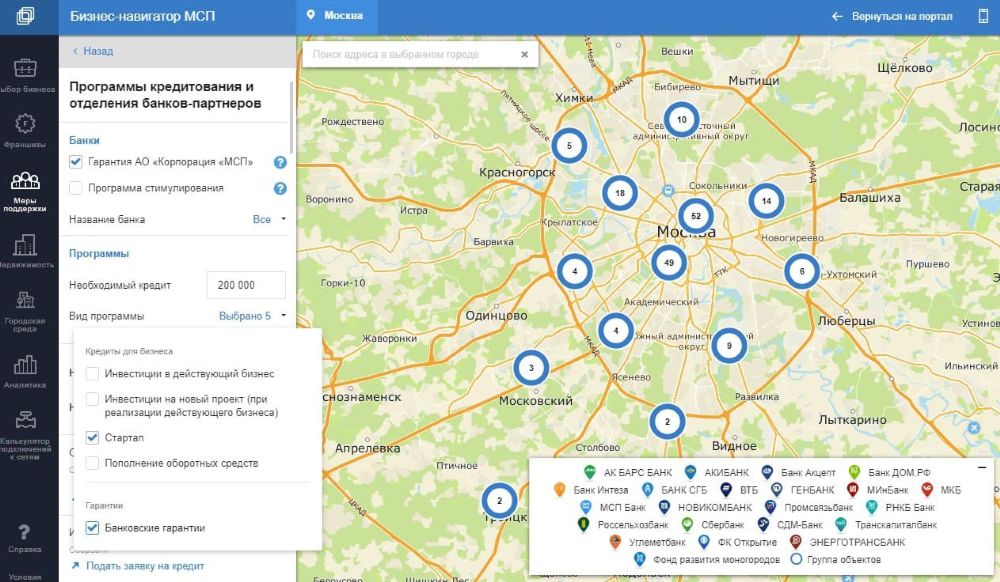

Вот так выглядит набор предложений от банков для получения кредита по интересующим параметрам в Москве через Бизнес-Навигатор:

В соответствии с распоряжением Правительства России № 739-р от 27.03.2021, до конца 2021 года у самозанятых также появится возможность подавать заявки на льготный кредит через портал Госуслуги. Гражданам будут доступны кредиты до 1 млн. рублей сроком до 3 лет (без обеспечения) или от 1 до 5 млн. рублей на срок до 5 лет (при наличии обеспечения) по ставке 7,5 %. Услуга еще недоступна, но уже вызывает повышенный интерес.

Еще один вариант финансовой поддержки — субсидии. Получить их на открытие своего дела непросто, однако вполне реально. В ряде регионах выделяют гранты для социально-значимых направлений бизнеса (главное — успеть подать заявку и пройти конкурсный отбор, пока не закончились выделенные средства).

В любом случае по использованию полученных от государства сумм нужно предоставить подробный отчет. Если выяснится, что поддержка израсходована не по целевому назначению — деньги придется вернуть.

Чтобы узнать о мерах финансовой поддержки, доступных в вашем регионе, — обратитесь в консультационный центр (например, «Мой бизнес»)

5. Возможность участвовать в госзакупках

Самозанятые имеют право участвовать в госзакупках на льготных условиях. В частности, срок оплаты по контракту с самозанятым не должен превышать 15 дней, а размер обеспечения заявки не должен быть выше 2 % от цены тендера.

Помощь в получении электронно-цифровой подписи, регистрации в Единой информационной системе закупок самозанятый может получить в консультационном центре в рамках информационной поддержки.

Вы уже настроили и запустили свой бизнес? Пора направить все усилия на поиск заказов. Биржа Аутсорсинга помогает исполнителям найти заказы из разных сфер деятельности и на любой период.

Меры поддержки самозанятых

Кто такие самозанятые?

«Самозанятые — это лица, у которых нет работодателя и у которых нет наемных работников, то есть это граждане, получающие доход от своей личной трудовой деятельности. Кроме того, их максимальный доход не должен превышать 2,4 млн рублей в год», — пояснял Председатель Комитета по бюджету и налогам Андрей Макаров

Подробнее об ограничениях читайте ст. 4 и 6 ФЗ № 422.

Что дает этот налоговый режим?

В соответствии с законом для тех самозанятых, кто оказывает услуги или продает товары физическим лицам, налоговая ставка составит 4 %, а для тех, кто оказывает услуги юридическим лицам или индивидуальным предпринимателям, — 6 %. Уплата налогов осуществляется по упрощенной процедуре — для регистрации нужно скачать мобильное приложение Федеральной налоговой службы «Мой налог». Отчисление налога необходимо делать ежемесячно не позднее 25-го числа.

Важно: это не дополнительный налог, это выгода. Ведь если вы работаете на себя, оказываете услуги и получаете за это деньги, то должны платить подоходный налог — 13 %. Те, кто зарегистрировались как самозанятые, платят меньше.

Обязанности делать фиксированные взносы на пенсионное страхование нет. Однако самозанятые могут самостоятельно формировать свой пенсионный стаж и пенсионные накопления. Сделать это можно тоже через приложение «Мой налог». Формировать отчисления можно двумя способами: единовременным платежом или произвольной суммой.

Как еще поддерживают самозанятых?

27 мая 2020 года был принят закон, в соответствии с которым меры господдержки субъектов малого и среднего предпринимательства будут распространены также и на самозанятых. «Речь идет в том числе о финансовой и имущественной поддержке, — пояснял Председатель Государственной Думы Вячеслав Володин

1 октября 2020 года Правительство РФ выпустило соответствующее постановление, по которому самозанятые получат доступ к мерам поддержки, предусмотренным нацпроектом «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Теперь они могут обратиться в центры «Мой бизнес» и бесплатно получить консультацию по вопросам кредитования, налогообложения, бухучета, пройти обучающие курсы. Им станут доступны займы (до 1 млн рублей) от государственных микрофинансовых организаций, гарантийная помощь от фондов содействия кредитованию, а также льготная аренда коворкингов и бизнес-инкубаторов.

Для самозанятых есть особый налоговый вычет. Воспользоваться им можно один раз. Ставка в отношении доходов, полученных от физлиц, уменьшается до 3 %, а от юрлиц — до 4 %.

Расчет автоматический, пока таким образом вы не сэкономите 10 тысяч рублей, после чего вычет прекращается.

Как стать самозанятым?

Для того чтобы зарегистрироваться самозанятым, достаточно сделать несколько простых шагов:

Скачать на свое мобильное устройство специальное приложение «Мой налог». Оно доступно абсолютно бесплатно в AppStore и Google Play. Также на сайте Федеральной налоговой службы РФ есть его веб-версия.

Приложение само будет подсчитывать сумму налога, которую самозанятый гражданин должен будет уплатить. «От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, который облагается налогом на профессиональный доход», — подчеркивают в ФНС. Применение налогового вычета, учет налоговых ставок в зависимости от плательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

Выясните электронную почту или телефон покупателя вашей услуги. Укажите в приложении, какую сумму и за что вы получили. Наименование товара или услуги может быть любым, но при этом оно должно соответствовать реально оказанной услуге или проданному товару.

Выберите плательщика — физическое или юридическое лицо. Это повлияет на ставку налога — при расчетах с физлицами она составляет 4 %, при расчетах с ИП и организациями — 6 %. Если продажа осуществляется юрлицу или ИП, нужен их ИНН. На сумму, указанную в чеке, и будет автоматически начислен налог. Чек, в свою очередь, вы можете также отравлять своим клиентам.

Какие налоги платят самозанятые в 2021 году

Самозанятый режим действует в России с 2019 года. Однако до сих пор у граждан существует масса вопросов и заблуждений относительно самозанятости. Какие налоги платит самозанятый, входит ли эта деятельность в трудовой стаж, оплатят ли гражданину больничный и, наконец, как зарегистрировать такой статус, расскажет Bankiros.ru.

Что представляет собой налог на профессиональный доход

Налог на профессиональный доход – относительно новый специальный режим для самозанятых лиц. Такой налог не является дополнительным сбором – это полноценный налоговый режим. Физлица и ИП, которые перешли на самозанятость, могут платить с доходов налог в 4 или 6%. Это помогает вести не теневой бизнес и не получить штраф за незаконную предпринимательскую деятельность.

Кому подходит самозанятый режим

Новый режим доступен физлицам и ИП, которые соблюдают следующие условия:

По закону о самозанятых такие лица могут заниматься следующей деятельностью:

Какие налоги нужно платить самозанятым

Самозанятые платят налог на профессиональный доход. Ставка по нему зависит от того, кто оплачивает услуги. Если поступления были от физлица, то ставка по ним – 4%, если от ИП или юрлица, то ставка будет 6%.

Самозанятый может работать с любой категорией заказчиков, просто ставка по налогу будет разной. Если дохода от самозанятости у вас нет, то платить вам ничего не нужно.

Какие платежи заменяет «самозанятый налог»

Налоговый режим для самозанятых имеет свои особенности:

Какие взносы платит самозанятый

Самозанятый не обязан платить никаких взносов. Но при этом такая деятельность не входит в трудовой стаж. Гражданин не может рассчитывать на оплату своего больничного или декретного отпуска. Однако самозанятый может позаботится о своей страховой пенсии и перечислять добровольные взносы в ПФР.

С какого дохода самозанятый должен платить налог

Налог на профессиональный доход следует платить только с тех денег, которые клиент заплатил вам за работу. Платить нужно только с тех операций, которые вы задекларируете самостоятельно. По умолчанию деньги списывать никто не будет.

Налог на профессиональный доход по ставке 4 или 6% можно платить до тех пор, пока ваши доходы не превысят 2,4 млн рублей. Для доходов выше придется уплачивать налог по обычной ставке в 13% для физлиц.

Налоги от продажи недвижимости, авто, другого имущества и ценных бумаг уплачиваются как обычно. Для таких статей доходов самозанятость не применяется.

Как самозанятому платить налоги, если он получает оплату наличными

Доходы наличными тоже необходимо задекларировать. Для этого есть два варианта. Вы можете внести эти наличные на карту и отметить их как доход в личном кабинете. Вы также можете оставить наличные себе, но в личном кабинете отметить их как доход.

Как самозанятому уведомить налоговую о профессиональном доходе

Когда вы отмечаете доход, ФНС пришлет вам квитанцию, которую необходимо сразу передать вашему заказчику. Чек важно передать клиенту не позднее девятого числа следующего месяца. Иначе самозанятому грозит штраф в 20% от суммы расчета при первом нарушении и в 100% при повторном нарушении.

Как зарегистрировать самозанятость

Чтобы использовать такой режим, необходимо зарегистрировать самозанятость. Без этого применить режим не получится.

Новые «коронавирусные» выплаты и льготный кредит в ноябре 2021 года

Из-за ухудшения ситуации с коронавирусом власти вновь закручивают гайки, вводя карантины и нерабочие дни. Но в связи с этим возобновили и меры поддержки наиболее пострадавших отраслей бизнеса: предложили новую субсидию и льготный кредит, а тем, кто уже брал кредит, продлили срок погашения. Подробнее — в нашей статье.

Кому и на что можно рассчитывать

Меры поддержки рассчитаны на представителей малого и среднего бизнеса. Это:

Субсидия в связи с нерабочими днями

Кто получит субсидию

Причастность к пострадавшим отраслям определяют по основному коду ОКВЭД.

Не смогут рассчитывать на субсидию предприниматели и организации, которые запустили процедуру банкротства, ликвидации, или имеют долги перед бюджетом на сумму более 3 000 рублей.

Сколько денег дадут

По одному федеральному МРОТ на каждого сотрудника организации или ИП, включая самого индивидуального предпринимателя. Численность нужно брать по состоянию на июнь 2021 года. Численность будут сверять с данными раздела 3 Расчёта по страховым взносам за первое полугодие 2021 года.

МРОТ на 1 января 2021 года — 12 792 руб.

Размер этой субсидии не увеличивают ни на региональные коэффициенты, ни на страховые взносы. Если после июня 2021 года принимали ещё сотрудников, на них субсидию не дадут.

У ИП — владельца салона-парикмахерской в июне 2021 года было три сотрудника. В сентябре он принял ещё одного. Субсидию он получит на себя и трёх сотрудников:

12 792 руб. х 4 = 51 168 руб.

ИП без сотрудников получат один МРОТ на себя.

Как получить

Нужно заполнить заявление по форме КНД 1150127 и отправить в налоговую инспекцию в электронном виде либо обычной почтой с 1 ноября по 15 декабря 2021 года.

Если все данные достоверны, субсидия придёт на счёт, указанный в заявлении. Тратить полученные деньги можно по своему усмотрению, отчитываться за использование не нужно.

Если вы имеете право на обе субсидии — на карантин и на нерабочие дни, — суммарно их размер не должен превышать двукратный МРОТ на каждого сотрудника, включая индивидуального предпринимателя.

Кредит «ФОТ 3.0»

Цель кредита — сохранение занятости и операционной деятельности бизнесменов из пострадавших отраслей. В отличие от первого этапа, во втором шире круг получателей, больше пострадавших видов деятельности и длиннее срок погашения.

Обратите внимание! Если вы уже брали кредит на первом этапе программы «ФОТ 3.0», срок погашения вам тоже продлят с 6 до 12 месяцев. Ежемесячный платёж пересчитают с учётом продлённого срока.

Кто получит кредит

Принадлежность к пострадавшим отраслям малые и средние предприятия определяют по основному или дополнительному коду ОКВЭД, остальные — только по основному. Соответствующий код должен быть в ЕГРЮЛ или ЕГРИП по состоянию на 1 июля 2021 года. Не дадут кредит заёмщикам, которые находятся в стадии банкротства, приостановили деятельность или закрыли ИП.

Если вы уже брали на первом этапе кредит по программе «ФОТ 3.0», во втором этапе вам отказать не могут. Согласно правилам, в рамках этой кредитной программы можно одновременно иметь:

Сумма кредита

Сумма рассчитывается как 12-кратный размер МРОТ на каждого наёмного работника, но не более 300 млн руб.

Численность работников определяют по данным в информационном сервисе ФНС России.

Организация с 16 сотрудниками получит:

12 792 х 16 х 12 = 2 456 064 руб.

Как погашать

С 1-го по 6-й месяц ничего платить не нужно. Проценты за это время начисляются, но откладываются до периода погашения.

С 7-го по 18-й месяц нужно выплачивать равными долями кредит и проценты по ставке 3%, в том числе перенесённые за первые шесть месяцев.

Такой порядок возврата применяют, если во время действия кредита заёмщик соблюдает следующие условия:

Если нарушить любое из условий, банк будет работать с вами на общих основаниях в соответствии с рыночными условиями кредитования. Каждый банк сам определяет такие условия и прописывает их в кредитном договоре.

Когда и как оформить кредит

Обратитесь в банк, который выберете сами, независимо от наличия в нём открытых счетов. Предоставлять ли вам кредит, банк тоже решит самостоятельно, исходя из правил льготного кредитования. Кредитный договор нужно заключить с 1 ноября по 30 декабря 2021 года на срок не более 18 месяцев. Залог для льготного кредита не нужен.

На что можно потратить кредитные деньги

Средства выдают на восстановление деятельности. Это любые расходы, связанные с предпринимательской деятельностью, в том числе выплата зарплаты работникам, погашение кредитных платежей. Нельзя только выплачивать дивиденды, выкупать собственные акции или доли в уставном капитале, тратить деньги на благотворительность.

Как быть самозанятым в 2021 году: ответы на все популярные вопросы

Коллеги, мы, центр развития бизнеса Берега Невы хотим вам рассказать, что изменилось или планируется изменить для самозанятых граждан, к которым ежедневно присоединяется всё больше и больше граждан.

Все, с кем мы сталкивались, и кто присматривается к новому налоговому режиму, задают одни и те же вопросы. На них уже написаны, наверное, миллионы ответов, поэтому мы не будем всё расписывать в подробностях, а просто дадим вам ответы на самые распространённые вопросы.

Регистрация самозанятых

Кто может стать самозанятым

Любой гражданин России или граждане государств граждане государств, входящих в Евразийский экономический союз (Беларусь, Казахстан, Армения, Кыргызская Республика)

С какого возраста можно стать самозанятым?

Вообще, с 14 лет, но для несовершеннолетних, т.е. не достигших 18 лет, поставлены особые условия:

Также не достигшие 18-летия желающие стать самозанятыми не должны быть зарегистрированы в качестве индивидуальных предпринимателей. После достижения 18-летия возраст для самозанятости неважен.

Можно ли стать самозанятым, работая по трудовому договору?

Можно, если как самозанятый вы не работаете со своим непосредственным работодателем, или теми работодателями, с которыми вы работали в течение двух последних лет.

Логика законодателей проста – чтобы работодатели не увольняли сотрудников, переводя их в самозанятых. Это хорошо для работодателей, т.к. они перестают платить налоги за работника, но плохо для работника, т.к. он лишается пенсии и вынужден платить налоги за себя сам.

Обратите внимание, «бывшим работником» не может считаться тот, кто работал по договорам ГПХ.

Нужно ли регистрировать ИП, чтобы стать самозанятым?

Нет, закон этого не требует. Но из этого правила есть исключения, которые вытекают из несовершенства законов.

Некоторые виды деятельности всё же потребуют регистрации ИП, например, это касается таксистов. С одной стороны, самозанятому разрешено работать таксистом, но с другой стороны разрешение на перевозки людей и багажа легковым автотранспортом может получить только ИП. Такие несостыковки содержит законодательство, скорее всего, в ближайшее время они будут сглажены.

А может ли ИП регистрироваться самозанятым?

Может, но в этом случае ИП утрачивает право на использование специального налогового режима – УСН, ПСН и ЕСХН. Предприниматель обязан уведомить налоговый орган о том, что он стал самозанятым, иначе его не снимут с учёта и будут продолжать начислять налоги и взносы.

С формами уведомлений предприниматели знакомы, их можно найти в интернете, или обратитесь к нам, мы поможем. И поможем, кстати, сдавать отчётность. Да, если вы не закроете ИП, а только уведомите налоговую о переходе на самозанятость, то отчётность сдавать придётся – нулевую. За несдачу предусмотрены штрафы.

Но зато ИП перестаёт быть плательщиком страховых взносов, что некоторых предпринимателей очень радует.

Какие ещё есть ограничения для регистрации самозанятым?

Самозанятым не разрешается иметь наёмных работников, и нельзя иметь совокупный доход в год более 2,4 млн. рублей (это по 200 тыс. в месяц, если разделить на 12 месяцев). Есть также ограничения по видам деятельности.

Чем может заниматься самозанятый?

В законе НЕТ списка разрешённой деятельности для самозанятых, однако есть список запрещённой деятельности. Изучите его перед тем, как соберётесь регистрироваться.

Самое главное, что интересует многих, – самозанятым НЕЛЬЗЯ заниматься перепродажей товаров. Возьмём простой пример для наглядности:

Разрешается покупать для кофточек пуговицы, бусины или ещё что-то, что станет неотделимой составляющей изделий. В этом случае кофточки также признаются товарами собственного производства.

Также насущный вопрос про сдачу недвижимости в аренду – тут тоже всё просто: если вы сдаёте в аренду жилую недвижимость, то можете быть самозанятым, а если нежилую (коммерческую) – то нет.

Как мне зарегистрироваться самозанятым?

Есть несколько вариантов, которые можно использовать, причём они просты до невозможности. Во-первых, зайдите на сайт налоговой в любом браузере по адресу lknpd.nalog.ru. (Там же, кстати, есть информация по самым разным вопросам относительно самозанятости).

Во-вторых, используйте приложение, если вы привыкли пользоваться мобильным телефоном. Наконец, в-третьих, воспользуйтесь предложением вашего банка – сейчас многие финансовые организации предлагают регистрироваться через их мобильные приложения. Это совершенно официально и удобно – всё в одном приложении.

Какой регион указывать при регистрации

Тот, в котором вы ведёте деятельность. Например, вы живёте в Санкт-Петербурге, но ездите в область строить загородные дома или воплощать ландшафтный дизайн, то вы указываете местом ведения деятельности Ленинградскую область.

Но если, например, вы работаете сразу в нескольких регионах, то сами можете выбрать, какой именно указывать, т.к. при регистрации нельзя указать сразу несколько. Тут выбор остаётся исключительно за вами.

Нужно ли обязательно открывать счёт

Законом не предусматривается открытие расчётного счёта для профессиональной деятельности, как это, например, предусмотрено для юрлиц. Обычно банки при регистрации предлагают вам отдельный счёт, но это вопрос удобства и не более.

Федеральная налоговая служба не отслеживает передвижения по вашим счетам. Налог начисляется только с той суммы, которую вы самостоятельно указали при формировании чеков в «Моём налоге».

Налоги самозанятых

Налоговый вычет или налоговый бонус для самозанятых

Это 10 тыс. рублей, которые выдают каждому вновь зарегистрированному самозанятому на то, чтобы уплачивать ваш налог. Но этот бонус расходуется постепенно, а не весь сразу – он уменьшает ставку по налогу от физлиц с 4 % до 3%, а от юрлиц – с 6% до 4%.

Т.е. вы как бы первое время платите налог по пониженной ставке – и так, пока не закончится весь бонус в 10 тыс. Вы можете перестать быть самозанятым, а через какое-то время снова зарегистрироваться – у вас останется та часть бонуса, которую вы не успели потратить.

Эти «виртуальные деньги» нельзя вывести на свою карту или потратить на оплату других налогов.

Какие налоги платят самозанятые, а от каких они освобождены?

С этих доходов вы не платите НДФЛ, НДС и другие налоги, ИП перестаёт быть плательщиком страховых взносов. Подробнее про это поговорим ниже. Не забудьте, что отчётность ИП надо сдавать в любом случае: если фактически вы не работаете, то сдаётся нулевая отчётность.

Обратите внимание, что все налоги самозанятые платят самостоятельно, их заказчики за них никаких налогов и взносов не уплачивают.

А как понять, я работаю с юрлицом или с физлицом?

Спросите у заказчика – пусть он вам предоставит ИНН юридического лица, если работает с вами от лица компании. ИНН физических лиц (а ИП тоже физическое лицо) не указываются.

Таким образом, если вы указываете ИНН юрлица, то налоговая думает, что вы работаете с юрлицом и считает вам налог по ставке 6%, а если не указываете, то налоговая считает, что вы работаете с физлицами и налог будет 4%.

Когда платить налог

Налог на профессиональный доход налоговая высчитывает самостоятельно за каждый календарный месяц. До 12 числа следующего месяца налогоплательщики получают уведомление о сумме налога к уплате, которую следует произвести до 25 числа.

Если налог получается менее 100 рублей, то тогда можно не платить, сумму приплюсуют к налогу за следующий месяц.

Можно настроить автоплатёж и тогда никаких нарушений сроков не будет.

Куда идут налоги самозанятых?

Из уплаченного вами налога 63% идёт в бюджет субъекта РФ, который вы указали при регистрации самозанятым. Оставшиеся 37% поступает в бюджет Федерального фонда обязательного медицинского страхования.

Будет ли у самозанятых пенсия?

Давайте сразу разберёмся, ведь из-за непонимания этого момента и возникает больше всего вопросов. Возьмём для примера ИП. Индивидуальный предприниматель ежегодно платит за себя взносы:

Вот за 2020 год эта сумма составила 40 874 рублей. За это государство обеспечивает им пенсию и медицинскую помощь.

Видите разницу – самозанятые не платят в Пенсионный фонд, только в ФОМС, поэтому они не зарабатывают на пенсию, но зато могут пользоваться медицинским полисом.

НО! Не зарабатывают – не значит, не получат. Получат, но только минимальную, она гарантирована всем гражданам в России.

Предположим, что человек всю жизнь работал только самозанятым (и нигде больше не был трудоустроен) – в этом случае он заработал минимальную пенсию, которая зависит от Прожиточного минимума пенсионера. В каждом регионе он свой, его устанавливают и из года в год индексируют региональные власти. На 2021 год он в среднем по России составляет 10 022 рубля, в каком-то регионе больше, в каком-то меньше.

Как известно, пенсия также зависит от возраста, стажа и баллов, вот и приходится её условно говоря «зарабатывать» на работах с официальным трудоустройством. Либо вы можете самостоятельно уплачивать взносы в Пенсионный фонд.

Я самозанятый и хочу заработать на пенсию!

Вступайте в добровольные правоотношения с Пенсионным фондом и делайте соответствующие отчисления. Это можно сделать прямо из приложения «Мой налог».

Вы можете самостоятельно решить, сколько уплачивать взносов, закон ограничивает только рамки – минимальную и максимальную сумму, которые зависят от минимального размера оплаты труда. Например, максимально вы можете заплатить 8 МРОТ в год – это 102 336 рублей.

Могу ли я получить медицинскую помощь по полису?

Да, т.к. часть ваших налогов идёт в Фонд обязательного медицинского страхования. Но – не путайте с оплачиваемым больничным листом, как у трудоустроенных граждан

А может ли самозанятый сидеть на оплачиваемом больничном и получать пособия в связи материнством?

Пособиями на случай временной нетрудоспособности и в связи с материнством занимается Фонд социального страхования. Туда отчислений с налогов самозанятых тоже не идёт. Напомним, налоги самозанятых пополняют только региональный бюджет и ФОМС.

Более того, даже в добровольные отношения с Фондом социального страхования, как с ПФР, вступить не получится (исключение –сделано для самозанятых ИП). Недавно Минтруд в очередной раз не поддержал эту идею.

В ведомстве подчитали, что те, кто добровольно вступили в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, уплачивают слишком мало взносов. А затем расходы на их больничные и остальное значительно превышают размер этих самых поступивших взносов. В общем, нецелесообразно.

Наверное, в будущем продумают возможность увеличения отчислений в ФСС и дадут всем желающим возможность самостоятельно платить туда взносы, чтобы затем получать материальную помощь.

Потеряю ли я социальную доплату, если стану самозанятым на пенсии

Как вы знаете, пенсионеры могут получать социальные доплаты к пенсии, если общая сумма их материального обеспечения не превышает прожиточный минимум. И многие опасаются потерять эту весомую для них прибавку в случае оформления самозанятым.

Но, как поясняют органы власти, оформление самозанятых не влияет на эти доплаты. Причина всё та же – самозанятые не являются плательщиками взносов в Пенсионный фонд. По закону, социальная доплата к пенсии не выплачивается только в те периоды, когда граждане (или их работодатели) платят взносы, т.е. когда они подлежат обязательному пенсионному страхованию.

Самозанятые от этого освобождены, следовательно, социальную доплату потерять не могут. Если, конечно, не примут решение самостоятельно платить взносы, о чём мы говорили выше. В этом случае соцдоплата не положена (раз они платят взносы).

То же касается индексации пенсий самозанятых граждан. Они не считаются работающими (если добровольно не уплачивают взносы), следовательно, индексация им полагается.

А что с другими доплатами и пособиями при оформлении самозанятости?

Пока этот вопрос не до конца проработан, в этом смысле законодательство ещё несовершенно. В регионах может мнения органов власти относительно этих вопросов может отличаться.

Например, человек получал денежное пособие по уходу за инвалидом или на иждивенцев, будет ли он получать её, если станет самозанятым? Обещают, что да, продолжит. Хотя с точки зрения закона такую компенсацию может получать лишь безработный, а самозанятый им не может считаться. С другой стороны, безработный – по закону это тот, кто не подлежит обязательному пенсионному страхованию, следовательно, самозанятый всё же безработный.

Это в терминах нынешнего законодательства, которое в этом отношении ещё предстоит урегулировать, а пока со всеми подобными вопросами лучше обращаться в территориальные органы тех фондов, где вы получаете пособия или которыми предоставляются льготы или компенсации.

Кстати, есть способ самозанятым работать и формировать пенсию без дополнительных взносов – оформить в ПФР уход за пожилым человеком, это даёт 1,8 баллов ежегодно.

Некоторые нюансы

Штрафы для самозанятых

Они предусмотрены законом – для тех самозанятых, кто не формирует чеки. Отдать покупателю чек является обязанностью самозанятых, установленной законом. Чеки формируются прямо в приложении, их можно распечатывать или отправлять электронно.

Если самозанятый этого не делает, то его могут оштрафовать на сумму в размере 20% от той, что должна быть указана в чеке. Если «поймают» повторно, то штраф будет 100%, минимум 5 тыс.

Правда, пока самозанятых не штрафуют, также, как и не проводят в их отношении проверки. Но когда-нибудь, когда новый режим налогообложения будет полностью «обкатан», обязательно начнутся и проверки, и штрафы.

Что делать, если сначала просят чек, а оплату обещают потом

Не стоит соглашаться на такие условия, ведь неизвестно, оплатят вам потом или всё-таки нет. Соглашаясь на такой способ работы, вы действуете исключительно на свой страх и риск.

Даже если вам кто-то утверждает обратное, чек – это подтверждение оплаты, а не счёт за оплату услуг или товаров. Законом не предусмотрено формирование самозанятыми счетов или других документов при работе с заказчиками. Это не значит «запрещено», многие подписывают договора и выставляют счета, это удобно. Но счёт – это не то же самое, что чек, и наоборот.

Но если всё же так получилось, что вы сформировали чек, а оплата не поступила, чек можно аннулировать. То же самое можно делать при любых ошибках в чеке – неправильный чек вы «отзываете», а затем пробиваете новый. В этом случае налоговые органы самостоятельно пересчитывают сумму налога.

Бывает, что случайно удалили чек, в этом случае также поможет формирование нового. Восстановить старый уже будет нельзя, но можно сформировать заново, даже задним числом.

Какие ещё проблемы могут быть у самозанятых

Основная проблема – это возможное требование работодателей к работникам уволиться и оформить статус самозанятого. Работодателям это выгодно, они будут платить меньше налогов. Не выгодно только работникам, которые вместо цивилизованных трудовых отношений получают статус, к которому вовсе не стремились.

В ФНС об этом знают, и уже разработали специальный механизм, по которому могут отслеживать недобросовестных предпринимателей. В Федерации независимых профсоюзов тоже высказывались в том ключе, что в данном виде закон несовершенен, и надо дать самозанятым возможность хотя бы право на защиту через объединение в профсоюзы.

А лучше снизить налоги для работодателей, чтобы не было соблазна переводить работников в новый статус.

Защита прав потребителей товаров и услуг самозанятых

Сегодня ещё многие законы не приведены в соответствие с новой реальностью в виде новой категории предпринимателей. «Хромает» в этом отношении и закон о защите прав потребителей, в котором самозанятые не указаны – ни как производители или продавцы, ни как потребители.

Получается, что на них требования закона вроде бы не распространяются, это тоже ещё предстоит устранить законодателям. С одной стороны, будут защищены права клиентов самозанятых, а с другой стороны и самих самозанятых, которые могут совершать закупки не только в личных целых, но и для своей деятельности.

В терминах закона есть потребители, которые осуществляют покупки не в связи с предпринимательской деятельностью. Но деятельность самозанятых – не предпринимательская, а профессиональная, и поэтому законом они как бы не защищены. И все эти нестыковки ещё только придётся устранять.

Из неожиданного

В помощь самозанятым – раздел «Вопросы и ответы» на официальном сайте Федеральной налоговой службы. Там можно узнать много интересного и полезного, а иногда и вовсе неожиданного.

Например, недавно кто-то спросил, нужен ли плательщику налога на профессиональный доход «Уголок потребителя». В ФНС считают, что да, так же, как и всем, кто продаёт товары или предоставляет услуги, т.к. по закону потребители имеют право ознакомиться с информацией о товарах или услугах, которая как раз размещается в этом «уголке».

Не сказано только как его оформить, если самозанятые работают на дому, например? Не вывешивать же информацию в подъезде. Но, надеемся, информации на сайте или на страничке в социальной сети вполне достаточно.

Чего ждать самозанятым в 2021 году

Власти очень стараются, чтобы самозанятых становилось всё больше, поэтому меры поддержки постоянно расширяются. Не все меры уже работают, некоторые только планируются, но мы расскажем вам на всякий случай, чтобы вы были готовы.

Скоро появится возможность оформлять кредиты на своё дело через «Госуслуги»

Есть распоряжение премьер-министра, по которому такая возможность должна появиться уже до конца года. Вообще, льготные кредиты самозанятые могут получить уже сейчас, для этого нужно обратиться в Корпорацию МСП, будет просто новый способ как эти кредиты получить.

Самозанятых официально подключат к Системе быстрых платежей

Это чтобы принимать оплату по QR-кодам. сейчас это доступно только юрлицам и ИП. Удобный и современный способ, которым всё чаще начинают пользоваться покупатели. В Банке России считают, что при использовании такого способа у банков и контролирующих органов не будет никаких претензий к доходам самозанятых и уплате налогов с них. Это запланировано на осень.

Центры «Мой бизнес»

Если вы как самозанятый ещё там не побывали, это ваше большое упущение. Там проводят консультации, учат в школе предпринимательства, есть онлайн обучающий модуль «Самозанятость: инструкция по применению» и др.

Но есть не только устная поддержка, у самозанятых есть все те же возможности, что и у представителей малого и среднего бизнеса. Они могут рассчитывать на льготную аренду, льготные займы от государственных микрофинансовых организаций.

Есть такой реестр предпринимателей – получателей поддержки, там из всех, получивших поддержку, самозанятых 0,4%. Остальные – ИП и юрлица. Может быть, они боятся обращаться за помощью, может быть, даже не знают, что им кто-то чем-то может помочь. Мы думаем, что если есть возможность, ей обязательно нужно воспользоваться.

Поддержка отдельных отраслей

Самозанятые, как и ИП, могут работать в разных направлениях и постепенно государство охватывает каждое их них. В частности, Ростуризм опубликовал законопроект, который внесёт в закон «об основах туристской деятельности» понятие гостевого дома и допустит самозанятых к размещению там гостей. Пока он ещё не принят, вы следите за законодательством, если работаете в этой сфере.

Наконец, бонус: как привлечь клиентов самозанятым

Если вы предлагаете свои услуги компаниям – юридическим лицам, напомните им, что ООО и ИП на ОСНО, УСН или ЕСХН, получившие от самозанятых чеки, могут учесть эти выплаченные в качестве гонорара суммы в расходах. НДФЛ и взносы начислять на них не требуется. Это должно ещё больше расположить к себе ваших будущих заказчиков.

Пока не на все вопросы в этой сфере есть вопросы и ответы, и всегда лучше всего обращаться к источнику, к закону о самозанятых – № 422-ФЗ от 27.11.18. Правда, немногие его прочитали, а ещё меньше – стремятся это сделать. Видимо, все привыкли, что законы у нас пишутся сугубо чиновничьим языком, и обычно нужно потратить очень много времени, чтобы добраться до сути. Но этот закон, в отличие от многих, написан вполне человеческим языком и там относительно легко разобраться, вы можете сами попробовать.

Читайте больше статей в нашем блоге.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.