высчитывают ли подоходный налог с больничного листа в беларуси 2021

Стандартные налоговые вычеты

Стандартные налоговые вычеты – это сумма, на которую уменьшается размер дохода, облагаемого налогом.

Согласно белорусскому законодательству, в государственную казну удерживается 13% получаемого гражданином дохода (подоходный налог). Очевидно, что чем выше зарплата, тем больший налог необходимо заплатить. Однако существуют установленные государством льготы, грамотно использование которых поможет «сэкономить на налогах», поскольку уменьшают налогооблагаемый заработок и, соответственно, уменьшается подоходный налог.

Стандартные налоговые вычеты касаются таких доходов как:

Кроме того, такого рода льготы могут применяться лишь к тем доходам, которые гражданин получает на основной работе. Если же таковое отсутствует, то вычеты предоставляются налоговым агентом или налоговой инспекцией. Если вычеты оказываются больше дохода, то ставка налогообложения считается равной нулю, а сумма на которую вычет больше заработка не переносится на следующий месяц.

Условия получения налоговых вычетов

Воспользоваться льготами на подоходный налог можно только после того, как будут предъявлены все документы, доказывающие право гражданина Беларуси претендовать на эти вычеты.

Что касается индивидуальных предпринимателей, то они имеют возможность получить вычеты лишь когда у них отсутствует основное место работы в те периоды.

Размер стандартных налоговых вычетов в Беларуси в 2021 году

Стандартный налоговый вычет составляет:

Иждивенцами будут признаны совершеннолетние студенты, которые получают следующее образование на дневной (очной) форме:

Тогда воспользоваться налоговой льготой могут родители или опекуны учащегося, пока последний не прекратит обучение в образовательном учреждении. Для того, чтобы претендовать на вычет в соответствующем учреждении образования необходимо получить справку о том, что совершеннолетний ребенок действительно там обучается.

Если же студент получает образование платно, то он или его близкие родственники (опекуны) могут получить налоговый вычет в сумме равный годовой стоимости обучения. Если уплачено больше, чем месячный заработок, вычет делится на несколько месяцев. Справку обычно нужно предъявить на работе плательщика, но иногда документы подаются сразу в налоговую инспекцию вместе с декларацией.

Стандартный налоговый вычет в 70 бел. руб. могут получить воспитывающие детей в одиночку, вдовы или вдовцы, а также родители, имеющие 2 и более ребенка, либо несовершеннолетних детей-инвалидов.

177 руб. составляет в этом году стандартный налоговый вычет для некоторых категорий белорусов с правом на льготное налогообложение. Категории таких граждан перечислены в подпункте 1.3 пункта 1 статьи 209 Налогового кодекса РБ.

Налоговые вычеты в 2021 году в РБ могут получить те, кто купил или построил дом или квартиру. Претендовать на них могут те, кто числится на учете нуждающихся в улучшении жилищных условий. На льготу может претендовать стоящий на учете и члены его семьи. Сумма для вычета будет равна либо стоимости покупки (строительства) квартиры или дома, либо сумме жилищного кредита, который необходимо погасить.

Если в строительство привлекаются подрядчик или застройщик, то налоговый вычет составит сумму в пределах стоимости или затраченной на строительство дома, долевого строительства квартиры, или же строительства по справке ЖСК.

Если же подрядчик не привлекался, то сумма льготы будет приблизительно равной стоимости, которую укажет в своём заявлении претендующий гражданин. В стоимость строительства в данном случае включается не только цена покупки, но также расходы на отделку изнутри и отдельно на материалы, стоимость разработки проектно-сметных документов.

Налоговую льготу на строительство можно использовать только в отношении одного объекта недвижимости. При этом если весь вычет не использовался за год, в который были поданы документы, остаток переносится на следующий до тех пор, пока не будет использован полностью.

В 2021 году цифры налоговых вычетов несколько изменились:

Как платить подоходный налог в 2021? Разбор с юристом

В 2021 году белорусы получили одно из самых масштабных обновлений налогового законодательства. Мария Пашковская, ведущий юрист практики регуляторики и налогов адвокатского бюро REVERA и Виктор Статкевич, советник по налоговым и финансовым вопросам в серии статей о налогах специально для Myfin.by рассказывают, какие изменения произошли в налоговом законодательстве и как мы будем платить налоги в 2021. Сегодня рассказываем про подоходный налог.

1 января 2021 г. на Национальном правовом Интернет-портале Республики Беларусь был опубликован Закон Республики Беларусь от 29 декабря 2020 г. № 72-З «Об изменении Налогового кодекса Республики Беларусь». В документе внесено множество корректировок в действующее налоговое законодательство, а также установлены новые ставки некоторых налогов, налоговых вычетов. Одни из наиболее резонансных изменений связаны с временным увеличением ставок подоходного налога для работников компаний, зарегистрированных в ПВТ и Великом камне. МНС уже подготовило и опубликовало обширный комментарий по изменениям. Выдержки из него мы также используем в этой серии статей.

Повышенный подоходный для резидентов ПВТ

Для налоговых агентов в случае установления контролирующими органами факта неудержания и неперечисления в бюджет подоходного налога установлена обязанность производить такую уплату подоходного налога за счет собственных средств (без дальнейшего удержания у физических лиц).

Подросли размеры ремесленного сбора и ставки подоходного налога для самозанятых, увеличены ставки налога, подлежащего уплате за сдачу в аренду жилых помещений, скорректированы виды и проиндексированы размеры доходов, которые освобождаются от налогообложения.

Об этих и некоторых других изменениях, связанных с подоходным налогом в цифрах:

| Вид дохода | Размер освобожденного дохода до изменений | Размер освобожденного дохода после изменений в 2021 |

| Путевки в санаторно-курортные или оздоровительные организации для детей до 18 лет, которые оплачивает организация или ИП | 888 рублей на каждого ребенка от каждого источника в течение года | 954 рубля на каждого ребенка от каждого источника в течение года |

| Доходы, полученные в результате дарения, ренты, по договорам, не связанным с предпринимательской деятельностью | 7003 рубля от всех источников в сумме в течение года | 7521 рубль от всех источников в сумме в течение года |

| Доходы, полученные от основного нанимателя и не являющиеся оплатой труда | 2115 рублей от каждого источника в течение года | 2272 рубля от каждого источника в течение года |

| Доходы, полученные от иных организаций и не являющиеся оплатой труда | 140 рублей от каждого источника в течение года | 150 рублей от каждого источника в течение года |

| Доходы в виде оплаты страховых услуг, получаемые от нанимателя по основному месту работы | 3622 рубля от каждого источника в течение года | 3890 рублей от каждого источника в течение года |

| Безвозмездная (спонсорская) помощь, а также пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей | 13 994 рубля в сумме от всех источников в течение года | 15 030 рублей в сумме от всех источников в течение года |

Изменение размеров стандартных налоговых вычетов

| Вид вычета | Размер до изменений | Размер после изменений |

| Стандартный налоговый вычет при определенном уровне дохода | 117 рублей в месяц, если доход в общей сумме не превышает 709 рублей в месяц (Для ИП, нотариусов, адвокатов – 1994 рубля в квартале) | 126 рублей в месяц, если доход в общей сумме не превышает 761 рубль в месяц (Для ИП, нотариусов, адвокатов – 2283 рубля в квартале) |

| Стандартный налоговый вычет на ребенка до 18 лет и/или на каждого иждивенца | 34 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца | 37 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца |

| Стандартный налоговый вычет для вдовы или вдовца, одинокого родителя, приемного родителя, опекуна или попечителя | 65 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца | 70 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца |

| Стандартный налоговый вычет для родителей, имеющих двух и более детей до 18 лет или детей-инвалидов до 18 лет | 65 рублей на каждого ребенка в месяц | 70 рублей на каждого ребенка в месяц |

| Стандартный налоговый вычет для инвалидов I и II группы, инвалидов с детства, ликвидаторов катастрофы на ЧАЭС и иным категориям лиц | 165 рублей в месяц | 177 рублей в месяц |

Изменение размеров фиксированных ставок подоходного налога и сборов

| Налог / сбор | Ставка до изменений | Ставка после изменений |

| Сбор за осуществление ремесленной деятельности | 1 базовая величина в год | 2 базовые величины в год |

| Подоходный налог с физлиц за сдачу в аренду одного жилого помещения | 32,5 рублей для Минска 30,5 рублей для областных центров 20 рублей для отдельных городов 14,7 рублей для иных городов 10,5 рублей для иных нас. пунктов | 34,3 рубля для Минска 32,2 рубля для областных центров 21,1 рубль для отдельных городов 15,5 рублей для иных городов 11,1 рубль для иных нас. пунктов |

С каких доходов подоходный налог платить не надо

С 1 января 2021 года освобождены от налогообложения следующие виды доходов:

1) Суммы материальной помощи, оказываемой профсоюзными организациями, членом которой являлся умерший работник, лицам, состоящим с умершим работником в отношениях близкого родства.

2) Доходы, получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок (за исключением доходов, указанных в пп. 14, 24, 29 и 30 ст. 208 Налогового кодекса (далее – НК)).

3) Доходы, полученные от профсоюза в виде вознаграждения одновременно по 2 основаниям:

5) Доходы, полученные инвесторами-физлицами от участия в инвестиционных фондах, зарегистрированных в Республике Беларусь.

6) Премия государства, полученная участником государственной системы жилищных строительных сбережений.

7) Проценты, начисленные за период размещения денежных средств, единовременно предоставляемых в безналичном порядке семьям при рождении, усыновлении (удочерении) третьего или последующих детей, в банковские вклады (депозиты).

8) Денежные вознаграждения тренеров и иных специалистов, принимавших участие в подготовке спортсменов, получивших призы в связи с участием в международных и республиканских соревнованиях.

Что еще поменялось в части подоходного налога

Внесено дополнение, согласно которому физлица, получающие доходы в виде дивидендов, облагаемые подоходным налогом по ставке 6%, имеют право на получение налоговых вычетов, установленных статьями 209–211 НК.

Увеличен размер подоходного налога для доходов, полученных физлицами по трудовым договорам от резидентов ПВТ, резидентов «Великого камня», с 9% до 13%.

При этом возможность применения ставки подоходного налога в размере 9%, например, остается у резидентов ПВТ в отношении доходов в виде дивидендов и иных доходов, не относящихся к доходам по трудовым договорам.

В следующем выпуске разбора налогов узнаем, как платить транспортный налог.

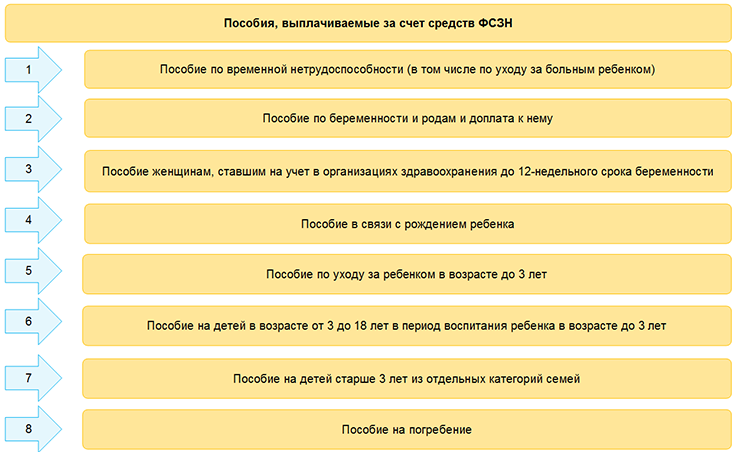

«Зарплатные» налоги с пособий

При назначении работникам пособий (в том числе пособия по временной нетрудоспособности, пособия по беременности и родам) порой допускаются ошибки при исчислении подоходного налога, а также страховых взносов в ФСЗН и Белгосстрах. Давайте разберемся с этими вопросами.

Какие пособия выплачивают наниматели

Напомним, что не всегда пособия выплачиваются работникам по месту их работы. Если они трудятся в коммерческих организациях со средней численностью работников до 15 человек включительно, то в органах по труду, занятости и социальной защите по месту их регистрации назначаются и выплачиваются:

— пособие женщинам, ставшим на учет в организациях здравоохранения до 12-недельного срока беременности;

— пособие в связи с рождением ребенка;

— пособие по уходу за ребенком в возрасте до 3 лет;

— пособие семьям на детей в возрасте от 3 до 18 лет в период воспитания ребенка в возрасте до 3 лет;

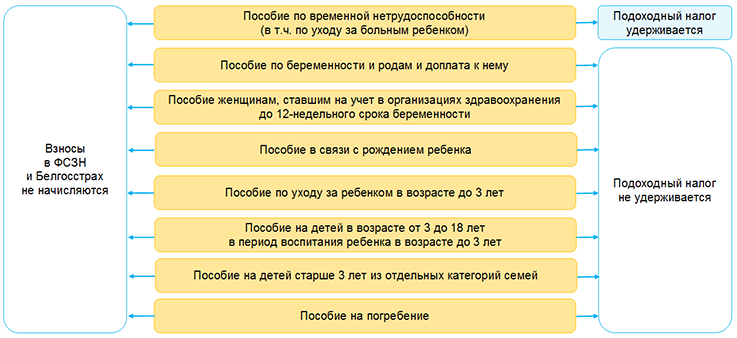

Надо ли на пособия начислять взносы в ФСЗН и Белгосстрах

Взносы в ФСЗН (в том числе на профессиональное пенсионное страхование) и в Белгосстрах на суммы выплаченных за счет средств ФСЗН пособий не начисляются .

Из каких пособий и как исчисляется подоходный налог

В то же время удерживать подоходный налог надо только из пособий по временной нетрудоспособности. При этом не имеет значения, сам работник заболел (получил травму, освобожден от работы в связи с проведением санитарно-противоэпидемических мероприятий) либо он ухаживал за больным ребенком или другим членом семьи.

Сейчас разберемся, как из пособий по временной нетрудоспособности рассчитывается подоходный налог.

Далее к рассчитанной сумме облагаемого дохода (включая пособие) за месяц применяются общие правила исчисления подоходного налога. Напомним их и сразу отметим, что для некоторых работников в 2021 году есть новшества.

Отметим, что в случае внутреннего совместительства работнику будет назначаться пособие по временной нетрудоспособности отдельно по месту основной работы и по совместительству. При этом вычеты применяются к общей сумме дохода, выплачиваемого по месту основной работы и по совместительству (включая пособие, назначенное по этим двум местам работы).

Касательно внешних совместителей в 2021 году есть новшество.

Обобщим информацию об удержании подоходного налога с пособий и о начислении на них взносов в ФСЗН и Белгосстрах, представив ее в виде схемы.

Пример

Работница прервала отпуск по уходу за ребенком до 3 лет и с 4 января 2021 года приступила к работе на полную ставку (место основной работы). Кроме того, в этой же организации она трудится на 0,25 ставки (внутреннее совместительство).

У работницы есть двое детей: старшему пять лет, а младшему 31 января 2021 года исполнилось 3 года.

Она представила работодателю больничный лист в связи уходом за больным ребенком за период с 26 января по 3 февраля 2021 года.

Информацию о начислениях работнице за январь и февраль 2021 года представим в виде таблицы.

| Вид выплаты | Начислено, руб. | |||

| за январь | за февраль | |||

| место основной работы | совмести- тельство | место основной работы | совмести- тельство | |

| Зарплата | 900 | 150 | 950 | 160 |

| Пособие по временной нетрудоспособности за счет ФСЗН | 140 | 28 | 70 | 14 |

| Пособие по уходу за ребенком в возрасте до 3 лет | 488,96 | — | — | — |

| Пособие на детей в возрасте от 3 до 18 лет в период воспитания ребенка в возрасте до 3 лет | 129,06 | — | — | — |

| Итого | 1658,02 | 178 | 1020 | 174 |

| ——————————— По листку нетрудоспособности на январь приходится 6 календарных дней, на февраль — 3 календарных дня. | ||||

Из всех начисленных работнице выплат подоходным налогом облагаются только суммы зарплаты и пособия по временной нетрудоспособности. Представим расчет этого налога в виде таблицы.

| Показатель | Январь | Февраль | ||||||||||

| Облагаемый доход, руб. | 1218 (900 + 140 + 150 + 28) | 1194 (950 + 70 + 160 + 14) | ||||||||||

| Стандартный вычет на детей, руб. | 140 | 140 | ||||||||||

| Подоходный налог, руб. | 140,14 ((1218 — 140) x 13%) | 137,02 Страховые взносы в ФСЗН и Белгосстрах начисляются только на зарплату. Начисление этих взносов также представим в виде таблицы.

* по ссылке Вы попадете в платный контент сервиса ilex Новшества в исчислении подоходного налога с 1 января 2021 годаЗаконом Республики Беларусь от 29.12.2020 № 72-З «Об изменении Налогового кодекса Республики Беларусь» (далее – Закон № 72-З) внесены изменения и дополнения в налоговое законодательство. Далее рассмотрены корректировки в части исчисления подоходного налога с физических лиц. Корректировка размеров и порядка применения налоговых вычетов 1. Увеличены размеры стандартных налоговых вычетов (подп. 1.1 – 1.3 ст. 209 Налогового кодекса Республики Беларусь; далее – НК). Они представлены в табл. 1. Размеры стандартных налоговых вычетов (скачать и распечатать таблицу) Плательщики, которым предоставляется стандартный налоговый вычет Размер стандартного налогового вычета в месяц, руб. Получающие доход, подлежащий налогообложению, в размере, не превышающем в 2020 г. 761 руб. в месяц (в 2020 г. – 709 руб.) Ликвидаторы последствий катастрофы на ЧАЭС; Герои Социалистического Труда, полные кавалеры орденов Славы, Трудовой Славы, Отечества; участники Великой Отечественной войны, инвалиды I и II группы и другие лица, указанные в подп. 1.3 ст. 209 НК (относящиеся к двум и более категориям, указанным в подп. 1.3 ст. 209 НК) Имеющие детей в возрасте до 18 лет и (или) иждивенцев 37 (на каждого ребенка и (или) иждивенца) 34 (на каждого ребенка и (или) иждивенца) 70 (на каждого ребенка и (или) иждивенца) 65 (на каждого ребенка и (или) иждивенца) * С 2021 г. одиноким родителем признается в т.ч. родитель, если второй родитель ребенка умер, лишен родительских прав, признан безвестно отсутствующим, недееспособным, объявлен умершим. 2. Увеличен предельный размер доходов, при котором индивидуальный предприниматель, не имеющий места основной работы (службы, учебы), вправе применить стандартный налоговый вычет, – до 2 283 руб. (в 2020 г. он был установлен п. 2 ст. 209 НК и равнялся 2 126 руб.). Если размер доходов, подлежащих налогообложению и уменьшенных на сумму расходов, предусмотренных ст. 205 НК, не превысит в календарном квартале указанной суммы, индивидуальный предприниматель сможет применить за каждый месяц этого периода стандартный налоговый вычет в размере 126 руб. (в 2020 г. – 117 руб.). 3. В подп. 1.2 ст. 210 НК предусмотрено право на получение социального налогового вычета в сумме уплаченных страховых взносов по договорам добровольного страхования одним плательщиком из лиц, состоящих между собой в отношениях близкого родства (подопечных, в т.ч. бывших подопечных, достигших 18-летнего возраста), независимо от того, кем из них были понесены расходы по оплате страховых взносов. 4. Установлено, что при приобретении одноквартирного жилого дома или квартиры в соответствии с договором создания объекта долевого строительства с последующим оформлением договора купли-продажи, предусматривающего оплату цены одноквартирного жилого дома или квартиры в рассрочку, имущественный налоговый вычет предоставляется после дня заключения договора создания объекта долевого строительства, а не после государственной регистрации права собственности на указанное жилье (часть 10 подп. 1.1 п. 1 ст. 211 НК). 5. Социальные и имущественный налоговые вычеты в 2021 г. будут предоставляться плательщикам в порядке, аналогичном действовавшему до 2019 г.: Изменения, связанные с доходами, освобождаемыми от подоходного налога и не признаваемыми объектами налогообложения 1. Изменены предельные размеры доходов, освобождаемых от подоходного налога (подп. 14, 22–24, 29, 38 ст. 208 НК) (см. табл. 2). Суммы доходов, в пределах которых может быть предоставлено освобождение от подоходного налога (скачать и распечатать таблицу) Доходы, освобождаемые от подоходного налога Размер за налоговый период (год), руб. Доходы, которые не являются вознаграждением за выполнение трудовых и иных обязанностей, в т.ч. материальная помощь, подарки, призы, путевки, полученные: по месту основной работы 2 272 от иных организаций и индивидуальных предпринимателей Доходы, не являющиеся вознаграждениями за исполнение трудовых или иных обязанностей доходы (за исключением доходов, указанных в п. 24 ст. 208 НК), получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок * (за исключением доходов, указанных в пп. 14, 29 и 30 ст. 208 НК) Стоимость детских путевок в санаторно-курортные и оздоровительные организации Беларуси Оплата организациями и индивидуальными предпринимателями страховых услуг белорусских страховых организаций (за работников по месту основной работы, а также за ранее работавших у них пенсионеров) 3 890 Доходы, полученные от физических лиц, не являющихся индивидуальными предпринимателями (в сумме от всех источников в течение налогового периода): • в результате дарения; • в виде недвижимого имущества по договору ренты бесплатно 7 521 Безвозмездная (спонсорская) помощь, а также поступившие на благотворительный счет, открытый в банке пожертвования, получаемые инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей 15 030 * Предельный размер льготы по указанным доходам в 2021 г. отсутствует, т.е. они будут освобождаться от уплаты подоходного налога без ограничений. 2. Внесены изменения в перечень доходов, освобождаемых от подоходного налога. В частности, в 2021 г. он не уплачивается со следующих видов доходов:

* Указ Президента Республики Беларусь от 31.10.2019 № 411 «О налогообложении» (далее – Указ № 411). ** Указ Президента Республики Беларусь от 31.12.2019 № 503 «О налогообложении» (в редакции от 07.08.2020; далее – Указ № 503). 3. С 2021 г. вносятся следующие корректировки в перечень доходов, не признаваемых объектом налогообложения:

Прочие изменения 1. С 2021 г. не относятся к доходам, полученным от источников в Республике Беларусь, доходы физического лица, полученные им в результате проведения внешнеторговых операций: При этом данная норма не распространяется на доходы налоговых резидентов Республики Беларусь (п. 2 ст. 197 НК). 2. Внесены корректировки в часть первую п. 3 ст. 199 НК для предоставления плательщикам, получающим доходы в виде дивидендов, облагаемые подоходным налогом по ставке 6 %, права на применение налоговых вычетов, установленных ст. 209–211 НК. 3. Статья 202 НК дополнена п. 8-1, регулирующим порядок определения налоговой базы подоходного налога в отношении доходов, получаемых физическими лицами по договорам о совершении операций с беспоставочными внебиржевыми финансовыми инструментами, заключенным с иностранными организациями, осуществляющими деятельность на рынке Форекс за пределами Республики Беларусь. Одновременно скорректировано название данной статьи. 4. Плательщикам предоставлено право включать в состав расходов на приобретение ценных бумаг, полученных физическим лицом в собственность на безвозмездной основе, не только суммы, с которых был уплачен подоходный налог в Республике Беларусь, но также и суммы, с которых был уплачен идентичный по существу налог при приобретении ценных бумаг на территории иностранного государства (часть четвертая п. 4 ст. 202 НК). 5. В части первой п. 5 ст. 202 НК установлен порядок определения налоговой базы по операциям с ценными бумагами по доходам, получаемым от физических лиц (белорусских и (или) иностранных), аналогичным порядку при получении доходов от белорусских организаций или индивидуальных предпринимателей. 6. Согласно ст. 3 Закона № 72-З в целях принятия дополнительных мер по консолидации доходов бюджета для борьбы с COVID-19 с 1 января 2021 г. до 1 января 2023 г. доходы физических лиц, полученные по трудовым договорам от резидентов Парка высоких технологий, резидентов Китайско-Белорусского индустриального парка «Великий камень» и (или) совместной белорусско-китайской компании по развитию Китайско-Белорусского индустриального парка «Великий камень», облагаются подоходным налогом с физических лиц по ставке 13 %, а не 9 %, как установлено частью первой п. 31 Положения о Парке высоких технологий, утвержденного Декретом Президента Республики Беларусь от 22.09.2005 № 12 «О Парке высоких технологий» (в редакции от 16.07.2019), частью первой п. 51 Положения о специальном правовом режиме Китайско-Белорусского индустриального парка «Великий камень», утвержденного Указом Президента Республики Беларусь от 12.05.2017 № 166 «О совершенствовании специального правового режима Китайско-Белорусского индустриального парка «Великий камень» (в редакции от 31.10.2019).

7. Увеличены ставки подоходного налога в фиксированных суммах, установленные в отношении доходов, полученных от сдачи физическим лицам в аренду (субаренду), наем жилых и (или) нежилых помещений, машино-мест, находящихся на территории Республики Беларусь (приложение 2 к НК). 8. C 2021 г. налоговый агент не осуществляет исчисление и уплату подоходного налога при выплате доходов за приобретение отдельных видов недвижимости и транспортных средств независимо от налогового статуса физического лица, которому выплачивается такой доход, а не только при выплате указанных доходов лицу – налоговому резиденту Республики Беларусь (абз. 4 п. 2 ст. 216 НК). 9. Во избежание необоснованного получения имущественного и социального налогового вычета, предусмотренного подп. 1.2 ст. 210 НК, налоговые агенты обязаны с 2021 г. представлять в налоговые органы сведения о доходах, выплаченных физическим лицам в виде: 10. Увеличен размер доходов физлиц за реализацию продукции растениеводства, указанной в частях первой и второй п. 19 ст. 208 НК, полученных в порядке, предусмотренном частью седьмой п. 19 ст. 208 НК, при превышении которого организации и индивидуальные предприниматели, покупающие такую продукцию, подают в налоговые органы сведения об этом. Теперь он составляет 2 761 руб. в день (в 2020 г. – 2 571 руб.) (абз. 6 части первой п. 8 ст. 216 НК). 11. Дополнено, что налоговый агент имеет право на зачет или возврат подоходного налога при его уплате или взыскании за счет собственных средств агента, если физическое лицо уплатило в бюджет подоходный налог, уплаченный за него налоговым агентом или взысканный за счет средств налогового агента, за исключением случая установления контролирующим органом факта неправомерного неудержания и неперечисления в бюджет указанного налога налоговым агентом (п. 2 ст. 223 НК). 12. В налогообложение доходов индивидуальных предпринимателей также внесены изменения. В частности, они касаются: Выводы 1. Основными изменениями, которые касаются исчисления подоходного налога, являются следующие: 2. Изменен предельный размер доходов, установленный для применения стандартного налогового вычета индивидуальным предпринимателем, не имеющим места основной работы (службы, учебы). Елена Горошко, налоговый консультант, аудитор

|