вывод налога ндс на карту

Возврат физлицами НДС с покупок: законная возможность или обман

Компенсация НДС физическому лицу: развод или нет — да, это очередная форма мошенничества в интернете. Граждане, желающие получить уплаченный налог на карточку, рискуют потерять все накопления и сбережения. Возврат предусмотрен только для иностранцев, которые вывозят купленные товары из России.

Интернет пестрит предложениями, как возместить НДС при покупке в семейный бюджет. Для россиян этот вопрос стоит особенно остро. На фоне низкого уровня зарплат, введения санкций, резкого скачка курсов валют и страхов из-за коронавируса возвращение уплаченного НДС в сумме нескольких сотен тысяч рублей — словно подарок Вселенной. Будьте бдительны, это очередная схема развода населения!

Возврат НДС: осторожно мошенники

Налог на добавленную стоимость — это фиксированная надбавка, которую включают в цену всех товаров, работ и услуг. Наценка есть практически везде, только при розничной торговле она уже включена в ценники. Добавочный налог учтен не только в ценах автомобилей премиум-класса, ювелирных украшений и элитной мебели, но и в стоимости буханки белого хлеба, спичек и пачки соли. Платят сбор все россияне, а не только предприниматели и организации. Граждане приняли с большим энтузиазмом информацию: как получить НДС компенсацию на карту, и правда ли это — нет, это мошенническая схема. Ее разработали несколько лет назад и с успехом продолжают применять. Суть обмана — в получении данных банковских карт и доступа к ним. Или мошенники просят оплатить им затраты по обработке заявки и пересылке денег.

Если вам предлагают вернуть на карту физического лица НДС с покупки — это 100% мошенники. Ни в коем случае не сообщайте им паспортные данные, личные сведения и реквизиты банковских карт. Не переводите деньги мошенникам. Предлоги используются разные:

Возможно ли физлицу вернуть НДС

Налоговым кодексом РФ и других государств предусмотрена выплата компенсации за НДС за совершенные покупки. Но россияне получат обратно налог только с зарубежных покупок. Это система такс-фри, которая стала доступна для граждан РФ недавно.

Вернуть налог разрешено не со всех товаров иностранного происхождения. Перечень продукции, по которой предусмотрен возврат, устанавливается в отношении каждого иностранного государства в индивидуальном порядке. Например, правила возврата НДС из Швейцарии и Испании предусматривают разные товары и продукцию. Рекомендуем уточнить перед покупкой, доступен ли возврат по системе Tax free. Обычно заполнить форму и получить деньги разрешается перед выездом из страны, непосредственно в аэропорту или на вокзале. В случае отсутствия такого сервиса доступен дистанционный возврат с оформлением заявки по интернету. Все правила, кому положена компенсация НДС и как ее получить, доступны на сайте фискальных органов государства, где совершены покупки. Потребуются чеки на покупки и заполнение специальной формы. На основании чеков деньги возмещают быстро на указанные банковские реквизиты или наличными.

Особенности Tax free для иностранцев в России

Система такс-фри работает и в России. Иностранные граждане теперь вправе заявить на возмещение налога с товаров, приобретенных в России. Здесь действует аналогичный алгоритм.

Правила для иностранца, как вернуть НДС физическому лицу с покупки товара в России:

К услугам по возврату добавочного налога применяется ставка 0%. Организации вправе принять возвращенный иностранцу налог к вычету.

Кому еще вернут НДС

Помимо россиян и иностранцев — физлиц, на возмещение добавочного налога вправе претендовать предприниматели и организации, применяющие общий режим обложения. Только ОСНО является основанием на получение возврата налога на добавленную стоимость налогоплательщиками.

Компании и бизнесмены, применяющие льготные режимы обложения (УСН, ПНС, ЕСХН), не вправе претендовать на вычет по налогу на добавленную стоимость. Даже при условии, что фирма или ИП, применяя льготную СНО, платит НДС по ряду причин.

Что понадобится физлицу для возврата НДС по системе Tax free

Единственная законная возможность вернуть добавочный налог обычному человеку — это возмещение по системе такс-фри. Но эта система не отвечает на вопрос, как физическому лицу получить на карту компенсацию НДС бесплатно через госуслуги, — такая форма не предусмотрена в России.

Схема, как физическому лицу вернуть налог по системе Tax free:

НДС вернут на основании специального чека, полученного при покупке товара иностранного производства. На чеке проставляется специальная отметка таможенного органа иностранного государства, подтверждающая факт вывоза покупки (ввоза в РФ).

Какие налоги вправе вернуть физлицо в России

Правила прописаны в НК РФ. Из них следует, что схемы, как вернуть НДС на свою карту за 15 минут, не существует. Для тех, кто не зарегистрирован в качестве ИП, законный способ вернуть часть уплаченных в бюджет денег только один — возврат НДФЛ. Налогоплательщику предоставляются налоговые вычеты:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Обман с НДС. Мошенники гарантируют «налоговый вычет», но обирают людей

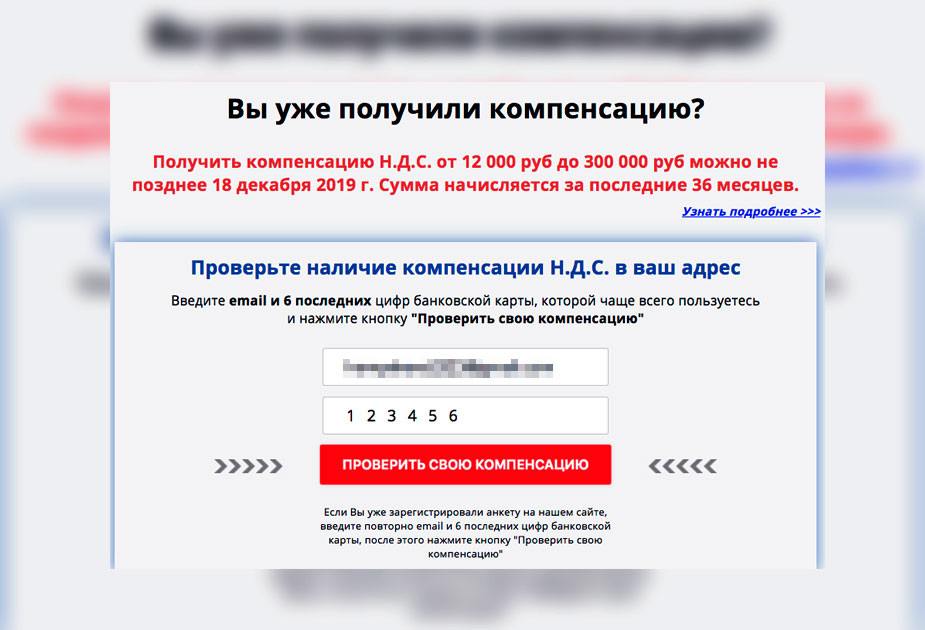

«Получите налоговый вычет прямо сейчас!» — именно это обещают некоторые сайты. На фейковых страницах предлагают по адресу электронной почты и последним шести цифрам карты вычислить, какой налоговый вычет вам полагается. Но в итоге вам ничего не заплатят, наоборот — платить придётся вам.

Сайты именуют себя «уполномоченными федеральными подразделениями по финансовой защите граждан» и предлагают получить денежную компенсацию за товары, которые вы приобретали с 1 января 2015 года.

Якобы с помощью этих «уполномоченных» вы сможете вернуть налог на добавленную стоимость по ряду товаров. Но важно понимать, что, согласно законам Российской Федерации, вернуть НДС с покупок в обычных магазинах нельзя. И даже если на сайтах написано, что деньги компенсируются за оплату товаров иностранного производства и способствуют импортозамещению в нашей стране, — знайте, что это очередной бред и лохотрон.

Названия у «уполномоченных» могут быть разными: «Объединённый компенсационный фонд», «Официальный компенсационный центр возврата невыплаченных денежных средств», «Управление социальных компенсаций» и так далее. Схема у всех одинаковая.

Как вас обманывают?

«Финансовые защитники» просят в заданную форму вписать свою электронную почту и последние шесть цифр банковской карты. Получить деньги можно только сегодня, завтра — поздно. Мы ввели вымышленную почту и вместо номера карты — набор цифр.

Магическим образом система выяснила, что от государства мы можем получить 270 120 рублей налогового вычета.

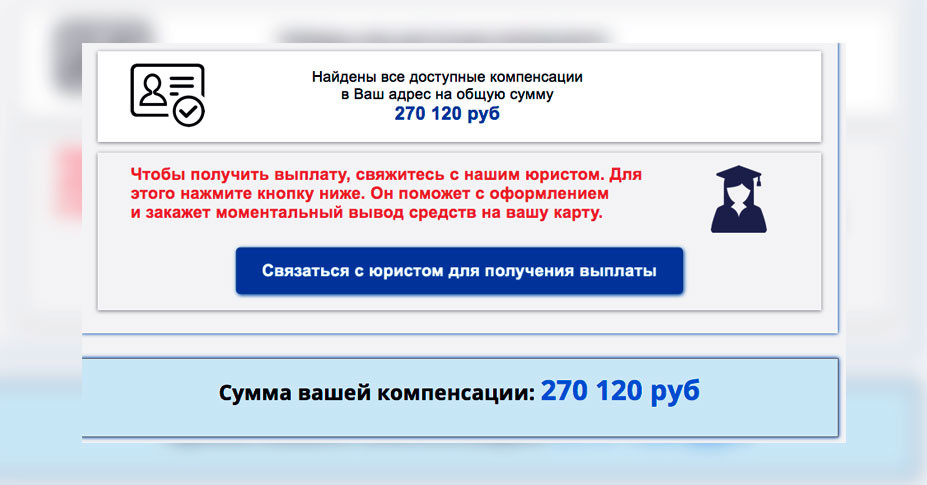

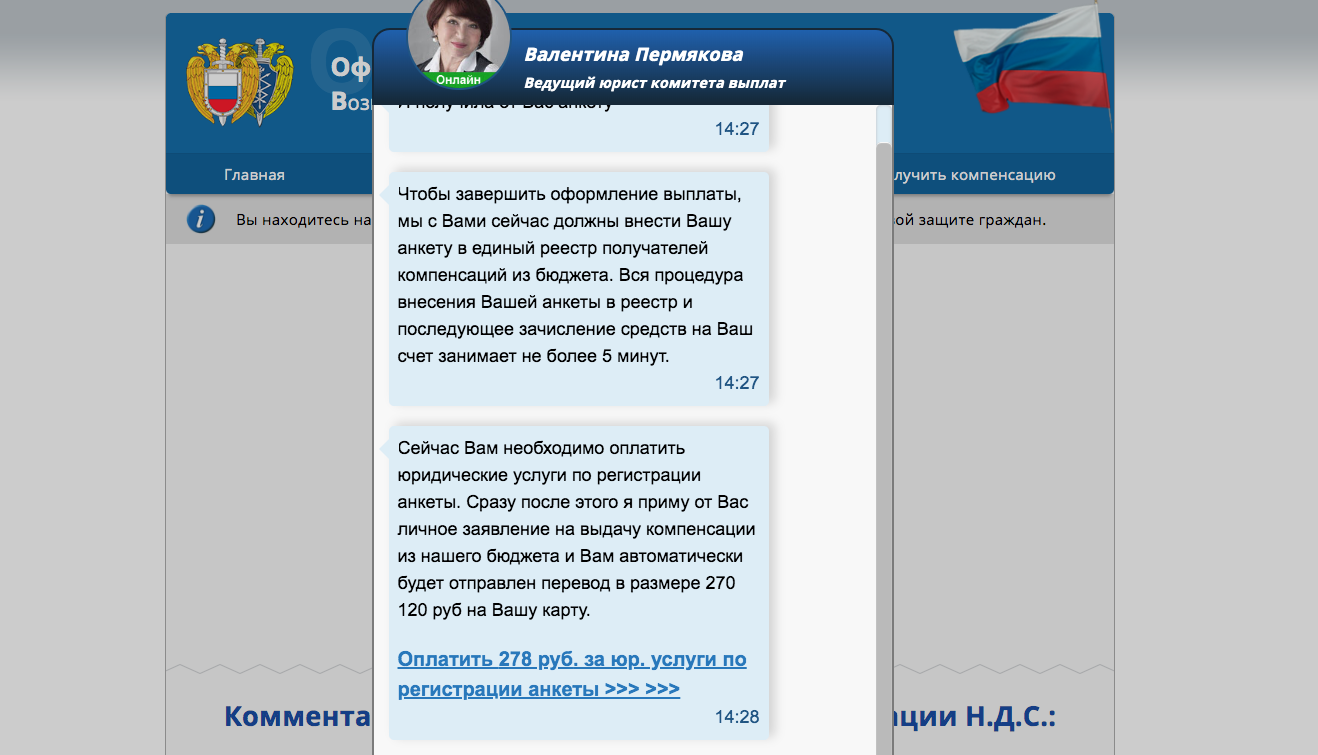

Чтобы деньги оказались у нас, нужно пообщаться с юристом. Несколько секунд ждём, пока юрист освободится. Удача — на связь выходит ведущий юрист «комитета выплат» Валентина Пермякова.

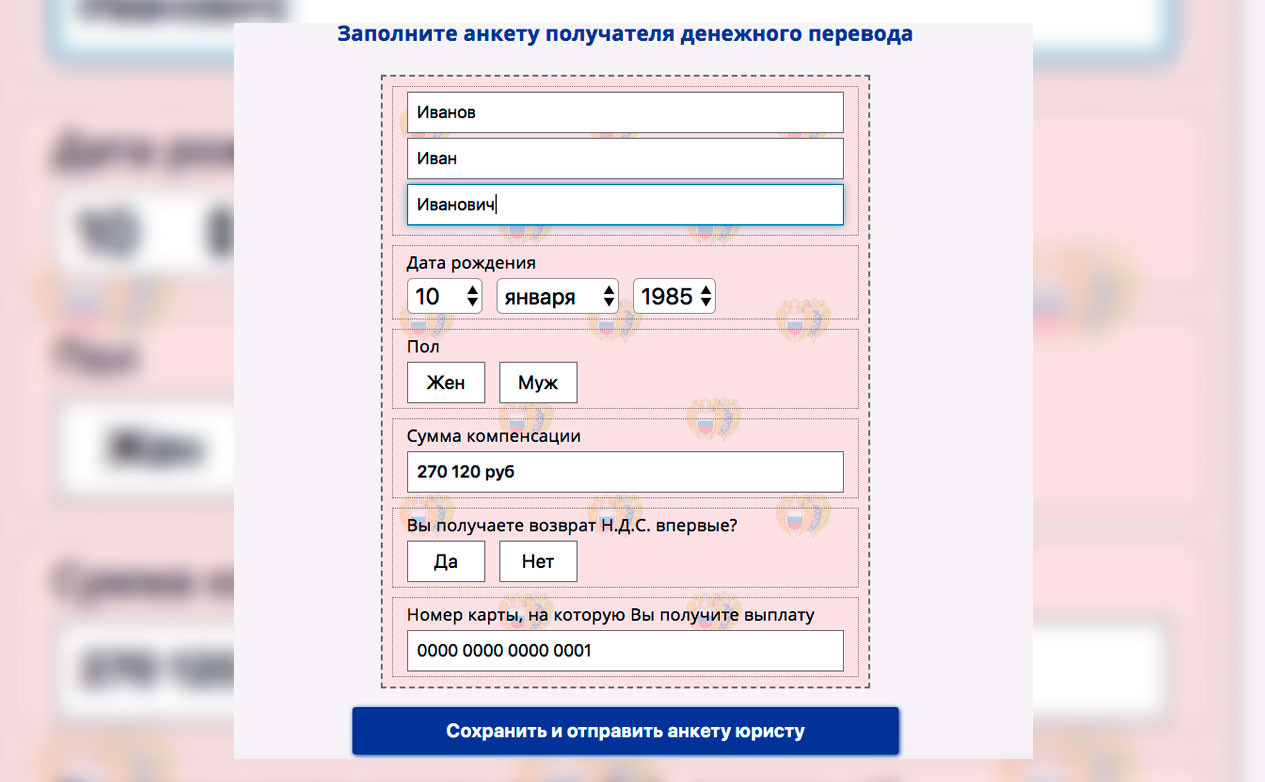

Следующий шаг — заполнить анкету на сайте, чтобы забрать «свои» деньги. Снова указываем данные воображаемого человека. И снова нам везёт — деньги придут автоматически, как только мы оплатим 278 рублей за услуги Валентины Пермяковой.

Как пишут другие обзорщики фейковых сайтов, заплатить придётся ещё 13 раз: за внеочередную проверку заявления — более 500 рублей, за привязку реквизитов — около 300, за цифровую подпись, страховой пакет и его активацию, комиссии и подключение мгновенных переводов — в сумме более 10 000 рублей.

Вычет из вашего личного бюджета будет точно. Для проверки мы вводили разные имена и данные, писали набор букв «ведущему юристу» — результат всегда был одинаковым. 270 тысяч рублей выплат, 278 рублей — первая оплата юриста, обещания об автоматическом переводе средств на нашу карту.

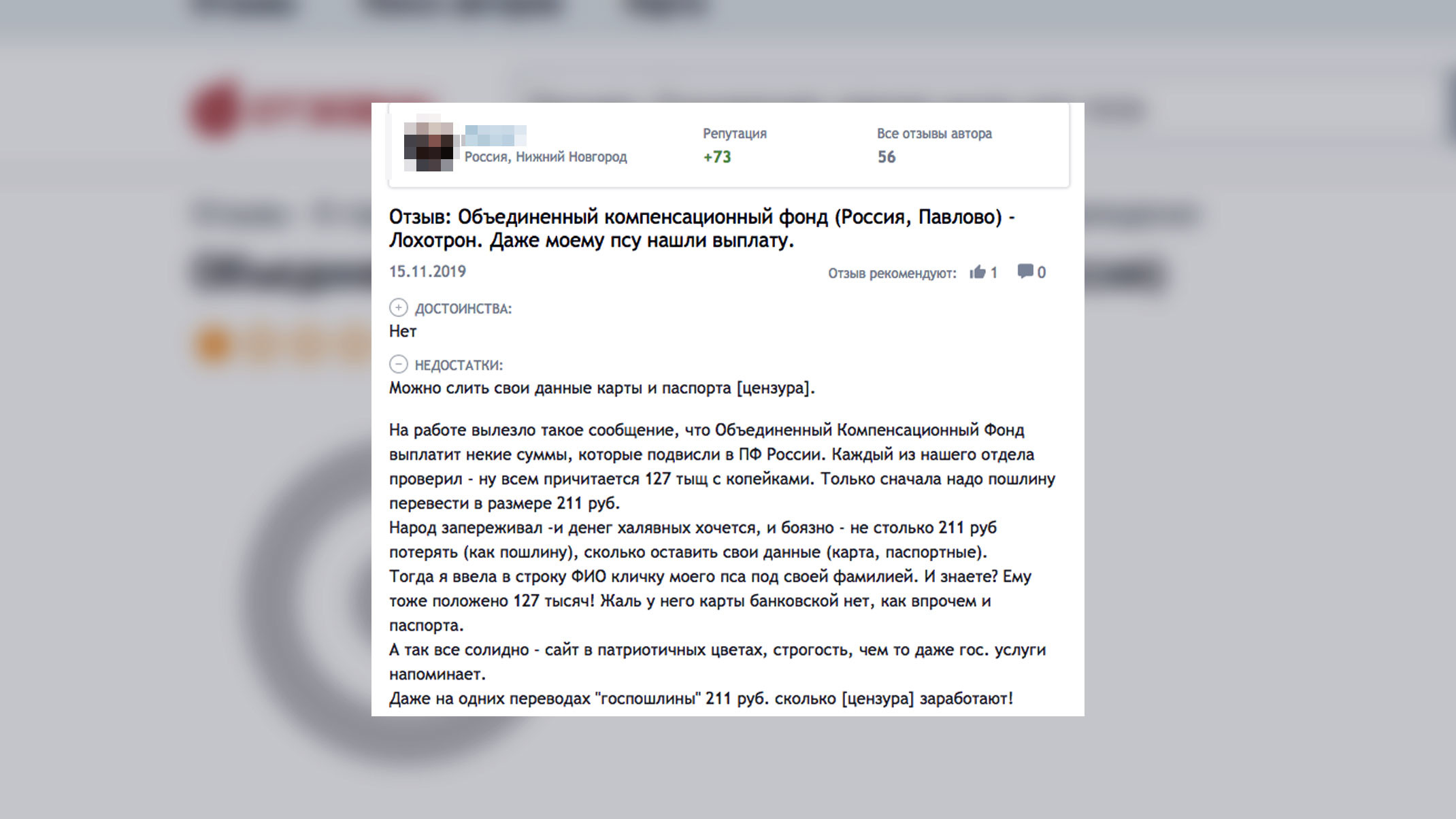

Некоторые люди с форумов вводили даже кличку своей собаки, чтобы проверить сайт на вшивость. Собаке выплаты тоже полагаются.

Получить налоговый вычет в нашей стране можно один раз за жизнь при покупке недвижимости, многократно при пользовании образовательными и медицинскими услугами. Кроме того, можно оформлять вычеты на несовершеннолетних детей. НДС вернуть нельзя. Для получения средств нужно регулярно платить налоги и сдавать декларации в ФНС.

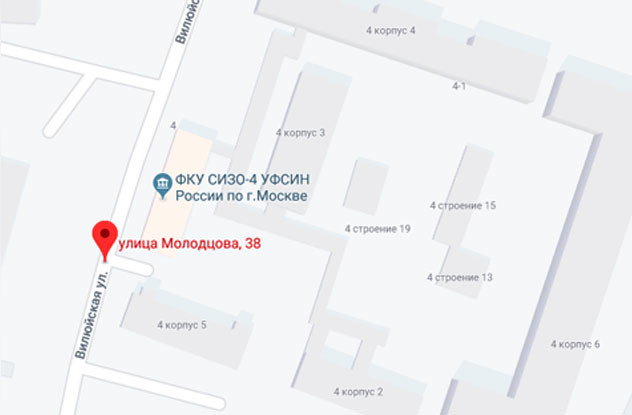

Попасться в ловушку мошенников легко — быстрые деньги всегда манят. Поэтому нужно быть особенно внимательными к нюансам. К примеру, «Официальный компенсационный центр возврата невыплаченных денежных средств» не указал на своём сайте никаких реквизитов, но зато оставил адрес регистрации, который почему-то совпадает с московским СИЗО № 4.

Сам сайт появился 1 декабря 2019 года, регистратор — Eranet International Limited, который живёт и работает в китайской провинции Гуандун. Обманывать людей удобно — российские правоохранители не достанут. Главное — побольше пообещать и побыстрее, тогда желающие сами подтянутся, к сожалению.

Чтобы не стать жертвой мошенников, не верьте обещаниям в стиле «много и сразу». И если даже где-то вам обещают «бонусы», проверьте законность этих утверждений. Если выплат по НДС не существует, как же вы их получите? Никак. А нервы и деньги потратите.

Компенсация НДС 2020 развод или нет?

Сейчас некоторые сайты предлагают вернуть НДС на карту физического лица через проверку номера вашей банковской карты. При этом обещают выплатить солидные суммы: 12 000, 30 000 рублей и даже больше. Только не спешите доверять подобным сайтам!

Давайте сначала разберемся в этой сомнительной помощи и узнаем: возврат ндс на карту правда или нет? Только факты и мнение эксперта, которому можно доверять!

Возврат НДС на карту — это развод на деньги!

Во время пандемии многие страны предоставляют помощь своим людям, как минимум в СМИ об этом говорят. И вот мошенники решили воспользоваться данной ситуацией и придумали как они могут на этом заработать.

Мошенники придумали историю, что сейчас каждый может получить компенсацию НДС на свою карту, создали сайт, где необходимо проверить номер свой карты (или другие данные) и сайт выдаст вам сумму положенной компенсации.

На самом деле подобные сайты ничего не проверяют, они лишь создают иллюзию и всем «начисляют» одинаковые цифры, после того как пользователь приходит в восторг от того, что сейчас он получит целую кучу денег – его просят оплатить и разводят на деньги!

Единый компенсационный центр возврата НДС

Это один из проектов, который разводит на деньги. Мошенники выдумали название некой службы, которая занимается возвратом невыплаченных денежных средств. Звучит красиво, но на деле полный развод на деньги.

Первым делом нужно ввести свое ФИО и последние 6 цифр своей карт, но ввести можно абсолютно любые данные и сайт все равно начислит вам фантики на баланс, только вот вывести их не получится, потому что это просто цифры на мошенническом сайте.

Если вы попробуете вывести деньги, вас ждет сообщение с требованием заплатить за какую-то услугу, и вот тогда вам точно выплатят эти 222 420.79 рублей! Но это обман! Не платите ничего!

Обычно мошенники на фоне большой выплаты просят заплатить совсем немного, скажем 200-500 рублей за юридические услуги, но это только начало! После этого вас заставят платить еще и еще… Так люди теряют на этом разводе по 30 тысяч рублей!

Cлужба финансовой защиты по возврату НДС

Еще один сайт мошенников, который работает по такому же принципу. Якобы проверяет после 6 цифр по базе и начисляет вам целую кучу денег, 150 – 250 тысяч рублей! От такой суммы многие потеряют бдительность и рискуют попасть в лапы мошенников!

В данном случае, с вами тоже ведет общение юрист, но это лишь иллюзия! Сайт запрограммирован под определенные вопросы и ответы, пообщаться с данным «юристом» у вас не получится.

Вам нужно будет заполнить анкету и выполнить еще несколько бессмысленных действий, все это для того, чтобы вы вовлеклись в этот процесс и без задней мысли перевели мошенникам свои деньги!

Начинается настоящий развод с того момента, как сайт просит вас оплатить юридические услуги за 200 – 370 рублей, а потом еще 500 рублей за идентификацию, за комиссию, пошлину и еще два десятка платежей ждут вас! Это и есть развод дамы и господа!

Отзывы людей, которые «получили» возврат НДС на карту!

Положительные отзывы вы можете увидеть только на сайтах мошенников, на самом же деле, никто не получил даже одного рубля на свою карту, не говоря уже о тех суммах, которые обещают мошенники!

Люди пишут о том, что их обманули на деньги, потери от 270 до 30 000 рублей. В итоге, обещанной компенсации НДС так никто не получил.

Кому действительно возвращают НДС?

Возврат данного налога производят только некоторых юридическим лицам, например фермерам, которые попадают под категорию льготников. Физические лица, как раз являются теми, что оплачивает данный налог, ведь он всегда включен в товары или услуги. Поэтому шансы того, что обычным гражданам будут возмещать НДС, близки к нулю.

Всегда относитесь к подобного рода помощи и проверяйте информацию, прежде чем тратить свои деньги, лучше оказаться неправым, чем без денег и в долгах.

Налог с поступлений на банковскую карту. Налоговые нюансы при переводе денег физлицами.

Дата последнего комментария: 2020-10-05

Все мы привыкли к карточным переводам. Не надо снимать наличные, бежать в банкомат. Мы не задумываясь даем номер своего карточного счета, или высылаем фото карты по мессенджеру. Еще бы, это так удобно и быстро! Но, к сожалению, не безопасно в плане налогообложения, если вы не имеете статус ИП. Платится ли налог с поступлений на банковскую карту физических лиц или нет, какие риски существуют и как их избежать? Давайте разбираться.

Получая денежные средства на банковскую карточку, имейте в виду, что все поступления на ваш счет налоговики изначально считают доходом для целей налогообложения НДФЛ. А как иначе, ведь проверяющие, зачастую, видят картину, когда денежные средства поступают без опознавательных знаков, платеж невозможно идентифицировать в плане назначения и цели получения. В графе «Назначение платежа», иногда пишут: оплата/возврат/перевод и т.д, что угодно, а то и вовсе поле может оставаться пустым. Это играет «на руку» налоговикам, ведь непонятный платеж дает основание полагать что физлицо получило доход. Есть возможность доначислить налог НДФЛ, пени и штраф. Но ведь есть и необлагаемые НДФЛ доходы!

Вопрос с НДФЛ отпадает, если деньги пришли от юр. лиц или ИП. Они являются налоговыми агентами самостоятельно удерживают и уплачивают НДФЛ в бюджет. Что касается поступлений от физических лиц, то законодательно платежи между физлицами не запрещены и не ограничены. Итак, попробуем разобраться, как избежать лишних доначислений.

Ни налоговая, ни банк не разберется на какие цели и по каким причинам получены денежные средства, если нет достаточной информации о назначении платежа. Таким образом, все поступления на счет будут считаться вашим доходом, если такая информация при отправке платежа не указывается.

Не каждый банковский перевод физических лиц облагается налогом.

Ст. 217 НК РФ перечисляет доходы, не подлежащие налогообложению НДФЛ. Не облагаются налогом следующие поступления на счет если:

Если вы, как физическое лицо дали в долг (выдали заем) другому физическому лицу, то НДФЛ не возникнет ни с самого долга ни с процентов по нему. Вы можете получить свой долг от должника на банковский счет и не опасаться доначислений налога, если отправитель в назначении платежа укажет «возврат долга (займа)». Конечно, желательно предварительно запастись «Распиской о получении денежных средств» если займ выдавался наличными денежными средствами. Если же вы воспользовались безналичным переводом, то достаточно сохранить платежное поручение из банка с отметкой банка об исполнении данного платежа, а также банковскую выписку за день выдачи займа. Обезопасив себя данным способом вы всегда сможете доказать свою добросовестность и подтвердить факт выдачи денег в долг. Поэтому, при получении возврата долга, вероятность претензий со стороны банка и налоговиков снизится.

Должен ли договор дарения или Займа быть составлен в письменной форме? Сделки граждан между собой на сумму, превышающую десять тысяч рублей, а в случаях, предусмотренных законом, – независимо от суммы сделки желательно оформлять в письменной форме. Эта мера предосторожности поможет доказать свою правоту перед проверяющими в случае возникновения проблем.

Итак:

– С должника берем расписку в получении денег, либо сохраняем платежное поручение с отметкой банка и банковскую выписку.

– Составляем договор займа в письменной форме.

Откуда налоговики узнают о поступлениях денежных средств на счета физических лиц?

Информацию о полученных доходах налоговики получают от банков по инициативе банка, либо при проведении собственных мероприятий налогового контроля в рамках камеральных и выездных проверок физических лиц. Как известно, в случае получения информации о поступающих доходах налоговые органы вправе проводить налоговые проверки в отношении физических лиц (ст. 89 НК РФ). Кроме того, в рамках проверок юридических лиц и ИП информация о движении денежных средств на счетах физиков также всплывает очень часто.

С 1 января 2018 года во многих регионах страны, в том числе в Москве, уже работает система АСК НДС-3, которая позволяет налоговикам видеть платежи не только юр. лиц и ИП, но и платежи физиков почти в режиме он-лайн. Все данные анализируются системой, которая в свою очередь подключена к системе АИС налог со встроенным блоком ЗАГС. Из доходной базы сразу исключаются платежи между близкими родственниками. Все оставшиеся платежи, не отброшенные системой находятся в зоне риска, особенно если они регулярные и безликие, т.е без назначений платежа.

Не стоит забывать, что банки обязаны докладывать в Росфинмониторинг обо всех подозрительных операциях клиентов, не зависимо от сумм ( п. 3 ст. 7 закона № 115-ФЗ ). Практически по любым причинам банки могут сделать сообщение в Росфинмониторинг, что грозит блокировкой операций по счету, предварительно уведомив о подозрительных операциях налоговую.

Риски и санкции в случае обнаружения незадекларированного дохода по НДФЛ.

В случае обнаружения незадекларированных доходов, к физическому лицу, помимо доначисления НДФЛ применяются дополнительные штрафы в размере 20% от неуплаченной суммы налога, а также пеня.

Известны случаи, когда регулярные поступления от физических лиц расценивались, как незаконная предпринимательская деятельность, возможна уголовная ответственность. Несмотря на то, что физические лица не являются предпринимателями, инспекции часто инициируют выездные проверки и доначисляют НДФЛ и НДС. Суды поддерживают проверяющих.

Апелляция по определению Санкт-Петербургского городского суда от 10.11.2014 № 33-17691/2014) указала, что физическое лицо, ведущее предпринимательскую деятельность без регистрации в качестве ИП, при неисполнении обязанностей, возложенных на них НК, не вправе ссылаться на то, что оно не является ИП ( статья 23 ГК и статья 11 НК ) и не является плательщиком НДС. Проанализировав договоры аренды, суд установил, что в договорах учтены возможные риски предпринимательской деятельности. Свидетели показали, что проверяемое лицо в течение длительного времени систематически получало прибыль от сдачи помещений в аренду. Таким образом, истец попал под статью о незаконной предпринимательской деятельности. К нему применили нормы права, применимые к ИП, являющимся плательщиками НДС. С налогоплательщика был взыскан НДС, НДФЛ, штрафы, пеня.

Аналогичное мнение содержится в определении Новосибирского областного суда от 14.10.2014 по другому делу – № 33-8775/2014 – по результатам выездной налоговой проверки физического лица инспекция доначислила НДФЛ, НДС, пеню и штрафы.

Вывод:

Итак, чтобы не стать объектом доначислений налогов, пени и штрафов, постарайтесь выполнять рекомендации, описанные ниже, это сэкономит вам деньги и сбережет нервы.

Люди перестанут на карты деньги ложить. Банки много денег потеряют и все вернуться к наличным

Как возвращается НДС: схема возврата (возмещения)

Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п. 1 ст. 164, ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

ВНИМАНИЕ! С октября 2020 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение одного месяца (в рамках пилотного проекта), но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 6.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, налогам и задолженности по пеням и штрафам.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

ВАЖНО! Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, налогам различных уровней бюджета и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ. Не забывайте, что для возврата налога нужно подать соответствующее заявление (вместе с декларацией или позднее).

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12-го дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс, получив пробный демо-доступ к системе К+. Сверьтесь со своими расчетами, чтобы не допустить ошибок.

ВНИМАНИЕ! С 01.01.2021 при несвоевременном возмещении НДС налоговики должны считать проценты за несвоевременный возврат денег по правилам п. 10 ст. 78 НК РФ. Таким образом, проценты за задержку с возврата излишне уплаченного налога ИФНС вычислит самостоятельно и выплатит без заявления. Если проценты начислены, например, за период после принятия решения о возврате или по решению суда, потребуется заявление (закон «О внесении изменений. » от 23.11.2020 №374-ФЗ).

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения из бюджета налога.