значимость f в регрессии excel что значит

Проверка значимости регрессии с помощью дисперсионного анализа (F-тест)

history 26 января 2019 г.

Проведем проверку значимости простой линейной регрессии с помощью процедуры F -тест.

Disclaimer : Данную статью не стоит рассматривать, как пересказ главы из учебника по статистике. Статья не обладает ни полнотой, ни строгостью изложения положений статистической науки. Эта статья – о применении MS EXCEL для целей Регрессионного анализа. Теоретические отступления приведены лишь из соображения логики изложения. Использование данной статьи для изучения Регрессии – плохая идея.

Проверку значимости взаимосвязи переменных в рамках модели простой линейной регрессии можно провести разными, но эквивалентными между собой, способами:

Проверку значимости взаимосвязи переменных в рамках модели простой линейной регрессии можно провести разными, но эквивалентными между собой, способами:

F -тест для проверки значимости регрессии НЕ относится к простым и интуитивно понятным процедурам. Вероятно, это связано с тем, что для проведения F -теста требуется быть знакомым с определенным количеством статистических понятий и нужно неплохо разбираться в связанных с ними статистических методах. Нам потребуются понятия из следующих разделов статистики:

Можно, конечно, рассмотреть F -тест формально:

Определения, необходимые для F -теста

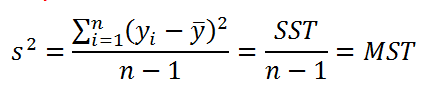

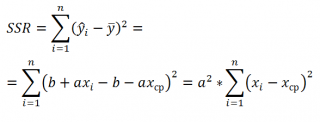

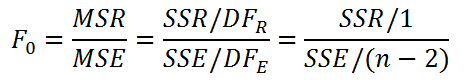

В формуле используется ряд сокращений:

Как видно из формулы, отношение величин SST и DFT обозначается как MST. Эти 3 величины обычно выдаются в таблице результатов дисперсионного анализа в различных прикладных статистических программах (в том числе и в надстройке Пакет анализа, инструмент Регрессия ).

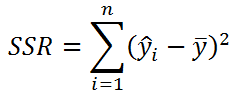

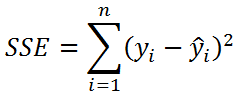

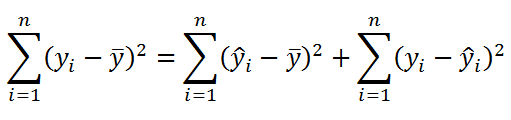

Значение SST, характеризующую общую изменчивость переменной Y, можно разбить на 2 компоненты:

Примечание: Очевидность наличия только одной степени свободы проистекает из факта, что переменная Х – контролируемая (не является случайной величиной).

Число степеней свободы величины SSR имеет специальное обозначение: DFR (для простой регрессии DFR=1, т.к. число независимых переменных Х равно 1) . По аналогии с MST, отношение этих величин также часто обозначают MSR = SSR / DFR .

Отношение этих величин также часто обозначают MSE = SSE / DFE .

MSR и MSE имеют размерность дисперсий, хотя корректней их называть средними значениями квадратов отклонений. Тем не менее, ниже мы их будем «дисперсиями», т.к. они отображают меру разброса: MSE – меру разброса точек наблюдений относительно линии регрессии, MSR показывает насколько линия регрессии совпадает с горизонтальной линией среднего значения Y.

Число степеней свободы обладает свойством аддитивности: DFT = DFR + DFE . В этом можно убедиться, составив соответствующее равенство n -1=1+( n -2)

Процедура F -теста

Примечание : Чтобы быстрее разобраться с процедурой F -теста рекомендуется вспомнить процедуру проверки статистических гипотез о равенстве дисперсий 2-х нормальных распределений (т.е. двухвыборочный F-тест для дисперсий ).

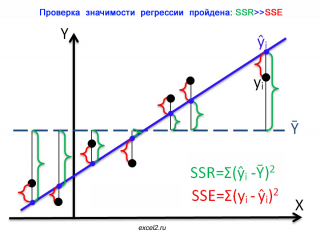

Чтобы пояснить вышесказанное изобразим на диаграммах рассеяния 2 случая:

На первой диаграмме показан случай, когда регрессия значима:

Из диаграммы видно, что в случае значимой регрессии, сумма квадратов «зеленых» расстояний, гораздо больше суммы квадратов «красных». Понятно, что их отношение будет гораздо больше 1. Следовательно, и отношение дисперсий MSR и MSE будет гораздо больше 1 (не забываем, что SSE нужно разделить еще на соответствующее количество степеней свободы n-2).

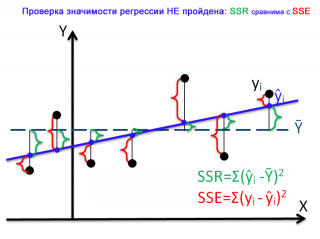

Совершенно другую картину мы можем наблюдать в случае незначимой регрессии.

Очевидно, что в этом случае, сумма квадратов «зеленых» расстояний, примерно соответствует сумме квадратов «красных». Это означает, что объясненная дисперсия примерно соответствует величине необъясненной дисперсии (MSR/MSE будет близко к 1).

Если ответ о значимости регрессии практически очевиден для 2-х вышеуказанных крайних ситуаций, то как сделать правильное заключение для промежуточных углов наклона линии регрессии?

По умолчанию принимается, что нулевая гипотеза верна – связи между переменными нет. Если это так, то:

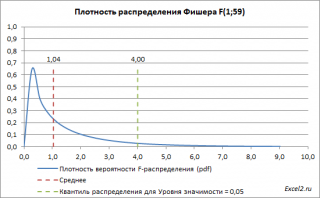

Ниже приведен график плотности вероятности F-распределения со степенями свободы 1 (в числителе) и 59 (знаменателе). 59=61-2, 61 наблюдение минус 2 степени свободы.

Значение статистики F0 может быть вычислено на основании выборки:

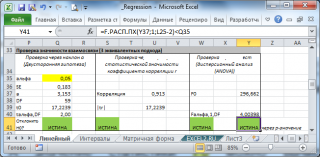

Вычисления в MS EXCEL

Таким образом, при значении статистики F0> F1-альфа, 1, n-2 мы имеем основание для отклонения нулевой гипотезы.

Значение F 0 можно вычислить на основании значений выборки по вышеуказанной формуле или с помощью функции ЛИНЕЙН() :

Основы регрессионного анализа для инвесторов. Построение модели в Excel

Представляем вашему вниманию статистический метод расчета справедливой стоимости акций. Речь идет о регрессионном анализе. Незаменимую помощь в процессе исследования окажет обычный Excel.

Что такое регрессия

Регрессионный анализ является статистическим методом исследования. Он позволяет оценить зависимость одной (зависимой) переменной от других (независимых) переменных. Самой простой является линейная регрессия. Ее формула такова:

Y = a0 + a1x1 + … + anxn

где Y — зависимая переменная,

x — независимые переменные, влияющие на нее,

a — коэффициенты регрессии.

Зависимой переменной может выступать цена актива. Возможные влияющие факторы — цены других активов, финансовые и макропоказатели и т.д. В нашем случае считать будем теоретическую (расчетную) условно справедливую стоимость акций, зависящую от цен на другие активы.

Важно, чтобы независимых переменных было не слишком мало, но и не слишком много. Влияющие переменные стоит отбирать из экономических соображений, руководствуясь здравым смыслом. В идеале их нужно тестировать на мультиколлинеарность и т.д., но наш обзор посвящен базовым принципам регрессионного анализа. Статистическую значимость модели поможет оценить показатель R2 (R — квадрат), о нем речь пойдет дальше.

Если фактическая цена бумаги заметно отклоняется от расчетной, появляется повод для дополнительного анализа. Стоит также смотреть на техническую картину, мультипликаторы, общерыночную ситуацию. Существуют также методы финансового моделирования, носящие фундаментальный подход, в частности, модели дисконтирования денежных потоков (DCF) и модели дисконтирования дивидендов (DDM).

Пример расчетов в Excel и выводы

В качестве примера возьмем акции американского нефтегазового гиганта Exxon Mobil (XOM). Модель будет упрощенной и учебной и не является рекомендацией для осуществления операций с бумагами, ситуацию нужно смотреть в комплексе.

Независимыми переменными у нас выступят фьючерсы на американскую нефть WTI (склеенные фронтальные контракты) и индекс S&P 500. Логика проста — бизнес компании зависит от цен на нефть, а поведение акций в теории должно быть связано в общерыночной ситуацией.

Шаг 1. Выкачиваем в Excel котировки XOM, SPX и CL1. Данные возьмем за пять лет. Так как на более длительных периодах наблюдалась разная структурная ситуация на нефтяном рынке. Возьмем статистику в недельной разбивке, будет 262 наблюдения.

Шаг 2. Активируем настройку регрессионного анализа. Открываем раздел Файл. Переходим на вкладку Параметры Excel — Надстройки. Внизу появившегося окна будет вкладка Управление, где стоит параметр Надстройки Excel, жмем — Перейти.

Выбираем опцию Пакет анализа.

Готово. Результат появится в разделе Данные — Анализ данных.

Шаг 3. Строим регрессию. При клике на Анализ данных появится меню с опциями функционала для анализа. Выбираем Регрессия.

Заполняем окна по аналогии со схемой, используя ранее выгруженные данные по активам.

На выходе получаем вот такие данные.

Шаг 4. Интерпретация. Статистических показателей много. Не вдаваясь в теорию, наиболее интересными являются значения коэффициентов регрессии и показатель R2.

Наша модель будет иметь следующий вид:

R — квадрат равен 0,61. Показатель показывает, насколько значение зависимой переменной определяется значениями независимых переменных. Речь идет о статистической значимости модели. Модель является очень хорошей, если R2 превышает 0,8, и при этом сама модель имеет экономическое обоснование. В нашем случае все не настолько идеально, но все же выше 0,5, поэтому модель можно использовать.

Отмечу, что в процессе подготовки материала делались расчеты не только за пять лет, но и за 10, и за три года, также WTI заменялась на Brent. Итоговый вариант был выбран в связи с наибольшим значением R2.

Шаг 5. Применение. Рассчитаем в Excel теоретические значения акций Exxon за весь использовавшийся для построения модели период (5 лет).

Корреляционный анализ

Дополним нашу регрессию корреляционным анализом. Корреляция означает зависимость одного показателя от другого. Коэффициент корреляции — показатель взаимосвязи (в нашем случае финансовых активов).

Строим корреляционную матрицу. В том же разделе Анализ данных выбираем опцию Корреляция. Заполняем окно, как показано ниже, с учетом котировок наших активов.

Так что Exxon — это преимущественно нефтяная история, зачастую не совпадающая по динамике с широким рынком. Это можно заметить на графике трех активов с 2010 г. Ситуация стала такой с 2014 г., когда рынок нефти обвалился из-за структурных сдвигов. На нашей выборке за 5 лет корреляция между WTI и S&P 500 равна 0,13, то есть несущественна.

Построение графика простой регрессии

Расскажем об еще одном регрессионном функционале Excel. Программа позволяет построить график линейной регрессии. Правда доступно это лишь при наличии одной независимой переменной. В нашем случае ею будет нефть, так как она в большей мере объясняет движения акций Exxon — коэффициент регрессии равен 0,28 против (-0,01) у S&P 500.

Строим точечную диаграмму по XOM и WTI за 5 лет. Получаем поле корреляции. Щелкаем по любой из точек на диаграмме и меню левой кнопки мыши выбираем Добавить линию тренда.

В окне выбираем линейную линию тренда, ставим галочки напротив Показывать уравнение и Поместить на диаграмму R2.

В итоге получим такую схему зависимости Exxon (y) от WTI (x). В нашем случае модель не является статистически значимой — R-квадрат равен лишь 0,3.

Как еще использовать корреляционно-регрессионный анализ

В архивах раздела Обучение БКС Экспресс есть материалы на эту тему.

Отмечу, что наш материал носил ознакомительный характер. В регрессионные модели можно вносить макроэкономические, финансовые и прочие показатели. В идеале, независимые переменные нужно тестировать на ряд факторов. Наш обзор — это пример «мгновенной и грубой» оценки. В любом случае, выводы, полученные в результате регрессионного моделирования, стоит комбинировать с другими подходами к инвестиционному анализу.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Нашли повод присоединиться к ралли мировых рынков

Первый российский ETF недвижимости: доходность, дивиденды, комиссии

Портфель российского инвестора из зарубежных бумаг

Самые упавшие российские акции 2021. Что с ними не так

Нефть vs омикрон. Рынок переоценивает риски

Почему снижаются Visa и Mastercard

Bloomberg: Новые санкции Запада против РФ могут коснуться обмена валют

Во имя святого кремния, или почему растут акции Intel

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Пакет анализа Excel (Регрессия)

Построение линейной регрессии, оценивание ее параметров и их значимости можно выполнить значительнее быстрей при использовании пакета анализа Excel (Регрессия). Рассмотрим интерпретацию полученных результатов в общем случае (k объясняющих переменных) по данным примера 3.5.

| Вывод итогов | |

| Регрессионная статистика | |

| Множественный R | 0,940 |

| R-квадрат | 0,884 |

| Нормированный R – квадрат | 0,868 |

| Стандартная ошибка | 22,87 |

| Наблюдения |

В таблице регрессионной статистики приводятся значения:

Множественный R – коэффициент множественной корреляции

R—квадрат – коэффициент детерминации R 2 ;

Нормированный R—квадрат – скорректированный R 2 с поправкой на число степеней свободы;

Стандартная ошибка– стандартная ошибка регрессии S;

Наблюдения –число наблюдений n.

| Дисперсионный анализ | ||||

| df | SS | MS | F | Значимость F |

| Регрессия | 28102,2 | 28102,2 | 53,69 | 0,00016 |

| Остаток | 3663,7 | 523,3 | ||

| Итого |

В таблице Дисперсионный анализприведены:

для строки Регрессия df = k;

для строкиОстатокdf = n – k – 1;

для строкиИтогоdf = n – 1.

2. Столбец SS –сумма квадратов отклонений, равная

для строки Регрессия

для строкиОстаток

для строкиИтого

3. Столбец MSдисперсии, определяемые по формуле MS = SS/df:

для строки Регрессия – факторная дисперсия;

для строкиОстаток– остаточная дисперсия.

4. Столбец F – расчетное значение F-критерия, вычисляемое по формуле

5. Столбец Значимость F –значение уровня значимости, соответствующее вычисленной F-статистике.

Значимость F = FРАСП(F-статистика, df(регрессия), df(остаток)).

Если значимость F 2 статистически значим.

| Коэффи-циенты | Стандартная ошибка | t-cта-тистика | P-значение | Нижние 95% | Верхние 95% | |

| Y | 65,92 | 11,74 | 5,61 | 0,00080 | 38,16 | 93,68 |

| X | 0,107 | 0,014 | 7,32 | 0,00016 | 0,0728 | 0,142 |

В этой таблице указаны:

1. Коэффициенты– значения коэффициентов a, b.

2. Стандартная ошибка–стандартные ошибки коэффициентов регрессии Sa, Sb.

3. t-статистика – расчетные значения t-критерия, вычисляемые по формуле:

t-статистика = Коэффициенты / Стандартная ошибка.

4.Р-значение (значимость t)– это значение уровня значимости, соответствующее вычисленной t-статистике.

Р-значение = СТЬЮДРАСП(t-статистика, df(остаток)).

| ВЫВОД ОСТАТКА | ||

| Наблюдение | Предсказанное y | Остатки e |

| 72,70 | -29,70 | |

| 82,91 | -20,91 | |

| 94,53 | -4,53 | |

| 105,72 | 5,27 | |

| 117,56 | 12,44 | |

| 129,70 | 19,29 | |

| 144,22 | 20,77 | |

| 166,49 | 24,50 | |

| 268,13 | -27,13 |

В таблице ВЫВОД ОСТАТКАуказаны:

в столбце Наблюдение– номер наблюдения;

в столбце Предсказанное y– расчетные значения зависимой переменной;

в столбце Остатки e– разница между наблюдаемыми и расчетными значениями зависимой переменной.

Пример 3.6.Имеются данные (усл. ед.) о расходах на питание y и душевого дохода x для девяти групп семей:

Используя результаты работы пакета анализа Excel (Регрессия), проанализируем зависимость расходов на питание от величины душевого дохода.

Результаты регрессионного анализа принято записывать в виде:

где в скобках указаны стандартные ошибки коэффициентов регрессии.

Коэффициенты регрессии а = 65,92 и b = 0,107. Направление связи между y и xопределяет знак коэффициентарегрессии b = 0,107, т.е. связь является прямой и положительной. Коэффициент b = 0,107 показывает, что при увеличении душевого дохода на 1 усл. ед. расходы на питание увеличиваются на 0,107 усл. ед.

Оценим значимость коэффициентов полученной модели. Значимость коэффициентов (a, b) проверяется по t-тесту:

Р-значение (a) = 0,00080

Величина R 2 = 0,884 означает, что фактором душевого дохода можно объяснить 88,4 % вариации (разброса) расходов на питание.

Значимость R 2 проверяется по F-тесту: значимость F = 0,00016 2 значим при 1 %-ном уровне, а тем более при 5 %-ном уровне значимости.

В случае парной линейной регрессии коэффициент корреляции можно определить как

Значимость f в регрессии excel что значит

В MS Excel экспериментальные данные аппроксимируются линейным уравнением до 16 порядка:

Для получения коэффициентов регрессии используется процедура Регрессия из пакета анализа. Кроме того, могут быть использованы функция ЛИНЕЙН для получения параметров регрессионного уравнения и функция ТЕНДЕНЦИЯ.

Для реализации процедуры Регрессия необходимо:

•выполнить команду Сервис ► Анализ данных;

•в появившемся диалоговом окне Анализ данных в списке Инструменты анализа выбрать строку Регрессия, указав курсором мыши и щелкнув левой кнопкой мыши. Затем нажать кнопку ОК;

•в появившемся диалоговом окне задать Входной интервал Y , то есть ввести ссылку на диапазон анализируемых зависимых данных, содержащий один столбец данных. Для этого следует навести указатель мыши на верхнюю ячейку столбца зависимых данных, нажать левую кнопку мыши и, не отпуская ее, протянуть указатель мыши к нижней ячейке, содержащей анализируемые данные, затем отпустить левую кнопку мыши;

•указать Входной интервал X , то есть ввести ссылку на диапазон независимых данных, содержащий до 16 столбцов анализируемых данных. Для этого следует навести указатель мыши на поле ввода Входной интервал X и щелкнуть левой кнопкой мыши, затем навести указатель мыши на верхнюю левую ячейку диапазона независимых данных, нажать левую кнопку мыши и, не отпуская ее, протянуть указатель мыши к нижней правой ячейке, содержащей анализируемые данные, затем отпустить левую кнопку мыши;

•указать выходной диапазон, то есть ввести ссылку на ячейки, в которые будут выведены результаты анализа. Для этого следует поставить переключатель в положение Выходной интервал (навести указатель мыши и щелкнуть левой кнопкой), далее навести указатель мыши на правое поле ввода Выходной интервал и щелкнуть левой кнопкой мыши, затем указатель мыши навести на левую верхнюю ячейку выходного диапазона и щелкнуть левой кнопкой мыши. Размер выходного диапазона будет определен автоматически, и на экран будет выведено сообщение в случае возможного наложения выходного диапазона на исходные данные;

•если необходимо визуально проверить отличие экспериментальных точек от предсказанных по регрессионной модели, следует установить флажок в поле График подбора;

Результаты анализа. Выходной диапазон будет включать в себя результаты дисперсионного анализа, коэффициенты регрессии, стандартную погрешность вычисления Y , среднеквадратичные отклонения, число наблюдений, стандартные погрешности для коэффициентов.

Интерпретация результатов. Значения коэффициентов регрессии находятся в столбце Коэффициенты и соответствуют:

•переменная Х — а и т. д.

В столбце Р-Значение приводится достоверность отличия соответствующих коэффициентов от нуля. В случаях, когда Р > 0,05, коэффициент может считаться нулевым, что означает, что соответствующая независимая переменная практически не влияет на зависимую переменную.

Стоит задача предсказания успеваемости абитуриентов по данным вступительных тестов. В качестве исходных данных исследователь имеет для каждого из 10 учащихся предыдущего набора средний балл отметок и 3 показателя тестирования.