декларация или диклорация как

Как правильно пишется слово декларация?

Правильный вариант написания слова: декларация

Правило

Это словарное слово, которое мы рекомендуем запомнить. Для проверки правильности написания используйте орфографический словарь русского языка, например, под редакцией Д.Н.Ушакова.

Звук «ц» только твердый.

После «ц» буква «ы» пишется в следующих случаях:

Морфологический разбор слова декларация

1. Часть речи — имя существительное

2. Морфологические признаки:

Начальная форма: декларация (именительный падеж единственного числа);

Постоянные признаки: нарицательное, неодушевлённое, женский род, 1-е склонение;

Непостоянные признаки: именительный падеж, единственное число.

3. Синтаксическая роль: Может быть различным членом предложения, смотрите по контексту.

Ударение и состав слова

Ударение падает на 3-й слог с буквой а.

Всего в слове 10 букв, 5 гласных, 5 согласных, 5 слогов.

Примеры использования и цитаты

Ср. также с декларацией «В кого вгрызается Леф?»: «Мы боролись со старым бытом. Мы будем бороться с остатками этого быта в сегодня» (журн.

«Железный Миргород» — Есенин Сергей

Деятельность Гаррисона-отца с его основанием общества непротивляющихся и декларация еще более, чем сношения мои с квакерами, убеждали меня в том, что отступление государственнного христианства от закона Христа о…

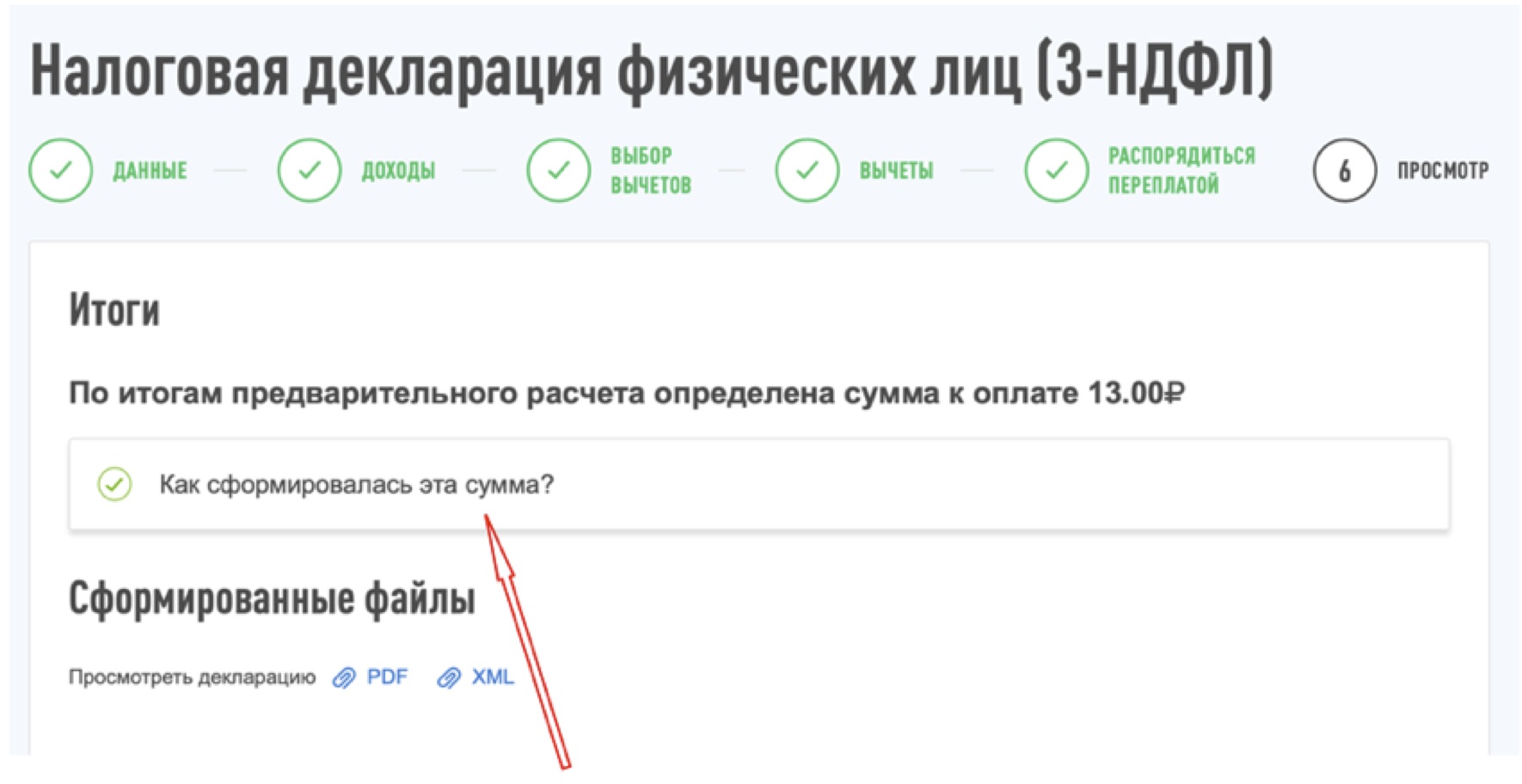

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

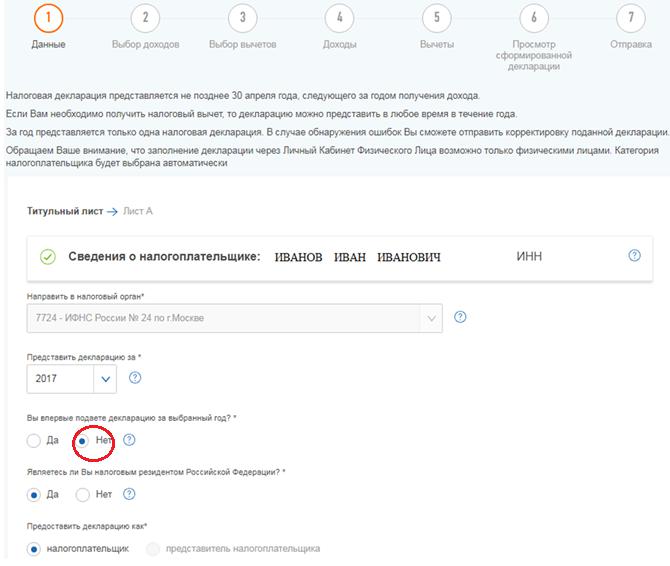

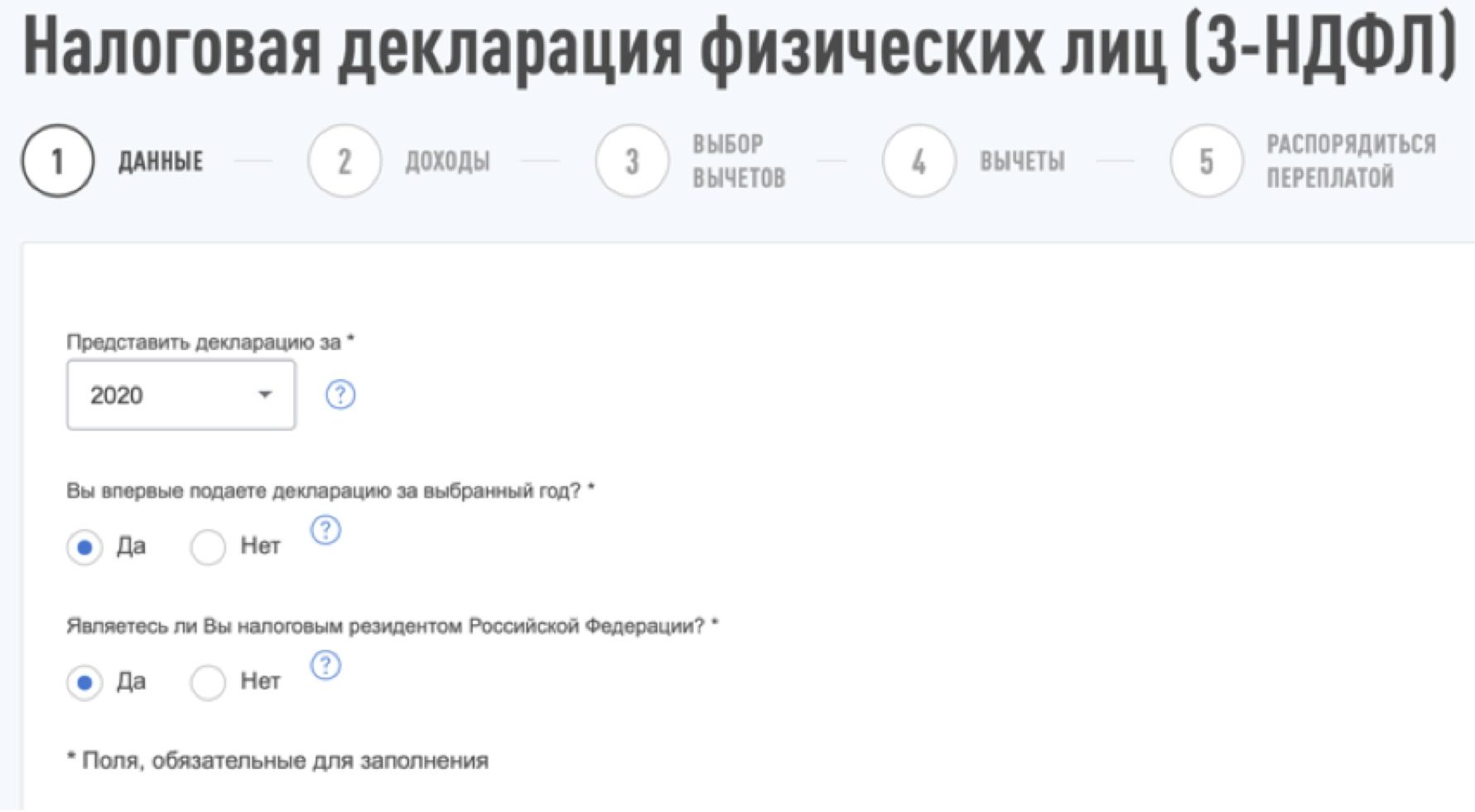

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

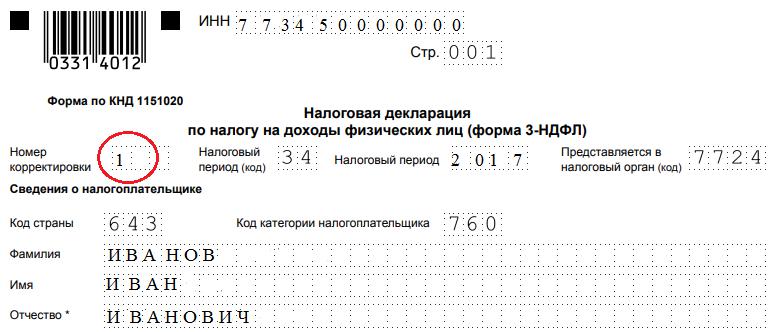

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

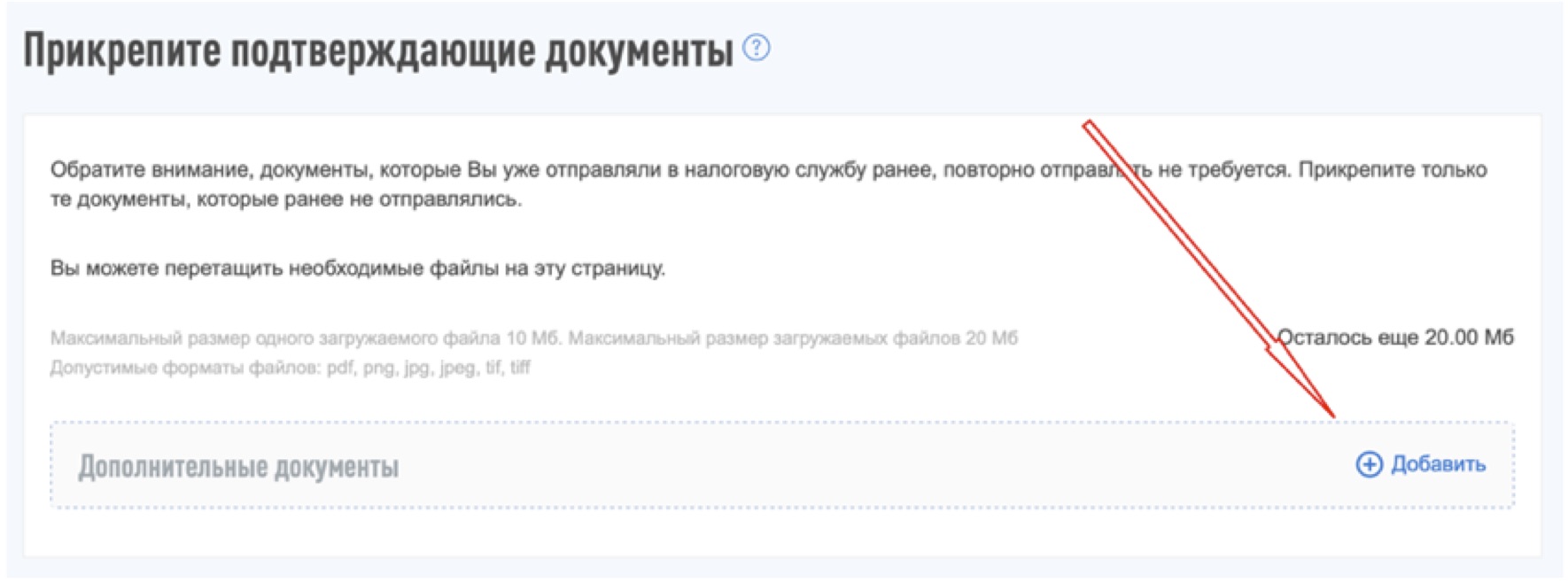

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Поиск ответа

| Вопрос № 299360 |

Добрый день. Как верно: «Но мы-то знаем цену его публичных деклараций», или «Мы-то знаем цену его публичным декларация м»? Заранее спасибо!

Ответ справочной службы русского языка

Верно: Мы-то знаем цену его публичным декларация м.

Добрый день!

Подскажите, пожалуйста, можно ли использовать выражение » Декларация о России» в значении » Декларация о суверенитете России»?

С пожеланиями творческих успехов.

Ответ справочной службы русского языка

Всеобщая Декларация Прав Человека или Всеобщая декларация прав человека

Спасибо

Ответ справочной службы русского языка

Правильно: Всеобщая декларация прав человека.

Подскажите, пожалуйста, нужны ли кавычки в названии религиозной организации Армия спасения? В названиях международных документов типа Всеобщая декларация прав человека и т. п.? Слитно или раздельно написать спец(ПУ)?

Ответ справочной службы русского языка

Кавычки не нужны в обоих случаях. Корректно слитное написание: спецПУ.

Здравствуйте. Как предпочтительнее: Декларация о независимости или Декларация независимости?

Ответ справочной службы русского языка

В ГОСТе ИСО 14001 Р дано определение: «Экологическая политика (environmental policy) — заявление организации о своих намерениях и принципах, связанных с ее общей экологической эффективностью, которое служит основанием для действия и установления целевых и плановых экологических показателей.» Правилино ли употреблено слово «политика». Мне кажется точнее под это определение подходит слово » декларация «. Прав ли я? Спасибо. Игорь Георгиевич.

Ответ справочной службы русского языка

Большое Вам спасибо!Правлю статью для журнала,в контексте есть фраза:в Декларация х Второй и Третьей Европейских конференций по охране окружающей среды. Второй и Третьей с прописной,надо ли править на строчную?Затрудняюсь,подскажите.

Ответ справочной службы русского языка

Лучше: _. в Декларация х Второй и Третьей европейских конференций по охране окружающей среды_.

Ответ справочной службы русского языка

Предпочтительна форма множественного числа.

Скажите, пожалуйста, как правильно писать: хельсинкский или хельсинский (например в словосочетании хельсинская декларация ). Заранее спасибо!

Ответ справочной службы русского языка

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

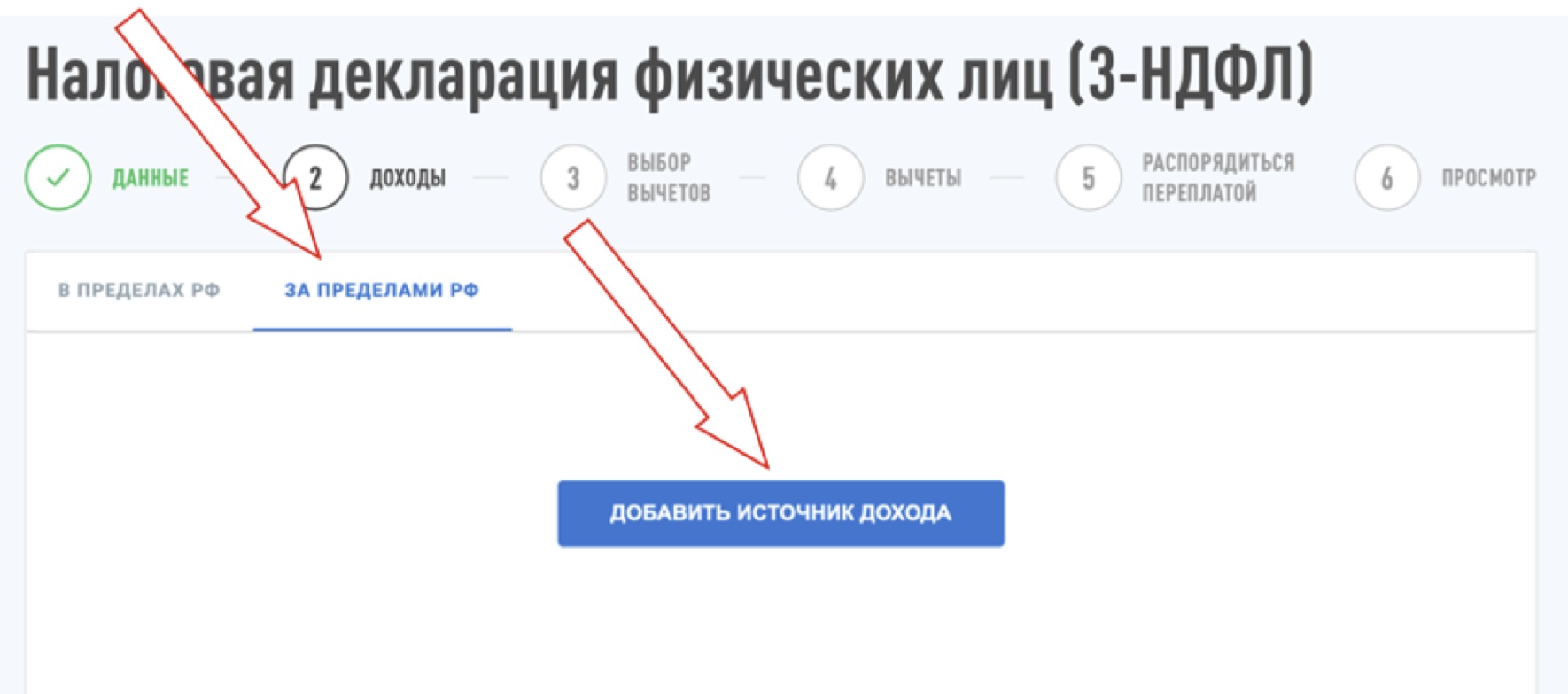

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

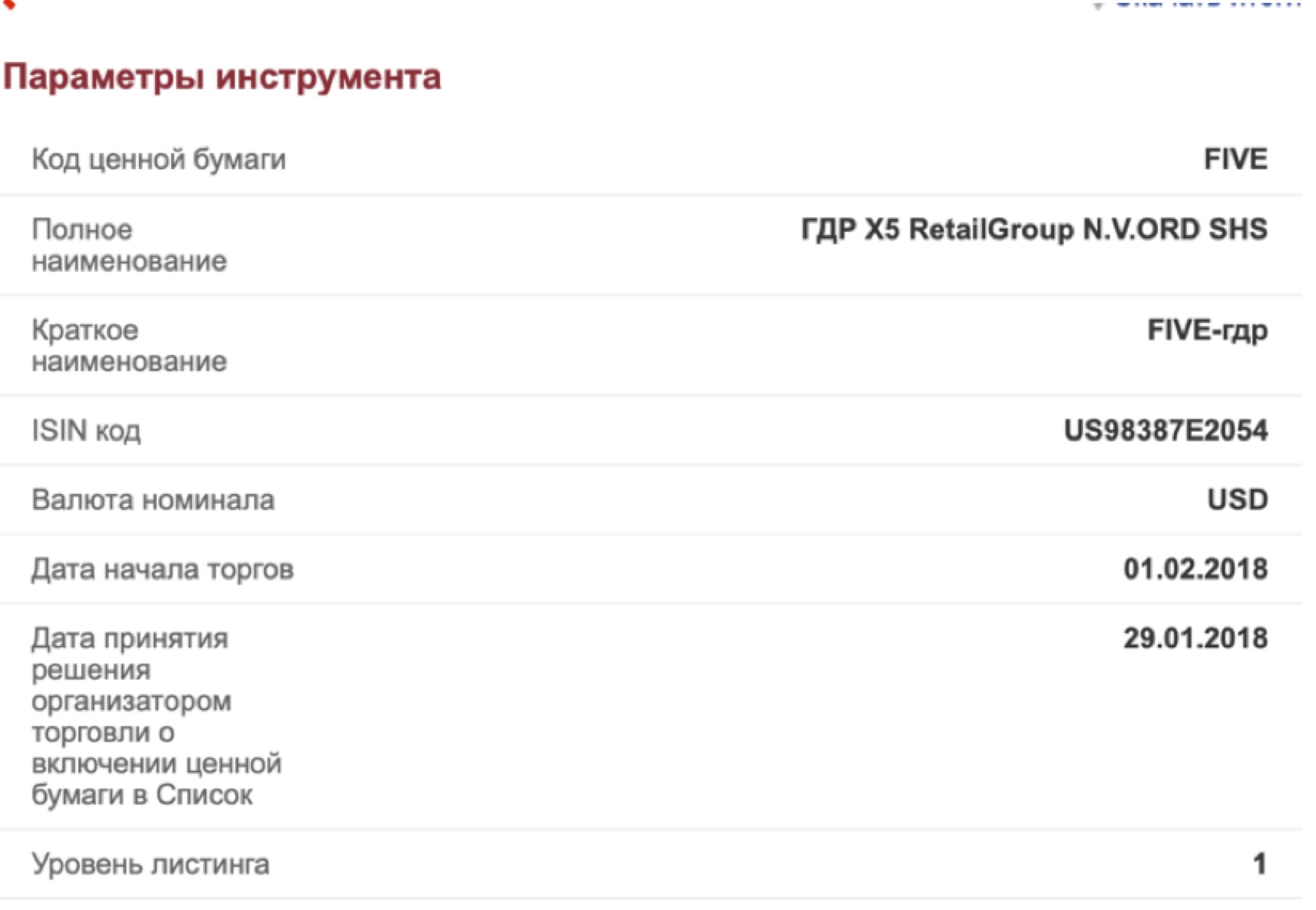

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

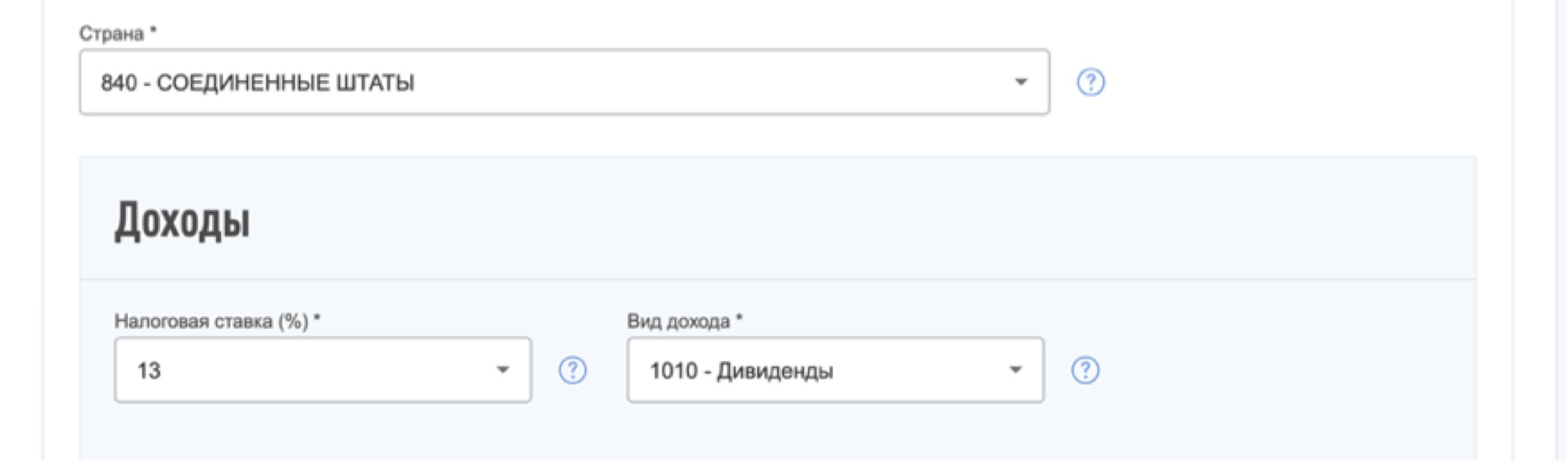

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

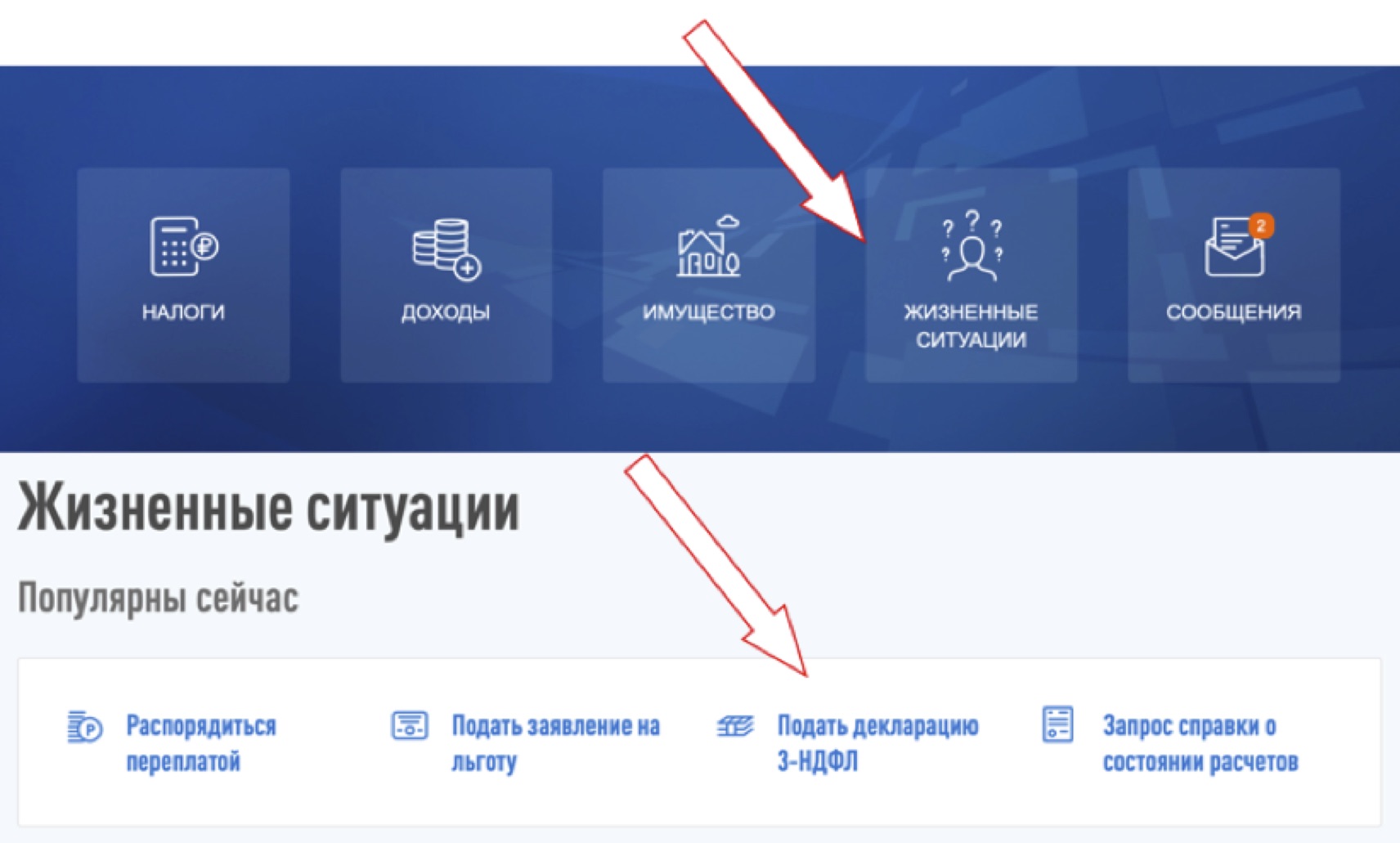

Как подать декларацию

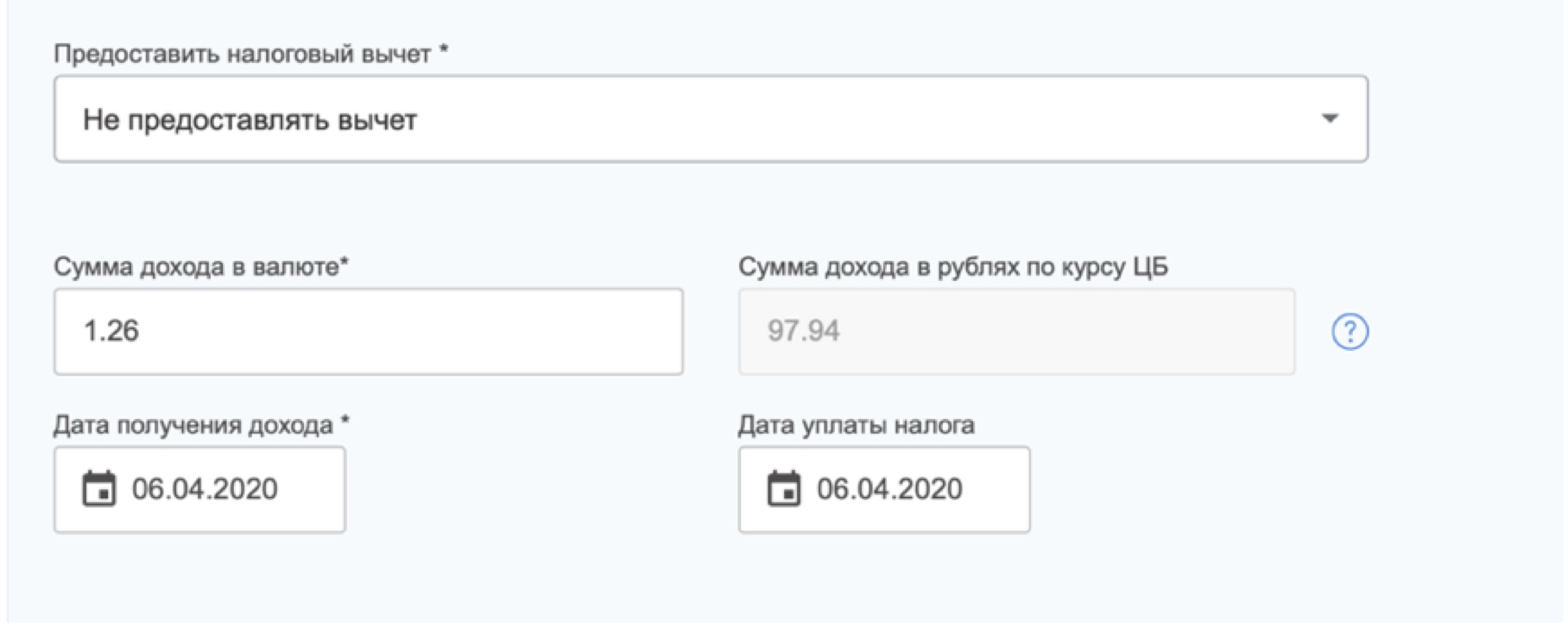

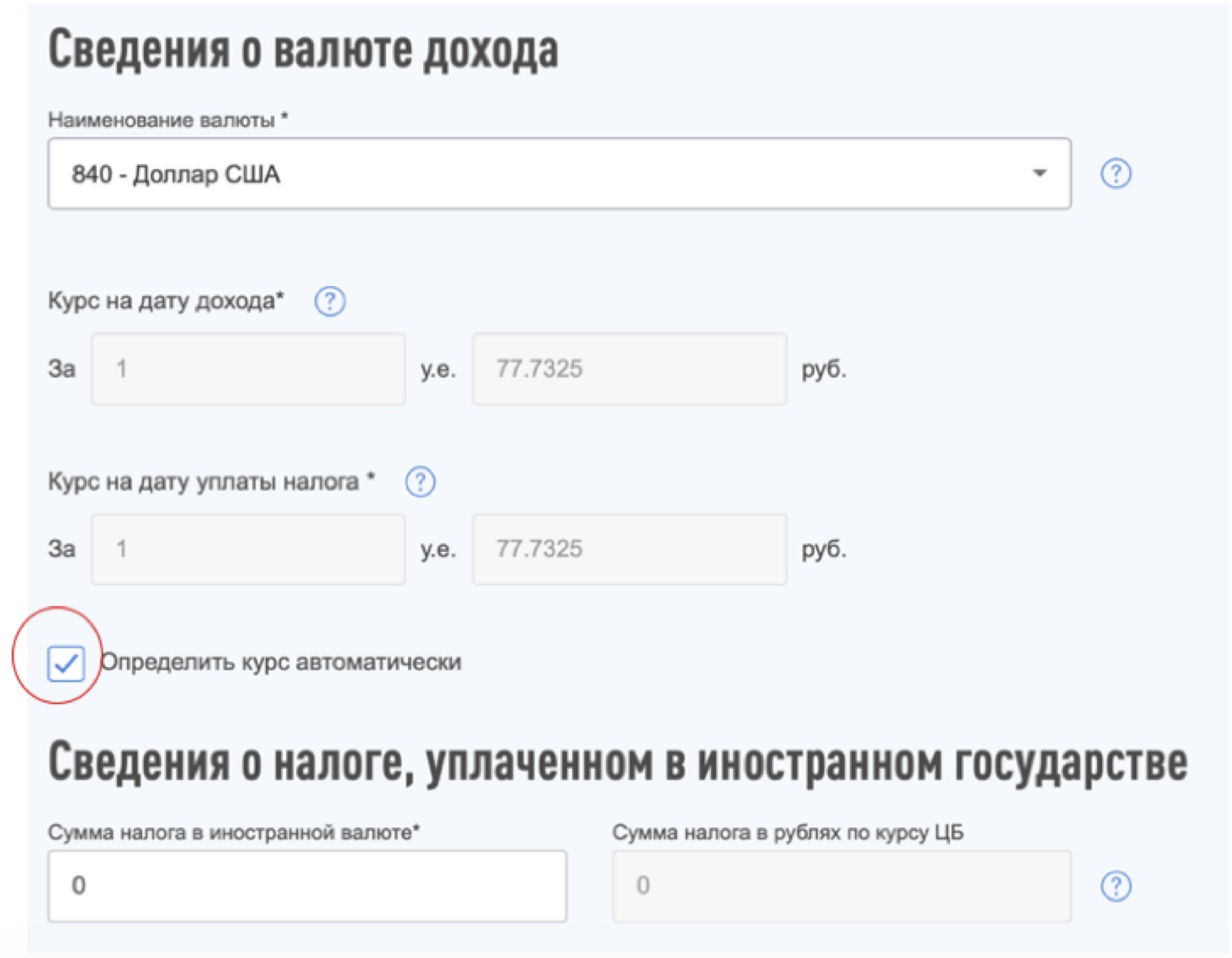

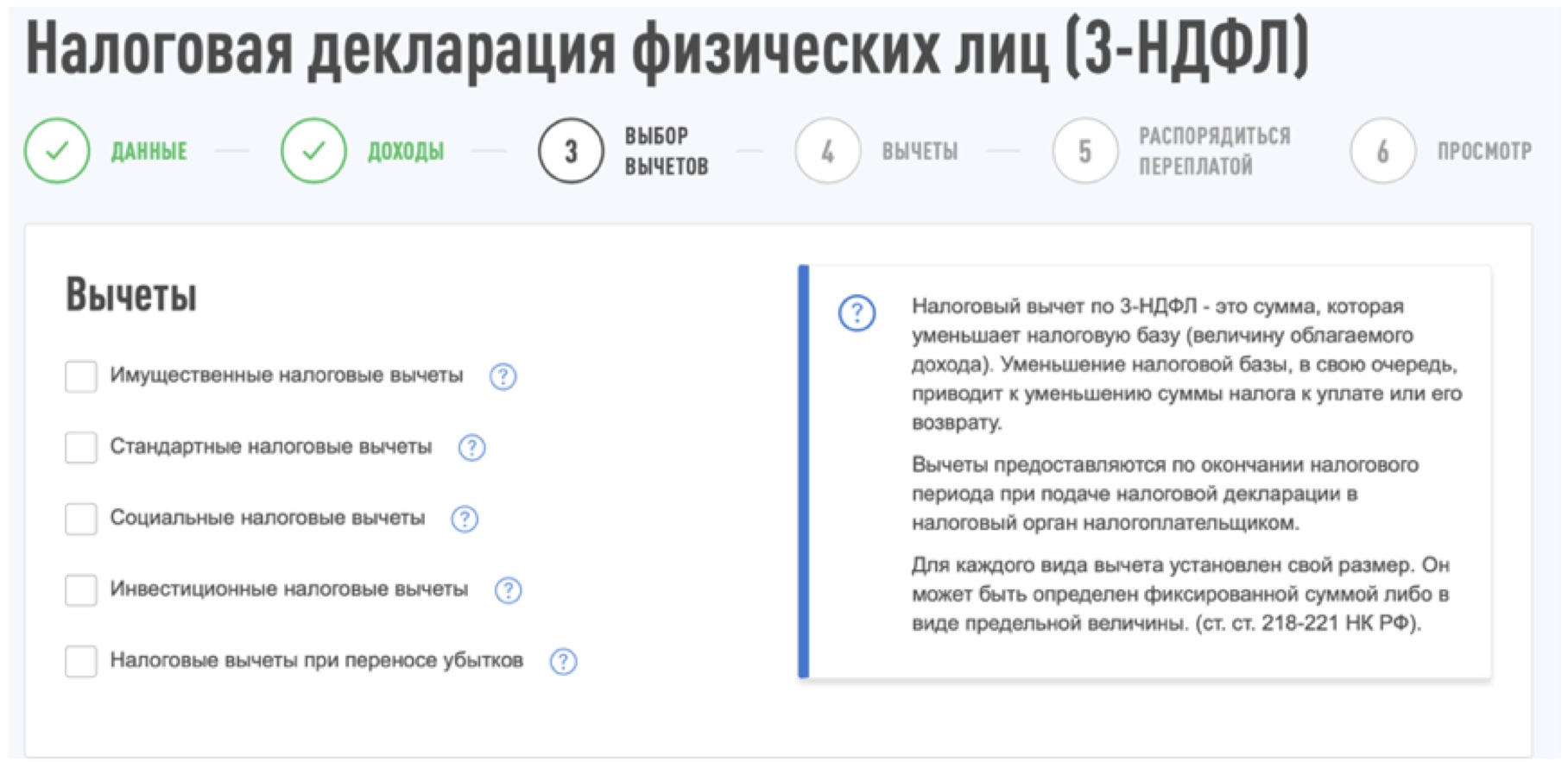

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

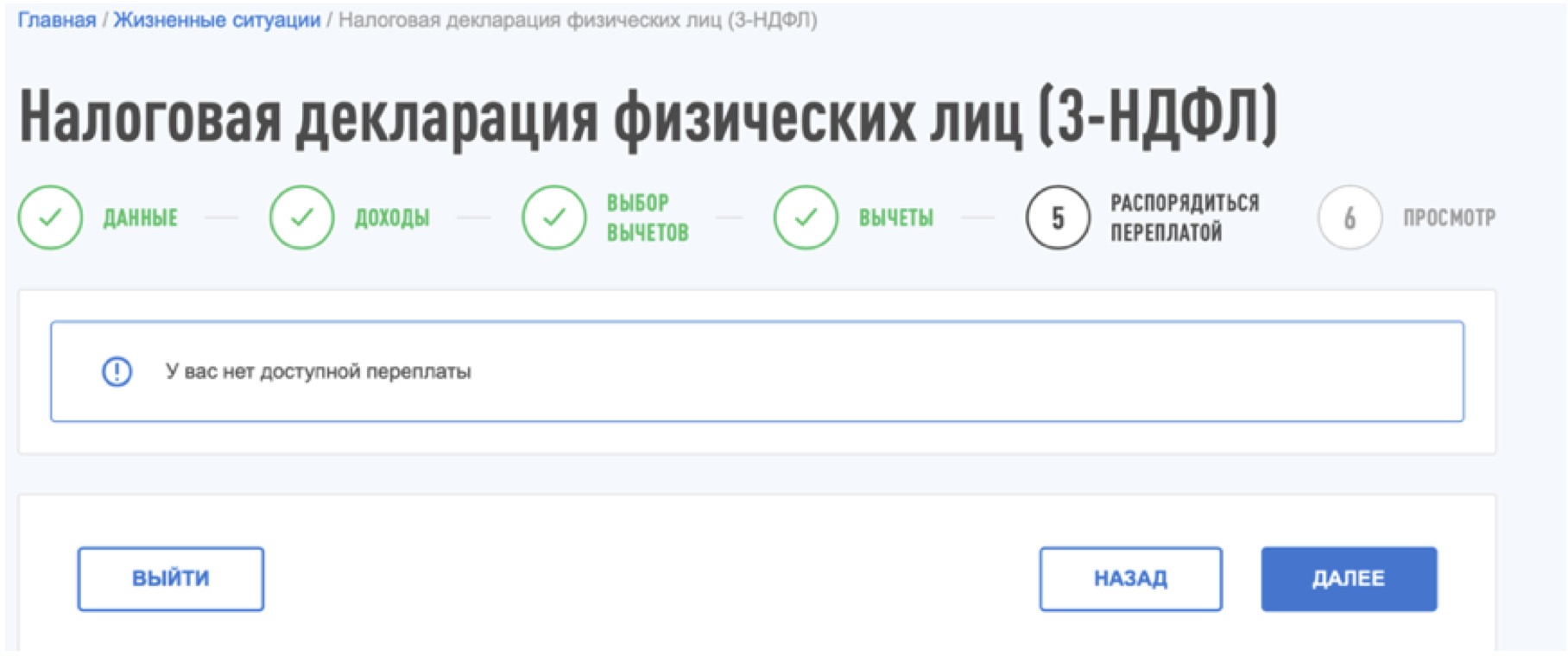

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Как платить налоги с доходов от инвестиций

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Как победить выгорание

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так: