демонтаж основных средств бухгалтерский учет

Оприходование материалов и запчастей после демонтажа

Проведение ликвидации объектов основных средств

Ликвидация основного средства – стандартная процедура на предприятии, которая проводится ввиду физического износа, когда технические характеристики имущества перестают отвечать необходимым требованиям. Министерство финансов дает методические указания на правила проведения ликвидации. Они утверждены приказом №91н от 13 октября 2003 года.

Рассмотрим поэтапно процедуру ликвидации:

Руководитель принимает и оформляет решение по созданию специальной ликвидационной комиссии. Члены комиссии и решают что делать дальше с износившимся основным средством.

Ликвидационная комиссия:

Если комиссия решила, что объект пора ликвидировать, то составляется заключение о нецелесообразности применения объекта на производстве в будущем.

Затем руководитель организации издает приказ о том, что эксплуатация основного средства должна быть прекращена, а сам объект должен быть ликвидирован. На основании этого приказа необходимо списать объект по его первоначальной стоимости, а также снять с учета и накопленную амортизацию.

Документы при списании объекта ОС

Какие документы оформляются при списании объекта ОС:

Как оприходовать запчасти и материалы

Ликвидация может осуществляться разными методами, один из которых – демонтаж. Демонтировать объект можно самостоятельно силами специалистов организации, а можно привлечь подрядчиков.

Бухучет при списании ОС

После того, как демонтаж проведен, важно правильно отразить в учете все доходы и расходы. Прочих доходов у нас не будет, ставим ноль. В прочих расходах нужно отразить остаточную стоимость основного средства и расходы, понесенные на проведение ликвидации. После проведения демонтажа в бухучете необходимо правильно отразить как доходы, так и понесенные расходы.

Хозяйственный способ – ликвидируем своими силами. Отражение в учете

Расходы в этом случае будут отражаться так:

Дебет 91-2 кредит 70 (кредит 68/69/10)

В случае, если в организации имеется спецотдел и основное средство будут демонтировать сотрудники этого отдела, то затраты с 10-го, 70-го, 69-го счетов сначала нужно аккумулировать на 23 счета. После этого всю сумму списываем на 91(2) счет.

Демонтаж силами подрядчиков. Отражение в учете

Если объект демонтируют подрядчики, нужно сделать следующие проводки:

Дебет 91(2) кредит 60 – отражаем сумму расходов;

Дебет 19 кредит 60 – эту проводку делаем в том случае, если подрядчик использует основной режим налогообложения и выставляет НДС.

Каждое предприятие само решает, что делать с оставшимися после демонтажа материалами и запасными частями – утилизировать их или где-то применить.

Оценка стоимости оставшихся материалов и запчастей для учета

Если оставшиеся после демонтажа материалы и запчасти пригодны для дальнейшего использования, то принимать их к учету нужно по рыночной цене. При этом цена должна быть подтверждена справкой.

В справке указывается среднерыночная стоимость аналогичных материалов и запасных частей. Подготовить такой документ может эксперт специализированной организации или же профильный сотрудник предприятия. Если анализ проводит сотрудник, то он должен проанализировать цены на рынке на подобные материалы и сделать заключение, в котором необходимо дать обоснование предлагаемой цене.

Отражение в учете материалов и запчастей после демонтажа

Все, что осталось после демонтажа, можно использовать в деятельности организации, а можно продать.

Отражаем поступление материалов и запчастей

Чтобы отразить поступившие материалы в результате демонтажа основного средства, нужно сделать такую проводку:

Дебет 10 кредит 91-1

Если оставили материалы себе

Если все же принято решение использовать запчасти материалы далее в своем же производстве, то делаем такую проводку:

Дебет 20/25/25 кредит 10

Если реализовали материалы

Если материалы будут проданы, то возникнет выручка и прочие расходы в той сумме, за которую они были реализованы. Как отражаем в учете:

Дебет 62 кредит 91-1

Дебет 91-2 кредит 10.

Налоги на оприходованные материалы

Все доходы и расходы, возникающие при демонтаже основного средства, должны быть учтены при расчете налога на прибыль организаций.

Как ведем налоговый учет в случае списания ОС:

Таким образом, все затраты, понесенные предприятием на ликвидацию основного средства, в учете нужно отнести на внереализационные доходы (статья 265 налогового кодекса). Аналогично списываем оставшуюся стоимость основного средства, который выводится из эксплуатации.

Демонтаж основных средств бухгалтерский учет

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Общество применяет общую систему налогообложения. Обществом был проведен демонтаж используемого в облагаемой НДС деятельности основного средства. В результате выделены девять новых основных средств с такими же характеристиками, что и разобранный. Также оприходованы материалы и оборудование, из которых при доукомплектации дополнительно приобретенными частями создано еще одно основное средство с иными свойствами. Составные части демонтированного основного средства, которые использовались при создании нового объекта, оценены при их оприходовании по рыночной стоимости.

Как отразить в учете данные операции? Нужно ли восстанавливать НДС?

По данному вопросу мы придерживаемся следующей позиции:

Доходы и расходы от списания с бухгалтерского учета части единого объекта основных средств (по аналогии с ситуацией его частичной ликвидации) признаются в качестве прочих доходов и расходов в отчетном периоде, к которому они относятся. Затраты на демонтаж могут быть признаны в составе прочих расходов без увеличения стоимости нового инвентарного объекта как части ликвидированного первоначального. НДС при этом не восстанавливается.

Бухгалтерские записи приведены ниже.

В целях налогообложения прибыли остаточная стоимость частично ликвидированного объекта в соответствующей части признается внереализационным расходом. В доходную часть при этом включается рыночная стоимость оприходованных от ликвидации ТМЦ, она же войдет в первоначальную стоимость нового инвентарного объекта. При отсутствии установленных в НК РФ правил считаем целесообразным рекомендовать налогоплательщику получить официальные разъяснения по данной ситуации.

Обоснование позиции:

Бухгалтерский учет

Пункт 3 ст. 170 НК РФ содержит закрытый перечень причин, по которым ранее принятый к вычету НДС необходимо восстановить, но не включает в себя рассматриваемый случай.

Тем не менее в довольно старых встреченных нами письмах чиновниками указывается, что списание недоамортизированного основного средства по причине его выбытия вследствие физического или морального износа влечет за собой необходимость восстановления ранее принятого к вычету НДС по данному основному средству (смотрите письмо Минфина России от 29.01.2009 N 03-07-11/22, а также письмо МНС РФ от 02.02.2000 N 03-4-09/46, изданное еще до применения НК РФ).

Арбитражной практикой это мнение не поддерживается.

Кроме того, в рассматриваемой ситуации новые объекты продолжают использоваться в облагаемой деятельности, их стоимость формируется по стоимости ранее принятого на учет объекта. Мы не нашли примеров практики со схожим предметом споров, но полагаем, что и в этом случае можно исходить из того, что п. 3 ст. 170 НК РФ прямо не упоминает эту ситуацию (постановление Седьмого ААС от 04.10.2019 N 07АП-8417/19).

Налог на прибыль

Нормы налогового законодательства, так же как и нормативные акты по бухгалтерскому учету, не определяют понятие и порядок разукрупнения объекта ОС, ранее правомерно принятого к учету в качестве амортизируемого имущества.

В одном единственном обнаруженном нами письме Минфина России от 20.02.2007 N 03-03-06/1/102 предлагается внести корректировки в налоговый учет. Допустимость таких корректировок поддерживается судьями, например в ситуации, когда выделяемые объекты имеют иной срок полезного использования (смотрите решения АС г. Москвы от 22.10.2013 N А40-127428/2010 и от 28.03.2011 N А40-60257/09). Допускаем, что, поскольку нормами главы 25 НК РФ не предусмотрено разукрупнение объекта ОС на несколько новых объектов, а также не установлен порядок установления срока полезного использования для полученных в результате разукрупнения объектов, безопаснее начисление амортизации производить таким образом, чтобы сумма амортизационных отчислений по объектам после рассматриваемых мероприятий не превышала сумму амортизационных отчислений, которые бы исчислялись по старому объекту ОС.

Что касается «нового» объекта (изготовленного при задействовании учтенных с учетом рыночной стоимости частей демонтированного имущества), то тут вкратце мы видим ситуацию несколько иначе и с разбивкой на этапы.

Первый этап. Частичная ликвидация

Согласно п. 13 ст. 250 НК РФ стоимость материалов или иного имущества, полученных при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств, признается внереализационными доходами. Размер дохода в виде стоимости полученных материалов или иного имущества определяется исходя из рыночных цен с учетом положений ст. 105.3 НК РФ (п. 5 и п. 6 ст. 274 НК РФ) (смотрите также Энциклопедию решений. Доходы в виде стоимости материалов или иного имущества при списании (ликвидации) или ремонте ОС (в целях налогообложения прибыли).

«Расходной» частью будут расходы на демонтаж по пп. 8 п. 1 ст. 265 НК РФ и сумма недоначисленной амортизации по ликвидированной части объекта. В отношении объекта, которой продолжает использоваться, недоначисленная амортизация подлежит включению в состав внереализационных расходов на основании пп. 20 п. 1 ст. 265 НК РФ (другие обоснованные расходы) при условии соответствия таких расходов п. 1 ст. 252 НК РФ (смотрите также Энциклопедию решений. Расходы при списании (ликвидации) основных средств, НМА (в целях налогообложения прибыли).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Выбытие основных средств в «1С:Бухгалтерии»

Автор: Толоконникова Ольга, и.о. заместителя руководителя Линии Консультаций «ГЭНДАЛЬФ»

Выбывать основные средства могут по-разному. Это и продажа, и списание основного средства, и частичная ликвидация. В этой статье напомним некоторые азы и рассмотрим два кейса: выбытие актива, пришедшего в негодность, и продажа автомобиля. Все на примере «1С:Бухгалтерия предприятия 8», ред. 3.0.

Что нужно помнить при любом выбытии ОС

Расходы от выбытия основных средств включаем в состав прочих расходов и отражаем в том отчетном периоде, к которому они относятся.

Амортизацию по выбывшему объекту прекращаем с первого числа месяца, следующего за тем, в котором списали объект с учета.

Основание: п. 31 ПБУ 6/01, п. 86 Методических указаний по учету ОС № 91н, п. 11 ПБУ 10/99.

Оформление документов при выбытии возлагаем приказом руководителя организации на специальную комиссию (п. 77 Методических указаний по учету ОС № 91). В состав комиссии обязательно входят главбух и лица, ответственные за сохранность ОС.

Формы – свои или унифицированные:

акт о списании объекта основных средств (кроме автотранспортных средств) (форма ОС-4),

акт о списании групп объектов основных средств (форма ОС-4б),

акт о списании автотранспортных средств (форма ОС-4а).

Где смотрим «портрет» основного средства

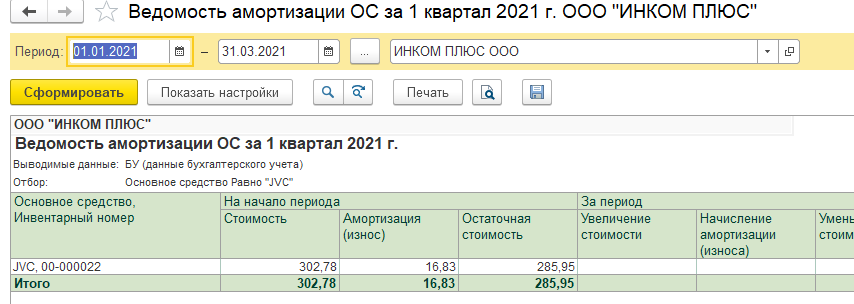

В отчете «Ведомость амортизации ОС» найдете информацию по накопленной амортизации и остаточной стоимости актива (рис. 1).

В отчете отражаются данные о начисленной амортизация за последний месяц учета ОС на балансе организации, списанной первоначальной стоимости актива, списанной амортизации, начисленной за весь срок его использования и учтенной в расходах остаточной стоимости ОС.

Кейс № 1. Выбытие негодного ОС

Выбытие объекта основных средств по причине физического или морального износа, пришедшего в негодность в результате чрезвычайных обстоятельств и другой аналогичной причины, отражаем с помощью документа «Списание ОС» (раздел «ОС и НМА» – «Списание ОС») (рис. 2).

По команде «Печать» – «Акт о списании ОС (ОС-4)» формируем акт о списании по форме № ОС-4, после чего его можно распечатать.

Кейс № 2. Продажа авто

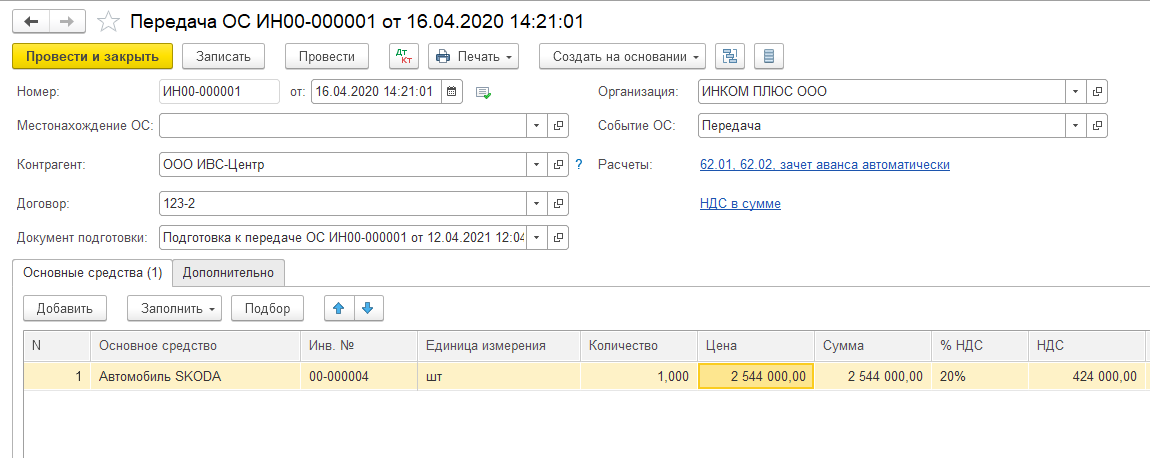

Чтобы провести продажу автомобиля, используем документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств»).

Документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств») нужен для отражения в учете снятия с баланса (снятия с налогового учета) объектов основных средств, ранее подготовленных к выбытию, а также объектов, по которым подготовка к передаче и выбытие происходят одновременно либо в одном месяце.

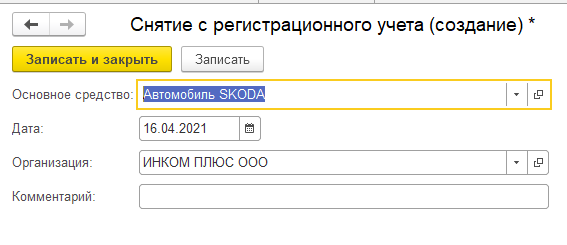

Чтобы прекратить исчисление транспортного налога, создаем запись «Снятие с регистрационного учета» (раздел «Главное» – «Налоги» – «Транспортный налог»).

На закладке «Основные средства» в табличной части заполняем объект (автомобиль), предназначенный для продажи. Укажите цену продажи автомобиля по договору купли-продажи, ставку НДС.

Проверьте счет доходов 91.01, субконто «Реализация основных средств» (статья прочих доходов и расходов с видом «Реализация основных средств» и установленным флажком «Принимается к налоговому учету»), счет НДС 91.02 и счет расходов 91.02 (рис. 3).

По команде «Печать» – «Акт о приемке-передаче ОС (ОС-1)» формируем соответствующую печатную форму.

Требуемый акт программа определяет автоматически по виду объекта и количеству объектов в табличной части на закладке «Основные средства».

Перерегистрируем проданный автомобиль в ГИБДД на нового собственника. В разделе «Главное» – «Налоги и отчеты» – «Транспортный налог» перейдите по ссылке «Регистрация транспортных средств». Кнопка «Создать», вид операции – «Снятие с учета». В открывшейся форме выберите автомобиль, укажите дату снятия с учета в ГИБДД и организацию (если ведете в базе учет по нескольким организациям) (рис. 4).

Транспортный налог программа рассчитывает посредством обработки «Закрытие месяца» в разделе «Операции» – «Закрытие месяца».

Регламентная операция «Расчет транспортного налога» доступна в обработке «Закрытие месяца» только в последний месяц года, т.е. в декабре, а если в настройках транспортного налога предусмотрена уплата авансовых платежей, то в последние месяцы кварталов.

По ссылке «Расчет транспортного налога» выберите «Показать проводки» и посмотрите результат выполнения операции (рис. 5).

Общий порядок ликвидации объекта основных средств

Потеря или ухудшение первоначальных технических характеристик ОС в ходе его эксплуатации — нормальная рабочая ситуация. Любое работающее имущество изнашивается естественным образом, и со временем его дальнейшее использование становится нецелесообразным. А значит, приходит время принимать решение о ликвидации.

Процедура ликвидации ОС прописана в методических указаниях по учету основных средств (утв. приказом Минфина от 13.10.2003 № 91н). В общем виде она следующая.

После этого руководитель подписывает приказ о прекращении эксплуатации и ликвидации ОС. Этот документ является основанием для списания с учета первоначальной стоимости ОС и накопленной амортизации.

Акт может быть составлен не только по формам ОС-4, ОС-4а, ОС-4б, но и в произвольном виде. Законодатель позволяет сделать выбор, определив при этом наиболее приемлемый вариант. После чего бухгалтеру следует сделать отметку о выбытии объекта основных средств, внеся записи в инвентарные карточки по формам ОС-6, ОС-6а, ОС-6б.

Порядок бухгалтерского учета и документального оформления списания ОС должен быть зафиксирован в учетной политике компании. Проверьте правильно ли вы отразили нюансы оприходования материалов после ликвидации ОС в учетной политике, бесплатно получив пробный доступ к КонсультантПлюс.

Оприходование запчастей в результате ликвидации основных средств

Одним из способов ликвидации ОС является демонтаж объекта. Он может выполняться как собственными силами организации, так и с привлечением третьих лиц.

После проведения демонтажа в бухучете необходимо правильно отразить как доходы, так и понесенные расходы.

Вариант 1: ликвидация силами самой организации (хозспособ)

Если ликвидация ОС проводится силами самой организации, расходы на ликвидацию отражаются проводкой: Дт 91-2 Кт 70 (68, 69, 10).

Если в структуре компании есть специальное подразделение и объект демонтирует оно, затраты со счетов 10, 70, 69 и др. сначала аккумулируют на счете 23 и уже потом списывают на счет 91-2.

Вариант 2: подрядный способ

Если демонтаж/ликвидация поручаются подрядчику, проводки будут такие:

При демонтаже ОС в распоряжении компании, как правило, остается материал — запасные части в различном техническом состоянии, которые могут быть использованы в дальнейшей деятельности либо отслужили и непригодны для применения.

Организациям необходимо самостоятельно оценить состояние пригодности материала и определить себестоимость запасных частей. К учету принимается материал по рыночной цене.

ВАЖНО! Рыночная цена должна подтверждается документально справкой о средней рыночной стоимости материалов. Справку можно получить в экспертной организации либо ее может составить профильный специалист компании, который проведет мониторинг стоимости аналогичных материалов и сделает обоснованное заключение.

Оприходованные материалы, оставшиеся от ликвидированного объекта, можно использовать в производственной деятельности или продавать.

Поступление материалов от демонтажа отражают записью: Дт 10 Кт 91-1.

Дальнейшее использование в производстве будет отражено проводкой: Дт 20, 25, 26 и т. п. Кт 10.

При реализации же возникнут прочие доходы в сумме выручки и прочие расходы в сумме, по которой материалы приходовались на склад:

Все нюансы списания материалов ищите в нашей статье «Порядок списания материалов в бухгалтерском учете (нюансы)».

Оприходованы материалы от ликвидации основных средств: налоги

Доходы и расходы при демонтаже ОС будут не только в бухучете. Признать их придется и для налога на прибыль.

Доходами же будет рыночная стоимость оставшихся после демонтажа материалов.

Отразится на налоге с прибыли и дальнейшая судьба полученных данным способом МПЗ. Так, когда материалы, полученные в результате ликвидации ОС, будут отпущены в производство или проданы, их стоимость пойдет в материальные расходы или расходы на реализацию соответственно.

О налоговом учете основных средств узнайте из нашего материала «Порядок налогового учета основных средств».

Нужно ли восстанавливать НДС, если демонтировано основное средство, по которому был заявлен НДС к возмещению? Вопрос восстановления налога подробно рассматривают эксперты КонсультантПлюс. Получите пробный доступ к системе и узнайте ответ бесплатно.

Итоги

При оприходовании материалов, оставшихся от демонтированного ОС, необходимо действовать в строгом соответствии с законом. А именно: создать комиссию для ликвидации объекта ОС, поступивший от ликвидации материал оприходовать и включить в доходы, в дальнейшем учитывать в зависимости от конечного использования.

Из одного основного средства получилось несколько: как отразить в учете

Общество применяет общую систему налогообложения. Обществом был проведен демонтаж используемого в облагаемой НДС деятельности основного средства. В результате выделены девять новых основных средств с такими же характеристиками, что и разобранный. Также оприходованы материалы и оборудование, из которых при доукомплектации дополнительно приобретенными частями создано еще одно основное средство с иными свойствами. Составные части демонтированного основного средства, которые использовались при создании нового объекта, оценены при их оприходовании по рыночной стоимости. Как отразить в учете данные операции? Нужно ли восстанавливать НДС?

По данному вопросу мы придерживаемся следующей позиции:

Доходы и расходы от списания с бухгалтерского учета части единого объекта основных средств (по аналогии с ситуацией его частичной ликвидации) признаются в качестве прочих доходов и расходов в отчетном периоде, к которому они относятся. Затраты на демонтаж могут быть признаны в составе прочих расходов без увеличения стоимости нового инвентарного объекта как части ликвидированного первоначального. НДС при этом не восстанавливается.

Бухгалтерские записи приведены ниже.

В целях налогообложения прибыли остаточная стоимость частично ликвидированного объекта в соответствующей части признается внереализационным расходом. В доходную часть при этом включается рыночная стоимость оприходованных от ликвидации ТМЦ, она же войдет в первоначальную стоимость нового инвентарного объекта. При отсутствии установленных в НК РФ правил считаем целесообразным рекомендовать налогоплательщику получить официальные разъяснения по данной ситуации.

Обоснование позиции:

Бухгалтерский учет

Согласно п. 31 ПБУ 6/01 доходы и расходы от списания с бухгалтерского учета объектов ОС отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов.

В соответствии с п. 13 ПБУ 10/99 «Расходы организации» остаточная стоимость и иные расходы, связанные со списанием ликвидируемого объекта основных средств (расходы по транспортировке, демонтажу, погрузке, упаковке и т.п.), отражаются в составе прочих расходов организации. А стоимость полученных при демонтаже основного средства деталей, узлов и агрегатов, пригодных для дальнейшего использования, является прочим доходом организации (п. 5 и п. 9 ПБУ 9/99 «Доходы организации», смотрите также материалы: Энциклопедия решений. Бухгалтерский учет расходов при списании (ликвидации) основных средств, НМА; Энциклопедия решений. Учет при ликвидации (списании) основного средства; Энциклопедия решений. Учет расходов при списании (ликвидации) основных средств, НМА; Энциклопедия решений. Бухгалтерский учет списания основных средств при их ликвидации (демонтаже)). То есть в общем случае списание объекта ОС производится посредством отражения операций в корреспонденции со счетом учета доходов и расходов.

Регламентирующие нормативно-правовые документы не предусматривают порядок учета при разделении одного объекта ОС, ранее принятого к учету, на несколько. На это указывали финансовые органы (письма Минфина России от 19.10.2012 N 03-03-06/1/560, от 20.06.2012 N 03-03-06/1/313). Однако и прямого запрета на это нормативные акты по бухгалтерскому учету также не содержат (смотрите также Вопрос: Учет при разукрупнении лизингового имущества (ответ службы Правового консалтинга ГАРАНТ, апрель 2020 г.)).

В Рекомендациях аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина России от 28.12.2016 N 07-04-09/78875) Минфин России указывает, что изменение (разукрупнение, др.) инвентарного объекта ОС, не влияющее на финансовое положение организации, финансовый результат ее деятельности и (или) движение денежных средств, на синтетических счетах бухгалтерского учета не отражается.

По нашему мнению, это значит: если при разукрупнении объекта ОС на несколько компонентов не происходит никаких экономических последствий для организации (объект не ликвидируется, новые объекты не приобретаются, какие-либо затраты, связанные техническим осуществлением разукрупнения, отсутствуют), то физическое разделение одного объекта ОС на несколько не приводит к увеличению или уменьшению экономических выгод предприятия. В таком случае последствия разукрупнения не должны отражаться через выбытие по 91 счету и поступление, т.е. счета учета финансовых результатов не задействуются.

Такое разукрупнение следует расценивать как новое обстоятельство (не связанное с исправлением ошибки и применением соответствующего одноименного стандарта бухгалтерского учета), учитывая которое бухгалтер на основании своего профессионального суждения принимает решение о необходимости изменения единиц учета ОС (разукрупнения). В таком случае балансовая стоимость полученных в результате разукрупнения компонентов должна соответствовать балансовой стоимости разукрупненного объекта ОС с внесением записей:

Дебет 01, субсчет «Выбытие основных средств» Кредит 01, субсчет «Старый объект»

— списана первоначальная стоимость объекта;

Дебет 02, субсчет «Старый объект» Кредит 01, субсчет «Выбытие основных средств»

— списана сумма амортизации по старому объекту основных средств;

Дебет 08, субсчет «Новый объект» Кредит 01, субсчет «Выбытие основных средств»

— отражена первоначальная стоимость нового объекта;

Дебет 01, субсчет «Новый объект» Кредит 08, субсчет «Новый объект»

— новый объект включен в состав основных средств (аналогичные записи делаются в отношении остальных выделяемых аналогичных объектов).

Как мы поняли, не все выделенные объекты ОС имеют те же характеристики, что и исходный; один объект создан комплектованием из материалов и элементов оборудования с дооснащением дополнительно приобретенными частями. То есть первоначальный объект в таком случае перестает существовать в качестве инвентарного объекта с учетом данного в п. 6 ПБУ 6/01 определения. В то же время этот стандарт и иные регулирующие документы не упоминают варианта формирования стоимости новых инвентарных объектов, полученных после демонтажа и комплектации.

Еще в этой Рекомендации сказано: затраты на ликвидацию основного средства, не связанные с извлечением (получением) предполагаемых к продаже ценностей, списываются на расходы текущего периода как расход от выбытия основных средств, а материальные ценности от ликвидации основного средства признаются в составе оборотных активов. А по п. 3 ФСБУ 5/2019 «Запасы» такие материалы, которые изначально предполагается задействовать для создания объекта ОС, в составе запасов не учитываются.

В ситуации неувязки действующих в 2021 году стандартов и с учетом п. 31 ПБУ 6/01, п.п. 79, 86 Методических указаний по бухгалтерскому учету основных средств полагаем возможным доходы и расходы от списания с бухгалтерского учета части единого объекта основных средств (по аналогии с ситуацией его частичной ликвидации) отразить в бухгалтерском учете в качестве прочих доходов и расходов в отчетном периоде, к которому они относятся.

В этом случае в учете будут оформлены следующие записи (для упрощения не отражаем предъявленный при покупке необходимых комплектующих НДС и его вычет):

Дебет 01, субсчет «Выбытие основных средств» Кредит 01, субсчет «Старый объект»

— списана первоначальная стоимость старого объекта основных средств (в части, приходящейся на частично ликвидируемый);

Дебет 02, субсчет «Старый объект» Кредит 01, субсчет «Выбытие основных средств»

— списана соответствующая сумма накопленной амортизации по старому объекту основных средств;

Дебет 91, субсчет «Прочие расходы», Кредит 01, субсчет «Выбытие основных средств» и Кредит 70 (69, 60 и пр.)

— списана остаточная стоимость старого объекта основных средств и расходы на демонтаж;

Дебет 08, субсчет «Новый объект 1» Кредит 91, субсчет «Прочие доходы» и Кредит 60 «Расчеты с поставщиками и подрядчиками»

— включены в первоначальную стоимость рыночная стоимость оприходованных материалов и оборудования и затраты по приобретению необходимых комплектующих (с организацией забалансового учета в целях обеспечения сохранности имущества);

Дебет 01, субсчет «Новый объект 1» Кредит 08

— новый объект после комплектации и дооснащения включен в состав объектов основных средств.

Обратите внимание, что Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций предусматривает задействование счета 98 «Доходы будущих периодов», в частности, для учета стоимости активов, полученных организацией безвозмездно. На наш взгляд, получение активов при разборке объекта ОС, ранее приобретенного или созданного силами субъекта, не является их безвозмездным получением (не приравнено к нему). Поэтому в записях о разукомплектации с частичной ликвидацией и последующим принятием объектов ОС к учету счет 98 «Доходы будущих периодов» не используется.

Пункт 3 ст. 170 НК РФ содержит закрытый перечень причин, по которым ранее принятый к вычету НДС необходимо восстановить, но не включает в себя рассматриваемый случай.

Тем не менее в довольно старых встреченных нами письмах чиновниками указывается, что списание недоамортизированного основного средства по причине его выбытия вследствие физического или морального износа влечет за собой необходимость восстановления ранее принятого к вычету НДС по данному основному средству (смотрите письмо Минфина России от 29.01.2009 N 03-07-11/22, а также письмо МНС РФ от 02.02.2000 N 03-4-09/46, изданное еще до применения НК РФ).

Арбитражной практикой это мнение не поддерживается.

Кроме того, в рассматриваемой ситуации новые объекты продолжают использоваться в облагаемой деятельности, их стоимость формируется по стоимости ранее принятого на учет объекта. Мы не нашли примеров практики со схожим предметом споров, но полагаем, что и в этом случае можно исходить из того, что п. 3 ст. 170 НК РФ прямо не упоминает эту ситуацию (постановление Седьмого ААС от 04.10.2019 N 07АП-8417/19).

Налог на прибыль

Нормы налогового законодательства, так же как и нормативные акты по бухгалтерскому учету, не определяют понятие и порядок разукрупнения объекта ОС, ранее правомерно принятого к учету в качестве амортизируемого имущества.

В одном единственном обнаруженном нами письме Минфина России от 20.02.2007 N 03-03-06/1/102 предлагается внести корректировки в налоговый учет. Допустимость таких корректировок поддерживается судьями, например в ситуации, когда выделяемые объекты имеют иной срок полезного использования (смотрите решения АС г. Москвы от 22.10.2013 N А40-127428/2010 и от 28.03.2011 N А40-60257/09). Допускаем, что, поскольку нормами главы 25 НК РФ не предусмотрено разукрупнение объекта ОС на несколько новых объектов, а также не установлен порядок установления срока полезного использования для полученных в результате разукрупнения объектов, безопаснее начисление амортизации производить таким образом, чтобы сумма амортизационных отчислений по объектам после рассматриваемых мероприятий не превышала сумму амортизационных отчислений, которые бы исчислялись по старому объекту ОС.

Что касается «нового» объекта (изготовленного при задействовании учтенных с учетом рыночной стоимости частей демонтированного имущества), то тут вкратце мы видим ситуацию несколько иначе и с разбивкой на этапы.

Первый этап. Частичная ликвидация

Согласно п. 13 ст. 250 НК РФ стоимость материалов или иного имущества, полученных при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств, признается внереализационными доходами. Размер дохода в виде стоимости полученных материалов или иного имущества определяется исходя из рыночных цен с учетом положений ст. 105.3 НК РФ (п. 5 и п. 6 ст. 274 НК РФ) (смотрите также Энциклопедию решений. Доходы в виде стоимости материалов или иного имущества при списании (ликвидации) или ремонте ОС (в целях налогообложения прибыли).

«Расходной» частью будут расходы на демонтаж по пп. 8 п. 1 ст. 265 НК РФ и сумма недоначисленной амортизации по ликвидированной части объекта. В отношении объекта, которой продолжает использоваться, недоначисленная амортизация подлежит включению в состав внереализационных расходов на основании пп. 20 п. 1 ст. 265 НК РФ (другие обоснованные расходы) при условии соответствия таких расходов п. 1 ст. 252 НК РФ (смотрите также Энциклопедию решений. Расходы при списании (ликвидации) основных средств, НМА (в целях налогообложения прибыли).

На основании п. 1 ст. 257 НК РФ первоначальная стоимость ОС определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ. Изменение стоимости ОС глава 25 НК РФ допускает в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям (п. 2 ст. 257 НК РФ). Нормы главы 25 НК РФ прямо не регламентируют порядок определения первоначальной стоимости применительно к рассматриваемой ситуации.

Поскольку нам не встретилось иных официальных разъяснений и судебной практики по аналогичными ситуациям, высказанная точка зрения является нашей экспертной позицией; считаем, что при такой законодательной неурегулированности и неясности норм налогоплательщику целесообразно получить официальные разъяснения (ст.ст. 21, 32, 34.2, 111 НК РФ).

Рекомендуем также ознакомиться с материалами:

Энциклопедия решений. Учет при ликвидации (списании) основного средства;

Энциклопедия решений. Случаи восстановления вычетов по НДС;

Вопрос: Какими проводками провести разукрупнение на два основного средства, которое было принято к учету на счет 01 01.06.2016 и по которому не была начислена амортизация, так как данное основное средство находилось на консервации (на момент разукрупнения основное средство все еще находится на консервации)? Какова ситуация с точки зрения налога на прибыль? (ответ службы Правового консалтинга ГАРАНТ, июнь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

(1).jpg)