до какого числа можно подать документы на налоговый вычет за обучение в 2021

Как получить налоговый вычет за обучение в 2021 году. Пошаговая инструкция

Чтобы помочь вам разобраться во всех нюансах налогового вычета за обучение, мы создали видео-инструкцию. В ней мы подробно рассказали о том, что такое вычет за обучение, кто имеет на него право, можно ли вернуть налог за учебу ребенка.

Итак, как рассчитать налоговый вычет за обучение и какая сумма НДФЛ вернется на счет — на примерах и пояснениях экспертов онлайн-сервиса НДФЛка.ру.

Налоговый вычет за обучение (пп. 2 п. 1 ст. 219 НК РФ) можно получить двумя способами:

Получите налоговый вычет в течение недели с услугой Быстровычет!

Шаг 1. Готовим документы для получения вычета за обучение

Чтобы получить налоговый вычет, необходимо тщательно подготовить пакет документов. В него входит:

Документы из образовательного учреждения:

Если вуз находится за пределами России, то необходим пакет документов, который выдает вуз при поступлении. В числе прочих в пакет должен входить документ о том, что вуз имеет право вести образовательную деятельность. В ИФНС подается нотариально заверенные переводы.

Платежные документы: копии квитанций, платежных поручений, чеков. Восстановить потерянный документ можно там, где вы платили: получить справку об оплате из бухгалтерии вуза или подтверждение платежей в вашем банке. Если стоимость обучения менялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Это справка о ваших доходах от работодателя. Она должна быть за тот год, за который вы оформляете возврат подоходного налога. Если в 2021 году вы готовите вычет за обучение за 2020 год, 2-НДФЛ должна быть за 2020 год. Если в течение года вы сменили несколько рабочих мест, запросите справки у всех работодателей. Приложите оригинал.

Налоговая декларация 3-НДФЛ. В инспекцию предоставляется оригинал.

Заявление на налоговый вычет. В оригинале заявления указываются реквизиты счета, на который вам будут перечислены деньги.

Если вы оплачивали обучение своих детей, дополнительно предоставляется:

Для получения вычета за обучение брата или сестры требуются:

Подробно о вычете читайте в статье «Налоговый вычет за обучение».

Узнайте, какие документы необходимо подать в вашем случае!

Налоговый вычет за обучение: срок подачи

Чтобы вернуть 13 % от стоимости учебы в налоговую инспекцию необходимо подать документы, в том числе декларацию 3-НДФЛ, заявление. Когда подавать декларацию на налоговый вычет за обучение? Срок подачи документов для возврата налога за учебу – тема нашей статьи.

Когда можно получить налоговый вычет за обучение

Возврат НДФЛ может предоставляться за обучение в ВУЗе, колледже, автошколе, на курсах повышения квалификации, спортивных секциях, музыкальных школах и т.д. Социальные вычеты предоставляются при подаче декларации 3-НДФЛ в ИФНС налогоплательщиком по окончании налогового периода (календарного года). Т.е. при оформлении налогового вычета за учебу, сроки подачи декларации начинаются по окончании года, в котором налогоплательщиком было оплачено свое обучение, учеба опекаемых подопечных и/или некоторых родственников: брата, сестры, своего ребенка (вычет за обучение супруга в данный момент не возможен).

Существует второй способ вернуть 13 % от стоимости образования – через работодателя. О том, когда подавать документы на налоговый вычет за обучение в этом случае, расскажем ниже.

Срок подачи документов на налоговый вычет за обучение через работодателя

Если Вы решили получить вычет за учебу через работодателя, то Вам нет необходимости подавать декларацию 3-НДФЛ в налоговую инспекцию. Но для подтверждения своего права на вычет в ИФНС обращаться все равно придется. До окончания года, в котором Вы оплатили обучение, необходимо подать документы на возврат 13 процентов, а потом получить уведомление о подтверждении права налогоплательщика на вычет (срок его получения 30 дней со дня предоставления документов в налоговую). Это уведомление Вам необходимо передать в бухгалтерию работодателя и, начиная с месяца обращения к работодателю, из зарплаты не будет удерживаться НДФЛ. 13 % от стоимости обучения будут возвращаться частями до тех пор, пока не получится вся сумма налога, положенная Вам при оформлении налогового вычета за учебу. Если получить таким путем всю причитающуюся сумму НДФЛ за год не получится, то придется по окончании года обращаться в налоговую инспекцию для оформления вычета через ИФНС.

Таким образом, мы выяснили, когда можно подать документы на налоговый вычет за обучение при его оформлении через работодателя. Документы нужно подать до окончания года, в котором прошла оплата учебы, – чем раньше тем лучше, чтобы успеть до конца года вернуть 13 процентов от стоимости обучения.

Срок подачи документов на возврат налога за обучение: какие документы нужны

До какого числа нужно подать документы на налоговый вычет за обучение

Выясним, когда можно подать документы на возврат налога за обучение – до какого числа. Согласно п. 7 ст. 78 НК РФ: «Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах».

Таким образом, если Вы собираетесь получить налоговый вычет за обучение, срок подачи документов начинается 1 января года, следующего за годом оплаты, и заканчивается через 3 года. Но есть исключения — об этом ниже.

Когда подавать декларацию при получении на налогового вычета за обучение и при декларировании доходов

Срок подачи документов на налоговый вычет за обучение только в целях возврата налога за учебу не ограничивается 30 апреля, следующего за годом, в котором были понесены данные расходы.

Но, если одновременно с оформлением возврата подоходного налога за обучение декларируется доход (например, при продаже автомобиля, которым владели менее 3 лет), то декларацию 3-НДФЛ с необходимыми документами необходимо подать до 30 апреля года, следующего за годом, в котором прошла оплата учебы и был получен доход.

Сроки подачи декларации 3-НДФЛ за 2020 год на возврат за учебу

Если Вы получаете вычет за обучение через налоговую инспекцию, срок подачи декларации начинается с 1 января 2021 года и заканчивается через три года. Если же вместе с вычетом Вам необходимо задекларировать доход, то срок, когда подавать декларацию на налоговый вычет за обучение, ограничен датой 30 апреля 2021 года.

Срок подачи заявления на налоговый вычет за обучение

Заявление на возврат суммы излишне уплаченного налога Вы можете подать вместе с остальными документами для возмещения НДФЛ за учебу.

! Во избежание пропуска срока давности получения налогового вычета на обучение, рекомендуется заявление о возврате суммы излишне уплаченного налога подавать одновременно с декларацией 3-НДФЛ (не дожидаясь окончания камеральной проверки). Это не противоречит действующему законодательству (см. письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@) и особенно актуально в случае оформления вычета на грани пропуска срока давности.

Налоговый вычет за обучение: срок подачи документов и срок выплаты

После подачи документов на возврат налога за обучение проводится камеральная проверка, по окончании которой и при подтверждении права на вычет деньги перечисляются на расчетный счет. Подробнее о сроках выплаты в зависимости от срока подачи заявления на налоговый вычет за учебу и других документов, включая декларацию 3-НДФЛ, можно узнать из этой статьи.

Из статьи Вы узнали, когда подавать декларацию на налоговый вычет за обучение. Срок подачи декларации и других документов при оформлении вычета через ИФНС начинается с 1 января года, следующего за годом оплаты учебы, и заканчиваются через три года. Если же вместе с вычетом Вам необходимо задекларировать доход, то срок подачи документов на возврат налога за обучение ограничен установленной в Налоговом кодексе датой – 30 апреля.

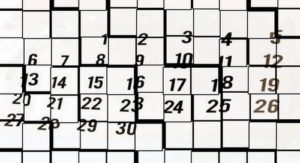

Сроки подачи на налоговый вычет в 2021

sroki_podachi_na_nalogovyy_vychet_v_2021.jpg

Похожие публикации

Налоговые вычеты по НДФЛ позволяют уменьшить размер налогооблагаемого дохода физлиц и вернуть часть подоходного налога, если он уже был уплачен. Некоторые вычеты можно получать ежегодно (например, социальные вычеты на обучение, лечение), а некоторые – только один раз в жизни (имущественные вычеты при покупке жилья, по ипотечным процентам). Для реализации права на вычет налогоплательщику необходимо подать заявление и соответствующие подтверждающие документы в ИФНС либо своему работодателю. Каковы сроки подачи налогового вычета в 2021 году, расскажем в этом материале.

Сроки подачи декларации на налоговый вычет в ИФНС

Обратиться за вычетом в ИФНС налогоплательщики могут:

Обращаясь за вычетом в инспекцию, налогоплательщику необходимо заполнить и подать декларацию о доходах формы 3-НДФЛ, где указываются вычеты, которые желает получить налогоплательщик, и доходы, из которых в течение года исчислялся НДФЛ.

Срок подачи декларации на вычет зависит от наличия обязанности декларирования доходов у налогоплательщика. Но в любом случае заявить вычет по налогу можно не ранее окончания года, в котором такое право возникло.

Общий срок подачи 3-НДФЛ – не позднее 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК РФ). В этот срок должны отчитываться о своих доходах ИП (работающие на ОСНО), нотариусы, адвокаты и другие частнопрактикующие лица, а также физлица, получившие доходы не от налоговых агентов (например, при продаже недвижимости, при сдаче жилья в аренду, получении выигрышей и т.д.).

Соответственно, если декларация на налоговый вычет подается лицом, обязанным отчитаться о своем доходе, это нужно сделать до конца апреля следующего года. Для таких налогоплательщиков сроки подачи на налоговый вычет в 2021 году (для декларации за 2020 г.) – не ранее 01.01.2021 г. и не позднее 30.04.2021 г. Подать декларацию на вычет, право на который возникло в 2021 году, можно будет не ранее 01.01.2022 г. и не позже 04.05.2022 г. (срок увеличен в связи с совпадением 30 апреля с субботой и планируемым переносом выходных в связи с майскими праздниками).

Срок для заявления вычета через работодателя

В ряде случаев получить налоговый вычет можно и через своего работодателя. Причем, для этого не нужно ждать окончания года, в котором возникло право на него.

Так, для получения стандартных вычетов на детей, работнику достаточно написать заявление на предоставление вычета с приложением копий подтверждающих документов – вычет будет предоставляться ежемесячно до достижения предельной суммы дохода в 350 тыс. руб.

В отношении других вычетов, например, имущественного при покупке жилья, вычета при оплате обучения или лечения, налогоплательщику вначале придется обратиться с соответствующими документами в налоговую за подтверждением своего права на льготу, но декларацию 3-НДФЛ при этом подавать не нужно.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Налоговые вычеты по расходам на обучение

Кто и когда имеет право на получение налогового вычета при оплате обучения? Какова процедура его получения? На какие тонкости необходимо обратить внимание?

Содержание

Кто имеет право на вычет

Налоговые вычеты предусмотрены Налоговым кодексом РФ. Среди них: стандартные, имущественные, социальные и др. Они позволяют либо уменьшить налогооблагаемую базу (уменьшить размер дохода, с которого взимается налог), либо вернуть часть налога, который был уплачен в бюджет ранее.

Одним из социальных налоговых вычетов является налоговый вычет на обучение. Он предусмотрен пп. 2 п. 1 ст. 219 НК РФ.

Для получения налогового вычета нужно быть плательщиком налога на доходы физических лиц (НДФЛ) по ставке 13% (п. 3 ст. 210, п. 1 ст. 219, п. 1 ст. 224 НК РФ).

Другими словами, если человек не работает, является пенсионером и т.п., то и отчисления НДФЛ по ставке 13% отсутствуют. Соответственно, отсутствует и сумма НДФЛ, которую можно вернуть. В этих случаях заявить вычет будет невозможно.

Также нельзя получить указанный налоговый вычет, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей (пп. 2 п. 1 ст. 219 НК РФ).

Расходы, по которым можно получить налоговый вычет на обучение

Социальный налоговый вычет по расходам на обучение вправе получить физическое лицо, оплатившее:

За обучение в каких организациях можно получить вычет

Обучение может производиться в организациях, осуществляющих образовательную деятельность.

К таким организациям относятся:

К организациям, осуществляющим образовательную деятельность, также приравниваются индивидуальные предприниматели, осуществляющие образовательную деятельность (п. 20 ст. 2 Закона об образовании).

При этом с учетом положений ч. 1 и 5 ст. 32 Закона об образовании индивидуальный предприниматель осуществляет образовательную деятельность непосредственно или с привлечением педагогических работников. При осуществлении индивидуальным предпринимателем образовательной деятельности с привлечением педагогических работников индивидуальному предпринимателю необходима лицензия на осуществление образовательной деятельности. В случае осуществления индивидуальным предпринимателем образовательной деятельности непосредственно получение лицензии в силу ч. 2 ст. 91 Закона об образовании не требуется.

Социальный налоговый вычет на обучение предоставляется (пп. 2 п. 1 ст. 219 НК РФ):

Таким образом, вычет можно получить по расходам на обучение:

При этом учреждение может быть не только государственным или муниципальным, но и частным. При соблюдении вышеперечисленных требований услуги может предоставлять и индивидуальный предприниматель.

Письмом Департамента налоговой и таможенной политики Минфина России от 11.01.2018 № 03-04-05/574 разъяснено, что вычет можно получить и занимаясь у репетитора, при условии, что соблюдаются все требования пп. 2 п. 1 ст. 219 НК РФ.

Максимальная сумма вычета

Возврату подлежит не вся сумма расходов, а только уплаченный налог. Например, если оплачено обучение в размере 40 тыс. руб., то возврату подлежит 13% или 5,2 тыс. руб.

При этом законодательством установлены максимальные суммы расходов, с которых можно получить налоговый вычет.

Так, для предоставления налогового вычета на обучение детей (собственных или подопечных) будет учтена максимальная сумма расходов на обучение в размере 50 тыс. руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя) (пп. 2 п. 1 ст. 219 НК РФ).

Например, при расходах на обучение 100 тыс. руб. в год на ребенка максимальный возврат составит 6,5 тыс. руб. (13% от максимальной допустимой величины расходов 50 тыс. руб.).

Максимальная сумма расходов на собственное обучение либо обучения брата или сестры в совокупности с другими расходами налогоплательщика устанавливается в размере 120 тыс. руб. (п. 2 ст. 219 НК РФ).

К другим расходам налогоплательщика относятся:

В случае наличия у налогоплательщика в течение одного налогового периода таких расходов, в общей сумме превышающих 120 тыс. руб., налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

За какой период можно получить вычет

Налоговый вычет предоставляется за период обучения в организации, осуществляющей образовательную деятельность, включая академический отпуск, оформленный в установленном порядке в процессе обучения (пп. 2 п. 1 ст. 219 НК РФ).

Заявить к вычету можно расходы, произведенные в течение трех лет. Перенос на следующие годы остатков вычетов не производится (п. 7 ст. 78, п. 3 ст. 210 НК РФ).

По общему правилу, социальные налоговые вычеты по расходам на обучение предоставляются при подаче налоговой декларации в налоговый орган по окончании налогового периода (п. 2 ст. 219 НК РФ).

Например, при подаче декларации 3-НДФЛ в 2021 году возможно заявить вычет по расходам на обучение за 2018, 2019, 2020 годы.

Законодательством также предусмотрена возможность получения вычета по расходам на обучение у работодателя.

Необходимые документы и порядок получения вычета

Для получения налогового вычета необходимо предоставить определенные документы.

Для получения вычета необходимо представить в налоговую инспекцию после окончания календарного года:

К подтверждающим расходы на обучение документам относятся, в частности:

Следует иметь в виду, что если стоимость обучения увеличилась, необходимо представить документ, подтверждающий увеличение оплаты, например, дополнительное соглашение к договору с указанием стоимости обучения.

В случае оплаты обучения детей, братьев или сестер необходимо дополнительно предоставить:

Если оплата расходов на обучение ребенка была произведена за счет общей собственности супругов, оба супруга могут считаться участвующими в расходах по оплате обучения ребенка. То, что при внесении платежа по договору в платежных документах указывается один из супругов, не изменяет того обстоятельства, что эти расходы являются общими расходами супругов, и, соответственно, оба супруга, если каждый из них является родителем ребенка, могут претендовать на получение социального налогового вычета (письмо Минфина России от 12.10.2018 № 03-04-05/73269)

Супруг, который обучается в организации, осуществляющей образовательную деятельность, при соблюдении установленных условий вправе претендовать на получение социального налогового вычета по расходам на обучение независимо от того, кем из супругов вносились денежные средства и на кого из супругов оформлены документы, подтверждающие фактические расходы. Соответственно супругу, который не обучается в организации, осуществляющей образовательную деятельность, социальный налоговый вычет не представляется (письма Минфина России от 05.07.2018 № 03-04-05/46664, от 10.01.2019 № 03-04-05/270).

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Для подготовки декларации 3-НДФЛ можно использовать специальную программу, размещенную на сайте Федеральной налоговой службы РФ. После чего декларацию можно сдать непосредственно на бумажном носителе в налоговую инспекцию по месту жительства, приложив все необходимые документы.

В случае регистрации в «Личном кабинете налогоплательщика» на сайте ФНС России появится возможность подачи декларации и подтверждающих документов не только на бумажном носителе, но и в электронном виде.

Декларация для получения налоговых вычетов без декларирования доходов, с которых необходимо удержать подоходный налог (например, у налогоплательщика нет иных доходов (сдача жилья в внаем, продажа квартиры, которая была в собственности меньше установленного законом минимального срока, и т.п.)), подается в любое время в течение года.

При наличии доходов, с которых требуется удержать подоходный налог, и одновременном декларировании права на вычеты декларацию 3-НДФЛ необходимо предоставить до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ).

Чтобы получить вычет у работодателя, до завершения календарного года необходимо предварительно подтвердить это право в налоговом органе.

Для этого необходимо:

Указанное уведомление будет основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Социальный налоговый вычет по расходам на обучение будет предоставляться работодателем начиная с месяца обращения за его получением. В случае если в течение календарного года вычет предоставлен в меньшем размере, чем предусмотрено, налогоплательщик имеет право на его получение через налоговый орган (п. 2 ст. 219 НК РФ).

Пример получения налогового вычета за обучение в вузе

В 2020 году гражданин решил получить второе высшее образование в вузе и заключил договор с образовательной организацией. Ежегодная стоимость обучения составляет 110 тыс. руб., срок обучения – три года.

Поступив в вуз, гражданин сразу оплатил полную стоимость обучения за три года в размере 330 тыс. руб.

В 2021 году гражданин обратился с декларацией 3-НДФЛ в налоговый орган на получение социального налогового вычета по расходам на обучение. Другие социальные налоговые вычеты гражданин не заявлял.

Поскольку максимальная сумма расходов, по которым можно получить социальный вычет, ограничивается 120 тыс. руб., к возврату подлежит 15,6 тыс. руб. (120 тыс. руб. х 13% = 15,6 тыс. руб.).

Учитывая, что работодатель в 2020 году уплатил с доходов гражданина НДФЛ в размере 46,8 тыс. руб. (30 тыс. руб. х 12 месяцев х 13%), суммы уплаченного НДФЛ было достаточно для получения вычета в полном объеме.

В случае поэтапной оплаты обучения (по 110 тыс. руб. в год) возможно было бы подавать декларацию 3-НДФЛ ежегодно (за предыдущий год) или один раз за три предшествующих года.

Поскольку 110 тыс. руб. менее максимальной допустимой суммы расходов 120 тыс. руб., гражданин имел бы право на получение вычета в сумме 14,3 тыс. руб. (110 тыс. руб. х 13% = 14,3 тыс. руб.) ежегодно в течение всех трех лет обучения, что в итоге составило бы 42,9 тыс. руб.

Какие налоговые вычеты можно получить в 2021 году

Кому положены и как подтвердить

С помощью налоговых вычетов можно ощутимо сэкономить и поправить семейный бюджет.

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Как победить выгорание

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.