договор и акт с самозанятым лицом образец 2020 на услуги

Составляем акт приема выполненных (произведенных) работ Самозанятым гражданином

Самозанятость прочно вошла в предпринимательскую жизнь страны. Основные документы, которые позволяют оформлять отношения между самозанятыми и Заказчиками их работ, практически ничем не отличаются от документального сопровождения коммерческих сделок между ИПешниками и юридическими лицами.

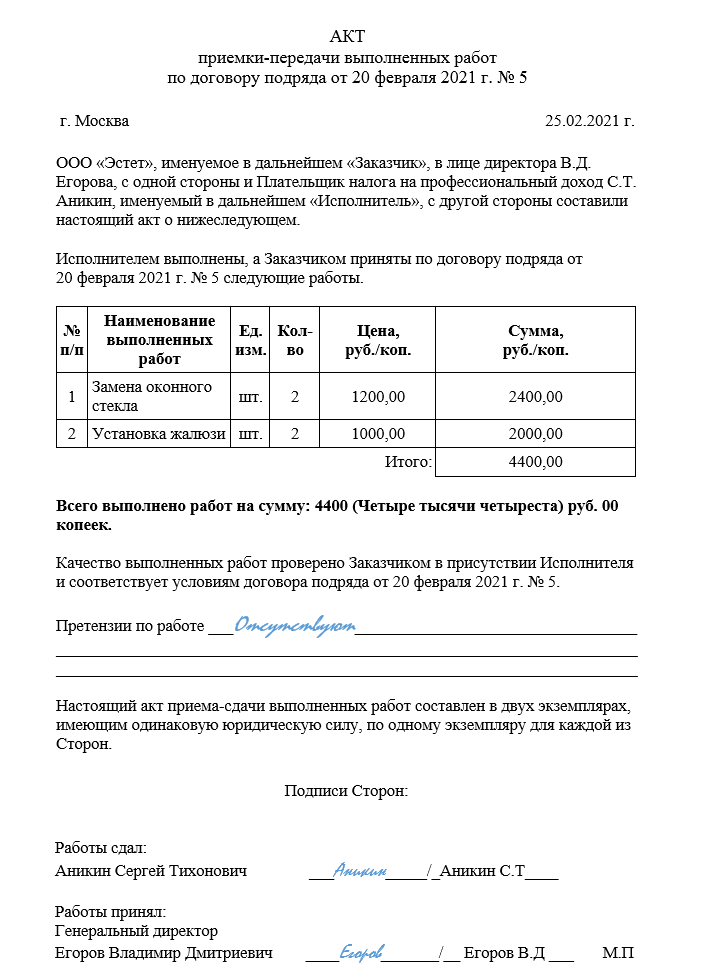

Например, акт выполненных работ для самозанятых составляется по общему правилу и так же необходим предпринимателю для подтверждения их качества и количества со стороны Заказчика.

Образцы, формы, шаблоны (Акты 2020-2021 год)

Юридическая сторона вопроса

Должны-ли вообще самозанятые оформлять (предоставлять) акт выполненных работ и услуг? Нужен-ли такой документ для ведения деятельности предпринимателями данного уровня или от него можно отказаться? В законодательстве нет прямого утвердительного ответа на этот вопрос. Однако мы посмеем утверждать, что на практике такая бумага необходима обеим сторонам сделки.

Давайте вспомнить статью ГК РФ под номером 720 (новая редакция). В ее пунктах описаны правили и требования к сдаче работы от Исполнителя Заказчику. В частности, в ней указано, что Заказчик должен принять произведенные Исполнителем работы в установленные договором сроки и в случае выявления недостатков незамедлительно сообщить об этом Исполнителю и сделать отметки в каком-либо сопровождающим сделку документе. Именно такая отметка может стать доказательством некачественно выполненного задания в том случае, если конфликт не получится решить мирно, и он выйдет на другой уровень. Т.е. при таком варианте развития событий документ нужен Заказчику.

Соответственно, если ваш Заказчик подписал акт без оговорок по качеству, то он навряд ли сможет впоследствии ссылаться на какие-либо недостатки и предъявлять претензии самозанятому гражданину впоследствии. Если конечно, эти самые недостатки не были скрыты умышлено. При данном варианте составление сдаточно-приемного акта очень даже полезно для самозанятого.

Если Заказчиком является организация, то документ составлять (выставлять) придется, в том числе и для проведения сделки по бухгалтерским проводкам ИП или ООО (ст. 252 НК РФ).

Правила составления акта

Законодательством не предусмотрена обязательная унифицированная форма для составления акта выполненных работ или услуг между самозанятым и предприятием, или самозанятым и физическим лицом. Поэтому документ придется составить самостоятельно, опираясь на требования закона и на особенность тех работ, которые выполняет самозанятый гражданин. Впрочем, мы подготовили для вас уже готовый образец бланка, который вы можете скачать, поправить в зависимости от ваших требований и впоследствии выдать Заказчику.

Форма и образец (как оформить)

Как мы указали ранее, документ может оформлен в свободной форме, но важно в бланке выписать все необходимые реквизиты. Это уже требование закона.

Например, нужно указать

Впрочем, посмотрите наш образец и сделайте также.

С юридическим лицом

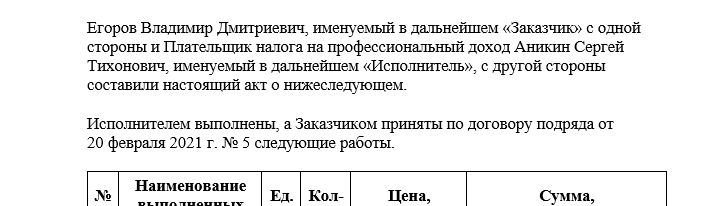

С физическим лицом

Содержательная часть документа может отвечать только требованиям Заказчика и Исполнителя, и по нашим предположениям, должна содержать перечень выполненных работ с указанием их количества и стоимости.

Понятно, что акт после подписи должны получить обе стороны сделки, поэтому он составляется в 2-экземплярах.

Есть претензии

Если есть претензии со стороны Заказчика по качеству и количеству произведенных по договору работ, то целесообразно отразить их составляемой бумаге. Поэтом форма документа должна содержать 3-5 пустых строчек, в которых может быть кратко описана причина конфликта и дата устранения проблемы.

Как вариант, Заказчик может не подписывать документ до исправления недостатков исполнителем. Однако, в этом случае, сроки выполнения задач, прописанных в договоре, будут перенесены и это уже большой минус для Исполнителя, так-как эти самые сроки всегда закреплены в условиях договора и за их несоблюдение, как правило, могут последовать штрафные санкции.

Договор и акт

Акт подтверждает выполнение определенных работ (услуг), обозначенных в заключенном между сторонами договоре. Соответственно, в документе эти работы (количество и качество) должны быть перечислены, приняты и соответственно подписаны сторонами контракта.

Если договор между контрагентами не заключен в письменной форме, то и делать (составлять акт) на выполнение работ не имеет смысла. Если возникнут разногласия между сторонами конфликта, то их будет разрешать суд, опираясь на устные показания сторон, нормы ГК РФ и существующую судебную практику.

Надеемся, что в вашем бизнесе до этого не дойдет. Удачи.

Договор с самозанятым. Образец договора.

Особенности заключения договора с самозанятым в 2020 году

Рассмотрим самозанятость с точки зрения выгоды для предпринимателей и компаний.

Перед использованием образца договора с самозанятым рекомендуем ознакомиться с инструкцией в этой статье.

Самозанятый — гражданин, получающий доход напрямую от заказчика и применяющий специальный налоговый режим «Налог на профессиональный доход».

Выделение самозанятых в отельный субъект налогообложения, для государства является дополнительным источником дохода в бюджет, а для граждан, возможность «выйти из тени» и зарабатывать, не опасаясь быть привлеченным к административной или уголовной ответственности за незаконное предпринимательство.

«Возможно ли сократить известные расходы на заработную плату, которые составляют около 43% и платить всего 6%, используя «белую» модель взаимодействия с самозанятыми гражданами?».

Возможно, именно сейчас, Вы стоите на пороге оптимизации расходов Вашего бизнеса, и намерены перевести часть Ваших сотрудников в категорию самозанятых. Либо, наоборот, Вы платите серую зарплату, и хотели бы стать более законопослушным с помощью организации процессов через самозанятых «сотрудников».

А может, Вы только собираетесь начать собственный бизнес и моделируете правильный формат будущей компании.

ГРАЖДАНСКО-ПРАВОВОЙ ДОГОВОР ИЛИ ТРУДОВОЙ

В первую очередь, надо определиться, какие функции можно закрепить за самозанятым, а какие нет.

С самозанятым заключается гражданско-правовой договор, который не должен содержать в себе явных признаков трудового договора.

Отличия гражданско-правового договора с самозанятым от трудового договора

Гражданско-правовой договор (далее — ГПД) с самозанятым

Заключается для выполнения конкретной работы или оказания услуги, с оговоренными объёмом и сроком

Трудовой договор

Работник принимается на определенную должность, для которой характерно выполнение комплекса обязанностей, предусмотренных должностной инструкцией и трудовым договором на весь срок действия договора

Гражданско-правовой договор с самозанятым

В случае с самозанятым, нельзя привлекать третьих лиц для выполнения возложенных обязанностей по договору (в обычном ГПД можно)

Трудовой договор

Тоже нельзя привлекать третьих лиц для выполнения возложенных обязанностей по договору

Гражданско-правовой договор с самозанятым

Вознаграждение, из месяца в месяц будет отличаться, в зависимости от объёма работ

Трудовой договор

Должностной оклад указывается в трудовом договоре в твердой сумме, и не меняется в зависимости от объёма работ, до подписания соответствующего дополнительного соглашения. При этом, работодателю разрешается поощрять усердный труд работника стимулирующими надбавками и премиями сверх должностного оклада

Гражданско-правовой договор с самозанятым

Не распространяется действие трудового кодекса, а вместе с ним, права на льготы, гарантии и компенсации, предусмотренные в трудовых отношениях (отпуск, выплаты по нетрудоспособности, командировочные, пенсионные, страховые отчисления и мн.др.). Права, обязанности и гарантии обоих сторон регламентируются Гражданским кодексом РФ.

Трудовой договор

Действуют нормы трудового законодательства, защищающие работника и гарантирующие ему право на отдых, компенсацию травмы на производстве, выплаты, связанные с беременностью и родами, по уходу за ребенком, отпуска, отчисления в пенсионный фонд, фонд социального страхования и мн.др.

Гражданско-правовой договор с самозанятым

Не обязательно предусматривать рабочее место

Трудовой договор

Обязательно наличие рабочего места

Гражданско-правовой договор с самозанятым

Исполнитель сам определяет способ достижения договорного результата

Трудовой договор

Весь трудовой процесс контролируется работодателем. Действуют правила, согласно которым работник осуществляет свою трудовую функцию

Гражданско-правовой договор с самозанятым

Оплачивается результат.

Выполнение работ, оказание услуг фиксируется соответствующими актами, на основании которых производится выплата вознаграждения

Трудовой договор

Оплачивается процесс.

Выполнение работы продиктовано обязанностями, возложенными на работника трудовым договором, правилами внутреннего трудового распорядка и должностной инструкцией. Обязательный документ для фиксации результатов не предусмотрен. Данное обстоятельство не отменяет возможность работодателя обязать сотрудника готовить ежедневные/еженедельные/ежемесячные отчеты по установленной форме

Гражданско-правовой договор с самозанятым

Прекращение договора происходит после истечения срока договора и/или подписания акта приема-передачи выполненных работ, либо в одностороннем порядке в случае невыполнения одной из сторон своих обязательств. Кроме того, договор может быть расторгнут в судебном порядке

Трудовой договор

Трудовым кодексом РФ предусмотрен закрытый перечень способов прекращения трудового договора: по инициативе работника, по соглашению сторон, по инициативе работодателя. Каждый вариант предполагает особые обстоятельства и порядок расторжения, подробно описанные Кодексом (прогул, не соответствие занимаемой должности, сокращение штата, не прохождение аттестации, нарушение трудовой дисциплины и др.).

Таким образом, если правильно определить функции самозанятого и описать ожидаемый результат, то можно работу бухгалтера, кадровой службы, юриста, аналитика, дизайнера, директолога, копирайтера, оператора и мн.др. вывести в удаленный формат.

Поставить конкретные задачи. Закрепить их гражданско-правовым договором и платить по результатам оказанных услуг как самозанятому, подписывая соответствующий акт по завершению работ или отедельного этапа.

Например, с бухгалтером можно заключить ГПД, с определением поквартальной оплаты за подготовку отчетности и сдачу её в ФНС, ПФР и ФСС.

Или рассмотрим компанию, занимающуюся текущим ремонтом жилых и нежилых помещений.

Получили заказ на косметический ремонт квартиры. Нам понадобится, к примеру, плиточник, маляр штукатур, бригадир. С каждым заключаем ГПД, оговариваем сроки, площадь, объём, дни, аванс, полную оплату. Выполнили заказ. Получаем от заказчика оплату. Актируем с самозанятыми факт выполненных работ, производим окончательную оплату и расходимся до следующего заказа.

Но если речь идёт о продавце в магазине, кассире, вахтере, специалисте на непрерывном производстве, заводской специальности, диспетчере и т.п., то для юридической фантазии здесь НЕТ места.

Контролирующие инстанции сразу определят неумелую маскировку очевидного трудового процесса под гражданско-правовые отношения и выпишут штраф, а в некоторых случаях, могут привлечь к административной и даже уголовной ответственности.

Как оформить договор с самозанятым лицом

Кто такие самозанятые лица и какие нормативные акты приняты для регулирования их деятельности

2019 год ознаменовался появлением в законодательстве новой экономической единицы — самозанятое лицо. С 2021 года налоговый режим для самозанятых действует на всей территории России. Первоначальный планируемый срок его реализации составляет 10 лет, т. е. продлится он без изменения ставок до 2028 года включительно. Деятельность самозанятых лиц регламентирует закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»…» от 27.11.2018 № 422-ФЗ.

Что же представляет собой самозанятое лицо?

Это физическое лицо в статусе ИП или без такового, оказывающее услуги (выполняющее работы, продающее товары) прочим физическим лицам, в т. ч. ИП, и юридическим лицам, зарегистрированное соответствующим образом в налоговой инспекции и уплачивающее с полученных доходов так называемый налог на профессиональный доход (далее — НПД) по ставке 4% или 6% — в зависимости от того, кем является покупатель/заказчик.

Самозанятые лица освобождены от уплаты НДФЛ, единого налога по УСН в части тех доходов, с которых уплачивается НПД.

НПД будут рассчитывать налоговики исходя из данных, поступающих через личный кабинет «Мой налог», и высылать уведомление налогоплательщикам. Сдача отчетности на этом режиме не предусмотрена.

Самозанятое лицо вправе не уплачивать фиксированные страховые взносы на ОПС и ОМС. Это положение касается и индивидуальных предпринимателей. Однако по желанию эти лица могут перечислять взносы, чтобы обеспечить себе страховую пенсию.

Как правильно составить договор между юридическим лицом и самозанятым (ИП и самозанятым)

Оказание услуг, выполнение работ, продажу товаров самозанятыми лицами можно оформлять договором. Особенно это касается ситуаций, когда самозанятые оказывают услуги хозяйствующим субъектам, ведь в бизнесе любые отношения подлежат письменному оформлению.

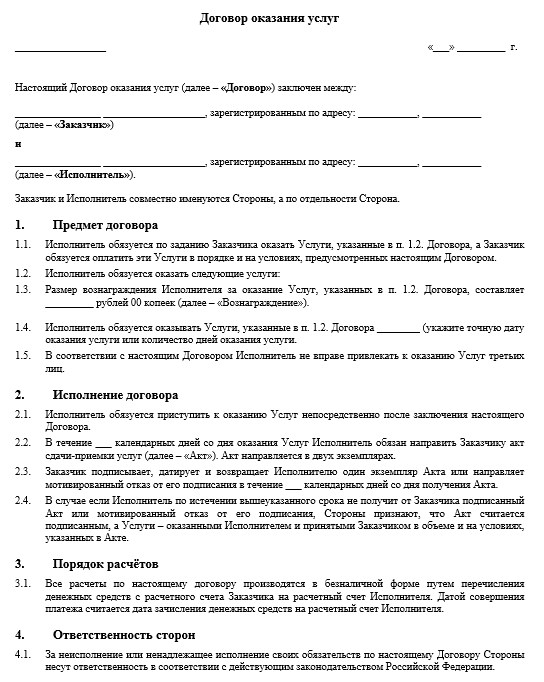

Стандартный договор между ИП и самозанятым на выполнение работ, оказание услуг (или между юрлицом и самозанятым) должен содержать:

При необходимости в текст договора с самозанятым можно включить прочие дополнительные условия.

На другие важные моменты, которые нужно учитывать при заключении договора с самозанятым, обратили внимание эксперты КонсультантПлюс:

Если у вас нет доступа к правовой системе, пробный полный доступ к К+ можно получить бесплатно.

Дополнительные условия и налоги в договоре с самозанятым лицом

Если ИП или юрлицо решит заключить гражданско-правовой договор с самозанятым лицом, то в нем желательно уточнить некоторые моменты, касающиеся уплаты налогов и страховых взносов.

Дело в том, что в общих случаях, принимая на работу физлиц без предпринимательского статуса, работодатель (компания или ИП) выступает в качестве налогового агента по НДФЛ и плательщика страховых взносов с выплат, произведенных в пользу работника.

Однако самозанятый уплачивает с доходов не НДФЛ, а налог на профдоход. В связи с этим компании/ИП не нужно рассчитывать и перечислять подоходный налог с выплат, производимых в пользу самозанятого лица. Кроме того, заказчик освобождается от обязанности уплачивать страховые взносы с указанных выплат. Но данные освобождения действуют лишь при получении соответствующего чека от самозанятого. Кстати, чек является одним из оснований для учета в расходах пробитых сумм.

Исходя из вышесказанного, желательно сделать в тексте договора для самозанятых граждан оговорку о том, что они являются плательщиками налога на профдоход. Также можно прописать их обязанность письменно сообщать компании/ИП о снятии с «самозанятого» учета с указанием сроков отправки такого сообщения и ответственности за его неотправку. Нелишним будет и включение в текст условия о санкциях, например компенсации НДФЛ, взносов, пеней, штрафов, которые свалятся на заказчика в случае неинформирования исполнителем об утере самозанятого статуса.

Итоги

Самозанятые лица — это физические лица без предпринимательского статуса. Они могут оказывать услуги, выполнять работы, продавать товары как простым физическим лицам, так и зарегистрированным в качестве ИП, а также юрлицам.

При взаимодействии с юрлицами и предпринимателями может потребоваться заключение договора, в котором кроме стандартных условий, соответствующих условиям договора гражданско-правового характера, желательно обговорить моменты, касающиеся именно деятельности самозанятого. Среди них: уплата последним налога на профдоход, получение от него чека при осуществлении расчетов, отсутствие обязанности у заказчика уплачивать страховые взносы.

Договор оказания услуг с самозанятым

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.

Договор оказания услуг с самозанятым

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.