договор на открытие карты сбербанка

Как открыть счет в Сбербанке для физического лица

Зачем нужен расчетный счет частному лицу

Согласно действующему законодательству, физические лица могут открывать в банках расчетные счета. Открывают их индивидуальные предприниматели для осуществления предпринимательской деятельности. Это не является обязательным, совершать обязательные и добровольные платежи можно, не имея расчетного счета (в случаях расчетов до 100 тыс. руб.), но его наличие увеличивает возможности предпринимателя, позволяет выйти на новый уровень бизнеса.

Частные лица открывают лицевые или текущие банковские счета. Их используют для хранения, осуществления операций с собственными или заемными денежными средствами.

Счета открываются в банке на основе договора на обслуживание с клиентом. Формируются они автоматически, в зависимости от того, какая услуга требуется пользователю. Порядок открытия зависит от типа счета.

Типы счетов

Наиболее распространены следующие типы счетов:

Карточный

Карточный счет – это счет, который открывается для учета операций по карте. На нем могут храниться собственные или заемные средства пользователя в зависимости от вида карты.

Номер карты и номер карточного счета не являются идентичными. Номера счета нет на карте, посмотреть его можно в договоре на банковское обслуживание, в банкомате или интернет-банке.

Несмотря на то, что деньги пользователя хранятся на карточном счете, в расчетах он участвует редко. В основном платежи и переводы осуществляются по номеру карты.

Счет дебетовой карты может быть основным зарплатным счетом или на него будет зачисляться пенсия или другие выплаты.

Ссудный счет, на котором учитывается задолженность клиента по кредитным картам, относится к техническим счетам. Самостоятельно заемщик им не управляет. Для погашения долга заемщику открывается текущий счет, с которого осуществляется списание средств.

Депозитный

Депозитный счет применяется при открытии в банке вклада физическим лицом. Сбербанк предлагает клиентам несколько депозитных программ для сохранения денежных средств и получения небольшого пассивного дохода.

Особенностями депозитных счетов являются возможное наличие ограничений по пополнению или снятию, они могут открываться на конкретный срок или бессрочно, с правом пролонгации или без возможности продления.

Если договор расторгается досрочно и деньги со счета снимаются, клиент может потерять часть начисленного дохода. Счет закрывается вместе с закрытием вклада.

Если вкладчик не снял сумму вклада или начисленные проценты, они перечисляются на текущий счет.

Текущий

Текущий счет в банке открывается для осуществления всех видов платежей, переводов, расчетов. На нем могут храниться денежные средства клиента, только в отличие от депозитного счета, под минимальный процент.

Счетом можно пользоваться без ограничений, снимать наличные, пополнять. Открывается он «до востребования». Источниками пополнения текущего счета являются заработная плата владельца счета, социальные выплаты, стипендии и т. д.

Текущий счет автоматически открывается клиентам, которые пользуются кредитами банка, имеют вклады и т. д.

Валютный

Валютный счет открывается в валюте, отличной от рублей. В Сбербанке можно открыть счет в евро или долларах.

По условиям функционирования валютный счет может быть:

Текущим. С помощью счета можно осуществлять платежи и переводы, он может быть открыт до востребования, или на определенный срок, быть универсальным или сберегательным.

Депозитным. Открывается для валютных вкладов, действует как рублевый депозитный счет.

Карточным. Счета открываются для пользования картами.

В Сбербанке валютные счета могут быть также открыты в рамках премиальных пакетов услуг «Сбербанк Премьер», «Сбербанк Первый».

Условия открытия счета

Счета в Сбербанке могут открывать физические лица, которые являются Гражданами РФ и неграждане при наличии документов, обосновывающих пребывание в РФ.

Чтобы открыть ссудный счет, клиенту должна быть одобрена выдача кредита. Для этого он должен соответствовать требованиям, предъявляемым к заемщикам по возрасту, регистрации, трудовому стажу и т. д.

Самостоятельно счета открывают с 18 лет, с 14 лет можно открыть счет с письменного согласия родителей или опекунов.

Что потребуется

Документы для открытия счета:

Неграждане дополнительно предоставляют миграционную карту, вид на жительство или РВП.

Можно открыть счет на третье лицо, например, вклад. В этом случае потребуется документ на выгодоприобретателя. Например, при открытии вклада на несовершеннолетнего ребенка потребуется свидетельство о рождении.

Если будущий владелец счета не может посетить представительство банка, ему потребуется оформить нотариальную доверенность на лицо, которое будет открывать счет на его имя.

Как открыть счет в Сбербанке

Открыть счет в Сбере можно, посетив представительство. В зависимости от вида счета его можно открыть с помощью интернет-банка, мобильного приложения, в банкомате.

В отделении

Самый простой способ, который подходит всем клиентам Сбербанка и тем, кто собирается ими стать. Необходимо посетить представительство банка по месту регистрации или работы. Выбирать следует офис, где будет удобно обслуживаться в дальнейшем.

В офисе клиент пишет заявление, в котором указывает параметры счета. Сотрудник банка формирует договор на обслуживание, который подписывается сторонами. Далее клиент вносит денежные средства на свой счет (при необходимости).

В Сбербанк Онлайн

С помощью интернет-банка клиенты могут открывать и закрывать некоторые виды счетов. Возможность открытия зависит от типа счета, например, можно открыть депозитный счет, но нельзя открыть вклад онлайн на несовершеннолетнего ребенка.

Через сайт банка пользователи могут подавать заявки на оформление карты и соответственно карточного счета. Счет будет открыт после получения карты в офисе банка.

Открыть депозитный счет в Сбербанк Онлайн могут зарегистрированные в системе пользователи, которые заключили с банком договор о банковском обслуживании

Открыть сайт банка https://www.sberbank.ru/, перейти в «Сбербанк Онлайн».

Авторизоваться на сайте, введя логин и пароль.

Перейти во вкладку «Вклады и счета».

Открыть ссылку «Открытие вклада».

Ввести параметры вклада.

Счет будет открыт автоматически, для открытия вклада на него необходимо перевести деньги.

Открыть вклад физическому лицу онлайн можно также в мобильном приложении. Для этого потребуется следующее:

После входа в личный кабинет выбрать раздел «Открыть вклад».

Выбрать вид вложения, ввести необходимые параметры.

После открытия счета, необходимо перевести на него денежные средства.

Если у пользователя есть карта Сбербанка, он сможет открыть депозитный счет через банкомат:

Войти в личный кабинет с помощью ПИН-кода.

Выбрать «Операции со счетами, вкладами и кредитами».

Перейти во вкладку «Вклады».

Выбрать «Открытие вклада».

Далее выбирается вид вклада, вводятся его параметры.

После перевода денег и подтверждения операции вклад будет открыт.

Открыть счет для ИП и ООО

Для открытия расчетного счета юридическим лицам и индивидуальным предпринимателям потребуется собрать установленный пакет документов. Подать заявку можно онлайн, после этого менеджер банка свяжется с клиентом по телефону и расскажет о порядке взаимодействия с кредитной компанией.

Онлайн получают номер будущего счета, который можно будет указывать в реквизитах при заключении договоров поставки, но полностью пользоваться им можно будет только после предоставления в банк оригиналов документов и оформления образцов подписей уполномоченных лиц.

Подробнее об открытии расчетных счетов для ИП и ООО можно прочитать в статье «Как открыть расчетный счет в Сбербанке?» по ссылке.

Тарифы счетов для физических лиц

У каждого вида счетов в Сбербанке свои тарифы.

Например, депозитные счета открываются в банке бесплатно. При оформлении карточки с образцами подписей по текущему счету будет взыскано 70 руб. Стоимость справки о наличии текущего счета в банке 100 руб.

Прием и выдача средств с депозитного счета осуществляется без комиссии.

Ознакомиться с полными тарифами можно на сайте Сбербанка, перейдя в нужный раздел:

Условия размещения денежных средств на депозитные и текущие счета можно найти в соответствующих разделах сайта или по ссылке.

Тарифы на услуги по дебетовым картам можно изучить по ссылке.

Тарифы по кредитным картам расположены по ссылке.

Договор на открытие карты сбербанка

АО «НПФ Сбербанка» заботится о безопасности своих клиентов и уведомляет вас о необходимости использовать в работе с сайтом только современные браузеры. Это позволит оказывать вам услуги самого высокого качества. Для корректного взаимодействия с сайтом рекомендуем использовать Google Chrome версии 29 и выше, Mozilla Firefox версии 27 и выше, Microsoft Internet Explorer версии 9 и выше, Opera версии 10 и выше, Safari версии 7 и выше.

Вопросы и ответы. Личный кабинет

Как в Личном кабинете я могу получить копию договора об ОПС/ИПП (договор НПО)?

1. Выберите в разделе «Договоры» нужный договор.

2. Нажмите на пиктограмму «конверт».

3. Подтвердите согласие на получение документа по адресу электронной почты.

4. Нажмите кнопку «Получить смс» для получения уведомления с кодом на номер телефона.

5. Введите полученный смс-код в соответствующее поле и нажмите «Подтвердить отправку».

Копия договора поступит на электронную почту в течение 10-15 минут.

Согласие на обработку персональных данных для посетителей сайта

Продолжая работу на сайте, я выражаю свое согласие АО «НПФ Сбербанка» (адрес: 115162, г. Москва, ст. м. Шаболовская, ул. Шаболовка, д. 31Г, 4 подъезд, 3 этаж) на автоматизированную обработку моих персональных данных (файлы cookie, сведения о действиях пользователя на сайте, сведения об оборудовании пользователя, дата и время сессии), в т.ч. с использованием метрических программ Яндекс.Метрика, Google Analytics с совершением действий: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обезличивание, блокирование, удаление, уничтожение, передача (предоставление, доступ), в том числе трансграничная, партнёрам ПАО Сбербанк, предоставляющим сервис по указанным метрическим программам. Обработка персональных данных осуществляется в целях улучшения работы сайта, совершенствования продуктов и услуг АО «НПФ Сбербанка», определения предпочтений пользователя, предоставления целевой информации по продуктам и услугам АО «НПФ Сбербанка» и его партнеров.

Настоящее согласие действует с момента его предоставления и в течение всего периода использования сайта.

В случае отказа от обработки персональных данных метрическими программами я проинформирован о необходимости прекратить использование сайта или отключить файлы cookie в настройках браузера.

Условия и принципы обработки персональных данных в соответствии с GDPR*

АО «НПФ Сбербанка» очень серьезно относится к вопросам конфиденциальности и безопасности информации. Защита ваших персональных данных** — один из наших ключевых приоритетов.

Мы обрабатываем ваши персональные данные, собранные на законных основаниях и в рамках четко сформулированных целей, характерных для взаимодействия АО «НПФ Сбербанка» со всеми сторонами:

Мы можем собирать ваши персональные данные, информацию о предпочтениях, совершенных действиях и транзакциях и т.п. при помощи веб-сайта и мобильных приложений АО «НПФ Сбербанка» для заранее определенных и законных целей.

Мы можем передавать ваши персональные данные, в том числе трансгранично, строго при соблюдении требований законодательства.

Мы уважаем ваши права и свободы, в частности, связанные с вопросами обработки ваших персональных данных.

*GDPR – Регламент №2016/679 Европейского парламента и Совета Европейского Союза «О защите физических лиц при обработке персональных данных и о свободном обращении таких данных» General Data Protection Regulation

**Под термином «персональные данные» понимается любая информация, относящаяся к идентифицированному или идентифицируемому физическому лицу («субъект данных»). В состав персональных данных могут входить фамилия, имя, отчество, номер телефона, почтовый адрес, паспортные данные, сведения об образовании, доходах, предыдущих местах работы, а также другая информация, например, файлы cookie

Как выпустить обычную или кредитную бизнес-карту

Дебетовую или кредитную бизнес-карту, которая чаще всего привязана к расчётному счёту индивидуального предпринимателя или юридического лица, удобно использовать для работы. С её помощью вы можете оплачивать покупки в интернете, пользоваться кредитом без процентов, рассчитываться с контрагентами, снимать наличные в банкоматах и совершать другие операции со счётом организации.

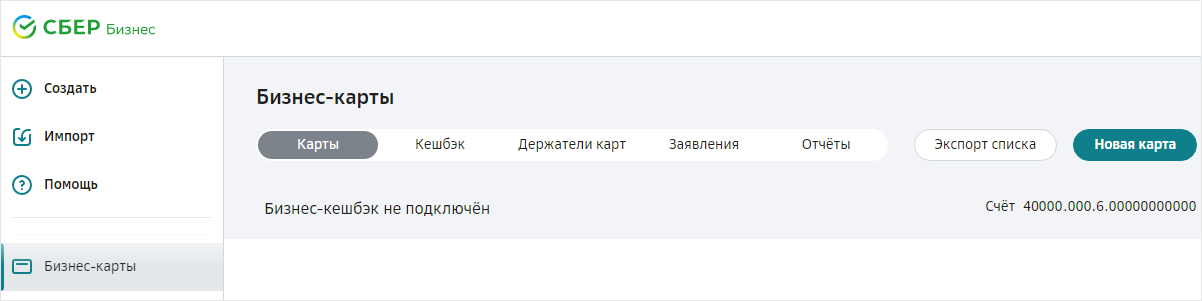

Откройте заявление

В меню слева выберите Бизнес-карты. Для перехода к оформлению заявления на выпуск бизнес-карты нажмите кнопку Новая карта.

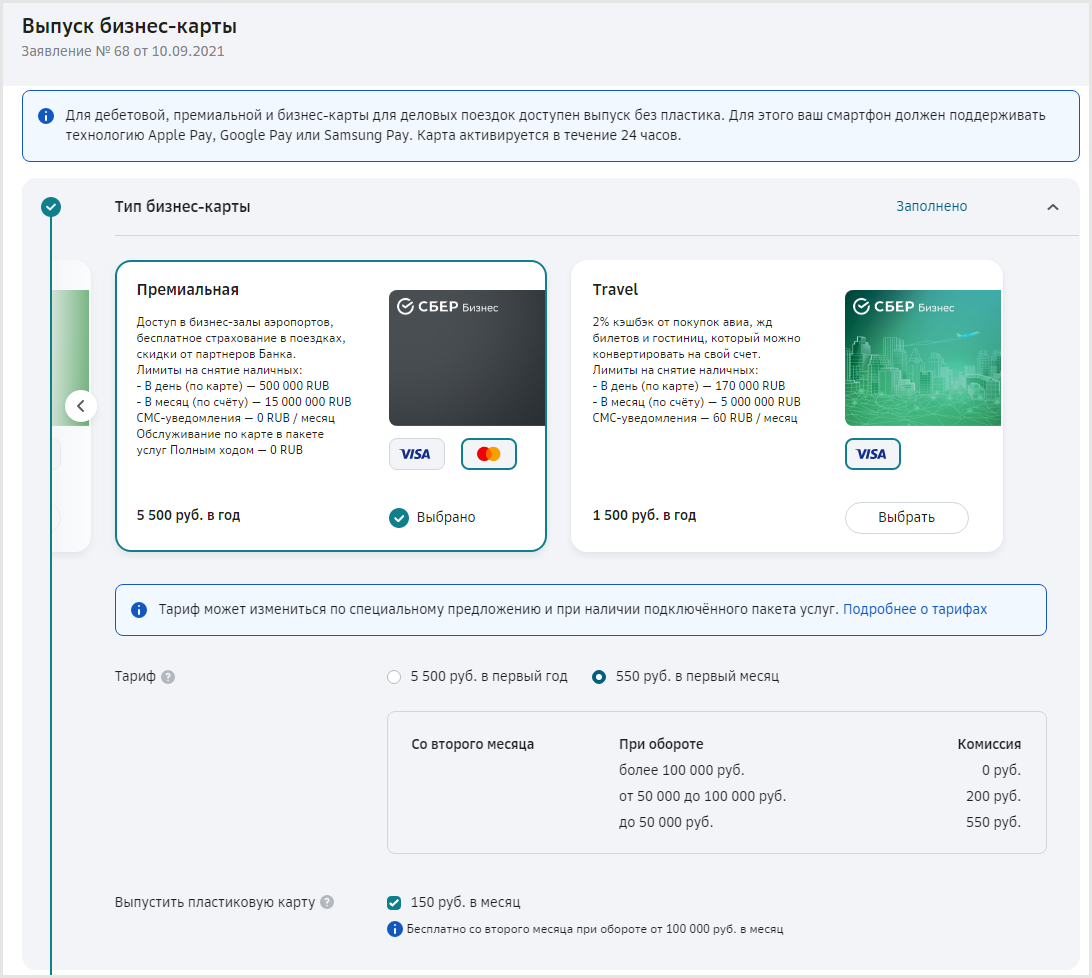

Заполните заявление

В открывшейся форме выберите тип дебетовой или кредитной бизнес-карты и тариф. При необходимости выберите получение пластиковой карты.

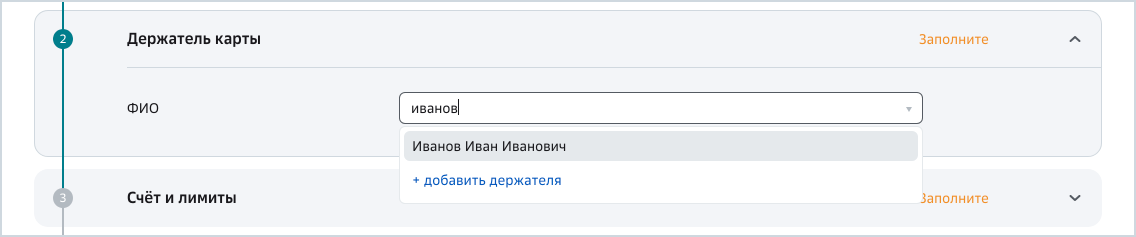

Выберите держателя карты из списка, указав его фамилию, имя и отчество.

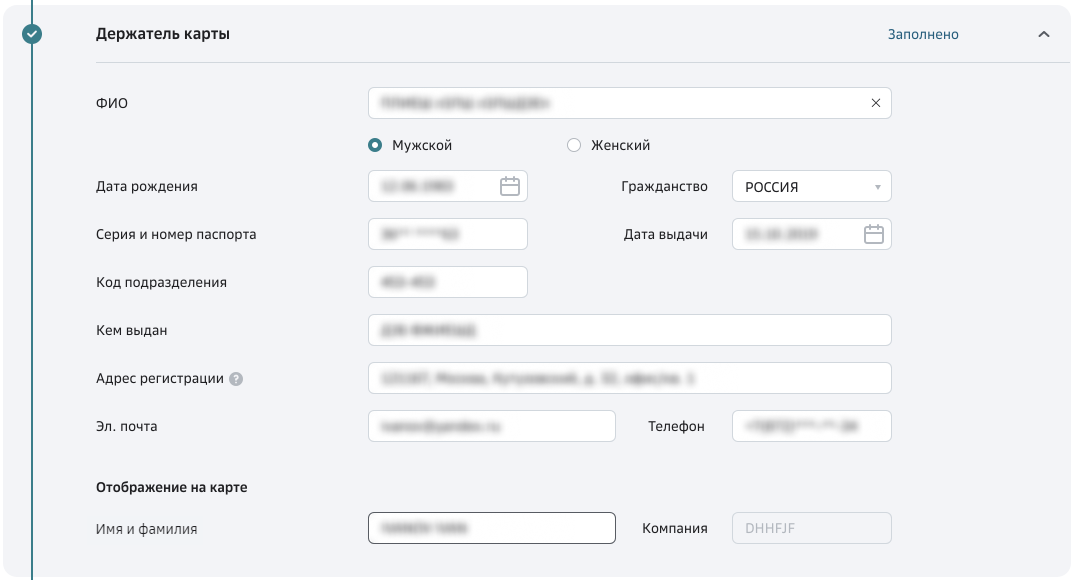

Если вы ещё не добавили держателя в справочник, нажмите добавить держателя и заполните информацию о нём.

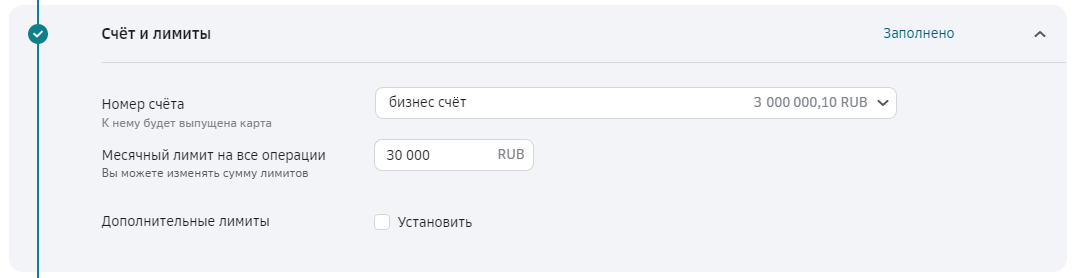

Для регистрации счёта выберите номер счёта и месячный лимит на все операции.

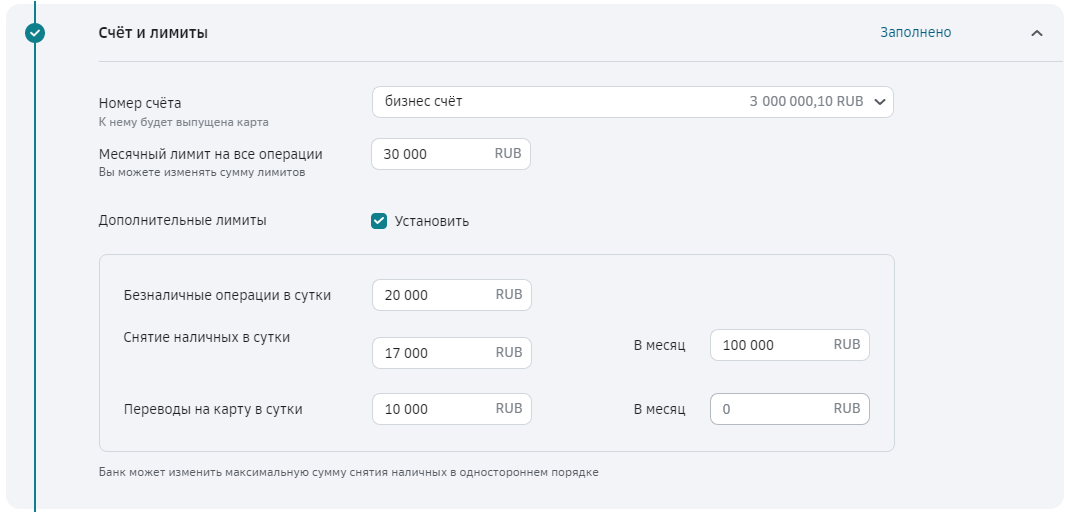

Чтобы вы смогли контролировать свои траты каждый день, установите флажок Установить дополнительные лимиты и укажите ограничения трат.

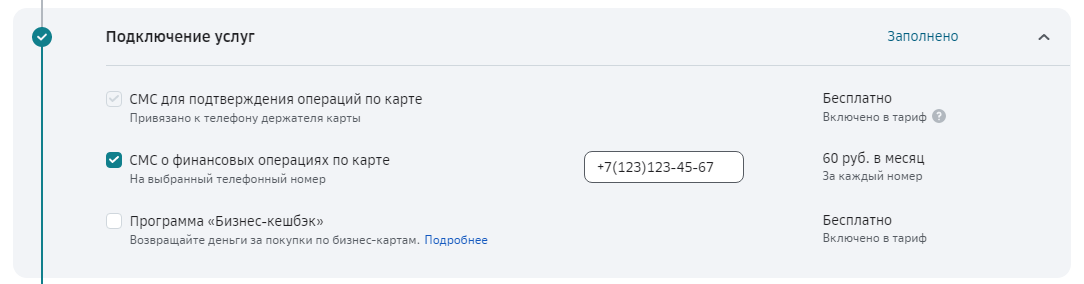

Если вы хотите контролировать списание денежных средств с бизнес-карты или изменить номер телефона для СМС-информирования, подключите управление СМС, выбрав необходимую услугу.

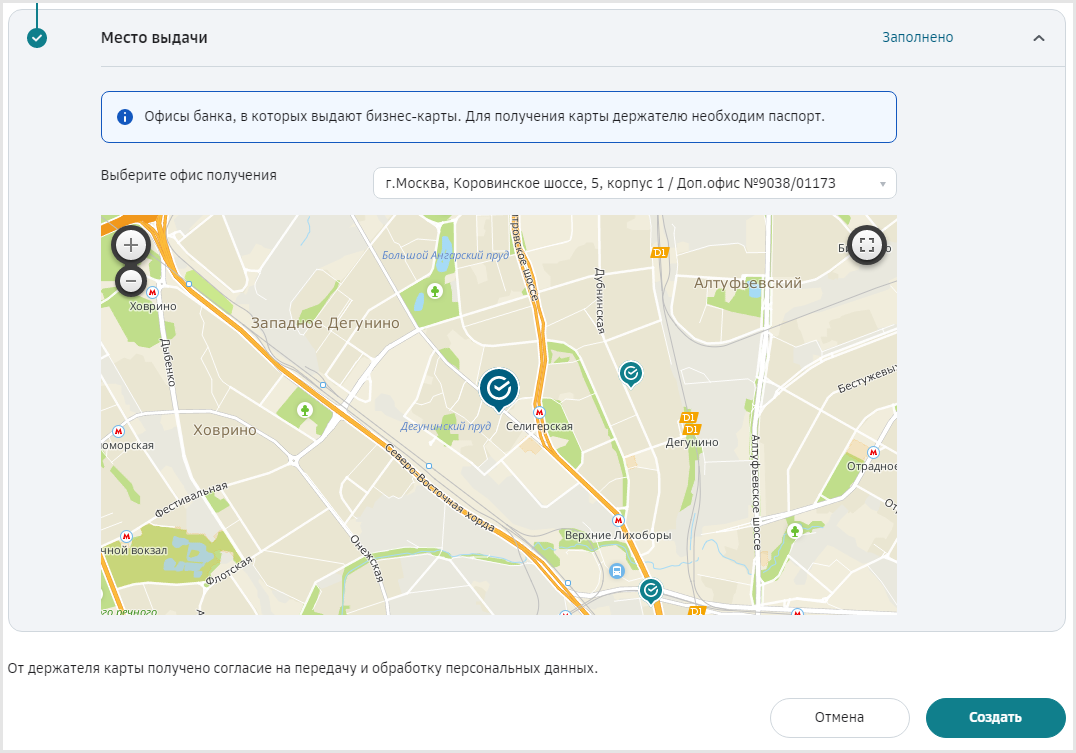

Выберите офис банка, где вы бы хотели получить карту, и нажмите кнопку Создать.

Большинство операций с денежными средствами юридических лиц и предпринимателей проходят через их расчетные счета в банках России. Если всю хозяйственную деятельность предприятий можно условно описать известной формулой «деньги-товар-деньги-товар», то «круговорот денег» в бизнесе происходит в движении с одного расчетного счета на другой, с частым, но не обязательным переходом в наличную форму и редкими «остановками» на депозитных счетах.

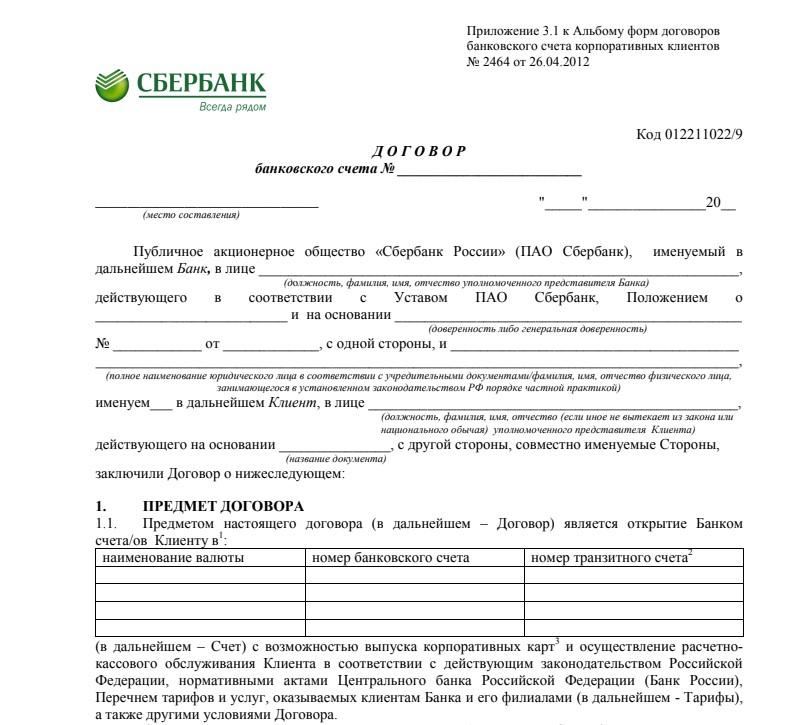

Деятельность индивидуальных предпринимателей и юридических лиц в разной степени формализована и подчинена законам и правилам, но работа банков практически полностью регламентирована общими нормами. Все, что относится к расчетно-кассовому обслуживанию (РКО), обращению со средствами расчетных счетов клиентов – определяет договор на открытие счета. Другим его названием может быть «договор банковского счета», «договор банковского обслуживания», «договор расчетного банковского счета» и др. Но суть дела от вариантов названия не меняется.

Если в банке открыт расчетный счет, то все нюансы его открытия и работы с ним определяются договором между банком и владельцем средств этого счета.

Форму договорабанковского счета можно найти на официальных сайтах банков. Знакомиться с договором желательно еще до подачи заявки на открытие счета.

Что заключает в себе договор об открытии банковского счета?

В таком договоре прописываются основные аспекты взаимоотношении клиента и банка в области размещения средств на счете, операций с этими средствами и обслуживания счета банком.

Структура и содержание договора с разными банками обычно совпадает в основных моментах, переменные составляющие обычно содержатся в приложениях к договору. Именно там находятся конкретные, периодически меняющиеся цифры и различия между условиями разных банков и тарифов.

Независимо от отделения банка структура договора включает в себя некоторые обязательные моменты:

Все о кредитном договоре Сбербанка

Понятие кредитного договора

Под кредитным договором понимается соглашение двух сторон – кредитора и заемщика – о выдаче денежных средств от первого второму. Документ имеет типовую форму и стандартные условия кредитования, которые зависят от конкретного банковского продукта. Однако, в некоторых случаях Сбербанк идет навстречу клиенту и предлагает индивидуальные условия кредитования физического лица.

Документ заключается в двух экземплярах. Обязательно проставляется номер кредитного договора, дата его подписания, а также другие необходимые по действующему законодательству реквизиты. Один из экземпляров остается в банке, второй передается заемщику. Хранить документ необходимо до окончания срока действия заключенного сторонами соглашения.

Обязательное требование действующего сегодня в России Гражданского Кодекса – это заключение кредитного договора в письменной форме. Кроме того, он подписывается обеими сторонами – заемщиком и ответственным представителем банка. Допускается привлечение созаемщиков, которые выступают в качестве третьих лиц. Но основная ответственность по выполнение обязательств по возврату долга всегда лежит на заемщике.

Договор начинает действие после подписания обеими сторонами. Полное исполнение обязательств каждой из сторон свидетельствует об окончании действия соглашения.

Обязанности и условия договора

Сбербанк разработал несколько типовых договоров, каждый из которых касается конкретного кредитного продукта – начиная с ипотеки и заканчивая кредитной карточкой. Несмотря на некоторые и достаточно существенные различия, все они имеют примерно одинаковую структуру и близкую по смыслу терминологию.

Стандартный договор Сбербанка можно разделить на две части. В первой описываются общие условия соглашения, к числу которых относятся:

Ознакомиться с содержанием первой части можно непосредственно на сайте Сбербанка. Для этого необходимо:

На этой же странице сайта предоставляется возможность изучить и другие документы об условиях кредитования, которые могут интересовать потенциального заемщика. Например, тарифы или памятку заемщика.

Вторая часть кредитного договора содержит индивидуальные условия, в числе которых: срок действия, обеспечение, выдаваемая сумма и т.д. По сути, она представляет собой конкретные цифры, подробно описывающие как процедуру выдачи кредита, так и механизм, с использованием которого задолженность по договору гасится. Для ознакомления с индивидуальной частью договора требуется посетить офис Сбербанка.

Обязанности заемщика

Ключевое значение для условий сотрудничества имеют обязанности сторон. Основные обязанности заемщика, то есть физического лица, по кредитному договору Сбербанка состоят в следующем:

Обязанности Сбербанка

К числу обязанностей кредитора, в качестве которого по договору выступает Сбербанк, относятся:

Как заключить договор в Сбербанке?

Стандартная последовательность действий для заключения кредитного договора в Сбербанке выглядит следующим образом:

Пример кредитного договора Сбербанка

Ознакомиться с общими условиями кредитного договора можно на сайте Сбербанка по описанной выше схеме. Открытый pdf-файл сохраняется на компьютере пользователя и при необходимости распечатывается.

Кроме того, возможность получить типовой договор, условия кредитования и другие документы предоставляется при посещении офиса Сбербанка или обращении в колл-центр финансового учреждения. Полученные от специалистов организации консультации позволят узнать дальнейшие действия потенциального заемщика.

Скачать образец документа

Первый вариант скачать общую часть типового кредитного договора Сбербанка был описан выше. Кроме того, по ссылке можно получить файл в формате Word, более привычный для большинства потенциальных заемщиков. В нем также содержится форма бланка кредитного соглашения с банком.

Расторжение кредитного договора

На практике нередко возникает ситуация, когда одной или обеим сторонам кредитного договора требуется его расторжение. При этом допускается несколько вариантов развития событий.

По соглашению сторон

Самый быстрый и благоприятный способ расторжения предусматривает обоюдное желание и заемщика, и Сбербанка. Обычно в этом случае речь идет о досрочном погашении задолженности перед банком. Такая ситуация может быть выгодной клиенту в начале срока действия договора.

При возврате долга на поздних стадиях соглашения, особенно в ситуации с крупным или ипотечным кредитом, заемщик в большинстве случаев проигрывает. Очевидный плюс – отсутствие необходимости дальнейшей уплаты ежемесячных процентов.

В одностороннем порядке

В отличие от первого варианта, расторжение кредитного договора в одностороннем порядке практически всегда означает конфликт сторон. Основанием для банка принять решение прекратить действие соглашения выступает серьезное нарушение условий кредитования, к числу которых обычно относятся:

Заемщик в подавляющем большинстве не имеет реальной возможности расторгнуть договор с банком в одностороннем порядке, не прибегая при этом к судебному разбирательству. Единственный вариант – уклониться от получения денег или быстро вернуть их, что допускается по Гражданскому Кодексу в течение 2-4 недель (в зависимости от вида кредита) после подписания договора или получения средств. Однако, даже в такой ситуации за время, пока заемные средства находились у клиента, придется заплатить проценты.

В судебном порядке

Далеко не всегда возникшие проблемы удается решить в досудебном порядке. В подобной ситуации любая из сторон имеет возможность обратиться в суд. Однако, принимая решение судиться с финансовой организацией, заемщик должен понимать, что вероятность выигрыша достаточно невелика.

И дело не только в том, что юристы Сбербанка прекрасно осведомлены о процедуре судебного разбирательства. Не стоит забывать, что именно они готовили все документы и имеют представление об их сильных и слабых сторонах, а также правовых нюансах кредитного договора.

Стандартная процедура обращения в суд выглядит следующим образом:

Дальнейшие действия и заемщика, и банка определяются решениями судьи, рассматривающего дело. Необходимо понимать, что выиграть у Сбербанка без привлечения профессионального юриста еще на стадии принятия решения об обращении в суд практически невозможно.

На что нужно обратить внимание при заключении кредитного договора?

Учитывая сложности возможного расторжения договора, необходимо крайне внимательно и аккуратно подходить к его подписанию. При этом следует обращать внимание на несколько ключевых моментов: