договор оказания услуг с иностранным гражданином на территории иностранного государства

Иностранец выполняет работу по ГПД, находясь за границей

Иностранный гражданин работает удаленно (из-за границы) по гражданско-правовому договору с российской организацией. Нужно ли российскому работодателю получать разрешительные документы для привлечения иностранного специалиста к работе, удерживать НДФЛ и начислять страховые взносы с выплат в его пользу? Давайте разберемся.

Российская организация решила привлечь к работе иностранного консультанта по договору возмездного оказания услуг. Приезжать в РФ он не планирует — консультировать будет удаленно (по ICQ, Skype или электронной почте). Зарплату российская организация будет переводить на счет физического лица за рубежом. Выясним, нужно ли российской компании уплачивать налоги и взносы с выплат по гражданско-правовому договору.

Примечание. Порядок оплаты услуг исполнителя гражданско-правового договора

Частью 1 статьи 779 ГК РФ предусмотрено, что по договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги.

При этом оплата должна быть произведена в сроки и в порядке, которые указаны в договоре (ч. 1 ст. 781 ГК РФ).

Основанием для оплаты услуг являются подписанные сторонами акты сдачи-приемки услуг (выполнения работ).

Распространяются ли на иностранца, оказывающего услуги за рубежом, разрешительные процедуры

Разрешение на привлечение иностранной рабочей силы. По общему правилу российские работодатели должны получать разрешение на привлечение иностранной рабочей силы только в отношении иностранных граждан, временно пребывающих в России на основании визы и не являющихся высококвалифицированными специалистами (п. 2 и 3 ст. 13 Федерального закона от 25.07.2002 N 115-ФЗ).

В рассматриваемой ситуации российской организации получать такое разрешение не понадобится, так как иностранный специалист будет осуществлять свою трудовую деятельность за пределами РФ.

Разрешение на работу. Иностранному гражданину нужно получать разрешение на работу, только если он собирается работать на территории РФ (п. 4 ст. 13 Федерального закона от 25.07.2002 N 115-ФЗ).

Поскольку наш иностранец будет оказывать услуги, находясь за рубежом, оформлять ему разрешение на работу в Российской Федерации не требуется.

Нужно ли уплачивать НДФЛ

Плательщиками НДФЛ признаются все физические лица, являющиеся налоговыми резидентами Российской Федерации, а также не являющиеся налоговыми резидентами, но получающими доходы от источников в РФ (п. 1 ст. 207 НК РФ).

Объектом обложения НДФЛ признается доход, полученный (ст. 209 НК РФ):

— налоговыми резидентами как от источников в РФ, так и от источников за пределами РФ;

— нерезидентами — только от источников в РФ.

Примечание. Статус резидентства имеет значение исключительно для применения правильной ставки по НДФЛ — 13% для резидентов, 30% для нерезидентов (п. 1 и 3 ст. 224 НК РФ).

Очевидно, что наш сотрудник не является налоговым резидентом, так как не въезжает на территорию Российской Федерации (п. 2 ст. 207 НК РФ). Но вот будут ли выплаты по гражданско-правовому договору с российской компанией являться доходами от источников РФ?

Согласно подпункту 6 пункта 1 статьи 208 НК РФ к доходам от источников в Российской Федерации относится, в частности, вознаграждение за выполненную работу, оказанную услугу, совершение действия в РФ.

В рассматриваемой ситуации иностранец-нерезидент будет оказывать консультационные услуги за пределами РФ. Согласно подпункту 6 пункта 3 статьи 208 НК РФ вознаграждение за услугу, оказанную за пределами РФ, признается доходом от источников за пределами РФ и не подлежит налогообложению на территории РФ (письма ФНС России от 06.02.2013 N ЕД-3-3/384@ и Минфина России от 11.08.2009 N 03-04-06-01/206). Налогообложение такого дохода осуществляется в соответствии с законодательством иностранного государства.

Примечание. Перечень доходов, считающихся полученными от источников за пределами РФ, приведен в пункте 3 статьи 208 НК РФ.

Поскольку доход не облагается НДФЛ, исполнитель этого договора не может претендовать на профессиональный налоговый вычет (п. 3 ст. 210 и п. 2 ст. 221 НК РФ).

Должен ли российский работодатель отчитаться по доходам, выплаченным иностранцу

Подавать сведения в налоговую инспекцию по форме 2-НДФЛ обязаны все налоговые агенты (п. 2 ст. 230 НК РФ), за исключением случаев, когда физические лица должны сами исчислить и уплатить в бюджет сумму НДФЛ с полученного дохода.

В нашем случае российская организация, выплатившая доход иностранному специалисту, в отношении произведенной выплаты налоговым агентом не является и сведения по форме 2-НДФЛ в налоговую инспекцию по месту своего учета не представляет.

Иностранный гражданин должен будет самостоятельно уплатить налог в бюджет государства, где осуществляет свою деятельность, и подать по месту осуществления деятельности декларацию.

Страховые взносы

Взносы в ПФР, ФСС РФ и ФФОМС. По общему правилу обязанность начислять страховые взносы во внебюджетные фонды с выплат иностранным сотрудникам зависит от их миграционного статуса в РФ — постоянно или временно проживающие, временно пребывающие. Это предусмотрено частью 4 статьи 7 Федерального закона от 24.07.2009 N 212-ФЗ.

Но поскольку наш иностранец не имеет правового статуса в РФ (работает за границей), вознаграждение, выплаченное ему по договору возмездного оказания услуг, страховыми взносами не облагается.

Взносы на случай травматизма. С выплат иностранцам, работающим в РФ по гражданско-правовым договорам, взносы на травматизм начисляются, только если такая обязанность организации предусмотрена договором (абз. 4 п. 1 ст. 5 Федерального закона от 24.07.98 N 125-ФЗ). Так как наш иностранец работает не в России, а за границей, нет смысла указывать такое условие в договоре.

Примечание. Можно ли суммы вознаграждения учесть при налогообложении прибыли

Прямого запрета в НК РФ нет. Поэтому расходы по договору возмездного оказания услуг, заключенному с иностранцем, можно учесть в расходах на основании пункта 21 статьи 255 НК РФ.

Доходы исполнителя, работающего за границей по гражданско-правовому договору, у заказчика налогом не облагаются

| Stanislaw Mikulski / Shutterstock.com |

Минфин России разъяснил, что в отношении вознаграждения физлица, выполняющего работы по гражданско-правовому договору за пределами РФ, организация не признается налоговым агентом. На такую организацию не могут быть возложены обязанности, предусмотренные для налоговых агентов. Соответственно, НДФЛ с доходов не удерживается (письмо Департамента налоговой и таможенной политики Минфина России от 5 июля 2017 г. № 03-04-06/42976).

Напомним, что объектом обложения НДФЛ признается доход, полученный налоговыми резидентами РФ как от источников в России, так и от источников за пределами страны, а для физлиц, не являющихся налоговыми резидентами, – только от источников в России (п. 2 ст. 209 Налогового кодекса).

При этом вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ для целей налогообложения относится к доходам, полученным от источников за пределами России (подп. 6 п. 3 ст. 208 НК РФ).

Поскольку в данном случае физлицо оказывает организации услуги на территории иностранного государства, получаемое им вознаграждение за выполнение обязанностей, предусмотренных гражданско-правовым договором, относится к доходам от источников за пределами РФ, пояснили финансисты.

В свою очередь в случае, если физлицо – получатель доходов в виде вознаграждения за выполнение обязанностей, предусмотренных гражданско-правовым договором, за пределами РФ признается налоговым резидентом России, то исчисление, декларирование и уплату НДФЛ такое лицо производит самостоятельно по завершении налогового периода (подп. 3 п. 1 ст. 228 НК РФ).

Если же такое лицо не признается налоговым резидентом РФ, то его доходы от источников за пределами России в виде вознаграждения по гражданско-правовым договорам не являются объектом обложения НДФЛ в стране.

Как без проблем работать с фрилансерами: договоры, оплата услуг, налоги

За последние годы вопрос легального взаимодействия с фрилансерами постепенно стал актуальным почти для каждого бизнеса. Хорошо, если фрилансер — гражданин РФ, обычное физлицо или ИП. Тогда все более-менее понятно. Но иногда возникает потребность привлечь на проект самозанятого или нерезидента. В последнем случае появляются детали, связанные с валютным контролем.

Статус фрилансера подсказывает ответы на многие вопросы: как по документам оформлять сделки, какие налоги уплачивать, что учитывать при осуществлении расчетов.

Фрилансер — это специалист, который выполняет работу удаленно, при этом он не вступает с заказчиком в трудовые отношения. Следовательно, он не обязан соблюдать правила внутреннего трудового распорядка.

Обычно фрилансер-исполнитель сам устанавливает себе график, самое главное — чтобы он соблюдал сроки выполнения работы и показывал результат, которого от него ожидает заказчик. В таком режиме обычно работают копирайтеры, дизайнеры, ИТ-специалисты, эксперты по продвижению сайтов и многие другие, чья функция не требует постоянного присутствия в офисе.

У фрилансера могут быть разные статусы:

Рассмотрим, как взаимодействовать с каждым из типов фрилансеров:

Если фрилансер — физлицо

Какой договор заключать. В этом случае с фрилансером оформляют договор гражданско-правового характера (ГПХ). Обычно это договор подряда, договор возмездного оказания услуг или авторский договор.

Важно помнить, что отношения заказчика и фрилансера-физлица по договору ГПХ регулируются Гражданским кодексом. Поэтому в тексте договора нужно ссылаться на его нормы и не использовать формулировки из Трудового кодекса.

Фрилансер — не сотрудник в традиционном понимании, скорее — исполнитель, подрядчик.

Налоги и взносы. Заказчик выступает налоговым агентом, поэтому у него возникает обязанность по удержанию НДФЛ и уплате страховых взносов в ФСС, ФОМС, ПФР.

Если фрилансер — самозанятый

Какой договор заключать. Так же, как и в случае с обычным физлицом, с самозанятым оформляется договор ГПХ. Но в нем эксперты рекомендуют прописать три детали:

Федеральный закон от 27.11.2018 № 422-ФЗ предоставляет возможность зарегистрироваться в качестве самозанятых гражданам ЕАЭС. Чтобы получить такой статус, им достаточно иметь ИНН и учетную запись в личном кабинете налогоплательщика-физлица на сайте ФНС.

На самозанятых граждан ЕАЭС распространяются те же обязанности и привилегии, что и на россиян.

Налоги и взносы. С самозанятыми фрилансерами бизнесу сотрудничать выгоднее, так как обязательство по уплате налога самозанятый полностью берет на себя.

Ставка налога фиксированная: 4 % при совершении сделки с физлицом, 6 % – с юрлицом.

Если фрилансер — ИП

Какой договор заключать. С ИП тоже заключается договор ГПХ.

Налоги и взносы. У заказчика не возникает обязанность по уплате страховых взносов и НДФЛ. Он просто выплачивает вознаграждение фрилансеру-ИП, а тот в свою очередь сам рассчитывает свои налоги и взносы в зависимости от выбранного налогового режима.

Если фрилансер — нерезидент

Налоговый нерезидент — это лицо, находящееся на территории РФ менее 183 дней в течение следующих подряд 12 месяцев. Почему это важно учитывать при взаимодействии с фрилансерами? Потому что налогообложение доходов физлиц зависит не от их гражданства, а от налогового статуса и от вида полученного ими дохода. И компании должны удерживать НДФЛ с доходов сотрудников по правильной ставке.

Налоговый нерезидент — это необязательно иностранец. Им может быть и гражданин РФ, который большую половину года проживает на территории другого государства. О том, что при определении резидентства гражданство роли не играет, Минфин неоднократно напоминал в своих письмах.

В связи с привлечением к работе нерезидентов часто возникает вопрос: облагаются ли их доходы, полученные за оказание услуг по договорам ГПХ за пределами России, НДФЛ? Ответ на этот вопрос дается в Письме Минфина РФ от 31.03.2014 № 03-04-05/14022.

Эксперты ведомства считают, что не облагается. К плательщикам НДФЛ относятся:

Согласно пп. 6 п. 3 ст. 208 НК РФ, вознаграждение, перечисляемое за оказание услуг вне пределов РФ, относится к доходам, полученным от зарубежных источников.

Следовательно, нерезидент не признается плательщиком НДФЛ, даже если он оказывает услуги исключительно на территории иностранного государства заказчику, находящемуся в России. Получается, что заказчик в этом случае не может быть признан налоговым агентом по НДФЛ.

Ситуация 1: нерезидент — гражданин РФ

Гражданин РФ долго живет за границей, является налоговым нерезидентом, при этом по договору ГПХ оказывает услуги российской компании. Нужно ли уплачивать страховые взносы с его вознаграждения?

Из ст. 420 НК РФ следует, что объектом обложения страховыми взносами признаются выплаты в пользу физлиц, подлежащих страхованию, а именно выплаты, произведенные в рамках трудовых отношений и по договорам ГПХ, предметом которых является выполнение работ, оказание услуг.

Есть только несколько исключений — они указаны в п. 4 ст. 420 НК РФ.

Следовательно, заказчику нужно уплачивать страховые взносы за исполнителя по договору возмездного оказания услуг.

Ситуация 2: нерезидентом выступает иностранный ИП

Представим, что ООО заключает договор с ИП‑нерезидентом из Украины. Какие налоги в этом случае уплачиваются?

Согласно п. 1 ст. 310 НК РФ, налог с доходов, полученных иностранной организацией от источников в РФ, исчисляется и удерживается российской организацией при каждой выплате доходов, указанных в п. 1 ст. 309 НК РФ. В этом случае она признается налоговым агентом по налогу на прибыль иностранной организации или ИП. А удержанный с доходов налог перечисляется ею в федеральный бюджет РФ.

В ст. 7 НК РФ говорится, что если международным договором РФ, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и сборах, то применяются правила и нормы международных договоров РФ.

В данной ситуации речь идет об ИП‑нерезиденте из Украины. Есть Соглашение между Правительством РФ и Правительством Украины от 08.02.95, в котором следует обратить внимание на ст. 7. В ней разъясняется, как должна облагаться налогом прибыль предприятия договаривающегося государства.

Суть заключается в следующем: прибыль от предпринимательской деятельности на территории РФ украинского ИП облагается налогом на доходы только на Украине. Российское ООО, которое выплачивает доход, не обязано в этом случае удерживать налог на доходы в качестве налогового агента по налогу на прибыль. Рассчитывать и уплачивать налог будет украинский ИП. Он также должен предоставить российскому заказчику документы, указанные в ст. 312 НК РФ, для подтверждения своего налогового резидентства.

Что касается НДС, то здесь важно обратить внимание на место реализации услуг. ИП осуществляет деятельность на территории Украины, следовательно, местом реализации услуг для целей исчисления НДС территория РФ не является. Поэтому российское ООО не признается налоговым агентом.

Ситуация 3: нерезидент — иностранное физлицо

Допустим, российская компания заключает договор ГПХ с физлицом, которое является нерезидентом, то есть проживает в Казахстане и там же выполняет работы. Как в этом случае заказчику начислять вознаграждение?

Заказчику важно запросить документы, подтверждающие факт осуществления деятельности на территории Казахстана.

Доходы, выплаченные нерезиденту, в описанной ситуации, не являются объектом обложения НДФЛ в РФ (п.2 ст. 209 НК РФ).

Иностранец не является застрахованным лицом в системе обязательного социального страхования в РФ.

Согласно Письму Минфина РФ от 17.09.2019 N 03-04-05/71504, вознаграждение по договору ГПХ в такой ситуации не подлежит обложению страховыми взносами. Сведения в ПФР по нерезиденту не представляются.

Те доходы, которые нерезидент будет получать, он должен самостоятельно задекларировать на территории Казахстана.

Сотрудничество с гражданином Белоруссии

Другой пример: компания полностью работает дистанционно, сфера деятельности — услуги по финансовому сопровождению малого бизнеса. Хочет сотрудничать с гражданином Белоруссии, он будет оказывать услуги на территории своей страны.

Как лучше оформить отношения и какие налоги уплачивать?

Читайте развернутый ответ на этот вопрос.

Способы расчета с фрилансерами

Их несколько, и у каждого своя специфика.

Наличные расчеты

Сегодня такой способ почти не используется, так как фрилансеры работают удаленно. Но все же об этом способе следует упомянуть, поскольку на него распространяется лимит: общая сумма наличных платежей по конкретному договору не должна превышать 100 000 руб. В противном случае грозит штраф по ч. 1 ст. 15.1 КоАП РФ:

Безналичные расчеты

В случае с резидентами вопросы по такому способу расчета возникнуть не должны. Но если вы взаимодействуете с фрилансером-иностранцем, то нужно помнить о Федеральном законе от 10.12.2003 № 173-ФЗ о валютном контроле. Просто так заключить договор с нерезидентом и перевести ему деньги не получится.

Даже если вы переводите нерезиденту рубли, все равно придется пройти валютный контроль. Для такого перевода потребуется подтвердить сделку документами — лучше уточнить в банке, какими именно.

Электронные деньги

Этот способ расчета очень распространен не только среди фрилансеров-иностранцев, но и среди исполнителей, работающих на территории России. Обычно используются такие системы расчетов, как WebMoney, Яндекс.Деньги, QIWI.

Для того, чтобы рассчитываться электронными деньгами, нужно соблюдать обязательное условие: кошелек должен быть прикреплен к расчетному счету. То есть по сути речь идет о создании корпоративного кошелька, когда ИП или организации проходят идентификацию с помощью ИНН.

Также для расчетов электронными деньгами действуют ограничения:

Биржа фрилансеров

Иногда фрилансеры работают через биржи, а заказчики ищут там исполнителей. В этом случае взаимодействие происходит напрямую по схеме «заказчик — биржа» и «биржа — исполнитель».

Договорные отношения у заказчика осуществляются через биржу.

Как подтвердить расходы

Со всеми фрилансерами оформляются документы. С резидентами заключается договор ГПХ, а по итогу работ составляется акт сдачи-приемки оказанных услуг. Чтобы подтвердить расходы, необходимо обязательно подписать этот акт.

С нерезидентом ситуация отличается. Как правило, с ним тоже заключается договор ГПХ, но текст договора составляется с участием юриста, который учитывает тонкости взаимодействия с тем, кто выполняет работу на территории другого государства.

Обычно иностранные работники не оформляют акты выполненных работ. Основным документом остается договор, в котором фиксируются сроки, объемы работ и суммы. Также важную роль играет инвойс — счет на оплату.

Если акт выполненных работ между сторонами не подписывается, то как подтверждать затраты? В этом случае для обоснования затрат можно использовать документы, косвенно подтверждающие факт расходов. Допускается их хранение как в электронном, так и в бумажном формате, чтобы фиксировать произведенные затраты по договору.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Какие документы необходимы при заключении договора ГПХ с иностранным работником (из ЕАЭС) на удаленное оказание услуг?

Хотим заключить с иностранным работником (гражданином страны — участницы ЕАЭС) договор ГПХ на удаленное оказание услуг, т.е. он не будет въезжать на территорию РФ.

Какие документы ему нужно предоставить и какие взносы за него нужно платить?

Согласно пп. 6 п. 3 ст. 208 НК РФ, вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации для целей налогообложения относится к доходам, полученным от источников за пределами Российской Федерации.

Если физическое лицо не признается налоговым резидентом РФ, его доходы от источников за пределами РФ в виде вознаграждения по гражданско-правовому договору не являются объектом обложения НДФЛ, а российская организация, производящая соответствующие выплаты в пользу указанного лица, не признается налоговым агентом (п. 2 ст. 209 НК РФ). В этом случае, при выплате дохода иностранному гражданину за выполненные работы на территории иностранного государства по заключенному гражданско-правовому договору, российской организации НДФЛ удерживать не нужно. Иностранный гражданин должен самостоятельно задекларировать свои доходы и уплатить налог в соответствии с национальным налоговым законодательством иностранного государства (Письма МФ РФ от 26.08.2019 N 03-04-05/65456, от 12.07.2019 N 03-08-05/51949 от 05.07.2019 N 03-04-05/49870).

Согласно пп. 1 п. 1 ст. 420 НК РФ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в частности, по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Выплаты, начисленные иностранному гражданину на основании договора гражданско-правового характера, исполнение которого происходит за пределами территории РФ, страховыми взносами не облагаются, так как указанный иностранный гражданин не является застрахованным лицом в системе ОПС, ОМС и ФСС в Российской Федерации (Письма МФ РФ от 01.08.2018 N 03-04-06/54292, от 13.07.2018 N 03-15-06/48881, от 20.12.2017 N 03-04-05/85191).

Страховые взносы в ФСС на травматизм начисляются при условии, что обязанность их уплаты предусмотрена гражданско-правовым договором (п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ).

Если гражданско-правовым договором не предусмотрена обязанность по выплате указанных страховых взносов на травматизм – то они не уплачиваются.

При заключении с иностранным гражданином гражданско-правового договора он должен представить российской организации документ, удостоверяющий его личность, а также при необходимости, документы, подтверждающие уровень его квалификации.

Нанять сотрудника из другой страны: договор, зарплата, подписи — как все провернуть

Иногда российские IT-компании ищут сотрудников из других стран: больше кандидатов, больше талантов, а в некоторых странах зарплаты ниже, чем в России. Компании могут нанять лучших специалистов и заодно сэкономить.

Айгуль Шадрина, CEO S4 Consulting, рассказывает, как правильно выстроить отношения с нерезидентами, чтобы избежать головной боли с налогами, государством и банками.

В статье мы разберем следующие вопросы:

Как можно оформить отношения с иностранным специалистом

С иностранным специалистом можно оформить трудовой договор или гражданско-правовой договор — договор оказания услуг. Трудовой договор с иностранцем-нерезидентом прямо не запрещен законом, но даже некоторые госструктуры сомневаются в целесообразности такого договора (письмо Министерства труда и социального развития РФ от 7 августа 2015 г. N 17-3/В-410).

Мы рекомендуем оформлять договор ГПХ, так как в этом случае упрощается документооборот и отсутствуют ограничения Трудового кодекса. При этом компании не потребуется уведомлять МВД из-за работы с иностранным гражданином, который работает не на территории РФ (п.8 статья 13 № 115-ФЗ от 25.07.2002).

Если в договоре будет указано, что специалист будет оказывать услуги на территории России, то потребуется уведомить МВД в течение трех дней. Иначе можно получить штраф в 1 млн рублей, если компания из Москвы (п.4 статья 18.15 КОАП РФ).

Особенности в договоре оказания услуг (ГПХ), на которые стоит обратить внимание:

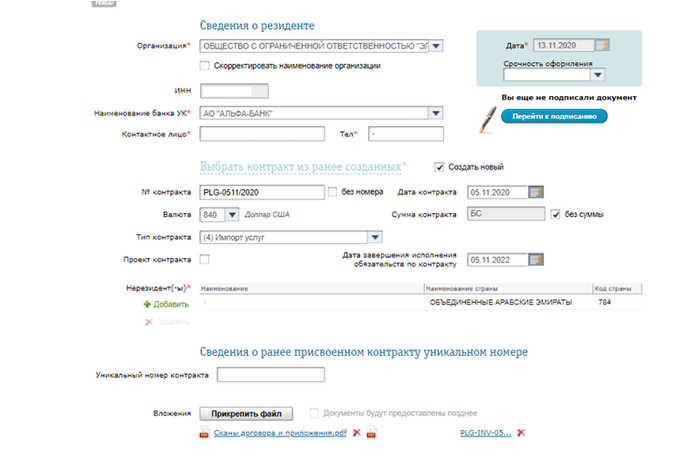

Как происходит документооборот и оплата

Документооборот

Подписывать договор ГПХ и акты оказанных услуг (выполненных работ) можно несколькими способами:

Первый вариант

Обмен бумагой с нерезидентом — очень неудобен, могут быть накладные и временные расходы на бумажный обмен. Конечно, иностранный подрядчик может периодически приезжать в Россию и подписывать разом закрывающие документы, но такой вариант тоже неудобен.

Второй вариант

Нерезидент России не сможет получить ЭЦП на территории России. Единственный вариант — получение ЭЦП в стране нерезидента, но при этом ЭЦП должна соответствовать международным и российским стандартам (Статья 7 №63-ФЗ от 06.04.2011).

Третий вариант

Такой сервис. Как он работает:

Классный и удобный сервис без танцев с КЭЦП. На текущий момент первичку (все бухгалтерские документы, кроме счет-фактур) можно подписывать простой или неквалифицированной электронной подписью (в сервисе реализована НЭП). Поэтому эти документы можно подписать с помощью этого сервиса и налоговая обязана их принять (п.4 ч.3 статьи 21 ФЗ-402 от 06.12.2011, статья 6 №63-ФЗ от 06.04.2011).

Для этого в договоре нужно закрепить, что документы, подписанные с помощью квалифицированной цифровой подписи, являются равнозначными документами на бумаге (п.2 статьи 6 №63-ФЗ от 06.04.2011). Если этого не сделать, то у налоговой могут появиться дополнительные вопросы.

Также с помощью сервиса нельзя подписать счет-фактуры. Для подписания счет-фактур необходима квалифицированная электронная подпись — это требование налогового кодекса (п.6 статья 169 НК РФ).

Четвертый вариант

Вы подписываете документы с помощью факсимиле. Вы и исполнитель делаете скан своей подписи и далее подставляете ее в созданные документы. Для этого необходимо закрепить в договоре, что документы с факсимиле имеют юридическую силу (п.2 статьи 160 ГК РФ, п.4 статьи 111 N 149-ФЗ от 27.07.2006).

При этом договор потребуется подписать вживую, иначе договор и документы не будут иметь юридической силы. Для этого потребуется приезд исполнителя или отправка договора через почту.

Судебная практика по использованию факсимиле неоднозначна. Налоговые органы могут не принять документы, которые подписаны с помощью факсимиле. Поэтому мы бы рекомендовали использовать обмен оригиналами или использовать НЭП.

Оплата

Для переводов в валюте потребуется расчетный счет в валюте. Для переводов в рублях достаточно обычного рублевого расчетного счета.

Для перевода до 200 тысяч рублей достаточно платежного поручения и кода валютной операции (п.2.15 Главы 2 Инструкция Банка России от 16.08.2017 N 181-И, п.2.7 Главы 2 Инструкция Банка России от 16.08.2017 N 181-И). На практике банк может запросить подтверждающие документы: договор, счет, акт.

При сумме перевода от 200 тысяч рублей до 3 млн рублей потребуется подготовить платежное поручение с кодом валютной операции, заполнить карточку договора (справку о подтверждающих документах) и подготовить документы, которые относятся к сделке (п.8.1 Главы 8 Инструкция Банка России от 16.08.2017 N 181-И). Валютный контроль проверяет ваш платеж, так как реквизиты получателя принадлежат нерезиденту.

Банк внимательно обращает на следующие пункты в договоре:

Если в этих данных будут ошибки, то банк может отклонить перевод. На юридические, пунктуационные и орфографические ошибки банк значительного внимания не обращает.

Если сумма операции при импорте будет выше 3 млн рублей, то придется зарегистрировать импортный контракт и подать документы в банк (п. 4.2 главы 4 Инструкция Банка России от 16.08.2017 N 181-И).

Налоги и комиссии

Налоги

У компании не возникнет страховых взносов и НДФЛ. Это дополнительный бонус для организации при работе с иностранцами, которые работают удаленно не в России (условия описали в первой части статьи).

Также у компании не возникает НДС (п.1, п.2 статьи 161 НК РФ, п.1 статьи 143 НК РФ). Налогоплательщиком НДС является ИП или юридическое лицо, а организация приобретает услуги у физического лица, поэтому НДС не возникает.

НДФЛ возникает у иностранного специалиста. Когда исполнитель получит денежные средства на свой расчетный счет, то ему потребуется за них отчитаться в своей стране.

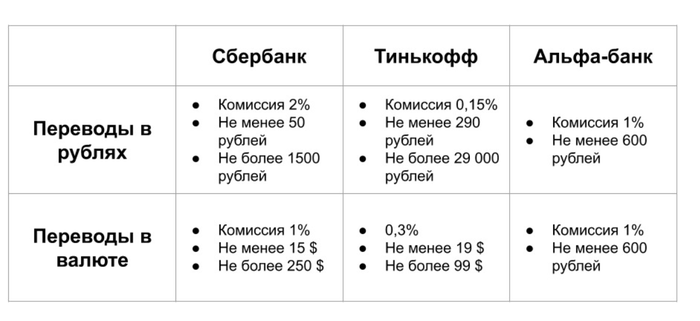

Комиссии

Большинство банков за каждый перевод в иностранной валюте берет комиссию. Она рассчитывается в следующей логике:

Например, тарифы некоторых банков:

Комиссии «Сбера», «Тинькофф» и «Альфа-банка» за переводы валюты и рублей

Комиссии могут значительно различаться, поэтому не будем подробно сравнивать условия банков. Базово можно заложить в расходы 2% от суммы платежа на комиссию. Тарифы за валютный платеж могут рассчитываться в каждом отдельном случае индивидуально.

А теперь кратко

Как достичь максимума

Привлечение иностранных специалистов отличная возможность для компаний расширить свою HR-воронку и найти квалифицированных специалистов. При этом у компании не возникает страховых взносов и НДФЛ, что может служить конкурентным преимуществом организации: увеличение зарплаты и привлечение лучших специалистов или снижение себестоимости услуг.

Единственный минус — усложненный документооборот и увеличение расходов или нагрузки на бухгалтерию.

Фото на обложке: Shutterstock/small smiles

Изображения в тексте предоставлены автором