договор подряда учет в бухгалтерии

Учёт договоров подряда в 1С: Бухгалтерии ред. 3.0

Договоры подряда или, как их по-другому называют, договоры гражданско-правового характера, сокращённо договоры ГПХ, очень популярны в использовании. Во-первых, это удобный инструмент оформления взаимоотношений между организацией и физическим лицом, как между исполнителем и заказчиком. Во-вторых, для предприятия — это возможность краткосрочного сотрудничества без заключения трудового договора и с небольшой экономией на страховых взносах. Ведь на суммы выплат по договору ГПХ не начисляются страховые взносы по временной нетрудоспособности и на страхование от несчастных случаев, если иное не предусмотрено условиями договора. Давайте рассмотрим как разработчики реализовали учет договоров подряда в программном продукте 1С: Бухгалтерия предприятия ред. 3.0, начиная с релиза 3.0.77.

Для того, чтобы включить возможность учёта договоров подряда, необходимо перейти в раздел «Главное» и выбрать пункт «Функциональность».

В открывшемся окне следует перейти на вкладку «Сотрудники» и установить флаг «Договоры подряда».

В разделе «Зарплата и кадры» появится новый пункт «Договоры подряда».

Для ввода нового договора нужно нажать на кнопку «Создать» и ввести необходимые данные. А именно: выбрать организацию, подразделение — если требуется, сотрудника, период действия договора и сумму.

Существует два варианта выплат: по окончании договора и ежемесячно. При выборе варианта «ежемесячно» появляется дополнительное поле для указания суммы ежемесячного начисления.

Так же в форме окна есть возможность установить флаг «Начисляются взносы от несчастных случаев», если такое условие существует в договоре.

В графе «Учёт расходов» можно указать отнесение начислений по данному договору на тот или иной счёт затрат или оставить настройку по умолчанию.

После проведения договора по кнопке «Печать» можно распечатать как сам договор, так и акт сдачи-приёмки.

Если в списке сотрудников нет нужного вам, то его можно предварительно занести в справочник «Сотрудники» в разделе «Зарплата и кадры».

После ввода сведений об исполнителе есть возможность создания договора непосредственно из карточки сотрудника. Все договоры, оформленные на конкретного сотрудника, можно посмотреть по ссылке «Договоры подряда».

Начисление производится при начислении заработной платы в разделе «Зарплата и кадры» — «Все начисления».

В открывшемся окне следует нажать на кнопку «Создать» и выбрать пункт «Начисление зарплаты».

При автоматическом заполнении документа рассчитываются суммы начислений. При нажатии на сумму оплаты по договору есть возможность при необходимости изменить дату выплаты. При нажатии на сумму начисленных страховых взносов есть возможность проверить, что взносы, связанные с временной нетрудоспособностью, материнством и несчастными случаями не начислены.

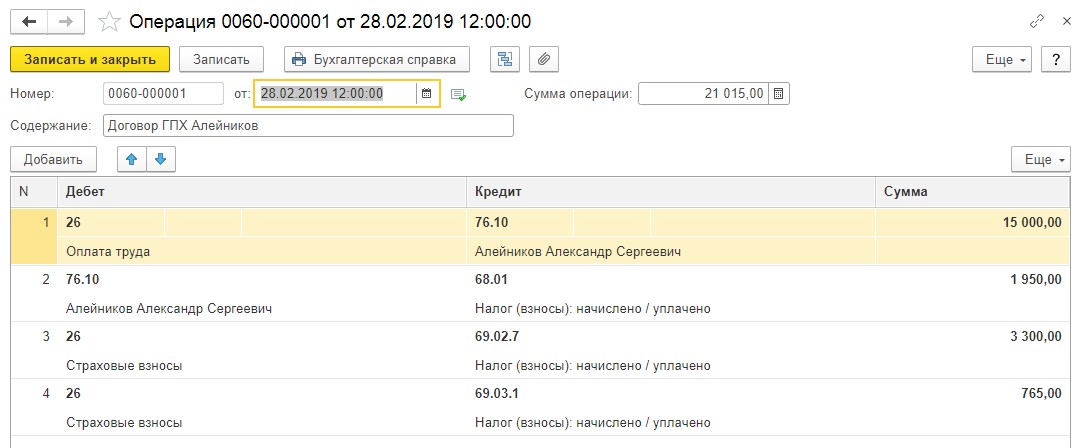

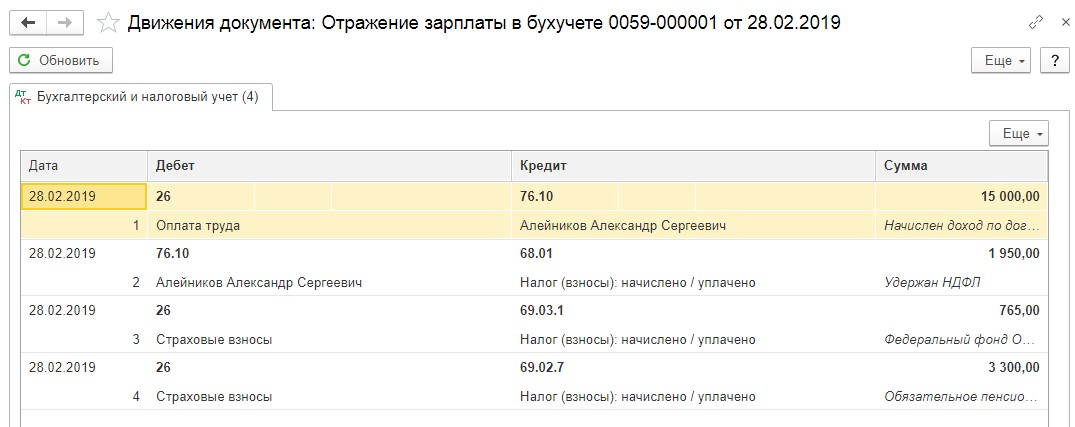

Программа сформирует следующие проводки:

Далее создадим ведомость на выплату.

Выплату можно произвести по кнопке «Выплатить» или создав, например, расходный кассовый ордер в разделе «Банк и касса» — «Кассовые документы» с видом операции «Выплата сотруднику по договору подряда». Или «Списание с расчётного счёта» в пункте «Банковские выписки» с видом операции «Перечисление сотруднику по договору подряда».

Учёт договоров строительного подряда: практика применения в 2021 году

Положение по бухгалтерскому учету «Учет договоров строительного подряда» (ПБУ 2/2008), утв. приказом Минфина РФ от 24.10.2008 № 116н, применяется с 2009 года.

Кто должен применять ПБУ 2/2008?

Применяют ПБУ 2/2008 только подрядчики по договорам, связанным со строительством, восстановлением (ремонт, модернизация, реконструкция) или ликвидацией объектов недвижимости (зданий, сооружений, судов).

Субъекты малого предпринимательства могут не применять указанное ПБУ, если сделают соответствующую запись об этом в бухгалтерской учетной политике.

ПБУ 2/2008 применяется в отношении договоров, отвечающих следующим признакам:

1) по виду договора:

2) по срокам договора:

Учетная единица для бухгалтерского учета

а) техническая документация имеется на каждый объект

б) доходы и расходы достоверно определяются по каждому объекту

2) два и более договоров (с одним или несколькими заказчиками) объединяются в один договор (для бухгалтерского учета) при одновременном выполнении условий:

а) имеется один проект (с нормой прибыли по проекту в целом)

б) договоры исполняются одновременно или последовательно

3) дополнительный объект строительства (дополнительные работы) выделяется в отдельный договор при выполнении одного из условий:

а) существенное отличие по конструкционным, технологическим или функциональным характеристикам

б) (или) цена определена на основе согласованной сторонами дополнительной сметы.

Доходы по договору

Доходы по договору строительного подряда отражаются в составе доходов от обычных видов деятельности в соответствии с ПБУ 9/99 (субсчет 90-1). При этом выручка от реализации по каждому договору (Дебет 62 Кредит 90-1) признается с учетом так называемых «корректировок». К корректировкам относятся отклонения по договору, претензии и поощрительные платежи.

Порядок определения выручки от реализации можно представить в виде формулы:

ВД = ЦД + О + П + ПП, где

Отклонения – это согласованные сторонами изменения стоимости работ, которые могут возникать в результате:

а) замены материалов (на более дешевые или дорогие);

б) выполнения дополнительных работ, не предусмотренных в технической документации;

в) выполнения более сложных работ, чем предусмотрено технической документацией;

г) исключение (невыполнение) части работ, ранее включенных в объем работ по договору.

Претензии – это требования, которые подрядчик предъявляет заказчику или иным лицам, указанным в договоре:

а) о возмещении затрат, которые подрядчик понес из-за действия (бездействия) заказчика или третьих лиц;

б) о возмещении разумных расходов, которые подрядчик понес из-за дефектов в технической документации;

в) о возмещении затрат, которые подрядчик понес в результате невыполнения заказчиком функций, предусмотренных договором (обеспечение точек подключения, энергоснабжения строительной площадки, титульными временными зданиями и сооружениями и др.).

Поощрительные платежи – это суммы, которые выплачиваются подрядчику дополнительно сверх сметы при выполнении определенных условий, указанных в договоре (например, за сокращение сроков строительства и т.д.).

Обратите внимание! Корректировки включаются в выручку при условии, что они предусмотрены договором.

Претензии и поощрительные платежи отражаются при одновременном выполнении двух условий:

Если на отчетную дату есть сомнения в поступлении отклонений, претензий и поощрительных платежей, которые раньше были включены в выручку от реализации, то они признаются расходами по обычным видам деятельности отчетного периода. Выручка, признанная в прошлых отчетных периодах, не корректируется!

Расходы по договору

Признаются расходами по обычным видам деятельности в соответствии с ПБУ 10/99 (балансовые счета 20, 25, 26).

Состав расходов по договору определяется следующей формулой:

РД – расходы по договору, ПР – прямые расходы по договору, КР – косвенные расходы по договору, П – прочие расходы по договору.

Прямые расходы по договору – расходы, которые непосредственно связаны с исполнением договора (отражаются на балансовом счете 20 «Основное производство»).

Обратите вним ание! В состав прямых расходов по договору включают предвиденные расходы.

Предвиденные расходы – это ожидаемые неизбежные расходы. Их включают в состав прямых расходов в порядке, закрепленном в бухгалтерской учетной политике:

Обратите внимание! Предвиденные расходы признаются прямыми расходами при условии, что их возмещение заказчиком прямо предусмотрено договором, а именно:

ПБУ 2/2008 называет следующие виды предвиденных расходов:

Прочие расходы по договору – те общехозяйственные расходы, которые по условиям договора возмещаются заказчиком (отражаются на балансовом счете 26 и списываются в дебет счета 20 только по статьям и в размерах, предусмотренных конкретным договором). К прочим расходам относят отдельные расходы на управление строительной организацией, на проведение НИОКР и др.

Обратите внимание! Возмещение заказчиком прочих расходов должно быть специально предусмотрено в договоре.

Изложенный в ПБУ 2/2008 порядок списания прочих расходов по договору (Дебет 20 Кредит 26) не препятствует строительной организации установить в бухгалтерской учетной политике способ включения общехозяйственных расходов по окончании каждого месяца полностью в себестоимость продаж (Дебет 90-2 Кредит 26). В ПБУ 2/2008 речь идет только о конкретных видах расходов, которые возмещает заказчик по конкретному договору и, следовательно, эти расходы непосредственно связаны с получением доходов по такому договору.

В отдельную группу выделяются расходы, понесенные до подписания договора (разработка ТЭО, подготовка договора страхования рисков строительных работ и т.п.). Такие расходы отражаются в составе расходов будущих периодов (по дебету балансового счета 97) и списываются в следующем порядке:

Обратите внимание! «Прочие расходы по договору» – термин, введенный ПБУ 2/2008. С точки зрения ПБУ 10/99 это – расходы по обычным видам деятельности, которые отражаются на балансовом счете 26.

Доходы, полученные при исполнении не строительных договоров

К таким доходам относятся:

В бухгалтерской учетной политике организация должна выбрать способ отражения таких доходов:

Определение финансового результата по договору

Финансовый результат по договору (прибыль или убыток) определяется путем соотнесения выручки по договору и соответствующих этой выручке расходов. Для этого выручка и расходы признаются в бухгалтерском учете способом «по мере готовности», а именно: исходя из степени завершенности работ по договору на отчетную дату.

Способ определения степени завершенности работ по договору устанавливается в бухгалтерской учетной политике. ПБУ 2/2008 предлагает на выбор 2 способа:

Крайне важно: финансовый результат отчетного периода определяется с учетом выручки и расходов по договору, признанных в предыдущие отчетные периоды по данному договору.

Пример применение способов определения степени завершенности работ в стоимостном выражении.

Ожидаемая выручка по договору – 3 200 000 руб.

Выполнено на отчетную дату – 2 000 000 руб., в том числе:

Фактические расходы на отчетную дату – 1 500 000 руб., в том числе:

Расходы по смете, всего – 2 700 000, в том числе:

Порядок определения степени завершенности работ для разных вариантов представлен в таблице 1, алгоритм расчета финансового результата – в таблице 2.

По доходам (выполненным объемам в стоимостном выражении)

2 000 000 / 3 200 000 х 100% = 62,5 %

1 500 000 : (1 500 000 + 1 000 000) х 100% = 60%

Подрядчику об учете доходов и расходов в целях налогообложения прибыли

Автор: Васильев Ю. А., д. э. н., автор серии книг «Годовой отчет»

Источник: Информационно-справочная система «Аюдар Инфо»

Выполняя работы по договорам подряда, а также по государственным и муниципальным контрактам, организация, применяющая общую систему налогообложения, должна учитывать требования гл. 25 НК РФ в части порядка признания доходов и расходов. Напомним специфические нюансы и рассмотрим их применение на примере.

Почему нужно формировать стоимость НЗП?

Известно, что в силу п. 2 ст. 271 НК РФ при методе начисления доходы, относящиеся к нескольким отчетным (налоговым) периодам, распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов. По производствам с длительным (более одного налогового периода) технологическим циклом в случае, если условиями заключенных договоров не предусмотрена поэтапная сдача работ, доход от реализации распределяется налогоплательщиком самостоятельно в соответствии с принципом формирования расходов по указанным работам. Таким образом, если договор подряда предусматривает поэтапную сдачу результатов работ заказчику, у подрядчика не возникает обязанности распределять доходы между отчетными (налоговыми) периодами. В таком случае доходы признаются в тех периодах, когда результат работ по соответствующему этапу реализован (принят заказчиком на основании акта).

Если этапы в договоре не выделены, налогоплательщик должен отражать доходы, размер которых определяется расчетным методом.

Одновременно п. 1 ст. 272 НК РФ обязывает определять величину признаваемых расходов с учетом положений ст. 318 – 320 НК РФ. Кроме того, в этом пункте указано, что, в случае если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов.

Статья 320 НК РФ устанавливает порядок определения расходов по торговым операциям, то есть неактуальна в рамках рассматриваемой темы. А вот ст. 318 и 319 НК РФ, наоборот, являются очень важными для подрядчиков.

Напомним, в ст. 318 НК РФ говорится о делении расходов на прямые и косвенные. Последние учитываются в расходах текущего отчетного (налогового) периода, то есть по мере осуществления.

К сведению: прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг (п. 2 ст. 318 НК РФ).

Установленное п. 2 ст. 318 НК РФ требование – прямые расходы учитываются только в периоде реализации работ – влечет обязанность распределения сумм прямых расходов, то есть формирования стоимости НЗП, а также оценки остатков готовой продукции на складе на конец текущего месяца и остатков отгруженной, но не реализованной на конец текущего месяца продукции. Порядок оценки готовой продукции для подрядчиков не важен, в то же время, чтобы определить базу по налогу на прибыль, им необходимо знать, как сформировать стоимость НЗП и определить размер учитываемых в текущем отчетном (налоговом) периоде прямых расходов.

Таким образом, ответ на вопрос «почему нужно формировать стоимость НЗП» может быть сформулирован так: чтобы определить величину прямых расходов, которые можно признать в целях налогообложения прибыли.

Завершим теоретическую часть нашего повествования выводами, сделанными АС МО в Постановлении от 13.05.2015 № Ф05-4976/2015 по делу № А40-127013/14. В документе указано:

если подрядчик выполнил и заказчик принял весь объем работ, НЗП как таковое отсутствует, прямые расходы в полном объеме учитываются в затратах в текущем отчетном (налоговом) периоде;

если выполненный подрядчиком объем работ не принят заказчиком (принят частично), у подрядчика возникает НЗП и прямые расходы, приходящиеся на незавершенное производство, в текущем (отчетном) периоде не учитываются;

Налоговый кодекс не допускает случаев, когда имеется одновременно и принятие всего объема работ (для целей определения дохода), и незавершенное производство (для целей определения расхода);

НЗП имеет место только в случае неполного принятия объема работ.

Прямые расходы списываются для целей налогообложения на расходы отчетного (налогового) периода только в той части, которая не распределяется на остатки НЗП и готовой продукции (Письмо Минфина России от 04.02.2005 № 03-03-01-04/1/52).

О статусе заказчика, периодичности расчетов и учете расходов

Положения гл. 25 НК РФ не предусматривают особенностей определения доходов и расходов в зависимости от статуса заказчика работ. Поэтому обязанность распределения доходов (по безэтапным договорам) и прямых расходов (по любым договорам – с выделенными этапами и без них) возникает в случае выполнения работ как для коммерческих организаций, так и для государственных или муниципальных заказчиков (письма Минфина России от 21.09.2011 № 03-03-06/1/581 и от 09.04.2003 № 04-02-05/3/27, постановления АС ПО от 11.06.2015 № Ф06-24212/2015, Ф06-24213/2015 по делу № А65-18412/2014, АС СЗО от 29.06.2017 по делу № А05-8960/2016).

К сведению: глава 25 НК РФ не устанавливает особенностей определения доходов и расходов по государственным заказам для генеральных подрядчиков и субподрядчиков (Письмо Минфина России от 09.04.2003 № 04-02-05/3/27).

В отношении доходов и в НК РФ, и в письмах Минфина указано, что распределять их необходимо между отчетными периодами. Таковыми для многих налогоплательщиков являются первый квартал, полугодие и девять месяцев календарного года. А вот формировать стоимость НЗП нужно ежемесячно. Этот вывод основан на формулировке абз. 2 п. 1 ст. 319 НК РФ: оценка остатков НЗП на конец текущего месяца производится налогоплательщиком на основании данных первичных учетных документов…и данных налогового учета о сумме осуществленных в текущем месяце прямых расходов.

Следовательно, если инспекция предъявила претензии в отношении ведения налогового учета, но при этом в нарушение требований ст. 318 и 319 НК РФ помесячно не распределила прямые расходы на остатки НЗП, организация может доказать незаконность начисления недоимки (Постановление АС ЦО от 23.05.2017 № Ф10-1474/2017 по делу № А48-2519/2016).

И еще один нюанс. Глава 25 НК РФ не содержит требования вести учет прямых расходов по каждому исполняемому подрядчиком договору. Поэтому в целях ежемесячной оценки НЗП может использоваться общая сумма прямых расходов, осуществленных организацией по всем исполняемым договорам. (Аналогичная позиция высказана доцентом Финансового университета при Правительстве РФ, советником государственной гражданской службы РФ 1-го класса Г. Г. Лалаевым (см. материал «О распределении доходов и расходов в налоговом учете подрядчика»).) Вместе с тем подрядчик вправе формировать НЗП по каждому договору, что признается и налоговыми органами, и судьями (Постановление АС СЗО от 29.06.2017 по делу № А05-8960/2016).

Как сформировать стоимость НЗП и определить сумму учитываемых в текущем периоде прямых расходов?

Устанавливая обязанность оценки НЗП, гл. 25 НК РФ не содержит методики выполнения расчетов. В связи с этим Минфин в Письме от 04.02.2005 № 03-03-01-04/1/52 дал следующие разъяснения. Порядок распределения суммы прямых расходов на остатки НЗП для налогоплательщиков, чье производство связано с выполнением работ (оказанием услуг), установлен в абз. 4 п. 1 ст. 319 НК РФ. Такие налогоплательщики распределяют прямые расходы пропорционально доле незавершенных (или завершенных, но не принятых на конец месяца) заказов в общем объеме выполняемых в течение месяца заказов на выполнение работ (оказание услуг).

При этом прямые расходы по выполненным работам (оказанным услугам) будут включаться в состав НЗП только в случае наличия на конец месяца невыполненных заказов.

Обратите внимание: прямые расходы по выполнению работ распределяются только на НЗП и реализованные работы. Прямые расходы текущего месяца за минусом расходов, приходящихся на НЗП, полностью признаются для целей налогообложения в отчетном (налоговом) периоде.

Далее в названном письме дан пошаговый алгоритм выполнения расчетов. Рассмотрим его, введя соответствующие условные обозначения.

Отметим, что этот алгоритм требует корректировки при наличии у организации работ:

завершенных в текущем месяце, но переданных в другие подразделения (расходы учитываются в составе косвенных расходов текущего месяца);

оказанных безвозмездно (расходы не учитываются для целей налогообложения).

Минфин подчеркивает, что величина прямых расходов, относящихся к названным работам, вычитается из суммы прямых расходов (уменьшает показатель 5, то есть ПР мес.).

Рекомендованная Минфином методика проверена практикой

Представленный в письме Минфина алгоритм расчетов стоимости НЗП на конец месяца и размера учитываемых в текущем месяце прямых расходов прошел проверку практикой. Арбитры признают, что такая методика распределения затрат позволяет для уменьшения налогооблагаемой прибыли в текущем периоде списывать только ту часть прямых расходов, которая соответствует доле реализованных работ, обеспечивая тем самым равномерность признания доходов и расходов (Постановление АС ВВО от 16.12.2015 № Ф01-5084/2015 по делу № А11-5939/2014).

Вместе с тем в случаях, когда отдельные налогоплательщики закрепляют в учетной политике этот алгоритм, но не используют его при расчетах, арбитры встают на сторону ИФНС, признавая доначисления обоснованными. Поэтому не следует надеяться на то, что, скорректировав расчеты с целью увеличения размера списываемых расходов, удастся избежать ответственности. На данный момент и налоговые органы, и судьи имеют большой опыт проверок правильности распределения подрядчиками доходов и расходов.

Обратите внимание: оценивая стоимость НЗП и частично учитывая прямые расходы, некоторые налогоплательщики «забывают» отражать доходы по безэтапным договорам (определяют размер дохода, но не признают его в учете). В таких налоговых спорах арбитры встают на сторону налоговых органов, отмечая, что подрядчик не соблюдает законодательно установленный принцип равномерности признания доходов и расходов (Постановление АС МО от 07.10.2016 № Ф05-3266/2016 по делу № А41-58896/2015). Ссылка организации на ст. 249 НК РФ и отсутствие реализации (передачи результатов работ заказчику) будет отклонена, ведь как было отмечено, ст. 271 НК РФ обязывает отражать доходы, размер которых определяется расчетным методом.

Пример.

Организация выполняет работы для двух заказчиков на основании муниципального контракта и договора подряда.

Муниципальный контракт предусматривает поэтапную сдачу работ. Сметная стоимость работ – 6 000 000 руб. (без НДС), в том числе 1-й этап – 2 500 000 руб. (срок выполнения работ – с 5 сентября по 20 ноября 2017 года), 2-й этап – 3 500 000 руб. (срок выполнения работ – с 21 ноября 2017 года по 20 января 2018 года).

В договоре подряда этапы работ не выделены, срок выполнения работ – с 10 октября 2017 года по 9 февраля 2018 года. Сметная стоимость работ – 12 000 000 руб. (без НДС).

Учетной политикой для целей налогообложения установлено:

– по договорам, не предусматривающим поэтапную сдачу работ, доходы признаются пропорционально календарным дням исполнения договора;

– оценка НЗП на конец месяца по совокупности исполняемых договоров производится исходя из договорной стоимости работ.

Остальные условия примера приведены в таблице.

Особенности учета операций по договорам ГПХ в программах 1С

Некоторые компании или индивидуальные предприниматели из-за удобства и выгоды могут прибегать к заключению договоров, которые называются ГПХ. Данный вид договора значительно отличается от обычного трудового договора, к которому мы все так привыкли. В чем же заключается удобство и выгода такого рода договорных отношений, мы разберем в данной статье ниже, а также узнаем, как можно отразить в системе программы 1С: Бухгалтерия и 1С: Зарплата и управление персоналом операции с данным видом договора.

В начале разберемся, что означает аббревиатура ГПХ?

Дословно аббревиатура звучит как договор гражданско-правового характера. Его обычно заключают, для оказание каких-либо услуг, выполнение ряда работ или выполнения подряда. Также его часто заключают для выполнения авторского заказа для компании или организации.

В чем же отличие данного вида договора от обычного трудового договора? Давайте разберемся по порядку.

Во-первых, договор ГПХ регулируется с помощью Гражданского кодекса РФ. Когда как трудовой договор, заключенный между сотрудником и работодателем регулируется Трудовым кодексом РФ.

В-третьих, отличие в выплатах. По трудовому законодательству, выплаты по зарплате сотрудникам работодателю нужно производить два раза в месяц. А вот тем сотрудникам, кто работает по ГПХ, только тогда, когда все работы будут выполнены. Если конечно не прописаны иные условия, например, такие как сдача работ по этапам или авансовые платежи.

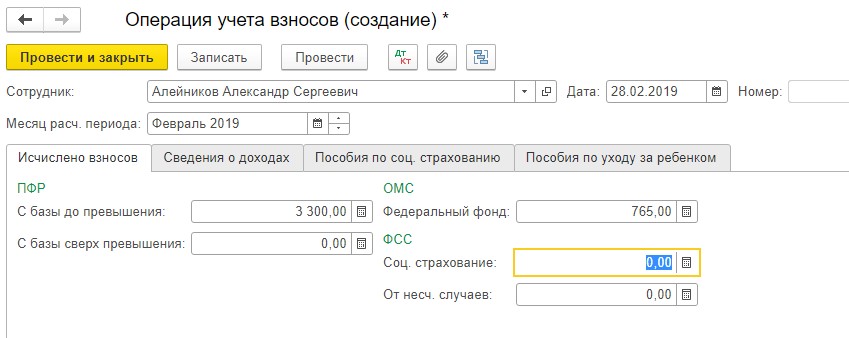

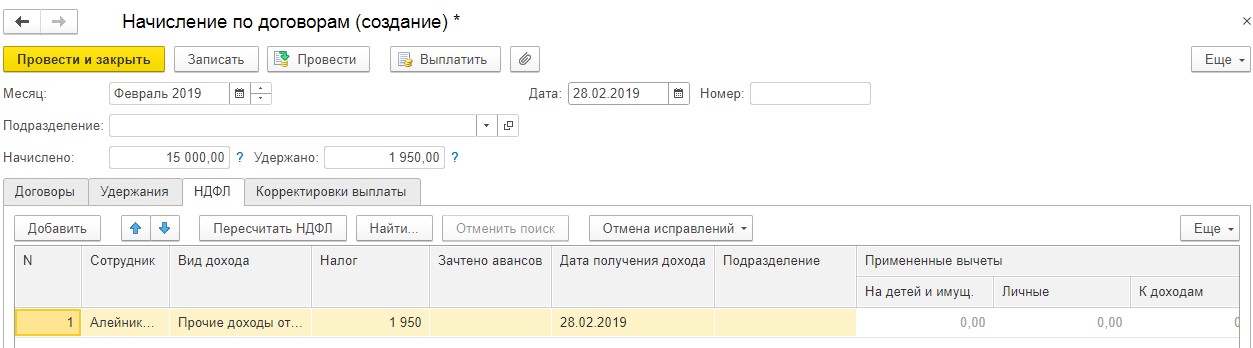

Уплата НДФЛ организацией по ГПХ (согласно Налоговому кодексу РФ) составляет 13%, уплаты страховых взносов (на пенсионное обязательное страхование) – 22%, на медицинское страхование- 5,1%. Так как работодатель не делает никаких выплат по пособию по временной нетрудоспособности физическому лицу, следовательно на выплаты не могут быть начислены страховые взносы в ФСС.

Важно, чтобы был правильно составлен предмет договора ГПХ и условия при ее заключения. И важно, чтобы он существенно различался с договорами трудовыми. Иначе если будет осуществлена проверка соблюдения законодательства, ФСС или ИФНС могут в судебном порядке изменить договор ГПХ на трудовой. Могут быть также доначислены страховые взносы и пене и даже штрафы.

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Бухгалтерия 8 редакция 3.0

Если для расчета заработной платы, вы не ведете учет в отдельной конфигурации и договор заключен впервые с этим физическим лицом, следовательно, он отсутствует в справочнике, нужно будет создать совершенно новый раздел справочника под названием “Физические лица”. Если с данным сотрудником уже был заключен договор, то этого делать не нужно.

В счете 76.10 необходимо зайти в документ «Операция», для этого выбираем раздел Операции, далее «Операции, введенные вручную» и указываем следующие проводки:

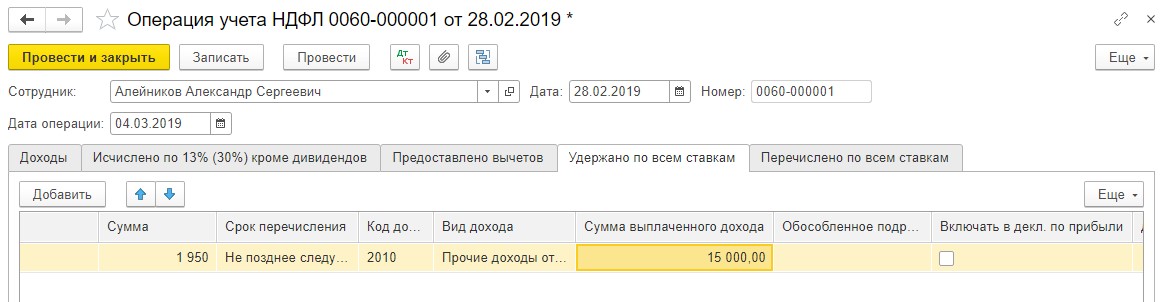

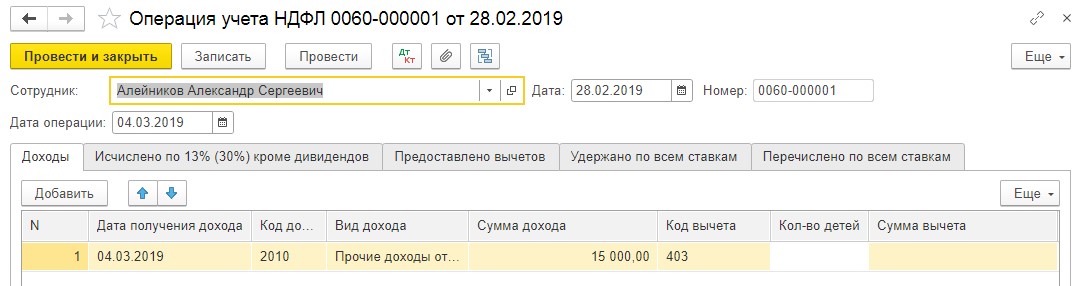

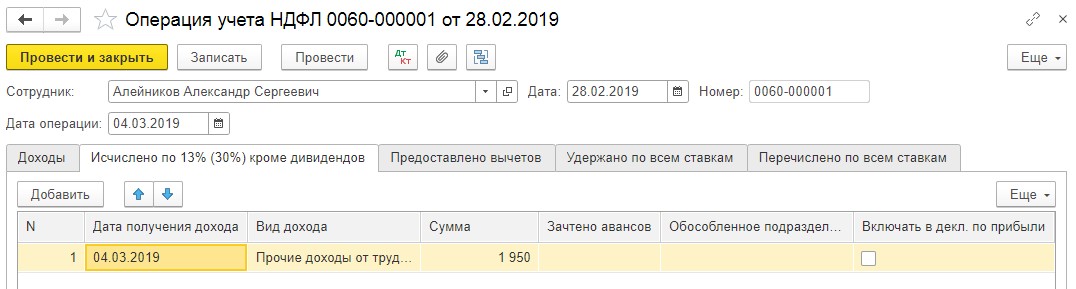

Для того, чтобы отчеты формировались автоматически (расчет по взносам страховым, 6-НДФЛ, 2-НДФЛ) необходимо сделать документ под названием «Операция учета НДФЛ». Для этого заходим в раздел «Зарплата и кадры» и далее «Все документы по НДФЛ»

Дата выплаты вознаграждения физическому лицу и дата получения дохода, как мы можем заметить, равны, так как вознаграждения по ГПХ видны по коду дохода 2010, это важно учитывать при заполнении документа.

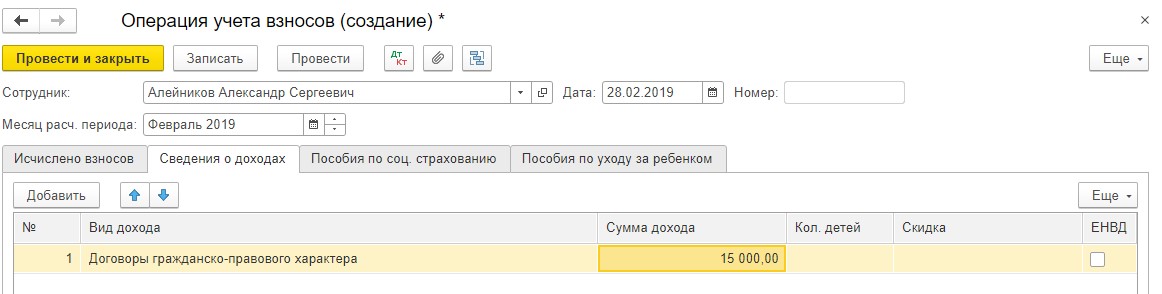

С помощью раздела «Операция учета взносов» мы можем отразить данные учета страховых взносов. Выбираем раздел «Зарплата и кадры» и далее «Операции учета взносов».

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Зарплата и управление персоналом, редакция 3.1

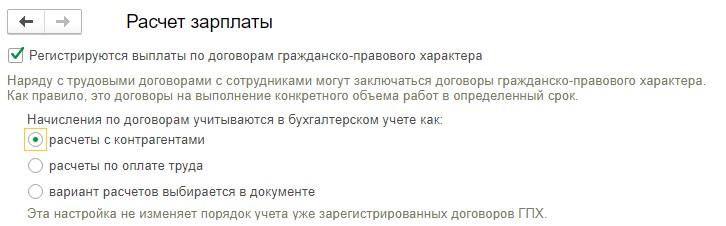

В начале нашей работы устанавливаем галочку напротив раздела “Регистрируются выплаты по договорам гражданско-правового характера”, для этого заходим в «Настройки» и далее «Расчет зарплаты». После этого выбираем значения:

Важно учесть, что если Вы выберете “расчеты с контрагентами”, то начисления будут видны в счете 76.10 “Прочие расчеты с физическими лицами”. При этом будет осуществлена синхронизация с конфигурацией 1С: Бухгалтерия предприятия; Однако если вы проставите “расчеты по оплате труда”, то данные операции будут видны по кредиту счета 70 “Расчеты с персоналом по оплате труда” и способ отражения в бухучете будет задаваться непосредственно в самом документе.

Во вкладке «Зарплата» появится пункт «Договоры (в т.ч. авторские)», как только Вы укажите галочку “Регистрируются выплаты по договорам гражданско-правового характера”.

Для начислений по ГПХ в ЗУП редакция 3 создадим необходимые при этом документы:

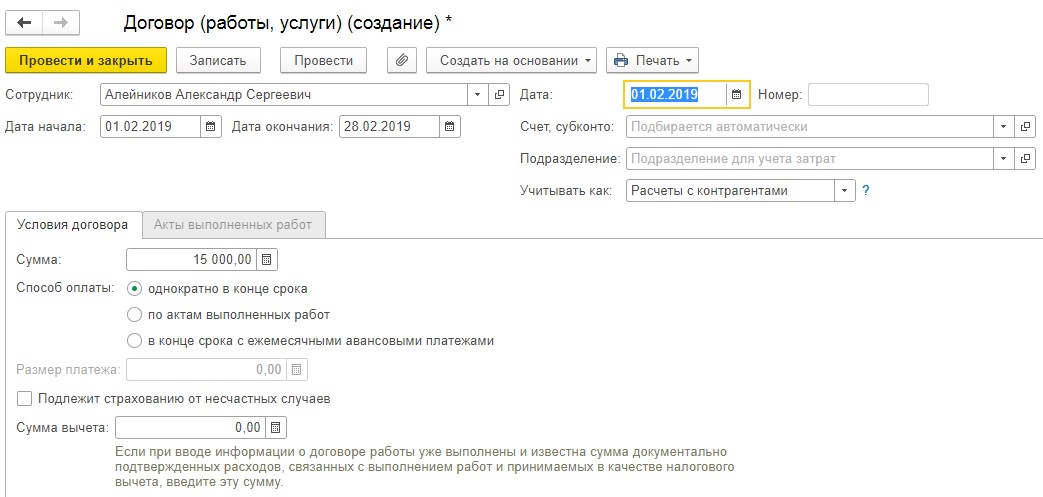

1) Договор (работы, услуги)». Для этого заходим во вкладку «Зарплата», а далее «Договоры» (в т.ч. авторские). Или же это возможно сделать так: из карточки сотрудника, нажать «Оформить договор», далее «Договоры (ГПХ)», затем «Договор (работы, услуги)»;

Обратите внимание на следующие поля при их заполнении:

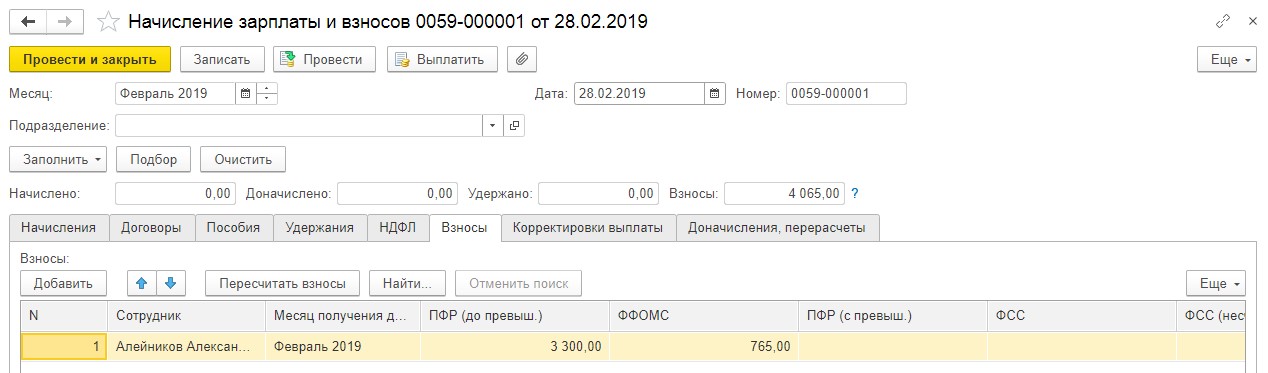

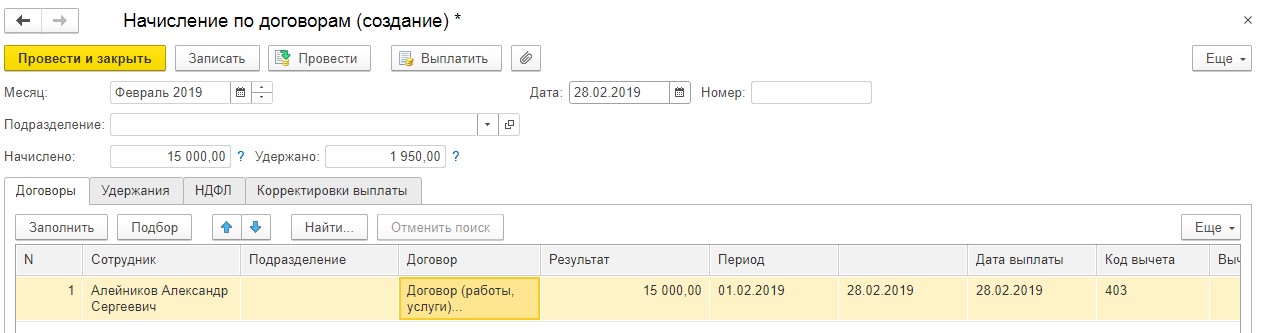

2) Начисления будут происходить либо с помощью: «Начисление зарплаты и взносов». Для этого зайдите в «Зарплата», а далее «Начисление зарплаты и взносов». Или же с помощью «Начисление по договорам». Зайдите в «Зарплата»,далее «Начисление по договорам» (в т.ч. авторским)). Это зависит от выбора способа оплаты при заключении договора. Эти два документа отличаются только тем, что в них разная дата выплат вознаграждения. Если нужно сделать выплату до расчета заработной платы непосредственно всех сотрудников, то используем документ «Начисление по договорам». Но обратите внимание, что страховые взносы будут рассчитаны все равно в документе «Начисление зарплаты и взносов».

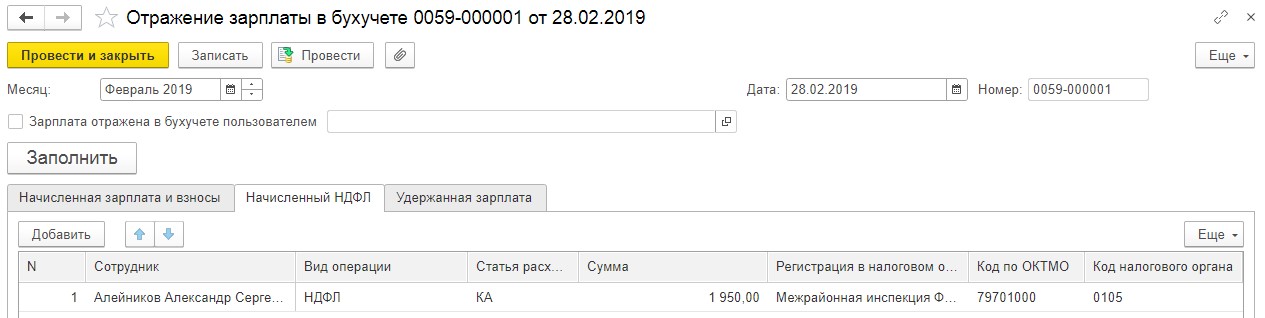

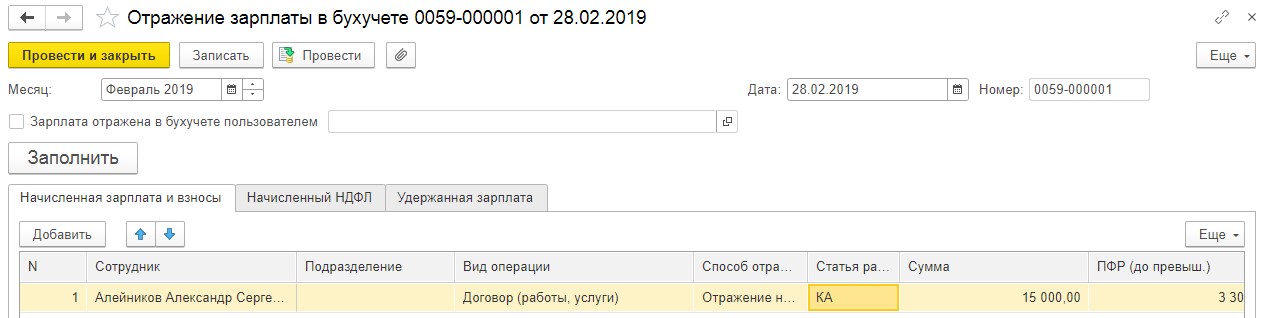

3) Формируем документ «Отражение зарплаты в бухучете», для этого заходим в «Зарплата», выбираем «Бухучет», далее «Отражение зарплаты в бухучете», для того, чтобы отразить начисления вознаграждений по договорам ГПХ на счетах учета. И этот документ будет заполнен автоматически.

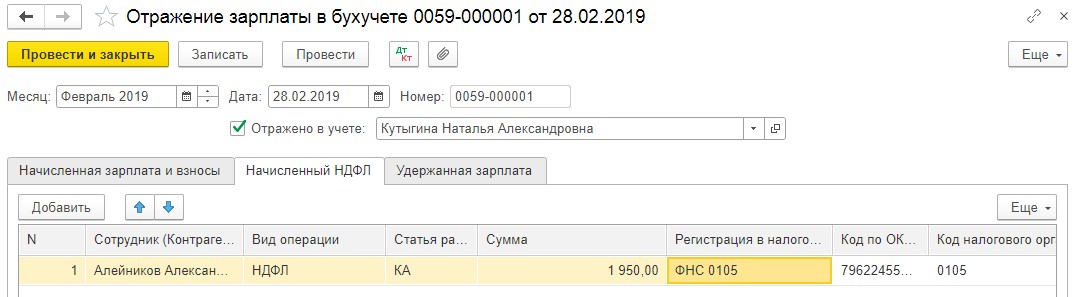

Не забудьте произвести синхронизацию с системой программы 1С: Бухгалтерия предприятия после проведения документа. Для этого зайдите в раздел «Администрирование» и далее «Синхронизация данных».

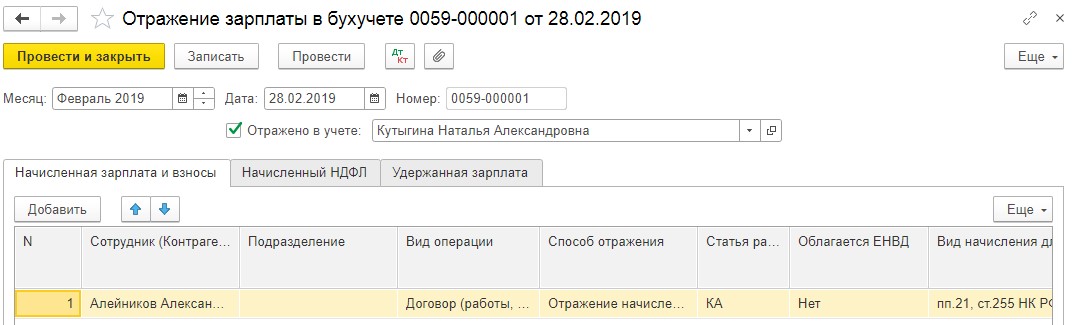

4) Когда данные будут перенесены, зайдите в программу 1С: Бухгалтерия предприятия, во вкладку «Зарплата и кадры». Выберите «Зарплата», далее «Отражение зарплаты в бухучете». После этого выберите последний выгруженный документ.

Как только вы проверите правильно ли проставлены все суммы и проставите галочку, “Отражено в учете”, проведете документ, он отразится в бухучете и будут сформированы проводки.