договор с налоговой оговоркой образец

Налоговая оговорка в договоре: два способа возложить налоговую ответственность на контрагента

Речь о двух вариантах:

Пример 1. Формулировка договора о возмещении потерь, возникших в случае наступления определенных в договоре обстоятельств (ст.406.1 НК РФ):

7.1 Поставщик, в соответствии со ст. 406.1 ГК РФ, возмещает Покупателю все имущественные потери последнего, возникшие:

— в связи с предъявлением налоговыми органами требований об уплате налогов (пеней, штрафов), доначисленных с сумм поставок по настоящему договору из-за отказа в применении налоговых вычетов по НДС и из-за исключения стоимости приобретенных товаров из расходов для целей налогообложения по причинам, связанным с Поставщиком;

— в связи с предъявлением третьими лицами, купившими у Покупателя являющийся предметом настоящего договора товар, требований о возмещении потерь и убытков в виде уплаченных ими налогов (пеней, штрафов), доначисленных налоговыми органами из-за отказа в применении налоговых вычетов по НДС и из-за исключения стоимости приобретенных товаров из расходов для целей налогообложения по причинам, связанным с Поставщиком.

7.2. Указанные в п. 7.1. настоящего договора имущественные потери возмещаются в размере сумм, уплаченных на основании решений, требований или актов проверок налоговых органов. При этом факт оспаривания этих налоговых доначислений в вышестоящем налоговом органе или в суде не влияет на обязанность Поставщика возместить потери.

Обучение полностью дистанционно, выдаем сертификат.

Пример 2. Формулировка договора о заверении об обстоятельствах (ст.431.2 ГК РФ):

8. Гарантии и обязательства

8.1. Продавец гарантирует, что:

— зарегистрирован в ЕГРЮЛ надлежащим образом;

— уплачивает все обязательные налоги и сборы, ведет бухгалтерский и налоговый учет, а также своевременно подает в налоговые и иные госорганы отчетность;

— его исполнительный орган находится и осуществляет функции управления по месту регистрации юридического лица, и в нем нет дисквалифицированных лиц;

8.2.1. Если Продавец нарушит указанные гарантии или законодательство (в том числе налоговое), он обязуется возместить Покупателю ущерб, который последний понес вследствие таких нарушений. При этом правонарушения должны быть отражены в решениях налоговых органов.

9.2.2. Помимо ущерба Продавец, нарушивший гарантии, возмещает Покупателю все убытки, вызванные таким нарушением. Срок возмещения ущерба и убытков — 20 (Двадцати) календарных дней со дня получения мотивированного требования от Покупателя.

Что такое налоговая оговорка в договоре

Чтобы представить примерные формулировки налоговых оговорок, для начала разберемся с самим термином.

Налоговая оговорка — это условия гражданско-правового договора, определяющие порядок уплаты налогов и сборов сторонами, а также прочие сопутствующие условия. Оговорка раскрывает порядок действий, права и обязанности сторон в части уплаты налогов, которые возникают в ходе проведения сделки.

Основное требование для налоговой оговорки: она не должна противоречить нормам действующего российского законодательства, как федерального, так и регионального или местного. Если в тексте договора появятся условия, идущие в разрез с положениями, например, Налогового кодекса, то такие условия признаются ничтожными и никаких юридических последствий не несут.

Отметим, что налоговые оговорки могут появиться в договоре, заключенном не только между российскими партнерами. Они характерны и для международных контрактов. Тогда стороны должны учитывать положения законодательных актов всех стран, резидентами которых являются стороны договорных отношений, а также соглашений об избежании двойного налогообложения, существующих в настоящее время.

В том, насколько правомерно включение налоговой оговорки в текст договора, разбирались эксперты справочно-правовой системы «КонсультантПлюс» в специальной консультации. Для ее просмотра оформите бесплатный пробный доступ к системе.

Формулировка налоговой оговорки не закреплена жесткими рамками, поэтому является произвольной. Текст будет зависеть от различных обстоятельств:

Например, налоговая оговорка в договоре подряда, заключаемом между организацией и физическим лицом, будет касаться порядка уплаты НДФЛ и страховых взносов в отношении выплачиваемого вознаграждения. А налоговая оговорка в договоре поставки или оказания услуг между юридическими лицами обязательно затронет НДС, возникающий при операциях реализации товаров, работ, услуг.

Приведем варианты формулировок налоговой оговорки для часто встречающихся ситуаций.

Косвенные налоги

Операции по поставке товаров, выполнению работ, оказанию услуг зачастую сопровождаются начислением НДС, особенно когда одной из сторон является юридической лицо или физлицо в специальном статусе предпринимателя. НДС включается в стоимость товара (работ, услуг). Поэтому оговорка по НДС достаточно популярна, ведь покупатель должен знать, сколько он заплатит за товар продавцу. Образец налоговой оговорки в договоре касаемо НДС можно сформулировать следующим образом:

Стоимость поставляемой продукции по настоящему договору составляет 1 200 000,00 (один миллион рублей 00 копеек) рублей, в том числе НДС 200 000,00 (двести тысяч рублей 00 копеек) рублей».

И даже когда НДС отсутствует, оговорку желательно включить в текст, например, так:

Стоимость транспортных услуг по маршруту Москва — Нижний Новгород составляет 45 000,00 (сорок пять тысяч) рублей, НДС не облагается.

Необходимо это для того, чтобы покупатель знал, что поставщик товаров, работ, услуг плательщиком НДС не является (либо освобожден от этой обязанности) и в связи с этим вычет по НДС заявить не удастся.

Что касается акцизов, то налоговая оговорка по ним появится, только если намечается поставка подакцизных товаров. Во всех остальных случаях можно обойтись без нее.

Возникновение обязанностей налогового агента

В случаях, когда одна сторона выступает налоговым агентом по какому-нибудь налогу у другой стороны, оговорка будет крайне важна для договорных отношений. С ее помощью следует зафиксировать величину налога, подлежащую уплате в бюджет налоговым агентом за счет средств налогоплательщика-продавца (исполнителя).

Типичная ситуация — привлечение к выполнению работ физического лица, не имеющего предпринимательского статуса. Образец налоговой оговорки в договоре подряда может принять такой вид:

С вознаграждения, выплачиваемого исполнителю по настоящему договору, заказчик в соответствии с действующим налоговым законодательством РФ исчисляет и удерживает налог на доходы физических лиц. Перечисление удержанной суммы налога должно производиться в порядке и сроки, установленные ст. 226 НК РФ.

О том, как налоговому агенту рассчитать НДС, подскажет готовое решение от К+. Воспользуйтесь демодоступом к системе. Это бесплатно.

Гарантия соблюдения законодательства РФ

Не лишним будет прописать в договоре гарантии сторон сделки по соблюдению ими положений законодательства РФ в части:

При этом налоговую оговорку можно сформулировать следующим способом:

Стороны, заключившие настоящий договор, гарантируют, что на момент его заключения, а также в течение всего срока действия, вплоть до исполнения предусмотренных договором обязательств, они должны:

Но нельзя полностью исключать возможность, что кто-то из партнеров не нарушит установленные гарантии, даже заручившись подписями в договоре. Что же делать в таком случае?

Возмещение потерь по налогам, сборам, штрафам и пеням

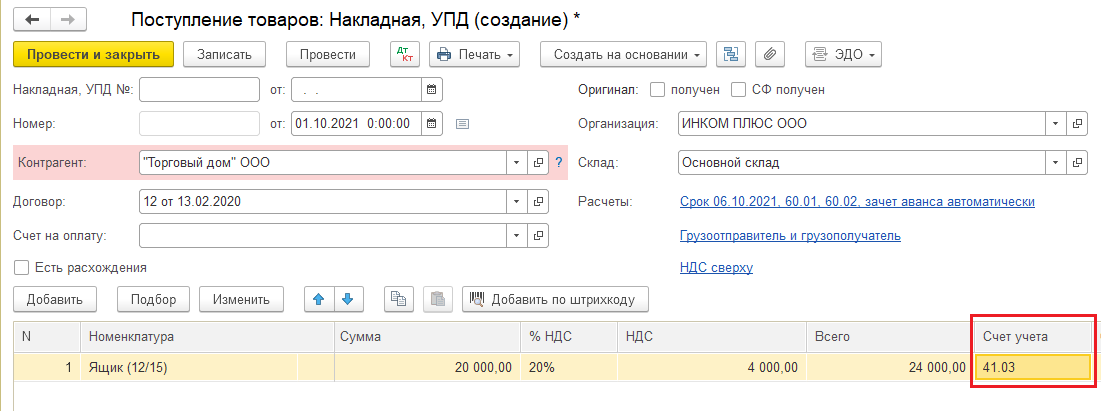

При желании можно включить в договор условия, касающиеся возмещения потерь по налогам и взносам на случай, если одна из сторон нарушит гарантии по соблюдению законодательства РФ или же попросту не исполнит свои договорные обязательства надлежащим образом. Примерный образец налоговой оговорки в договоре поставки выглядит так:

Поставщик обязан возместить Покупателю НДС, пени и штрафы, доначисленные Покупателю налоговым органом, если доначисления стали следствием одной из указанных причин:

Поставщик обязан возместить Покупателю указанные потери в течение 45 календарных дней с момента предъявления Покупателем претензии.

Можно ли не включать налоговую оговорку в текст договора?

Наличие налоговой оговорки не является обязательным, стороны сами определяют ее необходимость в договоре. Хотя в том или ином виде налоговая оговорка все равно будет присутствовать в тексте.

Особое внимание следует обратить на оговорки, касающиеся возмещения одной стороной договора налоговых потерь, связанных с неисполнением обязательств по договору или несоблюдением требований законодательных актов. Это прежде всего касается НДС. На практике часто возникают ситуации, когда независимо от формулировок подобные оговорки не срабатывают и недобросовестные партнеры отказываются возмещать налоговые потери контрагентов. Нужно признать, что и суды не всегда поддерживают пострадавшую сторону даже при наличии специальной оговорки. Поэтому не нужно полностью полагаться на честность партнера и его подпись в договоре. Если есть возможность, то лучше проверить добросовестность контрагента самостоятельно, законными методами, чтобы впоследствии не кусать локти, например, из-за несостоявшегося налогового вычета.

Итоги

Мы постарались привести самые разнообразные варианты налоговой оговорки в договоре образца 2021 года. Конкретная формулировка зависит от типа договора, участников договорных отношений, вида налогов и пр. Надеемся, что, воспользовавшись предложенными подсказками, наши читатели смогут корректно сформулировать налоговую оговорку для включения ее в текст договора. В любом случае необходимо руководствоваться нормами действующего законодательства, нельзя допускать никаких противоречий, иначе условия договора будут являться ничтожными.

Налоговая оговорка в договоре: образец заполнения

Налоговая оговорка поможет избежать излишних налоговых рисков и споров с контрагентом, которые могут возникнуть из-за штрафов и доначислений со стороны ФНС. В нашей статье вы узнаете, в каких случаях можно применять налоговую оговорку, а также найдете примеры включения налоговой оговорки в договор.

Налоговая оговорка – это специальные условия, которые стороны вправе включить в текст договора поставки, договора подряда или оказания услуг с целью распределить налоговые риски между участниками сделки.

Например, в условиях договора можно предусмотреть компенсацию одной из сторон сделки ущерба, возникшего в результате доначислений, штрафов и иных претензий налоговых органов.

Ниже рассмотрим, какие налоговые оговорки применяются для разных налогов.

Налоговую оговорку можно применять для распределения рисков по НДС, которые возникают между участниками сделки.

На практике покупатели часто включают в текст договора условие, согласно которому продавец обязан соблюдать действующее законодательство по ведению бухгалтерского учета, уплате налогов, взносов и других правил.

В случае доначислений, штрафов или налоговых споров, которые вызваны нарушением данного правила, продавец обязуется компенсировать покупателю убытки.

Отметим, что налоговая оговорка не применяется в случаях, когда в договоре отсутствует информация о ставке и сумме НДС, который уплачивается по сделке. В таких ситуациях покупатель исчисляет налог расчетным методом исходя из стоимости товаров (Постановление Пленума ВАС РФ от 30.05.2014 № 33).

Налоговую оговорку можно применять для распределения рисков по налогу на прибыль между участниками сделки.

На практике покупатели зачастую предусматривают в договоре условие, согласно которому продавец обязан иметь необходимые ресурсы для выполнения условий сделки – основные средства, материалы, персонал.

Кроме того, в условиях сделки нередко записывают условие, по которому продавец должен исполнить обязательства по сделке самостоятельно. В случае недостатка персонала и найма подрядчиков данный момент должен отдельно согласовываться с покупателем.

В случае доначислений, штрафов и других претензий со стороны инспекции по причине отсутствия у продавца необходимой материальной базы или же привлечения для исполнения сделки стороннего контрагента — убытки возмещаются покупателю.

Налоговая оговорка не используется в договорах с физическими лицами. Это связано с тем, что обычно НДФЛ удерживают и перечисляют в бюджет налоговые агенты, которые являются источником дохода — то есть организации и индивидуальные предприниматели (ст. 226 НК РФ).

Исключения из этого правила составляют случаи, если гражданин самостоятельно платит налоги с полученных доходов. Например, НДФЛ с доходов физические лица платят лично при продаже имущества, а также при осуществлении предпринимательской деятельности.

Перекладывать обязанности по уплате НДФЛ на другое лицо нельзя. Такая возможность законодательством не предусмотрена (п. 5 ст. 3 НК РФ). Поэтому даже если подобное условие будет зафиксировано в договоре, то оно будет считаться ничтожным.

Ответственность за своевременное и полное перечисление денег в бюджет всегда возлагается на посредника-агента или же плательщика-гражданина. Аналогичные разъяснения содержатся в письмах Минфина РФ от 13.08.2020 № 03-04-05/71133, от 13.01.2014 № 03-04-06/360, от 25.04.2011 № 03-04-05/3-292, от 15.06.2010 № 03-04-06/3-148.

Содержание налоговой оговорки будет отличаться в зависимости от того, какие именно риски стороны сделки хотят разграничить.

В случае заключения сделки с российским контрагентом в договоре целесообразно предусмотреть оговорку о соблюдении действующего на территории страны законодательства, в частности, правил должной осмотрительности.

Такие условия помогут привлечь контрагента к ответственности за нарушение данных им гарантий и заверений, а также компенсировать имущественные потери, если контрагент окажется недобросовестным (ст. 406.1 ГК РФ).

Пример налоговой оговорки в договоре с российской компанией.

Далее договором стороны вправе предусмотреть штраф (неустойку) за нарушение заверений, размер которого будет определяться исходя из сумм недоимки, пеней и штрафа, доначисленных вступившим в силу решением налогового органа по операциям с таким контрагентом.

Если же сделка заключена с иностранным контрагентом, то в условиях договора стоит предусмотреть оговорку о распределении обязанности по уплате обязательных платежей (gross-up). Наличие данной оговорки будет означать, что сумма по договору указана без учета налогов, которые сторона, может быть, обязана заплатить по сделке.

Такие условия помогут снизить риск получить вознаграждение в размере меньше запланированного из-за уплаты региональных налогов.

Пример налоговой оговорки в договоре с иностранным контрагентом.

Стороны соглашаются, что в случае осуществления каких-либо платежей по настоящему договору стороны обязуются производить такие платежи (включая компенсацию убытков и расходов) без каких-либо налоговых, банковских и прочих удержаний.

В случае если налоговое, банковское или прочее удержание должно быть произведено сторонами по закону, сумма причитающегося платежа должна быть увеличена на сумму, которая необходима для того, чтобы (после налогового, банковского и прочего удержания) сумма платежа оставалась такой же, как в случае, если бы налоговое, банковское и/или прочее удержание не требовалось бы и не имело места.

Законодательство позволяет взыскивать через суд убытки, связанные с невыполнением контрагентом условий или заверений, прямо перечисленных в договоре. В том числе это правило действует в отношении условий, которые записаны в налоговой оговорке (ст. 431.2 ГК РФ).

Подавляющее большинство судебных решений по данной теме принимается в пользу взыскателя. Но на практике встречаются и отказы, которые вызваны тем, что оговорками налогоплательщики фактически страхуют противоправный интерес в неуплате обязательных платежей в бюджет (Решение Арбитражного суда Ростовской области от 03.10.2018 № А53-20065/2018).

Однако нужно учитывать, что наличие как таковой налоговой оговорки в договоре не защищает от претензий со стороны инспекции или недобросовестностных контрагентов.

Так в случае, если контрагент добросовестный, то оговорка является дополнительным условием, которое фактически не применяется. Если же контрагент не исполняет условия сделки, то взыскать с него убытки через суд будет практически невозможно.

Правомерность использования налоговых оговорок на примере НДФЛ, НДС и налога на прибыль

Налоговая оговорка – условие в договоре, устанавливающее, что каждая из договаривающихся сторон обязуется уплатить за свой счет все налоги и сборы, полагающиеся по данной сделке на территории своей страны. Такое определение налоговой оговорки дают экономические словари.

В российском налоговом праве этот термин получил еще как минимуму два значения, об одном из них и пойдет речь в данной статье.

Налоговая оговорка в том смысле, который нас интересует, представляет собой не столько гарантию уплаты налога всеми сторонами сделки, сколько перенесение или возложение обязанности по уплате налога за счет одной из сторон, а именно делегирование организацией (или ИП) своей обязанности по уплате налога на своего контрагента.

Чаще всего подобная схема возникает у налоговых агентов, что может быть связано с нежеланием и непониманием организацией обязанности по уплате налога за своего контрагента и кажется, что совершенно справедливо можно перенести эту обязанность на самого партнера, если внести в договор настолько необходимый пункт.

Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ (далее по тексту «НК РФ») возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации (ст. 24 НК РФ). Можно сказать, что налоговые агенты являются посредниками между налогоплательщиками и контролирующими органами.

Рассмотрим правомерность использования налоговых оговорок в заключаемых хозяйственных договорах на примере трех федеральных налогов, уплачиваемых почти всеми компаниями: НДФЛ, НДС и налога на прибыль.

Общее правило гласит, что налоговый агент и налогоплательщик не вправе включать в договоры условия о налоговых оговорках, а именно возлагать на сторону обязанность по уплате налога, если в силу закона эта обязанность лежит на другой стороне.

Подобное распределение уплаты налога, является недействительным, и не влечет за собой никаких правовых последствий, как положение, нарушающее требование закона (ст. 168 ГК РФ).

Сразу оговоримся, что на весь договор положения ст. 168 ГК РФ о ничтожности сделки, в данном случае, не распространяется, договор в оставшейся части остается действительным.

Общеобязательные правила налогообложения доходов физических лиц, включая порядок уплаты налога, установлены глава 23 НК РФ. Данные положения носят императивный характер и не зависят от волеизъявления налогоплательщика и (или) налогового агента.

Налоговыми агентами по НДФЛ являются все организации, в штате которых состоят работники. При выплате им заработной платы или иного дохода, например по гражданско-правовым договорам оказания услуг (выполнения работ), организация должна исчислить, удержать из полученных физическими лицами доходов НДФЛ и перечислить налог в бюджет РФ.

Особенности исчисления и (или) уплаты налога по отдельным видам доходов устанавливаются статьями 214.3, 214.4, 214.5, 214.6, 214.7, 226.1, 227 и 228 НК РФ.

Согласно пункту 4 статьи 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных настоящим пунктом.

Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц (пункт 9 статьи 226 Налогового кодекса) (Определение Верховного Суда РФ от 09.08.2018 N 310-КГ16-13086 по делу N А36-3766/2015).

Иными словами, налоговая оговорка о том, что налоговый агент уплачивает НДФЛ за счет собственных средств, ничтожна (п.9 ст. 226 НК РФ, Письмо Минфина России от 24.08.2016 N 03-04-05/49495). Именно поэтому, необходимо точно соблюдать сроки исчисления и уплаты налога, налог, уплаченный с указанным нарушением, уплаченным не считается (Письмо ФНС России от 06.02.2017 N ГД-4-8/2085@).

В этом случае, налоговому агенту необходимо будет уплатить НДФЛ еще раз, а сумму налога, уплаченную за счет собственных средств можно будет вернуть, зачесть в счет оплаты налоговой задолженности или учесть в счет будущих платежей по федеральным налогам в установленном НК РФ порядке (ст. 78 НК РФ.)

Второй возможный вид налоговой оговорки по НФДЛ, это ситуация, когда налоговый агент перекладывает обязанность по уплате НДФЛ на физическое лицо, с которым заключает гражданско-правовой договор на оказание услуг (выполнение работ) путем включения в него подобного рода условий.

Согласно п.1 ст. 45 НК РФ, налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено НК РФ. Некоторые налоговые агенты толкуют эту норма слишком буквально и спокойно указывают в договоре, что исчисление и уплата НДФЛ производится налогоплательщиком самостоятельно, полагая, что этого достаточно для освобождения от обязанности по исчислению, удержанию и перечислению НДФЛ.

04 сентября 2018 года Минфин России еще раз в своем письме № 03-04-05/63015, разъяснил, что в соответствии с п.6 ст. 226 НК РФ, именно налоговые агенты обязаны перечислять суммы исчисленного и удержанного НФДЛ.

За неисполнение обязанности налогового агента, организация сможет быть привлечена к ответственности по статье 123 НК РФ в виде штрафа в размере 20% суммы, подлежащей удержанию и (или) перечислению.

На основании вышеизложенного, можно сделать следующие выводы:

Вывод 1: уплата налога на доходы физических лиц за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доходы налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Вывод 2: условия гражданско-правового договора, возлагающие обязанность по уплате налога на доходы физических лиц на самого налогоплательщика, если в силу закона эта обязанность лежит на налоговом агенте, будут являться ничтожными.

Налог на добавленную стоимость является косвенным налогом, уплачиваемым продавцом при реализации товара (услуги). Формируя цену, продавец «добавляет» к стоимости товара сумму НДС, исчисленную исходя из ставок налога (ст. 164 НК РФ).

Пункт 1 статьи 143 НК РФ довольно точно определяет круг плательщиков данного налога, ими являются организации и индивидуальные предприниматели, реализующие товары (работы, услуги) на территории Российской Федерации. Казалось бы, вопросов возникать не должно, но предприниматели, не ищут легких путей и в стремлении преумножить свою прибыль, изобретают в процессе работы все новые и новые схемы оптимизации налогообложения.

При заключении указанных договоров, у российской организации возникают обязанности налогового агента по НДС. Это означает, что организация должна удержать НДС из денежных средств, которые перечисляются иностранному продавцу и перечислить налог в бюджет. Сумма НДС определяется путем умножения налоговой базы и налоговой ставки.

Вывод: Нормы ст. 161 НК РФ являются императивными и не могут быть изменены по желанию сторон. Таким образом, и в случае исполнения обязанности налогового агента по НДС, в договор нельзя внести налоговую оговорку, которая бы позволила перенести обязанность по уплате НДС на контрагента, обязанность налогового агента должна быть исполнена тем, на кого эта обязанность возложена законом.

Следующая налоговая оговорка по НДС, необходимость в которой может возникнуть при совершении сделки, это налоговая оговорка по возможности распределять риск изменения налоговой квалификации сделки.

До 2014 года судебная практика складывалась таким образом, что если в договоре не указано, что цена не включает (включает) сумму НДС, то сумма налога начислялась сверху цены товара (услуги). То есть доход продавца в этом случае оставался без изменений, а сумма, уплачиваемая покупателем, увеличивалась.

На сегодняшний день судебная практика такова, что если в договоре не указано и из иных обстоятельств не следует, что цена не включает сумму налога, предъявляемая покупателю продавцом сумма налога выделяется последним из указанной в договоре цены, для чего определяется расчетным методом (Постановление Пленума ВАС РФ от 30.05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»).

Согласно п. 17 указанного Постановления, по смыслу положений пунктов 1 и 4 статьи 168 НК РФ сумма налога, предъявляемая покупателю при реализации товаров (работ, услуг), передаче имущественных прав, должна быть учтена при определении окончательного размера указанной в договоре цены и выделена в расчетных и первичных учетных документах, счетах-фактурах отдельной строкой. При этом бремя обеспечения выполнения этих требований лежит на продавце как налогоплательщике, обязанном учесть такую операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога по итогам соответствующего налогового периода.

Вывод: применение налоговой оговорки, относительно способа определения включения (не включения) НДС в цену товара, то есть либо начисления этой суммы сверху цены, либо включения НДС в цену товара, правомерно, что подтверждается мнением судов. Это справедливо, поскольку формирование цены относится к компетенции сторон и на изменение субъекта обязанности по уплате налога не влияет.

На практике встречаются случаи, когда стороны при заключении договора на этапе формирования цены, распределяют сумму НДС, подлежащую уплате в цене договора. Это так называемый механизм «скрытой» компенсации, что вполне допускает гражданский кодекс, поскольку условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (статья 421 ГК РФ).

Налог на прибыль

Налоговым агентом по налогу на прибыль организация становится при выплате доходов иностранной организации, не имеющей постоянного представительства в РФ.

Статьей 247 НК РФ предусмотрено, что объектом налогообложения для иностранных организаций, не осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются доходы, полученные от источников в РФ, уменьшенные на величину произведенных этими постоянными представительствами расходов.

В соответствии со ст. 310 НК РФ, налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается именно российской организацией (иностранной организацией, осуществляющей деятельность в РФ через постоянное представительство), выплачивающими доход иностранной организации при каждой выплате доходов.

Обратите внимание, что приведенная нами норма является императивной, то есть не подлежащей изменению.

Согласно ст. 45 НК РФ, обязанность по уплате налога считается исполненной налогоплательщиком со дня удержания сумм налога налоговым агентом, если обязанность по исчислению и удержанию налога из денежных средств налогоплательщика возложена на налогового агента.

Таким образом, возложить обязанность по налогу на прибыль на другого субъекта хозяйственной деятельности (контрагента), если в отношении него компания является налоговым агентом, невозможно.

За невыполнение обязанности по перечислению налога, налоговый агент может быть привлечен к ответственности по ст. 123 НК РФ, штраф 20% от суммы налога, которая не удержана и (или) не перечислена в бюджет.

Если возможности удержать налог на прибыль у компании не было, то привлечь ее к ответственности нельзя (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 N 57), при этом возложение обязанности налогового агента в силу договора, основанием для не исполнения обязанности не является.

Контрагент иностранец привлекаться к ответственности по указанной статье не будет, поскольку на него не может быть возложена ответственность за действия либо бездействие других налогоплательщиков (налоговых агентов).

В заключение отметим, что рассмотренные нами случаи включения в договор налоговых оговорок наиболее часто встречающиеся, это связано с тем, что мало найдется компаний на территории РФ, которые бы не являлись плательщиками НДФЛ, НДС или налога на прибыль (исключение составляют организации, применяющие специальные режимы налогообложения).

Но, как бы ни хотелось бизнесменам хоть немного изменить установленный НК РФ порядок исчисления и уплаты того или иного налога, делать этого категорически нельзя под страхом существующих санкций (ст. 123 НК РФ), размеры взысканий по которым могут быть вполне ощутимы для бизнеса.