договор с самозанятым плюсы и минусы

Самозанятый или ИП: что выбрать и чем отличаются

Когда оказываешь услуги или продаешь товары, нужно оформить предпринимательскую деятельность. Без оформления могут оштрафовать на сумму до 200 000 рублей по Статье 14.1 КоАП РФ.

Регистрировать юридическое лицо сложно: нужен устав предприятия, капитал, много документов для ФНС. Проще стать самозанятым или индивидуальным предпринимателем. Разбираемся, что лучше: зарегистрировать ИП или оформить самозанятость.

Содержание статьи

Что такое самозанятость

Самозанятость — упрощенное название НПД: налога на профессиональный доход. Это новый налоговый режим, действующий с начала 2019 года. Раньше работал в четырех регионах России, с июля 2020 года регионы сами решают, вводить его или нет. Сейчас НПД можно оформить почти на всей территории России.

НПД — упрощенный режим для тех, кто зарабатывает сам, а не получает зарплату от работодателя. Для тех, кто продает товары, оказывает услуги и не хочет возиться с отчетностью. Самозанятые платят всего 4-6% налога без обязательных страховых взносов и бумажной волокиты, присущей деятельности индивидуальных предпринимателей.

Самозанятость можно совмещать с основной работой: например, работаете в охране посменно и продаете резные деревянные тарелки как самозанятый. Платить налоги надо только от доходов, полученных именно с продажи тарелок. А на работе будете по-прежнему отдавать НДФЛ.

Кто может стать самозанятым

Почти все, кто продает товары собственного производства или оказывает услуги. Даже если рубите дрова соседям за деньги, можно оформить самозанятость и платить налоги с доходов. Вообще под самозанятость попадает множество видов деятельности. НПД могут оформить фрилансеры-маркетологи, няни, «трезвые водители», фотографы, таксисты, дизайнеры. Выращиваете в огороде картофель, продаете его на рынке — это тоже попадает под критерии самозанятости.

Есть ограничения. Самозанятые не могут:

У индивидуальных предпринимателей ограничений почти нет. Они могут нанимать работников и зарабатывать намного больше — до 200 млн рублей в год, если выбрана УСН: упрощенная система налогообложения.

Если сумма дохода превышает 2,4 млн рублей, придется оформлять ИП. Лимита по месяцам нет, налоговую будет интересовать именно общий годовой доход. То есть можно заработать в первый месяц 30 000 рублей, во второй — ничего, в третий — миллион рублей. Главное — не превышать общий лимит.

Предусмотрены исключения. Самозанятыми не могут стать те, кто:

Им придется оформлять индивидуальное предпринимательство или открывать юридическое лицо. Что выгоднее, зависит от сферы деятельности и особенностей бизнеса.

Плюсы и минусы самозанятости

Плюсы и минусы ИП

Разница между ИП и самозанятым: таблица отличий

Чтобы было проще сравнить, подготовили таблицу. Внесли в нее самые важные отличия между индивидуальным предпринимателем и самозанятым.

Всё о работе с самозанятыми: договоры, налоги, риски

Самозанятых в России стало больше с 1 июля 2020 года. Налог на профессиональный доход ввели еще 53 региона, а остальные получили право самостоятельно решать, вводить ли новый режим на своей территории (Федеральный закон от 01.04.2020 № 101-ФЗ). Мы составили подборку полезных статей о самозанятых, чтобы вы вспомнили правила сотрудничества с ними и оценили риски.

Кто такие самозанятые и как они работают

Самозанятыми могут быть физлица и ИП без наёмных сотрудников, работающие на территории субъекта, который ввёл НПД на своей территории. Максимальный доход самозанятого за год не должен превышать 2,4 млн рублей.

Самозанятые физлица освобождены от НДФЛ, ИП освобождены от НДФЛ, НДС и фиксированных страховых взносов. Вместо этого они платят только налог на профессиональный доход — 4 % при работе с физлицами и 6 % при работе с организациями и ИП.

Про чеки от самозанятых

Самозанятый должен выдать вам чек за каждый проданный товар собственного производства или оказанную услугу, которую вы оплатили. Он формирует его через мобильное приложение «Мой налог» и может направить по электронной почте, ссылкой или в форме QR-кода. Чека достаточно, чтобы признать затраты при расчёте налога на прибыль (письмо Минфина России от 26.03.2020 № 03-11-11/24008).

Договоры, учёт расходов и потеря статуса самозанятого

Сотрудничество с самозанятыми выгоднее, чем наём работников, потому что самозанятый платит за себя налоги самостоятельно. Но уволить работника, перевести его в статус самозанятого и заключить договор ГПХ нельзя. Сотрудничать можно только с теми самозанятыми, которые в предшествующие два года не работали в вашей компании.

С самозанятыми заключают стандартный договор ГПХ. Дополнительно нужно указать статус лица и данные о его регистрации. Особенно важно зафиксировать, что самозанятый обязан предупредить заказчика о прекращении деятельности и снятии с учёта. Можно обойтись устным договором, если услуга оказана сразу после договоренности, а её исполнение подтверждается оплатой (письмо ФНС РФ от 20.02.2019 № СД-4-3/2899@).

Особенности сотрудничества с самозанятыми ИП

Чтобы самозанятый ИП не потерял статус, он не должен совмещать НПД с другими налоговыми режимами, нанимать сотрудников, зарабатывать больше 2,4 млн рублей в год и перепродавать товары не собственного производства.

Самозанятые пенсионеры

Пенсионеры, которые хотят применять налог на профессиональный доход, должны соблюдать общие для всех самозанятых правила. С точки зрения ФНС они являются неработающими, поэтому имеют право на индексацию пенсий и могут претендовать на матпомощь, компенсации лекарств и проезда, госсубсидии.

Самозанятые пенсионеры могут продолжать копить стаж и пенсионные баллы. Для этого они платят взносы на обязательное пенсионное страхование. Стаж засчитают сразу, но пенсия не будет индексироваться и увеличиваться до прожиточного минимума.

Самозанятость: реальный опыт применения нового спецрежима

Мы попросили нескольких экспертов и официальных самозанятых рассказать о плюсах и минусах нового налогового режима, который сейчас активно тестируется в 23 регионах страны.

Если рассматривать налоговый режим для самозанятых (или, как его официально называют, налог на профессиональный доход) в общих чертах, то важно отметить несколько основных условий для его применения.

Большинство людей, которые зарегистрировались в качестве самозанятых, прежде всего привлекли невысокие налоговые ставки: в отношении доходов, полученных от реализации товаров или услуг физлицам, самозанятые уплачивают всего 4 %, а если товары они продаются ИП (для использования при ведении предпринимательской деятельности) и юрлицам, то 6 %.

При этом существует ограничение по доходам — не более 2,4 млн руб. в год. Так, если вы в месяц зарабатываете 200 000 руб. и реализуете товар или услугу ИП и компаниям, то максимальный объем выплат составит 12 000 руб. Плюсом является то, что применение налога на профессиональный доход не подразумевает подачи налоговых деклараций и позволяет получить единоразовый налоговый вычет в 10 000 руб.

Компаниям выгодно привлекать к сотрудничеству плательщиков налога на профессиональный доход: не нужно платить НДФЛ и страховые взносы и можно учитывать выплаты самозанятым в составе расходов. Но в таком сотрудничестве есть определенные риски, о которых мы писали в статье «Как компаниям работать с самозанятыми».

При всех преимуществах нового налогового режима на практике самозанятые сталкиваются с рядом проблем — от невозможности подтвердить свой официальный доход для получения кредита на расширение бизнеса или ипотеки до сложностей в заключении сделок с организациями и получении социальных выплат. К сожалению, некоторые вопросы нечетко регулируются законодательством или пока плохо отработаны в реальной жизни.

Почти все те, кто столкнулся на практике с новым налоговым режимом, указывают на необходимость публичного разъяснения юридическим лицам и банкам правового статуса самозанятых и особенностей работы с ними.

Роман Огнев, певец и телеведущий: банки не работают с самозанятыми, взять ипотеку нельзя

Когда правительство предложило стать специалистам вроде меня самозанятыми, я решил, что это очень удобно, потому что не нужно открывать ИП или ООО и сдавать отчетность в налоговую. Справка о доходах могла бы помочь мне взять ипотеку или кредит так же, как и наемному сотруднику или предпринимателю.

Сложности с правовым статусом

По факту правительство увеличило доходы в бюджет, а у нас по-прежнему нет четкого правового статуса, хотя мы и платим столько же, сколько платит малый бизнес. У человека без статуса самозанятого и со статусом самозанятого только одно отличие — второй платит государству.

Я не сталкивался с блокировкой счетов, но пробовал взять кредит. Ни один банк не работает с самозанятыми, нельзя взять ипотеку. Справку о доходах из налоговой с печатью банки не принимают в качестве подтверждения доходов. Сбербанк регистрирует самозанятых, официально всё работает, но фактически получить кредит невозможно.

Я выполняю те же функции, что и ИП: продаю услуги, выдаю чеки, плачу налоги, но не могу взять кредит на развитие бизнеса и завести трудовую книжку. Все банки просят трудовую и справку 2-НДФЛ или по форме банка, справку о доходах самозанятого из налоговой не принимают. Официально об этом не говорят, но операторы всегда отвечают, что такой практики нет и они не знают, что с нами делать.

Справку о доходах выдает налоговая, ее можно получить и в приложении «Мой налог», но веса для банка она не имеет.

Одна из возможных причин, почему это происходит, — консультанты в приложении мне сказали, что в течение шести месяцев я могу рисовать себе любой доход, который невозможно проверить.

Проблемы при работе с юрлицами

Это противоречит тому условию, что самозанятые не могут превышать определенный годовой лимит доходов, иначе они должны будут заплатить не 4 %, а 13 %. В таком случае ИП и ООО тоже могут выдать чеков на большие суммы, чтобы повысить оборот компании и доходность на бумаге и взять большой кредит, но банки на это идут.

Возникают сложности во время работы с юрлицами — непонятно, на кого нужно переводить, например, НДФЛ. Я не могу выставить счет или взять его оплату на себя, я итак плачу 6 % за переводы юрлицам.

Многие организации предпочитают не работать с самозанятыми, потому что не понимают, как оформлять их в бухгалтерском учете, и чаще всего просят предоставить компанию для расчетов, а не счет самозанятого.

Вопросы с социальными выплатами и пенсией

Если семья числится как самозанятые, то официально для государства они подтверждают свой доход и платят налоги, но в социальных и пенсионных службах не знают, как с нами работать.

Считать нас безработными или трудоустроенными, и если трудоустроенными, то у кого — у самого себя? В этом случае могу ли я оформить декрет, выплатить часть доходов на родовые и уменьшить налог?

Я надеюсь, что эти вопросы решатся указаниями для банков и юридическим информированием о сути работы с самозанятыми для юридических лиц. Пока мы полгода платим налоги, но по сути ничего не изменилось, только из бюджета уходит 10 000 — 12 000 руб. Я бы хотел, чтобы у меня копился стаж вдобавок к моему официальному стажу 16 лет по трудовой книжке.

Я бы советовал присмотреться к этому налоговому режиму на перспективу, но не рассчитывать на новые возможности для выплаты ипотеки или расширения бизнеса.

Альберт Халеян, юрист: компании и банки пока только привыкают к работе с самозанятыми

В целом ряде регионов России продолжается тестирование нового налогового режима, предусматривающего регистрацию самозанятых работников и уплаты ими налога на профессиональный доход. Самозанятыми могут стать люди самых разных профессий: водители такси, няни и репетиторы, мастера клининга, копирайтеры, веб-дизайнеры, программисты, юристы и бухгалтеры, работающие на аутсорсинге и удаленно. Самозанятость не препятствует дистанционной работе, включая и переезды в разные точки России.

Для многих юридических лиц работа с самозанятыми уже становится предпочтительнее, чем работа с физическими лицами, ведь все вопросы с уплатой налогов и взносов самозанятый работник решает самостоятельно.

Конечно, еще не все компании привыкли взаимодействовать с самозанятыми сотрудниками, но постепенно к ним привыкают и сотрудничество становится все более активным.

Самозанятые работники решают вопросы со страховым стажем и пенсией самостоятельно, по собственному усмотрению. Часть самозанятых, имеющая и официальную работу, уплачивает страховые взносы по основному месту работы, а те самозанятые, у которых самозанятость — единственная деятельность, могут выбирать: или не уплачивать взносы и выходить на пенсию в 65-70 лет, получая социальный минимум, или уплачивать взносы и приобретать все права трудящихся граждан. Каждый из самозанятых в данном случае решает этот вопрос для себя самостоятельно.

Самозанятость и перспективы получения кредитов

Один из наиболее распространенных вопросов связан с перспективой получения кредитов самозанятыми. Многие самозанятые работники регистрируются в этом качестве и начинают платить налоги именно с расчетом, что они получат возможность подтверждения своего дохода для кредитных организаций.

Сейчас российские банковские структуры постепенно привыкают к новой категории трудящихся — самозанятым гражданам, которые могут подтвердить свой доход, также представив сведения из налогового органа. Учитывая, что эксперимент в большинстве охваченных им регионов длится только с 2020 года, говорить о том, что банки препятствуют получению кредитов самозанятыми или, наоборот, не строят препятствий, пока преждевременно.

Размер налога и снижение риска блокировки счета

Еще один важный вопрос — обременительность суммы налога. Самозанятые, сотрудничающие с физическими лицами, платят 4 % от дохода, а с юридическими лицами и ИП — 6 % от дохода. Это не столь большая сумма для того, чтобы испытывать существенные финансовые проблемы от ее уплаты.

Например, с дохода 50 000 руб. в месяц уплата налога в размере 4 % составляет всего 2 000 руб. – это не является большой проблемой, зато позволяет чувствовать себя спокойно и не иметь проблем с налоговыми органами, а в случае блокирования банком счетов или возникновения вопросов о происхождении денег позволяет представить документальное подтверждение своего статуса самозанятого работника.

Если доход самозанятого работника превышает 200 000 руб. в месяц, ему необходимо оперативно перейти в статус ИП, выбрав для себя другой режим налогообложения, например УСН. В противном случае ему придется платить в течение всего года налог в размере 13 % от дохода и 20 % НДС.

Что будет с самозанятыми дальше?

Конечно, проект с легализацией самозанятости пока выглядит довольно привлекательно, но не исключено, что самозанятым в будущем могут значительно повысить размер налога, обязать платить страховые взносы, и тогда их положение в целом не будет отличаться от положения ИП, разве что они будут сдавать меньше отчетности.

Охватить государственным контролем всех самозанятых невозможно.

Если с работающими на удаленке программистами и копирайтерами можно решить вопрос, отслеживая их поступления на электронные карты и кошельки и онлайн-рекламу, то трудовую деятельность частных таксистов, строителей, нянь и сиделок отследить намного сложнее. Непонятно, как образом государство планирует поставить самозанятость под контроль.

Владислав Варшавский, управляющий партнер «Варшавский и партнеры»: контрагенты с опаской относятся к самозанятым

Специальный налоговый режим «налог на профессиональный доход» проводится в качестве эксперимента, поэтому у граждан есть право стать самозанятыми, но их невозможно привлечь к ответственности за то, что они стали самозанятыми или не стали, поэтому говорить о привлечении к ответственности в виде штрафов преждевременно и на сегодняшний день необоснованно.

У самозанятости есть несколько преимуществ: например, можно часто переезжать внутри России или выезжать за рубеж, достаточно лишь выбрать субъект РФ, на территории которого ведется профессиональная деятельность, приносящая доход.

Налоговый вычет самозанятые получают автоматически, для этого не нужны документы — это один из государственных стимулов. Но предоставляется он только один раз, невозможно заявлять налоговый вычет в размере 10 000 руб. ежегодно.

Тем не менее, пока часть потенциальных контрагентов с опаской смотрит на возможность работы с самозанятыми. Причин может быть несколько:

Налог самозанятых существует благодаря тому, что затраты самозанятого не уменьшают налогооблагаемую базу, дает возможность функционированию такого упрощенного специального режима. Налог уплачивается со всей полученной суммы, без необходимости проведения математических расчетов, без размышлений над тем, относятся ли расходы к уменьшающим налогооблагаемую базу или нет, без подачи налоговой декларации.

Разумные налоговые ставки, но сложности с подтверждением доходов

О каких-то значительных проблемах с банками при проведении расчетов или снятии денежных средств со счета мне не известно. Ставки налога в целом разумны, но удобнее было бы, если бы ставка была единой на уровне 4 % для всех безотносительно того, от физического лица, ИП или юридического лица получен доход.

Основная проблема, связанная с самозанятостью, — сложности с подтверждением доходов. Банки предпочитают работать со справками о доходах от работодателей, а не распечатками из приложения. Вопрос исчисления трудового стажа самозанятого и получения пособий из ФСС также вызывает много вопросов.

Больше публичности в разъяснении юридическим лицам, банкам правового статуса и особенностей работы с самозанятыми будет очень полезно для самого эксперимента, проводимого государством, большая польза будет и для потенциальных контрагентов самозанятых.

Подробные разъяснения по налогу для самозанятых читайте в статье «На что могут рассчитывать самозанятые: новые возможности в 2020 году».

Все самое интересное о бизнесе — на нашем канале в Telegram. Присоединяйтесь!

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

Есть ли минусы у самозанятости?

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

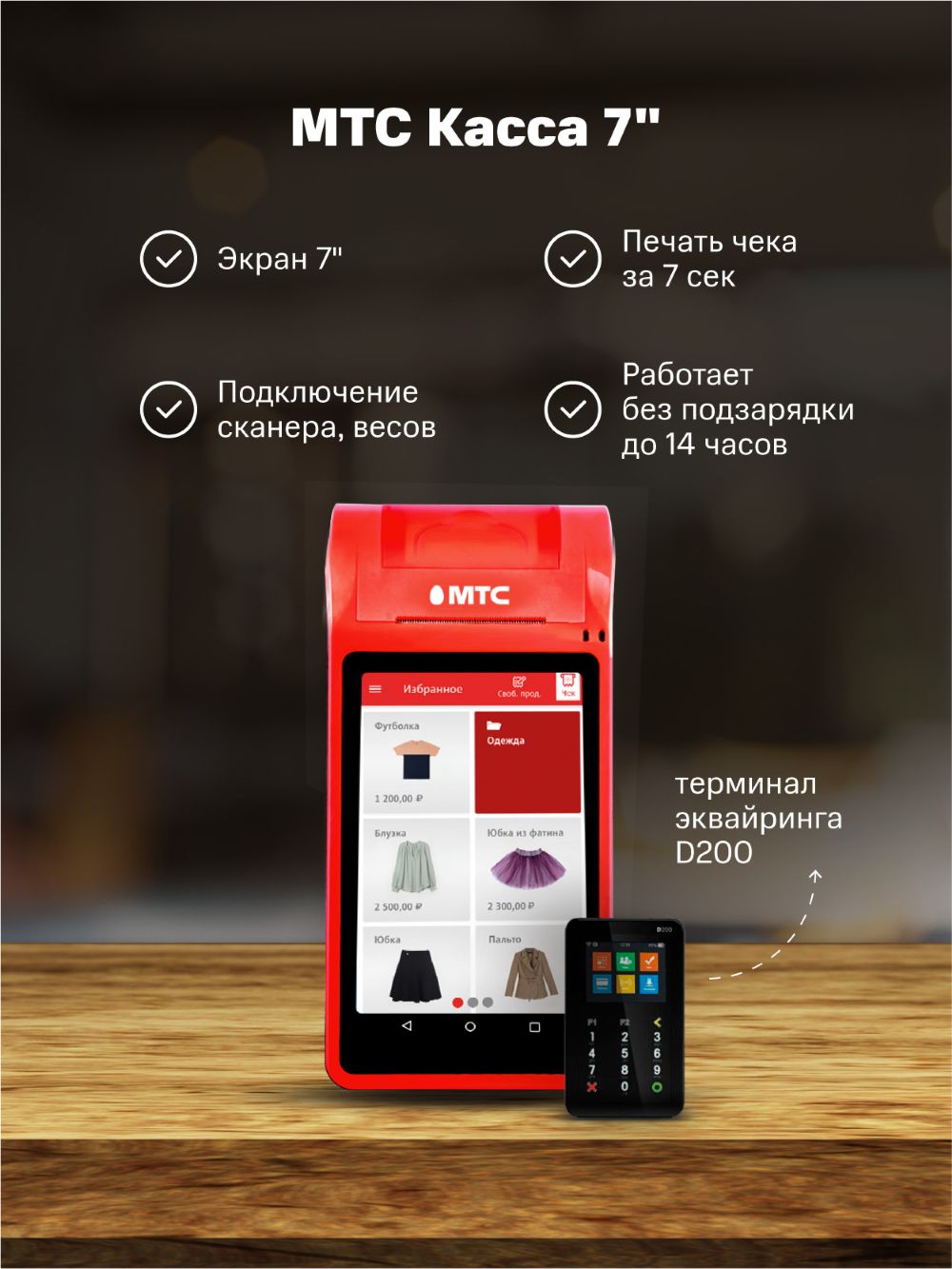

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)