документы подтверждающие постановку на бухгалтерский учет результатов собственной разработки

Документы подтверждающие постановку на бухгалтерский учет результатов собственной разработки

По данному вопросу мы придерживаемся следующей позиции:

В бухгалтерском учете затраты по исключительному праву на изобретение, полезную модель, промышленный образец отражаются на 08 счете. В случае получения патента объект интеллектуальной собственности будет отражен в составе нематериальных активов (НМА) на 04 счете независимо от суммы затрат, поскольку в бухгалтерском учете отсутствует стоимостной критерий для НМА.

В налоговом учете объект интеллектуальной собственности, оформленный патентом, будет амортизируемым имуществом, если суммарно фактически понесенные затраты превысят 100 000 руб.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Хрусталева Анастасия

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Документы подтверждающие постановку на бухгалтерский учет результатов собственной разработки

По данному вопросу мы придерживаемся следующей позиции:

Приобретенные неисключительные права на программное обеспечение в состав НМА организации не включаются.

В бухгалтерском и налоговом учете расходы на приобретение прав на использование ПО учитываются равномерно соответственно в составе расходов по обычным видам деятельности (в бухгалтерском учете) и прочих расходов, связанных с производством и реализацией (в налоговом учете).

Расходы на внедрение программного обеспечения, которые представляют собой расходы на адаптацию приобретенного по лицензионному договору ПО под потребности организации, на наш взгляд, не формируют первоначальную стоимость самостоятельного НМА в бухгалтерском учете.

В целях главы 25 НК РФ расходы на внедрение (адаптацию) программ для ЭВМ, на которые организация не имеет исключительных прав, организация не должна учитывать в составе расходов, связанных с созданием НМА.

Бухгалтерский учет. Расходы на приобретение прав на ПО

Расходы на внедрение Системы

Расходы на внедрение ПО, которые, как мы поняли, представляют собой расходы на адаптацию приобретенного по лицензионному договору ПО под потребности организации, на наш взгляд, не формируют первоначальную стоимость самостоятельного НМА, так как все функциональные блоки программы не могут использоваться отдельно от самого ПО и не отдельно от ПО приносить организации будущие экономические выгоды, в том числе в виде управления процессами в организации (п.п. 7.2 и 7.2.1 Концепции бухгалтерского учета в рыночной экономике России, одобренной Методологическим советом по бухгалтерскому учету при Минфине России и Президентским советом Института профессиональных бухгалтеров 29.12.1997*(1), пп. «в» п. 3 ПБУ 14/2007).

Указанные расходы, по нашему мнению, являются расходами на доведение ПО, права на использование которого были приобретены на основании лицензионного договора, до состояния, пригодного к использованию в конкретной организации. Специальный порядок учета этих расходов действующими нормативными актами по бухгалтерскому учету не определен.

Соответственно, считаем, что организация, на основании п. 7.1 ПБУ 1/2008 «Учетная политика организации», п.п. 69, 69А МСФО (IAS) 38 «Нематериальные активы», п.п. 16, 18 ПБУ 10/99, может учитывать такие расходы по мере выполнения определенных этапов работ по внедрению Системы, на основании представленных подрядчиком актов выполненных работ (оказанных услуг), что в учете отражается записями:

Дебет 20 (26, 44) Кредит 60

— учтены расходы, например, связанные с проектированием работ по внедрению.

В то же время, с учетом положений п. 19 ПБУ 10/99, п. 65 Положения N 34н, п. 39 ПБУ 14/2007 и Инструкции по применению счета 97 «Расходы будущих периодов», полагаем, что расходы на внедрение каждого функционального блока Системы до момента начала его промышленной эксплуатации можно собирать на счете 97. После же начала промышленной эксплуатации Системы накопленные на счете 97 расходы можно равномерно в течение срока использования Системы относить в состав расходов по обычным видам деятельности. Срок использования Системы может быть установлен техническими специалистами организации, но такой срок не может быть более срока использования самого ПО. Полагаем, что срок использования Системы начинает течь с начала промышленной эксплуатации. Срок использования Системы может быть утвержден в любом первичном учетном документе (например, акте), отвечающем требованиям ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

В последнем случае порядок отражения затрат в составе расходов будет следующим:

Дебет 97 Кредит 60

— расходы на приобретение работ учтены в составе расходов будущих периодов на основании актов выполненных работ (оказанных услуг), представленных подрядчиками по отдельным этапам работ;

Дебет 20 (26, 44) Кредит 97

— расходы равномерно в течение срока использования Системы списаны в состав расходов по обычным видам деятельности (после подписания акта приемки-передачи Системы в промышленную эксплуатацию).

Организации необходимо самостоятельно принять решение о том, каким именно образом учитывать расходы на внедрение Системы управления. Выбранный вариант следует зафиксировать в учетной политике для целей бухгалтерского учета.

Налоговый учет. Расходы на приобретение прав на ПО

Расходы на внедрение Системы

Не получая в рассматриваемом случае исключительных прав на ПО, организация не должна учитывать понесенные затраты на внедрение (адаптацию) программ для ЭВМ в составе расходов, связанных с созданием НМА. Данный вывод подтверждается разъяснениями контролирующих органов и судебной практикой.

Так, в письмах Минфина России от 02.02.2011 N 03-03-06/1/52, от 16.01.2012 N 03-03-06/1/15 указано, что расходы по внедрению и доработке ПО, принадлежащего организации на основании неисключительных прав, учитываются в составе прочих расходов согласно пп. 26 п. 1 ст. 264 НК РФ.

При этом в ряде писем говорится о том, расходы по подготовке и адаптации ПО учитываются для целей налогообложения прибыли на дату начала использования налогоплательщиком ПО для осуществления своей деятельности единовременно (смотрите, например, письма Минфина России от 16.07.2008 N 03-03-06/1/406, от 07.03.2006 N 03-03-04/1/188, письма УФНС России по г. Москве от 04.06.2008 N 20-12/053633, от 22.08.2007 N 20-12/079908).

Согласно другим разъяснениям указанные расходы необходимо равномерно учитывать в составе прочих расходов в течение срока использования ПО (смотрите, например, письма Минфина России от 18.03.2013 N 03-03-06/1/8161, от 23.10.2009 N 03-03-06/1/681, ФНС России от 19.01.2009 N 3-2-13/9, УФНС России по г. Москве от 22.09.2010 N 16-15/099560).

В постановлении Девятого ААС от 24.12.2008 N 09АП-16304/2008 было отмечено, что рассматриваемые судом услуги представляют собой не разработку и установку программного продукта, как указано налоговым органом, а внедрение информационной системы управления предприятием на базе существующего программного обеспечения Microsoft Dynamics Ax (Axapta) и GMCS Payphone Billing, неисключительные права на которое приобретены обществом на основании соответствующих договоров. В соответствии с п.п. 35 п. 1 ст. 264 НК РФ данные расходы следует отнести к прочим расходам, а именно к расходам некапитального характера, связанным с совершенствованием технологии, организации производства и управления.

Исходя из постановления Седьмого ААС от 08.07.2013 N 07АП-4496/13 (определением ВАС РФ от 10.04.2014 N BAC-4279/14 по делу N А27-9551/2012 отказано в передаче указанного постановления в Президиум ВАС РФ для пересмотра в порядке надзора) налоговый орган не оспаривал тот факт, что организация учла услуги по внедрению программы для ЭВМ в расходах, поскольку в целях использования в хозяйственной деятельности Общества данные услуги напрямую и неразрывно связаны с правом использования самой программы. При этом суд поддержал налоговый орган, указав, что расходы по внедрению полнофункциональной интегрированной системы управления предприятиями на платформе SAP Business Suite (ERP-система) следовало списывать пропорционально в течение 60 месяцев с момента начала использования данной программы.

Из постановления ФАС Поволжского округа от 31.05.2011 N Ф06-3159/11 также следует, что программа внедрения корпоративной информационной системы на предприятии, состоящая из пяти этапов, признавалась в текущих расходах (а не в расходах капитального характера). При этом суд поддержал налоговый орган, доначисливший плательщику налог на прибыль, а также соответствующие суммы пени и штрафа за преждевременное включение затрат на внедрение корпоративной информационной системы в состав расходов, учитываемых при налогообложении прибыли.

Таким образом, в целях главы 25 НК РФ расходы на внедрение (адаптацию) программ для ЭВМ, на которые организация не имеет исключительных прав, организация не должна учитывать в составе расходов, связанных с созданием НМА.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет расходов, связанных с приобретением прав на использование программ для ЭВМ и баз данных по лицензионным договорам;

— Энциклопедия решений. Учет прав, полученных по лицензионному договору;

— Энциклопедия решений. Бухгалтерский учет расходов, связанных с приобретением прав на использование программ для ЭВМ и баз данных по лицензионным договорам;

— Энциклопедия решений. Форма документа, подтверждающего приемку исполнения обязательства;

— Энциклопедия решений. Акт приема-передачи прав на объект интеллектуальной собственности;

— Вопрос: В целях оптимизации и автоматизации деятельности общество приняло решение о внедрении единой системы управления ресурсами предприятия (ERP-системы). В июне 2015 г. обществом были заключены два договора: лицензионный договор на приобретение прав использования программного обеспечения и договор на оказание услуг по внедрению ERP-системы. Приемка результатов осуществляется по акту приема-передачи. Даты передачи отдельных функциональных блоков ERP-системы в промышленную эксплуатацию не совпадают. Каким образом следует учитывать в целях бухгалтерского и налогового учета указанные расходы? (ответ службы Правового консалтинга ГАРАНТ, январь 2018 г.);

— Вопрос: Организация планирует заключить договор, по которому заказчик поручает, а исполнитель принимает на себя обязательства по внедрению и проведению программных доработок в системе управления автотранспортом заказчика на базе уже имеющегося программного продукта. Исключительные права на использование доработанного программного продукта заказчику не передаются. Доступ к программному продукту будет предоставляться в «облачном» сервисе. Правомерно ли будет данные затраты отнести на расходы при налогообложении налогом на прибыль? Как в бухгалтерском учете организовать контроль за наличием и движением полученного в пользование программного обеспечения? (ответ службы Правового консалтинга ГАРАНТ, июнь 2017 г.);

— Вопрос: Организация приобрела программное обеспечение для ЭВМ на основании неисключительной лицензии. В договоре не указано, на какой срок выдана лицензия. Оплата по договору произведена разовым платежом. Каким образом в бухгалтерском и налоговом учете отразить программное обеспечение? (ответ службы Правового консалтинга ГАРАНТ, февраль 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Так, согласно п. 7.2 Концепции определяющим фактором для признания актива является подконтрольность организации и возможность получения от его использования экономических выгод, то есть притока денежных средств (п. 7.2.1 Концепции).

При этом экономические выгоды возможны, когда актив может быть:

— использован обособленно или в сочетании с другими активами в процессе производства продукции, работ, услуг, предназначенных для продажи (пп. «а» п. 7.2.1 Концепции),

— обменен на другой актив (пп. «б» п. 7.2.1 Концепции),

— использован для погашения обязательства (пп. «в» п. 7.2.1 Концепции),

— распределен между собственниками организации (пп. «г» п. 7.2.1 Концепции).

*(2) По мнению Минфина России и налоговых органов, при наличии в договоре о приобретении неисключительной лицензии на использование ПО, указания на срок, в течение которого могут быть использованы полученные по ней неисключительные права, налогоплательщик распределяет расходы, осуществленные по такому договору, в течение срока действия лицензии (смотрите, например, письма Минфина России от 31.08.2012 N 03-03-06/2/95, от 05.05.2012 N 07-02-06/128, от 16.01.2012 N 03-03-06/1/15, от 16.12.2011 N 03-03-06/1/829, от 24.11.2011 N 03-03-06/2/181, от 07.06.2011 N 03-03-06/1/331, от 07.06.2011 N 03-03-06/1/330, от 07.11.2006 N 03-03-04/1/727, УФНС России по г. Москве от 22.09.2010 N 16-15/099560@).

Отметим, что по ситуации, схожей с рассматриваемой, специалисты финансового ведомства в письме от 30.12.2010 N 03-03-06/2/225 пояснили, что расходы по приобретенным неисключительным лицензиям на ПО учитываются для целей налогообложения прибыли на дату начала использования налогоплательщиком ПО для осуществления своей деятельности, то есть с момента внедрения ПО в промышленную эксплуатацию и после осуществления всех работ, связанных с внедрением и адаптацией ПО.

По нашему мнению, такой подход не является бесспорным, так как для того, чтобы заказать подрядчикам какие-либо работы (услуги) по внедрению ПО для целей конкретной организации, сначала нужно приобрести право на использование этого ПО. Работы же, проводимые с указанным ПО (переработка (модификация), адаптация), согласно пп. 9 п. 2 ст. 1270 ГК РФ являются использованием прав на ПО.

Данную точку зрения подтверждают некоторые судьи в ситуациях, когда работы по адаптации ПО проводятся после приобретения прав на использование этого ПО (смотрите, например, постановления Седьмого ААС от 08.07.2013 N 07АП-4496/13, от 28.11.2012 по делу N А27-10302/2012, Девятого ААС от 24.12.2008 N 09АП-16304/2008).

Заметим, что п. 1 ст. 252 НК РФ указывает лишь на то, чтобы расходы были произведены для осуществления деятельности, направленной на получение дохода. В отношении расходов по лицензионному договору данное требование выполняется изначально. Положения п. 5 ст. 270 НК РФ (равно как и иных норм данной статьи) к рассматриваемым расходам не применяются, так как эти расходы не связаны с созданием или приобретением амортизируемого НМА.

Документы подтверждающие постановку на бухгалтерский учет результатов собственной разработки

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском и налоговом учете создаваемый организацией как исполнителем программный продукт необходимо учитывать как готовую продукцию.

Приобретаемое у подрядчиков ПО (работы по разработке ПО) не являются нематериальными актива ни в бухгалтерском, ни в налоговом учете. Расходы, связанные с приобретением такого ПО, признаются расходами, связанными с производством и реализацией, и включаются в себестоимость готовой продукции:

Дебет 20 Кредит 60

— учтены затраты на работы по разработке ПО (на основании акта или иного документа, подтверждающего получение результатов работы).

Бухгалтерский учет

Налоговый учет

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет себестоимости готовой продукции;

— Энциклопедия решений. Определение суммы расходов на производство и реализацию. Прямые и косвенные расходы в налоговом учете;

— Вопрос: Организация создавала программу для ЭВМ в течение четырех месяцев: с 1 октября 2018 г. по 31 января 2019 г. Программа учитывалась в качестве готовой продукции. Она была реализована заказчику в мае 2019 года, тогда же были признаны прямые расходы по ее созданию. Косвенные расходы признавались организацией в 4 квартале 2018 года и 1 квартале 2019 года. По завершении разработки программы расходы за январь в отчете по прибыли за полугодие перенесли на прямые расходы. Нужно ли подавать корректировочный отчет по прибыли за 2018 г. и расходы за октябрь-декабрь 2018 г. переносить на прямые расходы? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Правила учета объектов интеллектуальной собственности

Интеллектуальная собственность – специфический предмет для учета. Соответственно, учет будет вестись по особым правилам.

Вопрос: Как отразить в учете организации (пользователя) уплату патентной пошлины за государственную регистрацию предоставления права использования комплекса исключительных прав на объекты интеллектуальной собственности (в том числе товарного знака) по договору коммерческой концессии?

Посмотреть ответ

Первичная документация

Основа бухгалтерского и налогового учета – наличие первичной документации. Она подтверждает наличие права собственности на интеллектуальный объект. Именно на основании сведений из первичной документации формируются бухгалтерские проводки. Рассмотрим бумаги, которые нужны при учете интеллектуальной собственности:

Также существует минимальный перечень первичной документации на интеллектуальную собственность:

Учитываться могут только те объекты, которые соответствуют ряду признаков: использование собственности с целью получения дохода, наличие первичных документов. Данные требования указаны в ПБУ 14/2007.

Вопрос: Включается ли в расходы на оплату труда в целях налогообложения прибыли вознаграждение, выплаченное работнику (автору) за созданный им в рамках исполнения трудовых обязанностей объект интеллектуальной собственности (служебное произведение, изобретение) (ст. 255 НК РФ)?

Посмотреть ответ

Тот или иной документ должен храниться на протяжении определенного времени. К примеру, соглашение об отчуждении исключительных прав должно храниться до смерти автора, а также 70 лет после смерти. Этот период, по сути, является сроком полезного использования объекта. Протяженность полезного использования, указываемая в учете, не может превышать срок хранения документов.

ВАЖНО! ПБУ 14/2007 – это не единственный документ, который регулирует учет активов. Учет отдельных форм объектов устанавливается другими документами. К примеру, для трат на исполнение научных работ актуален ПБУ 17/02.

Отражение объектов в учете

Принять к учету объект можно только после того, как на него переданы исключительные права. В этом случае фирма получает полный объем прав в отношении предмета собственности. Синтетический учет трат осуществляется на счете 08, субсчете 5. Счет нужен для фиксации всех трат фирмы в активах. Эти траты после приобретения исключительных прав принимаются к учету в качестве интеллектуальной собственности. Они фиксируются на счете 04 «Нематериальные активы».

Расчеты по соглашениям с автором проводится на счете 60. Для формирования проводок используются расчетные документы. Затраты на приобретение информационных услуг, услуг посреднических фирм, покупающих объекты интеллектуальной собственности, будут учитываться на счетах 60 или 76.

Приобретенные объекты интеллектуальной собственности могут быть усовершенствованы. Делается это для того, чтобы эти объекты начали приносить прибыль. Все сопутствующие траты будут увеличивать первоначальную стоимость. Соответствующие изменения отражаются на ДТ счета 08 с кредита счетов 70, 10, 16.

Используемые бухгалтерские проводки

При формировании начальной стоимости интеллектуальной собственности нужны данные бухгалтерские проводки:

Если объект покупается за счет кредитов или займов, сопутствующие проценты фиксируются на счете 91. Получение займа отражается данными проводками:

Процент по займу фиксируется в структуре текущих расходов. Они не будут увеличивать стоимость объекта интеллектуальной собственности.

Объекты интеллектуальной собственности могут не только приобретаться фирмой, но и создаваться внутри ее. Предмет будет считаться созданным только в том случае, если над ним проводилась работа по указанию руководителя. Если объект был создан на основании соглашения с заказчиком, не имеющим статуса работодателя, оформляется авторский договор заказа. В первоначальную стоимость предмета входят все затраты, которые были понесены в ходе создания. Рассмотрим бухгалтерские проводки, используемые для учета созданных объектов интеллектуальной собственности:

Налоговый учет

В начальную стоимость интеллектуальной собственности входит полная сумма по соглашению о передаче прав. Из этой суммы вычитается НДС, если он имеет место быть. НДС не принимается к вычету в том случае, если объект интеллектуальной собственности будет использоваться в целях производства. НДС будет входить в первоначальную стоимость. Затраты, связанные с информационными услугами, услугами посреднических фирм, покупающих объекты интеллектуальной собственности, будут облагаться НДС. Вычет НДС может быть выполнен только при наличии следующих условий:

Для целей обложения налогами в начальную стоимость интеллектуальной собственности не входят взносы по обязательному страхованию (основание – статья 257 НК РФ). Эти траты относятся к текущим расходам, входящим в структуру прочих расходов. Списание трат провоцирует налогооблагаемую временную разницу. Создается отложенное обязательство по налогам, фиксируемое с помощью этих проводок:

ВАЖНО! Налоговые обязательства по кредиту, взятому в целях приобретения объекта интеллектуальной собственности, уменьшаются на протяжении всего срока амортизации.

Составление бухгалтерского баланса

В бухгалтерский баланс входят эти активы:

К балансу могут даваться различные пояснения. К примеру, это отражение итогов НИОКР, исполненных сторонним подрядчиком, срок полезного использования, стоимость лицензии без учета амортизации.

Доменное имя как объект интеллектуальной собственности

Доменное имя также может относиться к нематериальным активам. Однако учет такой собственности осуществляется только в том случае, если она соответствует этим критериям:

Если все эти признаки отсутствуют, доменное имя не может считаться нематериальным активом.

Учет объектов интеллектуальной собственности

Интеллектуальная собственность — это особые объекты учета, поэтому учетные операции, в том числе инвентаризация, таких активов имеют свою специфику, о которой мы расскажем в этой статье.

Правовой основой, регулирующей отношения в сфере прав на результаты интеллектуальной деятельности и средства индивидуализации, является часть четвертая Гражданского кодекса (разд. VII ч. IV ГК РФ). Основной, но не единственной нормативной базой для бухгалтерского учета интеллектуальной собственности организации является ПБУ 14/2007 «Учет нематериальных активов» (утв. приказом Минфина России от 27.12.2007 № 153н (далее — ПБУ 14/2007)).

В гражданском праве интеллектуальной собственностью считаются результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридических лиц, товаров, работ, услуг и предприятий, которым предоставляется правовая охрана (п. 1 ст. 1225 ГК РФ). В бухгалтерском учете в качестве интеллектуальной собственности может регистрироваться имущественное право на результаты интеллектуальной деятельности и средства индивидуализации (интеллектуальные права). Причем право может быть как исключительным, так и иным (право следования, право доступа и другие) (ст. 1226 ГК РФ). Следовательно, организация принимает к бухгалтерскому учету в качестве нематериальных активов следующие виды интеллектуальных прав (ст. 1225 ГК РФ):

Для удобства перечень интеллектуальных прав (интеллектуальной собственности), подлежащих правовой охране, первичные подтверждающие документы существования актива, а также сроки действия права, установленные гражданским законодательством, представим схематично (см. таблицу 1).

Таблица 1. Правовая охрана интеллектуальной собственности

Производные и составные произведения науки и искусства

(пп. 1, 2 ст. 1424 ГК РФ)

Еще один важный вопрос, который решается при годовой инвентаризации, — это последующая оценка нематериального актива (разд. III ПБУ 14/2007). Логично предположить, что бренд успешной компании, заключенный в товарном знаке и иных средствах индивидуализации товара и производителя, с течением времени должен иметь тенденцию к удорожанию. В таком случае возможна переоценка соответствующих нематериальных активов. Методика переоценки не является предметом настоящей статьи, но все же отметим, что для товарного знака и (или) знака обслуживания возможны два подхода:

Интеллектуальные права, активы и капитал

В частности, понятие интеллектуальных активов несколько шире интеллектуальных прав (интеллектуальной собственности), а деловая репутация организации, будучи нематериальным активом, почти никак не соотносится с другими интеллектуальными ресурсами этой организации.

Такие понятия, как «интеллектуальные активы» или «интеллектуальный капитал», давно уже закрепились в профессиональной литературе, но несколько слов хотелось бы сказать о деловой репутации компании.

В гражданском законодательстве понятие «деловая репутация» применяется в отношении физического лица в качестве неотчуждаемого нематериального блага (ст. 150 ГК РФ).

Для деловой репутации организации юридического определения не существует. Если исходить из аналогии закона применительно к юридическому лицу, то, на первый взгляд, деловая репутация компании не обладает гражданской оборотоспособностью как неотчуждаемое благо. Следовательно, деловая репутация организации вроде бы не может являться объектом бухгалтерского учета в составе нематериальных активов. Однако ПБУ 14/2007 предполагает возможность приобретения такого актива вместе с предприятием (его части) как имущественного комплекса.

Определение деловой репутации, приведенное в ПБУ 14/2007, полностью соответствует признанию гудвила от выгодной покупки (присоединения) предприятия, сформулированному в Международном стандарте финансовой отчетности «Объединение бизнеса»(п. 32 МСФО (IFRS) 3). Перевод английского goodwill имеет множество вариантов: это, например, и «добрая воля», и «репутация». Исторически так сложилось, что в российских стандартах бухгалтерского учета закрепился перевод английского goodwill как «деловая репутация». Поэтому не стоит бухгалтерский термин «деловая репутация» понимать буквально и тем более по аналогии с юридическим понятием, применимым к физическим лицам.

В некотором смысле это — синтетическое понятие, которое включает в себя наличие стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала поглощенной компании. Иными словами, деловая репутация как нематериальный актив не может существовать, например, для вновь созданной компании или такой коммерческой организации, которая никогда не поглощала (присоединяла) другой бизнес. Наконец, если сказать еще проще, — в балансе не может быть собственной деловой репутации компании.

В свою очередь, наличие такого актива в бухгалтерском балансе организации для квалифицированного пользователя означает, что компания является правопреемником одного или нескольких юридических лиц, которые были присоединены в отчетном или в прошлых периодах. Несмотря на то что в ПБУ 14/2007 прямого требования об обязательном раскрытии в отчетности информации о произведенных компанией поглощениях не содержится, наличие в балансе деловой репутации требует детального раскрытия о произведенных покупках предприятий (или их части). И наоборот, в том случае, если деловая репутация в бухгалтерском балансе есть, но компания не расшифровывает в пояснениях к годовой бухгалтерской отчетности происхождение такого актива, то с высокой долей вероятности можно заподозрить, что отчетность компании в этой части не совсем достоверна.

Место интеллектуальной собственности в учете и отчетности

Напомним, что формирование в учете и отчетности информации о затратах, связанных с выполнением научно-исследовательских, опытно-конструкторских и технологических работ (НИОКР), осуществляется организациями в соответствии с ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утв. приказом Минфина России от 19.11.2002 № 115н ).

Согласно разъяснениям Минфина России (Информация Минфина России № ПЗ-8/2011) следует обратить внимание на следующие различия в учете активов, признанных в качестве результатов исследований и разработок или как нематериальные активы.

Относительно недавно появился новый официальный стандарт бухгалтерского учета для особого типа нематериальных активов. Речь идет о ПБУ 24/2011 «Учет затрат на освоение природных ресурсов», которое применяется начиная с отчетности за 2012 год (приказ Минфина России от 06.10.2011 № 125н (далее — ПБУ 24/2011)). В учетной политике для целей бухгалтерского учета организация самостоятельно устанавливает виды поисковых затрат, которые признаются внеоборотными поисковыми активами. Остальные же поисковые затраты признаются расходами по обычным видам деятельности (п. 4 ПБУ 24/2011). Поисковые активы делятся на материальные и нематериальные и учитываются на отдельных субсчетах счета 08 «Вложения во внеоборотные активы» (п. 9 ПБУ 24/2011).

Конкретный перечень затрат, включаемый в стоимость нематериальных поисковых активов на основе рекомендованного стандартом, организация самостоятельно устанавливает в своей учетной политике.

В фактические затраты на приобретение (создание) нематериальных поисковых активов могут, например, включаться:

При всей схожести критериев признания объектов учета в качестве нематериальных активов затраты на НИОКР и поисковые нематериальные активы отражаются в бухгалтерском учете обособленно от первых (см. таблицу 2).

Таблица 2. Сравнительная характеристика критериев признания объектов интеллектуальной собственности в качестве нематериальных активов

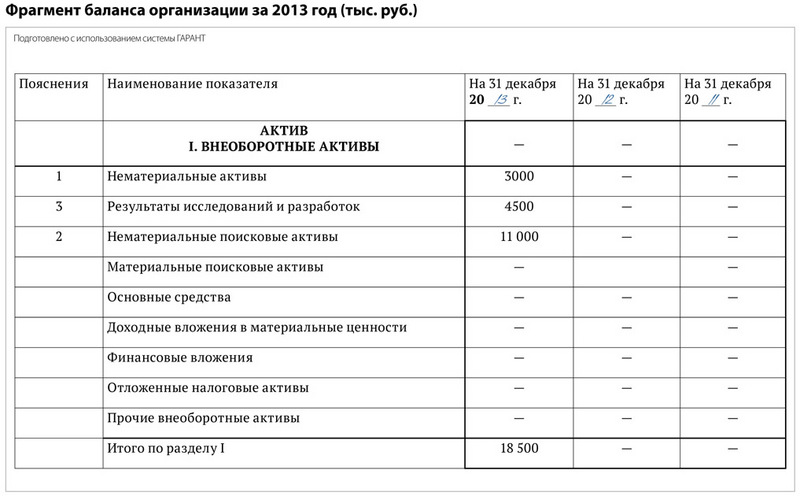

Пример

Компанией «АКТИВ» в феврале 2013 г. была получена лицензия сроком на 10 лет с правом на выполнение работ по поиску, оценке месторождений полезных ископаемых. Стоимость лицензии — 12 000 000 руб. В декабре 2013 г. компания приобрела доменное имя в сети Интернет стоимостью 3 000 000 руб. без НДС по договору уступки исключительных прав. Доменное имя принято на учет в составе нематериальных активов. Кроме того, в декабре по акту приема-передачи организация приняла результаты НИОКР в сумме 4 500 000 руб. без НДС. Все цифровые данные условные.

В бухгалтерском учете организации могут быть сделаны следующие записи:

ДЕБЕТ 08-НПА КРЕДИТ 76

– 12 000 000 руб. — получена лицензия со сроком полезного использования более 12 месяцев (10 лет, или 120 месяцев). Стоимость лицензии в марте 2013 г. отражена в составе нематериальных поисковых активов (НПА);

ДЕБЕТ 08 КРЕДИТ 76

– 3 000 000 руб. — приобретено исключительное право на доменное имя со сроком полезного использования свыше 12 месяцев (10 лет, или 120 месяцев);

ДЕБЕТ 04 КРЕДИТ 08

– 3 000 000 руб. — стоимость исключительного права на доменное имя отражена в составе нематериальных поисковых активов;

ДЕБЕТ 08-НИОКР КРЕДИТ 60

– 4 500 000 руб. — приняты к учету результаты исследований и разработок.

Напомним, что единица бухгалтерского учета материальных и нематериальных поисковых активов определяется организацией применительно к правилам бухгалтерского учета основных средств и нематериальных активов соответственно (п. 10 ПБУ 24/2011). Поэтому в бухгалтерском балансе эти активы должны отражаться по балансовой стоимости за вычетом амортизации (п. 17 ПБУ 24/2011).

Начислим амортизацию по состоянию на 31 декабря для нематериальных поисковых активов сводной проводкой:

– 1 000 000 руб. (12 000 000 руб. : : 120 месяцев х 10 месяцев) — начислена амортизация нематериального поискового актива за период март — декабрь.

Фрагмент бухгалтерского баланса организации за 2013 г. будет выглядеть так (см. образец ниже, файл pic_2):

К бухгалтерскому балансу могут быть сделаны следующие пояснения:

1. В составе нематериальных активов отражена стоимость исключительных прав на доменное имя в сети Интернет со сроком полезного использования 120 месяцев.

2. В составе результатов исследований и разработок отражены результаты НИОКР, выполненных сторонним подрядчиком. Ожидаемый срок использования полученных результатов — 5 лет.

3. В составе нематериальных поисковых активов отражена стоимость лицензии за вычетом амортизации:

12 000 000 – 1 000 000 = 11 000 000 руб.

Доменные имена и другие интернет-ресурсы

Заметим, что один домен может указывать только на один сайт, но у самого интернет-сайта может быть более одного доменного имени. Например, сайт компании может иметь латинское имя в зоне «ru» и кириллическое имя в зоне «рф». Пользователь, набирая любое из этих имен в адресной строке браузера, в каждом случае попадет на сайт компании «Актив».

Такая ситуация может стимулировать компании приобретать дополнительные доменные имена для увеличения своего присутствия в сети Интернет. В этой связи актуальным для бухгалтера является вопрос правильного учета приобретаемых доменных имен. В приведенном выше примере мы априори предложили учитывать исключительное право на доменное имя в сети Интернет в качестве отдельного объекта учета в составе нематериальных активов. Тем не менее на некоторых аспектах учета исключительных прав на доменные имена в сети Интернет хотелось бы остановиться более подробно.

Итак, основным критерием признания для объектов гражданских прав является их оборотоспособность, то есть возможность их свободного отчуждения или перехода от одного лица к другому в порядке универсального правопреемства (наследование, реорганизация юридического лица) либо иным способом, если эти объекты не изъяты из оборота или не ограничены в обороте (п. 1 ст. 129 ГК РФ).

Практика показывает, что доменные имена обладают реальной оборотоспособностью, то есть право на его использование может быть отчуждено правообладателем. Причем судами признается, что правила регистрации доменных имен и перехода прав на их использование могут определяться и устанавливаться, в том числе и обычаями делового оборота (пост. Восемнадцатого ААС от 06.04.2011 № 18АП-2336/11). Кроме того, судом указано, что доменное имя используется в сети Интернет в том числе для идентификации владельца информационного ресурса и ассоциируется у потребителя с конкретным участником хозяйственного оборота или его деятельностью (пост. Президиума ВАС РФ от 16.01.2001 № 1192/00). То есть доменное имя помимо чисто служебной сетевой функции еще выполняет функцию, аналогичную той, для которой предназначен товарный знак.

Таким образом, можно сделать вывод о том, что исключительное право на доменное имя является охраняемым средством индивидуализации в сети Интернет, которое как имущественное право может отчуждаться (т. е. передаваться другому лицу как на возмездной, так и безвозмездной основе).

Следовательно, исключительное право на доменное имя в сети соответствует всем необходимым критериям для признания его нематериальным активом (п. 3 ПБУ 14/2007), а именно:

При принятии нематериального актива к бухгалтерскому учету организация определяет срок его полезного использования (п. 25 ПБУ 14/2007).

Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (или для использования в деятельности, направленной на достижение целей создания некоммерческой организации).

Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования.

В то же время в налоговом учете срок полезного использования объекта нематериальных активов определяется исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами.

По нематериальным активам, срок полезного использования которых определить невозможно, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика) (п. 2 ст. 258 НК РФ).

Учитывая все вышеизложенное, при принятии на бухгалтерский учет исключительного права на доменное имя в сети Интернет в составе нематериальных активов срок полезного использования целесообразно установить в расчете на 10 лет.

- документы подтверждающие полномочия сторон на подписание коллективного договора

- документы подтверждающие постановку на учет основных средств