документы пришли позже как принять в учете

Как принять к учету «старые» документы, которые опоздали на год

Обычно, бухгалтера стараются «подобрать» все документы при подготовке годовой отчетности. Но, не все зависит от бухгалтера, документы могут прийти с опоздание на год и больше.

Документы должны быть отражены в учете в том отчетном периоде, к которому они относятся.

Если документы прошлого года не поступили вовремя, они отражены в учете компании и не попали в отчетность. В большой долей вероятности можно утверждать, что это повлекло за собой искажение годовой бухгалтерской (финансовой) отчетности и занижение либо завышение налоговой базы по прибыли. Это ошибка и ее нужно исправлять.

В бухгалтерском учете

Исправление ошибок прошлого периода в бухгалтерском учете зависит от того какая это ошибка, а именно, существенная либо несущественная.

Право определить серьезность ошибки в соответствии в ПБУ 22/10 дано самой организации, но с рекомендациями.

Руководство компании вправе определить существенность ошибки на того, как именно ошибка повлияла на итоговые годовые данные бухгалтерской отчетности.

Ошибку следует признать существенной, если она влияет на экономические решения, принимаемые заинтересованными лицами на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенные и несущественные ошибки

Существенная ошибка

Существенная ошибка может быть выявлена до утверждения отчетности и после. Порядок исправления такой ошибки приведен в пункте 9 ПБУ 22/2010.

Ошибка, выявленная после утверждения бухгалтерской отчетности, исправляется:

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности. Так, как будто ошибки не было.

Например, в текущем 2021 году нужно исправить такую ошибку. Делаем проводки по отражению операций прошлого 2020 года в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Далее, когда будет составлять отчетность за 2021 года нужно пересчитать показатели по 2020 году, как будто ошибки никогда не было.

Несущественная ошибка

Несущественную ошибку исправляют в том месяце, в котором она обнаружена.

Прибыль или убыток, возникшие в результате исправления ошибки, нужно отразить в составе прочих доходов или расходов текущего отчетного периода по счету 91. Таков порядок прописан в пункте 14 ПБУ 22/10.

Ошибка выявлены до утверждения годовой бухгалтерской отчетности

Если ошибка выявлены до утверждения годовой бухгалтерской отчетность, исправления можно внести в 2021 году.

Согласно пункту 8 ПБУ 22/10, существенная ошибка предшествующего отчетного периода, выявленная после сдачи бухгалтерской отчетности акционерам, участникам ООО, в налоговую, но до даты ее утверждения, исправляется в порядке, установленном пунктом 6 ПБУ.

Нужно сделать записи по соответствующим счетам бухучета за декабрь отчетного года.

Исправленную отчетность нужно заново отправить всем заинтересованным. Это те же адресаты. Которые получили первый вариант отчетности.

Как исправить налоговую базу по прибыли

Для исправления данных по налоговой базе нужно руководствоваться статьями 54 и 81 Налогового кодекса РФ.

Налог переплатили

Если допущенные ошибки привели к излишней уплате налога на прибыль, можно сдать уточненку. Хотя, налоговики не требует сдачи уточненной декларации в этом случае, при условии, что год с ошибкой и последующий годы были прибыльными (письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Достаточно отразить в декларации по налогу на прибыль за текущий период убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде, в соответствии с пп. 1 п. 2 ст. 265 НК РФ.

Налог не доплатили, ушли в убыток

Если найденная ошибка приведет в недоимке или налоговая декларация станет убыточной, уточненную декларацию нужно сдать обязательно. И будьте готовы к камеральной проверке.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Единый налоговый платеж: законопроект принят

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Правила учета опоздавших документов

Наверняка каждый бухгалтер хоть раз получал документы с опозданием: по вине забывчивого контрагента либо из-за халатности работников самой организации. Нужного документа нет – это факт. И от бухгалтера в этой ситуации требуется оценить «масштаб проблемы» и принять верное решение. Как поступить в этой ситуации, не нарушая требований действующего законодательства?

Бухгалтерские «табу»

Начнем с бухгалтерского учета. В соответствии с требованиями статей 8 и 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» до тех пор, пока вы не располагаете первичными документами, подтверждающими хозяйственную операцию, у вас нет оснований отражать ее в бухгалтерском учете.

Обнаружив документ с опозданием, необходимо руководствоваться пунктом 11 Указаний о порядке составления и представления бухгалтерской отчетности (утв. приказом Минфина России от 22 июля 2003 г. № 67н). Из содержания этого пункта вытекают сразу три бухгалтерских правила.

Правило 1. Пропущенные операции в пределах одного и того же отчетного периода записывайте в месяце их обнаружения.

Если вы обнаружили, что неверно отражены хозяйственные операции (документы поступили с опозданием) текущего периода до окончания отчетного года, исправления производятся записями по соответствующим счетам бухгалтерского учета в том месяце отчетного периода, когда выявлены искажения.

Правило 2. Забытые операции года, за который еще не представлена отчетность, датируйте декабрем.

Когда о пропущенной хозяйственной операции стало известно в отчетном году после его завершения, но годовая бухгалтерская отчетность еще не утверждена в установленном порядке, исправления производятся записями декабря года, за который подготавливается к утверждению и представлению годовая бухгалтерская отчетность.

Правило 3. Прошлогодние пропущенные операции отражайте в текущем периоде.

Если обнаружили в текущем отчетном периоде, что хозяйственные операции неправильно отражены на счетах бухгалтерского учета в прошлом году, исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год (после утверждения в установленном порядке годовой бухгалтерской отчетности) вносить не нужно.

Более того, изменения в бухгалтерской отчетности, относящиеся как к отчетному году, так и к предшествовавшим периодам (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных (п. 39 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29 июля 1998 г. № 34н, далее – Положение). В пункте 80 Положения конкретизируется механизм отражения в бухгалтерском учете прибыли или убытка прошлых лет, выявленных в отчетном году. Так, если прибыль или убыток выявлены в отчетном году, но относятся к операциям прошлых лет, они должны включаться в финансовые результаты организации отчетного года.

Чтобы исправить ошибки прошлых лет, выявленные в текущем году, в бухгалтерском учете используется счет 91 «Прочие доходы и расходы».

Таким образом, в бухгалтерском учете ошибки исправляются в том периоде, когда обнаружены.

| Внимание! |

| В настоящее время существует проект отдельного Положения по бухгалтерскому учету: ПБУ 22/2009 «Исправление ошибок в бухгалтерском учете и отчетности», разработанный Минфином России еще в конце прошлого года. Проект предполагает, что все ошибки необходимо делить на существенные и несущественные, а порядок их исправления в бухгалтерском учете будет зависеть от момента, когда они выявлены, и уровня существенности. Информацию в отношении существенных ошибо, предшествующих отчетных периодов, выявленных в отчетном периоде, необходимо будет отражать в пояснительной записке к годовой бухгалтерской отчетности организации. Однако в настоящее время данное ПБУ не принято, а значит исправлять ошибки в бухгалтерском учете необходимо по действующим ныне правилам. |

Налоговые правила

Не так просто отразить операцию по опоздавшему документу и в налоговом учете. Продолжим список правил учета опоздавших документов…

Правило 4. Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся.

Если вы обнаружили документ с опозданием, расходы можно отнести в уменьшение налоговой базы по налогу на прибыль, но только того отчетного (налогового) периода, к которому они относятся (п. 1 ст. 272 НК РФ). Это, безусловно, приведет к необходимости представлять уточненные налоговые декларации за тот период, которым датирован документ.

Некоторые бухгалтеры ошибочно полагают, что, получив документ, датированный прошлым отчетным периодом, в текущем подавать «уточненку» не нужно. Ведь все события происходят в рамках одного налогового периода и, независимо от того, когда будут учтены расходы или доходы по году, сумма налога на прибыль будет правильной. Это неверно. Следует напомнить, что при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым как налоговым, так и отчетным периодам, в текущем налоговом (отчетном) периоде Налоговый кодекс требует провести перерасчет налоговой базы и суммы налога за период, в котором совершены указанные ошибки (искажения) (п. 1 ст. 54 НК РФ).

Кроме того, пункт 1 статьи 54 и пункт 1 статьи 81 Налогового кодекса обязывают налогоплательщика подавать уточненную декларацию, если налог к уплате по ней был занижен, и дают право представить «уточненку», если такого занижения не произошло. Следовательно, если вы воспользовались этим правом и решили не подавать корректирующую декларацию, вы добровольно попрощались с частью расходов.

Конечно же, переплачивать налог не хочется, но и подавать «уточненку» тоже не лучший вариант – это привлечет внимание налоговых инспекторов. К чему может привести такой ход рассуждений, покажем на примере.

Пример

Бухгалтер получил акт об оказании услуг с опозданием на год. Решая не привлекать пристального внимания инспекторов и не представлять уточненную декларацию, он, казалось бы, нашел выход: пункт 2 статьи 265 Налогового кодекса дает возможность учесть в составе внереализационных расходов убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде. Более того, в декларации по налогу на прибыль организаций (утв. приказом Минфина России от 5 мая 2008 г. № 54н) для таких затрат отведена отдельная строка 301 Приложения № 2 к листу 02.

Однако такие рассуждения являются неверными. Объясним почему.

Акт об оказании услуг – документ, в котором указана конкретная дата составления. Следовательно, период возникновения затрат определен. Расходы, которые подтверждены первичными документами и относятся к предыдущим отчетным (налоговым) периодам, в составе убытков прошлых налоговых периодов, выявленных в отчетном (налоговом) периоде, по строке 301 Приложения № 2 к листу 02 декларации по налогу на прибыль не отражаются, поскольку имеют дату возникновения (п. 7.3 Порядка заполнения налоговой декларации по налогу на прибыль организаций, утв. приказом Минфина России от 5 мая 2008 г. №54 н).

Подобные ситуации достаточно часто являлись предметом судебного разбирательства. И судебная практика в отношении налогоплательщиков неоднозначна.

| Арбитражная практика |

| Налогоплательщик отразил в декларации по налогу прибыль организаций убытки прошлых лет, выявленные в текущем отчетном периоде. Решения в пользу налогоплательщиков: постановления ФАС Московского округа от 16 января 2008 г. № КА-А40/13948-07 по делу № А40-76807/06-142-512; от 11 марта 2009 г. № КА-А40/1255-09 по делу № А40-32554/08-129-101; от 31 мая 2006 г. № КА-А40/4822-06 по делу № А40-55283/05-90-425 Решения в пользу налоговых органов: постановления ФАС Уральского округа от 9 января 2008 г. № Ф09-10856/07-С3 по делу № А76-6072/07, ФАС Северо-Западного округа от 16 апреля 2007 г. № А56-14502/2006, ФАС Восточно-Сибирского округа от 26 ноября 2007 г. № А19-9257/07-57-Ф02-8708/07, ФАС Волго-Вятского округа от 1 марта 2006 г. № А11-5827/2005-К2-24/239, ФАС Северо-Западного округа от 08 ноября 2006 г. № А21-7106/2005). |

Однако, Высший Арбитражный Суд РФ в постановлении от 9 сентября 2008 г. № 4894/08 вынес однозначный вердикт: положения подпункта 1 пункта 2 статьи 265 Налогового кодекса следует применять в текущем налоговом периоде только в случае, когда период возникновения расходов, понесенных налогоплательщиком, неизвестен. Во всех других случаях расходы, относящиеся к прошлым налоговым периодам, отражать в налоговом учете следует по требованиям статей 54 и 272 Налогового кодекса. С выходом данного постановления шансы отстоять свою правоту у налогоплательщиков значительно уменьшились.

Правило 5. Не пытайтесь уйти от «убыточной» декларации.

Случается, при сдаче «убыточных» деклараций по налогу на прибыль налоговики рекомендуют уменьшить суммы отраженных в декларации расходов, дабы превратить убыточную декларацию в «безубыточную». Ни для кого не секрет, что проблема отражения в декларации понесенных убытков с недавних пор стоит очень остро и зачастую бухгалтеры следуют неофициальным рекомендациям – не показывают часть затрат в одном отчетном периоде в надежде на то, что в следующем выручка позволит и расход показать, и получить прибыль.

Однако следует помнить о порядке определения суммы расходов на производство и реализацию, который установлен статьей 318 Налогового кодекса.

Если вы применяете метод начисления, все расходы отчетного периода должны подразделяться на прямые и косвенные. Конкретный перечень расходов определяется налогоплательщиками самостоятельно в учетной политике для целей налогообложения.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода только по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со статьей 319 Налогового кодекса (п. 2 ст. 318 НК РФ).

Косвенные расходы на производство и реализацию, осуществленные в отчетном (налоговом) периоде, в полном объеме будет относиться к расходам текущего отчетного (налогового) периода. Поэтому нельзя их переносить из одного отчетного периода в другой, даже если подтвердите факт получения первичных документов с опозданием. Налоговый кодекс такой возможности не дает. Эти расходы организации до получения доходов от деятельности формируют убыток текущего отчетного (налогового) периода.

Если вы намеренно не показываете расходы в одном отчетном периоде, то в следующем вам необходимо подать уточненную декларацию за период, к которому относятся эти затраты, и, как следствие, признать убыток. Возникает замкнутый круг… Поэтому, принимая решение о переносе части расходов в более «благополучную» декларацию, вы должны понимать, что, скорее всего, они будут потеряны.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Что нужно учитывать, если первичка поступает позже?

Первичку по длящимся услугам, которая поступают с опозданием на месяц, можно учесть в том периоде, к которому относятся расходы, но при соблюдении определенных условий.

По таким услугам, как связь, коммуналка и т. п., подтверждающие первичные документы чаще всего датированы следующим месяцем после месяца оказания услуги.

Если первичный документ составлен непосредственно после окончания месяца — в течение разумного срока, но до даты сдачи декларации — то, по мнению Минфина, эти документы можно учитывать в том отчетном периоде, к которому относятся расходы.

Минфин России письме от 29 сентября 2021 г. № 03-03-06/1/78815 дал разъяснения бухгалтерам о том, как принимать к учету первичку по длящимся услугам.

Как подтвердить расходы по налогу на прибыль

При методе начисления расходы по прибыли признаются в том периоде, к которому они относятся, независимо от фактической даты оплаты услуг.

По услугам, которые чаще всего относятся к прочим расходам, есть 3 варианта определения даты их осуществления.

Перечень прочих расходов есть в статье 264 Налогового кодекса.

В случае с длящимися услугами самый подходящий вариант — это дата предъявления подтверждающих документов.

Дата предъявления документа

Для принятия в расходы по налогу на прибыль датой предъявления документа считается дата его составления.

По многим длящимся услугам, например, по услугам связи, подтверждающие документы обычно датированы следующим месяцем.

Ведь и составляют их после окончания месяца — такова специфика услуги.

Первичный документ по длящимся услугам, составленный позже месяца, к которому относятся услуги, принять можно в том периоде, который указан в документе.

Но при условии, что документ составлен до даты представления декларации по налогу на прибыль организации, то есть до 28 числа.

Кстати, по услугам аренды у Минфина такое мнение уже давно (письмо Минфина России от 24 марта 2014 г. № 03-03-06/1/12764).

Обосновать вычет по НДС

Декларацию по НДС нужно сдать до 25 числа месяца, следующего за истекшим налоговым периодом — кварталом. Часто закрывающие документы поступают после завершения квартала.

В НК РФ установлены общие правила для получения налогового вычета по НДС.

Если товары, работы, услуги были приняты к учету в одном квартале, а счет-фактура получен в следующем, заявить вычет НДС можно в истекшем квартале.

Но при условии, что счет-фактура получен до сдачи декларации, то есть, до 25 числа следующего месяца.

Причем первичные документы и счет-фактура могут быть даже датированы месяцем представления декларации по НДС.

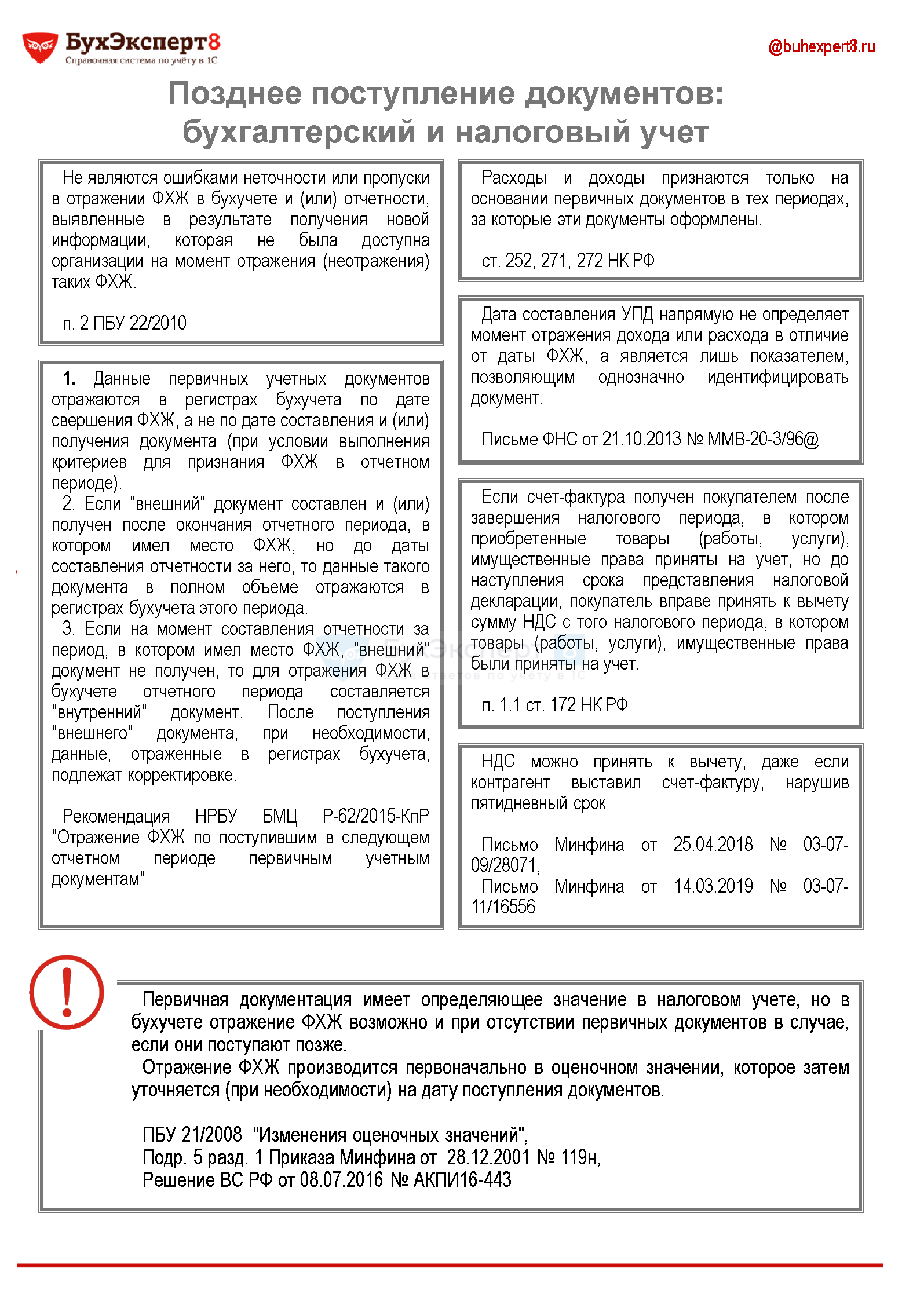

Позднее поступление документов: бухгалтерский и налоговый учет

Распечатайте или разместите на рабочий стол компьютера Памятку — и у вас всегда под рукой будет наглядная инструкция.

Не ошибка

Не являются ошибками неточности или пропуски в отражении ФХЖ в бухучете и (или) отчетности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких ФХЖ (п. 2 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»).

Позднее поступление документов

Первичная документация имеет определяющее значение в налоговом учете, но в бухучете отражение ФХЖ возможно и при отсутствии первичных документов в случае, если они поступают позже.

Отражение ФХЖ производится первоначально в оценочном значении, которое затем уточняется (при необходимости) на дату поступления документов (ПБУ 21/2008 «Изменения оценочных значений», Подр. 5 разд. 1 Приказа Минфина РФ от 28.12.2001 N 119н, Решение ВС РФ от 08.07.2016 N АКПИ16-443).

Бухучет

Рекомендация НРБУ БМЦ Р-62/2015-КпР «Отражение ФХЖ по поступившим в следующем отчетном периоде первичным учетным документам»:

Получите понятные самоучители 2021 по 1С бесплатно:

Корректировки

Изменение оценочного значения подлежит признанию в бухучете путем включения в доходы или расходы организации (перспективно) (п. 4 ПБУ 21/2008 «Изменения оценочных значений»):

Изменение оценочного значения, непосредственно влияющее на величину капитала организации, подлежит признанию путем корректировки соответствующих статей капитала в бухгалтерской отчетности за период, в котором произошло изменение (п. 5 ПБУ 21/2008 «Изменения оценочных значений»).

Бухучет

Аналогичный подход отражен в Рекомендации Р-18/2011-КпТ «Неотфактурованные поставки и исправление ошибок».

Налоговый учет

Аналогичный подход принят при отражении данных первичного документа для целей налогового учета в Письме ФНС от 21.10.2013 N ММВ-20-3/96@: дата составления УПД напрямую не определяет момент отражения дохода или расхода в отличие от даты ФХЖ, а является лишь показателем, позволяющим однозначно идентифицировать документ.

Расходы и доходы признаются только на основании первичных документов в тех периодах, за которые эти документы оформлены (ст. 252, 271, 272 НК РФ).

Позднее поступление счетов-фактур

Если счет-фактура получен покупателем после завершения налогового периода, в котором приобретенные товары (работы, услуги), имущественные права приняты на учет, но до наступления срока представления налоговой декларации, покупатель вправе принять к вычету сумму НДС с того налогового периода, в котором товары (работы, услуги), имущественные права были приняты на учет (п. 1.1 ст. 172 НК РФ).

Позднее выставление счетов-фактур

НДС можно принять к вычету, даже если контрагент выставил счет-фактуру, нарушив пятидневный срок (Письма Минфина РФ от 25.04.2018 N 03-07-09/28071, от 14.03.2019 N 03-07-11/16556).

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 3,67 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за вебинар по налогу на прибыль, очень информативно!

Что делать если документы пришли к вам с опозданием?

Инструкция для бухгалтерии по принятию на расходы услуг ОФД в случае, если документы пришли позже установленного срока.

Согласно пункту 1 статьи 171 НК РФ «налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со статьей 166 настоящего Кодекса, на установленные настоящей статьей налоговые вычеты». Как видим, применение вычета по Налоговому кодексу — это право налогоплательщика. А правом, как известно, можно распоряжаться по своему усмотрению. Соответственно, буквальное прочтение Налогового кодекса дает однозначный ответ на вопрос, что делать с опоздавшим счетом-фактурой: налогоплательщик может либо исправлять отчетность, либо «перенести» вычет на текущий период. И тот, и другой подход будет правильным.

Но также имеется Постановление Правительства РФ от 02.12.2000 № 914, которым утверждены правила ведения книги покупок и продаж, то количество вариантов поубавится. Так, в пункте 2 постановления № 914 говорится, что покупатели ведут учет счетов-фактур по мере их поступления от поставщиков. Проще говоря, счет-фактуру, поступивший в октябре, в книгу покупок нужно включать также в октябре, даже если сами операции, по которым этот счет-фактура выставлен, совершены в сентябре или августе. То есть правительство против подачи «уточненок» из-за опоздавших счетов фактур. Поэтому чтобы обезопасить себя от возможных претензий со стороны налоговиков по поводу включения в вычеты сумм, относящихся к предыдущим периодам, желательно в бухгалтерии завести журнал учета поступившей корреспонденции. И вносить в него сведения о дате поступления каждого счета-фактуры. Этот журнал вкупе с книгой продаж будет подтверждать обоснованность «переноса» вычета и, в случае претензий налоговиков, избавит от необходимости переделывать декларацию.

Статья 272 НК РФ говорит, что расходы для целей налогообложения нужно признавать в том отчетном (налоговом) периоде, к которому они относятся. Выходит, если документы, подтверждающие расход, поступили уже после «закрытия» периода и сдачи отчетности, нужно подавать уточненную декларацию. Однако такой вывод оказывается правильным далеко не всегда. Так, если речь идет об учете расхода в рамках одного налогового периода, «опоздавшие» расходы можно безболезненно учесть в периоде фактического получения документов. Ведь налоговая база по налогу на прибыль в течение года считается нарастающим итогом (п. 7 ст. 274 НК РФ). Поэтому недоучет расходов (и соответственно переплата налога) в одном отчетном периоде на абсолютно законных основаниях может компенсироваться путем уменьшения базы в следующем. Ни недоимки, ни пеней это не повлечет.

А вот если «опоздавшие» расходы относятся к прошлому году, то без уточненной декларации уже не обойтись. Ведь возможность скорректировать налог, прикрываясь правилом о подсчете налоговой базы нарастающим итогом, здесь отсутствует, так как речь идет о разных налоговых периодах.

Но это не касается арендных платежей, платы за услуги связи, юридические, информационные, консультационные, аудиторские и другие услуги. Дело в том, что по этим услугам НК РФ предоставляет налогоплательщику самому определить, какая из трех дат будет считаться датой признания расхода. Так, согласно подпункту 3 пункта 7 статьи 272 НК РФ эти расходы можно учитывать либо на дату расчетов, указанную в договоре, либо на последнее число периода, либо на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов.

Очевидно, что для нейтрализации последствий «опоздавших» документов нужно выбрать и закрепить в учетной политике последний вариант. То есть учитывать такие расходы на дату предъявления документов. Ведь в таком случае если нет документа, то нет и самого расхода. Соответственно, периодом признания расхода будет именно тот месяц, когда фактически поступили документы. И даже если это произошло в следующем году, уточненную декларацию подавать уже не нужно.

Остается только решить вопрос с подтверждением даты поступления документа. И здесь нам вновь поможет журнал учета поступившей корреспонденции регистрации документов, поступивших в бухгалтерию, где мы будем отражать не только счета-фактуры, но и документы на оплату арендных платежей, коммунальных и прочих услуг.