долг населения россии по кредитам 2020

В России оценили задолженность граждан перед банками

Совокупная задолженность россиян по банковским кредитам по итогам III квартала возросла с начала года почти на 10% и достигла около 19,3 трлн рублей.

«По итогам третьего квартала совокупная задолженность россиян по банковским кредитам составила 19,28 трлн рублей, увеличившись на 9,8% с начала года», — сообщили ТАСС в пресс-службе Общероссийского народного фронта.

По данным ОНФ, в настоящий момент «средняя семья отдает около 32% от годового дохода на погашение кредитов». В пресс-службе уточнили, что год назад средний уровень закредитованности в III квартале 2019 года составлял 30%, а средняя задолженность домохозяйства составила 341 тыс. рублей.

Эксперты полагают, что «динамика роста закредитованности связана, прежде всего, с ипотекой, которая остается главным драйвером роста кредитов населению».

Днем ранее газета «Известия» предупредила со ссылкой на прогноз Национального рейтингового агентства, что снижение ставок по вкладам вследствие мягкой денежно-кредитной политики Центробанка РФ и введение налога на доход с крупных депозитов может в 2020–2025 годах привести к перетоку 3,4 трлн рублей из банков в альтернативные инвестиционные инструменты.

По оценке НРА, большая часть этих средств может уйти на фондовый рынок, а также в недвижимость и наличную валюту.

Опрошенные издание эксперты фиксировали, что уже сейчас со срочных депозитов утекло порядка 1,7 трлн рублей.

В то же время, указали специалисты, в поисках альтернативных инвестиций гражданам нужно помнить о повышенных рисках. Например, с большой осторожностью вкладываться в дополнительное жилье с привлечением кредитных средств.

До этого стало известно, что индекс лояльности клиентов к банкам (NPS, готовность рекомендовать банк) в России по итогам января-августа текущего года приблизился к нулю и составил всего 1,3 пункта — это новый минимум за последние 5 лет, следует из опубликованных на прошлой неделе результатов опроса аналитического центра НАФИ.

В начале этого года индекс NPS составлял 5 пунктов, а еще в 2016 году, когда НАФИ начал такие расчеты, — 43 пункта. Эксперты полагают, что главные причины снижения лояльности к банкам — растущая финансовая грамотность клиентов и активная продажа банками своих услуг. Это, как указывают в НАФИ, не всегда нравится потребителям.

Опрос аналитического центра показал, что своим банком не удовлетворены 35,4% россиян. Они заявили, что не будут рекомендовать его своим знакомым и, возможно, находятся в поиске альтернативы. Впрочем, 36,7% участников опроса довольны своим банком.

ЦБ указал на заметный рост проблемных долгов населения в банках

В мае банки столкнулись с ухудшением качества розничного кредитного портфеля. За месяц объем просроченной задолженности физлиц вырос на 25 млрд руб., или на 3%, сообщил ЦБ. «Рост не критичный, но выше обычного — за 2017–2019 годы он не превышал 17 млрд руб.», — говорится в «Обзоре банковского сектора».

При этом доля просрочки в розничном портфеле банков увеличилась не так значительно: с 4,6 до 4,7%. В мае кредитование населения начало восстанавливаться после значительного спада в апреле — портфель банков вырос на 43 млрд руб., или на 0,2%.

За счет чего растет просрочка

Как отмечает ЦБ, на динамику проблемных долгов повлияло снижение доходов населения из-за ограничений, введенных для борьбы с пандемией коронавируса. Еще в апреле Росстат зафиксировал снижение реальных зарплат на 2% в годовом выражении впервые почти за четыре года.

В мае 47% россиян столкнулись с ростом расходов, показал недавний опрос, проведенный по заказу Банка России (pdf). Доля респондентов, признающих улучшение своего финансового положения, во второй половине мая и в начале июня не менялась, оставаясь на уровне 5%. По данным ЦБ, примерно пятая часть заемщиков (21%) столкнулись с падением доходов и им не хватает средств на погашение кредитов.

Рост проблемных долгов пока сглажен кредитными каникулами, предупреждает Банк России в обзоре. Под реструктуризацию уже попали около 3% всех розничных ссуд на 580 млрд руб. Объем задолженности, который попадает под действие кредитных каникул по федеральному закону (106-ФЗ), регулятор оценивал в 7 трлн руб.

В мае банкам пришлось нарастить резервы по розничным и корпоративным кредитам на 126 млрд руб., указывает ЦБ. Ранее регулятор допускал, что может позволить банкам распустить надбавки к капиталу, сформированные по необеспеченным кредитам. Это должно высвободить порядка 539 млрд руб. и позволить кредиторам покрыть возможные убытки по ссудам.

Но Банк России пока не торопится с этой мерой, говорила первый зампред регулятора Ксения Юдаева. Тем не менее в понедельник, 22 июня, ЦБ повторно позволил банкам высвободить капитал по ипотечным кредитам: к снятым ограничениям на 110 млрд руб. дополнительно добавятся еще 300 млрд.

ЦБ зафиксировал рост числа россиян с долгами сразу по нескольким кредитам

На 1 апреля 2020 года 42 млн россиян имели хоть один действующий кредит или заем в микрофинансовой организации (МФО), следует из обзора Банка России (pdf). За полгода с момента последнего замера (с 1 октября 2019 года) число заемщиков выросло на 2,7%, или на 1,1 млн человек. Около трети должников (30,4%) можно считать достаточно закредитованными: они имеют не один, а несколько кредитов или займов. Это 12,8 млн россиян, на которых приходится 54% задолженности по банковским ссудам.

Банк России обращает внимание на рост этой клиентской группы и накопление рисков для банков и МФО. «Кредитор, выдавший такому заемщику первый кредит (заем), может не знать о росте долговой нагрузки заемщика и недооценивать уровень риска», — говорится в материалах ЦБ. Для купирования этой проблемы он намерен потребовать от участников рынка регулярно пересчитывать показатель долговой нагрузки (ПДН) заемщиков.

Как банки и МФО уже считают ПДН

С 1 октября 2019 года российские кредиторы при выдаче новых ссуд на сумму от 10 тыс. руб. обязаны оценивать долговую нагрузку клиентов. ПДН — это соотношение ежемесячных платежей по кредитам к доходу клиента. Для учета обязательств кредиторы обращаются в бюро кредитных историй (БКИ), а доход потенциального заемщика считают по методике ЦБ. Во внимание берется заработок, получение которого можно подтвердить справками и документами, а также выписками из Пенсионного фонда или Налоговой службы.

Чем выше ПДН клиента, тем большую надбавку по ссуде должен сформировать банк или МФО. Увеличение нагрузки на капитал должно, по расчетам регулятора, снижать желание игроков работать со слишком закредитованными заемщиками.

Сейчас ПДН клиента может быть пересчитан, только если условия по ссуде серьезно поменялись, напоминает представитель Банка России. Это происходит при реструктуризации кредита или, например, при изменении валюты ссуды.

Как рынок воспринял инициативу ЦБ

Банки опасаются, что предложение регулятора пересчитывать ПДН клиентов добавит им работы и создаст дополнительную нагрузку на капитал, утверждает вице-президент Ассоциации банков России (АБР) Алексей Войлуков: «Новая концепция говорит только о том, что банкам нужно собирать сведения, и если что-то ухудшилось, ПДН ухудшать и повышать коэффициенты. Конечно, это может сильно повлиять на расчеты внутри: сначала заемщик был хорошим и беспроблемным, а потом вдруг для этого же банка окажется более рисковым и затратным в плане надбавок». Сейчас, объясняет он, при расчете долговой нагрузки клиента действует следующая логика: каждый новый кредитор знает о задолженности лица и может принимать решение, давать деньги в долг или нет.

«А получится, что очередной банк или МФО выдал человеку новую ссуду с превышением долговой нагрузки, а страдают первые игроки», — предупредил Войлуков.

Действующие правила расчета ПДН уже предполагают, что оценка кредитора имеет срок давности в зависимости от вида ссуды, замечает начальник департамента розничных рисков банка «Зенит» Александр Шорников. По его словам, применяемый подход достаточен и уже позволяет избежать манипуляций с долговой нагрузкой.

В Газпромбанке и Промсвязьбанке также считают, что действующие правила обновлять не стоит. «Изменение подхода (к расчету ПДН. — РБК) потребует от регулятора усложнить текущий порядок расчета нагрузки на капитал, вводя дополнительный набор надбавок для изменяющегося ПДН, так как вероятно, что реализация ожидаемых (и неожиданных) потерь в этом случае будет иной», — пояснил представитель ПСБ.

Сбербанк отказался от комментариев. Остальные крупные банки не ответили на запрос РБК.

Действующий порядок расчета ПДН не позволяет кредиторам учитывать риски потенциального роста долговой нагрузки, это и хочет исправить ЦБ, замечает руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. «Подход [с расчетом ПДН при выдаче новых кредитов] представляется вполне справедливым с точки зрения ответственности банка за свой риск-аппетит, но в результате возросшие риски заемщика неравномерно распределяются по системе. Регулярный пересчет ПДН позволяет эту проблему решить», — поясняет эксперт. По его оценкам, для адекватного учета долговой нагрузки ПДН должен пересчитываться каждые полтора года. Аналитик допускает, что пересчет показателя может быть выгодным банкам в некоторых случаях — если долговая нагрузка клиента снизится после погашения крупной ссуды.

Опция снижения ПДН при перерасчете пока неочевидна, говорит Войлуков: «Банки в свое время предлагали ЦБ разрешить пересчитывать и снижать ПДН, по мере того как заемщик гасит кредит. Регулятор это не поддержал, и из этой концепции возможность пересчета ПДН в меньшую сторону тоже прямо не следует».

Переход к регулярной переоценке долговой нагрузки клиентов потребует времени, пояснил РБК представитель Банка России. По его словам, это будет возможно «только после развития государственных информационных систем, позволяющих кредитору с согласия заемщика получать сведения о его доходе». Сейчас это система межведомственного взаимодействия банков с ПФР и ФНС. «Периодичность расчета ПДН будет обсуждаться с рынком», — добавил представитель ЦБ.

Почему ЦБ волнуется за россиян с многочисленными кредитами

Чем больше кредитов приходится на одного заемщика, тем выше риск его дефолта, отмечает Банк России. Регулятор выделяет несколько групп клиентов, у которых сформировались однотипные виды обязательств:

Банк России в своем исследовании привел данные на 1 апреля: последствия пандемии коронавируса практически не отразились на опубликованной статистике, признает регулятор. К пику кризиса россияне уже подошли с наибольшей долговой нагрузкой за всю историю замеров: на 1 апреля уровень, рассчитываемый для домохозяйств, составлял рекордные 10,9%.

Почти 90% просроченных в разгар пандемии кредитов остались проблемными

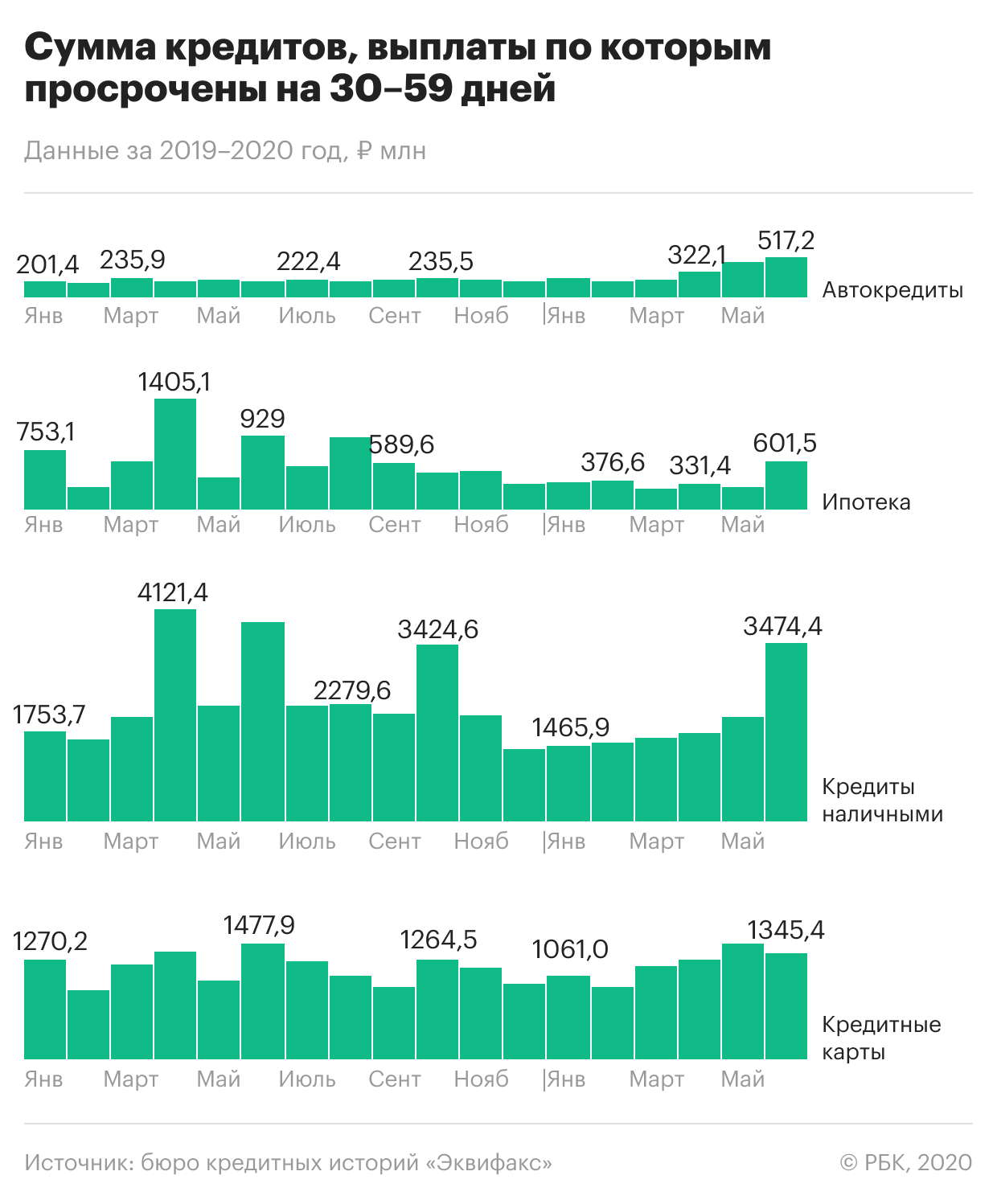

Завершение острой фазы кризиса и пандемии не улучшило ситуацию с проблемными долгами: в мае и июне, когда в России начали постепенно сниматься санитарные ограничения, произошел заметный рост просроченной задолженности по розничным кредитам. Это следует из расчетов одного из трех крупнейших бюро кредитных историй «Эквифакс», сделанных по просьбе РБК. Аналитики обратили внимание на прирост объема ссуд с просрочкой от 30 до 89 дней — именно такие задержки в платежах характерны для заемщиков, начавших их допускать в разгар ограничений из-за пандемии.

По данным бюро, в июне почти 365 тыс. кредитных договоров на сумму 5,9 млрд руб. не обслуживались больше месяца. С апреля их количество выросло на 38,8%, а объем такой проблемной задолженности — на 80%. Еще примерно по 269 тыс. кредитов платежи не поступали больше двух месяцев — их объем в июне достиг 5,4 млрд руб., прибавив с начала кризиса 19,9%.

«Просроченная задолженность, возникшая в период коронавирусных ограничений, мигрирует из краткосрочной в длительную», — объясняет гендиректор «Эквифакса» Олег Лагуткин. По оценкам бюро, коэффициент перехода близок к 90%, то есть именно такая доля возникших в апреле долгов не вернулась в нормальный график платежей. По всей видимости, их взыскание затруднительно для банков, констатирует собеседник РБК.

Какие долги стали хуже обслуживаться

С апреля по июнь рост ранней просрочки (до 90 дней) наблюдался во всех основных видах розничного кредитования, хотя и был неравномерным. Как следует из статистики «Эквифакса», в первый месяц самоизоляции объем новых проблемных кредитов увеличился незначительно, хотя количество договоров с просрочкой от 1 до 29 дней выросло. А уже в мае—июне был зафиксирован заметный прирост ссуд, которые не обслуживаются больше месяца.

Почему растут сроки просрочки

В «Эквифаксе» переток проблемной задолженности из одной категории в другую связывают с невозможностью банков оперативно взыскивать долги. Еще одна причина — избирательное применение программ реструктуризации. «По каким-то причинам объем реструктуризации (по 106-ФЗ) в основном пришелся на кредиты наличными. Похоже, что про реструктуризацию кредитных карт все забыли, и по ним просроченная задолженность стала массово возникать в первый же месяц локдауна», — приводит пример Лагуткин. Но, если бы не программы поддержки, просрочка была бы выше, говорит он.

Как боролись с ростом проблемных долгов

Уже в марте ЦБ рекомендовал банкам реструктурировать ссуды клиентам, которые заболели коронавирусной инфекцией. А с апреля начал действовать закон о кредитных каникулах (106-ФЗ), позволявший клиентам получить отсрочку по кредитам при некоторых условиях. Основанием для каникул может быть болезнь, потеря работы или снижение дохода более чем на 30%. Банки также предлагали заемщикам собственные программы реструктуризации ссуд.

По статистике ЦБ, к 19 июля банки одобрили более 1,6 млн обращений граждан за разными видами послаблений по кредитам (.pdf). Объем реструктурированной задолженности составил порядка 757,9 млрд руб.

Программа реструктуризации дала свои плоды, хотя и в ограниченном объеме, считает старший кредитный эксперт Moody’s Ольга Ульянова. На 1 июня около 3% кредитов населению были реструктурированы. «По-видимому, в остальных случаях заемщики не смогли, не успели, а может быть, и не захотели пойти на реструктуризацию», — допускает Ульянова.

Будут ли просроченные долги расти дальше

По словам Ульяновой, ситуация с проблемной задолженностью пока соответствует ожиданиям. «Еще в начале апреля мы оценивали, что в результате пандемии проблемы с обслуживанием могут затронуть до 5% ипотечного портфеля банков и до 10% портфеля потребительских кредитов, включая автокредиты. И это в дополнение к тем просрочкам, которые существовали до пандемии», — поясняет вице-президент Moody’s.

В некоторых сегментах кредитования ситуация еще не стабилизировалась, но она управляемая, считает директор по банковским рейтингам «Эксперт РА» Иван Уклеин. В отличие от кризисов прошлых лет банки сейчас имеют больший запас капитала, напоминает он. «Тем не менее по завершении льготного периода реструктуризации нужно будет резервировать [кредиты] гораздо сильнее, и именно эта проблема выйдет на первый план к концу года», — подчеркивает аналитик.

Нельзя с уверенностью сказать, что пик кризиса в банковской рознице пройден, соглашается Лагуткин. «Многим заемщикам, обратившимся за реструктуризацией в банки, предстоит еще документально подтвердить ухудшение своего материального положения. Если они этого не сделают, то уровень просроченной задолженности может продолжить свой рост», — опасается он.

В июле ЦБ рекомендовал банкам сохранять кредитные каникулы для тех заемщиков, кто не сможет подтвердить снижение дохода более чем на 30%, требуемое по госпрограмме. Одна из опций для таких клиентов — переход на программу реструктуризации, предлагаемую самим банкам. По оценкам Сбербанка, нужные документы не предоставили 18,5% обратившихся за отсрочкой по ссудам. В то же время банки отмечают, что их собственные программы реструктуризации пользуются большим спросом, чем госпрограмма.

Основной сценарий для большинства просроченных недавно кредитов — переход в категорию проблемных, считает Ульянова. Это, по ее словам, окажет заметное давление на прибыльность банков. Отдельные банки, имеющие слабый запас капитала, окажутся в зоне повышенного риска, допускает Уклеин из «Эксперт РА», но не считает это проблемой для сектора: в отличие от предыдущих лет с рынка уже ушли многие слабые игроки, а доля госбанков выросла.

Как ситуацию с ростом просрочки видят банки

В вопросе просроченной задолженности реализуется оптимистичный сценарий, считает представитель ВТБ: «По розничным заемщикам пик проблем платежеспособности, на наш взгляд, пройден. В первую очередь он был связан с вводом ограничительных мер в связи с пандемией и неопределенностью ситуации. Сейчас показатели ранней просрочки улучшаются, так же как и улучшается эффективность сбора просроченной задолженности».

Пик кризиса в рознице пройден, считает первый вице-президент Газпромбанка Анна Горячева. Она ссылается на снижение частоты обращений клиентов за послаблениями по кредитам. Важным показателем будет возврат должников в график платежей, добавляет Горячева.

Спрогнозировать, как поведут себя клиенты после окончания каникул, сложно, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. Релевантной статистики по возвратам в графики платежей еще нет: льготный период у основной массы клиентов, обратившихся за отсрочками, еще не завершен, поясняет она.

Промсвязьбанк не видит и не ждет заметного роста просроченной задолженности, отмечает директор департамента розничных рисков ПСБ Евгений Иванов. «Если в каких-то сферах экономическая ситуация будет ухудшаться, то это повлияет на занятость и, как следствие, на рост проблем с обслуживанием долга у населения», — прогнозирует он.

Доля «плохих» долгов россиян достигла исторического минимума

Доля кредитов, платежи по которым просрочены более чем на 90 дней, в общем портфеле российских банков к 1 сентября этого года составила 4,4%, следует из статистики Банка России. Этот показатель является минимальным за всю историю наблюдений, которые ведутся с 2012 г.

Общий объем «плохих» долгов россиян ЦБ оценил почти в 1,025 трлн руб. При этом совокупный размер долгов физических лиц по ссудам перед банками к началу осени превысил 23 трлн руб.

Месяцем ранее доля «плохих» долгов населения в кредитном портфеле банков составляла 4,5%, однако в денежном выражении просрочка была ниже — 1,022 трлн руб. 1 сентября 2020 г. показатель составлял 5,4%.

Ранее эксперты пояснили, что снижение доли «плохих» долгов по кредитам физических лиц связано с высокими темпами выдачи новых ссуд, по которым долги еще не успевают сформироваться. В итоге показатели «размываются», так что искажения являются «техническими».

Управляющий директор по валидации агентства «Эксперт РА» Юрий Беликов отметил, что сейчас долговая нагрузка населения в России растет. Негативными факторами здесь являются высокие темпы инфляция, которая в августе обновила пятилетний максимум и достигла 6,68% в годовом выражении, и снижение реальных располагаемых доходов населения. Ввиду этого в дальнейшем уровень просрочки увеличится, считают аналитики.

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясь

Наши проекты

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных