движение по расчетному счету за период

Зачем нужен отчет о движении денежных средств

Отчет о движении денежных средств: что это

Отчет ДДС чем-то напоминает банковскую выписку с расчетного счета компании. В таблице фиксируют все поступления и приходы денег за период: месяц, квартал или год.

Движение денег называют потоком, неважно поступление это или платеж. Потоки внутри предприятия разбивают на группы в зависимости от направления:

По каждому денежному потоку считают сальдо, то есть разницу между притоками и оттоками денег. Потом все три сальдо суммируют, чтобы найти общее сальдо денежного потока.

Общее сальдо прибавляют к остатку денег на начало периода. Так получают остаток денег по итогам периода. Сумма денежных средств на конец или начало периода не может быть отрицательной.

Отчет ДДС помогает понять источники поступления денег и направления их расходования

Отчет ДДС показывает, откуда деньги поступают и куда уходят. Чем больше статей включено в отчет, тем проще его анализировать. Например, поступления можно разбить на полученные авансы и фактические оплаты. Можно сделать разбивку по группам контрагентов и так далее.

С расходами нужна глубокая детализация, так проще определять, какие траты оттягивают деньги.

Отчет ДДС помогает анализировать движение денег по направлениям бизнеса

Отчет можно делать в разрезе различных направлений бизнеса. Так вы сможете контролировать бизнес целиком и в разрезе разных видов деятельности. Это нужно для определения эффективности каждого направления бизнеса.

Отчет о движении денежных средств предсказывает кассовые разрывы

Кассовый разрыв — это ситуация, когда поступления денег и платежи разнесены во времени. То есть у бизнеса есть доходы, но денег, чтобы рассчитаться по счетам.

Например, компания «Браво» работает эффективно: у нее постоянно растет прибыль, высокая рентабельность. Предприятию поступил крупный заказ на производство на условиях оплаты спустя 90 дней после отгрузки. Для производства «Браво» покупает сырье и обязуется за него рассчитаться через 45 дней.

Сделка закрыта успешно. Компания реализовала товары и ждет поступления денег. Только сначала нужно заплатить за сырье, так как срок платежа гораздо ближе, чем срок поступления денег. Но вот незадача — деньги будут нескоро. Это кассовый разрыв. У «Браво» есть прибыль, а фактически деньги еще не получены.

Если «Браво» будет вести отчет ДДС, такой ситуации можно избежать. В отчете было бы видно, что у компании отрицательный остаток денег, и планы пришлось бы пересмотреть.

Теперь «Браво» придется искать деньги, привлекать кредит или займ, подключать факторинг или договариваться об отсрочке.

Отчет о движении денег нужен банкам и инвесторам

Кроме топ-менеджмента и руководителей отчет ДДС понадобится и внешним пользователям, например, банку или инвесторам.

При кредитовании банк интересуется не только вашей доходностью и рентабельностью, хотя это безусловно важно, но и тем, сможете ли вы рассчитываться по кредиту или нет. Банку нужно, чтобы заемщик вовремя и в полном размере вносил кредитные платежи.

Движение денежных средств также интересно инвесторам. Им важно, чтобы их вложения вернулись с максимальной скоростью.

Движение денежных средств можно прогнозировать

Отчет ДДС строят как по фактам жизни компании, так и на будущее.

Первый вариант нужен для анализа работы компании: находить крупные затратные статьи, смотреть кто из контрагентов затянул с оплатой и так далее.

Второй вариант нужен для прогнозирования и планирования. Иногда такой отчет называют бюджетом движения денежных средств. Вы заранее определяете предстоящие платежи и поступления. Бюджет нужен для предсказания и ликвидации кассовых разрывов, а при кредитовании подобную таблицу запрашивают банки.

Рекомендуем облачный сервис Контур.Бухгалтерия. В нашей программе можно контролировать денежные потоки и получать другие управленческие отчеты. А еще — вести бухучет, платить зарплату и сдавать отчетность. Для новичков есть 14-дневный пробный период.

Отчет о движении денежных средств

Составление данного вида отчетов происходит по итогам отчетных периодов и носит регулярный характер. Документ относится к «первичке», делается один раз в год и входит во внушительный комплект годовой бухгалтерской отчетности. Он показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода.

Для чего нужен данный отчет

Документ является, можно сказать, обобщающим и дает четкое представление об обеспеченности компании наличностью. Это важно, поскольку иногда, даже имея полный порядок с основными средствами и прочими фондами, компания может страдать от недостатка денег, необходимых, например, для уплаты налогов и социальных взносов, выплаты заработной платы, перечислений поставщикам и т.п. Ко всему прочему, очевидно, что отсутствие ясной картины с наличными средствами всегда отражается на экономической составляющей организации, именно поэтому отчет имеет большое значение для определения дальнейших действий и перспектив по части финансов.

Важную роль отчет играет и тогда, когда компания заинтересована в привлечении инвестиций, поскольку перед тем как включиться в какой-либо проект, требовательный инвестор всегда просит предоставления данного отчета и с пристрастием его изучает.

Кроме того, адресатами отчета о движении денежных средств могут выступать:

Кто обязан составлять отчет

Данный вид отчетности вменен в обязанность всех предприятий и организаций, за исключением субъектов малого предпринимательства, а также тех компаний, которые используют упрощенные методы ведения учета и отчетности по бухгалтерии и налогам.

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании. подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

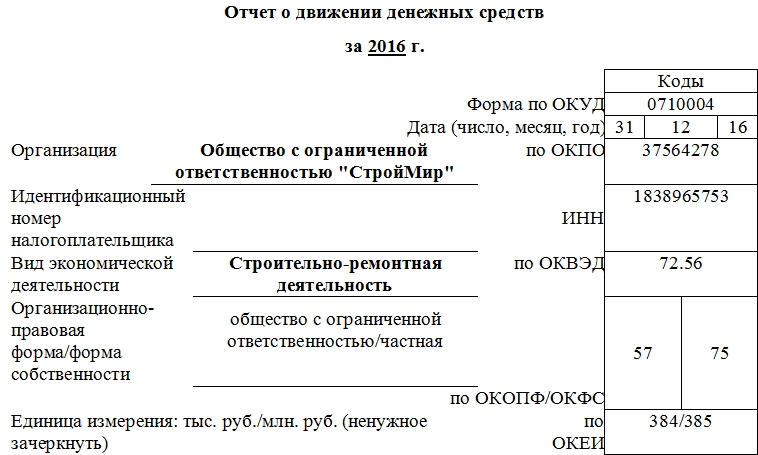

Пример составления отчета о движении денежных средств

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

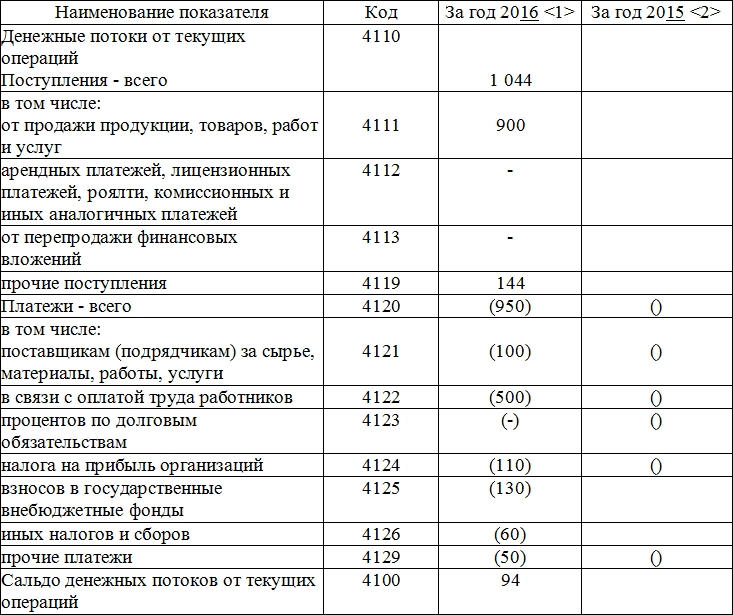

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

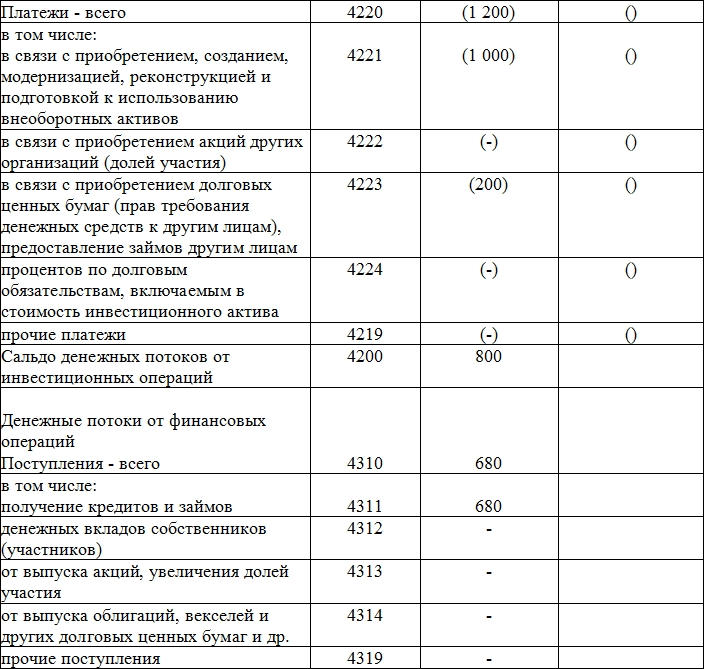

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Что такое отчет о движении денежных средств (ОДДС)?

Отчет о движении денежных средств (ОДДС) — это один из основных финансовых отчетов, который классифицирует и суммирует денежные операции, совершаемые вашим бизнесом за определенный временной промежуток. Совместно с БДР и Балансом, ОДДС формирует базовый набор отчетов системы бюджетирования.

В вашем отчете суммированы операции с наличными и операции по расчетному счету за определенный период времени (часто за месяц, квартал или год). Вы получаете отчетность о том, как наличные и безналичные средства движутся в вашем бизнесе и как переменные доходы и расходы влияют на имеющиеся у вас средства. Крайне важно автоматизировать подготовку отчета. Мы предлагаем автоматизировать отчетность о движении денег с использованием веб сервиса Финоко. Сервис Финоко позволяет в автоматическом режиме собирать данные о движении денег по расчетному счету, данные онлайн касс и ручные операции, а также интегрироваться в бухгалтерские программы (например 1С:Бухгалтерия).

Ваш отчет о ДДС может показать такие вещи, как:

Формирование отчета может происходить разными методами, которые принято называть прямым и косвенным, с помощью анализа объема денежных средств, их движения в зависимости от источника: основной (операционный) вид деятельности компании, финансовый, инвестиционный. В зависимости от порядка заполнения отчета вы получаете решения тех проблем, которые наиболее актуальны. Прямой метод выделяет из валового объема каналы движения и позволяет показать доли отдельных потоков средств. Косвенный отвечает на другие вопросы: как меняются направления движения средств, их прозрачность в каждом из видов деятельности и как успешна была организация в конкретном направлении.

Важную роль при выборе метода генерирования отчета играет возможность точного расчета данных. Часто тяжело разделить общую денежную массу в организации на отдельные потоки с помощью прямого метода, чтобы выделить те, которые сформировались только от операционной деятельности. Тогда применение косвенного метода по принципу «наоборот» предпочтительней.

ОДДС Отчет движения денежных средств — разделы

У каждого бизнеса ОДДС выглядит по-разному и имеет свою степень сложности, так как, доходы и расходы у всех разные и для каждого они являются уникальными. Но, не смотря на различия, ОДДС включает в себя пять основных компонентов по порядку:

Чистый доход

Чистая прибыль является одним из финансовых терминов, наиболее знакомых владельцам бизнеса. Вы также можете назвать это «прибыль» или «нижняя строка». Вы найдете чистый доход, указанный в отчете о прибылях и убытках (доходах), и он рассчитывается путем вычитания ваших коммерческих расходов из общего дохода или продаж.

Каждый отчет о движении денежных средств начинается с чистого дохода, но чистый доход включает в себя транзакции, которые не связаны с переходом из рук в руки. Вот почему оставшаяся часть вашего ОДДС будет корректировать чистый доход с учетом не денежных операций, таких как: амортизация, прибыль и расходы (понесенные, но еще не оплаченные).

Денежный поток от операций

Например, если вы независимый графический дизайнер, то в этом пункте ведется учет заработанных вами денежных средств и ваших затрат, которые вы понесли, регулярно выполняя работу.

В раздел «Операционные денежные потоки» входят такие вещи, как приток денежных средств от оплаты счетов и отток денежных средств для покрытия:

Денежный поток от инвестирования

Например, если вы инвестируете в новый ноутбук, то эта статья расходов относится к оттоку денежных средств для инвестиций в бизнес.

Этот раздел важен, потому что он может помочь объяснить отклонения в вашем обычном денежном потоке. В месяц, когда вы покупаете этот ноутбук, ваш чистый денежный поток может быть ниже обычного, но вы знаете, что это не повод для беспокойства, потому что эти деньги были использованы для инвестиций в бизнес. Если более быстрый компьютер сделает вашу работу более продуктивной, это может даже увеличить чистый денежный поток в будущем.

С другой стороны, если вы ранее приобрели офисное помещение и решили продать его, доход от этой продажи также будет указан в этом разделе. В этом случае понимание того, что этот доход не является частью вашего обычного притока денежных средств, может помочь вам лучше прогнозировать будущие денежные потоки и соответствующим образом управлять своими расходами.

Денежный поток от финансирования

Например, если вы берете кредит для малого бизнеса, этот приток денежных средств увеличивает ваш чистый денежный поток от финансирования. То же самое происходит, если ваш стартап получает венчурное финансирование или гранты малого бизнеса. Когда вы погашаете бизнес-кредиты, это снижает ваш денежный поток от финансирования. По мере роста вашего бизнеса, если вы продаете акции или выплачиваете дивиденды акционерам, эти действия также отражаются в этом разделе.

Возвращаясь к примеру внештатного графического дизайнера, скажем, она решает открыть агентство и брать кредит, чтобы нанять еще двух графических дизайнеров для работы с ней, а еще бухгалтера, чтобы вести бухгалтерию бизнеса стало проще. Денежные средства, взятые в кредит, увеличат ее чистый денежный поток от финансирования. Позже ей придется погасить этот кредит, и эти платежи будут записаны в том же разделе, что сократит денежный поток от финансирования.

Чистый денежный поток в ОДДС

Каждый ОДДС заканчивается чистым денежным потоком, который представляет собой ваше изменение денежного потока за анализируемое время. Заработали ли вы больше, чем потратили? Форма расчета производится путем добавления:

Важно отметить, что ваш чистый денежный поток не совпадает с общей суммой имеющихся наличных денег. Это измерение изменения денежных средств за определенный период, и оно может быть положительным или отрицательным. Отрицательный чистый денежный поток не означает (обязательно), что вы обанкротились или не можете оплатить свои счета, поскольку он не учитывает существующий остаток денежных средств.

Понимание вашего прошлого денежного потока и текущего — это замечательно, но вам также нужно спрогнозировать будущие денежные потоки, чтобы обеспечить преодоление любых будущих кризисов до их возникновения. Для этого вы можете предоставить составление ОДДС строки специалистам Финоко для прогнозирования денежных потоков на будущее.

Для управления движением денег сервис Финоко предлагает использовать механизм платежного календаря и систему согласования платежей.

Отчёт о движении денежных средств (отчет ДДС)

Один из наиболее популярных финансовых отчетов в организациях – ОДДС (отчет о движении денежных средств). Руководители и собственники с его помощью могут отслеживать и контролировать доходы и расходы фирмы. Этот отчет можно назвать единственным инструментом, способным дать ответ на вопрос о том, как будучи прибыльным по налоговой отчетности предприятие остается без денег на счетах и в кассе.

Отчет может составляться при помощи специальной программы или вручную в Excel. В этой статье мы подробно расскажем о том, что такое ОДДС, каким способом он формируется и как это сделать при помощи программного продукта БИТ.ФИНАНС.

Управленческий учет предприятия любого масштаба, на базе 1С:Предприятие 8

БИТ.ФИНАНС/Управленческий учет

Что такое ОДДС

Отчет о движении денежных средств показывает информацию обо всех источниках движения денежных средств и как они используются в течение отчетного периода. Также по данным отчета можно косвенным или прямым методом определить и поступления. Входящие суммы будут классифицироваться по видам источников и показываться в разрезе заданного периода.

Главное назначение отчета – дать представление обо всех производственных результатах организации, краткосрочных ликвидностях и долгосрочных возможностях кредитования. Общий финансовый анализ деятельности фирмы больше не представляет сложностей.

Пользуются отчетом не только собственники бизнеса и руководители. ОДДС также необходим менеджерам и другим пользователям, которые хотят отслеживать свои доходы и расходы.

ОДДС позволяет контролировать:

Методика работы с ОДДС

Для правильного формирования данных в отчете ОДДС необходимо разделять приток и отток наличных денег на три вида деятельности:

Различают два основных метода формирования отчета о движении денежных средств: косвенный и прямой. Рассмотрим каждый их них подробнее.

Прямой метод составления ОДДС

При прямом способе формирования используются данные по основным видам валовых поступлениях и выплатам денежных средств.

В составлении отчета участвуют учетные записи фирмы, созданные во время корректировок продаж, расчета себестоимости от реализаций, а также другие статьи, установленные в составе прибыли и убытка.

Преимущества прямого метода

Несмотря на преимущества, отчет, построенный прямым методом имеет и недостатки. Одним из них является невозможность определения взаимосвязи отчета по прибыли и убыткам с отчетом по движению денежных средств.

Для крупных компаний, производящих большое количество различных переводов и выплат будет сложно формировать и структурировать платежные документы без специальной программы.

В программе БИТ.ФИНАНС вы сможете структурировать платежные документы, настраивать и формировать отчеты в режиме реального времени. Как это реализовано вы можете узнать у наших специалистов, они покажут на сквозных примерах и расскажут о кейсах реализованных в других компаниях.

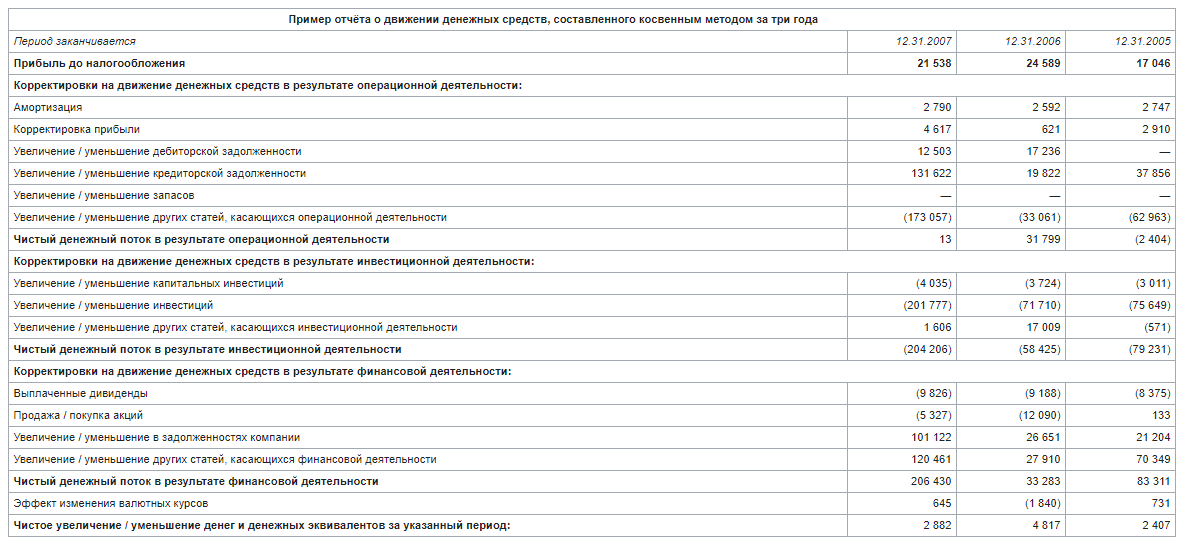

Косвенный метод составления ОДДС

Суть косвенного метода формирования ОДДС состоит в том, чтобы установить разницу между чистой прибылью (или убытками) за установленный отчетный период по отношению к показателям чистых сумм, поступивших по основной (текущей) деятельности.

Рассчитывается он при помощи кассового метода, основанием служат данные бухгалтерских балансов фирмы.

Косвенный метод подойдет для тех компаний и предприятий, которые ведут учет согласно МСФО, трансформируя данные без возможности автоматизации этого процесса.

Данные формируются на основании отчетов о прибыли и убытках, балансовых отчетов с начала и конца отчетных периодов. Также в формировании ОДДС косвенным методом могут участвовать дополнительные данные о потоках, использующихся при трансформации отчетностей.

Бухгалтерские данные о реальном движении потоков не потребуются, так же можно обойтись без автоматизации. С помощью косвенного метода создания ОДДС можно понять суммы каждой строчки отчета о прибыли и убытках.

Вычисляя чистую прибыль фирмы отчет позволяет учесть «нефинансовые составляющие», например, если имеются амортизационные или другие изменения в активах и обязательствах компании. Это позволить увидеть точные данные по суммам чистых денежных потоков основной деятельности. Всего существует два вида корректировок:

Корректировка, связанная со статьей отчета по прибыли и убыткам

В этом случае корректировка используется для исключения так называемых «неденежных» статей, которые не относятся к денежному потоку. При этом они оказывают влияние на чистую прибыль.

Также корректировка исключает статьи, связанные с инвестиционной и финансовой деятельностью.

Эта корректировка позволяет получить промежуточные результаты показателя по операционной прибыли до введения изменений в оборотный капитал. Эта информация окажется полезной для проведения финансового анализа. Благодаря этому собственник или руководитель сможет оценить реальное положение финансового состояния фирмы до начисления различных расходов.

Корректировка изменения в оборотных капиталах

Этот вид корректировки дает возможность владеть информацией по изменениям на балансовых статьях.

Например, в случае возникновения дебиторской задолженности она выплачивается в виде денежных средств, и она возросла к концу периода, то показатель по операционной прибыли до изменений в оборотном капитале потребуется изменить в сторону уменьшения. Уменьшить его следует именно на сумму изменения, чтобы реальные денежные потоки не были меньше выручки.

Модель построения отчёта ДДС в Бит.Финанс

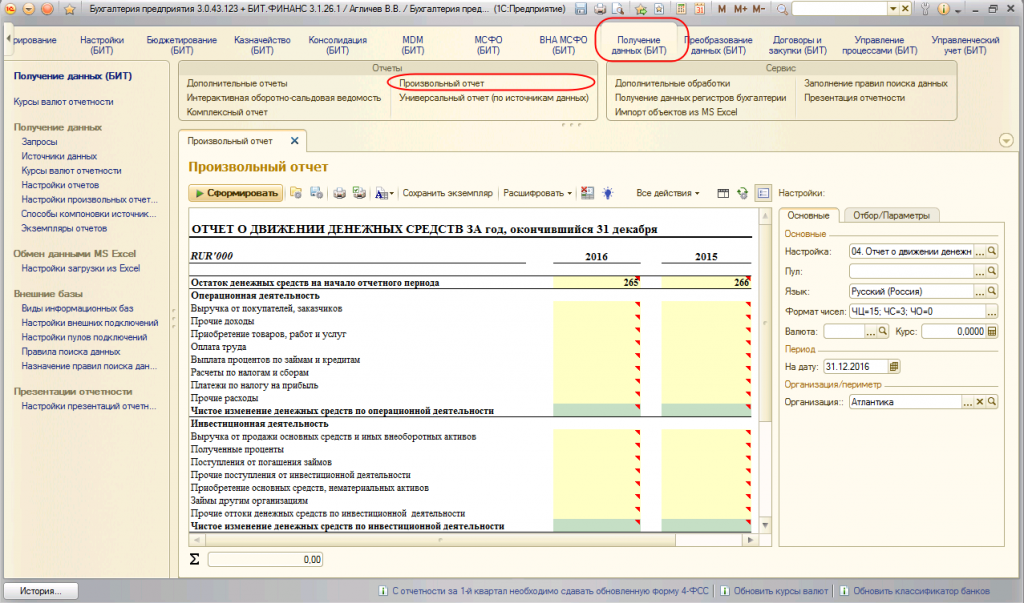

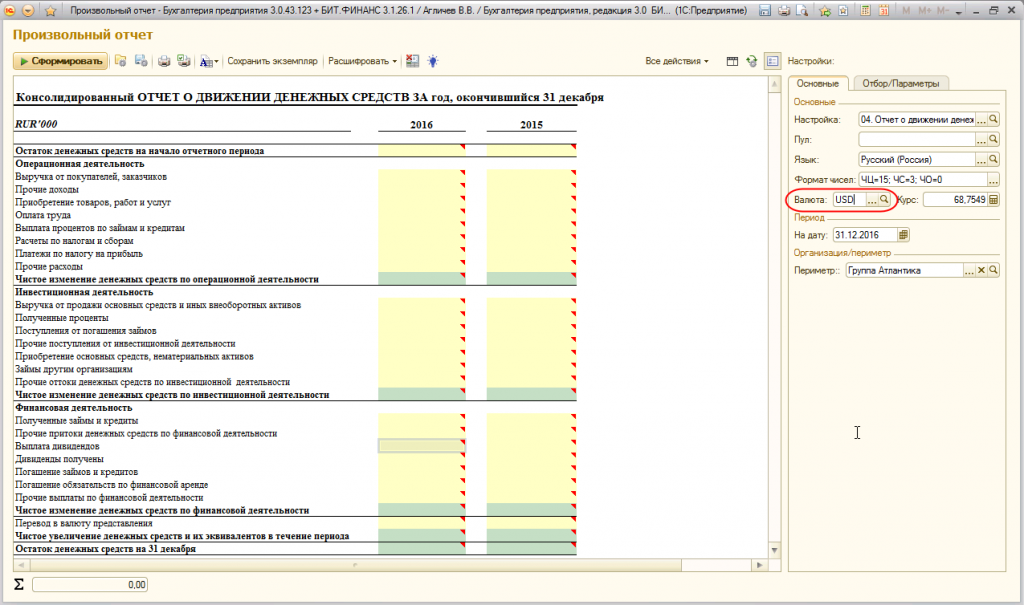

В программе БИТ.ФИНАНС имеется возможность формирования отчета по движению денежных средств. Далее мы подробно рассмотрим, как это сделать. Для этого в системе разработан механизм – «Произвольный отчет».

Возможности «Произвольного отчета»:

Чтобы сформировать отчет в системе БИТ.ФИНАНС перейдите в раздел «Получение данных».

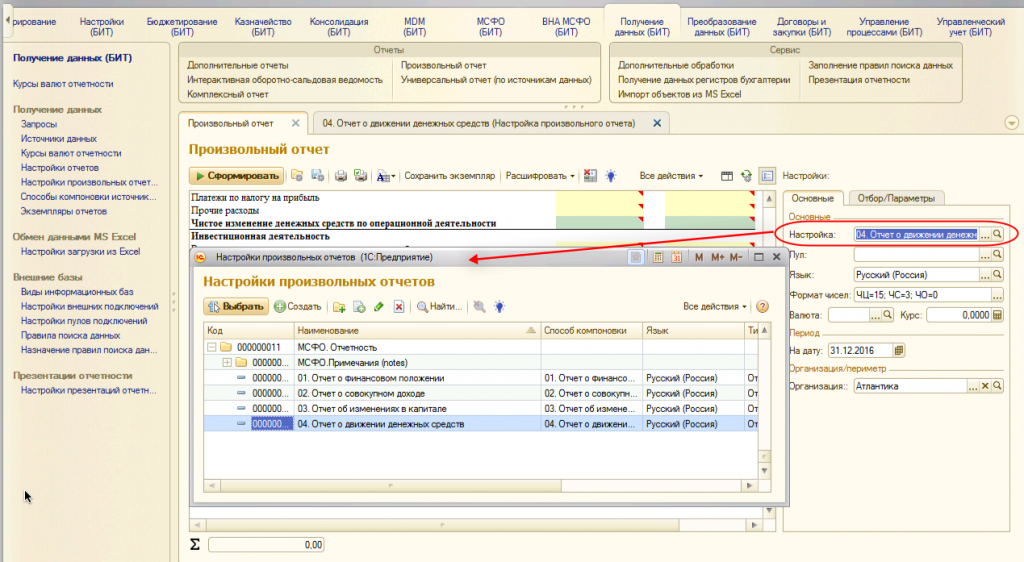

Далее справа в поле «Настройки» создайте новый элемент с помощью справочника «Настройки произвольных отчетов».

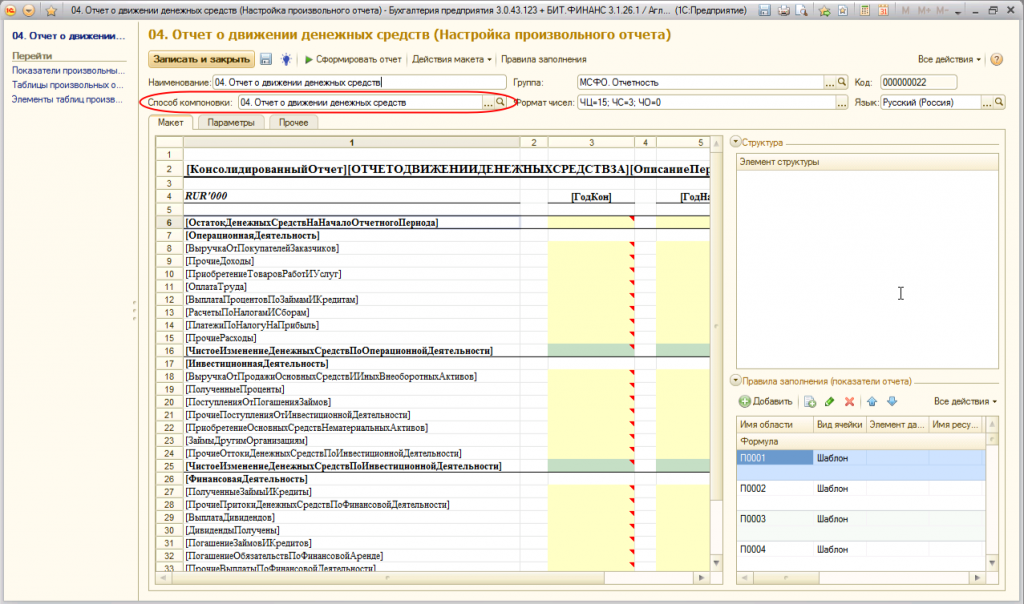

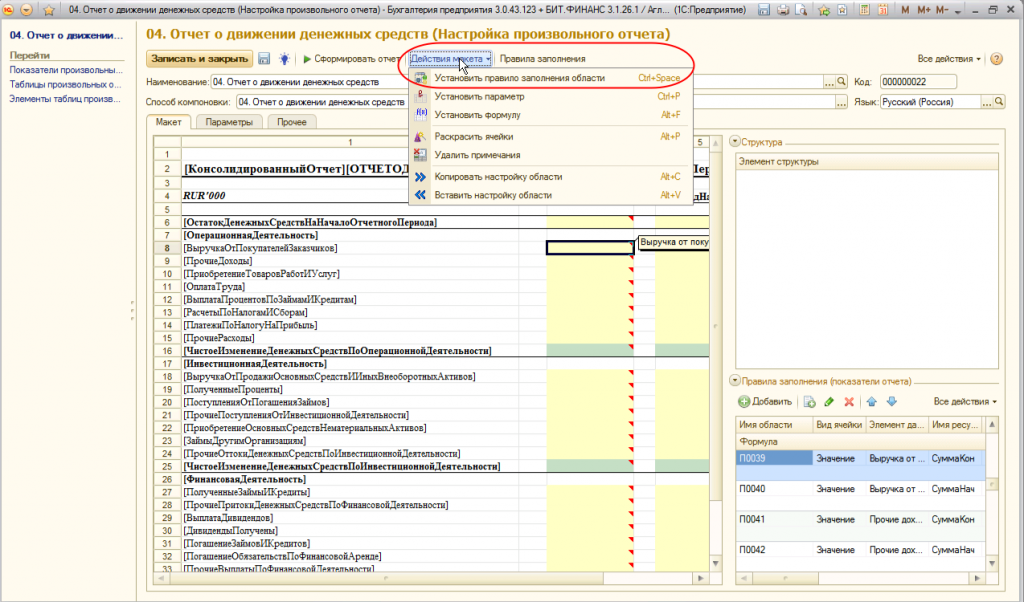

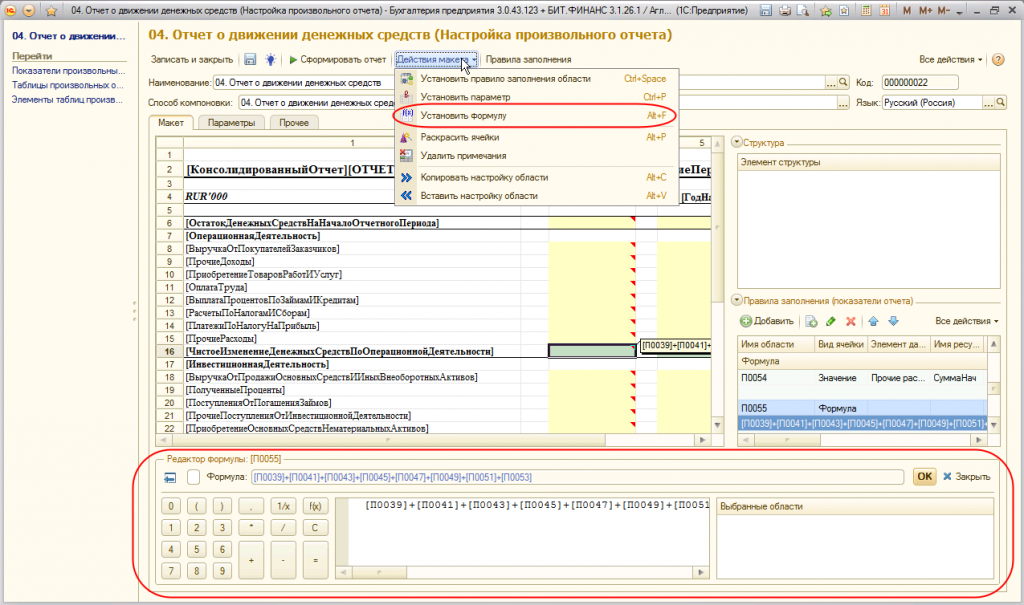

Настройка макета отчета ДДС

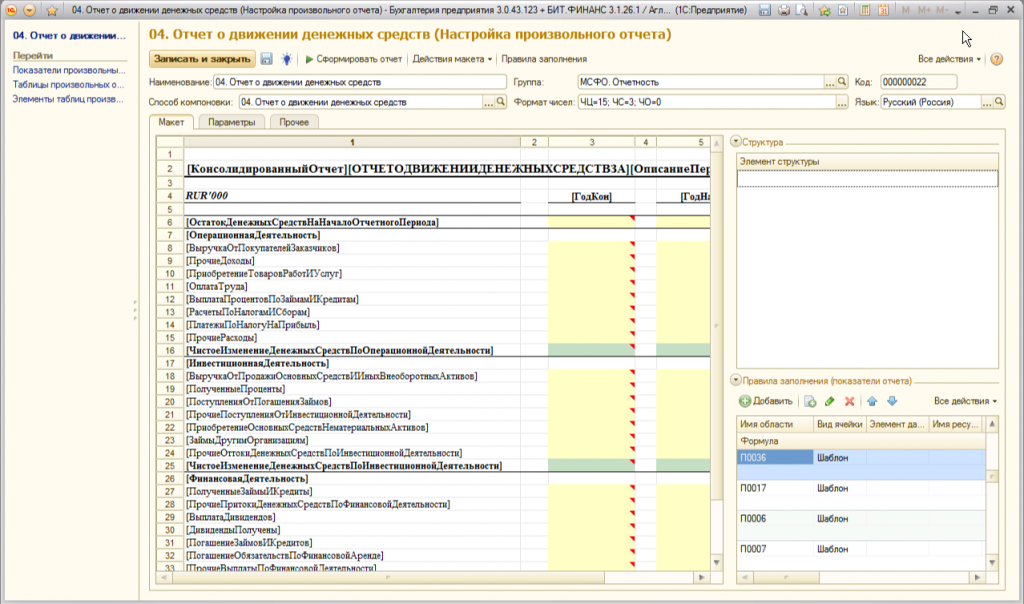

Как мы видим, создать модель отчета довольно просто. После завершения предыдущих действий можно перейти непосредственно к формированию макета отчета движения денежных средств.

Настройка макета осуществляется с помощью элемента справочника «Настройки произвольных отчетов».

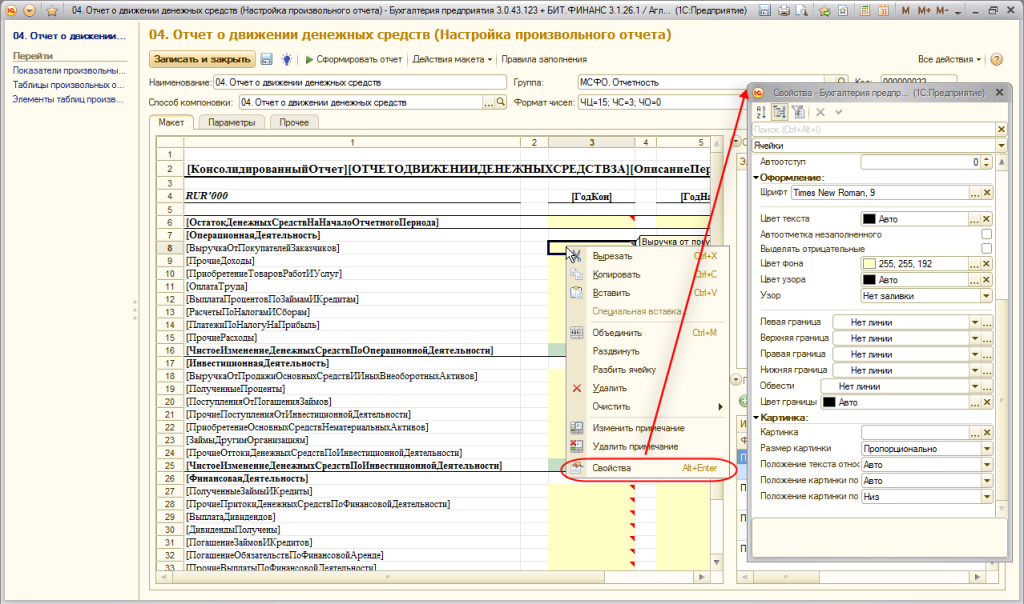

Возможно, вы уже составляли ОДДС в Excel. В этом случае можно просто скопировать данные из файла и вставить их в выбранные области макета. Чтобы оформить внешний вид отчет, выберете в меню пункт «Свойства».

Вы можете выбрать необходимый шрифт и задать ему размеры. Также можно поменять цвет текста и фона. Настройки позволяют также оформить и границы отчета.

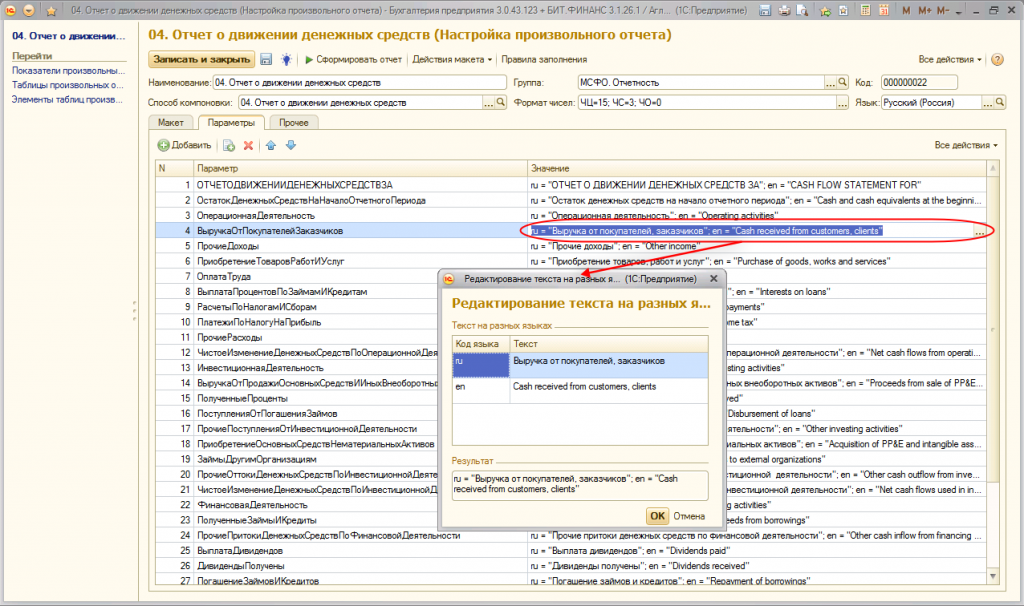

Чтобы сформировать отчет на других языках, используйте закладку «Параметры». Механизм позволяет задавать неограниченное количество языков для каждой строчки отчета ДДС,

На рисунке представлен пример, в отчете задан и определен параметр написания строки по статье «Выручка от покупателей и заказчиков» на русском и английском языках.

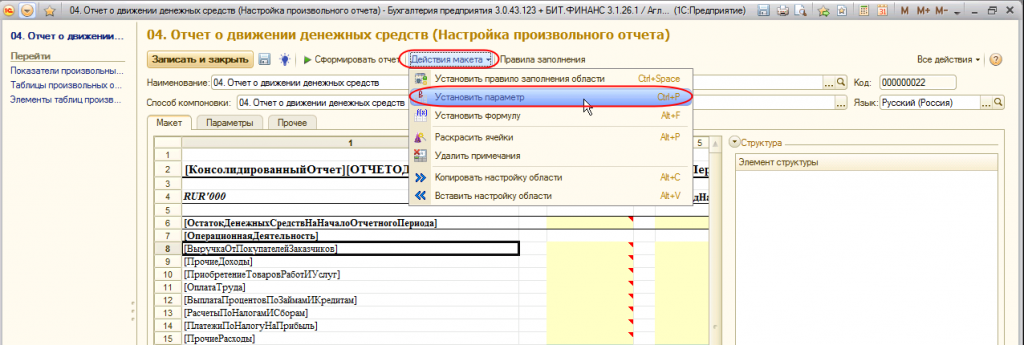

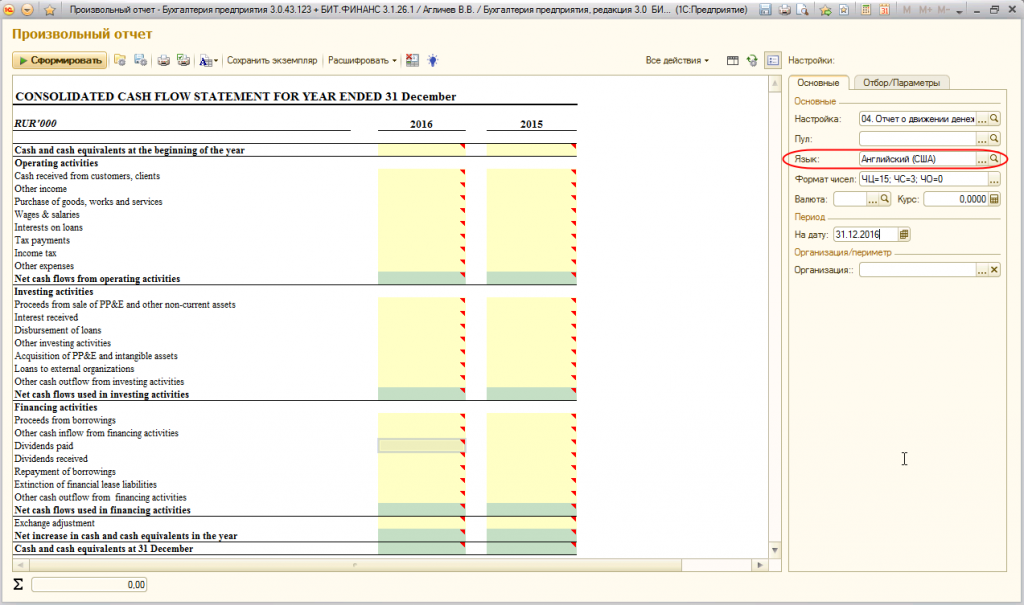

Параметры будут отражены в макете ОДДС в виде квадратных скобок, например, [ВыручкаОтПокупателейЗаказчиков]. Для формирования отчета язык выбирается в параметре «Язык»:

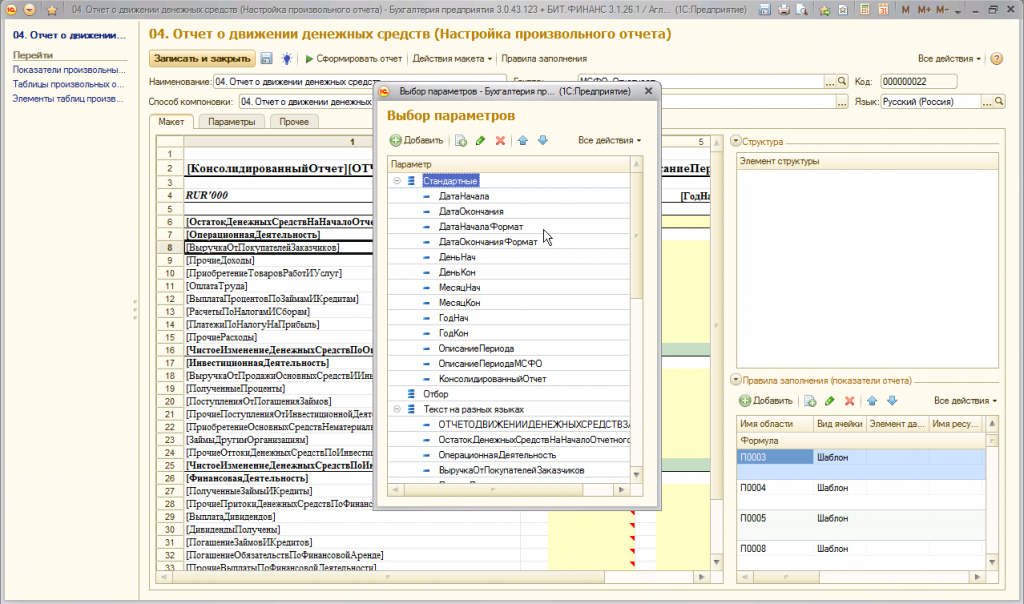

В отчете также можно задать настройки по датам. Для этого в поле «Дата начала», «Дата окончания» необходимо установить нужные даты.

Таким образом, пользуясь настройками, вы можете изменить значения и данные отчета при его создании.

Настройка расчетных показателей

Программа БИТ.Финанс интегрируется в ту учетную систему, в которой компания ведет бухгалтерский учет, поэтому проводки по МСФО формируются двумя способами:

Благодаря этому все необходимые проводки МСФО автоматически попадают в БИТ.ФИНАНС. В «Произвольном отчете» остается лишь указать данные, с каких именно счетов учета МСФО они будут поступать, и какая аналитика будет в этом участвовать.

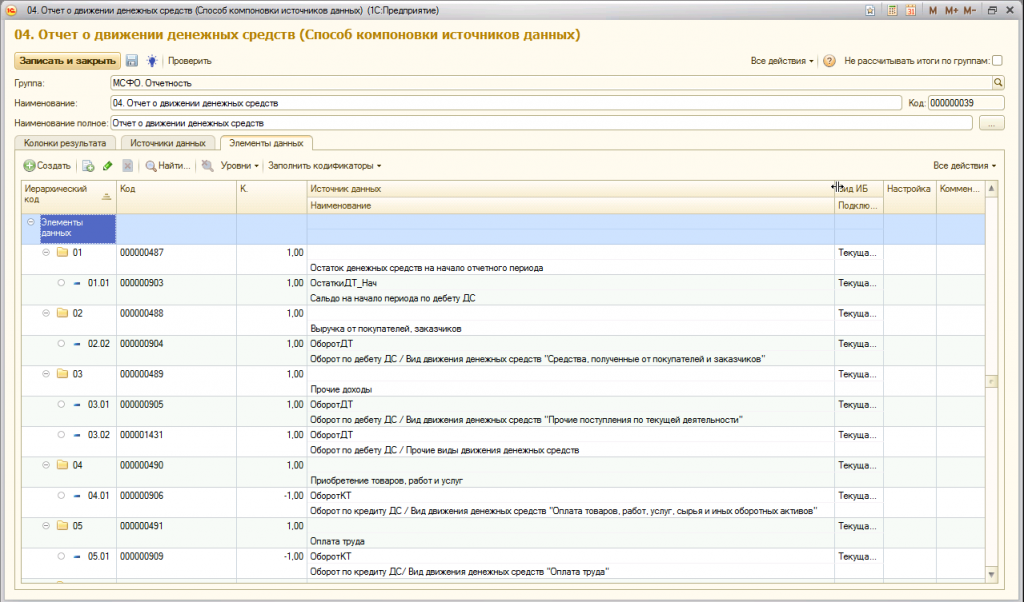

Чтобы настроить это, зайдите в элемент справочника «Настройки произвольных отчетов». Реквизит «Способ компоновки» показывает, каким способом компонуются данные и определяет их способ получения.

Пример внешнего вида элемента справочника «Способы компоновки источников данных»:

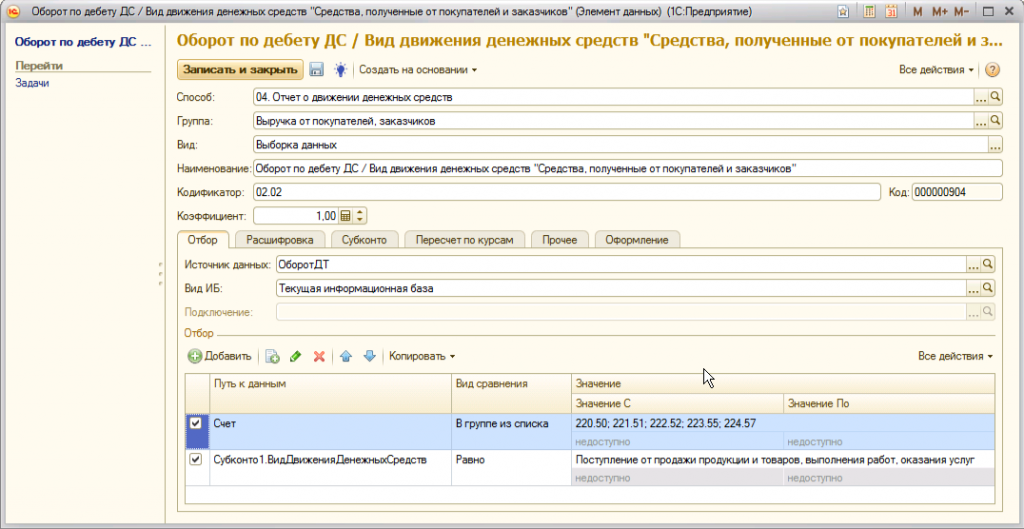

Табличная часть отчета позволяет настроить элементы данных, по которым будут определяться перечни счетов МСФО, которые участвую в получении данных. При необходимости в отчет можно добавить отборы по значениям различных аналитик.

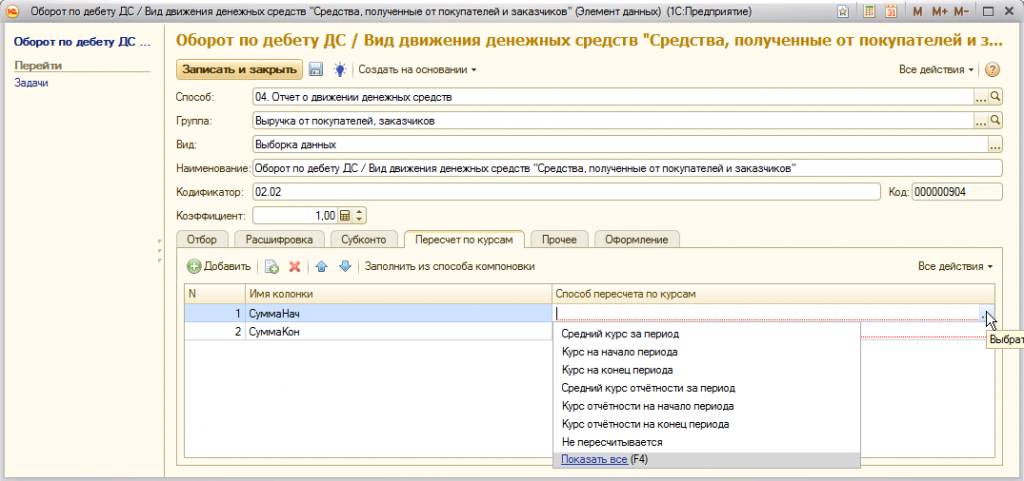

Закладка «Пересчет по валютам» потребуется в случае, если необходимо будет сформировать ОДДС в разных валютах. В закладке можно указать разные способы пересчетов числовых данных в ту валюту, в которой нужен отчет.

Валюту можно выбрать в поле «Валюта»:

Отслеживайте и контролируйте доходы и расходы своей компании с помощью БИТ.ФИНАНС/МСФО. Закажите демонстрацию программы удаленно или при личной встрече. Звоните!

БИТ.ФИНАНС/МСФО

Ведите учёт согласно IFRS, GAAP и формируйте отчетность по МСФО с помощью БИТ.ФИНАНС