двойное налогообложение налог на недвижимость

Двойное налогообложение налог на недвижимость

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой политики Минфина России от 22 декабря 2020 г. N 03-05-05-01/112530 Об исчислении налоговой базы и уплате налога на имущество организаций при применении Федерального стандарта бухгалтерского учета ФСБУ 6/2020 «Основные средства»

Департамент налоговой политики рассмотрел письма по вопросам исчисления налоговой базы и уплаты налога на имущество организаций при применении Федерального стандарта бухгалтерского учета ФСБУ 6/2020 «Основные средства» и сообщает.

Кроме того, согласно пункту 3 статьи 375 Кодекса в случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Приказом Минфина России от 17.09.2020 N 204н утверждены Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» которые применяются, начиная с бухгалтерской (финансовой) отчетности за 2022 год. Организация может принять решение о применении указанных Стандартов до указанного срока.

Согласно пункту 11 ФСБУ 6/2020 для целей бухгалтерского учета основные средства подлежат классификации, в частности, на группы основных средств: инвестиционная недвижимость и отличные от инвестиционной недвижимости основные средства.

Пунктом 12 ФСБУ 6/2020 установлено, что при признании в бухгалтерском учете объект основных средств оценивается по первоначальной стоимости. Первоначальной стоимостью объекта основных средств считается общая сумма связанных с этим объектом капитальных вложений, осуществленных до признания объекта основных средств в бухгалтерском учете.

На основании пункта 13 ФСБУ 6/2020 после признания объект основных средств оценивается в бухгалтерском учете одним из следующих способов: по первоначальной стоимости и по переоцененной стоимости.

Выбранный способ последующей оценки основных средств применяется ко всей группе основных средств.

Пунктом 25 ФСБУ 6/2020 установлено, что в бухгалтерском балансе основные средства отражаются по балансовой стоимости, которая представляет собой их первоначальную стоимость, уменьшенную на суммы накопленной амортизации и обесценения.

В соответствии с пунктом 24 ФСБУ 6/2020 первоначальная стоимость объекта основных средств увеличивается на сумму капитальных вложений, связанных с улучшением и (или) восстановлением этого объекта в момент, завершения таких капитальных вложений.

С учетом положений ФСБУ 6/2020, по мнению Департамента, в целях применения пункта 1 статьи 375 Кодекса остаточная стоимость объектов недвижимости (в т.ч. инвестиционной недвижимости), учтенных на балансе в качестве основных средств, определяется исходя из их первоначальной стоимости, уменьшенной на суммы накопленной амортизации и обесценения с учетом последующих капитальных вложений, связанных с улучшением и (или) восстановлением объектов основных средств.

2. Относительно инвестиционной недвижимости отмечаем, что в пункте 28 ФСБУ 6/2020 указано, что не подлежит амортизации, в частности, инвестиционная недвижимость, оцениваемая по переоцененной стоимости. Согласно пункту 15 ФСБУ 6/2020 при оценке основных средств по переоцененной стоимости стоимость основного средства регулярно переоценивается таким образом, чтобы она была равна или не отличалась существенно от их справедливой стоимости. Следовательно, налоговая база по налогу на имущество организаций в отношении инвестиционной недвижимости определяется без применения положений пункта 3 статьи 375 Кодекса.

3. Согласно статье 373 Кодекса налогоплательщиками налога на имущество организаций признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 374 Кодекса объектами налогообложения по налогу на имущество организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, в случае, если налоговая база в отношении такого имущества определяется в соответствии с пунктом 1 статьи 375 Кодекса, если иное не предусмотрено статьями 378 и 378.1 Кодекса.

Следовательно, налогоплательщиком по налогу на имущество организаций в отношении объектов недвижимого имущества, учитываемых на балансе в качестве основных средств, признается балансодержатель недвижимого имущества, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

Вместе с тем, если установленный порядок ведения бухгалтерского учета предусматривает особенности ведения бухгалтерского учета (в том числе ФСБУ 6/2020) основных средств одновременно как на балансе организации (на праве собственности), так и на балансе ее обособленных подразделений (на праве оперативного управления), то, по мнению Департамента, в целях недопущения двойного налогообложения плательщиком налога на имущество организаций должен признаваться собственник этих объектов недвижимого имущества.

Кроме того, в силу подпункта 2 пункта 1 статьи 374 Кодекса в отношении объектов недвижимого имущества, облагаемых исходя из кадастровой стоимости в рамках статьи 378.2 Кодекса, налогоплательщиком признается организация, у которой эти объекты находятся на праве собственности или праве хозяйственного ведения.

С учетом изложенного в указанных случаях двойного налогообложения не возникает.

| Директор Департамента | Д.В. Волков |

Обзор документа

Минфин разъяснил, как определяется налоговая база по налогу на имущество организаций в отношении инвестиционной недвижимости.

Если основные средства учитываются одновременно на балансе организации (на праве собственности) и ее обособленных подразделений (на праве оперативного управления), то плательщиком налога на имущество должен признаваться собственник.

В отношении объектов, облагаемых исходя из кадастровой стоимости, налогоплательщиком признается организация, у которой эти объекты находятся на праве собственности или хозяйственного ведения.

Двойного налогообложения в этих случаях не возникает.

Налогообложение недвижимости, проданной за рубежом

За рубежом (Словения и Болгария) продана недвижимость, там же уплачены все необходимые налоги. Недвижимость в собственности пять лет. Нужно ли в России платить налог с дохода 13% от продажи этой недвижимости? Или нужно доплачивать разницу между уплатой суммы налога за рубежом и в России? Как отвечают на этот вопрос Соглашения об избежании двойного налогообложения с Россией?

Согласно п. 2 ст. 38 Налогового кодекса РФ под имуществом в названном кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ. Соответственно, не исключается и имущество, находящееся за рубежом.

Налог на доходы физических лиц регулируется гл. 23 НК РФ.

Согласно пп. 5 п. 3 ст. 208 НК РФ для целей указанной главы к доходам, полученным от источников за пределами Российской Федерации, относятся доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации.

Согласно ст. 209 НК РФ объектом налогообложения признается доход физических лиц – налогоплательщиков, являющихся налоговыми резидентами Российской Федерации, полученный как от источников в Российской Федерации, так и от источников за пределами Российской Федерации. Нерезиденты Российской Федерации уплачивают налог с дохода в бюджет Российской Федерации, полученный от источников в Российской Федерации. Таким образом, нерезиденты не являются налогоплательщиками в Российской Федерации в части дохода, полученного за пределами Российской Федерации.

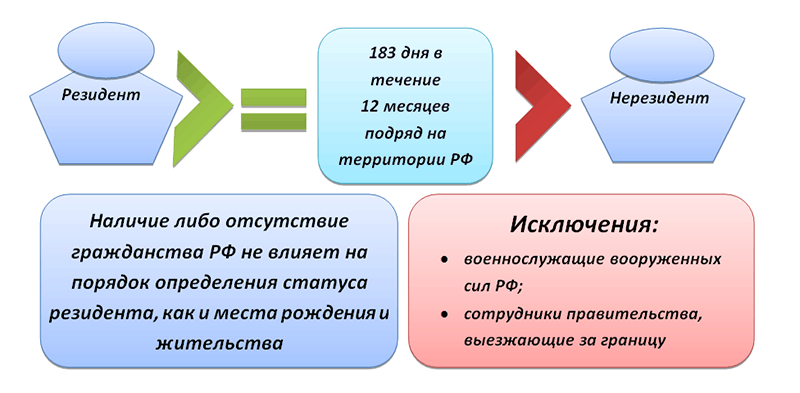

Понятие налогового резидента Российской Федерации прямо не связано с гражданством или видом на жительство, местом работы, местом нахождения имущества или ведения бизнеса и т.п., а определяется фактически проведенным на территории России количеством дней. В силу п. 2 ст. 207 НК РФ по общему правилу, т.е. если иное не предусмотрено НК РФ, налоговыми резидентами России признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 дней в течение 12 следующих подряд месяцев. Поэтому гражданин России, постоянно проживающий за рубежом (более 183 дней в течение указанного периода), не является налоговым резидентом Российской Федерации, в связи с чем на него не распространяется налоговый режим, установленный НК РФ в части налогов на доходы, полученные за рубежом, в том числе от продажи зарубежной недвижимости.

В отношении налоговых резидентов Российской Федерации при продаже недвижимости действуют особенности, установленные ст. 217.1 НК РФ, связанные с давностью владения. По общему правилу в случае владения недвижимым имуществом не менее пяти лет со дня его приобретения доход от его продажи освобождается от налогообложения (п. 2, 4 ст. 217.1 НК РФ). В особых случаях этот срок составляет три года (п. 3 ст. 217.1 НК РФ).

Налоговая ставка, применимая к продаже недвижимости в отношении налогового резидента Российской Федерации, установлена в размере 13% (п. 1 ст. 224 НК РФ). При исчислении суммы налога по указанной ставке в качестве налоговой базы принимается денежное выражение суммы полученного дохода, вырученной от продажи недвижимости, подлежащего налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218–221 НК РФ (п. 3 ст. 210 НК РФ), в том числе имущественного налогового вычета в сумме, израсходованной на строительство или приобретение иной (новой) жилой недвижимости в Российской Федерации, включая земельные участки для жилищного строительства, но не более 2 млн руб., или в размере дохода от продажи самой жилой недвижимости, но не более 1 млн руб.

Вместо получения указанного имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов на приобретение этого имущества (пп. 2 п. 2 ст. 220 НК РФ). Причем в данном случае вид и целевое назначение этого имущества не имеют значения.

Как следует из вышеприведенного положения, место нахождения приобретенного имущества для целей его применения значения также не имеет. Аналогичный вывод содержится в письме Минфина России от 20.09.2017 № 03-04-06/60671.

Исходя из положений пп. 3 п. 1, п. 3 ст. 228 и п. 1 ст. 229 НК РФ физические лица – налоговые резиденты Российской Федерации, получающие доходы от источников за пределами Российской Федерации, самостоятельно осуществляют исчисление, декларирование и уплату налога на такие доходы исходя из сумм таких доходов.

Порядок получения в Российской Федерации зачета налога, уплаченного в иностранном государстве, для целей применения НДФЛ внутри страны установлен ст. 232 НК РФ.

В указанной норме предусмотрено, что в целях получения такого зачета налогоплательщику надлежит представить в налоговые органы России декларацию с отражением соответствующего дохода и приложить документы, подтверждающие получение в иностранном государстве этого дохода и уплату им там же налога, выданные (заверенные) уполномоченным органом соответствующего иностранного государства.

Между тем, следует иметь в виду, что согласно общему правилу, выраженному в п. 1 ст. 232 НК РФ, фактически уплаченные физическим лицом – налоговым резидентом Российской Федерации за пределами Российской Федерации в соответствии с законодательством других государств суммы налога с доходов, полученных в иностранном государстве, не засчитываются при уплате налога в Российской Федерации, если иное не предусмотрено соответствующим международным договором Российской Федерации по вопросам налогообложения.

Таким образом, для выяснения такой возможности следует обращаться к соответствующим международным договорам при их наличии.

В ст. 23 Соглашения между Правительством Российской Федерации и Правительством Республики Болгария от 08.06.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицировано Федеральным законом от 24.04.1995 № 48-ФЗ, вступило в силу 8 декабря 1995 г.), определяющей метод устранения двойного налогообложения, устанавливается: «Если лицо с постоянным местопребываниям в одном Договаривающемся Государстве получает доход или владеет имуществом в другом Договаривающемся Государстве, которые в соответствии с положениями настоящего Соглашения могут облагаться налогом в другом Государстве, сумма налога на доход или имущество, подлежащая уплате в этом Государстве, может быть вычтена из налога, взимаемого с такого лица в связи с таким доходом или имуществом в первом упомянутом Государстве. Такой вычет, однако, не будет превышать сумму налога первого Государства на такой доход или имущество, рассчитанного в соответствии с его налоговым законодательством и правилами».

Таким образом, указанным межправительственным соглашением допускается зачет, предусмотренный ст. 232 НК РФ, но на сумму не более, чем подлежащую уплате в соответствующем Государстве. Иными словами, если налог с дохода, уплаченный в Болгарии, меньше суммы налога, рассчитанного по ставке, действующей в России (13%), то в бюджет Российской Федерации причитается уплатить разницу; если такой налог, уплаченный в Болгарии больше, чем рассчитанный по российским правилам, то зачету подлежит сумма налога в пределах рассчитанного, разницы не возникает и, соответственно, необходимость в уплате каких-либо сумм налога в России отсутствует, к возврату на территории Болгарии также никаких сумм налогов не причитается.

Аналогичный метод устранения двойного налогообложения в отношении доходов, полученных в Словении резидентами России, изложен в ст. 24 Конвенции между Правительством Российской Федерации и Правительством Республики Словения от 29.09.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицирована Федеральным законом от 26.02.1997 № 39-ФЗ, вступила в силу 20 апреля 1997 г.).

Вместе с тем при возникновении какой-либо разницы, причитающейся к уплате в бюджет Российской Федерации в связи с продажей недвижимости в указанных государствах по причине более низкого налогообложения полученного дохода на их территории, не следует игнорировать вышеуказанные нормы НК РФ, касающиеся как давности приобретения указанной иностранной недвижимости, так и затрат на ее приобретение, поскольку их действие кодексом не исключается в отношении недвижимого имущества, находящегося за рубежом.

Таким образом, исходя из контекста поставленного вопроса, поскольку за рубежом были уплачены все налоги с продажи недвижимости, то сумма налога в России с учетом зачета уплаченного за рубежом составит положительную разницу, причитающуюся к уплате, лишь в том случае, если сумма налога, рассчитанная и уплаченная по правилам иностранного государства, меньше, чем причиталось бы в России. Однако в таком случае следует исходить из того, что с момента приобретения недвижимости истек необходимый для освобождения от уплаты налога пятилетний срок владения. Если указанный срок не истек, следует воспользоваться возможностью учесть при определении налоговой базы фактически понесенные и документально подтвержденные затраты на ее приобретение.

Двойное налогообложение России с другими странами

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

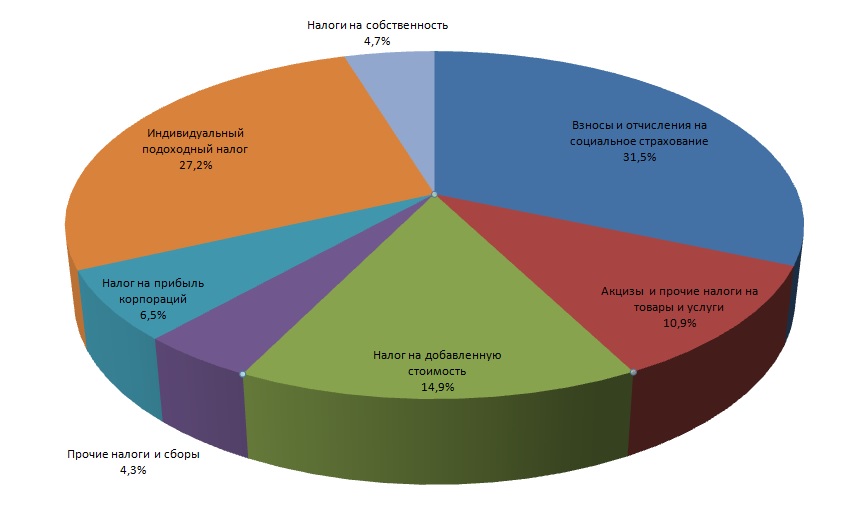

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Как не заплатить налог на имущество за недвижимость за границей в двойном размере

Автор: Зобова Е. П., редактор журнала

Есть организации, которые владеют недвижимостью не только на территории РФ, но и за пределами нашей страны. Должны ли они платить налог на имущество в соответствии с НК РФ в отношении данной недвижимости? Можно ли избежать двойного налогообложения, если налог на недвижимость в отношении этого имущества уплачивается и по законам страны нахождения? Давайте разбираться.

Если недвижимость находится за пределами РФ…

Согласно обновленной редакции пп. 1 п. 1 ст. 374 НК РФ объектами обложения налогом на имущество организаций признаются:

Из приведенных норм следует, что если российская организация имеет на балансе в качестве объектов основных средств недвижимое имущество, которое расположено в том числе на территории, находящейся за пределами РФ, то такая недвижимость организации за границей облагается налогом на имущество организаций по правилам гл. 30 НК РФ.

Налоговая база по налогу на имущество организаций в отношении имущества, принадлежащего российской организации и расположенного на территории другого государства, определяется в соответствии со ст. 375 НК РФ, согласно которой при определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. В случае если остаточная стоимость имущества включает в себя денежную оценку предстоящих в будущем затрат, связанных с данным имуществом, остаточная стоимость указанного имущества для целей гл. 30 НК РФ определяется без учета таких затрат (п. 3 ст. 375 НК РФ).

При этом сумма налога, подлежащая уплате в бюджет, исчисляется отдельно (п. 3 ст. 382 НК РФ):

в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

в отношении имущества, входящего в состав Единой системы газоснабжения;

в отношении имущества, налоговая база в отношении которого определяется как его кадастровая стоимость;

в отношении имущества, облагаемого по разным налоговым ставкам.

Пунктом 3 ст. 383 НК РФ установлено, что в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом особенностей, предусмотренных ст. 384, 385 и 385.2 НК РФ.

Таким образом, если налог на недвижимость организации за границей не уплачивался, то налог на имущество недвижимость организации в отношении имущества, принадлежащего российской организации и расположенного на территории другого государства, уплачивается в сумме, исчисленной исходя из налоговой базы, определенной в соответствии с п. 3 ст. 375 НК РФ, и ставки налога, установленной законом субъекта РФ в соответствии с п. 1 ст. 380 НК РФ, по месту нахождения организации в Российской Федерации (Письмо Минфина России от 25.05.2016 № 03-05-05-01/29886).

Добавим, что ст. 381 НК РФ устанавливаются случаи, при которых налогоплательщик освобождается от уплаты налога на имущество организаций. При этом НК РФ не предусмотрена возможность освобождения от уплаты налога на имущество организаций при невозможности подтверждения уплаты налога на имущество организаций за пределами территории РФ в случае неопределенности законодательства другого государства, а также при утрате контроля над имуществом, находящимся в другом государстве (Письмо Минфина России от 10.11.2017 № 03-05-05-01/73988).

Можно ли избежать двойного налогообложения?

Итак, если российская организация владеет недвижимостью за пределами РФ, то она должна уплатить налог на имущество недвижимость организации в РФ. Но при этом данное имущество может одновременно облагаться налогом на имущество по правилам государства, на территории которого оно находится. На практике недвижимость облагается налогом на имущество, разным по величине в зависимости от страны нахождения.

Получается, за одну и ту же недвижимость налог нужно заплатить дважды: в той стране, на территории которой она находится, и в РФ по правилам гл. 30 НК РФ. Можно ли избежать двойного налогообложения? Можно.

В силу ст. 386.1 НК РФ фактически уплаченные российской организацией за пределами территории РФ в соответствии с законодательством другого государства суммы налога на имущество в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, засчитываются при уплате налога в РФ в отношении указанного имущества. Каковы правила проведения такого зачета налогов?

Статьей 386.1 НК РФ установлены следующие условия проведения зачета:

размер засчитываемых сумм налога, выплаченных за пределами территории РФ, не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ в отношении указанного имущества;

зачет производится в налоговом периоде, в котором был уплачен налог за пределами территории РФ, и только за налоговый период. Провести указанный зачет за отчетный период нельзя;

обязательно документальное оформление – заявление и документ об уплате налога за пределами РФ.

Таким образом, избежать двойного налогообложения недвижимости, находящейся за пределами РФ, можно, но данный порядок носит заявительный характер. Это означает, что если организация не обратится в налоговый орган с соответствующим заявлением, то автоматически налоговики никакого зачета не сделают.

Добавим, что возможность рассматриваемого зачета налога на имущество предусмотрена во многих соглашениях об избежании двойного налогообложения, заключенных Правительством РФ с большинством иностранных государств.

Расходы в виде сумм налогов и сборов, уплаченных на территории иностранного государства в соответствии с законодательством этого государства, могут быть учтены налогоплательщиком при определении налоговой базы в составе прочих расходов, связанных с производством и (или) реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ (Письмо Минфина России от 07.09.2018 № 03-03-06/1/64126).

При этом налоги, по которым НК РФ напрямую предусматривает порядок устранения двойного налогообложения путем зачета налога, уплаченного на территории иностранного государства (в том числе ст. 386.1 НК РФ), при уплате соответствующего налога в РФ, учету в составе расходов при расчете налога на прибыль организаций не подлежат.

Размер зачтенного налога не может превышать сумму налога исчисленного.

Статьей 386.1 НК РФ установлен максимально возможный размер зачитываемого налога, уплаченного за пределами РФ: он не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ в отношении указанного имущества. Сказанное означает, что нужно исчислить сумму налога на имущество в отношении зарубежной недвижимости за налоговый период по правилам гл. 30 НК РФ; это и будет максимально возможная сумма засчитываемого налога, уплаченная за пределами РФ.

Если сумма уплаченного за пределами РФ налога на недвижимость превышает сумму налога на это имущество, рассчитанную по нормам НК РФ, то сумму превышения зачесть нельзя (Письмо Минфина России от 25.10.2011 № 03-05-05-01/85).

Документальное оформление зачета налога на недвижимость.

Если российская организация уплатила налог на недвижимость в государстве, на территории которого расположена данная недвижимость, то для проведения зачета в целях устранения двойного налогообложения нужно подготовить два документа: заявление и документ об уплате налога. Указанные документы подаются российской организацией в налоговый орган по месту нахождения российской организации вместе с декларацией за налоговый период, в котором был уплачен налог за пределами территории РФ.

Заявление на проведение зачета.

Начнем с заявления. Никакой отдельной формы данного заявления не установлено, это означает, что его можно составить в произвольном виде. Формулировка просьбы в данном случае может быть, например, следующей:

«Общество с ограниченной ответственностью «Ромашка» просит на основании ст. 386.1 НК РФ произвести зачет налога на имущество, уплаченного на территории Республики Кипр (указывается название иностранного государства) в 2019 году (указывается год уплаты налога за пределами РФ), в счет уплаты налога на имущество организаций за 2019 год согласно представленной налоговой декларации за 2019 год (можно указать КБК).

Сумма налога, уплаченного на территории Республики Кипр, составляет ХХХ руб.»

В качестве приложения к заявлению нужно указать документ, подтверждающий уплату налога на территории иностранного государства.

Отметим, что сумма уплаченного налога указывается в заявлении в рублях, то есть нужно перевести сумму налога, уплаченную в валюте страны нахождения недвижимости, в рубли по курсу ЦБ РФ на дату уплаты налога в иностранном государстве.

Документ, подтверждающий уплату налога за пределами РФ.

Еще одним важным документом для проведения зачета налога на имущество является документ об уплате налога за пределами территории РФ. Никакой специальной формы для такого документа российским налоговым законодательством не установлено, он составляется по правилам страны нахождения недвижимости.

Отметим, что это не просто платежный документ на уплату соответствующего налога; он должен быть подтвержден налоговым органом соответствующего иностранного государства. Для этого необходимо обратиться в налоговые органы государства, на территории которого находится недвижимость, за получением документа, подтверждающего уплату налога на имущество, для возможности его зачета на территории РФ (Письмо Минфина России от 11.07.2014 № 03-08-05/33833).

Кроме того, поскольку платежный документ составлен на иностранном языке, его нужно перевести на русский язык. Дополним: первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык (Приказ Минфина России от 29.07.1998 № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»).

В статье 386.1 НК РФ никаких разъяснений и требований о нотариальном заверении перевода нет. Не высказывают их и представители контролирующих органов. Например, в Письме Минфина России от 28.06.2013 № 03-08-05/24718 говорится, что документы, представленные в целях зачета налога, составленные на иностранном языке, должны быть переведены на русский язык. НК РФ иных требований к оформлению (заверению) документов, составленных на иностранном языке, не предъявляет.

Отметим еще один момент: если налог уплачен самой организацией, то нужно представить документ, подтверждающий уплату налога, заверенный налоговым органом соответствующего иностранного государства, а для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором налоговыми агентами, – подтверждение налогового агента (Письмо Минфина России от 09.10.2007 № 03-08-05).

При подготовке указанных документов нужно помнить, что официальные документы, исходящие от иностранных государств (включая налоговые органы иностранного государства), должны быть легализованы. Если же соответствующее иностранное государство является членом Гаагской конвенции от 05.10.1961, то на данных документах достаточно проставления апостиля. Однако апостиль не может быть затребован, если законы, правила или обычаи, действующие в государстве, в котором представлен документ, либо договоренность между двумя или несколькими государствами отменяют или упрощают данную процедуру либо освобождают документ от легализации.

Особенности заполнения налоговой декларации.

В отношении имущества, имеющего местонахождение за пределами территории РФ (для российских организаций), декларация по налогу на имущество представляется в налоговый орган по местонахождению российской организации (п. 1 ст. 386 НК РФ).

Уточним, что в силу положений ст. 386.1 НК РФ право на зачет в РФ налога на имущество организаций в отношении имущества, принадлежащего российской организации и расположенного на территории иностранного государства, возникает у организации в том налоговом периоде, в котором налог на имущество недвижимость за границей был фактически уплачен в другом государстве. Следовательно, зачет производится за налоговый период, в котором налог на имущество недвижимость за границей фактически был уплачен за пределами территории РФ. Например, суммы налога на имущество, уплаченные в иностранном государстве в 2017 или 2018 году, отражаются в декларации по налогу на имущество организаций за 2017 и 2018 год соответственно (Письмо Минфина России от 16.10.2019 № 03-05-04-01/79654, направлено территориальным налоговым органам для применения в работе Письмом ФНС России от 18.10.2019 № БС-4-21/21444@).

Раздел 2 декларации по налогу на имущество организаций, форма которой утверждена Приказом ФНС России от 14.08.2019 № СА-7-21/405@, заполняется отдельно, в том числе в отношении недвижимого имущества, принадлежащего российской организации и расположенного на территории другого государства, в отношении которого суммы налога фактически уплачены за пределами РФ в соответствии с законодательством другого государства.

Строка с кодом 250 заполняется только в представляемом по месту нахождения организации разд. 2 декларации с кодом 04 по строке «Код вида имущества (код строки 001)», в случае использования организацией сообразно ст. 386.1 НК РФ права на зачет сумм налога, фактически уплаченных за пределами территории РФ в соответствии с законодательством другого государства в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства.

Коды видов недвижимого имущества приведены в приложении 5 к порядку заполнения декларации по налогу на имущество организаций. Код 04 обозначает имущество, принадлежащее российской организации и расположенное на территории другого государства, суммы налога по которому уплачены в соответствии с законодательством другого государства.

В строке с кодом 250 указывается уплаченная за пределами территории РФ согласно законодательству другого государства сумма налога в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, в соответствии с прилагаемым к декларации документом об уплате налога за пределами территории РФ, подтвержденным налоговым органом соответствующего иностранного государства.

Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период, отражается по строке с кодом 260. В случае заполнения разд. 2 с отметкой 04 по строке «Код вида имущества (код строки 001)»:

по строке с кодом 260 указывается нулевое значение в случае, если значение строки с кодом 250 больше или равно разности строк с кодами 220 и 240;

по строке с кодом 260 фиксируется разность значений строк с кодами 220 и 240 за вычетом значения строки с кодом 250, если значение строки с кодом 250 меньше разности строк с кодами 220 и 240.

Если российская организация имеет на балансе в качестве объектов основных средств недвижимое имущество, которое расположено на территории, находящейся за пределами РФ, то такая недвижимость облагается налогом на имущество организаций по правилам гл. 30 НК РФ. Но при этом одновременно названное имущество может облагаться налогом на имущество по правилам государства, на территории которого оно находится.

Согласно нормам действующего налогового законодательства в данном случае можно избежать двойного налогообложения: ст. 386.1 НК РФ установлены условия проведения зачета налога, уплаченного за пределами РФ, в счет исчисленного налога на имущество по правилам гл. 30 НК РФ. Но зачесть можно только фактически уплаченный за пределами РФ налог и не более суммы налога на имущество, рассчитанного в соответствии с НК РФ в отношении обозначенной недвижимости.

(1).jpg)