индекс dxy что это такое

Чем полезен инвестору индекс доллара DXY

Внимание российских инвесторов постоянно приковано к курсу рубля относительно американской валюты. Особенно часто к этому показателю обращаются в моменты кризиса. Однако немногие новички знают, что существует индекс доллара относительно мировых валют. Предлагаю сегодня подробно разобрать, как он рассчитывается, и как его динамика влияет на популярные биржевые инструменты.

Что такое индекс DXY

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Индекс DXY был введен в 1973 году. Появление индикатора связано с тем, что ведущие экономики мира «отвязались» от золотого стандарта и перешли к плавающим котировкам своих валют. Задача индикатора – отражать динамику доллара относительно денежных единиц шести крупных торговых партнеров США. Эти же валюты, кроме шведской кроны, являются основными при торговле на рынке Forex. Корзина, относительно которой определяется курс, имеет следующий вид:

Индекс обозначается биржевым тикером DXY. Расчет ведет инвестиционный банк JP Morgan (он использует аббревиатуру USDX). Вычисления производятся по формуле:

Стоящий в начале формулы коэффициент введен, чтобы значение индекса для марта 1973 г. было равно 100. Степени отражают веса валют в корзине, с которой сравнивается доллар. Они установлены с учетом возможностей экономики каждой из стран. Первоначально использовалась другая формула. Корректирующий коэффициент и веса валют были пересмотрены после создания евро.

Недостатками DXY считаются:

Максимальное историческое значение индекса зафиксировано в 1985 году. Оно составило 160,41 п. Минимум – 71,8 п. – пришёлся на март 2008-го.

Опытные трейдеры используют DXY не только для прямых валютных спекуляций, но и для предсказания движения котировок других активов. Аналитики выявили закономерность – увеличение этого индекса наблюдается в двух противоположных ситуациях:

Стоит ли инвестировать в акции футбольных клубов

Инвестируем в акции футбольных клубов Манчестер Юнайтед и Ювентус

График котировок индекса DXY

Величина индекса доллара рассчитывается раз в сутки каждый рабочий день. Его можно найти на любом ресурсе для инвесторов. Интерактивный график расположен ниже.

Трейдеры, использующие фьючерсы и опционы на DXY, анализируют его динамику с помощью стандартных методов технического анализа. Этот индикатор востребован и у игроков рынка Форекс. Аналитики заметили, что он достаточно часто опережает движение валютных пар. Например, если на его графике появилась медвежья свеча, это может означать, что на графиках валют произойдет всплеск.

Это работает для тех инструментов, где базовым элементом является одна из денежных единиц корзины индекса, а котируемым – доллар. Например, EUR/USD или JPY/USD. Также и в обратной ситуации. Если базовой валютой будет доллар, например, пара USD/EUR, то зависимость будет прямой: медвежья свеча на графике индекса будет приводить к провалу в динамике валютной пары.

Нужно понимать, что это правило не всегда выполняется. А даже если оно срабатывает, окно между появлением свечи на графике индекса и изменением котировок на Форексе или валютной секции Мосбиржи может быть очень коротким. Для торговли по этому принципу, в основном, используются автоматизированные системы. Тому, кто их применяет, прибыль не гарантирована. Можно получить и значительный убыток, особенно при наличии кредитного плеча. Поэтому большинство игроков используют Индекс DXY только для анализа, чтобы не открыть ошибочную позицию против тренда.

Те, кто планирует покупать активы в лонг, также часто обращают внимание на индекс DXY. Он дает большее понимание экономической ситуации, по сравнению с изучением движения отдельно взятых пар. При этом нужно помнить о том, что роль евро в формировании этого показателя в разы выше, чем у других валют.

Последний поток Курса Ленивый инвестор

Запускаю последний поток Курса Ленивый инвестор

Российским инвесторам будет интересно, что этот индекс имеет отрицательную корреляцию с котировками фьючерсов на нефть:

Это еще раз подтверждает то, что лучшие инструменты хеджирования рисков вложений в нефтяную отрасль – валютные.

Повышение индекса DXY приводит к спаду на всех сырьевых рынках. Это обусловлено тем, что товары и металлы котируются в долларах.

Рост этого индикатора сопровождается снижением прибыльности вложений в американские казначейские облигации. На российском долговом рынке DXY, напротив, сигнализирует о падении стоимости рублёвых бондов, что позволяет инвесторам открыть позиции с более высокой доходностью к погашению.

Как торговать индексом DXY

Индекс доллара нельзя продать или купить. На бирже обращаются только производные инструменты на него (фьючерсы и опционы). Как и все подобные активы, они имеют разные сроки исполнения. Их используют, чтобы хеджировать риски игры на валютной бирже. Торговля ведется на площадке IntercontinentalExchange. Получить к ней доступ можно только через иностранных брокеров.

Тем инвесторам, которые предпочитают фондовую секцию и относительно долгосрочные вложения, будут интересны два индексных фонда:

Паи этих ETF обращаются на бирже NYSE Arca. Торговать на ней через российских посредников можно, обладая статусом квалифицированного инвестора. Человеку, не имеющему достаточного капитала для его получения, придется искать выход через зарубежных брокеров.

Какие банки работают в Крыму и как открыть там брокерский счёт

Какие банки и брокеры работают в Крыму

Этим фонды, построенные на индексе DXY, отличаются от долларовых ETF на акции и облигации, базовые активы которых генерируют прибыль. Она позволяет их котировкам постепенно расти несмотря на временные просадки. Я не рекомендую новичкам добавлять в свой портфель инструменты, основанные на индексе доллара. На этапе формирования капитала целесообразнее открывать менее рискованные позиции. Использовать DXY при торговле можно как дополнительный технический индикатор. Основой для принятия долгосрочных инвестиционных решений всё-таки должен быть фундаментальный анализ.

Вместе с тем инвестору не стоит игнорировать информацию из деловых новостей относительно динамики индекса доллара. На горизонте нескольких дней и даже недель он может подсказать общее направление тренда.

Подводим итоги

Индекс доллара – важный показатель для крупнейшей экономики мира, влияющей на динамику фондовых рынков по всему миру. Также он активно отслеживается игроками рынка Форекс и теми, кто спекулирует товарами и сырьем. Котировки валютных пар и других инструментов, имеющие корреляцию с DXY, могут отставать от него. Это дает трейдеру возможность вовремя открыть или закрыть позицию.

Расскажите в комментариях, знакомы ли вы с индексом доллара, используете ли вы его значения при принятии инвестиционных решений?

Почему важно следить за индексом DXY?

Меня часто спрашивают: какие индикаторы наиболее важны для определения момента, когда может начаться «жесткая раздача» на рынках? За чем следить в первую очередь?

Индикаторов очень много, и из области макро, и из области микро (к примеру, отчеты компаний). Но сегодня, как мне видится, титул наиболее важного индикатора может и должен быть отдан индексу DXY.

Почему?

Что делает современный инвестор, который желает избежать рисков? Уходит в доллар, покупает UST как самый надежный инструмент этого мира.

Что мы с вами видим за последнее время? Индекс DXY укрепился с 89 до 92 фигуры. Кстати, график нарисовал эдакое двойное дно.

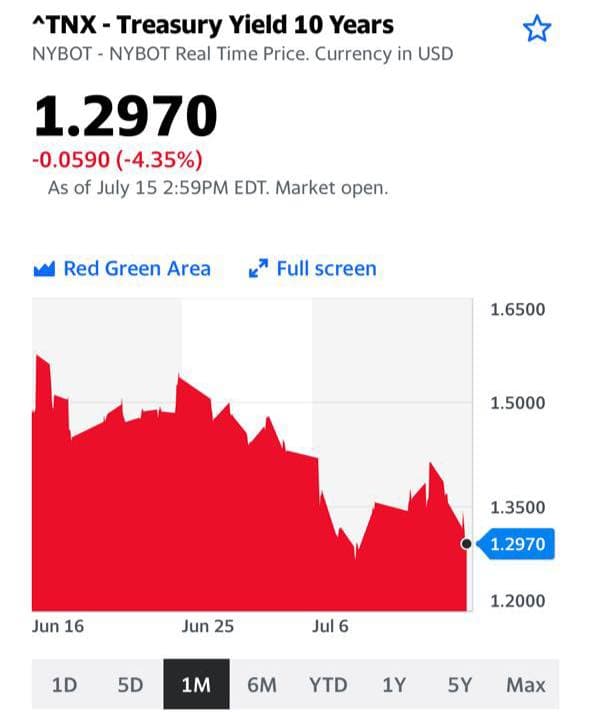

Одновременно мы видим, что за последнее время достаточно сильно выросли цены на UST. Большие деньги идут в спасительные гавани. Посудите сами: цены на десятилетки подросли за последнее время примерно на 4- 4,5%, доходности упали с 1,7 до 1,3.

В то время как мы с вами боимся инфляции, Америка печатает все новые доллары и увеличивает свой долг, а большие деньги с энтузиазмом этот долг покупают.

Немного конкретики. Я полагаю, что в случае, если DXY начнет подходить к уровню 93,5-94, рынки очень сильно занервничают. Пробитие 95 уровня, как мне видится, может привести к серьезному SELL OFF на рынке.

Что делаем?

Учитывая, что впереди явно маячат меры по сворачиванию аукциона безумной щедрости от ФРС, учитывая нарастание новой (и очень страшной) волны Дельта, учитывая возможное усиление геополитической напряжённости, думаю, разумный инвестор должен еще раз оценить риски своего портфеля и неуклонно увеличивать долю наличных и консервативных инструментов.

Возможно, вновь имеет смысл внимательно присмотреться к реверсным ETF.

Если большие деньги уходят от риска, очевидно, они понимают, что делают.

Может, и нам пора задуматься о том же? Самым внимательным образом следим за DXY.

Индекс доллара

Роль индексов в биржевой торговле сложно переоценить. Если уже привычным бенчмарком фондового рынка России является Индекс Московской биржи, то барометром рынка акций наиболее развитой экономики мира, США, являются индексы S&P 500 и Dow Jones, за которыми следят трейдеры по всему миру. В биржевой среде даже говорят: «Америка чихнёт, а простужается весь мир». Но, помимо американских акций, о здоровье экономики США часто судят ещё и по стоимости её национальной валюты, доллара США, который является основной валютой международных взаиморасчётов.

На стоимость доллара США пристально смотрят даже обыватели, которые не имеют к биржевым торгам никакого отношения. Таким образом, учитывая важность доллара США для мировой экономики, у него тоже есть свои индексы, показывающие силу американской платёжной единицы на мировой арене, помимо его курсовой стоимости относительно валюты какой-либо единично взятой страны. Давайте разберёмся, что представляет собой индекс доллара, как рассчитывается и как используется в трейдинге.

Индекс доллара обозначается как DXY или USDX и имеет следующую форму вычисления:

50,14348112 * EUR/USD-0,576 * USD/JPY0,136 * GBP/USD-0,119 * USD/CAD0,091 * USD/SEK0,042 * USD/CHF0,036.

Индекс доллара является геометрически взвешенным индексом отношения курса доллара США к шести основным мировым валютам стран и страновых блоков, являющихся торговыми партнёрами США, приведённым в отношении к базисному периоду – 1973 г. В индексе доллара удельный вес каждой валютной пары определён её степенью, таким образом, максимальное влияние на индекс доллара оказывает курс евро – 57% в индексе (в связи с чем индекс доллара получил негласное название «антиевропейский индекс»). На втором месте – японская иена (13,6%), на третьем – фунт стерлингов (11,9%), на четвёртом – канадский доллар (9,1%), на пятом – шведская крона (4,2%) и на шестом – швейцарский франк (3,6%). Коэффициент 50,14348112, находящийся в начале формулы расчёта индекса, приводит его значение на период 1973 г. (индекс доллара рассчитывается с марта 1973 года) к значению 100. Таким образом, значение индекса сравнивает текущую силу американской валюты с базисным периодом. То есть если индекс доллара выше 100, то на соответствующую величину доллар сильнее, а если менее 100 – слабее. Причём статистически было замечено, что возрастание индекса доллара на 10% отображает вливание в данную валюту приблизительно 1 трлн долл. США.

Индекс доллара берёт своё начало с марта 1973 года, когда его начали рассчитывать в JP Morgan. Данная необходимость возникла с момента перехода к плавающим курсам валют, что началось в упомянутом году после Смитсоновской конференции в Вашингтоне. Ранее действовало Бреттон-Вудское соглашение, которое вступило в силу в 1945 году. Согласно этой системе, валюты 44 стран были привязаны к доллару США, который был привязан к стоимости золота – 35 долларов за тройскую унцию (золотой стандарт). Однако данная система просуществовала до принятия Смитсоновского соглашения, результатом которого стало увеличение диапазона валютных колебаний до 4,5% с 1%. Смитсоновское соглашение послужило базисом для перехода к Ямайской системе, которая предполагает рыночное образование валютных курсов.

Таким образом, появилась необходимость определять силу доллара США относительно других мировых валют. Индекс доллара пересматривался единожды – в 1999 году – в связи с введением в безналичный оборот евро. Индекс доллара показывает силу американской валюты ещё и в сравнении с валютой 19 стран еврозоны, а также ещё девяти стран, использующих евро, но не входящих в еврозону.

Индекс доллара рассчитан на основе стран – крупных экономических партнёров США, однако имеет стабильные степенные коэффициенты, не отражающие динамику изменения торговых отношений. В индекс доллара не включён Китай и ряд других стран, которые являются крупными участниками международной торговли. Однако несомненным плюсом индекса доллара является его повсеместное использование. Так, индекс доллара рассчитывается круглосуточно, причём, помимо самого индекса, существуют ещё фьючерсы и опционы на данный индекс. Максимальный объём торгов проходит на ICE (Intercontinental Exchange). Также большие объёмы показывают ETF на индекс доллара, которые торгуются на NYSE Arca.

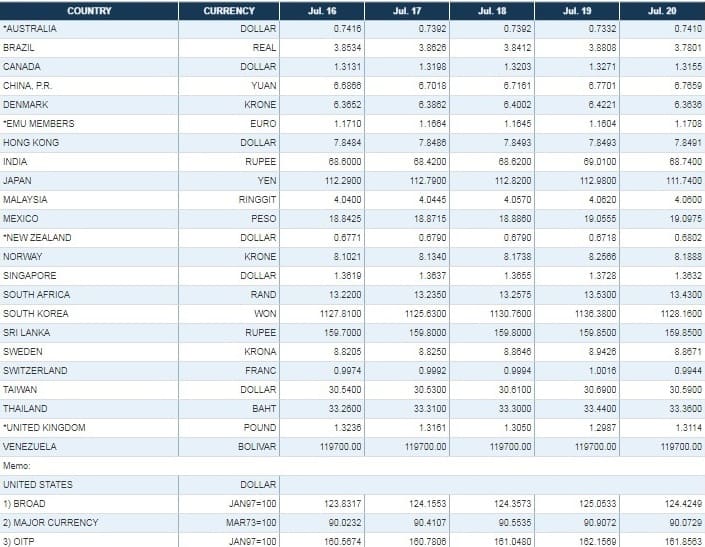

Своеобразным аналогом индекса доллара, в котором учитывается изменение торгового баланса, а также ряд дополнительных валют, является торгово-взвешенный индекс доллара TWDI (Trade-Weighted Dollar Index), который активно использует ФРС (на сайте ФРС представлена структура индекса https://www.federalreserve.gov/releases/h10/current/default.htm), хотя динамика данного индекса фактически совпадает с динамикой индекса доллара, т.к. основной вес в нём тоже имеет евро.

Изменением своей динамики индекс доллара показывает силу американской валюты относительно других мировых валют, давая более комплексную картину в сравнении с динамикой какой-либо отдельно взятой валюты. Например, можно предположить, что относительно мировых валют динамика доллара и франка будут слабеть относительно синхронно, что выльется в неизменение кросс-пары. Таким образом, индекс доллара способен показать более объективную картину.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Индекс доллара США DXY

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

График индекса DXY

Индекс доллара показывает некоторую цикличность. Периоды кризисов когда индекс рос. Времена когда нужно было ставить на фонду или биток или же наоборот на доллар. Всё довольно информативно на графике, с дальнейшим гипотетическим раскладом.

Рынки никак не могут определиться с направлением движения. Пожалуй, главная причина этого – неопределенность вокруг нового штамма Омикрон. С одной стороны, он явно более заразный (число заболеваний в провинции Южной Африки, где штамм зародился, взлетело на 400%+ за неделю). С другой стороны, может оказаться менее смертельным. А по этому поводу стратеги JPMorgan.

Нам нужно опираться на индекс доллара, что бы понять когда разворот фондового и крипто рынка. Трендовая линия с 2011 года, я жду когда мы ее протестируем, тогда и крипторынок сможет проработать падение(набрать позиции и развернуться).

Такое дело. То время когда вся корзина будет гораздо выгоднее доллара. Особенно это касается акций европейских банков.

Добавил на график ставку ФРС.

На неделях показался пинбар с подтверждением над недельным уровнем. Сейчас все внимание к 96.325, выше которого не должна закрыться неделя для реализации падения к 95.537 и 94.919. Если закроемся выше, то следующая цель 97.622

Ну вот и подошла цена к ожидаемому уровню. Отсюда шорт с коротким стопом.

в марте один из трейдеров рассуждал на ютьюбе по поводу доминации доллара пришло время взглянуть на неё. мдя. всё видно на картинке. тут можно вкорячить недавнюю новость из одного телеграм канала цитата от 14 ноября: «Очень любопытная картина складывается на рынке UST. Доходность защищенных от инфляции 30-леток ушла в отрицательную область вопреки тому, что #ФРС.

Долг (долговые бумаги) выпускает Минфин США. Есть один нюанс – Штаты имеют широкую автономию в США, вся инфрастуктура и ключевые активы находятся на балансе отдельных Штатов. Правительству с Минфином США (выпускающему долговые бумаги) принадлежит по большому счету только Белое здание…Вывод: когда США откажутся платить (или попросят списать часть) по долгу.

Добрый вечер, Дамы и Господа, предполагаю «отскок» индекса к линии 1.

Раскидал направляю лучи и получилась такая забавная картина. Просто стало интересно, поделился.

Рынки долго ждали прошлую неделю, поскольку она могла стать тем самым гейм-чейнджером, который изменит ландшафт на финансовых рынках. Речь, естественно, идет об ожидании ужесточения монетарных политик со стороны ведущих Центробанков мира. Судя по реакции фондовых рынков, итоги эти были восприняты как карт-бланш на дальнейший рост. Что характерно, теперь вообще.

Считаю что трендовое движение остановилось и перейдет во флет в рамках недели. В рамках месяца скорее всего будет попытка пройти 94.21 и максимум сентября. Сам я не торгую индекс доллара, но использую его как инструмент для прогнозирования валютного рынка.

На финансовых рынках вчера было ожидаемо без изменений. Уровень жадности зашкаливал, толкая цены на фондовом рынке США к новым максимумам. Главным генератором инъекций оптимизма оставался сезон отчетности. По последним данным среди отрапортовавших компаний SP500 (отчетность опубликовали уже больше половины компаний) 83% превысили прогнозы по прибыли. Вчера.

Нужно 70 % сделок в +, меньше нерентабельно совсем.

Профиль

Индекс доллара США показывает отношение доллара США к корзине из основных валют. (DXY) был разработан Федеральным резервом США в 1973 году, чтобы предоставить внешнее двустороннее торгово-взвешенное среднее значение доллара США по отношению к мировым валютам. Индекс доллара США растёт, когда доллар США укрепляется, по отношению к другим валютам. Для расчёта индекса используются следующие шесть валют:

Что такое «Индекс доллара»

Что такое индекс доллара США

Индекс доллара США (USDX, DXY) — это индекс стоимости доллара США в сравнении с другими валютами.

Как рассчитывается индекс доллара США

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют и представляет собой взвешенное среднее отношение доллара в сравнении с евро (EUR), японской йеной (JPY), фунтом стерлингов (GBP), канадским долларом (CAD), шведской кроной (SEK) и швейцарским франком (CHF).

— Японская иена (JPY) — 13,6%

— Фунт стерлингов (GBP) — 11,9%

— Канадский доллар (CAD) — 9,1%

— Шведская крона (SEK) — 4,2%

— Швейцарский франк (CHF) — 3,6%

Таким образом, учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты представленные 24 государствами.

История индекса доллара США

Индекс доллара был создан компанией JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту евро.

Базовым значением индекса был принят уровень 100 пунктов. К примеру, уровень 107,5 п. означает, что стоимость доллара выросла на 7,5%, относительно первоначального исторического значения. Март 1973 года был выбран в качестве базового периода, поскольку с этого времени крупнейшие торговые страны ввели плавающие курсы валют. Это соглашение было достигнуто на конференции Смитсоновского института в Вашингтоне. Оно заменило неудачную политику фиксированных ставок валют, установленную около 25 лет до этого в Бреттон-Вудсе.

Индекс обновляется 24 часа в сутки. Точно так же, как индекс Доу-Джонса (DJIA) является основным индикатором фондового рынка США, индекс USDX дает общее представление о международной стоимости доллара США.

Максимальное значение было достигнуто в 1985 году, когда курс поднимался выше 150 п. Минимум пришелся на пик кризиса 2008 года в районе 71 п.

Как использовать индекс доллара США для подтверждения направления тренда

Так как индекс доллара отражает стоимость корзины валют по отношению к доллару, то он даёт более понятное представление о силе или слабости доллара, чем когда вы смотрите на одну валютную пару.

Многие опытные трейдеры обращаются к индексу доллара США, прежде чем торговать какой-либо валютной парой, чтобы избежать торговли против основного тренда. Но есть один недостаток. Доля евро около 57,6%. Это очень значительная величина, поэтому степень влияния европейской валюты на USDX является абсолютно доминирующей.

Как торговать индексом доллара

Индекс доллара США доступен для торговли все 5 рабочих дней недели. USDX может быть доступен в различных формах. К примеру, активная торговля происходит биржевыми инвестиционными фондами (ETF). Кроме того, сделки совершаются и при помощи фьючерсов и опционов. Наибольший объем торгов сосредоточен на Intercontinental Exchange (ICE).

Существуют два популярных ETF, которые мгновенно реагируют на укрепление или ослабление американской валюты: UDN и UUP. Первый из них предполагает работу на понижение, то есть продажу фьючерса USDX, второй позволяет занимать длинные позиции при росте, предоставляя возможность заработать на повышении индекса доллара. Эти ETF обращаются на NYSE Arca.

В заключение

Индекс USDX может служить как самостоятельным торговым инструментом, так и своего рода индикатором, который позволяет предугадать смену или продолжение тенденции. Это важно, так как доллар США является основой всей мировой финансовой торговли и оказывает непосредственное влияние на стоимость огромного количества самых разнообразных активов, вынуждая всех крупных и малых инвесторов считаться с ним.

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Продай, купи, спи

Акции Oracle взлетели к максимумам. Разбираем отчет

Американская экономика: ключевые факторы 2022

5 самых ярких сделок M&A на российском рынке в 2021

Как Магнит будет работать с Wildberries

Илон Маск продолжает продавать акции. А что Tesla?

Он как Тинькофф, но на 7 лет моложе. Новая банковская фишка на рынке

Акции Costco растут после отчета. Какие перспективы?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.