индекс етф что такое

Как разобраться в индексах ETF

Как разобраться во всех этих индексах? ETF и не только. Я так понимаю, индексы — это только про акции? Облигации в них не входят?

Что такое биржевой индекс

Биржевой индекс — это виртуальный портфель, который состоит из акций компаний, собранных по определенному принципу. Портфель виртуальный — значит, реально он нигде не торгуется, купить или продать его нельзя.

На Московской бирже решили, что нужно завести индекс, который отражал бы состояние самых ликвидных российских компаний (голубых фишек). Для этого взяли эти самые компании и создали виртуальный портфель на их основе. В результате получили индекс, который отражает изменение этого портфеля. Все бумаги портфеля растут — индекс растет. Падают — индекс падает. Кто-то растет, а кто-то падает — индекс покажет нечто среднее.

Что такое ETF

Например, вы сказали, что хотите купить акции мировых компаний с самой высокой капитализацией. Вы можете и сами их найти, выбрать и купить, но одна такая акция может стоить десятки тысяч рублей — чтобы купить акции каждой компании, понадобится внушительный инвестиционный капитал.

ETF может быть любым — на акции, облигации, еврооблигации, золото, валюту, недвижимость.

Теперь все вместе

Во что вложиться

Вам остается только выбрать те фонды, которые отвечают вашим потребностям — для каждого ETF на Московской бирже есть презентация, в которой подробно расписано, в какие бумаги он вкладывает.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как устроен ETF? Гайд для инвестора

ETF привлекают инвесторов-новичков и тех, кто ищет пассивный способ заработка на инвестициях. Но чтобы не ошибиться с выбором фонда и добиться максимальной выгоды от своих вложений, стоит понять, что такое ETF и как он устроен?

ETF – это фонд, который торгуется на бирже (от английского «Exchange Traded Fund»). ETF инвестируют средства в определенные активы, например, золото, ценные бумаги, недвижимость. При этом часто они основаны на фондовых индексах, позволяющих покупать рынок в целом: например, Dow Jones, S&P 500, индекс МосБиржи и другие.

Инвестиционные фонды формируют портфели активов и выпускают свои акции, где каждая включает «кусочек» всех купленных фондом активов.

1 акция Google на начало августа 2021 года, стоит более 2700$. Чтобы инвестору включить Google в свой портфель с долей не более 10% от активов, ему нужен портфель свыше 27 000$. Для рядового инвестора это огромная сумма, которая делает акции Google недоступными. Здесь и приходят на помощь ETF.

Благодаря же ETF (например ETF FXUS, основанным на S&P 500) со стоимостью менее 100$ за акцию, инвестор можно вложиться единовременно в более 500 крупнейших американских компаний (в том числе Google) в микро-долях, с хорошей диверсификацией и также получать прибыль от роста акций и выплаты дивидендов (по включенным в портфель ETF компаниям).

Такой подход делает инвестиции в ETF удобными и безопасными за счет их доступности и широкой диверсификации.

Вот список всех биржевых фондов (включая БПИФ), доступных на Московской бирже. ETF фонды выделены пометкой «ETF» в графе «Формат».

Если вам интересны российские инвестиционные фонды (БПИФ), то прочитайте статью, где я сравниваю БПИФ с ETF и выбираю лучший инструмент, с точки зрения безопасности вложений.

Всего на Московской бирже, на август 2021 года, представлены ETF двух провайдеров — FinEx и ITI Funds. ITI Funds имеет всего два фонда, а FinEx в лице двух провайдеров (FinEx Funds plc и FinEx Physically Backed Funds plc) 19. Валютой фондов выступают рубли, доллары США, евро, тенге. Покупая фонды ETF, можно вложиться в облигации, акции, смешанные активы.

Также есть фонды, специализирующиеся на определенных отраслях экономики (США, Казахстана, Германии), в разных отраслях (ИТ, недвижимость, киберспорте).

Найти и выбрать ETF по параметрам (тип активов, размер комиссии и т.п.) можно в бесплатном скринере ETF на FinanceMarker

Участниками фондовой экосистемы ETF являются:

Взаимосвязь участников фонда можно наглядно представить в виде схемы

Итак, кто организует жизнь фонда, мы узнали. А теперь посмотрим, как он работает:

Разобраться в том, как работает ETF не так уж и сложно. А если вы знаете участников фонда и схему их взаимодействия, то вам куда проще выбрать надежный инструмент для вложения денег.

Если вам интересны подобные статьи на тему инвестиций — подписывайтесь на мой телеграм канал financemarker.

Возьмите токсичные активы, бросьте их в ETF, разбавьте парой ТОПовых компаний, посыпьте 5* рейтингами от Morningstar и пенсионные фонды / недалекие розничные инвесторы с огромным удовольствием съедят это дерьмо.

Все эти разговоры про «удобную покупку» — иллюзия безопасности для розничного инвестора, как бы часто все не повторяли мантру про диверсификацию и низкий порог входа.

По факту ETF это кроличья нора без отчетности перед регуляторами (по сравнению с акциями), что является идеальным инструментом для манипуляции их стоимостью крупными игроками и маркет-мейкерами рынка, что аналогично влияет на цены самих акций, входящих в такие фонды.

Вот видео, где с 24:42 наглядно объясняется, как легко и просто работает Naked Short Selling через ETF

Лучшие индексные ETF на Московской бирже

Я прочитал не один десяток тем на зарубежных форумах «ранних пенсионеров» в поисках ответа на свой вопрос: «Какие инструменты инвестирования используют в США». Как оказалось, практически все приверженцы идеологии FIRE (финансовой независимости и ранней пенсии) инвестируют в индексные фонды через ETF.

Оно и понятно, ведь комиссии у них намного меньше, чем у ETF, доступных на Московской бирже (средние: 0,04% у них против 0,9% у нас). И абсолютно нет никакого смысла пытаться собирать индекс, покупая акции отдельных компаний, как это делаю я. Можно ведь заплатить 0,04% в год (или 400 рублей с 1 млн. ₽) и получить доходность индекса без лишних заморочек.

В рамках этого поста я не стану рассматривать вариант открытия счета у иностранного брокера и покупки ETF на S&P500 через него. Но знайте, что такой вариант тоже есть. Правда там есть свои нюансы, которые могут вылиться в ещё одну полноценную статью. Будем рассматривать простой вариант — покупка ETF на Московской бирже через российского брокера.

ETF — это торгуемый на бирже фонд, состоящий из ценных бумаг: акций, облигаций или других активов. Приобретая акции такого фонда, вы, грубо говоря, получаете долю от всех активов, принадлежащих фонду.

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Любой, кто сейчас читает эти строки, с вероятностью 99% пользовался услугами или продуктами таких компаний, как Apple, Microsoft, Visa, MasterCard, Google, McDonald’s. А вы знали, что вы могли бы на 4000 рублей купить долю в фонде, который владеет акциями самых крупных по капитализации компаний в США, в том числе теми, которые я перечислил выше?

Да, ваши 4000 рублей не превратятся завтра и даже через год в 4 миллиона. Но очень вероятно, что это окажется лучшим вложением средств из всех возможных. Индекс компаний S&P500 на промежутке 100 лет дает доходность 8-10% годовых в долларах! Это вам не Кэшбери, конечно, где на словах 600% годовых, а на деле кукиш, да ещё и без масла. Но если вы, как и я загорелись идеей раннего пенсионерства, то вариант инвестиций в индекс S&P500 — один из наиболее оптимальных вариантов.

Собрать самостоятельно портфель акций, который бы соответствовал индексу очень сложно. Для этого нужно обладать достаточно внушительной суммой денег и регулярно проводить ребалансировку портфеля. А это уже не очень то и пассивное инвестирование — скажу я вам.

На 50.000 — 100.000 рублей вы даже не сможете купить одну акцию компании Google или Amazon. Но вы сможете купить 12 — 25 акций ETF на S&P500 (куда входит и Google с Amazon’ом и ещё 498 крупнейших компаний). При таком раскладе доходность ваших вложений в ETF будет повторять доходность индекса за вычетом комиссии фонда. Итак, рассмотрим какие же варианты ETF на S&P500 есть на Московской бирже.

Актуальный список компаний, входящих в индекс S&P500 можно посмотреть здесь.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

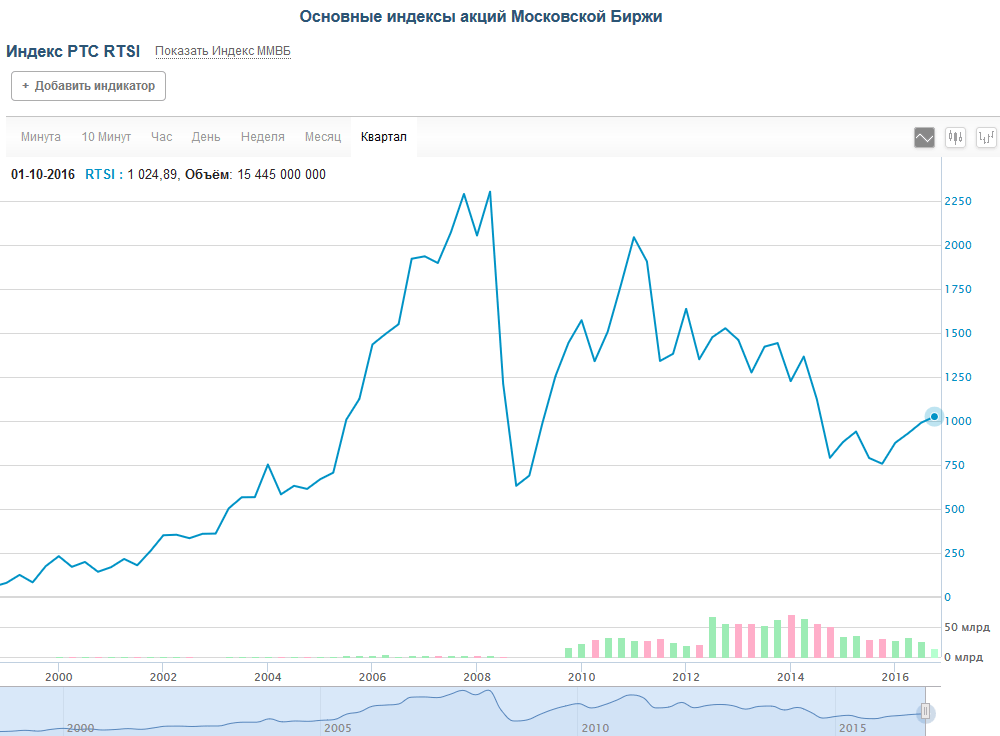

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

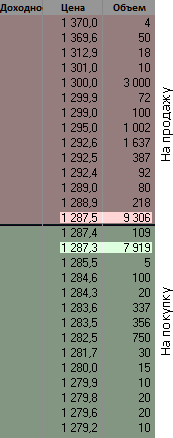

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

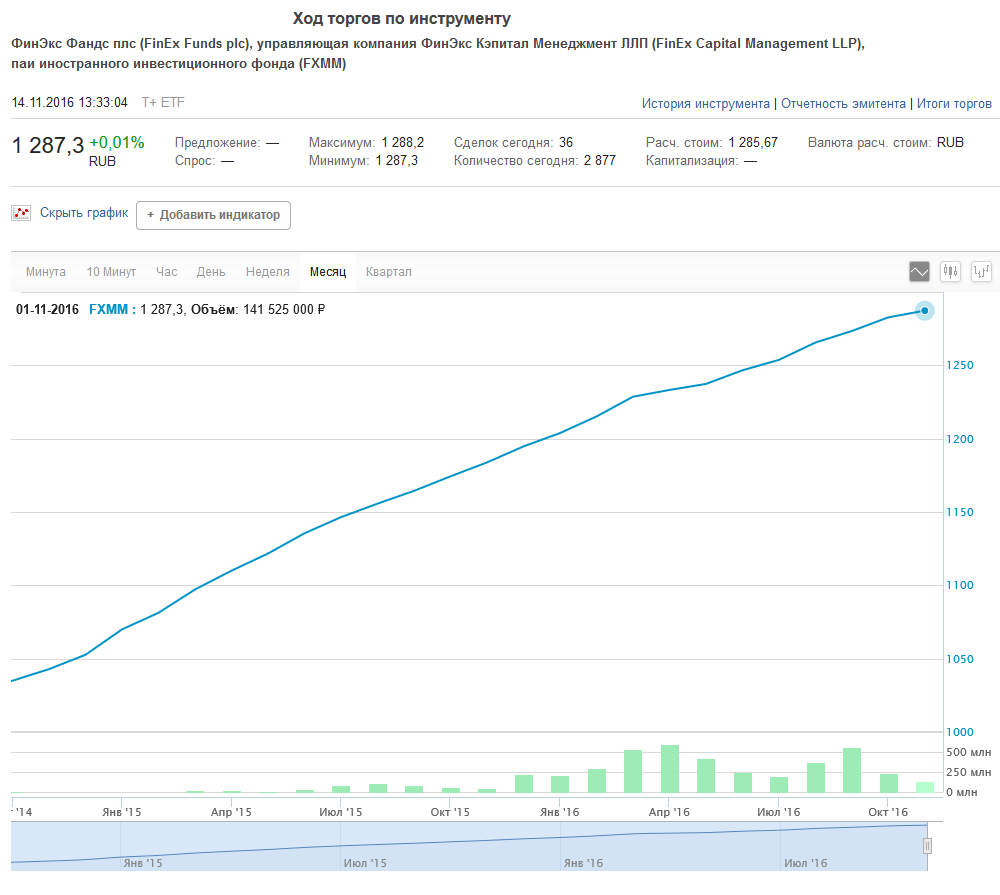

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

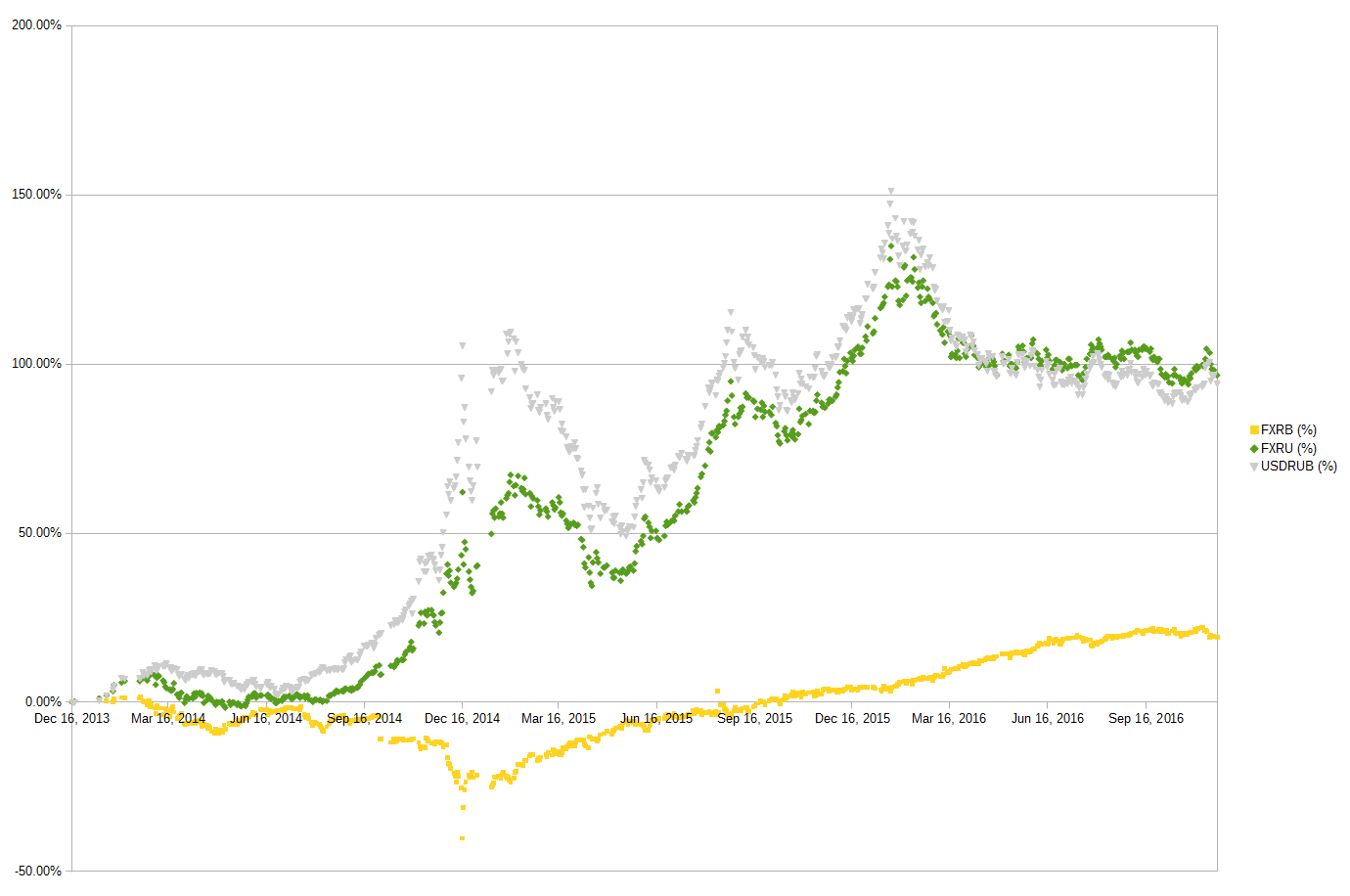

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

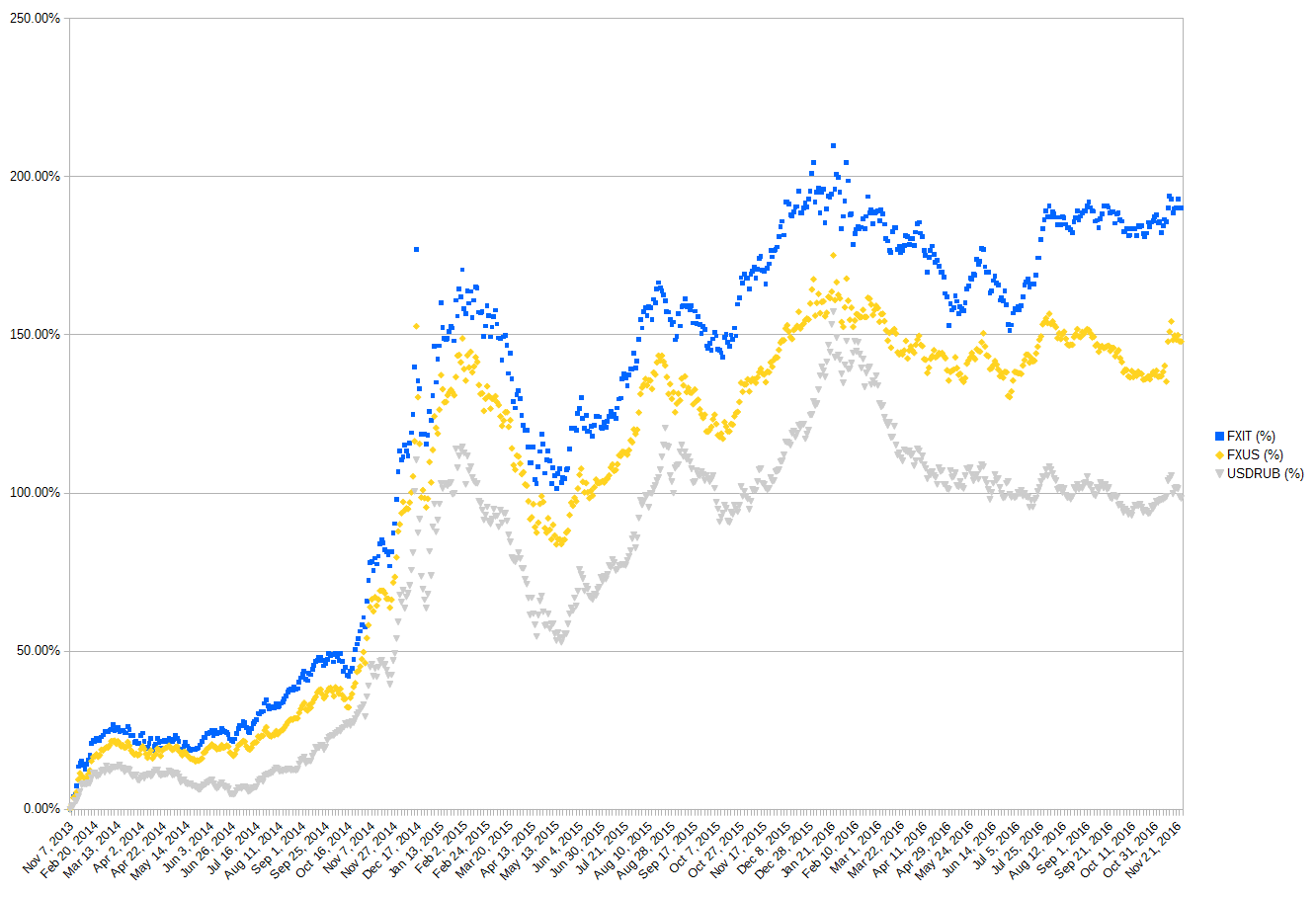

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

Что такое ETF фонд?

ETF фонд — относительно молодой инструмент на рынке инвестиций. В простом объяснении ETF фонд — это индексный фонд, паи которого обращаются на бирже как отдельные ценные бумаги. В его состав входят те же инструменты, из которых состоит повторяемый индекс. В результате инвесторы покупают и продают не отдельные акции и облигации, а сразу долю в готовом портфеле ценных бумаг, с хорошим уровнем диверсификации.

Индексные фонды имеют как сходства, так и различия с обыкновенными паевыми инвестиционными фондами. Для инвесторов они проще и понятнее, и инвестиции в них связаны с меньшими издержками.

Название ETF происходит от английского Exchange Traded Fund, то есть фонд, торгуемый на бирже.

Какие бывают ETF фонды

Чаще всего ETF фонды привязаны к тому или иному общепризнанному индексу. Например, к американскому S&P 500. Но также бывают и отраслевые ETF, фонды облигаций, государственных и корпоративных, и так далее.

В большинстве случаев управление такого фонда сводится к тому, чтобы максимально близко повторить состав индекса. Например, для того чтобы повторить индекс S&P 500, надо составить портфель из 500 акций промышленных предприятий в определенных, заранее известных пропорциях. Конечно, в наше время такая задача решается автоматически на уровне компьютерной программы.

Что ETF дает для инвесторов

ETF фонды в действительности очень надежны и подходят для любых инвесторов. Прежде всего, потому что они представляют собой хорошо диверсифицированный портфель, отражающий ситуацию на рынке в целом. Вряд ли те или иные случайные колебания котировок отдельных компаний, входящих в тот же S&P 500, способны серьезно изменить значение всего индекса. Зато рост экономики США в целом — полностью отражается в этом индикаторе, и владельцы долей в ETF, следующим за индексом, получают возможность заработать на этом свою долю прибыли.

В то же время, в отличие от иных видов фондов, если сравнить с теми же ПИФами, покупая ETF, инвестор точно знает, во что именно вложены его деньги. Эта информация доступна в любое время. А что держат в своих портфелях управляющие других фондах — как правило, не разглашается.

Еще одно отличие — цена ETF всегда известна, в любое время, когда открыта биржа. Не надо ждать, пока управляющие произведет расчет стоимости чистых активов и разделит их на количество паев, как это делается в ПИФах.

Где продаются и покупаются ETF

Доля в ETF, паи в таком фонде, свободно покупается и продается на бирже. И это значит, что сделки с ними могут совершаться точно также, как с обычными акциями. При этом, как уже было сказано, вместо одной ценной бумаги покупается доля в готовом диверсифицированном портфеле.

За покупку или продажу ETF обычно уплачивается стандартная брокерская комиссия. Чаще всего сделки с долями своих собственных ETF фондов компании проводят вообще бесплатно. Так, например, поступает ВТБ со своими фондами, торгуемыми на бирже.

Управление фондом обходится инвесторам в определенный процент от стоимости портфеля, в России чаще всего около 0.8-0.9% в год, что в несколько раз больше, чем принято на западных рынках, порядка 0.04-0.05% в год.

Состав российских ETF

В России ETF создаются со своей спецификой. Прежде всего, исходя из действующего законодательства, управляющие компании запускают так называемые БПИФ, то есть биржевые паевые инвестиционные фонды. По аналогии с ПИФами, но паи БПИФов торгуются на бирже как обычные акции.

Что касается чисто отечественных продуктов, то здесь все понятно: БПИФы российских акций стремятся к тому, чтобы максимально повторять состав индекса Московской биржи. Причем как индекса акций, так и корпоративных облигаций.

При этом российские управляющие компании, чаще всего, все-таки оставляют для себя определенную возможность для маневра и определяют окончательный состав, например, портфеля облигаций российских эмитентов самостоятельно, а не следуют индексам один в один.

Какие ETF доступны для российских инвесторов

На сегодняшний день российским инвесторам доступны ETF фонды как отечественного, так и зарубежного рынка, причем и те, и другие представлены на Московской бирже. В нашей стране ETF носят свое собственное название — БПИФ, биржевые паевые инвестиционные фонды. Хотя это и разные вещи с традиционными пифами, тем не менее, такова оказалась особенность российского законодательства.