Торговля бинарными опционами что это

Что такое бинарные опционы и реально ли на них зарабатывать

Вся правда про бинарные опционы.

Добрый день, уважаемые читатели блога iklife.ru. На связи Алексей Морозов, в этой статье будем говорить о том, что такое бинарные опционы, какими они бывают, что о них нужно знать, чтобы не терять деньги и действительно ли с их помощью можно хорошо зарабатывать.

Бинарный опцион – это сделка на финансовом рынке, при которой вы делаете прогноз и ставите на него деньги. Если прогноз оправдывается – получаете 60-95 процентов прибыли, если нет – теряете всю свою ставку.

В общем, это как ставка на футболе. Я ставлю на то, что Россия победит, вы ставите на то, что она проиграет. Если Россия выигрывает – вы платите мне деньги, если проигрывает – я плачу вам.

Только вместо футбольной команды в опционах валюта, акции, фьючерсы, форварды, нефть, золото и еще куча других биржевых инструментов.

Что такое бинарные опционы простыми словами

Разберем на примере. Евро сейчас стоит 90,44 рубля. Я думаю, что через час оно будет стоить дороже этой суммы. Насколько дороже – без разницы. Я говорю своему брокеру (компании, которая выполняет мои торговые приказы): «Ставлю сто долларов на то, что евро подорожает».

Брокер находит человека, который думает, что евро, наоборот, подешевеет через час. И тоже ставит на это сто долларов. Мы заключаем «пари». Каждый поставил сто долларов. Сидим, ждем.

Проходит час. Брокер смотрит на график цены. Евро стоит 90,45 рубля. На 0,01 рубля больше, чем было. Я выиграл.

Человек, который со мной спорил, отдает брокеру сто долларов. Брокер оставляет часть этой суммы (долларов двадцать) себе, а остальное отдает мне. Почему брокер забрал 20% моего «выигрыша»? Потому что надо было найти того, кто сделает такую же ставку, как я, проследить на курсом евро, списать у проигравшего деньги со счета. Все эти услуги не бесплатные.

Итог: мой оппонент потерял 100 долларов, я заработал 80, брокер – 20 долларов. Всё.

Чем сделки с опционами отличаются от обычного трейдинга? Трейдинг – это когда вы покупаете какой-то финансовый инструмент (тот же евро, например), ждете, когда он подорожает, продаете, забираете себе разницу. Чем больше разница в курсе покупки и курсе продажи, тем больше ваш заработок.

Опцион – это «пари» с другим трейдером. Вы делаете какой-то прогноз, ставите заранее определенную сумму денег и назначаете определенное время, когда надо будет проверять результат. Когда время выходит, вы смотрите, оправдался ваш прогноз или нет. Если оправдался – получаете фиксированную сумму денег, если нет – теряете свою ставку.

В опционе заранее известны:

Типы бинарных опционов

Они бывают очень разные. Давайте рассмотрим шесть самых популярных типов.

Выше/ниже

У контрактов «Выше/Ниже» первое место в любом рейтинге. Вы предполагаете, что цена будет выше текущего уровня или ниже. Пример с евро – как раз пример опциона «Выше/ниже»: один человек думает, что цена будет выше, чем 90,44, другой – что она будет ниже.

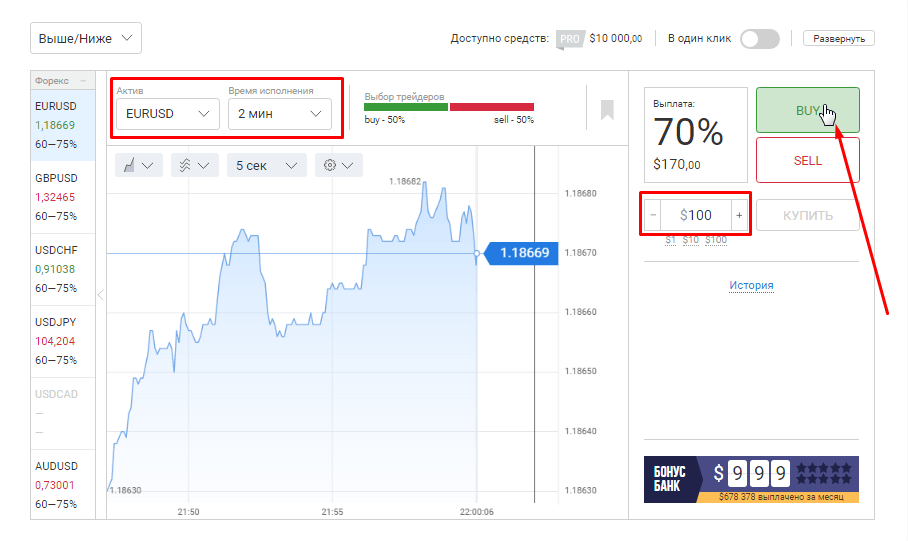

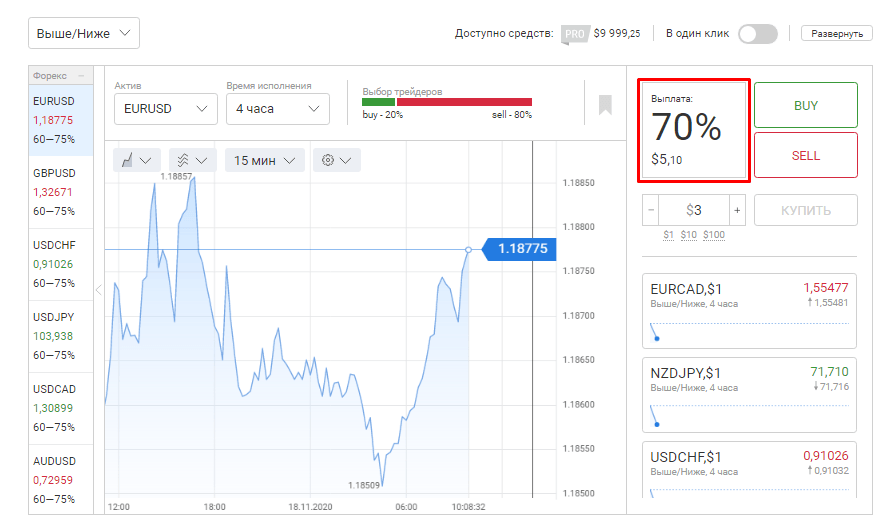

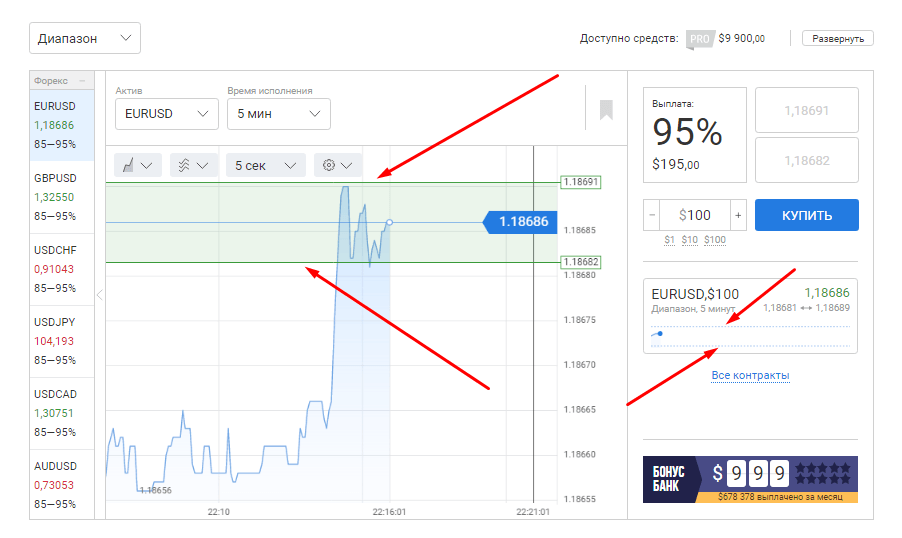

Вот пример – график евро к доллару. Я думаю, что курс еще вырастет, поэтому нажимаю «Купить», делаю ставку в размере ста долларов.

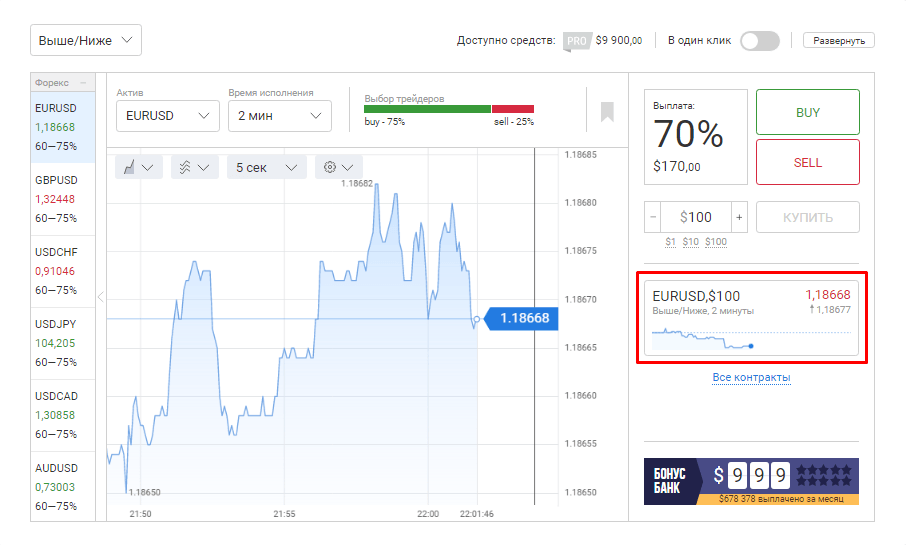

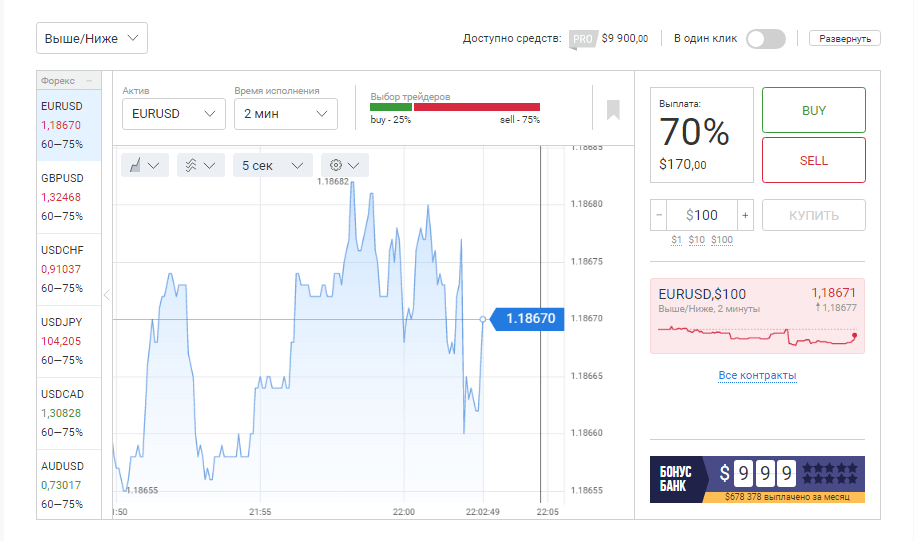

Сделка открыта, я вижу, что цена пока находится ниже исходного уровня.

Время истекло. В самый последний момент цена приблизилась к уровню, но все равно была ниже, а не выше. Я потерял сто долларов.

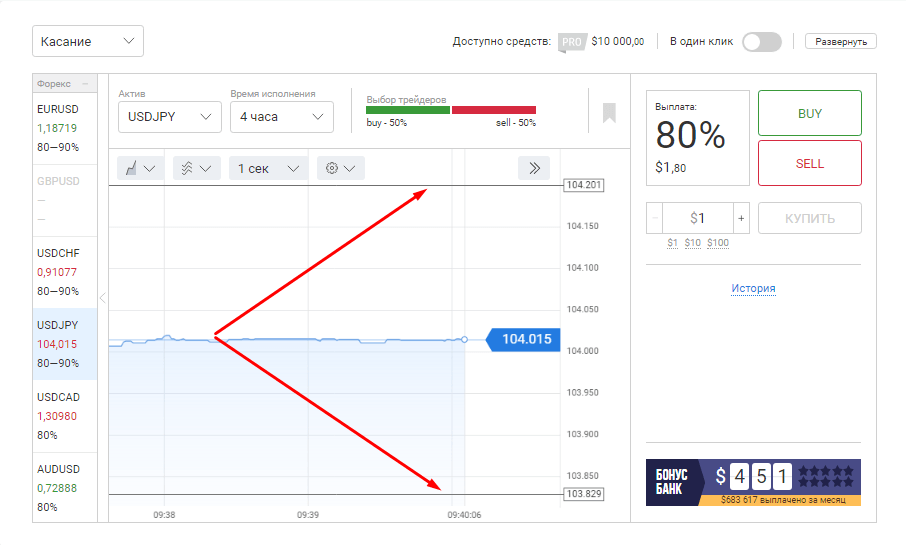

Касание

Это прогноз о том, коснется цена определенного уровня или нет. Вот график, на нем два уровня. Я могу сделать ставку на «касание» любого из них.

Предположим, я делаю ставку на рост. Если курс на графике через заданный промежуток времени будет касаться верхнего уровня или будет выше, чем он, я заработаю. Если ниже – потеряю деньги.

Можно делать ставку и на падение. Тогда нужно, чтобы цена коснулась нижнего уровня или была ниже, чем он.

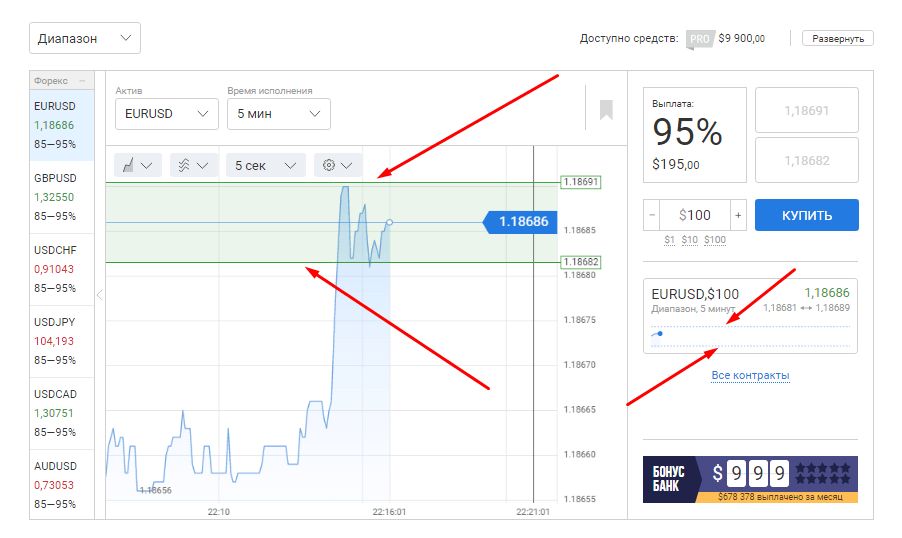

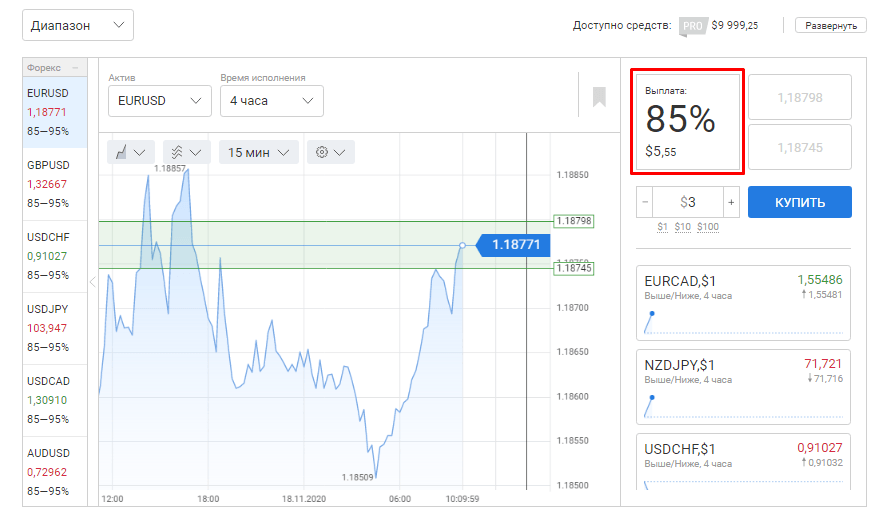

Диапазон

На графике появляется ценовой диапазон. Если я предполагаю, что цена будет находиться в диапазоне спустя какое-то время – покупаю опцион.

Если к моменту истечения срока цена выйдет за пределы диапазона, то есть будет выше или ниже одной из его границ, я потеряю деньги.

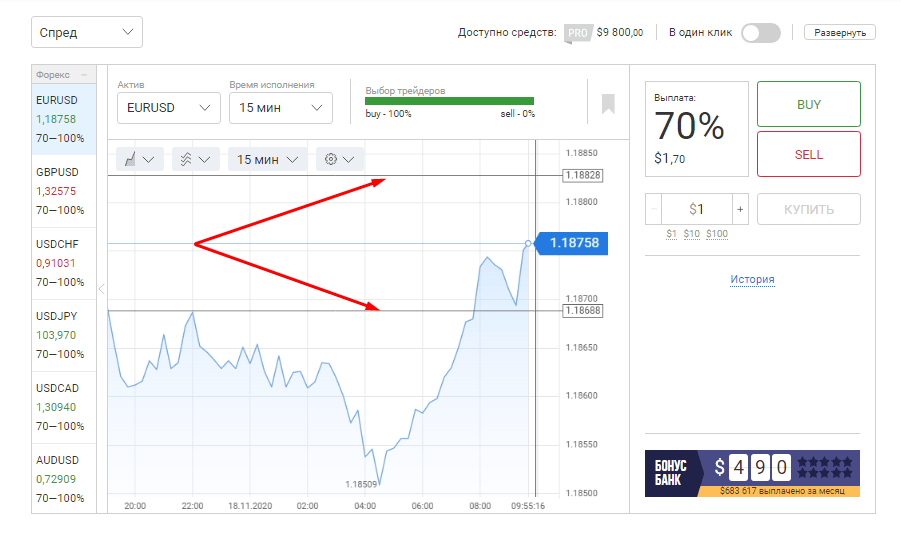

Спред

Примерно то же самое, что и касание. Есть два уровня, нужно выбрать, какого из них цена коснется через определенное время.

По идее, этот диапазон должен соответствовать реальному спреду по валютной паре евродоллар, но почему-то на графике он раз в сто больше.

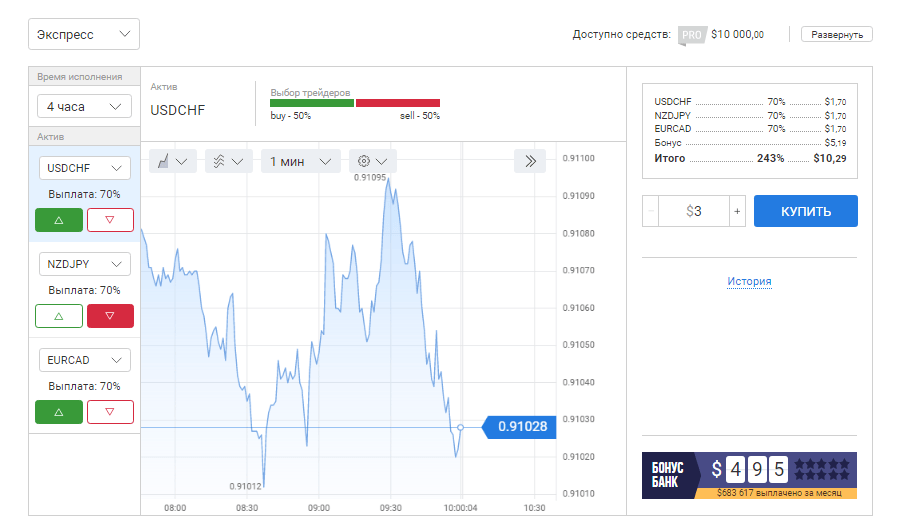

Экспресс

Это когда делается ставка сразу на несколько инструментов – какие из них будут расти, какие будут падать.

Доход по каждому инструменту на данный момент – 70 %. Если все прогнозы оправдаются, я заработаю 243 процента прибыли.

Турбо

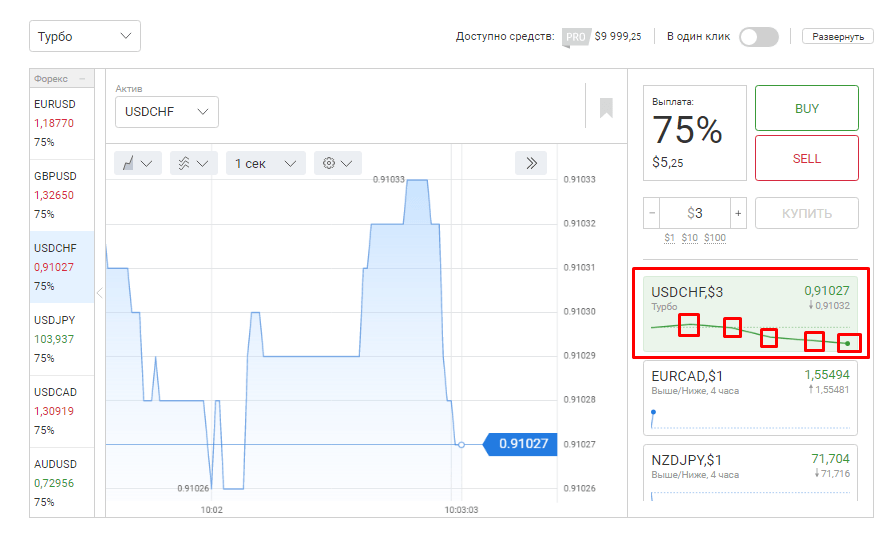

Нужно угадать, будет цена выше или ниже указанного уровня через пять тиков. Тик – это одно изменение цены на графике. Вот я купил опцион на понижение по паре USD/CHF (доллар / швейцарский франк), цена пять раз изменилась и оказалась ниже исходного уровня – я получил прибыль.

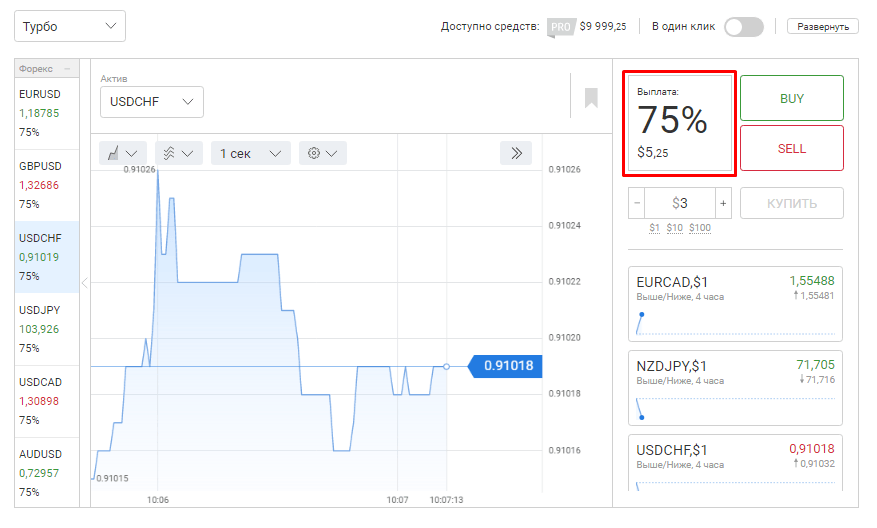

Обратите внимание, процент прибыли в случае выигрыша зависит от типа опциона и рыночной ситуации. В категории Турбо прибыль сейчас 75 %:

Хотя вчера вечером опционы этого типа по тому же евродоллару приносили 95 % (дублирую скрин из примеров выше):

Список, конечно, может быть пополнен. Есть и другие варианты опционных контрактов, их описание нужно смотреть на сайте выбранного брокера. Все скрины выше – с торговой платформы сайта Альпари. Можете попробовать прямо сейчас поторговать там в онлайн-режиме на демо-счете, регистрироваться не надо.

Плюсы бинарных опционов

Какие плюсы можно выделить у бинарных опционов в сравнении с другими способами торговли на бирже? Их три.

Фиксированные прибыль и убыток. Вы точно знаете, сколько денег потеряете, если ваш прогноз не оправдается. В трейдинге бывают ситуации, когда трейдеры оставляют сделки открытыми на выходные дни, а за субботу и воскресенье происходит какое-то серьезное политическое событие, рынок переворачивается. Утром в понедельник трейдеры видят, что они не просто потеряли деньги, а ушли в огромный минус и теперь должны выплачивать долги брокерам. Если торгуете опционами, такой проблемы нет.

Доход не зависит от интенсивности ценового движения. Чтобы зарабатывать много, не надо «ловить» крупные движения. Нужно только сделать правильный прогноз. Если цена будет всего на несколько десятитысячных выше или ниже нужного значения, вы уже получите прибыль.

Опционы дисциплинируют трейдера. Об этом преимуществе говорил Эдуард Сунгатуллин – преподаватель «Базового курса торговли на Форекс» в Альпари. При трейдинге на бирже новички часто «дергаются» – боятся упустить прибыль или потерять много денег. Поэтому как только по сделке высвечивается плюс, они ее закрывают, чтобы «урвать» хоть сколько-нибудь денег. Как только появляется маленький минус – тоже закрывают, чтобы не потерять еще больше. В опционах так дергаться не получится – есть заранее известные суммы «выигрыша» и «проигрыша», время тоже четко ограничено. Сиди и жди.

Минусы бинарных опционов

Можно не угадать время. Время – как раз то, что превращает опционы в азартную игру. В трейдинге можно использовать техническую или фундаментальную аналитику, чтобы предположить, куда цена будет идти. Встать в позицию на рынке и ждать результатов. Цена может прийти к намеченной цели через разные промежутки времени.

В случае с опционами вы именно «угадываете», будет цена в нужном месте через определенный интервал времени или нет.

Большинство брокеров предлагают торговать опционами в течение коротких промежутков времени. В Альпари максимальный срок – 1 день. Это делает невозможной торговлю с использованием фундаментального анализа, который рассчитан на длительную торговлю.

Вы не покупаете никаких реальных активов. Даже если вложить миллион в опционы, вы не будете владеть ни долей в бизнесе, ни правом на часть доходов этого бизнеса. Все, что у вас будет, – ваше пари, которое может оправдаться и не оправдаться.

Большинство опционных брокеров в РФ – нелегальные. Они оформлены в так называемых оффшорных зонах, например, на Сейшельских островах. Это значит, что если брокер вас обманет, вам придется подавать на него в суд, а разбирательство будет просиходить по месту регистрации ответчика – то есть на этих самых Сейшелах. Полетите вы туда, чтобы судиться? Вряд ли.

Брокер может самостоятельно закрывать сделки в убыток вам. По разным причинам. Брокер может обосновать это высокой волатильностью, из-за которой он не закрыл опцион вовремя, техническим сбоем, еще какой-то проблемой.

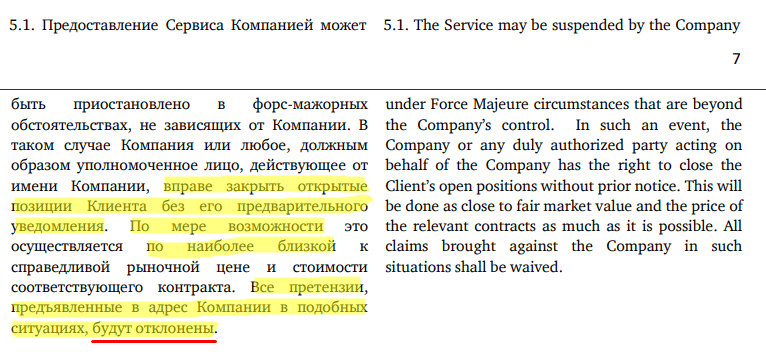

В документации брокера Альпари, например, сказано:

«По наиболее близкой цене» – а какая он, наиболее близкая? Особенно во время торговли на новостях, когда рынок скачет то вверх, то вниз.

«Все претензии будут отклонены» – вам прямо сказали, что никому вы ничего не докажете.

Опционы, Форекс или фондовый рынок – что лучше

Я уже сравнивал опционы со ставками на футбол. Форекс – это как ставки на лошадей. Вы предполагаете, какая лошадь в паре USD/RUB (доллар/рубль) придет первой – будет доллар стоить дороже рубля или рубль будет стоить дороже доллара.

Когда вы инвестируете в фондовый рынок, вы покупаете ценные бумаги. Обратите внимание на само слово – «ценные», они априори имеют ценность. Если покупаете акцию – получаете право на часть доходов компании (дивиденды) или на часть имущества, которое остается после банкротства компании. Если покупаете облигацию – даете деньги в долг компании или государству, получаете право на их возврат с процентом в определенный срок.

Ваши ценные бумаги никуда не денутся, потому что хранятся в депозитарии (что означает это слово, читайте в отдельной статье). Даже если брокер обанкротится, эти бумаги будут переданы другому брокеру. Нельзя просто так взять и продать ваши акции и облигации без вашего разрешения.

Фондовый рынок позволяет вам покупать реальные активы, а не делать ставки и надеяться на удачу в азартной игре.

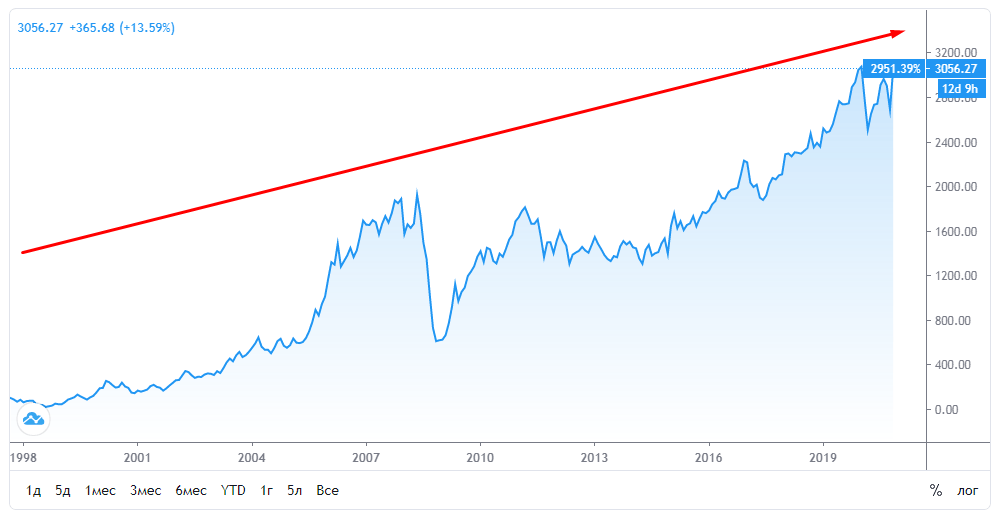

Более того, мнение всех специалистов таково, что фондовый рынок в долгосрочной перспективе постоянно растет. Да и графики это подтверждают. Вот динамика роста индекса Московской биржи с 1998 по 2020 год:

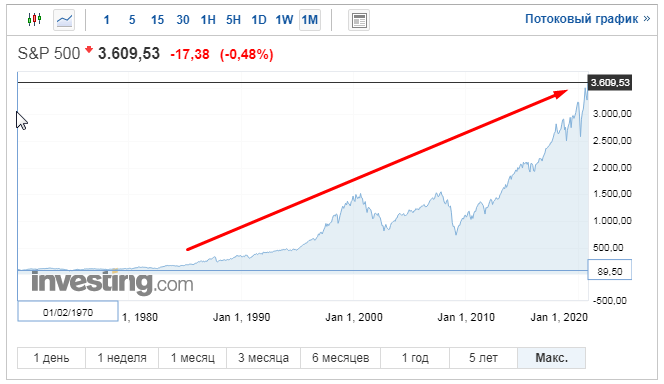

Индекс S&B 500 с 1970 года:

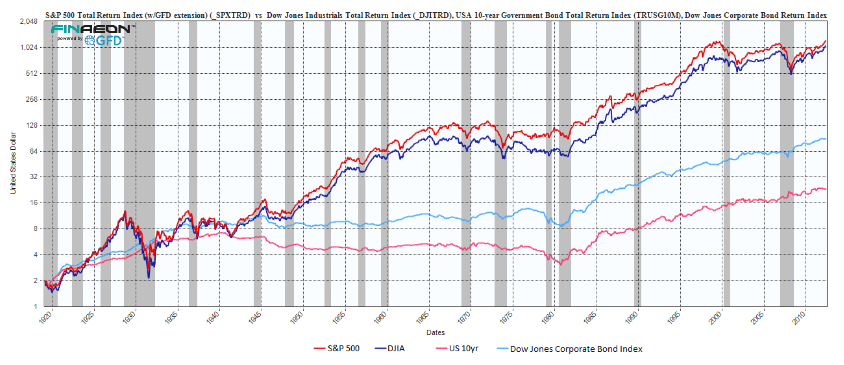

Вот динамика роста американских акций за сто лет:

Скрины доказывают перспективность не столько трейдинга, сколько пассивных инвестиций в фондовый рынок, но это уже тема отдельной статьи.

Заключение

Надеюсь, я убедил вас в том, что опционы сродни ставкам и игре в казино. Если на Форексе еще в какой-то мере можно проводить технический и фундаментальный анализ, то в случае с опционами они не эффективны, потому что время «жизни» каждого контракта ограничено.

Следующая статья по теме – «Стратегии торговли бинарными опционами». Я покажу вам, какими «стратегиями» брокеры заманивают неопытных новичков в опционную торговлю.

А еще расскажу, как я сам связался с липовой брокерской фирмой с каких-то там островов в Тихом океане и чуть не похоронил свои деньги. До встречи.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.