возмещение коммунальных услуг по договору аренды усн это доходы

Налогообложение платежей за коммунальные услуги

Арендодатель ИП на УСН 6%.

Договора с поставщиками коммунальных услуг заключены с арендодателем.

В договоре аренды прописано, что арендатор компенсирует стоимость коммунальных и эксплуатационных услуг арендатору.

Вопрос: должны ли эти «компенсационные» платежи арендатора облагаться налогом 6% при поступлении на р/с арендодателя?

Добрый день,

Исходя из разъяснений, представленных в Письме МФ РФ от 16.07.2009 N 03-11-06/2/130 и Постановлении Президиума ВАС РФ от 12.07.2011 N 9149/10, если между ИП-арендодателем, применяющим УСН 6%, и арендатором заключен договор аренды, которым предусмотрена оплата арендатором арендодателю коммунальных услуг, то сумма коммунальных услуг включается в доход ИП-арендодателя и облагается единым налогом по УСН.

Для того, чтобы ИП-арендодатель не включал сумму коммунальных услуг в свой налогооблагаемый доход, между арендатором и арендодателем, дополнительно к договору аренды, должен быть заключен агентский договор, согласно которому, арендатор поручает арендодателю за вознаграждение приобрести для арендатора коммунальные услуги у ресурсоснабжающих организаций.

С уважением, А. Грешкина

Алла Грешкина, В свою очередь при определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ). В свою очередь ст. 251 НК РФ не предусматривает исключение из доходов возмещения расходов на оплату коммунальных услуг.

Таким образом, сумма возмещения расходов на оплату коммунальных услуг учитывается налогоплательщиками в доходах при исчислении налоговой базы по налогу, уплачиваемому в связи с применением УСН. Хотелось бы получить комментарии экспертов по данному вопросу. Всё таки облагается или нет налогом УСН 6%?

Добрый день! Аналогичный вопрос был задан. Но ответ другой. Хотелось бы получить комментарии экспертов! Вопрос: Об учете доходов в целях УСН при получении сумм возмещения стоимости коммунальных услуг, а также доходов, поступивших агенту по агентскому договору.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 1 апреля 2019 г. N 03-11-06/2/22193

Департамент налоговой и таможенной политики рассмотрел обращение от 30.01.2019 и сообщает следующее.

В соответствии с пунктом 1 статьи 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, учитывают доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса.

Согласно подпункту 1 пункта 1.1 статьи 346.15 Кодекса при определении объекта налогообложения не учитываются доходы, указанные в статье 251 Кодекса.

В свою очередь, статья 251 Кодекса не предусматривает исключение из доходов сумм возмещения расходов на оплату коммунальных услуг.

Таким образом, полученная сумма возмещения стоимости коммунальных услуг в полном объеме учитывается налогоплательщиками в доходах при исчислении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Компенсация коммунальных услуг при УСН

Как правило, арендодатель оплачивает коммунальные услуги, потребленные арендатором (горячее и холодное водоснабжение, отопление, энергоснабжение, водоотведение и др.) коммунальным службам самостоятельно. А арендатор компенсирует ему все эти расходы отдельно или в составе арендной платы.Как учесть компенсацию «коммуналки» арендаторам и арендодателям на УСН, расскажет статья.

Компенсация коммунальных расходов

Рассмотрим подробно учет компенсации коммунальных расходов у арендодателя и арендатора, применяющих УСН.

Расходы арендодателя, применяющего УСН

По мнению чиновников, сумма компенсации арендатором коммунальных услуг арендодателю является доходом арендодателя. Соответственно, должна учитываться при исчислении налоговой базы по «упрощенному» налогу (письма Минфина РФ от 22 мая 2017 г. № 03-11-06/2/31137, от 18 июля 2012 г. № 03-11-11/210, ФНС РФ от 5 декабря 2006 г. № 02-6-10/216@, УФНС РФ по г. Москве от 17 ноября 2009 г. № 20-14/2/120232@, постановление Президиума ВАС РФ от 12 июля 2011 г. № 9149/10).

Это невыгодно тем «упрощенцам», которые платят налог с доходов. Ведь в этом случае увеличивается облагаемая база по налогу при УСН.

Аналогичная ситуация наблюдается во взаимоотношениях арендатора и субарендатора.

Если арендатор сдает часть арендуемых площадей в субаренду, то компенсация стоимости коммуналки, которую он получает от субарендатора, учитывается в его доходах. Причем даже если он применяет УСН с объектом «доходы». Такой вывод сделали финансисты в письме от 12 мая 2014 года № 03-11-11/22068.

Поэтому несмотря на то, что всю сумму за коммуналку, поступившую от субарендатора, арендатор перечисляет собственнику помещений, не оставляя ничего себе, ему придется уплачивать «упрощенный» налог с доходов по ставке 6%.

Но если арендодатель применяет доходно-расходную «упрощенку», оплату коммунальных услуг за арендатора он вправе отразить в составе материальных расходов (пп. 5 п. 1, 2 ст. 346.16, пп. 5 п. 1 ст. 254 НК РФ).

Если в стоимости коммунальных услуг поставщик предъявил вам к оплате НДС, вы можете также учесть его в расходах на основании подпункта 8 пункта 1 статьи 346.16 Налогового кодекса.

Учесть затраты на «коммуналку» арендодатель может в момент списания денег с расчетного счета или в момент выплаты их из кассы. При этом он должен иметь документы, подтверждающие коммунальные расходы:

В бухгалтерском учете арендодателя компенсация стоимости коммунальных услуг, потребленных арендатором, не приводит к изменению экономических выгод, поэтому не отражается на счетах учета доходов и расходов.

Расходы арендатора, применяющего УСН

Указанные расходы можно учесть в момент списания денег с расчетного счета или в момент выплаты их из кассы. Для этого надо иметь подтверждающие документы:

В бухгалтерском учете арендатора расходы по возмещению арендодателю коммунальных платежей являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Возмещение коммунальных услуг по договору аренды усн это доходы

Постановление Арбитражного суда Восточно-Сибирского округа от 12.05.2021 № Ф02-1868/2021, Ф02-2130/2021 по делу № А10-7746/2019

Комментарий

Поступающие от арендаторов суммы компенсации расходов арендодателя по оплате коммунальных услуг должны учитываться у последнего при определении объекта налогообложения по УСН, даже если по договору эти суммы не являются частью арендной платы. К таким выводам пришел Арбитражный суд Восточно-Сибирского округа по итогам рассмотрения спора между ИФНС и налогоплательщиком.

Компания-арендатор настаивала, что подобные поступления для нее не образуют какой-либо экономической выгоды. Поэтому (в силу ст. 41 НК РФ) не могут признаваться доходом для целей УСН. Однако судьи признали такой подход неправомерным, основанным на неправильном понимании правил НК РФ. Арбитры сослались на ст. 346.15 НК РФ, которая устанавливает, что при определении объекта налогообложения по УСН не учитываются доходы, указанные в ст. 251 НК РФ. Однако возмещение расходов на оплату коммунальных услуг в ст. 251 НК РФ не поименовано.

Более того, непосредственно в ст. 346.15 НК РФ есть положение о том, что в некоторых случаях для товариществ собственников недвижимости, управляющих организаций, жилищных и иных специализированных потребительских кооперативов компенсация расходов на коммуналку для целей УСН дохода не образует. Соответственно, для всех остальных налогоплательщиков УСН такие суммы являются доходом (постановление от 12.05.2021 № Ф02-1868/2021, Ф02-2130/2021 по делу № А10-7746/2019).

Подробнее о том, как учитывать компенсацию коммунальных расходов в зависимости от способа оформления, см. в статье.

Доходы арендодателя на УСН при получении коммуналки

Варианты компенсации коммунальных расходов

Арендатор несет расходы по содержанию, переданного ему помещения, если иное не предусмотрено законом или договором (п. 2 ст. 616 ГК РФ).

Коммунальные расходы по посредническому договору

Кто заинтересован в посредническом договоре?

Кто кому оказывает услуги по посредническому договору?

Агентский договор на приобретение коммунальных услуг считается действительным, если договоры с ресурсоснабжающими организациями заключены после него и только в интересах принципала (Письмо Минфина РФ от 21.01.2013 N 03-11-06/2/07, п. 6 Информационного письма Президиума ВАС от 17.11.2004 N 85).

По агентскому договору Арендодатель представляет Арендатору:

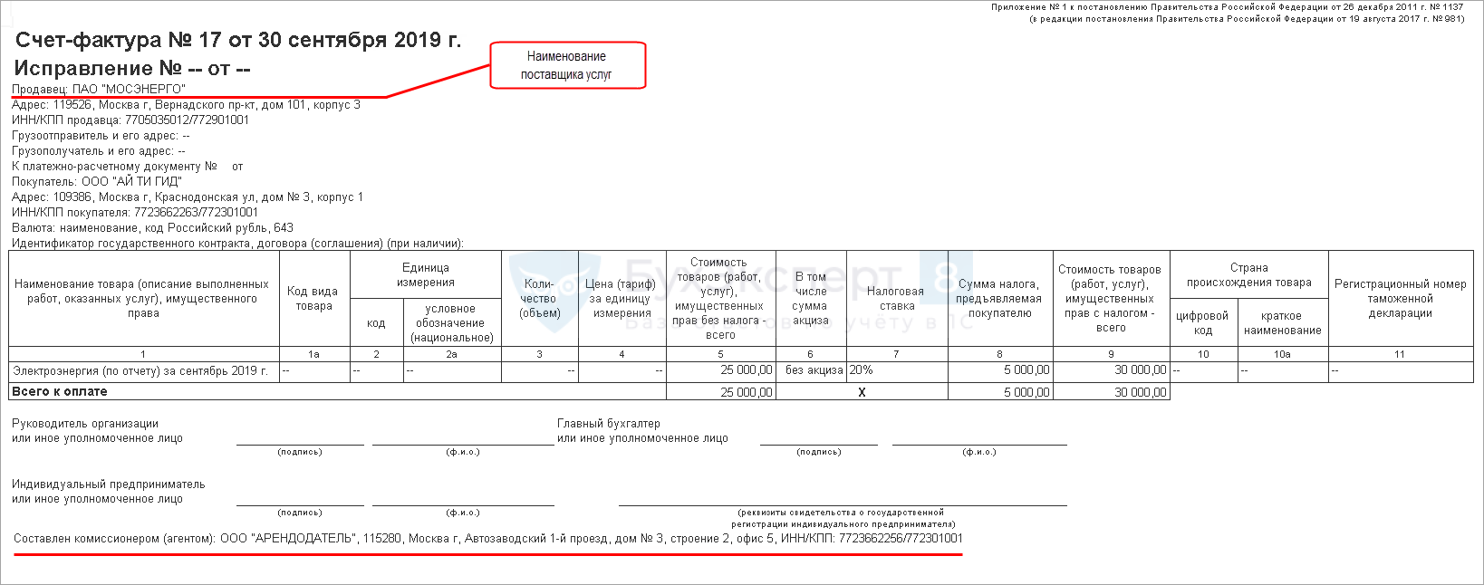

ООО «Арендодатель» (УСН) предоставляет в аренду нежилое помещение ООО «АЙ ТИ ГИД». В договоре предусмотрено, что в части коммунальных услуг Арендодатель выступает агентом Арендатора на приобретение коммунальных услуг от своего имени, но за счет принципала. Агент оплачивает коммунальные услуги, оказанные Арендатору, из собственных средств, а Арендатор возмещает их стоимость.

За сентябрь стоимость коммунальных услуг – 30 000 руб. (в т. ч. НДС 20%). Вознаграждение агента – 1% от суммы приобретенных услуг.

В доходах в КУДиР отражается сумма комиссионного вознаграждения.

Получите понятные самоучители 2021 по 1С бесплатно:

Стоимость коммунальных услуг арендодателя – не расход для агента (п. 1 ст. 346.16 НК РФ, пп. 9 п. 1 ст. 270 НК РФ).

Отражение коммунальных услуг в 1С арендодателем

Счет-фактура агента

Агент на УСН обязан вести Журнал полученных и выставленных счетов-фактур (п. 3.1 ст. 169 НК РФ):

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Предприниматели на УСН возмещение расходов на ЖКХ учитывают в доходах

Напомним, что налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН, учитывают доходы, определяемые в порядке, установленном п. 1-2 ст. 248 Налогового кодекса (п. 1 ст. 346.15 НК РФ).

При этом при определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ).

В свою очередь, ст. 251 НК РФ не предусматривает исключение из доходов возмещения расходов на оплату коммунальных услуг.

При этом следует иметь в виду, что при применении УСН датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод) (п. 1 ст. 346.17 НК РФ).

Добавим, что если возмещение коммунальных услуг связано с арендой, то здесь к доходам относятся платежи арендатора арендодателю по содержанию и эксплуатации арендованного имущества (коммунальные расходы), если они предусмотрены в договоре как часть арендной платы. Например, в виде переменной части арендной платы (п. 4 ст. 250 НК РФ).

При этом, если на возмещение коммунальных расходов между сторонами заключен отдельный договор, то вопрос о включении в состав доходов сумм возмещения коммунальных платежей (а также оплаты услуг связи, охраны и уборки арендуемых помещений) однозначно не решен.

Одно из мнений заключается в том, что реализации этих услуг арендодателем арендатору не происходит, так как арендодатель не является поставщиком таких услуг (письмо Минфина России от 24 марта 2007 г. № 03-07-15/39, письмо Минфина России от 3 марта 2006 г. № 03-04-15/52, письмо Минфина России от 6 сентября 2005 г. № 07-05-06/234). Следовательно, коммунальные платежи не включаются в состав доходов.

Иная точка зрения представлена в постановлении Президиума ВАС РФ от 12 июля 2011 г. № 9149/10. По мнению судей, поскольку компенсация расходов по содержанию сдаваемого в аренду имущества в перечень не учитываемых при налогообложении доходов (ст. 251 НК РФ) не входит, такие компенсации являются доходом от сдачи имущества в аренду, который подлежит отражению в налоговом учете и включению в объект налогообложения.