возмещение расходов по претензии налоговый учет

Отражение признанных претензий в бухгалтерском и налоговом учете

Организация является производителем бетона. В связи с поставкой некачественного бетона покупатель выставил ей претензию, в расчет которой включена стоимость поставленного бетона, затраты на демонтаж стены. Организация претензию признала. Как отразить эту операцию в бухгалтерском и налоговом учете, если организация учитывает в целях налогообложения прибыли доходы и расходы по методу начислений?

Рассмотрев вопрос, мы пришли к следующему выводу:

Сумма возмещения причиненного ущерба, признанная организацией в добровольном порядке, в бухгалтерском учете учитывается в составе прочих расходов, а при налогообложении прибыли включается во внереализационные расходы на дату ее признания.

Обоснование вывода:

Согласно п. 2 ст. 15 ГК РФ под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

При нарушении договорных обязательств, повлекшем брак в результате использования полученных от продавца изделий (сырья, материалов, заготовок и т.д.) со скрытым неустранимым дефектом (браком), выявленным в процессе производства продукции (работ, услуг), величина полученных убытков (ущерба) определяется исходя из себестоимости брака.

В соответствии с вышеизложенным, а также с соглашением сторон продавец возмещает покупателю всю сумму причиненных ему убытков (ущерба).

Бухгалтерский учет

В бухгалтерском учете расходы по возмещению ущерба признаются прочими расходами в суммах, присужденных судом или признанных должником (п. 12, п. 14.2 ПБУ 10/99 «Расходы организации»).

В соответствии с п. 16 ПБУ 10/99 для признания расходов в бухгалтерском учете необходимо:

— иметь основание для расхода (договор, претензия контрагента);

— определить сумму расхода (исходя из условий договора или на основании претензии);

— иметь уверенность в том, что произойдет уменьшение экономических выгод.

На основании п. 18 ПБУ 10/99 такие расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Таким образом, если все условия, предусмотренные п. 16 ПБУ 10/99, выполнены, возмещение причиненных продавцом убытков включается в состав прочих расходов на дату признания претензии.

Расчеты по претензиям, предъявленным поставщиком, а также по предъявленным и признанным (или присужденным) штрафам, пеням и неустойкам, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-2 «Расчеты по претензиям», а для отражения в бухгалтерском учете прочих расходов предназначен счет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

Поскольку в рассматриваемом случае возврат некачественного бетона не производится, то операции по признанию претензии в бухгалтерском учете отражаются следующими записями:

Дебет счета 91, субсчет «Прочие расходы» Кредит счета 76, субсчет «Расчеты по претензиям»

— отражена в составе прочих расходов сумма признанного возмещения причиненных организацией убытков;

Дебет счета 76, субсчет «Расчеты по претензиям» Кредит счета 51.

— уплачена сумма возмещения причиненных организацией убытков.

В качестве подтверждающих документов для осуществления этих записей в журнале хозяйственных операций могут быть приняты:

— двусторонний акт, подписанный сторонами договора, или иной документ, подтверждающий факт нарушения договорных обязательств и позволяющий определить размер суммы признанной задолженности (письмо Минфина России от 23.12.2004 N 03-03-01-04/1/189);

— письмо должника (ответ на претензию с выражением согласия);

— платежное поручение, указывающее на оплату предъявленных санкций.

Налоговый учет

В соответствии с пп. 13 п. 1 ст. 265 НК РФ расходы в виде признанных должником штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба включаются в состав внереализационных расходов при исчислении налога на прибыль.

При этом расходы должны быть обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В качестве документального подтверждения расходов рекомендуем составить внутренний документ (приказ, распоряжение) о признании нанесенного ущерба, оформить и отправить контрагенту документ, в котором организация признает претензию и сумму нанесенного ущерба.

При определении расходов в налоговом учете методом начисления датой признания указанных расходов считается дата признания организацией суммы подлежащего возмещению ущерба (пп. 8 п. 7 ст. 272 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Бойко Лариса

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

28 сентября 2010 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Отражение расчетов по претензиям в бухгалтерском учете

В бизнесе нередко случается, что контрагент по каким-либо причинам не выполнил взятые на себя обязательства. Чтобы защитить свои интересы, фирма выставит партнеру претензию. Поэтому делать расчеты по претензиям приходится практически каждой организации. Как правильно произвести эти расчеты и отразить их в бухгалтерии и налоговом учете, расскажем в этой статье.

Целесообразность претензионного порядка

Для защиты законных интересов стороны всегда могут обратиться в суд. Но, как правило, более эффективным способом урегулирования конфликта является попытка досудебного решения вопроса. Одной из форм такого урегулирования является предъявление претензии – прямого указания другой стороне на несоблюдение ею тех или иных пунктов договора, а именно:

Помимо фиксации подобных фактов, в претензии предъявитель выражает требование исправить отмеченные нарушения.

Вопрос: Как исчислять срок исковой давности: с момента вручения претензии подрядчику или с момента вручения заявления о недостатках работ?

Посмотреть решение суда

Плюсы подачи претензии:

ОБРАТИТЕ ВНИМАНИЕ! Подача претензии до обращения в суд является обязательной, если это прописано в нормативных актах организации, а также в договоре, пункты которого были нарушены. В противном случае суд вернет заявление из-за нарушения досудебной процедуры. Если же пункта о претензиях в договоре не было, можно при желании опустить претензионные операции и сразу искать правды в суде.

Кому выставляются претензии

Претензионное обращение может быть оформлено любой стороной какого угодно официального договора. Чаще всего подателями претензий являются:

Претензии между поставщиками и покупателями могут быть вызваны недопоставкой, неправильным расчетом цифр в договорных документах, другими нарушениями условий договора.

ВАЖНО! Если претензия касается физического лица, она регламентируется Законом о защите прав потребителей. Претензии между юрлицами – прерогатива федерального законодательства (Гражданского кодекса РФ).

Претензии при «обратной реализации»

Случается, покупатель уже оприходовал товар у себя, но по какой-то причине решил возвратить его поставщику. При этом может быть выставлена претензия на:

Нюансы оформления и подачи претензии

Фиксация нарушений договора и требования относительно них должны быть оформлены документально. Обязательные элементы претензии:

Подать претензию лучше всего с вручением под личную подпись либо заказным почтовым отправлением.

Соблюдайте сроки подачи: для каждого конкретного случая они предусмотрены в соответствующих федеральных законах, по общему правилу, не должны превышать месяца со дня выявления несоответствия договору. Такой же срок есть у оппонента для реакции на претензионное письмо.

ВАЖНО! При получении отказа или отсутствии ответа на претензию более 30 дней можно с полным правом обращаться в арбитражный суд.

Особенности расчета суммы претензии

Чтобы претензия была наверняка признана и выплачена, нужно правильно и обоснованно указать ее сумму. Для этого следует руководствоваться:

При выявлении недостачи следует вычислять сумму, учитывая следующие важные моменты:

Вопрос: Будет ли считаться претензионный порядок соблюденным, если претензия об оплате долга и неустойки не содержит расчет неустойки по договору и сумму неустойки?

Посмотреть ответ

Бухгалтерский учет сумм претензий

Для того чтобы отразить претензию на бухгалтерском балансе, нужно, чтобы соблюдалось одно из двух условий:

СПРАВКА! Первое условие документально обосновывается письменным ответом участника договора на претензию.

Для учета сумм претензий ПБУ рекомендует использовать субсчет 76.2 «Расчеты по претензиям».

Образцы и примеры проводок

ПРИМЕР 1. Пусть фирма заказала у поставщика сырье на сумму 10 000 руб. После поступления материалов оказалось, что количества поставленного сырья недостает на сумму 1000 руб. Поставщику была направлена претензия, которую он согласился удовлетворить. Вот как будут выглядеть бухгалтерские проводки этих операций:

Если бы поставщик не стал высылать средства в возмещение, не признав претензию, эти деньги нужно было бы списать в убытки:

Если договором предусмотрена неустойка за нарушение тех или иных условий (сроков, количества поставки и др.), эти суммы также списываются на расходы.

ПРИМЕР 2. Одна сторона договора продала другой партию канцтоваров на сумму 12 000 руб., в которую входит НДС. Фирма-покупатель затянула с оплатой, внеся ее на 10 дней позже. Договором была предусмотрена неустойка за нарушение сроков в размере 0,1% за каждый день. На сумму 1200 руб. (12 000 х 0,1%) покупателю была выставлена претензия. Проводки у фирмы-продавца:

Налоговый учет претензий

Сам факт подачи или получения средств по претензии никак не влияет на налогообложение. Но в некоторых случаях эта сумма может изменять базу налога на прибыль, входя в доходы или расходы ее получателя.

Штрафы, пени, неустойки не являются объектами налога на добавленную стоимость.

Что касается налогового учета у должника, то претензии на него фактически не влияют:

Вопрос: Перевозчик получил претензию клиента с требованием возместить стоимость поврежденного груза. Принято решение удовлетворить претензию. Размер требования клиентом документально не подтвержден. Достаточно ли претензии клиента, чтобы перевозчик учел возмещение в целях исчисления налога на прибыль?

Посмотреть ответ

Возмещение расходов по претензии налоговый учет

Дата публикации 20.04.2021

В процессе выполнения работ оборудование организации-подрядчика было повреждено по вине заказчика.

Заказчику выставлена претензия, стоимость ущерба он компенсировал. Облагается ли НДС полученная подрядчиком денежная компенсация? Как учитывается в бухгалтерском и налоговом учете такая компенсация?

Для подрядчика полученная компенсация является возмещением причиненных убытков (п. 1 ст. 15 ГК РФ) и не облагается НДС ввиду следующего.

В закрытый перечень операций, признаваемых объектом обложения НДС, входит (п. 1 ст. 146 НК РФ):

Компенсация нанесенного ущерба не признается реализацией, поэтому она не является объектом обложения НДС. Таким образом, когда заказчик возмещает стоимость поврежденного оборудования подрядчику, последний не включает в налоговую базу по НДС сумму полученной компенсации и не выставляет счет-фактуру. Такая точка зрения подтверждается письмами Минфина России (письма от 22.02.2018 № 03-07-11/11149, от 27.10.2017 № 03-07-11/70530, от 29.07.2013 № 03-07-11/30128).

Доходы в виде сумм возмещения убытков или ущерба, которые признаны должником или подлежат уплате на основании вступившего в законную силу решения суда, признаются внереализационными доходами (п. 3 ст. 250 НК РФ). Датой признания указанных внереализационных доходов является дата признания должником или дата вступления в законную силу решения суда о взыскании соответствующих сумм (пп. 4 п. 4 ст. 271 НК РФ).

Самостоятельным основанием, свидетельствующим о признании должником обязанности по оплате ущерба, является фактическая уплата соответствующих сумм. В этом случае уплаченные должником суммы включаются в состав внереализационных доходов на дату их получения от должника (письмо Минфина России от 17.12.2013 № 03-03-10/55534). Таким образом, сумма полученного возмещения ущерба учитывается во внереализационных доходах подрядчика на дату ее получения (если ранее подрядчик не признал эту сумму в доходах по письменному уведомлению заказчика о признании претензии).

Аналогичным образом полученные суммы возмещения убытков (ущерба) признаются в бухгалтерском учете в составе прочих доходов в том отчетном периоде, в котором судом вынесено решение о взыскании этих сумм с должника или в котором они признаны должником (п. 8, п. 10.2, п. 16 ПБУ 9/99). Если заказчик не направлял подрядчику уведомление о признании ущерба, то датой признания будет дата получения суммы от заказчика. На счетах бухгалтерского учета операция по получению суммы возмещения убытков по выставленной претензии отражается проводкой:

Смотрите также

Возмещение судебных расходов истцу по решению суда: бухгалтерский и налоговый учет

По решению суда организация как проигравшая сторона (ответчик) обязана возместить истцу (истцам) судебные расходы. Указанные суммы взыскиваются на основании исполнительного листа. Каким образом отразить данные выплаты в бухгалтерском и налоговом учете (налог на прибыль)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация вправе учесть суммы возмещаемых истцам судебных издержек в составе внереализационных расходов при определении налоговой базы по налогу на прибыль. Датой признания указанных расходов является дата вступления решения суда в силу.

При этом сумма исполнительного сбора в расходах не признается, поскольку является штрафной санкцией за неисполнение ответчиком решения суда добровольно.

В бухгалтерском учете указанные расходы относятся к прочим.

Обоснование вывода:

Налог на прибыль

Согласно ч. 1 ст. 110 АПК РФ судебные расходы*(1), понесенные лицами, участвующими в деле, в пользу которых принят судебный акт, взыскиваются арбитражным судом со стороны (ответчика).

Судебные расходы, взыскиваемые с ответчика по решению арбитражного суда в пользу истца, учитываются в составе его внереализационных расходов на основании пп. 13 п. 1 ст. 265 НК РФ как расходы за нарушение договорных обязательств (смотрите, например, письмо Минфина РФ от 27.10.2011 N 03-03-06/4/124).

Признаются указанные расходы на дату вступления в силу решения арбитражного суда (пп. 8 п. 7 ст. 272 НК РФ; ст. 101 АПК РФ). В общем случае решение арбитражного суда первой инстанции вступает в законную силу по истечении месячного срока со дня его принятия, если не подана апелляционная жалоба. В случае подачи апелляционной жалобы решение, если оно не отменено и не изменено, вступает в законную силу со дня принятия постановления арбитражного суда апелляционной инстанции (ч. 1 ст. 180 АПК РФ).

Бухгалтерский учет

расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

сумма расхода может быть определена;

имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

Такая уверенность имеется в случае, когда у организации имеется вступившее в силу решение суда, согласно которому организация обязана уплатить указанные в нем суммы в пользу выигравшей стороны.

Рассматриваемые расходы признаются прочими, примерный перечень которых приведен в п.п. 11, 12, 13 ПБУ 10/99. К прочим расходам относятся, в частности, штрафы, пени, неустойки за нарушение условий договоров; возмещение причиненных организацией убытков.

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной) (п. 17 ПБУ 10/99).

В соответствии с п. 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). Таким образом, рассматриваемые расходы признаются на дату получения решение суда.

После признания расходов в виде судебных издержек, присужденных к возмещению истцам решением суда, ответчик относит их на увеличение прочих расходов и в том же отчетном периоде делает запись на соответствующую сумму:

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты по претензиям»

— отражена сумма компенсации судебных расходов, отраженная в решении суда.

Далее, на дату взыскания по исполнительному листу оформляется проводка:

Дебет 76, субсчет «Расчеты по претензиям» Кредит 76, субсчет «Расчеты с судебными приставами»

— погашена сумма присужденных судебных расходов;

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты с судебными приставами»

— отнесена на прочие расходы сумма взысканного исполнительского сбора.

Смотрите также: Энциклопедия решений. Бухгалтерский учет признанных штрафов, пеней и (или) иных санкций по договорам; письмо Минфина России от 23.08.2013 N 07-01-06/34558.

Рекомендуем ознакомиться со следующим материалом:

— Энциклопедия решений. Учет расходов в виде признанных штрафов, пеней и (или) иных санкций по договорам.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) В состав судебных расходов входят государственные пошлины и связанные с рассмотрением дела судом судебные издержки (ст. 101 АПК РФ).

К судебным издержкам, связанным с рассмотрением дела в арбитражном суде, относятся (ст. 106 АПК РФ):

денежные суммы, подлежащие выплате экспертам, свидетелям, переводчикам,

расходы, связанные с проведением осмотра доказательств на месте,

расходы на оплату услуг адвокатов и иных лиц, оказывающих юридическую помощь (представителей),

расходы юридического лица на уведомление о корпоративном споре в случае, если федеральным законом предусмотрена обязанность такого уведомления, и

другие расходы, понесенные лицами, участвующими в деле, в связи с рассмотрением дела в арбитражном суде.

Распределение судебных расходов между лицами, участвующими в деле, и возврат государственной пошлины осуществляются в порядке, определенном статьями 101 и 110 АПК, ст. 333.40 НК РФ.

Как продавцу отразить претензию от покупателя?

Наша организация не выполнила работы в срок. Заказчик предъявил неустойку по договору. Как отразить ее в программе?

Нормативное регулирование

Неустойка (штраф, пени) — это установленная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае нарушения условий договора (ст. 330 ГК РФ).

Санкции за нарушение договора (неустойки, пени, штрафы, возмещение убытков) включаются у должника:

БУ в прочие расходы (п. 11 ПБУ 10/99) в размере (п. 14.2, п. 16 ПБУ 10/99):

НУ во внереализационные расходы (п. 1 ст. 265 НК РФ) в размере (пп. 8 п. 7 ст. 272 НК РФ):

НДС. Штрафные санкции, исчисленные в качестве компенсации за ненадлежащее исполнение договорных обязательств, не входят в налоговую базу по НДС (Письма ФНС РФ от 03.04.2013, N ЕД-4-3/5875@, Минфина РФ от 08.06.2015 N 03-07-11/33051).

Получите понятные самоучители 2021 по 1С бесплатно:

УСН. Суммы штрафных санкций не учитываются в расходах при определении базы по упрощенному налогу, т. к. этот вид расхода отсутствует в закрытом перечне (ст. 346.16 НК РФ).

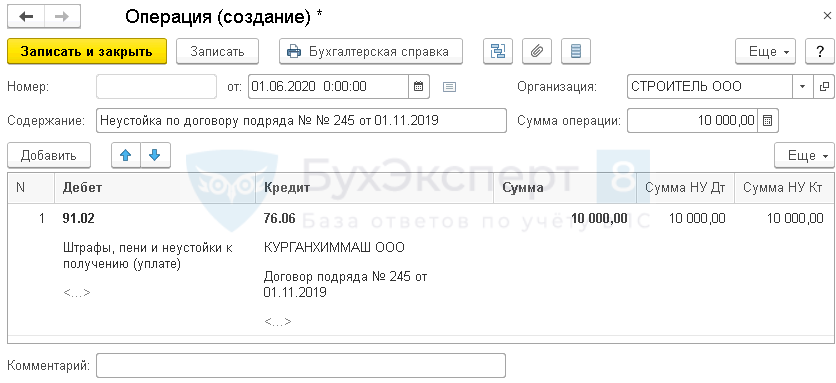

Учет в 1С

Организация заключила договор на подрядные работы, но не выполнила их в срок.

01 июня заказчик предъявил Организации неустойку в размере 10 000 руб. В тот же день она признала долг.

10 июня Организация перечислила сумму неустойки.

Признание суммы неустойки, подлежащей уплате

Признание неустойки отразите документом Операция, введенная вручную (раздел Операции — Операции, введенные вручную — кнопка Создать — Операция ).

Рассмотрим особенность заполнения документа по нашему примеру:

Можно создать новое основание в справочнике Договоры для начисления неустойки: например, номер и дату претензии от контрагента. В этом случае укажите Вид договора — Прочее.

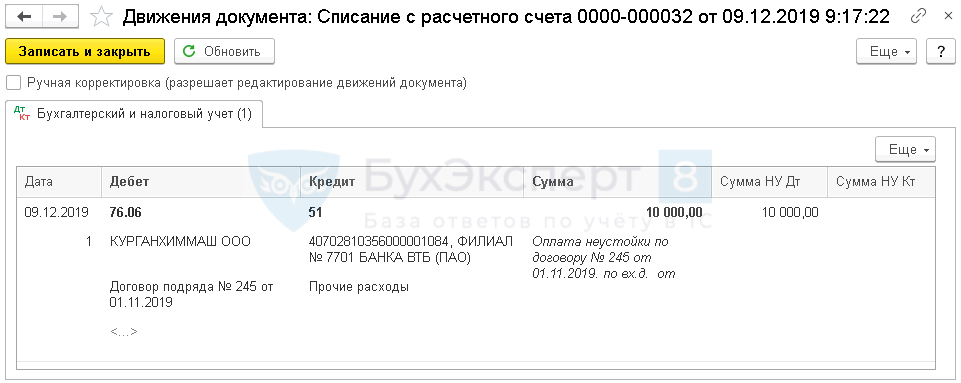

Перечисление неустойки

Отразите перечисление суммы неустойки документом Списание с расчетного счета вид операции Прочее списание (раздел Банк и касса — Банковские выписки — кнопка Списание ).

Проводки по документу

Документ формирует проводку:

Отчет о финансовых результатах

Декларация по налогу на прибыль

В декларации по налогу на прибыль штрафные санкции отражают:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>