возмещение сотрудником штрафа гибдд налог на прибыль

Как отразить штраф ГИБДД, выписанный на организацию по вине работника, в программе 1С?

Автомобиль в собственности организации. Получен штраф ГИБДД за нарушение в нерабочее время. Как провести штраф ГИБДД в 1С 8.3, если:

Штраф ГИБДД — как отразить в учете

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

Получите понятные самоучители 2021 по 1С бесплатно:

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

Вопрос об обязанности работника возместить ущерб в виде штрафа, взысканного с организации как собственника транспорта, является спорным:

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

Если вы примете решение удержать налог, то для целей учета НДФЛ:

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

Как провести штраф ГИБДД в 1С 8.3

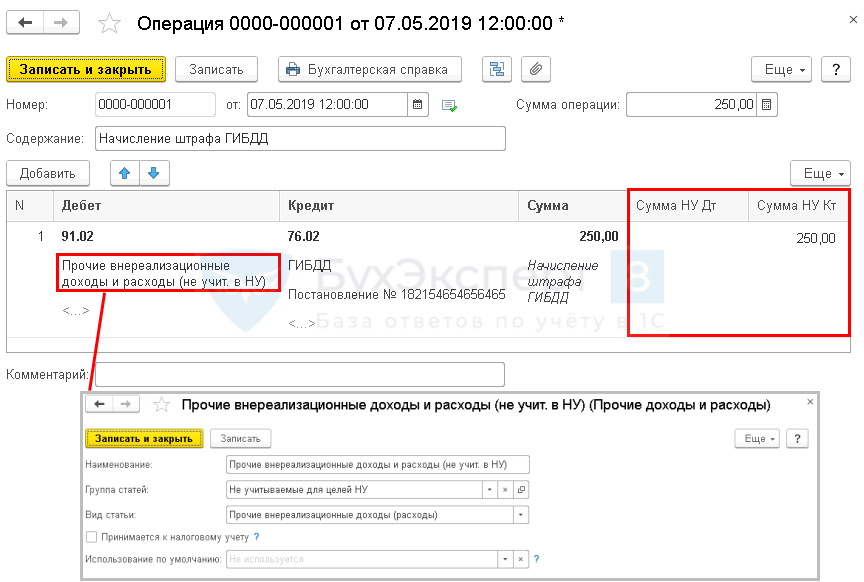

Начисление штрафа

В Организацию поступило Постановление об административном правонарушении в отношении ПДД.

07 мая Постановление вступило в силу.

08 мая оплачен штраф ГИБДД.

13 мая получено согласие работника на возмещение ущерба, нанесенного Организации.

20 мая внесена работником в кассу сумма возмещения.

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Уплата штрафа в ГИБДД

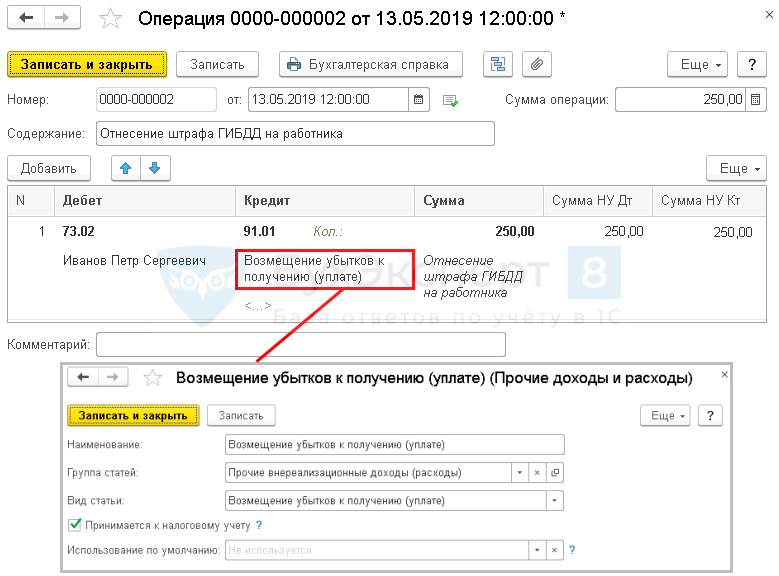

Получено согласие работника на возмещение ущерба

В документе укажите:

Отнесение суммы ущерба на виновного работника:

Сумма штрафа может быть:

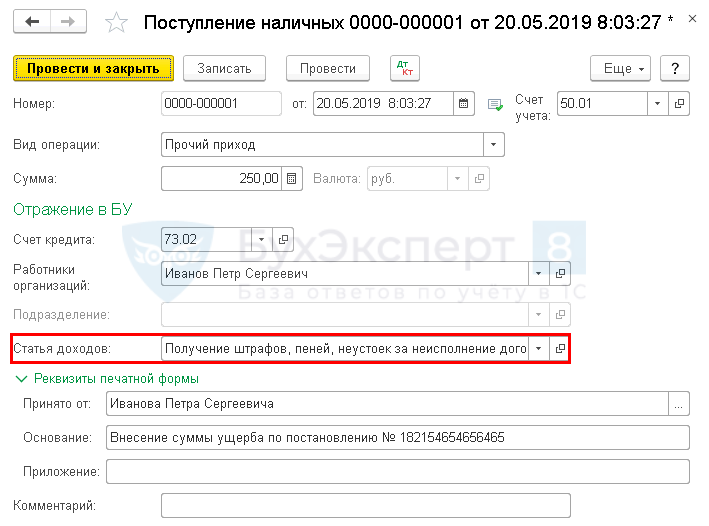

Внесение работником суммы штрафа в кассу предприятия

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Удержание НДФЛ в случае отказа от возмещения штрафа

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

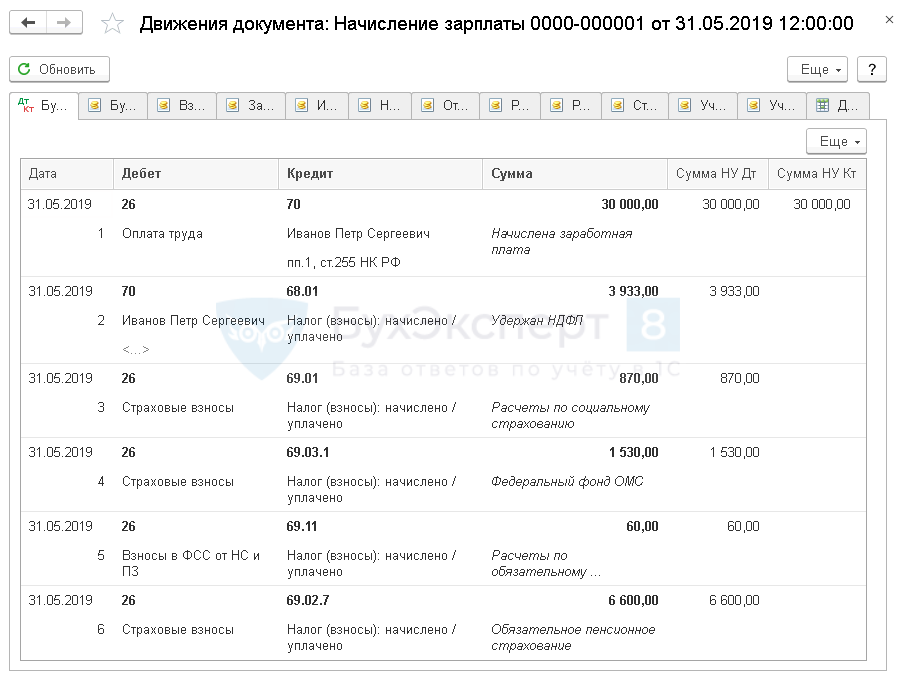

Штраф ГИБДД — проводки в 1С 8.3

Документ формирует проводки:

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Все комментарии (3)

ПИСЬМО МФ от 20 января 2016 г. N 03-04-05/1660 вообще здесь не «в тему». Там именно работника привлекли к административной ответственности, а не организацию.

В письме от 22 августа 2014 г. N 03-04-06/42105 уже более взвешенная позиция, т.е. прежде чем говорить о какой-то абстрактной «налоговой выгоде» работодателю необходимо в установленном законом порядке установить размер причиненного ему конкретным работником ущерба, причину его возникновения и предел материальной ответственности работника. Если работодатель этого не сделал, то никакой «налоговой выгоды» не возникает. В письме от 12 апреля 2013 г. N 03-04-06/12341 — аналогичная позиция.

Письмо от 08.11.2012 N 03-04-06/10-310 вообще содержит невнятную позицию как вопрошаемого, так и отвечаемого.

В любом случае, это не имеет никакого правового значения. Если организация, как собственник транспортного средства, оплатила штраф, назначенный в порядке, установленном ч. 1 ст. 2.6.1, ч. 3 ст. 28.6 КоАП РФ, то на работника она уже ничего «списать» не сможет — ни «материальную выгоду», ни «материальный ущерб», т.к. виновность работника должна быть подтверждена в специальной процедуре — в ходе рассмотрения жалобы на постановление по делу об административном правонарушении (ч. 2 ст. 2.6.1 КоАП РФ).

Если организация не воспользовалась своим правом, как собственник транспортного средства, обжаловать постановление и освободить себя от административной ответственности, то именно она юридически будет считаться правонарушителем и «свой» штраф «повесить» на кого-то уже будет проблематично, а главное — незаконно.

Если же организация обжаловала постановление об административном правонарушении и освобождена от административной ответственности (к ответственности может быть привлечен работник-водитель), то и платить её ничего не придется. А если уж ей нестерпимо захочется оплатить штраф, назначенный непосредственно работнику-водителю, то здесь подойдут разъяснения из первого упомянутого письма Минфина (от 20 января 2016 г. N 03-04-05/1660).

Поэтому, представленное здесь письмо ФНС от 18 апреля 2013 г. N ЕД-4-3/7135@, является наиболее обоснованным с юридической точки зрения.

Спасибо за внимание к нашему материалу и такой обстоятельный аргументированный комментарий. Вопрос со штрафами ГИБДД действительно неоднозначный до сих пор.

Арендодатель автомобиля уплатил за арендатора штраф ГИБДД: учет и налоги

Организация на ОСН арендует автомобиль без экипажа у организации на УСН (доходы минус расходы). Арендодатель уплатил штраф от ГИБДД. Арендатор возместил арендодателю расходы и удержал сумму штрафа у своего сотрудника (водителя), который фактически допустил правонарушение. Как учесть данные операции у арендатора и арендодателя? Каков порядок налогообложения? Какие бухгалтерские проводки оформить?

Рассмотрев вопрос, мы пришли к следующему выводу:

Арендатор на ОСН

В бухучете арендатора возникает прочий расход в сумме признанной претензии по компенсации штрафа. Сумма возмещения штрафа работником отражается в прочих доходах.

В налоговом учете сумму признанной претензии по штрафу возможно отразить во внереализационных расходах. Сумму возмещения работником штрафа нужно включить в состав внереализационных доходов.

Арендодатель на УСН

В бухучете арендодателя возникает прочий расход в виде штрафа и прочий доход в виде возмещения от арендатора.

Расходы на уплату штрафа при исчислении налоговой базы по УСН не учитываются. Сумму компенсации, полученную от арендатора, безопаснее включить в состав внереализационных доходов организации. Есть аргументы не включать сумму в доход, т.к. возникновение экономической выгоды в понимании ст. 41 НК РФ здесь не прослеживается. Но такой подход, вероятно, вызовет споры.

Обоснование вывода:

Арендатор. Бухгалтерский учет

Согласно п. 12 ПБУ 10/99 «Расходы организации» в бухгалтерском учете признанные должником неустойки (штрафы, пени) за нарушение договорных обязательств включаются в состав прочих расходов. При этом неустойки (штрафы, пени) принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных организацией (п. 14.2 ПБУ 10/99).

Операции, связанные с начислением и уплатой компенсации штрафа, отражаются в учете арендатора следующим образом:

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты по претензиям»

— начислена компенсация по претензии арендодателя;

Дебет 76, субсчет» Расчеты по претензиям» Кредит 51

— компенсация перечислена арендодателю.

Возмещение работником суммы штрафа не связано с выручкой от продажи продукции (товаров, работ, услуг). Такой доход относится к прочим доходам (п. 8 ПБУ 9/99 «Доходы организации»). Если работник на основании изданного распоряжения о взыскании причиненного ущерба согласился с суммой ущерба и будет его возмещать, то прочий доход в виде суммы возмещения такого ущерба признается организацией на дату распоряжения (п. 8, п. 10.2, п. 16 ПБУ 9/99):

Дебет 73, субсчет «Расчеты по возмещению материального ущерба» Кредит 91 «Прочие доходы»

— отражена задолженность водителя по возмещению штрафа;

Дебет 50 (70) Кредит 73

— водитель внес сумму штрафа в кассу (либо сумма штрафа удержана из зарплаты).

Арендатор. Налоговый учет

Расходы на уплату административных штрафов за нарушение правил дорожного движения не учитываются в составе расходов по налогу на прибыль в силу п. 2 ст. 270 НК РФ (смотрите письма Минфина России от 29.04.2013 N 03-03-06/4/14917, от 18.04.2011 N 03-03-06/1/247).

Но на наш взгляд, отношения между арендодателем и арендатором по поводу компенсации суммы административного штрафа представляют собой отношения по возмещению убытков (ст. 15 НК РФ).

Подпунктом 13 п. 1 ст. 265 НК РФ предусмотрено, что для целей налогообложения прибыли организаций в составе внереализационных расходов учитываются расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба.

Поэтому мы делаем вывод, что на дату признания арендатором претензии о компенсации суммы административного штрафа (подп. 8 п. 7 ст. 272 НК РФ) арендатор отражает внереализационный расход.

Например, из письма Минфина России от 21.02.2012 N 03-04-06/6-41 следует вывод о возможности признания в налоговом учете расходов на возмещение убытков.

Разъяснениями и судебной практикой именно по компенсации штрафа мы не располагаем.

Арендодатель. Бухгалтерский учет

Арендодатель включает расходы в виде административного штрафа в состав прочих расходов на дату вступления в силу постановления о привлечении его к ответственности (пп. 12, 16-18 ПБУ 10/99).

На момент признания арендатором претензии о возмещении штрафа арендодатель признает в учете прочий доход (п. 10.2, 16 ПБУ 9/99). Проводки:

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты по штрафам»

— арендодателем отражена в составе прочих расходов сумма начисленного административного штрафа;

Дебет 76 Кредит 51

— штраф уплачен;

Дебет 76, субсчет «Расчеты по претензиям» Кредит 91, субсчет «Прочие доходы»

— арендодателем отражена в составе прочих доходов признанная арендатором сумма убытка, подлежащая возмещению;

Дебет 51 Кредит 76, субсчет «Расчеты по претензиям»

— получена компенсация штрафа от арендатора.

Арендодатель. Налоговый учет

Расход на уплату штрафа арендодатель не учитывает в налоговом учете, т.к. такой расход не поименован в закрытом перечне расходов по УСН и к тому же поименован в ст. 270 НК РФ.

В соответствии с п. 1 ст. 346.16 НК РФ при определении объекта налогообложения налогоплательщики, применяющие УСН, могут уменьшать полученные доходы на сумму расходов. При этом расходы, учитываемые при определении налоговой базы, принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ.

Пунктом 1 ст. 252 НК РФ определено, что не учитываются для целей налогообложения расходы, указанные в ст. 270 НК РФ. Как мы писали выше, расходы на уплату административных штрафов за нарушение правил дорожного движения не учитываются в составе расходов на основании п. 2 ст. 270 НК РФ. Поэтому сумму расходов на уплату штрафа арендодатель не учитывает в расходах при исчислении налога по УСН.

Доходы при УСН учитываются в порядке, установленном пп. 1 и 2 ст. 248 НК РФ (п. 1 ст. 346.15 НК РФ). В налоговую базу включаются доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы (п. 1 ст. 248 НК РФ).

Возмещение административных штрафов не включено в ст. 251 НК РФ. Перечень доходов, не учитываемых при налогообложении прибыли, приведенный в ст. 251 НК РФ, является закрытым и не подлежит расширительному толкованию (смотрите, например, письмо Минфина России от 09.02.2018 N 03-03-06/1/7847). Поэтому все иные доходы, которые не указаны в этом перечне, необходимо учитывать в целях налогообложения, если они соответствуют критериям, установленным в ст. 41 НК РФ.

Вместе с тем согласно п. 1 ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» НК РФ. Общий принцип, установленный ст. 41 НК РФ, распространяется и на организации, применяющие УСН (смотрите, например, письма Минфина России от 02.10.2015 N 03-03-06/4/56581, от 10.12.2009 N 03-11-09/393).

Поэтому необходимо определить, появляется ли у арендодателя экономическая выгода при возмещении ему расходов на уплату штрафа.

Из смысла операций выгоды нет: возвращаются средства, ранее потраченные арендодателем, улучшения его материального положения не происходит, оно лишь восстанавливается.

Но при применении указанной позиции существует риск доначисления УСН с данного дохода, поскольку контролирующие органы чаще всего занимают формальную позицию по причине отсутствия конкретного необлагаемого дохода в ст. 251 НК РФ (письма Минфина России от 22.01.2019 N 03-11-06/2/2885, от 19.12.2019 N 03-11-06/2/99606) и учитывают открытый перечень доходов (ст. 250 НК РФ).

Также в письме Минфина России от 20.04.2014 N 03-11-11/12250 со ссылкой на нормы п. 3 ст. 250 НК РФ указано, что сумма возмещения судебных расходов, полученная налогоплательщиком по решению суда от ответчика, учитывается при исчислении УСН.

Таким образом, в налоговом учете арендодателя расходы на уплату штрафа не учитываются при исчислении УСН. Есть аргументы не учитывать штраф и в доходах, но этот подход, вероятно, вызовет споры.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Штрафы за нарушение ПДД: налоги и бухгалтерский учет;

— Вопрос: Как отражаются в бухгалтерском и налоговом учете операции, связанные с начислением и уплатой административного штрафа, в случае, если за организацию штраф уплатит ее работник? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2020 г.)

— Вопрос: Бухгалтерский и налоговый учет расходов на уплату административного штрафа в связи с использованием арендованных транспортных средств и соответствующих компенсаций (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.);

— Компенсация расходов: когда эти суммы признаются доходом при УСНО? (С.Г. Новикова, журнал «Упрощенная система налогообложения: бухгалтерский учет и налогообложение», N 2, февраль 2020 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Хрусталева Анастасия

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Возмещение сотрудником штрафа гибдд налог на прибыль

Письмо Министерства финансов РФ № 03-04-06/42105 от 22.08.2014

Допустим, штраф за нарушение ПДД фирма, как собственник транспортного средства, уплатила в полной сумме в установленный срок. Сумма данного денежного взыскания не была предъявлена водителю для возмещения. Возникает ли у водителя фирмы доход, подлежащий обложению НДФЛ?

Штраф за нарушение ПДД – ущерб фирме

По мнению Минфина России в опубликованном письме, в описанной ситуации из-за действий работника фирме причинен ущерб в виде затрат по оплате суммы штрафа, которые привели к уменьшению ее движимого имущества.

Специалисты финансового ведомства в опубликованном письме обратили внимание, требовать возмещения ущерба, причиненного работником – право работодателя. Это указано в статье 22 Трудового кодекса РФ.

Причем фирма на основании статьи 240 Трудового кодекса РФ может не взыскивать ущерб с виновного сотрудника. То есть она вправе освободить его от определенной имущественной обязанности. Сделать это работодатель может полностью или частично.

Отметим, что решение об отказе от взыскания ущерба с виновного работника нужно оформить приказом. Причинами для его издания могут быть, например, прежние заслуги сотрудника перед фирмой или значительный вклад в ее развитие.

Следует также иметь в виду, что право работодателя отказаться от взыскания причиненного ущерба или снизить его размер может быть ограничено собственником имущества организации в случаях, предусмотренных:

В случае отказа от взыскания возникает налогооблагаемый доход

Предположим, фирма в соответствии с Трудовым кодексом РФ установила:

Тогда, по мнению Минфина России, отказ фирмы от взыскания с виновного работника причиненного ущерба приводит к возникновению у того дохода (экономической выгоды) в натуральной форме. Этот доход подлежит обложению НДФЛ.

Дело в том, что в соответствии со статьей 41 Налогового кодекса РФ доходом признается экономическая выгода в денежной или натуральной форме. Ее учитывают в той мере, в которой можно оценить, и определяют в отношении физических лиц в соответствии с главой 23 «Налог на доходы физических лиц» Налогового кодекса РФ.

Таким образом, в рассматриваемой ситуации фирма должна учесть сумму уплаченного ею штрафа в доходах водителя, который нарушил Правила дорожного движения, и исчислить с них НДФЛ. Аналогичные разъяснения Минфин России приводил и ранее, например, в письмах от 17.06.2014 № 03-04-05/28925, от 10.04.2013 № 03-04-06/1183, от 08.11.2012 № 03-04-06/10-310.

Случаи, когда налогооблагаемый доход не возникает

Из опубликованного письма Минфина России также следует, что у водителя не возникает дохода, облагаемого НДФЛ, в случае отказа фирмы от взыскания с него сумм оплаченного штрафа за нарушение ПДД при наличии оснований, исключающих материальную ответственность данного работника. В частности, это возникновение ущерба вследствие (ст. 239 ТК РФ):

Таким образом, если фирма может доказать, что работник нарушил ПДД, например, из-за крайней необходимости, она вправе не исчислять НДФЛ при отказе от взыскания с него сумм оплаченного штрафа.

Позиция налоговой службы

Следует также иметь в виду, что в статье 2.6.1 КоАП РФ предусмотрено привлечение к административной ответственности за нарушения в области дорожного движения, зафиксированные средствами фото- и киносъемки, видеозаписи (специальными техническими средствами с такими функциями), именно собственника транспортного средства. Признаком появления у работника дохода в натуральной форме является оплата фирмой товаров, работ, услуг, имущественных прав за него или в его интересах (п. 2 ст. 211 НК РФ). Так как фирма, привлеченная к административной ответственности на основании статьи 2.6.1 КоАП РФ, заплатила штраф за себя, а не за работника, дохода в натуральной форме у того не возникает. Такую позицию заняла ФНС России в письме от 18.04.2013 № ЕД-4-3/7135.

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Начислять ли взносы со штрафа, уплаченного фирмой, за нарушение работником ПДД?

За нарушение ПДД водитель организации получил штраф, который за него оплатил работодатель. В связи с этим у него возник вопрос, является ли уплата штрафа за работника выплатой, на которую надо начислять страховые взносы.

Начисление страховых взносов при оплате работодателем штрафа работника за нарушение ПДД

Страховыми взносами облагаются выплаты в рамках трудовых отношений (пп. 1 п. 1 ст. 420 Налогового кодекса).

Выплаты, с которых не надо уплачивать страховые взносы, перечислены в статье 422 Налогового кодекса. Этот перечень является исчерпывающим.

При этом уплата или компенсация штрафов, наложенных на сотрудника организации – ее водителя за нарушение правил дорожного движения, в указанном перечне отсутствует.

Вопрос о необходимости начислять страховые взносы, если организация уплатила штраф за своего водителя при нарушении им ПДД, в различных ситуациях может быть решен по-разному.

Например, если постановление по делу об административном правонарушении вынесено именно в отношении водителя – работника организации, то уплата штрафа работодателем является выплатой в рамках трудовых отношений.

Поэтому она облагается страховыми взносами.

К такому выводу пришла ФНС в письме от 28.09.2020 № БС-4-11/15738@.

Надо ли уплачивать страховые взносы, если штраф за нарушение ПДД был выписан на организацию

Как правило, нарушения ПДД устанавливаются камерами видеонаблюдения, работающими в автоматическом режиме.

Поэтому, к административной ответственности привлекается собственник автомобиля. Например, если автомобиль зарегистрирован на организацию, то штраф должен быть выписан на нее.

Если автомобиль зарегистрирован на организацию и нарушение ПДД было зафиксировано камерами видеонаблюдения, то у организации отсутствует обязанность по уплате страховых взносов.

Это обусловлено тем, что в указанной ситуации привлекается к ответственности именно организация как собственник автомобиля (ч. 1 ст. 2.6.1 КоАП РФ).

Тот факт, что фактически нарушение допустил работник, при этом значения не имеет.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Корпоративные карты: что вызовет подозрения налоговой

С 1 ноября 2021 года – новые субсидии для МСП

Изменения бухгалтерского и налогового законодательства с 2022 года

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Возмещение сотрудником штрафа гибдд налог на прибыль

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация является арендодателем, передает в аренду транспортные средства. Договором предусмотрено, что суммы штрафов за нарушение ПДД перевыставляются арендаторам. Как отразить в бухгалтерском и налоговом учете операции по начислению штрафов и их возмещению? Нужно ли уплачивать НДС?

Рассмотрев вопрос, мы пришли к следующему выводу:

В налоговом учете расходы на уплату административных штрафов за нарушение правил дорожного движения у организации-арендодателя не учитываются. Возмещаемые арендаторами убытки подлежат включению в состав внереализационных доходов.

Денежные средства, уплачиваемые арендатором в качестве штрафов за нарушение арендаторами правил дорожного движения, не связаны с оплатой услуг по предоставлению автомобиля в аренду, поэтому при получении возмещения от арендаторов налогооблагаемой базы по НДС у арендодателя не возникает.

В бухгалтерском учете расходы организации на уплату штрафов по административным правонарушениям учитываются в составе прочих расходов. Суммы, возмещенные арендаторами, учитываются в составе прочих доходов.

Обоснование вывода:

Положениями ч. 1 ст. 2.6.1 КоАП РФ установлено, что к административной ответственности за административные правонарушения в области дорожного движения, совершенные с использованием транспортных средств, в случае фиксации этих административных правонарушений работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото- и киносъемки, видеозаписи, или средствами фото- и киносъемки, видеозаписи привлекаются собственники (владельцы) транспортных средств.

При этом собственник (владелец) транспортного средства освобождается от административной ответственности, если обжалует постановление по делу об административном правонарушении, вынесенное в соответствии с ч. 3 ст. 28.6 КоАП РФ, и в ходе рассмотрения жалобы будут подтверждены содержащиеся в ней данные о том, что в момент фиксации административного правонарушения транспортное средство находилось во владении или в пользовании другого лица (ч. 2 ст. 2.6.1 КоАП РФ).

В рассматриваемом случае постановления об административных правонарушениях собственником (владельцем) транспортных средств не обжалуются, что влечет за собой возникновение у арендодателя убытков, причиненных противоправными действиями работников арендатора, управлявших арендованными транспортными средствами, в размере административных штрафов за нарушение ими правил дорожного движения.

На основании п. 1 ст. 15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками понимаются, в частности, расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб) (п. 2 ст. 15 ГК РФ).

Пунктом 1 ст. 1064 ГК РФ предусмотрено, что вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред. При этом юридическое лицо либо гражданин возмещает вред, причиненный его работником при исполнении трудовых (служебных, должностных) обязанностей (п. 1 ст. 1068 ГК РФ).

В данном случае стороны предусмотрели обязанность арендатора по возмещению таких штрафов договором аренды.

Исходя из изложенного, арендодатель вправе требовать от арендатора возмещения убытков, причиненных ему действиями работников арендатора. То обстоятельство, что в рассматриваемом случае арендодатель может избежать ответственности, обжаловав постановления об административных правонарушениях, но не делает этого, на наш взгляд, не лишает его права требовать от арендатора возмещения расходов на оплату административных штрафов за нарушение правил дорожного движения работниками арендатора.

Налог на прибыль

В соответствии с п. 1 ст. 146 НК РФ объектом налогообложения НДС признается реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

Из п. 2 ст. 153 НК РФ следует, что при определении налоговой базы выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной и (или) натуральной формах. При этом на основании пп. 2 п. 1 ст. 162 НК РФ налоговая база увеличивается на суммы полученных за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг).

По мнению Минфина России, денежные средства, уплачиваемые арендатором в качестве штрафов за нарушение арендатором правил дорожного движения, не связаны с оплатой услуг по предоставлению автомобиля в аренду (смотрите письмо Минфина России от 11.10.2012 N 03-07-11/408). Таким образом, если арендодатель исполнил свое обязательство по уплате штрафа и не предъявил арендатору требования о возмещении причиненных убытков, налогооблагаемой базы по НДС по этому основанию у арендодателя не возникает.

Бухгалтерский учет

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

(1).jpg)