возврат товара за прошлый год декларация по налогу на прибыль

Стр. 301 в декларации по прибыли при возврате товаров, реализованных в прошлых налоговых периодах — требование ИФНС

Вопрос задал Екатерина Ж. (Санкт-Петербург)

Ответственный за ответ: Мария Демашева (★9.72/10)

Добрый день. В 3кв.2019г. осуществлен возврат реализованного в 2017г. товара. Данная сумма отражена по строке 301 НД по налогу на прибыль. ФНС прислала требование пояснить полученный убыток, приравненный к внереализационным. Не нашла в базе знаний подтверждения отнесения этой хоз.операции в стр.301 НД прибыли.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (12)

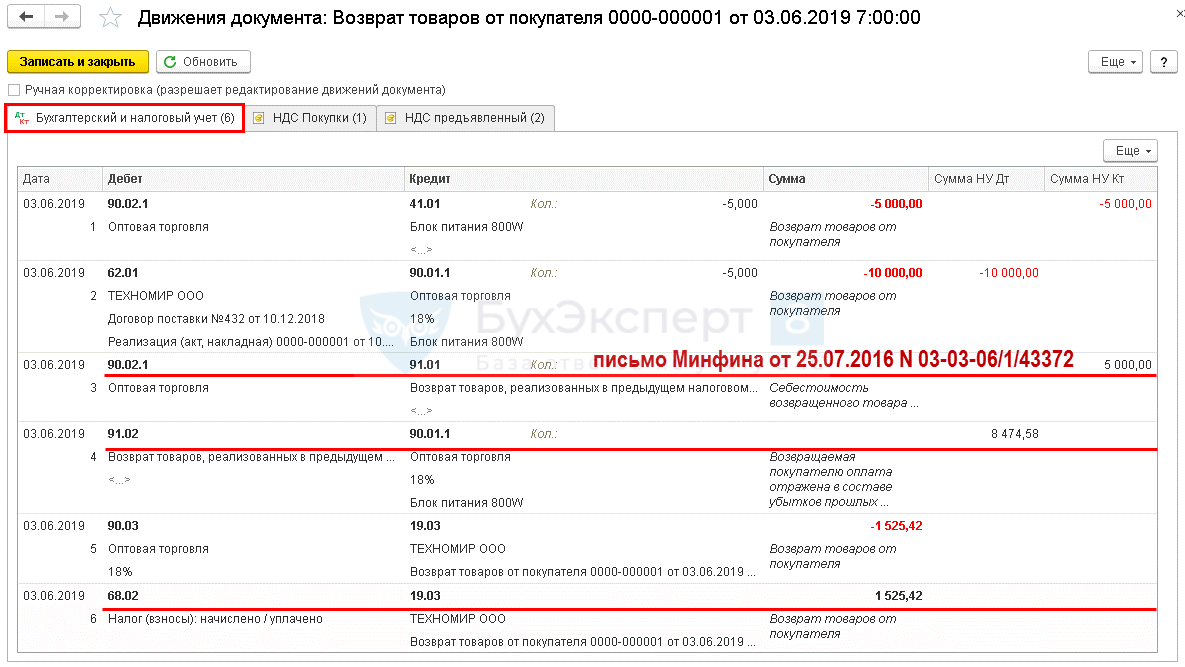

Если мы говорим в плане автоматизации в 1С, то такой порядок предусмотрен письмом Минфина от 25.07.2016 N 03-03-06/1/43372.

На него можете сослаться в ответе в ИФНС.

Такие изменения прошли в 1С с релиза 3.0.71.75 для документа Возврат товаров от покупателя. На семинаре по НДС за 2 кв 2019 мы обсуждали эту специфику в блоке Возврат товаров долгожданные разъяснения и изменения в 1С

Если спорить не готовы, то можно отразить эту же операцию, но через Корректировку реализации.

Написала Вам на почту. Пришлите, пожалуйста, мне скан требования.

Мария, Требование отправила вам по эл.почте, Вы мне еще ответите?

Требование посмотрела, спасибо.

Изучите, что пишет Минфин в письме, на которое дала ссылку.

И так можете и отвечать, что в строках 300 и 301 отражена сумма по операции возврата товара от покупателя. Реализация была осуществлена в…

Дальше аргументы из письма Минфина и ссылку на него.

И сканы первички т.к. просят документально подтвердить.

Мария, вы имеете ввиду письмо от 25.07.2016 N 03-03-06/1/43372?

Мария, достаточно аргумента: «Товар, возвращенный покупателем, принимается к учету поставщика по стоимости, по которой данный товар учитывался на дату реализации»?

Таким образом, в НД в доходах по строке 101 (внереализационные доходы прошлых лет) указывается себестоимость возвращенного товара,

в Приложении 2 к листу 02 (расходы) по строке 300 (убытки прошлого налогового периода) сумма возвращенного товара в ценах реализации. Правильно я поняла механизм отражения этой хоз.операции?

Да, ключевой момент, который надо пояснить в ответ на требование, следующий.

Произведен возврат товаров, которые были реализованы не в текущем, а в прошлом налоговом периоде.

В целях налога на прибыль в этом случае

— выручка отражается, как убыток прошлых налоговых периодов;

— себестоимость отражается, как внереализационные доходы прошлых лет.

Возврат товара за прошлый год декларация по налогу на прибыль

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет общую систему налогообложения. В бухгалтерском и налоговом учете организации в 2013-2016 годах допущены ошибки в виде непроведенной реализации товаров, в виде задвоенной реализации товаров, в виде неотражения приобретения товаров и услуг. Организация работала во все периоды с прибылью и уплачивала налоги. В текущем периоде также будет получена прибыль.

Каков порядок исправления допущенных ошибок?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация обязана представить в налоговый орган уточненные налоговые декларации по НДС и налогу на прибыль за периоды, в которых фактически была произведена реализация товаров, ранее не отраженная в учете. До представления уточненных деклараций организации необходимо уплатить недоимки по налогам и соответствующие им пени.

Организация имеет право, но не обязана, представить уточненные декларации за периоды, в которых излишне учтен доход от реализации и исчислен НДС, и в которых не были учтены расходы на приобретение товаров и услуг. Однако в связи с истечением трехлетнего срока с момента уплаты налогов право на возврат или зачет сумм переплаты организацией утрачено. Утрачено также и право на вычет НДС по товарам и услугам, своевременно не поставленным на учет.

В бухгалтерском учете исправительные записи производятся в периоде обнаружения ошибок. Исправлять ранее представленные и утвержденные формы бухгалтерской отчетности не требуется.

Обоснование вывода:

Налоговый учет

Порядок исправления ошибок в налоговом учете регламентирован п. 1 ст. 54 НК РФ.

В общем случае при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абзац 2 п. 1 ст. 54 НК РФ).

При этом в случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога (абзац 3 п. 1 ст. 54 НК РФ).

В рассматриваемой ситуации периоды совершения ошибок известны. Однако влияние этих ошибок на суммы уплаченных налогов за прошлые налоговые (отчетные) периоды различное.

Так, неотражение в прошлых периодах доходов от реализации товаров привело к занижению суммы НДС и налога на прибыль, подлежащих уплате (даже при уменьшении выручки на стоимость реализованных товаров). Соответственно, перерассчитать налоговые базы, суммы НДС и налога на прибыль необходимо за те налоговые (отчетные) периоды, в которых были допущены данные ошибки (абзац 2 п. 1 ст. 54 НК РФ).

Поэтому организации необходимо внести изменения в соответствующие аналитические регистры налогового учета (абзац 1 п. 1 ст. 54, ст. ст. 313, 314 НК РФ), заполнить дополнительные листы к книгам продаж (абзац 3 п. 3, п. 4 Правил ведения книги продаж) и представить в налоговый орган уточненные налоговые декларации (п. 1 ст. 81 НК РФ).

Обратите внимание, что уточненные декларации представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

Во избежание штрафных санкций по ст. 122 НК РФ до представления уточненных деклараций необходимо заплатить подлежащие доплате суммы налога и пени (пп. 1 п. 4 ст. 81 НК РФ, письмо Минфина России от 13.09.2016 N 03-02-07/1/53498).

Ошибка в виде дважды учтенной выручки от реализации одних и тех товаров привела к переплате налога на прибыль (даже при уменьшении выручки на стоимость реализованных товаров) и НДС за соответствующие налоговые (отчетные) периоды. Неотражение расходов на приобретение товаров и услуг привело также к переплате налога на прибыль, а также НДС, так как НДС по приобретениям не был принят к вычету.

В общем случае такие ошибки можно исправлять в периоде их обнаружения на основании абзаца 3 п. 1 ст. 54 НК РФ.

Положения абзаца 3 п. 1 ст. 54 НК РФ применяются в том случае, если по итогам периода, в котором была допущена ошибка, организация получала прибыль и уплачивала налог (письма Минфина России от 13.08.2012 N 03-03-06/1/408, от 30.01.2012 N 03-03-06/1/40, от 07.05.2010 N 03-02-07/1-225). Кроме того, по мнению уполномоченных органов, для применения абзаца 3 п. 1 ст. 54 НК РФ необходимо также получение организацией прибыли в текущем периоде (письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 24.03.2017 N 03-03-06/1/17177, от 22.07.2015 N 03-02-07/1/42067).

В рассматриваемой ситуации в указанных в вопросе периодах организация работала с прибылью, и по итогам текущего периода будет получена прибыль. Однако с момента переплаты налогов прошло более трех лет, и организация утратила право распоряжаться соответствующими суммами излишне уплаченных в бюджет налогов (п. 7 ст. 78 НК РФ, п. 30 Обзора судебной практики ВС РФ N 2 (2018), утвержденного Президиумом ВС РФ 04.07.2018, письма Минфина России от 16.02.2018 N 03-02-07/1/9766, от 04.08.2017 N 03-03-06/2/50113, от 04.04.2017 N 03-03-06/1/19798). Если организация отразит в текущем периоде корректировки доходов и расходов за прошлые периоды, то неправомерно уменьшит свои текущие налоговые обязательства. В связи с этим считаем, что положения абзаца 3 п. 1 ст. 54 НК РФ в рассматриваемой ситуации не применяются.

При этом у организации есть право (не обязанность) представить уточненные декларации за налоговые (отчетные) периоды, в которых были допущены ошибки, приведшие к излишней уплате налогов (абзац 2 п. 1 ст. 81 НК РФ). В то же время на возврат или зачет налогов в данном случае рассчитывать не приходится.

Трехлетний срок для принятия к вычету НДС по своевременно не оприходованным товарам и услугам также организацией пропущен (п. 1.1 ст. 172 НК РФ), несмотря на то, что в учете операции по их приобретению будут отражены в текущем периоде.

По мнению судей, в целях исчисления НДС определяющим в понятии «принятие на учет» является не период, когда соответствующая проводка была фактически оформлена, а период, когда она должна была быть оформлена (постановления АС Московского округа от 03.11.2017 N Ф05-13490/17 по делу N А40-142439/2016, ФАС Западно-Сибирского округа от 15.01.2014 N Ф04-7782/13 по делу N А46-5583/2013, АС Северо-Западного округа от 16.03.2016 N Ф07-487/16 по делу N А56-23406/2015).

Бухгалтерский учет

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Исправление ошибок в бухгалтерском учете и отчетности;

— Вопрос: По данным поставщика сумма кредиторской задолженности значительно превышает сумму кредиторской задолженности, числящейся на счете 60 у организации (ООО). При этом организация подписала акт сверки с суммой указанной задолженности. Период появления ошибки и обстоятельства возникновения разницы неизвестны, предположительно разница возникла более пяти лет назад. Как исправить ошибку в бухгалтерском учете организации в 2016 году? (ответ службы Правового консалтинга ГАРАНТ, июнь 2016 г.)

— Вопрос: В результате сверки расчетов с контрагентом (поставщиком) в мае 2015 года выявлена дебиторская задолженность в размере 4066 руб. У организации данная задолженность не числилась, однако акт сверки расчетов был подписан сторонами с отражением данной задолженности. Предположительно, ошибка возникла в 2014 году (сверка расчетов по состоянию на 31.12.2014 произведена не была). На основании акта сверки сумма выявленной задолженности была погашена контрагентом. Ранее расчеты с указанным контрагентом отражались на счете 76. Каков порядок бухгалтерского и налогового учета (в части налога на прибыль и НДС) суммы выявленной и погашенной задолженности? (ответ службы Правового консалтинга ГАРАНТ, июль 2015 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Хозяйствующий субъект должен самостоятельно определить уровень существенности ошибки, исходя из величины и характера соответствующей статьи (статей) бухгалтерской отчетности. Организация может установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса. Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике (подробнее смотрите в ответе на Вопрос: Можно ли в учетной политике для бухгалтерского учета установить уровень существенности ошибки в размере 10%? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)).

Как на ОСНО правильно списывать убытки прошлых лет

Один из способов уменьшить налог на прибыль — списать убытки прошлых лет. Всё было бы замечательно, но есть много подводных камней: списать можно не любой убыток, а сумма, которую можно учесть, ограничена. Разбираем все нюансы на конкретных примерах.

Как переносить убытки: базовые правила

Если компания по итогам прошлых периодов получила убыток, в будущем она может уменьшить на эти суммы налоговую базу отчетных периодов (ст. 283 НК РФ).

Суммы убытка в налоговом и бухгалтерском учете чаще всего не совпадают из-за того, что финансовый результат формируется по-разному. Есть ряд расходов, которые отражаются в бухгалтерском учете полностью, а в налоговом — в пределах лимитов. Например, при расчете налога на прибыль установлены ограничения для расходов на рекламу, компенсации сотрудникам за использование личного автотранспорта, представительских расходов, убытков от уступки права требования (п. 2 ст. 264 НК РФ, п. 4 ст. 264 НК РФ). А в бухгалтерском учете понесенные затраты отражаются полностью.

Чтобы покрыть потери, в бухучете используют резервные и добавочные фонды или нераспределенную прибыль прошлых лет. В налоговом учете убыток от деятельности переносят на будущее, уменьшая за счет него налогооблагаемую базу следующих периодов.

Списать убыток можно будет в налоговом (отчетном) периоде, когда компания получила прибыль.

Переносить убыток прошлых лет на будущие периоды — право, а не обязанность. Чтобы воспользоваться этим правом, нужно на общем собрании учредителей или акционеров решить, включаете ли вы ранее полученные убытки в расчет налога текущего года. Это решение учредителей будет основанием для проводок в бухгалтерском учете. Если учредитель один, он выносит решение единолично.

Но есть и еще ряд правил.

Какую сумму убытка можно списать

Если расходы компании превышают доходы, возникает убыток (п. 8 ст. 274 НК РФ). В периоде, когда компания получила прибыль, убыток можно вычесть из налогооблагаемой базы. Но есть несколько ограничений:

Пример расчета суммы убытка, который можно списать

В отчетности по итогам 2012 года компания отразила убыток 78 000 рублей, по итогам 2014 года — 8 000 рублей. При расчете налога за 2012-2020 годы компания полученные убытки не учитывала. В 2021 году компания получила прибыль 165 000 рублей.

Рассчитаем максимальную сумму убытка, которую может списать организация по итогам 2021 года (с учетом ограничения 50 %).

165 000 × 50 % = 82 500 рублей.

Налоговая база по налогу на прибыль в 2021 году с учетом перенесенного убытка составит 82 500 рублей.

Таким образом, в 2021 году организация учла убытки прошлых периодов в следующем размере:

Остаток убытка за 2014 года в сумме 3 500 рублей (8 000 — 4 500 = 3 500 рублей) организация может перенести на 2022 год, если получит прибыль.

Когда убытки учесть нельзя

Нельзя учесть убытки, которые были получены при использовании других налоговых режимов. Уменьшить налогооблагаемую базу по прибыли могут только убытки, рассчитанные по правилам главы 25 НК РФ (п. 1 ст. 283 НК РФ).

Если компания на УСН в 2020 году получила убыток, а в 2021 году перешла на ОСНО и по итогам года зафиксирована прибыль, она не может списать убытки 2020 года (письмо Минфина РФ от 25.09.2009 № 03-03-06/1/617).

Нельзя учесть убытки от продажи акций, облигаций, инвестиционных паев или долей в уставном капитале компании (п. 1 ст. 283 НК РФ, письмо Минфина России от 24.11.2017 № 03-03-06/2/77738).

Нельзя учесть убыток от участия в инвестиционном товариществе, если он был получен в год присоединения налогоплательщика к другим участникам инвестиционного договора (п. 1 ст. 283 НК РФ).

Нельзя учесть убыток, если компания использует ставку налога на прибыль 0 % и при этом является медицинской или образовательной организацией, сельхозпроизводителем или рыболовецким хозяйством, региональным оператором по обращению с твердыми бытовыми отходами, занимается социальным обслуживанием граждан (письмо Минфина России от 26.06.2012 № 03-03-06/1/320).

Как подтвердить свое право на перенос убытков

Списать убытки прошлых лет за счет текущей прибыли можно только в том случае, если сохранились все первичные бухгалтерские документы, которые подтверждают факт и размер полученного убытка (п. 4 ст. 283 НК РФ, ст. 313 НК РФ, письмо Минфина РФ от 03.04.2007 № 03-03-06/1/206).

Пока убыток не перенесен полностью, необходимо хранить всю «первичку». Если нет первичных документов, учитывать расходы прошлых лет в налогооблагаемой базе нельзя, даже если они отражены в актах выездных налоговых проверок (п. 1 ст. 252 НК РФ, п. 49 ст. 270 НК РФ).

Период, в течение которого разрешено уменьшать налоговую базу на суммы ранее полученных убытков, значительно больше сроков хранения бухгалтерских документов. Зная это, инспекторы ФНС нередко запрашивают подтверждающие документы в рамках камеральных проверок деклараций на прибыль, где налоговая база уменьшена за счет убытков прошлых лет.

Как отразить убытки прошлых лет в декларации

Уменьшать налоговую базу по прибыли на ранее полученные убытки можно не только при расчете налога за год, но и при определении авансовых платежей.

Для этого в декларации предусмотрено приложение № 4 к листу 02. Его нужно заполнять только в декларациях за год и за I квартал. Далее убыток, который уменьшает прибыль текущего периода, переносят в строку 110 листа 02. Аналогично показывают прошлый убыток в декларациях за 6 и 9 месяцев.

Например, по итогам 2018 года получен убыток 700 000 рублей. В 2021 году зафиксирована прибыль 1 200 000 рублей. Убыток 2018 года превышает 50 % налогооблагаемой базы 2021 года. Поэтому списать можно только 600 000 рублей. Остаток убытка 100 000 рублей остается не учтенным.

В приложении № 4 к листу 02 декларации делаем следующие записи:

Вот как это выглядит в самой декларации:

Как учесть убытки прошлых лет, которые выявлены в текущем периоде

Иногда убытки (расходы) прошлых лет выявляют в текущем периоде. Такое может случиться, если документы, которые подтверждают расходы, «дошли» до бухгалтерии уже после окончания налогового периода. Или другая распространенная ситуация: в прошлом году компания поставила покупателям некачественный товар, и деньги пришлось вернуть (письмо Минфина РФ от 25.07.2016 № 03-03-06/1/43372).

При расчете текущего налога на прибыль такие суммы можно включить в состав внереализационных расходов (пп. 1 п. 2 ст. 265 НК РФ, абз. 3 п. 1 ст. 54 НК РФ). Но сделать это можно только в течение трех лет. Минфин и ФНС считают, что учет таких расходов (убытков) тесно связан с положениями о возврате и зачете переплаты по налогам, а значит, не может превышать 3 года.

Например, в III квартале 2021 года компания перечислила покупателю 10 000 рублей за некачественные двери, поставленные во II квартале 2020 года. Если в 2021 году не было иных внереализационных расходов, а по итогам года получена прибыль, то в декларации по налогу на прибыль нужно будет записать:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

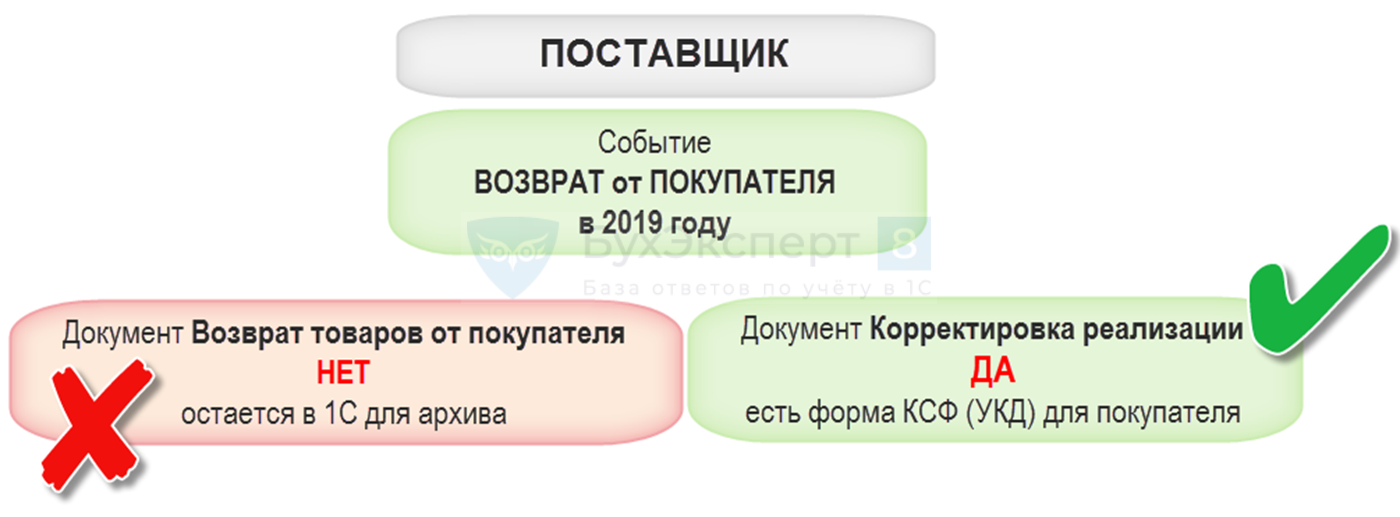

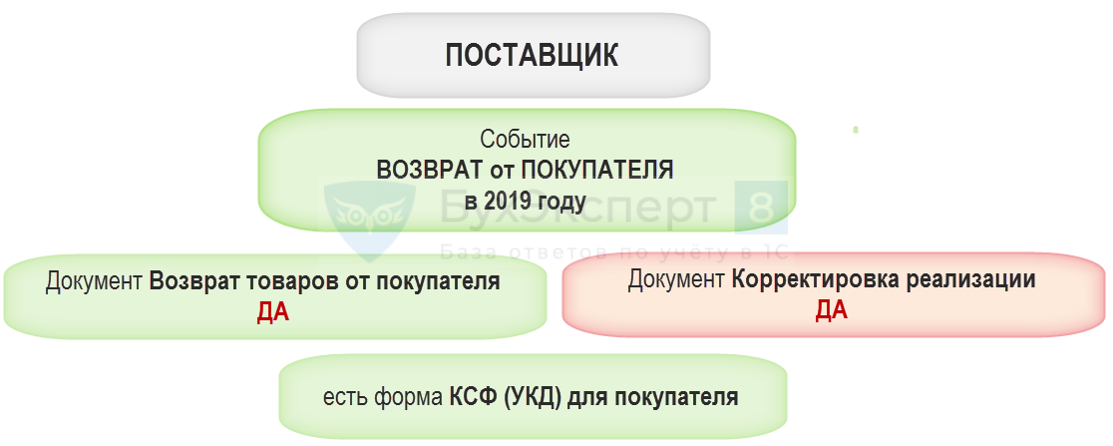

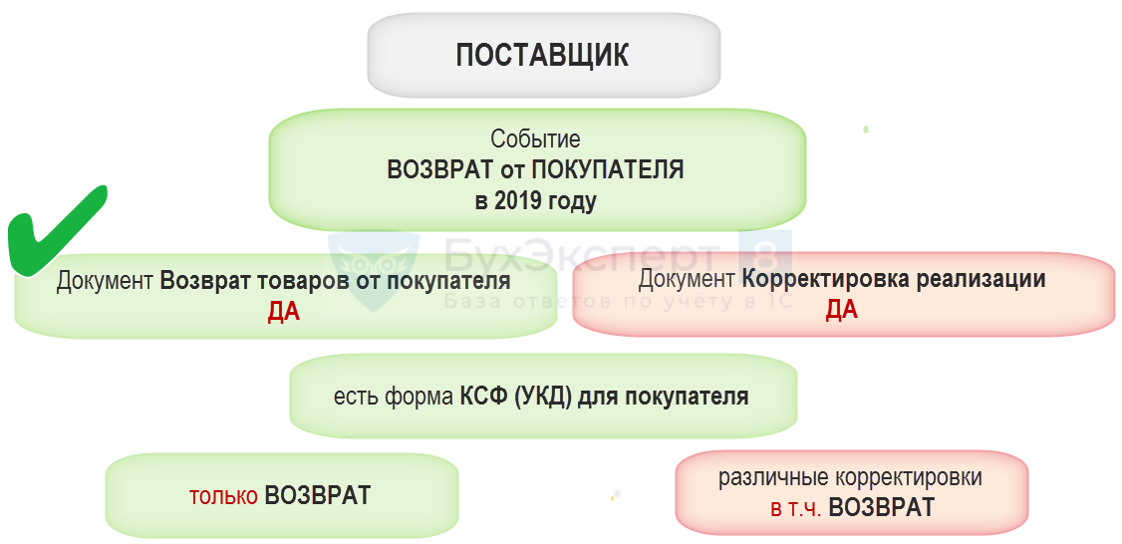

Возврат товара в учете поставщика

Как отразить в 1С в 2019 – было

Ждем изменений в 1С.

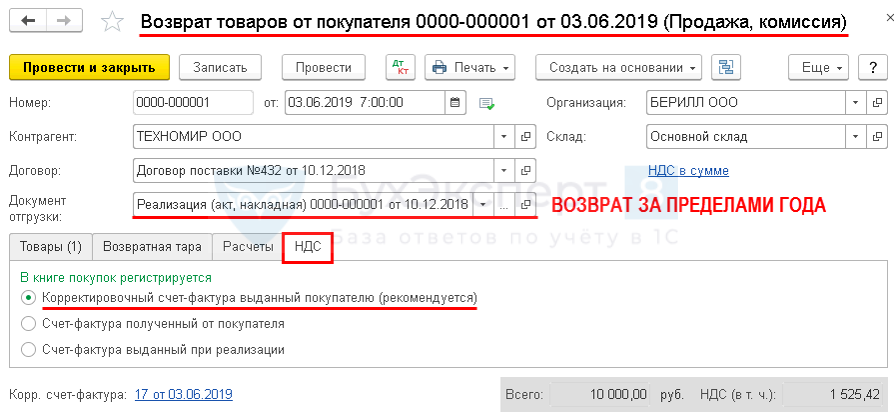

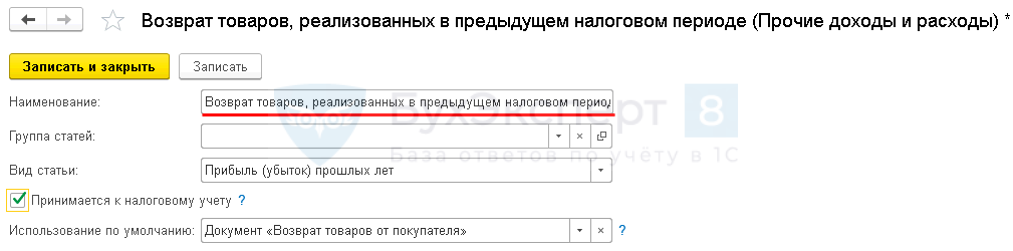

Как отразить в 1С в 2019 – стало

Как отразить в 1С в 2019 – в чем разница

Получите понятные самоучители 2021 по 1С бесплатно:

Как отразить в 1С

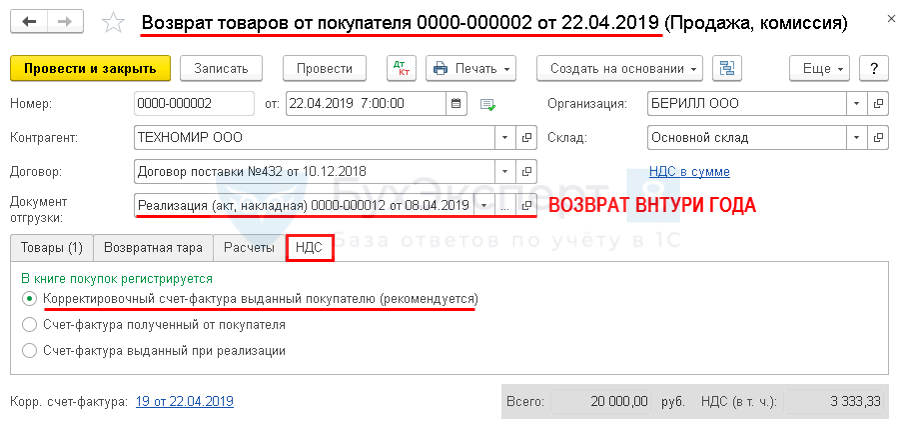

Документ Возврат товаров от покупателя :

Документ Корректировка реализации :

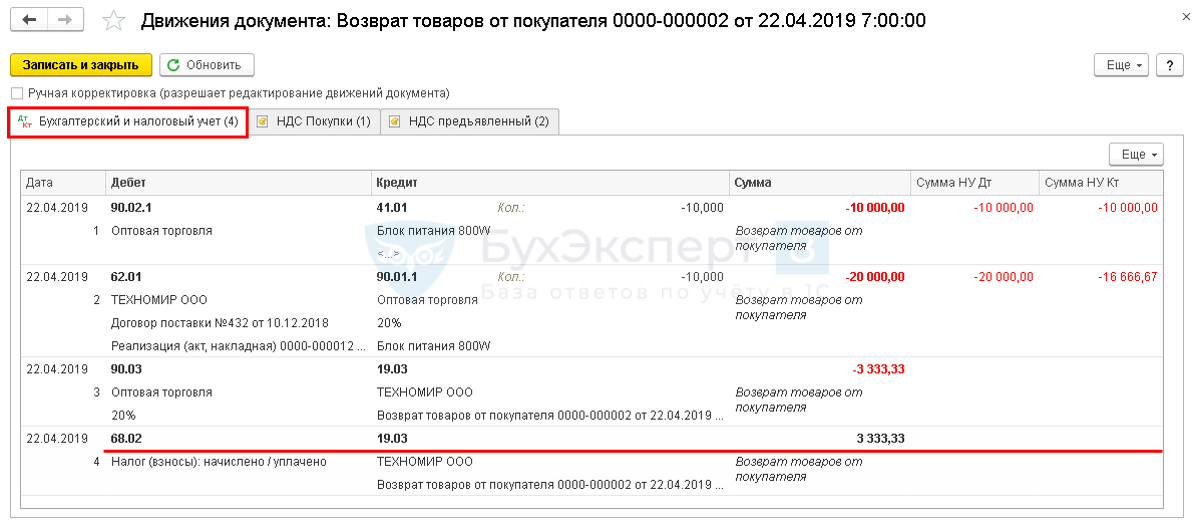

Организация заключила договор поставки с покупателем на ОСНО.

08 апреля отгружены товары Блок питания 800W (50 шт.) на общую сумму 100 000 руб. (в т. ч. НДС 20%).

22 апреля в партии были выявлены и возвращены поставщику некачественные товары – 10 шт. на сумму 20 000 руб.

Организация заключила договор поставки с покупателем на ОСНО.

10 декабря 2018 отгружены товары Блок питания 800W (20 шт.) на общую сумму 40 000 руб. (в т. ч. НДС 18%).

06 июня 2019 в партии были выявлены и возвращены поставщику некачественные товары – 5 шт. на сумму 10 000 руб.

Если перепровести документы за более ранние периоды 2019, то проводки обновятся:

Если по возвращаемым покупателем товарам, ранее принятым им на учет, отсутствуют корректировочные счета-фактуры, то у продавца суммы налога на добавленную стоимость по таким товарам к вычету не принимаются.

Если товары, ранее приобретенные и принятые на учет покупателем, в дальнейшем реализуются на основании договора купли-продажи (договора поставки), по которому покупатель выступает продавцом товаров, а бывший продавец – покупателем, то в отношении таких товаров выставляются счета-фактуры в обычном порядке, предусмотренном п. 3 ст. 168 НК РФ (= реализация) (Письмо Минфина РФ от 10.04.2019 N 03-07-09/25208).

Показатели не равны, потому что в Декларации по НДС сумма налога к вычету отражена в Разделе 3, стр. 120 (блок налоговые вычеты, а не как «реализация» с минусом). КСФ зарегистрирован в Книге покупок (абз. 3 п. 1 ст. 169 НК РФ).

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Благодарю за семинар! Как всегда, полезно, своевременно, квалифицированно и как правило, доходчиво. Благодарю

Учет при возврате переплаты по налогу на прибыль за прошлые годы

В 2012 году по данным сверки с налоговой инспекцией была выявлена переплата по налогу на прибыль за прошлые годы. При этом в бухгалтерском учете разница между дебетовым и кредитовым сальдо по счету 68, субсчет «Расчеты по налогу на прибыль», отсутствует. Организацией было подано заявление о возврате суммы излишне уплаченного налога в налоговую инспекцию. Налоговая инспекция в 2012 году возвратила ей сумму излишне уплаченного налога на прибыль. Организация применяет ПБУ 18/02. Как отразить в бухгалтерском и налоговом учете данную ситуацию?

Налоговый учет

Согласно пп. 5 п. 1 ст. 21 НК РФ налогоплательщики имеют право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов.

Порядок зачета или возврата сумм излишне уплаченных налога, сбора, пеней, штрафа производится в порядке, предусмотренном ст. 78 НК РФ.

Возвращенные (зачтенные) налогоплательщикам из бюджета суммы излишне уплаченных (взысканных) налогов не учитываются при определении объекта налогообложения в виде доходов, так как эти суммы не являются экономической выгодой, определяемой в соответствии со ст. 41 НК РФ (письма Минфина России от 24.06.2009 N 03-11-06/2/106, от 21.09.2009 N 03-11-06/3/237).

Несмотря на то, что в приведенных письмах Минфина России разъяснения даны для налогоплательщиков, применяющих УСН, они применимы и для организаций, применяющих общую систему налогообложения и уплачивающих налог на прибыль, поскольку положения ст. 41 НК РФ применяются для обеих из указанных категорий налогоплательщиков.

Таким образом, возвращенные денежные средства в виде излишне перечисленного налога не учитываются в составе доходов при определении налоговой базы по налогу на прибыль организаций.

Бухгалтерский учет

В рассматриваемой ситуации на основании заявления налогоплательщика налоговая инспекция вернула излишне уплаченную сумму по налогу на прибыль организации, следовательно, у организации на основании п. 2 ПБУ 9/99 в бухгалтерском учете также не возникает дохода.

Следует отметить, что сумма налога на прибыль, исчисленная за налоговый период, в бухгалтерском учете отдельно не отражается. В учете организация показывает только сумму доплаты или сумму к уменьшению по итогам налогового периода, что отражается записью:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

Если по итогам налогового периода у организации имеется переплата по налогу на прибыль, то никаких дополнительных записей в бухгалтерском учете в связи с ее отражением не производится. Сумма переплаты отражается в качестве дебиторской задолженности (дебетовое сальдо по счету 68).

Если за налоговый период сумма исчисленных авансовых платежей превышает сумму начисленного налога за год, то организация по итогам налогового периода должна произвести уменьшение суммы начисленного налога, что, по нашему мнению, может отражаться обратной записью (или записью методом сторно) по счетам 99 и 68 (Инструкция по применению Плана счетов).

В случае, если сумма исчисленных авансовых платежей превышает сумму начисленного налога за год, организации необходимо сделать следующие записи (обобщенно):

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислены авансовые платежи за соответствующие отчетные периоды;

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— перечислены авансовые платежи за соответствующие отчетные периоды;

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99

— скорректирован налог на прибыль по итогам налогового периода.

В рассматриваемой ситуации в 2012 году по итогам сверки с налоговой инспекцией выявлена переплата по налогу на прибыль за предшествующие налоговые периоды. При этом в бухгалтерском учете разница между дебетовым и кредитовым сальдо по счету 68, субсчет «Расчеты по налогу на прибыль», отсутствует, что, видимо, свидетельствует о том, что при переплате по налогу на прибыль по итогам налоговых периодов в бухгалтерском учете не были сделаны проводки по корректировке налога на прибыль (Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99).

В соответствии с п. 2 ПБУ 22/2010 неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации признается ошибкой.

В рассматриваемой ситуации организация допустила ошибку в бухгалтерском учете, не отразив факт переплаты по налогу на прибыль по итогам налогового периода (не скорректировав в учете по итогам налогового периода сумму налога на прибыль).

Выявленные ошибки и их последствия подлежат обязательному исправлению (п. 4 ПБУ 22/2010).

Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010).

Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 6 ПБУ 22/2010).

ПБУ 22/2010 установлен различный порядок исправления ошибки предшествующего отчетного года, выявленной после даты подписания бухгалтерской отчетности за этот год, являющей существенной и существенной не являющейся.

Пунктом 3 ПБУ 22/2010 определено, что ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки организация определяет самостоятельно исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Исходя из положений п. 3 ПБУ 22/2010 критерии существенности ошибки должны быть прописаны в учетной политике организации.

Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Порядок исправления существенной ошибки установлен п.п. 7-13 ПБУ 22/2010.

Так, в соответствии с п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 (п. 9 ПБУ 22/2010).

Таким образом, если допущенная в бухгалтерском учете в предшествующих отчетных периодах ошибка, связанная с неотражением факта переплаты по налогу на прибыль, признается организацией существенной (в соответствии с ее учетной политикой), то она исправляется записью по счету 68, субсчет «Расчеты по налогу на прибыль» в корреспонденции по счетом 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010):

Дебет 68, субсчет Расчеты по налогу на прибыль» Кредит 84

— отражена переплата по налогу на прибыль за предшествующие налоговые периоды.

Возврат налога на прибыль на расчетный счет организации отражается проводкой:

Дебет 51 «Расчетный счет» Кредит 68 «Расчеты по налогам и сборам».

Если ошибка не является для организации существенной, то в таком случае при отражении переплаты корреспондирующим счету 68 будет счет 91 «Прочие доходы и расходы») (п. 14 ПБУ 22/2010, Инструкция по применению Плана счетов):

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 91, субсчет «Прочие доходы».

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Постоянный налоговый актив»

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

(1).jpg)