втб инвестиции как узнать налог

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Где посмотреть сумму налога

Налог за прошедший год рассчитывается до середины января следующего года, а списывается ближе к концу месяца, но не позднее 31 января. Также налог может списываться в течение года, например когда вы выводите деньги со счёта.

Сколько налога нужно заплатить за 2020 год. Если у вас есть неуплаченный налог, с 8 по 15 января 2021 года мы присылаем на вашу электронную почту письмо о том, сколько налогов вам нужно заплатить на доходы от инвестиций за 2020 год.

Также с 11 января 2021 года в личном кабинете брокера будет информация о сумме налога за 2020 год, который нужно оплатить до 21 января 2021 года.

Выберите раздел «Распоряжения» → «Заказ документов за подписью сотрудников Банка» → «Подать поручение» → во всплывающем окне «Выбрать документ» → в появившемся меню «Тип документа» выбрать «Сводный налоговый отчёт». Строчка в отчете: «Налог к уплате».

Если хотите разобраться, как рассчитан налог. В сводном налоговом отчёте нужно смотреть в таблицу «Расчёт финансового результата (FIFO)». Там детально расписаны все совершенные сделки с расчётом прибыли или убытка. Прибыль и убыток по всем сделкам надо сложить, а с получившейся суммы рассчитать налог.

Сначала спишутся деньги на налоги, потом за сделки. Если у вас есть неоплаченный налог на доход от инвестиций, то будьте внимательны при совершении сделок. Потому что в приоритете списание налога, а потом уже расчет по сделкам по покупке ценных бумаг и валюты.

Например, 11 января 2021 года на счетё:

Если 11 января заключить сделку по покупке акций на 900 рублей, то из-за режима торгов Т+2 расчёты по сделке осуществятся только 13 января.

И так как в первую очередь удерживается налог, то 13 января на счёте окажется недостаточно денег, и расчёт по сделке частично произойдёт в кредит и откроется маржинальная позиция на сумму 500 рублей.

Если хотите узнать начисленный НДФЛ в течение года. Вы можете сформировать этот же отчёт на подоходный налог в личном кабинете. Он покажет на текущую дату, какую сумму налога вам начислили и сколько вы уже заплатили. Строчки в отчёте: «Начисленный налог», «Уплаченный налог».

Учтите, что все данные к концу 2021 года в отчёте могут измениться, так как до конца года вы можете совершить сделки, получите выплаты по ценным бумагам или частично вывести деньги, с которых возьмут налог.

Также можно прийти в офис банка, который оказывает инвестуслуги, и запросить отчёт о налогах.

Если у вас будут вопросы, вы можете написать на почту broker@vtb.ru.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Налоги

Общая информация

Форма W-8BEN

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Как происходит уплата налогов по доходам от операций с ЦБ через «ВТБ Мои инвестиции»

В соответствии с п.1 ст. 207 НК РФ, доход от вложений в акции или облигации тоже облагается НДФЛ. Его может перечислять банк. Согласно инструкции ВТБ, от инвестиций налоги можно оплачивать путем заключения брокерского соглашения.

Порядок удержания налога на доходы физических лиц, заключивших договор на брокерское обслуживание

В этом случае нет необходимости посещать налоговую службу. В установленные законодательством сроки банк перечислит нужную сумму.

После истечения отчетного года в налоговую службу перечисляется 13% от доходов резидентов РФ и 30% с доходов тех, кто ими не является.

Определение налоговой базы

При заключении брокерского договора следует учитывать, что банком будет оплачен налог только со специального счета, указанного при заключении соглашения, а не со всех доходов клиента. Остальную часть доходов нужно вносить самостоятельно.

До 2021 г. доход от продажи корпоративных облигаций считали на остаток суммы, превышающей 5% базовой ставки ЦБ. Он составлял 35% для резидентов РФ, 30% — для остальных.

Владельцы облигаций, доходность которых не превышала 5% ставки ЦБ, а также собственники ОФЗ не платили НДФЛ. С 1 января 2021 г. порядок расчета налоговой базы изменен.

Кроме того, учитывался год выпуска облигаций.

Величина НДФЛ от доходов, полученных после 01.01.2021 г., рассчитывается согласно изменениям, внесенным в НК Федеральным законом 23.11.2020 № 372-ФЗ.

При этом доходы от реализации ценных бумаг (в т. ч. ОФЗ), независимо от года выпуска, облагаются налогом исходя из общей прибыли от всех источников. Если эта сумма составляет 5 млн руб. и менее, величина НДФЛ составляет 13%. Налог от части доходов, превышающей 5 млн, составит 15%, причем нерезиденты РФ заплатят с этой суммы 30%.

Налоговая база уменьшается на сумму документально подтвержденных расходов. Ими признаются уплаченные комиссии, выплаты за наследство, дарение и другие факторы.

Перечень доходов клиента от операций с ценными бумагами и производными финансовыми инструментами

К прибыли, полученной в результате инвестиций, относятся:

Нюансы расчета суммы, с которой удерживается налог

Резидентами РФ считаются лица, проживавшие на территории России не менее 183 дней подряд в течение расчетного года. Документы, необходимые для подтверждения этого факта:

Если стоимость акций или облигаций возросла более чем на 5% ставки ЦБ, но они не реализованы в настоящий момент, НДФЛ не платят.

Убыток, полученный после продажи ценных бумаг, уменьшает налогооблагаемую базу.

Где посмотреть

На электронную почту клиента, заключившего брокерский договор, в период с 8 по 15 января приходит письмо с указанием величины налога, который оплачивают до 21 января.

Кроме того, величину НДФЛ от инвестиций можно посмотреть в «Личном кабинете» на сайте ВТБ. Для этого нужно выбрать раздел «Распоряжения», затем «Заказ документов», «Подать поручение», во всплывающем окне «Выбрать документ», «Тип документа». Затем нажать «Сводный налоговый отчет».

Как списывается налог при выводе денег

При выводе денег могут быть следующие ситуации:

Возможные льготы

При расчете суммы, облагаемой налогом, предусматривается ряд льгот. Это касается уплаты НДФЛ от вложений в высокотехнологичные предприятия и владение ценными бумагами в течение 3 или 5 лет.

Не берут налог с вложений в следующие организации:

При долгосрочном владении ЦБ

Обладание инвестиционными документами не менее 3 лет дает право на уменьшение суммы налога в пределах установленной квоты. Она составляет 3 млн руб. за каждый год и за 3 года владения она составит 9 млн руб. Это предельный размер налогового вычета. О необходимости такой льготы нужно подать заявление в филиал ВТБ, занимающийся инвестициями.

При владении ценными бумагами свыше 5 лет налог на инвестиции платить не нужно, если они уже не обращаются на финансовом рынке.

По купонам облигаций

До введения новых правил, действующих с января 2021 г., прибыль по купонам ОФЗ налогом не облагалась.

Не считают его также для корпоративных облигаций, приобретенных после 01.01.2017 г., с доходностью ниже 5% базовой ставки ЦБ. Если прибыль от этих бумаг составила более установленной ставки, весь остаток облагался налогом в размере 35%.

Для облигаций, купленных после 01.01.2018, налог снова не платят во всех случаях.

С 01.01.2021 г. прибыль от корпоративных облигаций и ОФЗ засчитывается в общую сумму доходов и облагается согласно установленным правилам.

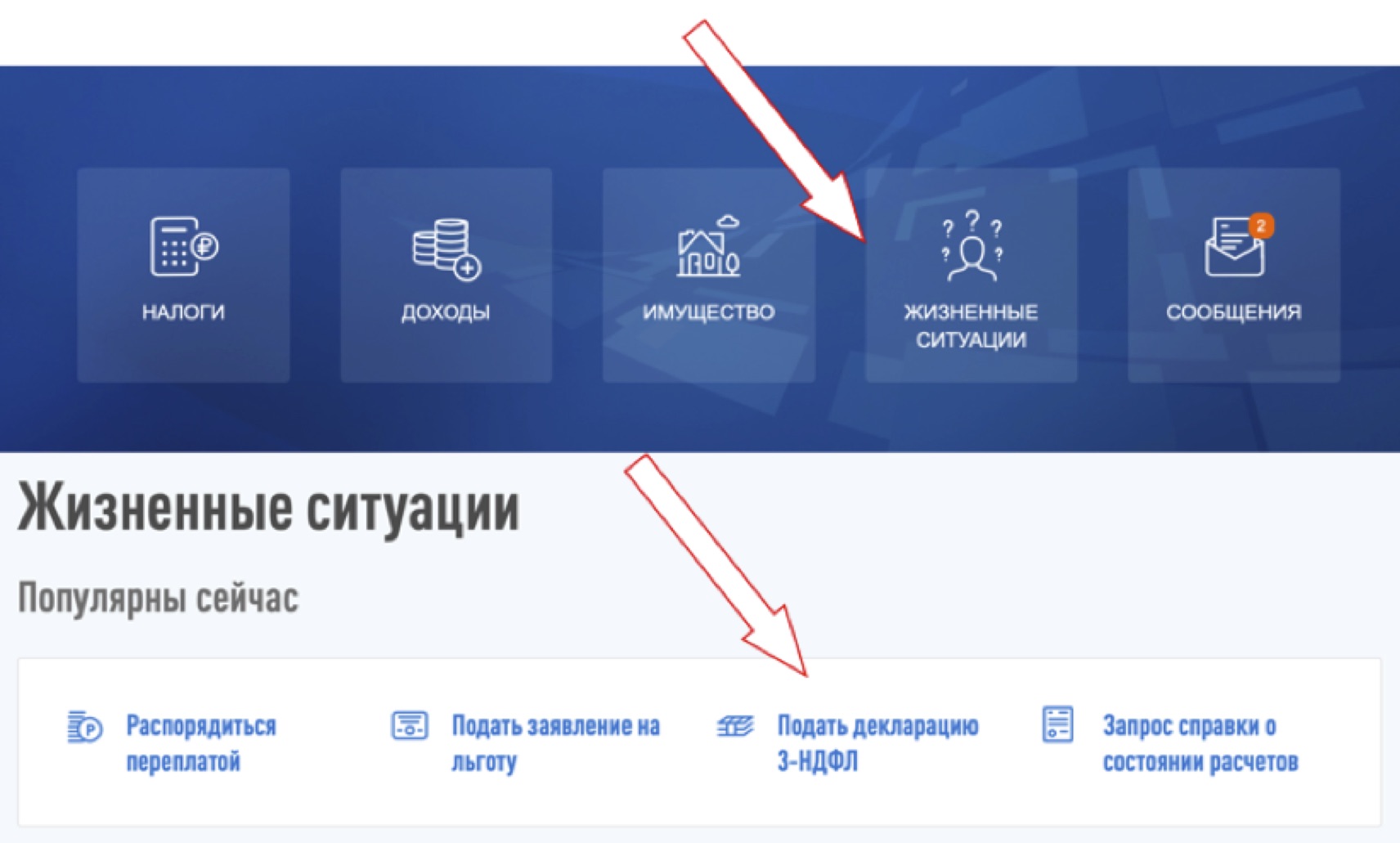

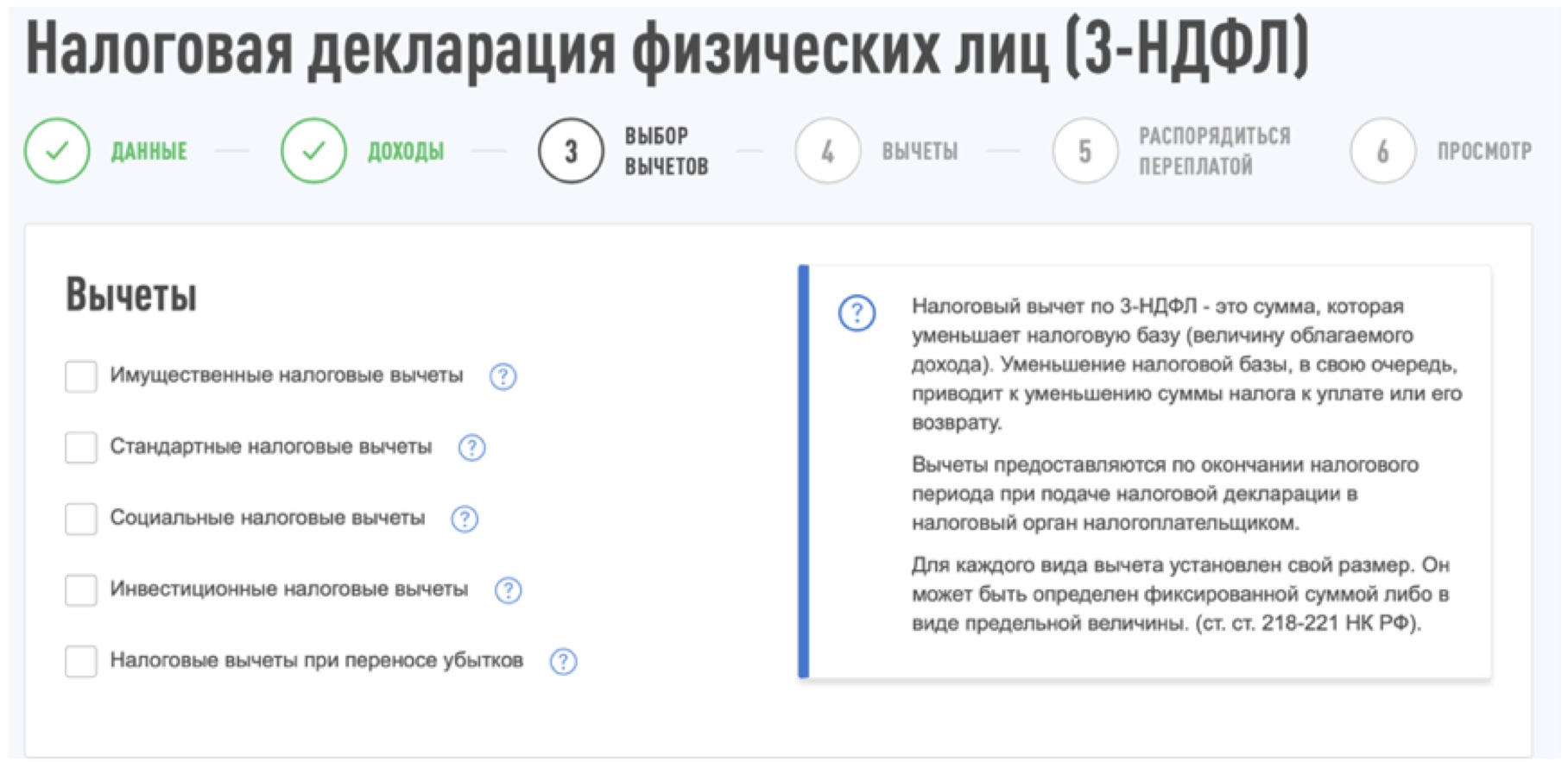

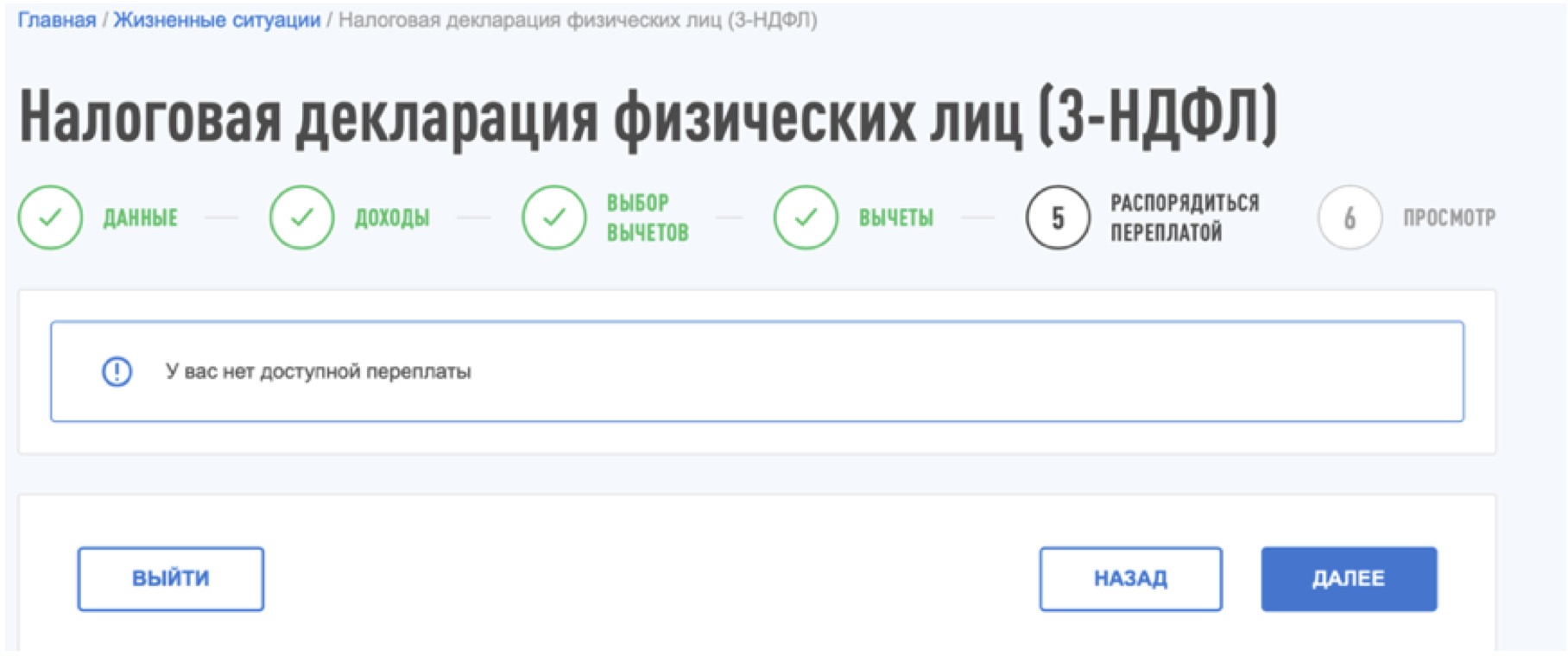

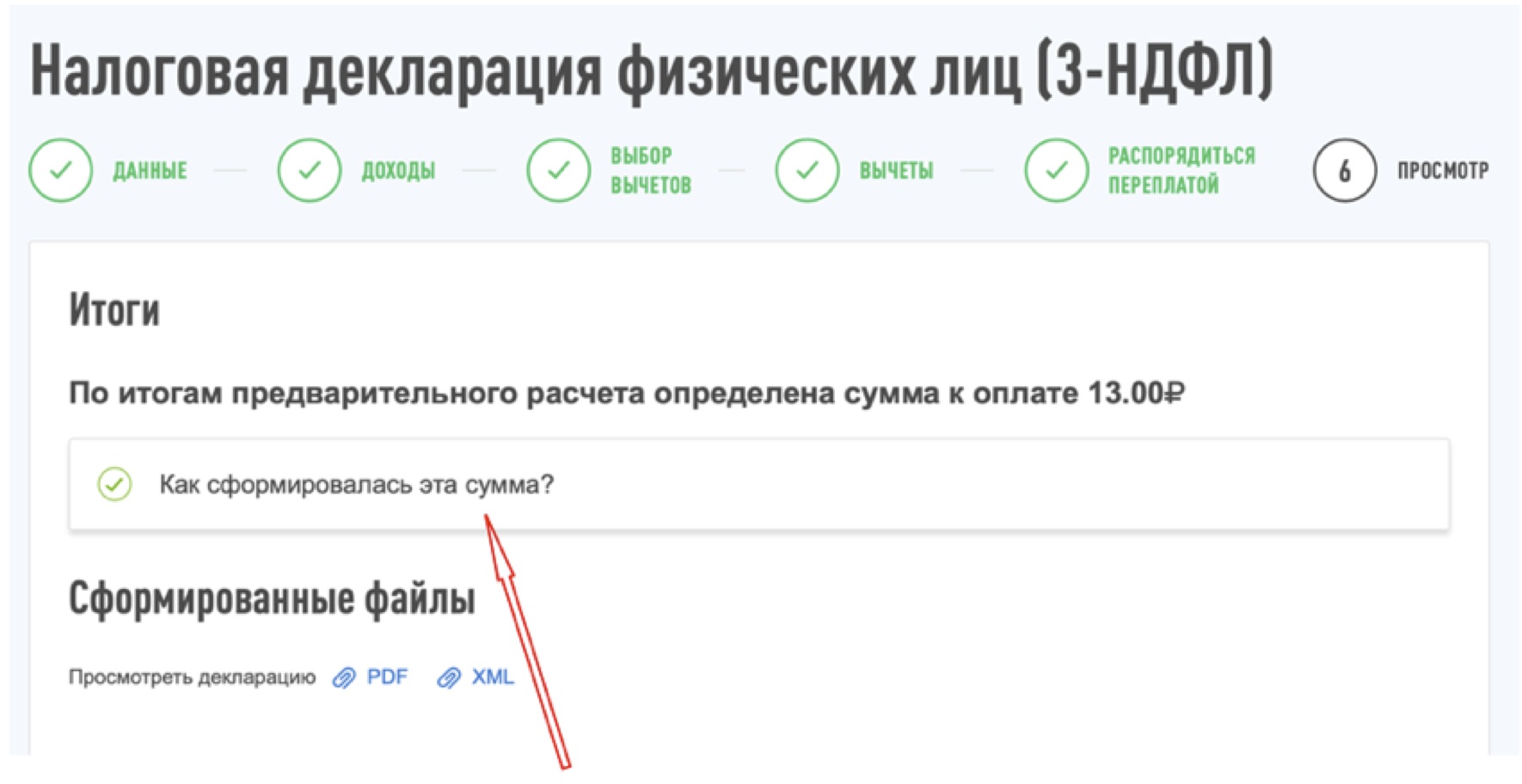

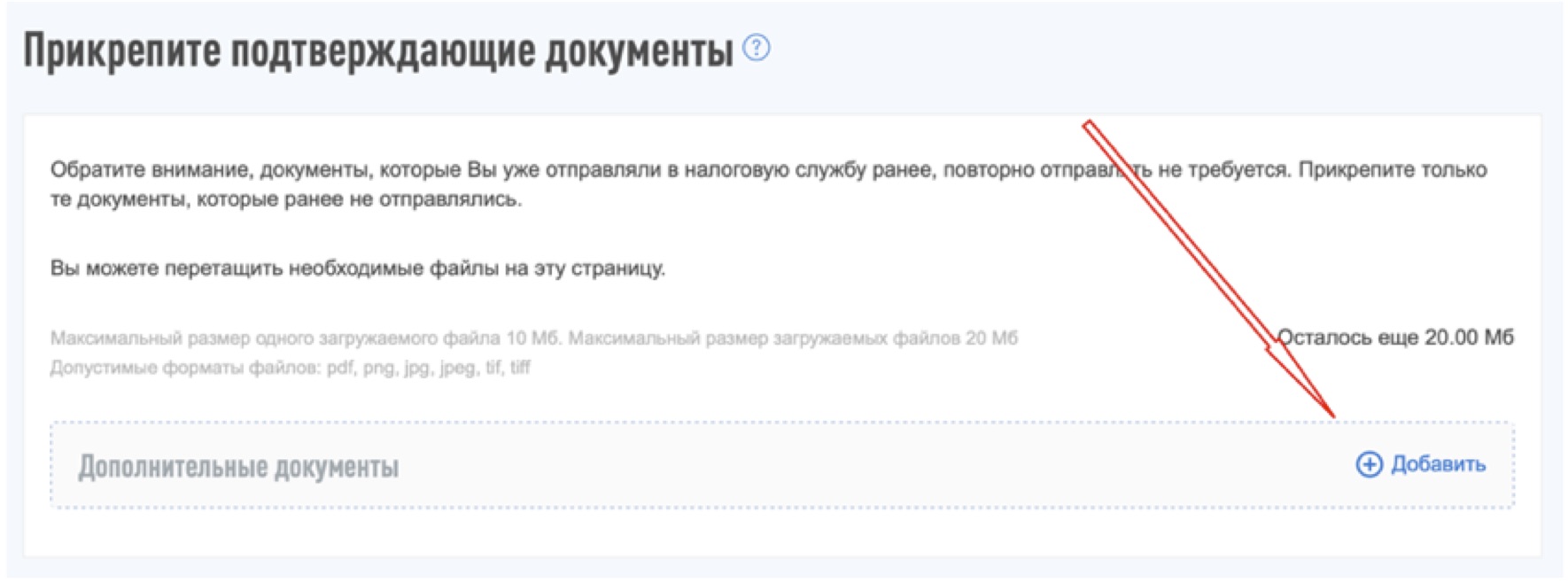

Отчетность по налогам

Если все налоги перечисляет банк ВТБ в рамках брокерского соглашения, налоговую декларацию подавать не нужно, т.к. он является представителем клиента и уже отчитался за уплату НДФЛ. Если существуют дополнительные доходы (например, дивиденды от иностранных акций или прибыль по сделкам конвертации валюты), на оставшуюся сумму нужно заполнить отчет по форме 3-НДФЛ через сайт «Госуслуги» или обратившись лично в отделение ФНС.

ВТБ Инвестиции — нужно ли платить налоги с дивидендов?

ВТБ Инвестиции позволяют быстро и просто выполнять ряд финансовых задач: покупать и продавать ценные бумаги, зарабатывать на валюте, пополнять счет и выводить деньги. Владельцы акций отличаются аналитическим мышлением, в их мыслях всегда рождаются новые стратегии и отметаются неактуальные старые. Это неудивительно, ведь нужно удержать в памяти большое количество информации о самых разных российских и иностранных корпорациях. Удивительно другое, как инвесторы часто упускают очень важный момент — предусмотренные банком налоги. Из-за такого упущения план по получению определенного дохода уже некорректен, ведь нужно помнить о том, что какая-то сумма будет списана со счета. А начинающие владельцы акций вовсе пугаются, что с их карты куда-то пропали деньги. Для того, чтобы не возникало таких неприятных ситуаций, следует знать, что в «ВТБ мои Инвестиции» налоги с дивидендов придется уплачивать.

Какие налоги предстоит уплатить от брокера ВТБ в 2021 году

Итак, за доходы, полученные от инвестирования, следует уплачивать НДФЛ. Для налоговых резидентов РФ налоговая ставка составляет 13% при доходе до 5-ти млн рублей в год. И 15% от суммы при доходе свыше. Для нерезидентов РФ комиссия составляет 30%.

Под доходом здесь подразумевается получаемый капитал при инвестировании. Например, деньги, полученные при продаже акций или с приходом дивидендов.

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Сколько налогов необходимо уплатить?

Условно налоги можно поделить на два вида: 1) те, что приходится уплачивать с прибыли, 2) налог при закрытии ИИС.

Операции, которые включены в налоговую базу:

- купля-продажа ценных бумаг, обращающихся на организованном рынке ценных бумаг; купля-продажа ценных бумаг, не обращающихся на организованном рынке; купля-продажа производных инструментов для финансирования, например, фьючерсов и опционов, обращающихся на организованном рынке ценных бумаг купля-продажа производных финансовых инструментов, не обращающихся на организованном рынке ценных бумаг ; операции РЕПО; операции, связанные с открытием или закрытием коротких позиций.

ВТБ удерживает процент только с рублевой денежной суммы, находящейся на личном счету брокера. Во избежании задолженности следует иметь на ЛС определенные денежные средства в рублях.

Когда брокер спишет налоги

Если инвестор получает прибыль, то брокер ВТБ обещает самостоятельно заняться расчетом налогов и списанием их с брокерского счета. Когда это происходит? Есть три условия:

- По окончании налогового периода за прошедший год; При выплате денежных средств или выводе ценных бумаг до истечения налогового периода; При расторжении договора на брокерское обслуживание.

Однако ВТБ не всегда выполняет роль налогового агента. Важно знать, когда это задача брокера, а когда — инвестора.

Брокер сам взимает комиссию и передает её в налоговую при получении:

- дохода от продажи ценных бумаг; дивидендов от российских компаний по акциям; дивидендов от иностранных компаний по облигациям; купонов от иностранных компаний по облигациям; прибыли от погашения облигаций (частичного и полного); доходов от погашения ПИФов.

Самостоятельно нужно заняться уплатой налогов, когда:

- получены дивиденды от зарубежных компаний; получены от зарубежных эмитентов купоны по облигациям; получен доход от погашения облигация на счет иностранных компаний; получена прибыль от продажи валюты; ВТБ не смог удержать налог в конце года, поскольку на ЛС инвестора не хватило для этого денежных средств.

Если по каким-то причинам отчитаться по налогам онлайн не получается, можно обратиться в налоговую по прописке. Для того, чтобы процесс прошел быстрее, приходите с уже заполненным бланком 3-НДФЛ.

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Для получения данной информации, стоит зайти в личный кабинет брокера в ВТБ.

Простая инструкция, которая поможет узнать, сколько брокеру нужно уплатить:

Здесь выбираем необходимый период, клиента, пункт «подоходный налог». Далее сохраняем выбранные данные

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

- доходам расходам транзакционным расходом общему результату налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому.

Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Видеообзор

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

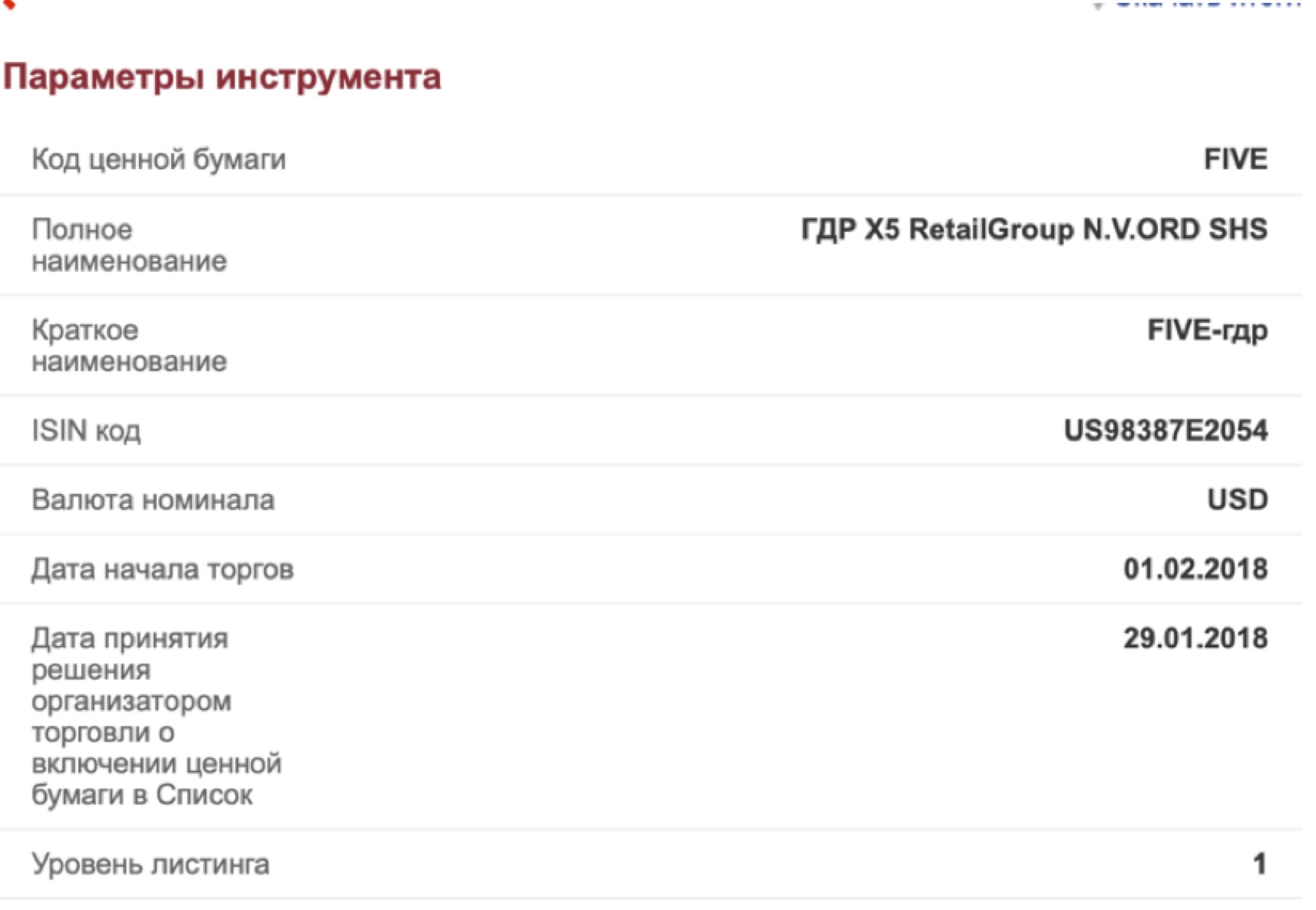

1) Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

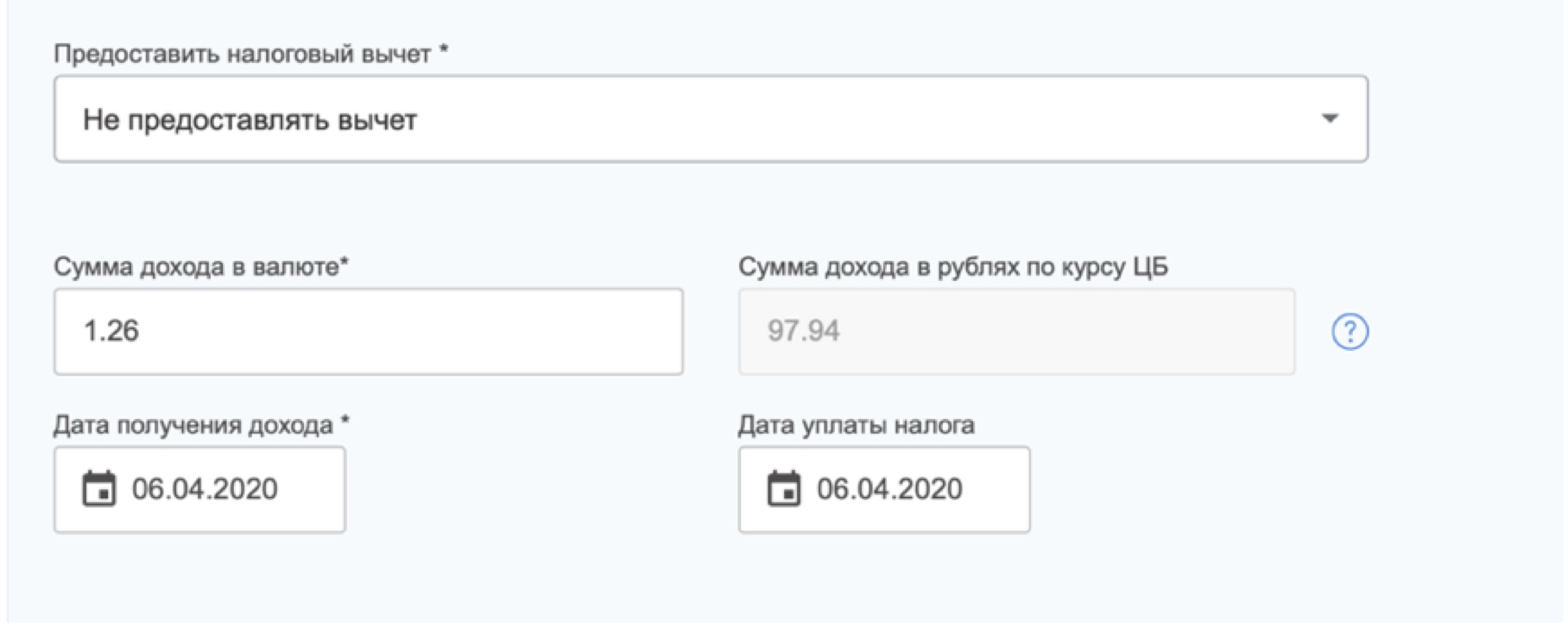

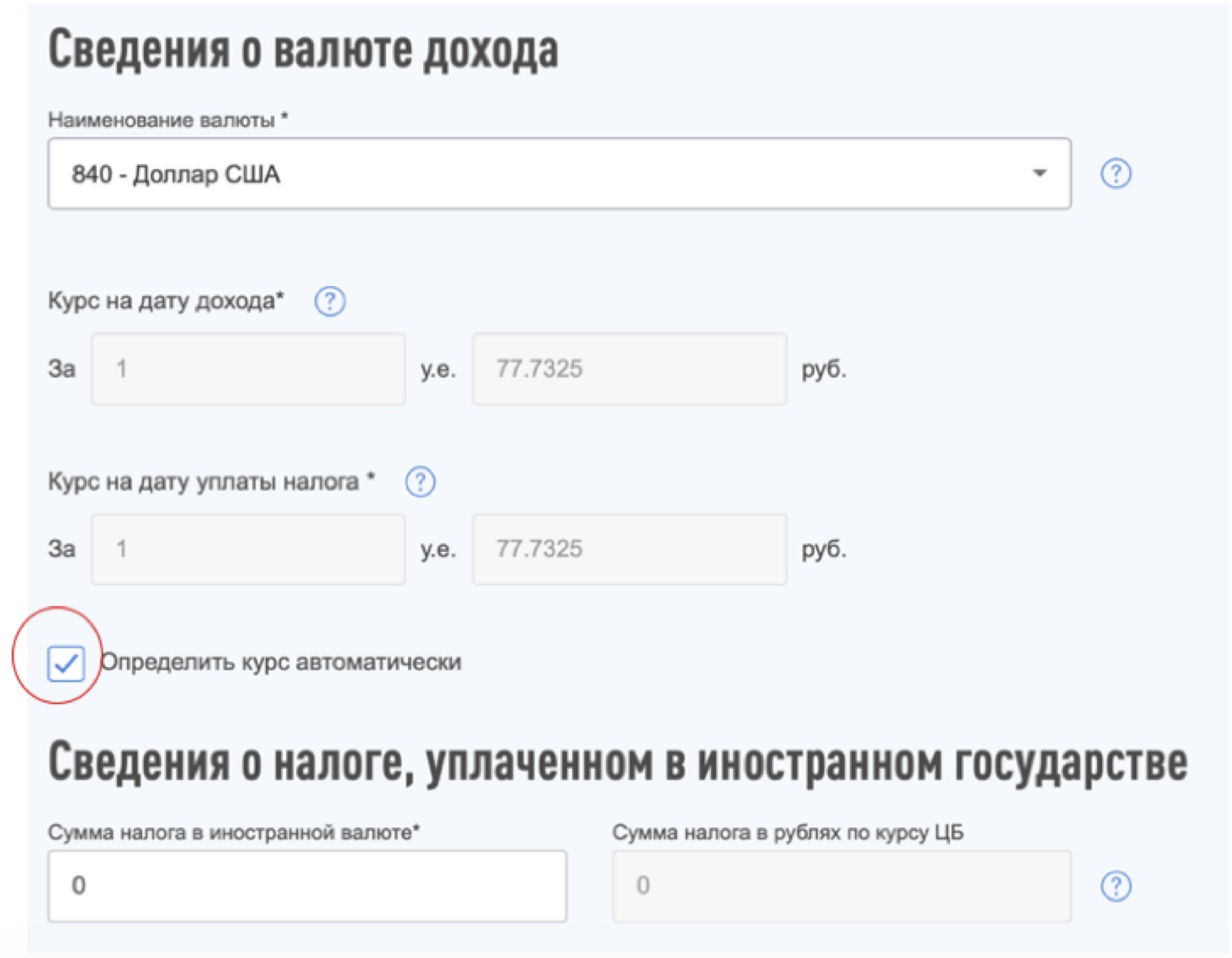

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

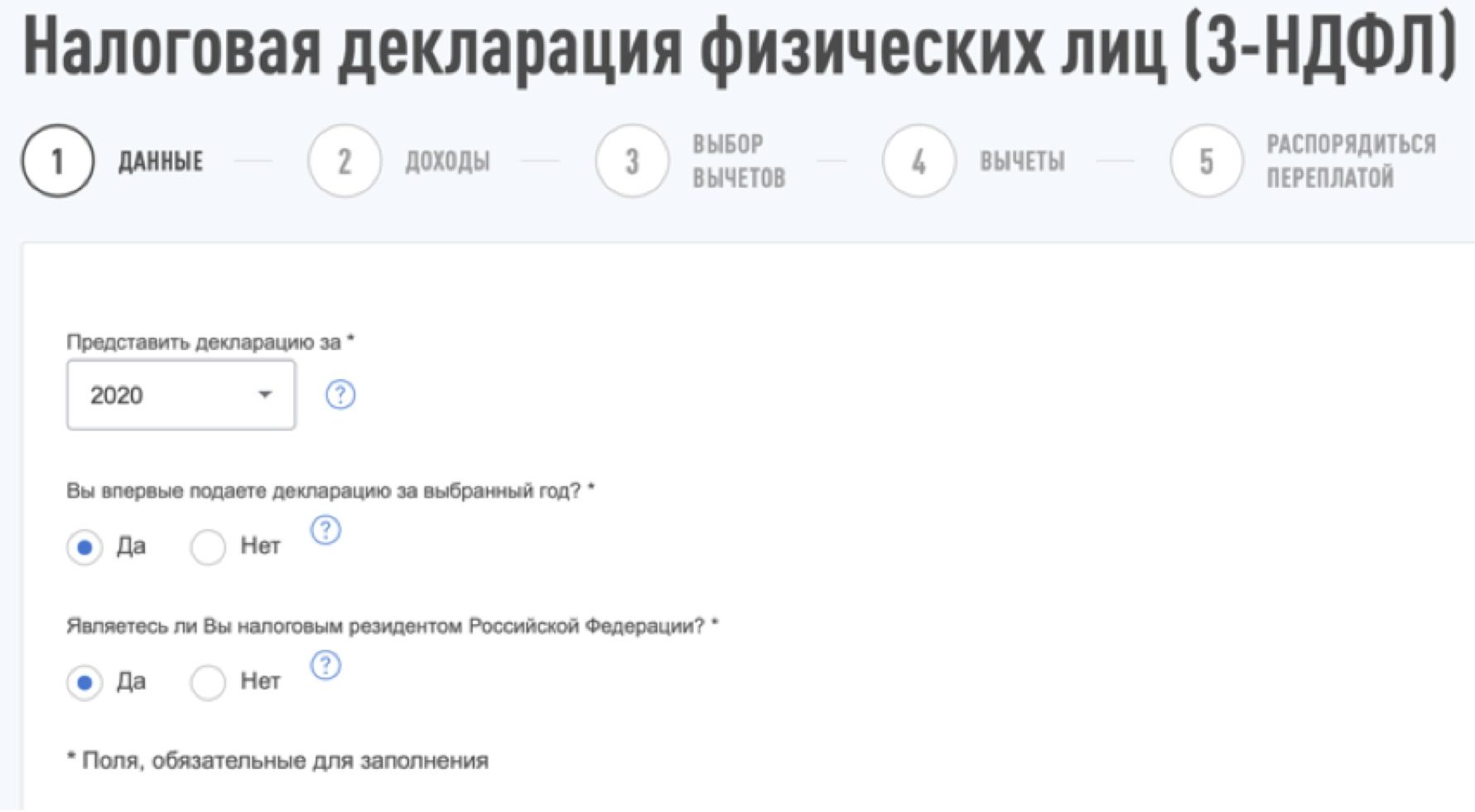

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

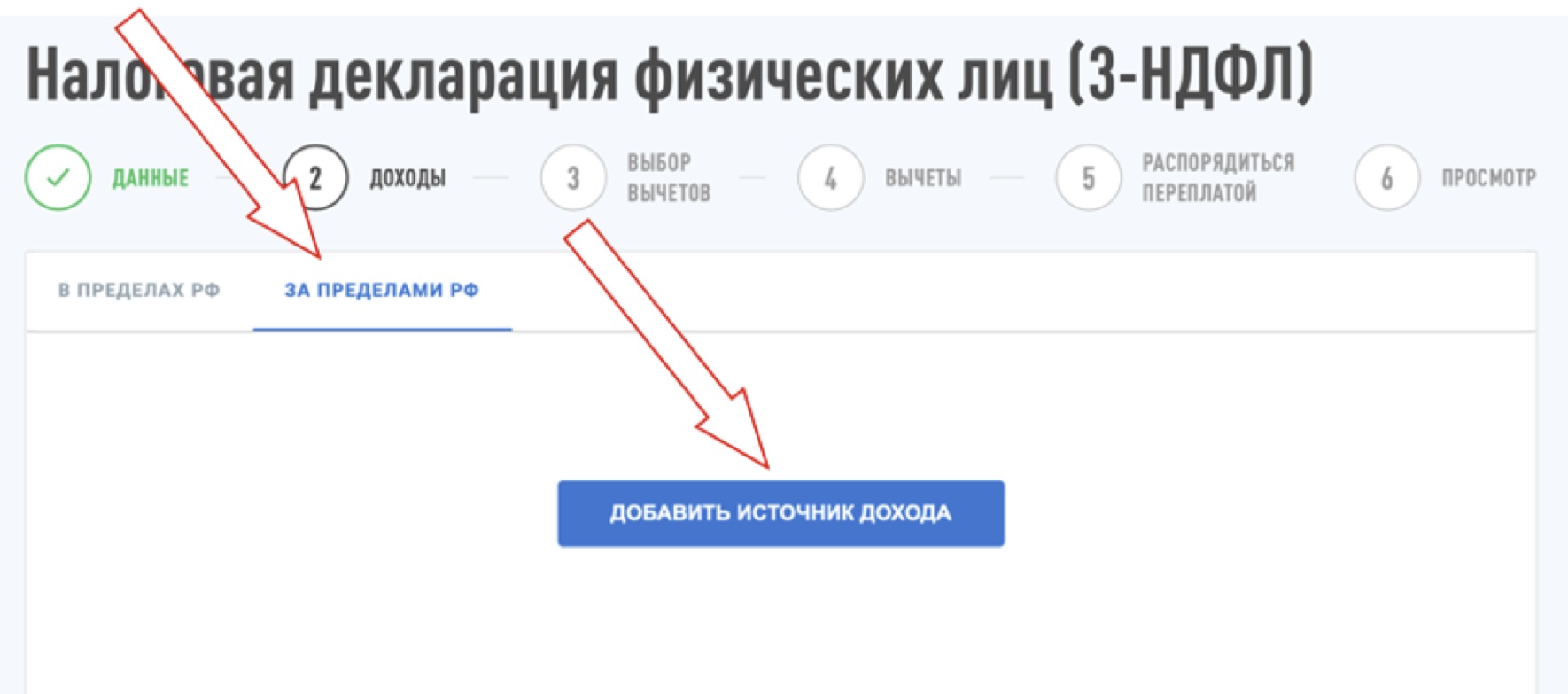

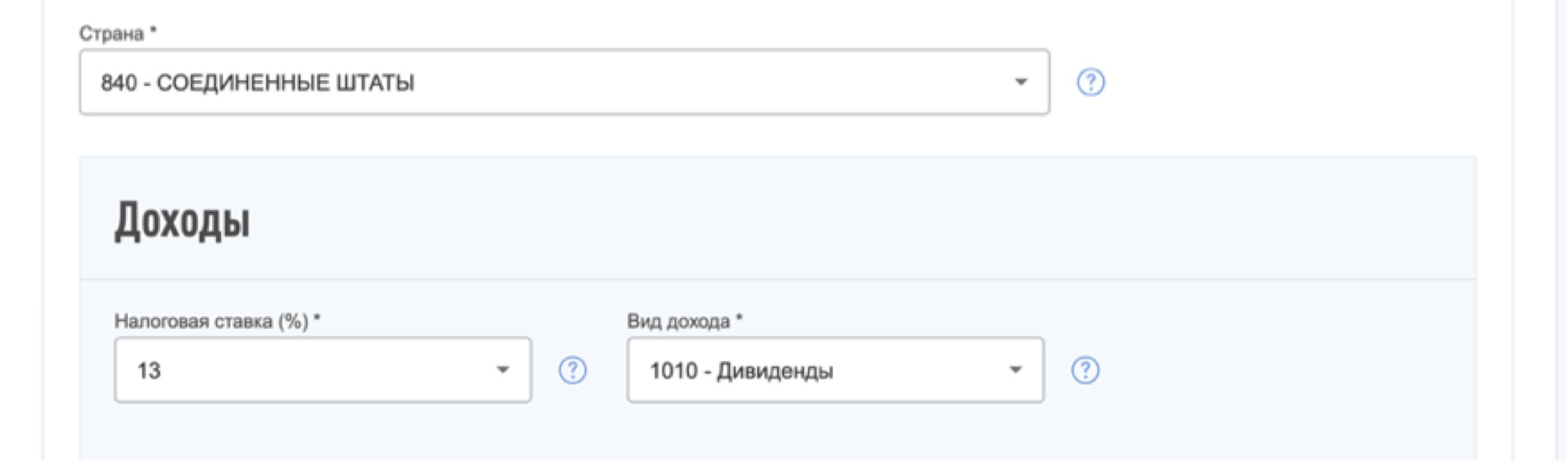

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Регистрация

Регистрация