вычет больше чем доход что делать зуп

Налоговая база и вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Виды вычетов по НДФЛ

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок регистрации в программе «1С:Зарплата и управление персоналом 8» редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе «1С:Зарплата и управление персоналом 8» редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

Правило применения стандартных вычетов

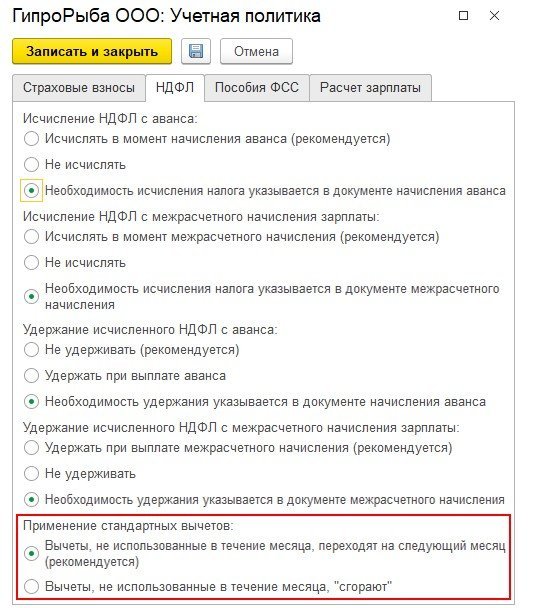

В «1С:Зарплате и управлении персоналом 8» редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, «сгорают». Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) «сгорает» при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.

Внимание! Лишние вычеты на детей при расчете НДФЛ

В релизе ЗУП 3.1.8.246 существует проблема по вычетам на детей при наличии в январе дохода с датой получения дохода, равной дате выплаты. При этом дата выплаты такого дохода указана — с зарплатой в феврале. Это может быть больничный, премия, материальная помощь и т.д. В этом случае при расчете такого начисления предоставляются «двойная» сумма вычета (за январь и февраль). Далее при расчете зарплаты за январь предоставляется еще один вычет.

Рассмотрим ситуацию на примере.

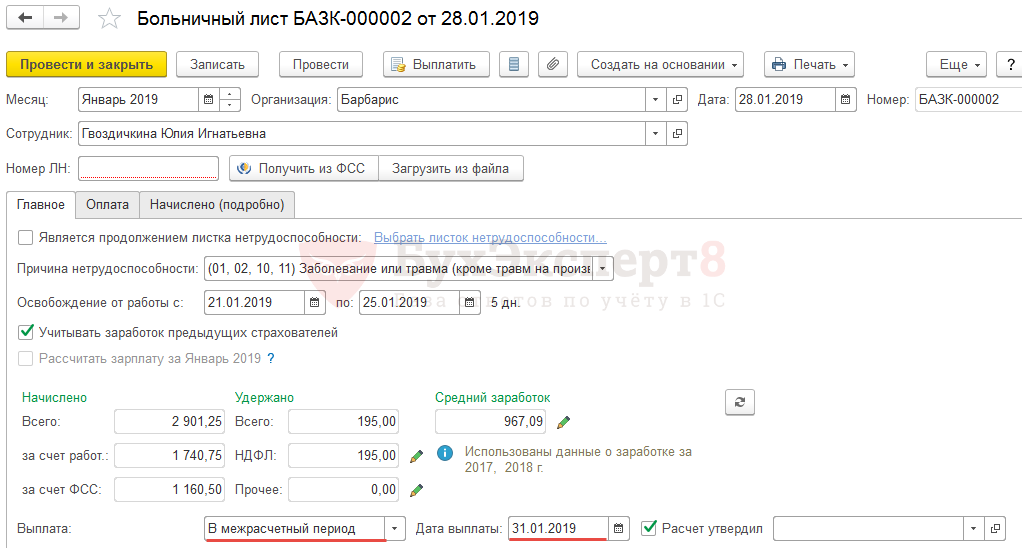

В январе 2019 г. сотрудница принесла больничный с 21 по 25 января 2019 г. Выплачивать начисленную сумму организация планирует при выплате зарплаты за январь – 10 февраля 2019 г.:

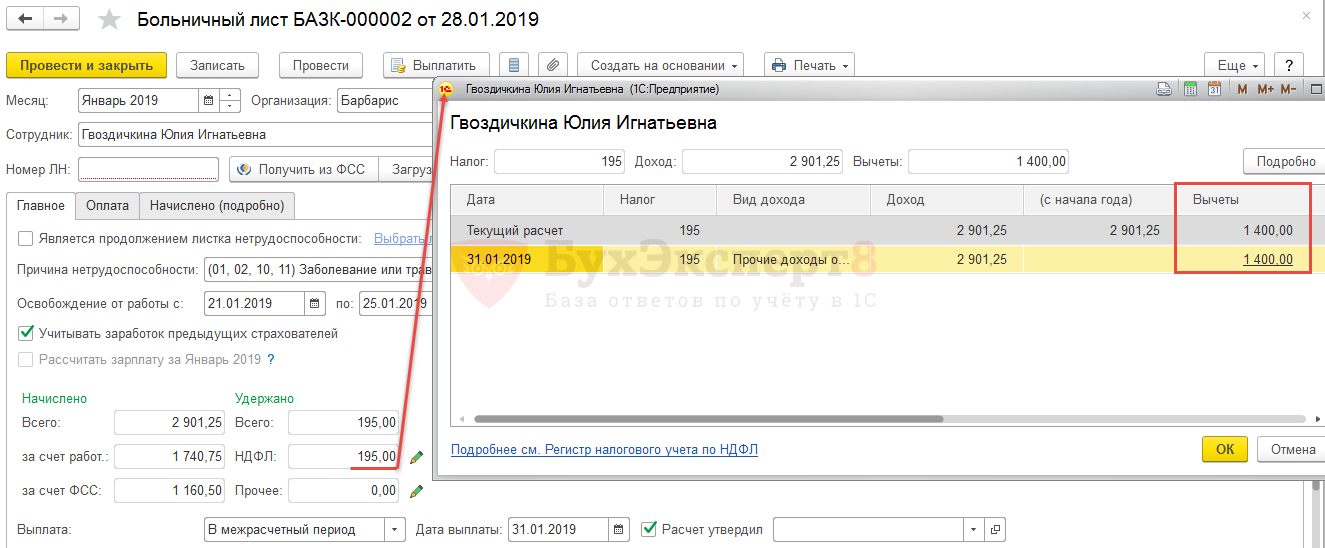

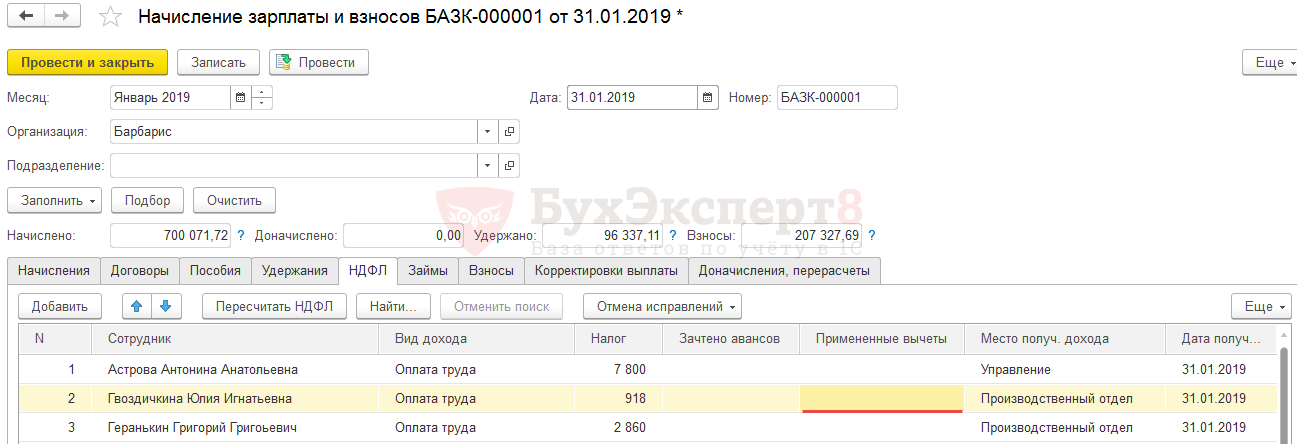

У сотрудницы есть вычет на первого ребенка в размере 1 400 руб. В этом случае в Больничном листе при указании даты выплаты, равной 10.02.2019 предоставляется вычет на ребенка за январь и февраль в размере 2 800 руб.:

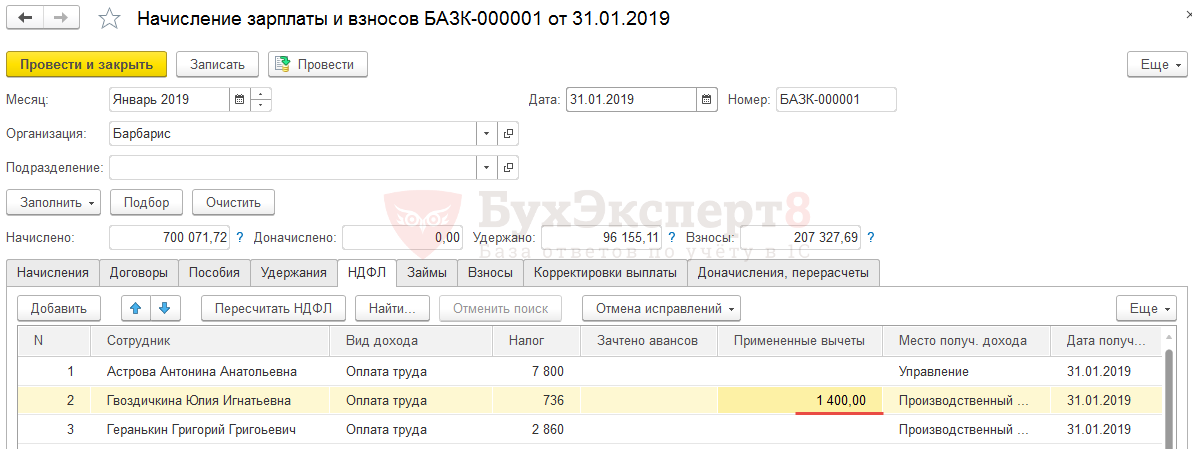

При начислении зарплаты за январь 2019 г. сотруднице предоставляется еще один вычет на ребенка в размере 1 400 руб.:

Получите понятные самоучители 2021 по 1С бесплатно:

В итоге получается, что сотруднице был предоставлен один лишний вычет.

До исправления ситуации в программе пока можно поступать следующим образом. В нашем примере в документе Больничный лист вместо даты выплаты, равной дате выплаты заработной платы, указать последний день месяца, в котором производится расчет пособия. Это будет 31.01.2019:

Тогда вычет будет предоставлен только за январь в размере 1 400 руб.:

При начислении зарплаты вычет уже предоставляться не будет:

В ЗУП 3.1.5.407 наблюдалось такое же ошибочное поведение программы, в ЗУП 3.1.5.421 ситуация исправлена.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Все комментарии (2)

Благодарю за полезную информацию

Спасибо,как всегда все очень необходимое

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Огромное спасибо!! Благодать какая. Столько информации и как в школе (с тщательным разжевыванием)

Прогрессивная шкала НДФЛ

Вопрос задал Елена М.

Ответственный за ответ: Елена Пьянкова (★9.85/10)

ЗУП 3,1,18,120 Корп У нас превышение было у руководства с февраля. Заводили прочие доходы. Сначала были проблемы разделения потом (в апреле) после перепроведения программа считать стала правильно и мы ручные корректировки убрали. До июля считалось все правильно. Зарплата в одном подразделении а прочие доходы в разных. В июле заводим прочий доход и программа опять считает часть НДФЛ до превышения. Определили по сумме НДФД до передела — Это 5000000- доход по зарплате, хотя доход по зарплате с февраля уже считался по регрессу. Непонятно что делать. См. в файле.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (10)

Здравствуйте! Для проверки расчета сформируйте отчет «Подробный анализ НДФЛ по сотруднику», нужно проверить расчет по обособленным подразделениям. Если я правильно понимаю, у Вас две базы: основная налоговая база — это зарплата и прочие доходы — вторая налоговая база. Предел в 5 000 000 считается по каждой налоговой базе.

Вот на прочих доходах нужно остановится подробно и точно определить сколько налоговых баз есть, возможно их больше.

Согласно п.2.1 ст.210 НК РФ:

«Совокупность налоговых баз, в отношении которой применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса, включает в себя следующие налоговые базы, каждая из которых определяется в отношении доходов физических лиц — налоговых резидентов Российской Федерации отдельно:

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов);

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей;

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами;

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги;

5) налоговая база по операциям займа ценными бумагами;

6) налоговая база по доходам, полученным участниками инвестиционного товарищества;

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете;

8) налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании);

9) налоговая база по иным доходам, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 настоящего Кодекса (далее в настоящей главе — основная налоговая база).»

Прочими доходами мы заносим разные доходы, которые вносим в ЗП для отчетности —

Вознаграждения членам совета директоров код 2001

Доходы в виде процентов, полученные в налоговом периоде по совокупности договоров займа код 1538

Аренда и др.

В рассматриваемом случае это код 1538

Такой же результат и с другими начислениями в документе Прочие доходы

Сумма налога до превышения 407685 Это с дохода 5000000- зарплата с января по июнь, т.е. как то она учитывает только зарплатный доходы причем стала делать это недавно. До сих пор с февраля у нее в ЗП 15% НДФЛ.

Сотрудник работает в одном подразделении и в январе и феврале там была ЗП. В феврале он получает большую сумму в другом подразделении. Расчет начисленного НДФЛ верен. Но база по 13% и 15% учитываются без Зарплаты в другом подразделении — 13-5000000 остальное по 15 (см. в файле). Это видно в регистре. Все доходы по основной налоговой базе (хотелось бы так, но не видно где посмотреть). Теперь программа опять делит налог на 13 и 15, хотя с февраля считала правильно. При сдаче 6 НДФЛ за 1 плг в отчете корректировали на одну и ту же сумму БАЗЫ 15 и 13. Все налоги были верны. Почему сейчас возникает 13%?

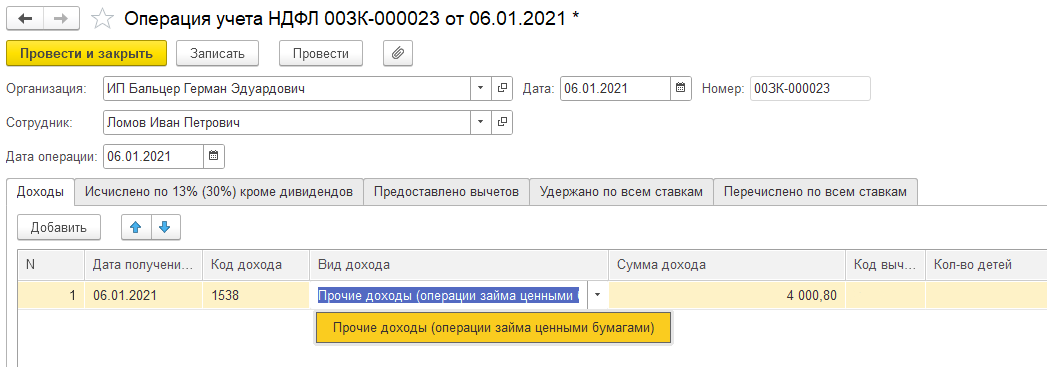

Здравствуйте! У кода дохода по НДФЛ 1538 категория дохода «Прочие доходы (операции займа ценными бумагами)».

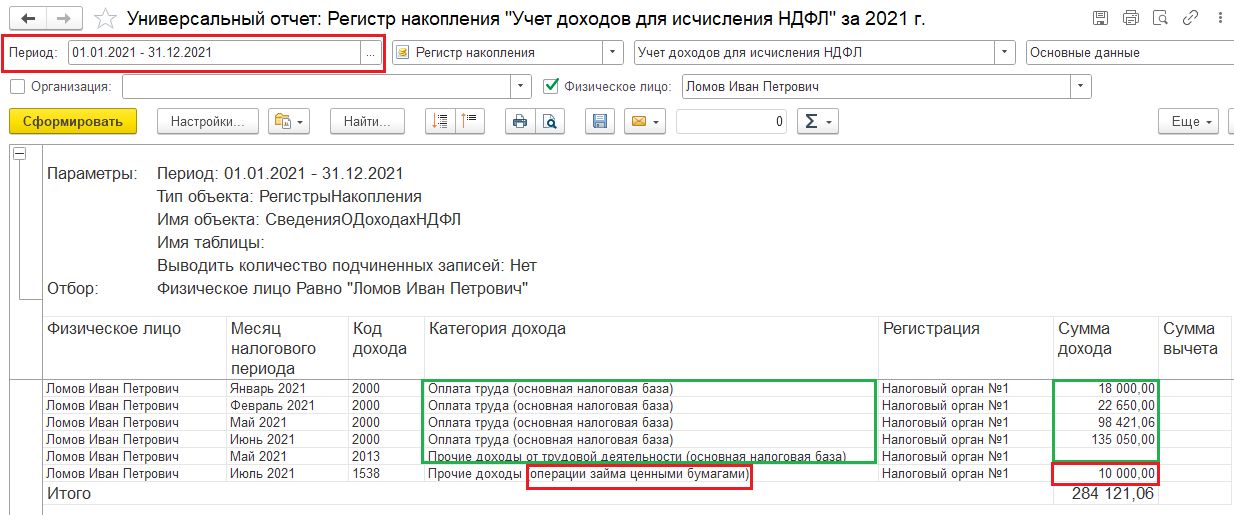

Давайте посчитаем доход по налоговым базам. Я настроила отчет по регистру накопления «Учет доходов для исчисления НДФЛ», по нему удобно будет произвести расчет.

Настройки высылаю — https://buhexpert8.ru/wp-content/uploads/2021/08/OtchetPoKategoriyam.zip

Скаченный файл из архива zip нужно извлечь. Для загрузки настроек необходимо зайти в раздел Администрирование — Печатный формы, отчеты и обработки — Универсальный отчет, далее в меню справа Ещё — Прочее — Изменить вариант отчета, далее в открывшемся окне верхнее меню справа Ещё — Загрузить настройки.

В шапке отчета нужно установить отбор по физическому лицу. Скриншот сформированного отчета высылаю:

Добрый день! К сожалению, в «Операции учета НДФЛ» тоже не получится выбрать другую категорию для этого кода дохода:

У меня получилось. Сначала ставлю код 4800. Программа дает выставить Прочие доходы(Основная налоговая база) Заполняю строку а потом код меняю на 1538. Прочие доходы остаются. Только все приходится заполнять вручную. Базы не разделяет. Может потом где-то вылезут ошибки. Пока не заметила

Нужно попробовать заполнить автоматически документ «Перерасчет НДФЛ», для проверки, не сделает ли программа перерасчет после корректировки.

Спасибо. Вы мне очень помогли. Перерасчетов по сотрудникам с кодом 1538, которых перевели с прочих доходов на Операцию учета НДФЛ нет. Есть другие, в основном по 1 руб. Остальных проанализирую. Заявку можно закрывать.

Вычеты по НДФЛ больше чем начисления

Вопрос задал Лиана Г. (Махачкала)

Ответственный за ответ: Юлия Щелкунова (★9.81/10)

Зарплата и управление персоналом, редакция 3.1 (3.1.13.188). Добрый день. У нашего сотрудника вычеты на детей на сумму 16400( есть ребенок-инвалид в семье), а зарплата у него 10-12 000 ( сдельщик). Что делать с его постоянными минусами в НДФЛ, в документе Начисление зарплаты? подскажите пожалуйста

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

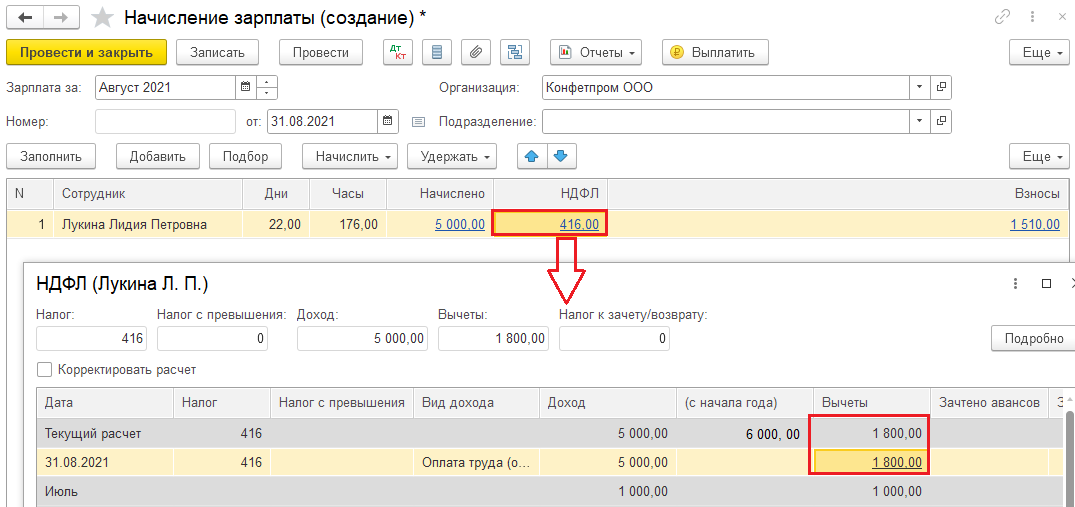

Здравствуйте! Дело в том, что расчетный период НДФЛ — целый календарный год. И при расчете каждого месяца программе анализирует все доходы сотрудника, полученные с начала года. Вычеты не могут превысить доход с начала года.

Скорее всего у Вас вычет назначен не с начала года, и в предыдущих месяцах был исчисленный налог. В этом случае, программа может применить сумм вычета больше, чем доход текущего месяца. Но в целом за год НДФЛ не может быть меньше нуля.

В учетной политике есть возможность включить применение вычета помесячно, установив переключатель в положение «в пределах месячного дохода налогоплательщика». Можете еще посмотреть нашу статью: Учет НДФЛ в 1С 8.3 ЗУП (по этому поводу информация в пункте НАСТРОЙКА УЧЕТНОЙ ПОЛИТИКИ ОРГАНИЗАЦИИ — Применение стандартных вычетов). При такой настройке минусов по НДЛ не будет.

Я все это знаю. Я не пойму что делать в том месяце, в котором НДФЛ программа высчитывает минусом. Удалять этот минус, или оставить минус. а в следующем месяце сама программа выровняет? Если я оставляю этот минус, программа в документе на выплату пытается выплатить этот минус. В середине года это же не правильно.

Здравствуйте! Удалять налог вручную не нужно! Нужно либо оставить отрицательный налог, либо менять настройку учетной плотики в отношении вычетов, чтобы он не исчислялся.

Отрицательный исчисленный налог не должен подтягиваться к выплате. Он выплачивается только через процедуру Возврата НДФЛ. И для этого в документе. в котором исчислился отрицательный налог, должна была еще заполниться вкладка «Корректировка выплаты» на ту же сумму. Посмотрите НДФЛ к зачету в счет будущих платежей в 1С 8.3.

Пересчитайте сотрудника еще раз. «Корректировка выплаты» не заполняется?

Вычет НДФЛ на ребенка больше дохода сотрудника в 1С

Вопрос задал Елена П. (Курган, Курганская область)

Ответственный за ответ: Елена Пьянкова (★9.85/10)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

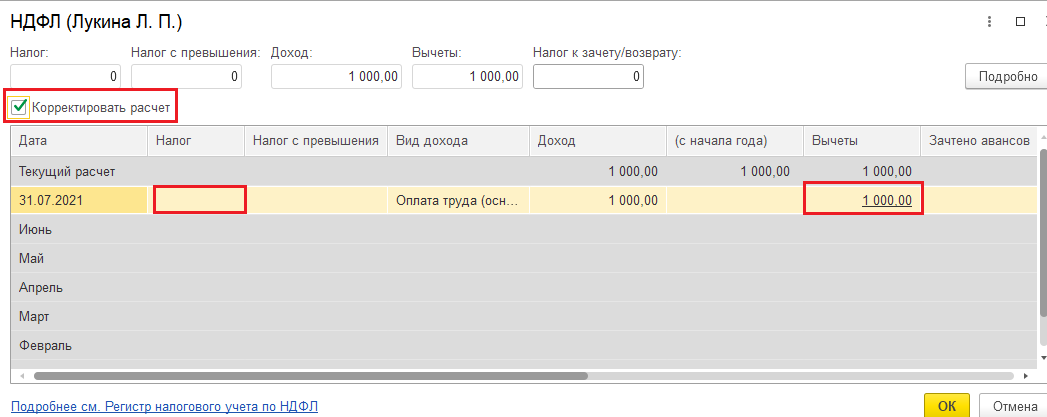

Здравствуйте! В данном случае есть два варианта:

Добрый день! С расчетчиком тоже скорректировали отрицательную сумму НДФЛ, потом начали смотреть 6-НДФЛ, получается в этом случае и 6-НДФЛ нужно корректировать, поэтому данный вариант лучше не использовать.

Почему возникает проблема. Получается, что это не просто программа «добрасывает» вычет и выходит излишне удержанный НДФЛ, а это на самом деле излишне удержанный НДФЛ. Его хорошо видно, если сформировать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчётов с сотрудниками», период получения дохода в отчете не заполняйте, а укажите период взаиморасчетов с 01.01.2021 по 30.06.2021, можно дополнительно установить отбор по сотруднику. В результате с начала году у Вас будет исчисленный НДФЛ меньше, чем удержанный и перечисленный.

Правильную сумму НДФЛ, которую нужно перечислить, можно посмотреть в отчете «Контроль сроков уплаты НДФЛ» или «Удержанный НДФЛ».

То есть этот излишне удержанный и перечисленный НДФЛ работнику я не возвращаю и он должен быть показан в 6 НДФЛ в стр 180?

Здравствуйте! Здесь есть два варианта:

1. Сотрудник пишет заявление на возврат НДФЛ, Вы ему возвращаете НДФЛ, но строка 180 всего должна быть заполнена, т.к. по состоянию на 30.06.2021 сотруднику НДФЛ ещё не возвращен. Т.е. получается, что это срез на 30.06.2021 г. суммы излишне удержанного НДФЛ.

2. НДФЛ не возвращаете, он зачтется в следующем месяце автоматически при появлении облагаемого дохода. В строке 180 6-НДФЛ отражаем эту сумму.