заседание фрс чего ждать

Смягчить смягчение: чем грозит миру сворачивание антикризисных мер ФРС

ФРС США наконец объявила о намерениях начать сворачивать программу количественного смягчения, которая, по мнению многих аналитиков, лежит в основе ключевых событий мировой экономики — от рекордно быстрого посткризисного восстановления до ускорения инфляции. Тем не менее фондовые рынки не прореагировали на объявление о шаге исторических масштабов практически никак — напротив, побили ряд рекордов. Что означает свертывание QE для всего мира — в материале «Известий».

«Количественное смягчение» (QE) стало новым термином для мира финансов в 2000-х годах, когда полигоном стала Япония. Его суть состояла в скупке преимущественно, но не только государственных облигаций с целью насытить финансовый рынок ликвидностью и запустить экономический рост, когда пространства для снижения ставок просто не осталось. Результаты оказались смешанными: с одной стороны, удалось остановить дефляцию и чуть-чуть ускорить рост ВВП, с другой — полноценного подъема не произошло, а «бумажные» долги государства побили все рекорды, впрочем, без особых последствий.

Решение о «количественном смягчении» в небывалых прежде масштабах действительно развернуло ситуацию в экономике на 180 градусов. Выйти из глубочайшего кризиса удалось беспрецедентно быстро — уже к следующему году докризисные показатели ВВП во всех пострадавших от эпидемии странах будут, скорее всего, преодолены. Но фондовые рынки получили свой «допинг» еще раньше — индексы массово обновили рекорды прямо в 2020 году, на фоне тяжелейшего спада, и снова Америкой дело не ограничилось.

Обратная сторона медали заключается в том, что огромные объемы ликвидности, вышедшие на рынок, на сей раз не локализовались на биржах, а ушли в реальный сектор. Частично это помогло восстановить экономику буквально за несколько месяцев. Но одновременно это разогнало инфляцию до невиданных за последнее десятилетие скоростей — 3–4% в развитых странах и до 10% (отдельные девиации вроде Турции исключим) — в развивающихся. Дорожать стало всё, от древесины до микрочипов, многие группы товаров поднялись в цене в три-четыре раза менее чем за год.

Хотя официально ФРС сменила стратегию по инфляции — теперь рост цен на 2% уже не «потолок», а «желаемый средний уровень», ситуация встревожила всех. Да и после того, как экономика в общем и целом воспрянула после кризиса, причин держаться за QE осталось совсем немного. Мало кто удивился тому, что в конце августа глава системы Джером Пауэлл объявил о том, что программа будет постепенно прекращена.

В теории даже этого могло быть достаточно, чтобы заставить инвесторов занервничать. Ведь в последние два года мировая экономика жила на подпитке от ФРС и других центральных банков (ЕЦБ, Банка Японии и т. д.) Разумеется, к странам и регионам, входящим в юрисдикцию соответствующих регуляторов, это относится вдвойне. Как поведет себя финансовая система, когда этой поддержки не будет, не знает никто. Последний раз всё оказалось нормально, но нынешняя ситуация может оказаться совсем другой хотя бы в силу куда больших масштабов подпитки.

Пока беспокойства нет. Заявление Пауэлла ждали весь последний месяц, послушали. и вернулись к своим делам. На этой неделе фондовые индексы сразу нескольких стран, включая США и Россию, поставили новые рекорды. Ситуация выглядит так, как будто страха перед будущим нет.

По факту же финансовая накачка экономики продолжится, в том числе и за счет не монетарных, а фискальных стимулов. И это, по всей вероятности, приведет к дальнейшему росту цен практически на всё. Что в какой-то мере будет на руку России, поскольку не в последнюю очередь будет дорожать сырье, подчеркивает Пушкарев.

— Вектор дальнейшего инфляционного раздувания как биржевой капитализации огромного числа компаний, в прочность бизнес-схем которых свято верят инвесторы, так и долларовых цен на нефть, металлы, древесину, уголь и другие материалы, являющиеся традиционными статьями российского экспорта, остается основным способом реагирования экономик и рынков на довольно интенсивное продолжение работы печатного станка, которое скорее по инерции называют сворачиванием.

Этот процесс будет идти параллельно ослаблению доллара, но не относительно других валют (они тоже будут постепенно девальвироваться), а в целом по отношению к большинству товаров

Оптимизм по поводу сырьевого рынка проявил и управляющий активами «БКС Мир инвестиций» Виталий Громадин.

Чего ждать от заседания ФРС?

Банк Канады преподнес рынкам небольшой сюрприз. В то время, как от него ожидали сокращение программы выкупа, он решил их полностью остановить. И, хотя серьезного влияния на рынки это не оказало (оптимизм продолжается на фоне довольно большого количества позитивных отчетов), сейчас внимание переносится на ФРС.

И тут самый главный вопрос: не разочаруют ли их действия рынки?

Что нам твердил FED всё это время?

1. Рынок труда должен восстановиться.

2. Инфляция должна стабилизироваться выше 2 процентов.

И что мы имеем на данный момент?

Касательно рынка труда, долгое время восстановлению препятствовали те самые выплаты от ФРС. Они были сокращены в сентябре, и по итогу мы сейчас можем увидеть плавное укрепление рынка труда.

Безработица США сократилась до уровня в 4.8%. Да и общее число заявок на пособия по безработице стало уверенно сокращаться, почти добравшись до уровня «до пандемии».

Ну а что касается инфляции, то тут вообще всё крайне интересно. В еврозоне ИПЦ продолжает разгоняться. Причем довольно серьезно. С августа годовая инфляция выросла уже на 1.1%. По предварительным данным за октябрь, месячный ИПЦ в еврозоне показал прирост 0.8% (почти 10% годовых). Это колоссальные цифры для еврозоны.

То же самое и в РФ. Уже сейчас можно ожидать ИПЦ выше 8% по данным за октябрь. Недельный прирост цен ускоряется.

О чем нам всё это говорит?

О том, что мировая инфляция не просто никуда не делась, но и продолжает усиливать свое давление.

А значит, и США это не может не затронуть. Особенно, учитывая то, что импорт в стране сейчас на своих максимумах.

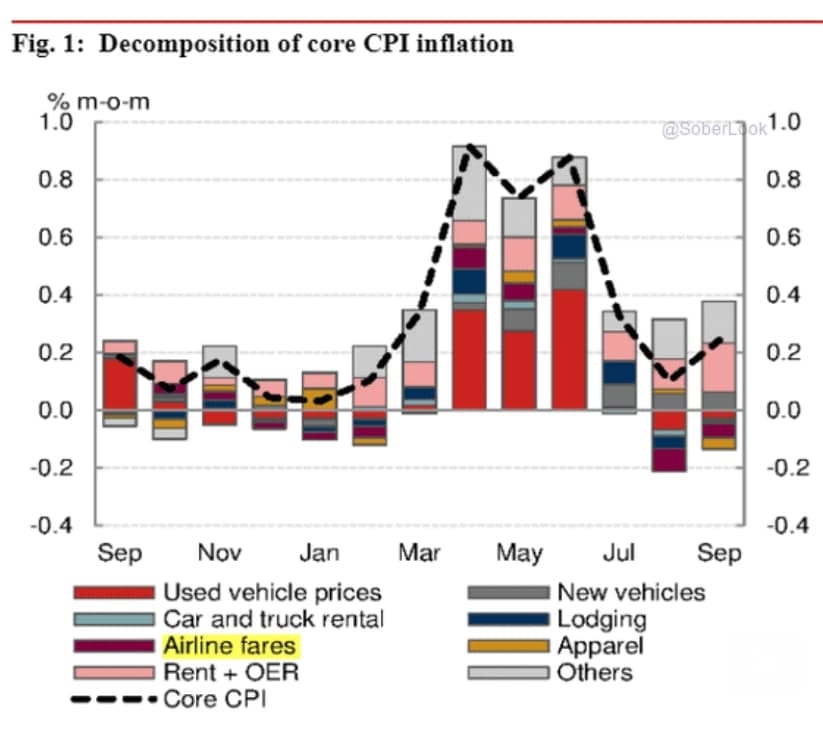

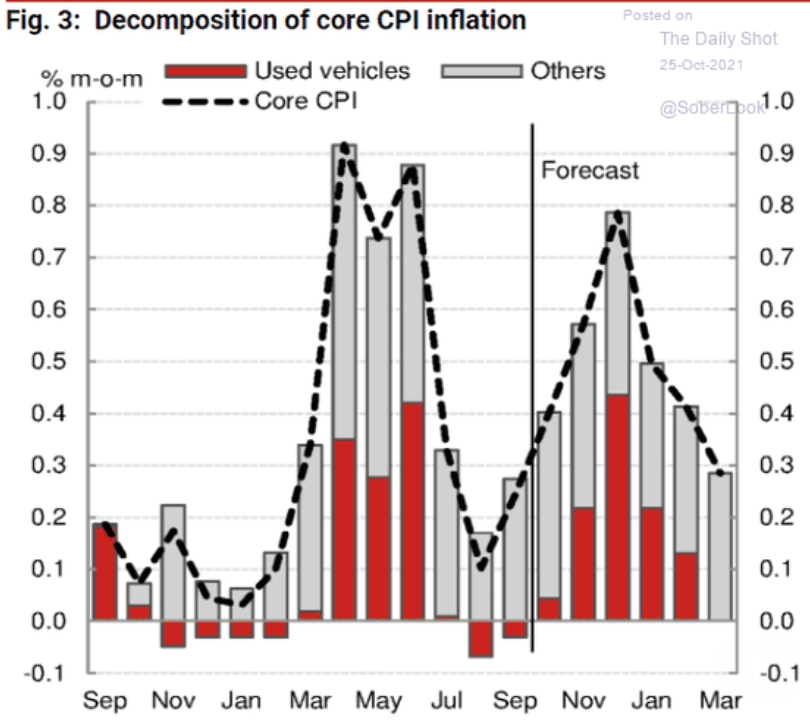

В целом, я уже как-то разбирал в прошлых статьях, что «замедление» инфляции в США носило временный характер. Это было связано с тем, что во время прироста заболеваемости вновь стали снижаться цены на самые пострадавшие отрасли — авиа, аренда авто и отели.

В сентябре это тоже отмечалось, но уже в меньшей степени.

И, по последним данным, в октябре вновь стали расти в цене поддержанные автомобили. И, вероятно, эта тенденция может сохраниться в ближайшие месяцы.

ИПЦ США вернулся к уровню в 5.4% при ожиданиях в 5.3%. И это при целевой инфляции в 2%.

Мне кажется, или условие выполнено?

Как это повлияет на решения ФРС и на рынок?

В целом, ФРС уже говорила, что начало сокращения программы возможно уже в этом году.

Вопрос в том, в ноябре или в декабре? И на сколько?

Рынок сейчас ожидает, что ФРС всё ещё будет действовать достаточно аккуратно и мягко. Но точно этого же рынок ждал и от банка Канады. И в данном случае, если ФРС покажет более агрессивные действия, чем от неё ожидают, это может спровоцировать небольшую панику на рынке.

Заседание ФРС. Что ждет инвесторов

Итоги заседания ФРС будут опубликованы в среду, 3 ноября. Дальнейшие перспективы монетарной политики в США сейчас особенно важны.

В 21:00 МСК будут опубликованы значение ключевой ставки, прочие параметры монетарной политики и стейтмент (пояснительная записка) регулятора. В 21:30 МСК состоится пресс-конференция Джерома Пауэлла.

Основные параметры

Предполагается, что ключевая ставка останется без изменений, на уровне 0–0,25%. Медианный прогноз участников Комитета по операциям на открытом рынке предполагает увеличение ключевой ставки до 0,6% до конца 2023 г. В июне произошел пересмотр прогноза с 0,1%.

Важен взгляд в будущее — оценка регулятором перспектив кредитно-денежной политики, учитывая пандемию коронавируса. На этот раз высока вероятность официального анонсирования сворачивания программы QE.

В деталях

• Общее состояние экономики — регулятор отметил, что благодаря прогрессу вакцинации и фискальному стимулированию показатели экономической активности и занятости продолжили укрепляться. Сектора, наиболее серьезно пострадавшие от пандемии, демонстрируют улучшение. Однако новая волна коронавируса замедлила восстановление. В III квартале ВВП США вырос на 2% (кв/кв), после увеличения на 6,7% во II квартале. Сервис GDPNow ФРБ Атланты предполагает 6,6%-й прирост показателя в IV квартале.

• Рынок труда — один из двух основных факторов, на который ориентируется ФРС. Число занятых в несельскохоз. секторе (non-farm payrolls) в сентябре увеличилось на 194 тыс., после увеличения в августе на 366 тыс. Уровень безработицы составил 5,2%, по сравнению с 6,9% годом ранее. До коронакризиса наблюдалось около 4%. Согласно июньскому прогнозу Комитета по операциям на открытом рынке (FOMC), по итогам 2021 г. безработица составит 4,8%.

• Инфляция. Руководство ФРС предполагает, что всплеск инфляции будет временным.

Комитет по операциям на открытом рынке (FOMC) будет стремиться к достижению инфляции умеренно выше 2% на некоторое время с тем, чтобы ее средний уровень за определенный период составлял 2% и долгосрочные инфляционные ожидания были четко зафиксированы на уровне 2%.

Потребительская инфляция (CPI) в сентябре увеличилась с 5,3 % до 5,4% годовых. В марте она превысила 2% годовых. Согласно сегменту облигаций, защищенных от инфляции (TIPS), инфляционные ожидания в Штатах на ближайшие 5 лет составляют около 2,1 % годовых. В мае речь шла о 2,4% годовых.

• Влияние доллара. С июня пара EUR/USD снижается в рамках нисходящего канала. Пока ситуация некритична с точки зрения валютного фактора. В целом сильный доллар не выгоден для американских экспортеров. Есть риски спуска пары в район 1,14–1,13.

График EUR/USD за два года, таймфрейм дневной

• Оценка рисков. Пандемия коронавируса — еще какое-то время будет ключевым риском. Продолжается третья волна пандемии с дельта-штаммом. Также стоит отметить бюджетно-налоговую политику (проект по увеличению налогов) и геополитические риски (взаимоотношения с Китаем).

Читайте лучшие материалы по американскому рынку на канале BCS USA в Telegram. Здесь вы найдете обзоры по рынку, идеи для инвестиций, различные исследования, познавательные диаграммы.

Прогноз по монетарной политике

Внимание — на стейтмент ФРС, последующую речь Джерома Пауэлла.

Ранее регулятор отмечал, что будет следить за входящей информацией и готов корректировать монетарную политику в соответствии с новыми данными. ФРС учитывает показатели рынка труда, инфляцию и инфляционные ожидания, финансовые и международные условия. Федрезерв готов использовать все доступные инструменты в случае необходимости.

Из-за всплеска инфляции речь об официальном старте сворачивания может идти ближе к концу года. Согласно сегменту деривативов (сервису CME FedWatch), до мая с вероятностью свыше 50% ключевая ставка останется чуть выше нулевого уровня.

В среду вечером возможна волатильность. При прочих равных условиях, конкретные указания на сворачивание объема монетарного стимулирования негативны для рынка акций и позитивно для курса доллара.

Источник: CME FedWatch

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

Деньги, которые инвесторы занимают для размещения на фондовом рынке, также исторически высоки.

ФРС не сможет игнорировать эти уровни инфляции, и будет вынужден проявить жесткую позицию в отношении политики, так как инфляция достигла своих максимумов за последние 30 лет. Шестой месяц подряд показатели инфляции выше ожиданий экономистов. Индекс потребительских цен, основной показатель инфляции, вырос на 5,4% в годовом исчислении. Октябрьские данные по инфляции, которые вышли 10 ноября, также оказались выше прогнозов аналитиков — уровень инфляции составил 6,2% при прогнозе в 5,9%. С большой вероятностью можно сказать, что ФРС в своём заседании, которое пройдет в начале декабря, будет повышать ключевую ставку. Кстати, план заседаний ФРС и другие интересные новости по инвестициям, вы найдете на моем телеграмм канале, который называется Инвестициям с Дмитрием Хрусталёвым, также я там оперативно публикую все свои сделки и мой инвестиционный портфель.

Так вот, если ставка ФРС будет повышена — это повлечет за собой несколько факторов: первый — это корректировка фондового рынка, а второй — это укрепление доллара ко всем мировым валютам, естественно это будет непосредственно влиять на рубль. Я думаю при развитии и такого сценария мы увидим доллар выше 75, а насколько выше — об этом я записал отдельное видео, кому интересно, смотрите https://www.youtube.com/watch?v=JlIskFJUyz4&t=2s

Но если ФРС не повысит ставку, исход развития событий может быть намного хуже чем просто коррекция рынка. Скорее всего мы столкнемся со стагфляцией, которая намного хуже рецессии. Напомню, что стагфляция — это когда во время рецессии происходит быстрое повышение цен, то есть инфляция.

График отношения инфляции к фондовому рынку

Что касаясь последнего заседания Джером Пауэлла, он сказал, что инфляция будет находится на высоких значениях недолго, но как мы видим этот не так. Он только был прав в том, что многие проблемы в экономике были связаны с пандемией, энергетическим кризисом, проблемами с запасами и проблемами с цепочками поставок.

Хантер не вдается в подробности, как именно такое ужесточение будет выглядеть для ФРС, будь то повышение ставок или более серьезное уменьшение покупок активов, чем на 15 миллиардов долларов в месяц, которые, по словам Пауэлла, будут снижаться, начиная с конца ноября. В настоящее время ФРС покупает активы на 120 миллиардов долларов в месяц.

Хантер считает, что последствия ужесточения мер, которые, по его мнению предпримет ФРС после того как увидят, что инфляция не уменьшается и не находится на одном уровне, а увеличивается, то эти меры приведут к падению акций примерно на 80% в ближайшие три-шесть месяцев, что станет самым большим падением с 1929 года.

В то же время Хантер настроен оптимистично. Недавно он пересмотрел свою краткосрочную целевую цену S&P 500 до 5300 с 5000 и сказал, что, возможно, она может достичь 6000 из-за чрезмерно бычьего отношения инвесторов. Но когда инфляция достигнет неожиданного уровня, все это рухнет, сказал он.

«Я думаю, что мы здесь здорово прокатимся», — сказал Хантер. «Пристегните ремни безопасности, потому что, я полагаю, в ближайшие 3-6 месяцев войдут в историю».

Вот какая интересная ситуация получается, если у вас есть хоть какой-то капитал и вы желаете его сохранить или приумножить, то хранить в ЛЮБОЙ валюте не имеет смысла, так как инфляции сейчас подвержены многие валюты стран. Чтобы сохранить ваши средства от инфляции, необходимо инвестировать их в акции. Но вот какая дилемма — сейчас рынок перегрет и вероятность этого снижения растёт. Даже если не ориентироваться на высказывания Хантера, а посмотреть на макроэкономические показатели, то увидим, что мы очень быстро прошли стадии «Рецессии» и «Подъёма», а сейчас находимся на «Пике» экономического цикла. После стадии «Пик», которая длится в среднем 2 — 3 года, следует фаза «Рецессия». Напомню, что эти стадии, в среднем, имеют длительность около 6 лет. Но мы прошли эти этапы экономических циклов за год ( как мы знаем, рецессия была в 2020г.) за счёт больших денежных стимулирований, которые не только быстро вывели экономику из рецессии, но и быстро разогнали её к пику. Кстати для стадии «Пик» как раз характерно повышение инфляции, но здесь я хочу сказать, что инфляция сейчас добралась до сильно больших уровней. И при таких значениях она никому не выгодна. Поэтому ужесточение денежно кредитной политики стран — это необходимая мера для нормализации инфляции. А для стадии рецессии характерно повышение ставок. Вот к этому всё и идёт.

Что касаясь Хантера его взгляды может и подходят под текущее положение дел. Но вот 80% падение вряд ли будет. Даже самые медвежьи аналитики среди крупнейших банков Уолл-стрит рассматривают откат примерно на 20% как наихудший сценарий.

А вот его ближайшая цель в размере 5300 для S&P 500 значительно превышает самую высокую цель на конец года на Уолл-стрит в 4825, принадлежащую Крису Харви из Wells Fargo.

Тем не менее, на Уолл-стрит существует некоторый уровень скептицизма по поводу того, насколько могут вырасти акции. Индекс S&P 500 вырос на 103% за последние полтора года. Оценки, в зависимости от того, какой показатель используется, находятся на рекордно высоком уровне или близки к нему. Ниже приведены текущее соотношение цены к прибыли и отношение общей рыночной капитализации к ВВП, известное как показатель Уоррена Баффета.

Средний целевой показатель цен S&P 500 на конец года среди аналитиков Уолл-стрит составляет около 4600, что ниже текущих уровней 4700. В долгосрочной перспективе некоторые аналитики предупреждают о слабой доходности. Савита Субраманьян из Bank of America, например, недавно заявила, что банк ожидает 0% прибыли доходности акций в течение следующего десятилетия, за исключением дивидендов.

Никто не знает наверняка, что ждет акции впереди. Именно поэтому я и буду продолжать регулярные ежемесячные покупки активов, хоть и понимаю, что рынок ждёт падение, но вот когда — неизвестно. У меня есть определённая подушка безопасности для инвестиций и теперь я думаю стоит ли её сейчас инвестировать и копить новую, или лучше держать кэш, но тогда их сожрет инфляция. А что думаете вы по этому поводу? Пишите в комментариях!

Что будет с курсом рубля после заседания ФРС США

Начало сокращения выкупа может привести к некоторому увеличению доходностей гособлигаций США и укреплению доллара к валютам развивающихся рынков. Если же ФРС начнет в среду готовить рынки к тому, что возможен и сценарий более раннего и быстрого повышения базовой ставки, то это в той или иной мере тоже негативно отразится на ценах рисковых активов и на валютах развивающихся рынков, включая рубль, отмечает она.

Базовый сценарий ФРС по процентной ставке недавно обрисовал глава Федрезерва Джером Пауэлл. По его мнению, пришла пора начать сокращать объемы покупки активов, но еще не время повышать ставку, так как пока есть возможность не спешить и дать восстановиться рынку труда. До этого он неоднократно говорил, что повышение ставки начнется как минимум после полного завершения программы выкупа активов и лишь при выполнения критериев, условиями которых является устойчивое достижение инфляцией цели ФРС в 2% или немного выше, а также достижение условий максимальной занятости. Это был бы вполне комфортный для рынка сценарий, подчеркивает Беленькая.

В III квартале Россия получила рекордный профицит счета текущих операций, что отчасти нивелируется покупками валюты российским минфином на внутреннем рынке по бюджетному правилу и высоким уровнем оттока капитала.

По прогнозу Беленькой, до конца года курс доллара в среднем будет на уровне 71,5-74 рубля, но на краткосрочном горизонте возможны и 68 рублей за доллар.

_t_310x206.jpg)