зеленые облигации что это такое

«Зеленые» облигации

«Зеленые» облигации – что это такое и с чем их едят? В последнее время в СМИ часто о них говорят.

Все более и более актуальными становятся вопросы окружающей среды и проблемы экологии. В цивилизованных странах для инвесторов важно не только то, что компания представляет собой в плане доходности, но и вопросы экологичности, социального и корпоративного управления.

ESG (Environmental, Social, and Corporate Governance) – это методы управления компанией, в результате которых наряду с эффективным ведением бизнеса решаются также и экологические, социальные и управленческие проблемы. В России синонимом данного термина является так называемое «устойчивое развитие» и на сайтах крупных публичных компаний России есть одноименные разделы.

Зачем это нужно инвесторам? Казалось бы, мы покупаем акции ради роста капитала и дивидендов. Анализируем финансовые отчеты, мультипликаторы, инвестиционные проекты, графики цен на акции и т.д. Причем здесь вообще ESG?

Если качество корпоративного управления и менеджмента еще можно связать с эффективностью компании, то как влияют экологическая и социальная направленность бизнеса на его инвестиционную привлекательность?

ESG помогает создавать портфель, отражающий ценности инвестора. Такие инвестиции важны в том смысле, что позволяют частному инвестору влиять на рынок и экономику путем поддержки компаний с близкой ему миссией. Этот процесс получил название «сознательный капитализм».

Если компания уделяет внимание не только прибыли, но и экологическим и социальным факторам, то это говорит о его ответственном подходе к делу. Такие компании более привлекательны в глазах потребителей, что положительно сказывается на их репутации.

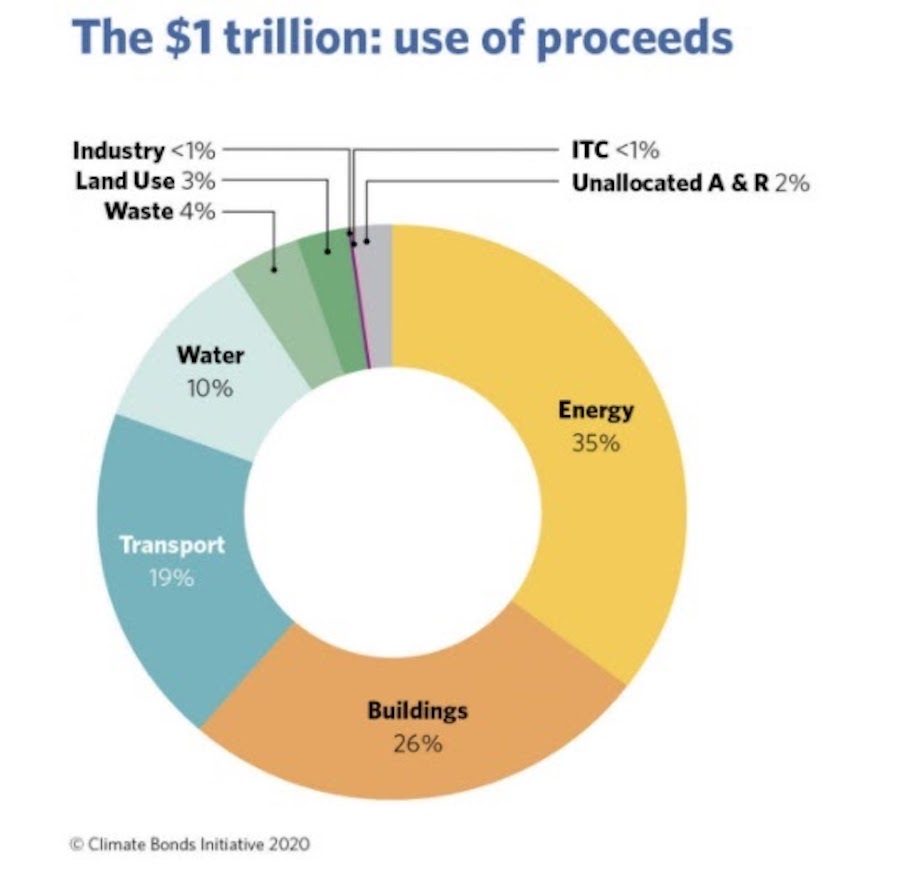

Одним из инструментов ESG являются «зеленые» облигации. «Зеленые» облигации — это долговые ценные бумаги, которые выпускаются, чтобы привлечь средства на реализацию экологических проектов, например, в области энергетики, транспорта, утилизации отходов, строительства зданий, водоснабжения. Затраты на эти проекты должны быть указаны в документации по выпуску облигаций.

Основная причина выпуска бондов этого типа – мировой тренд по сохранению окружающей среды и снижению влияния человека на нее.

В целом, это такие же облигации, у них не различий в параметрах, и все они следуют одним и тем же финансовым законам. Единственной различие – это целевое использование привлеченных от выпуска облигаций средств, а именно на экологические проекты.

Где посмотреть и как купить зеленые облигации? Зелёные облигации, как и все другие, покупают на фондовых биржах или через брокера. Приобрести их могут как инвестиционные фонды и банки, так и частные лица. Посмотреть «зеленость» облигации можно на сайте Московской биржи в разделе «Рынок» — «Сектор устойчивого развития». На момент публикации поста на Московской бирже обращается 14 выпусков «зеленых» облигаций. Хотя всего пару лет назад их было всего 6. Очевиден тренд на рост выпуска данных облигаций.

Крупные инвестиционные компании и финансовые организации покупают зелёные облигации, чтобы минимизировать риски, связанные с экологией. Зелёные облигации — шанс застраховать вложения от материальных потерь из-за вреда для экологии. Для частных лиц покупка таких облигаций — это одновременно доход от ценных бумаг и вклад в зелёное будущее для своих детей.

Покупаю ли я «зеленые» облигации? Да, если они удовлетворяют моим критериям покупки облигаций: сроку до погашения, доходности, качества эмитента и т.д. Критерия «зелености» среди них нет, поэтому я не смотрю на то, куда направляются средства от облигаций. Иначе говоря, специально я, конечно, не ищу «зеленые» облигации, но если среди всех облигаций на бирже появится выгодная «зеленая» облигация, то непременно куплю.

Этот пост из моего блога об инвестициях в Instagram:

Бонд. «Зеленый» бонд. Кому и зачем нужны «зеленые» облигации?

До конца лета в России должны появиться стандарты размещения «зеленых» облигаций. В мире этот инструмент переживает настоящий бум, но в России толчком к развитию рынка стали авария на предприятии «Норникеля» в Арктике и угроза экологической катастрофы. Зачем компании выпускают «зеленые» облигации, какая от «зеленых» инвестиций польза и какой вред, сколько на них можно заработать и кто их будет покупать? Мы постарались ответить на главные вопросы.

Что такое «зеленые» облигации?

«Зеленые» облигации — это долговые ценные бумаги, которые выпускаются, чтобы привлечь инвестиции в проекты, направленные на улучшение экологической ситуации или хотя бы на минимизацию наносимого природе вреда. Например, это строительство очистных сооружений или модернизация завода с целью сокращения выбросов. Первые подобные бонды были выпущены Европейским инвестиционным банком в 2007 году для финансирования проектов в области альтернативных источников энергии.

Что помимо денег получает компания, выпуская «зеленые» облигации? Во-первых, гарантированное улучшение имиджа. Во-вторых, возможность привлечь средства по более низким ставкам. Или же получить государственную экономическую поддержку в виде налоговых льгот и иных мер.

Мировой рынок «зеленых» облигаций

Если в первые годы после своего появления «зеленые» облигации были малопопулярны, то сейчас они переживают настоящий бум — за последние пять лет рынок увеличился в 20 раз. В 2019 году в мире выпущено «зеленых» облигаций на сумму 257,7 млрд долларов, что на 51% больше по сравнению с объемом выпуска 2018 года, свидетельствуют данные международной организации Climate Bonds Initiative (CBI).

По оценке Moody`s, в 2020 году общий объем выпуска «зеленых», социальных и устойчивых облигаций может достигнуть 400 млрд долларов.

«Рынок «зеленых» облигаций сейчас растет очень стремительно, и «зеленое» финансирование становится особенно актуально, учитывая необходимость восстановления экономик после пандемии COVID-19», — говорит старший научный сотрудник Российского центра компетенций и анализа стандартов ОЭСР РАНХиГС Антонина Левашенко. В ОЭСР прогнозируют, что к 2035 году рынок «зеленых» облигаций может вырасти до 4,7—5,6 трлн долларов. Причем рынок увеличивается как в географическом охвате, так и в отраслевом.

«Сначала эти бумаги выпускали преимущественно США, Япония, Франция, затем к ним присоединились другие государства Евросоюза, Китай, страны Юго-Восточной Азии, — рассказывает председатель правления АНО «Равноправие» Наталья Соколова. — Увеличивается не только объем, но и отраслевая структура вовлеченных предприятий: если раньше в ней в основном присутствовали инвестиционные банки и девелоперы, то сегодня — производственные, энергетические и транспортные компании». При этом большинство проектов, финансируемых за счет «зеленых» облигаций, связаны с возобновляемой энергией, недвижимостью, экологичным транспортом или устойчивым управлением водными ресурсами.

Несмотря на глобальный бум, в России рынок «зеленых» инвестиций находился в зачаточном состоянии. Но недавняя катастрофа, вызванная аварией на предприятии «Норникеля», включила, вероятно, зеленый свет для «зеленых» инвестиций.

При чем здесь «Норильский никель»?

В конце мая в Арктике произошла крупнейшая, по словам экологов, катастрофа. Из резервуара ТЭЦ «Норильско-Таймырской энергетической компании», на 100% принадлежащей «Норильскому никелю», вылилась 21 тонна дизельного топлива. Экологи опасаются, что полностью ликвидировать последствия аварии не удастся: бездорожье помешает собрать то топливо, что можно собрать, а активность микробов, которые в любом другом регионе берут на себя часть работы по очистке грунта и воды, разлагая нефтепродукты на безопасные соединения, в условиях Крайнего Севера снижена до минимума.

Причина аварии, по версии «Норникеля», в том, что из-за многолетних мягких температур произошло «растепление мерзлоты, что привело к частичному проседанию опор». «Это совершенно неожиданное ЧП», — заявил владелец компании Владимир Потанин в программе Алексея Пивоварова. Однако у Следственного комитета России (СКР) другая версия: «с 2018 года конструкция разрушенного резервуара требовала проведения капитального ремонта. Между тем в ноябре 2018 года резервуар в нарушение установленного порядка в отсутствие требующегося заключения экспертизы промышленной безопасности был введен в эксплуатацию». В рамках расследования уже задержаны четыре руководящих сотрудника ТЭЦ.

«Скорее всего, эта идея — не более чем PR-ход», — считает советник по макроэкономике гендиректора компании «Открытие Брокер» Сергей Хестанов. «После экологической катастрофы репутация «Норильского никеля» испорчена, и вера инвесторов в то, что деньги пойдут на экопрограммы, минимальна. Сложно ожидать быстрых перемен в укладе большой компании», — рассуждает управляющий партнер инвестиционной компании Raison Asset Management Андрей Березин. «Выпуск «зеленых» облигаций сейчас, по моему мнению, выглядел бы больше как рекламная кампания», — соглашается председатель правления банка «Фридом Финанс» Геннадий Салыч.

Но тогда у каких российских компаний есть шанс занять новую «зеленую» нишу на рынке? Для начала посмотрим, сколько «зелени» на рынке сейчас.

А есть ли сейчас российские «зеленые» облигации?

«Российский рынок отстает от европейского в части «зеленых» облигаций на несколько лет», — говорит руководитель управления по работе с крупными компаниями Райффайзенбанка Дмитрий Средин. Это обусловлено тем, что большая часть экономики носит сырьевой характер, поясняет главный аналитик ПСБ Дмитрий Монастыршин. В итоге доля России и стран Центральной и Восточной Европы составляла менее 1% в совокупном объеме выпуска «зеленых», социальных и устойчивых облигаций по итогам 2019 года, приводит данные советник председателя правления Московского Кредитного Банка Юлия Титова. Но первые ростки уже появляются.

«На Московской бирже в 2019 году создан сектор устойчивого развития, состоящий из сегментов «зеленых», социальных облигаций и сегмента национальных проектов, — говорит Антонина Левашенко. — В сегменты «зеленых» и социальных могут входить облигации, соответствующие международным принципам «зеленого»/социального финансирования при наличии независимой внешней оценки». Сейчас в этом секторе есть пять пакетов ценных бумаг трех эмитентов общим номиналом около 6,45 млрд рублей. Это банк «Центр-Инвест» (объем выпуска — 250 млн рублей), ФПК «Гарант-Инвест» (500 млн рублей) и СФО «РуСол 1» (5,7 млрд рублей).

К тому же в прошлом году РЖД выпустили первые в СНГ «зеленые» еврооблигации объемом 500 млн евро со ставкой купона 2,2%, а в начале этого года стали также первой российской компанией, разместившей «зеленые» облигации в швейцарских франках: на 250 млн швейцарских франков с купоном 0,84%, что стало самой низкой ставкой для всех российских эмитентов еврооблигаций (как во франках, так и в евро и долларах).

Каковы перспективы «зеленых» облигаций в России?

Теперь ситуация изменилась — к «зеленым» облигациям проявило интерес государство. ВЭБ до конца лета планирует разработать руководящие принципы для работы с ними. «Ключевой вопрос для развития российского рынка «зеленого» финансирования — сопоставимость разработанных стандартов с международными практиками», — отмечает Антонина Левашенко. Цель ВЭБа — помочь российским компаниям привлечь около 300 млрд рублей (4,3 млрд долларов) на экологические проекты.

Многое будет зависеть от участия государства, считают эксперты. В самом деле, если российские облигации будут соответствовать стандартам зарубежных бирж, наши компании получат больше возможностей для размещения. Но этого недостаточно.

Именно регуляторы и правительство станут драйверами инвестиций в эти активы, считает Дмитрий Средин. Господдержка может быть выражена в виде субсидий на инвестиции в инновационные проекты по снижению вредных выбросов, предполагает Дмитрий Монастыршин. Например, в Канаде государство компенсирует компаниям часть затрат на приобретение профильного оборудования, уточняет Антонина Левашенко. Другим инструментом госстимулирования могут быть налоговые льготы, продолжает она. Третий вариант — дотации по купону. «Способствовать развитию рынка могли бы государственные преференции в виде дотаций по купонам эмитенту», — говорит Геннадий Салыч, напоминая, что выпуск «зеленых» облигаций попадает под нацпроект «Экология». «В феврале 2020 года было озвучено, что на процентные выплаты по «зеленым» облигациям Минпромторг России планирует выделить 27 миллиардов рублей, — поясняет эксперт. — Эти деньги позволят компенсировать от 70 до 90 процентов купонных выплат. Программа рассчитана до 2024 года». Господдержка может быть направлена и на инвесторов.

Так или иначе, развитие «зеленых» инвестиций обусловлено двумя факторами: господдержкой и высокой ответственностью бизнеса. Роль государства в развитии «зеленых» инвестиций так важна в России именно потому, что с ответственностью бизнеса дела обстоят совсем плохо. «В России довольно мало крупных компаний, которые можно назвать экологически сознательными, — считает Андрей Березин. — Среди металлургов выделяется НЛМК — вероятно, самая прогрессивная компания в плане экологической ответственности в своем секторе. При этом НЛМК еще не выпускал специализированных «зеленых» бумаг».

Главный фактор, который будет тормозить «зеленый» сектор в России, — это, к сожалению, сама экономика. «Зеленые» проекты нередко представляют собой низкорентабельный бизнес, который требует длинного финансирования, поэтому ключевым фактором развития подобных проектов является общее состояние экономики, — говорит инвестиционный стратег «БКС Премьер» Александр Бахтин. — Очевидно, что в кризисные периоды привлечь финансирование под «зеленые» проекты будет достаточно сложно».

Но у кого такой шанс все-таки есть?

«В первую очередь, это компании из секторов энергетики и строительства. В 2019 году 60% капитала в сфере «зеленого» финансирования в мире приходилось на эти два сектора, — приводит данные Антонина Левашенко. — На третьем месте — транспортный сектор, это еще 20% от общего объема финансирования в мире. К более мелким относятся водный сектор, использование земли, управление отходами, ИКТ и промышленность».

«Любая прогрессивная компания с положительным денежным потоком может выпустить востребованные на рынке бумаги, — считает Андрей Березин. — Это может быть как городской ретейлер, который заменяет свой грузовой автопарк на электрофургоны, так и крупный застройщик, возводящий сертифицированное «зеленое» здание». Причем это может быть не только компания, но и регион, госструктуры и банки развития, добавляет Александр Бахтин.

Что такое «камуфляж»?

Глобальная мода на «зеленые» инвестиции и их бурный рост закономерно вызвали интерес мошенников. Появился даже термин «зеленое камуфлирование», или «зеленое мытье», когда проект, несмотря на «обертку», не ведет к снижению негативного влияния на среду. Насколько велик для России риск столкнуться с этим явлением?

Попыток «камуфлирования» не избежать, но если российская система будет выстроена на основании международных стандартов, например разработанных компанией CBI, а также соответствовать Green Bond Principles Международной ассоциации рынков капитала (ICMA), если у компаний будет специализированный ESG-рейтинг, а политика регулятора будет направлена на борьбу с «отмыванием», то эти риски будут минимальными, считают эксперты. Но есть еще один момент.

«Зеленый камуфляж» несет в себе серьезные репутационные риски, — говорит Александр Бахтин. — Безусловно, на российском рынке есть своя специфика, и институт репутации в нашей стране пока не настолько развит, как на Западе, но мы видим, что ситуация очень быстро меняется и компании стремятся сохранить и улучшить свою репутацию на рынке, минимизировав любые имиджевые потери».

Кому будут интересны «зеленые» инвестиции?

«Парадокс международного рынка «зеленого» финансирования сегодня — о нем много говорят, но реальных коммерчески успешных проектов, которые могут претендовать на звание «зеленых» и «устойчивых», не так много, — говорит Антонина Левашенко. — В России есть потенциал для вывода таких проектов на международный рынок, в первую очередь в части повышения энергоэффективности, снижения негативного влияния промышленных предприятий на экологию. Поэтому российские проекты могут быть интересны самому широкому кругу крупных международных инвесторов, как из стран ЕС и Америки, так и из стран Азии».

Прежде всего, это нерезиденты, имеющие ограничения на «грязные» сектора, но заинтересованные в инвестициях в российские проекты, считает Дмитрий Монастыршин. «Интерес проявляют европейские и американские фонды, для которых ESG-факторы являются частью моделей оценки актива, — говорит Юлия Титова. — Ведь само западное общество уже имеет сложившийся менталитет максимально вносить свой вклад в более устойчивое будущее».

Что касается российских инвесторов, то их в ближайшее время можно будет разделить на две группы. Первая — это банки — традиционные инвесторы в российские облигации, считает Дмитрий Средин. «При этом они, как правило, не очень охотно кредитуют новые проекты, а при наличии такого участника, как государство, уровень доверия к подобным проектам растет, и это повышает интерес инвесторов», — уточняет Александр Бахтин.

Вторую группу Дмитрий Средин назвал «отдельные green & ESG «энтузиасты». «На экологическую сознательность инвестора вполне можно опираться в отдельных «зеленых» проектах, — убежден Геннадий Салыч. — Пусть в нашей стране такая сознательность и ниже, чем в развитых странах, но она наверняка есть». По мнению Андрея Березина, «зеленые» облигации будут интересны в первую очередь молодому поколению.

Что такое зеленые акции, облигации и индексы?

Не могли бы вы подробно осветить тему зеленых акций, облигаций и индексов? Как это сейчас устроено в мире? А в России?

Я совсем недавно открыла для себя фондовый рынок, но меня уже одолевают моральные сомнения, особенно насчет ресурсодобывающих компаний: по работе я часто сталкиваюсь с последствиями и влиянием их работы на экологию и местное население.

Как я понимаю, в эти зеленые индексы входят компании, которые как минимум двигаются в сторону устойчивого развития и сокращения негативного влияния на окружающую среду. Хотелось бы знать, как их отбирать из всех представленных на бирже.

Юля, действительно, существует возможность инвестировать в ценные бумаги и не заключать сделки с совестью по поводу окружающей среды.

Облигации

Если говорить про экологию, то в данном случае более четко обозначены облигации, потому что существуют прописанные принципы зеленых облигаций, выпущенные International Capital Market Association (ICMA). Эти принципы определяют направления, на которые должно идти получаемое финансирование:

История зеленых облигаций идет с 2007 года, когда впервые выпустили Climate Awareness Bonds — облигации климатической направленности. Их объем составил 600 млн долларов, рейтинг AAA, срок — 5 лет. Первые выпуски зеленых бондов маркировались самими эмитентами, и расходование средств на цели, заявленные в проспектах эмиссии, было непрозрачным. В дальнейшем стандарты и специальные процедуры маркирования облигаций смогли дать четкий ответ на вопрос, чем именно зеленые облигации отличаются от привычных, давно и хорошо известных на рынке долговых инструментов.

На Московской бирже есть специальный раздел — «Сектор устойчивого развития», в котором перечислены облигации, отвечающие зеленым критериям. Сейчас таких бумаг всего пять:

Пять бумаг — это очень мало. Первые три места по объему зеленых облигаций принадлежат США, Китаю и Франции.

Акции отдельных компаний

С акциями нет единого инвестиционного стандарта, который точно характеризовал бы компанию как зеленую.

Но существуют фонды, которые отбирают в свой состав акции, руководствуясь каждый своими критериями. Список подобных фондов можно посмотреть, например, на сайте Американской ассоциации ответственного инвестирования US SIF, которая собрала фонды разной направленности в общий список.

Этот список примечателен не только тем, что в нем указана традиционная финансовая информация. Еще в нем дано распределение фондов по стратегиям ESG с приведением оценок.

ESG расшифровывается как environmental, social and corporate governance, то есть социально-ответственные компании. Это понятие включает в себя заботу об экологии, сотрудниках, деловую этику и другие подобные аспекты.

В конце списка на приведенном выше скриншоте расположился фонд Aspiration Redwood Fund (REDWX) с положительной экологической оценкой. В самом свежем отчете фонда на 31 марта 2020 года можно посмотреть список конкретных компаний, куда инвестирует фонд.

Сектор Communication Services — 5,17%:

Сектор Consumer Discretionary — 16,97%:

Сектор Consumer Staples — 4,43%:

Сектор Financials — 21,36%:

Сектор Health Care — 15,68%:

Сектор Industrials — 7,34%:

Сектор Information Technology — 21,27%:

Непрофессионалу сложно оценить бизнес компании с точки зрения экологии, поэтому можно ориентироваться на подобные отчеты ассоциаций. Мне кажется, это продуманная тактика.

Что такое «зеленые» облигации

Что такое «зеленые» облигации

Это один из активов ответственного инвестирования (ESG) — подхода, при котором выбор ценных бумаг основывается на экологических, социальных и управленческих (Environmental, Social, Governance) факторах. Делая вложения в «зеленые» облигации, инвестор освобождает себя от переживаний по поводу окружающей среды, ведь выпускаются они для финансирования экологических проектов.

По механике «зеленые» облигации ничем не отличаются от обычных — это те же долговые бумаги с фиксированным доходом. Инвестор на определенный срок дает свои средства взаймы эмитентам — организациям, выпустившим облигации. Однако в этом случае привлекаемые финансы идут на улучшение экологической обстановки и минимизацию наносимого природе вреда: развитие возобновляемых источников энергии, сохранение биоразнообразия, рекультивацию земель, строительство комплексов по переработке отходов, внедрение электротранспорта, совершенствование очистных сооружений, адаптацию к изменению климата и пр.

В чем особенность «зеленых» облигаций

Чтобы получить официальный статус «зеленых», выпуск облигаций должен соответствовать особым принципам — Green Bond Principies (GBP), которые сформулировала международная ассоциация рынков капитала International Capital Markets Association (ICMA), либо подходить под требования организации Climate Bonds Initiative. Подтвердить «зеленость» облигаций должен внешний эксперт — компания-верификатор. Если у независимой проверки не возникает вопросов к использованию средств, процессу отбора проектов и отчетности, облигации могут считаться «зелеными». Однако и после выхода бумаг на рынок эмитенты должны регулярно сообщать о тратах и реализации своих природоохранных работ.

Когда появились «зеленые» бонды

В 2007 году Европейский инвестиционный банк выпустил первую «экологическую» облигацию под названием Climate Awareness Bonds. Средства предназначались для финансирования проектов в области альтернативных источников энергии и повышения энергоэффективности. Годом позже Международный банк реконструкции и развития, выпустил облигации, которые уже носили название «зеленые» (Green Bonds). Затем подобные бумаги стали выпускать и другие наднациональные институты и банки развития. Перелом наступил в 2013 году, когда с «зелеными» бондами на рынок вышли крупные компании. С тех пор выпуск подобных облигаций неуклонно растет.

Бум на мировом рынке

Помимо «зеленых» на мировых биржах появились социальные облигации и облигации устойчивого развития. ESG-повестка на финансовых рынках — не мода, но долгосрочная мировая тенденция, появившаяся из Целей Устойчивого Развития ООН. Инвесторы все чаще будут обращать внимание не только на операционные и финансовые показатели, но и на подход компаний к ответственному ведению своей деятельности.

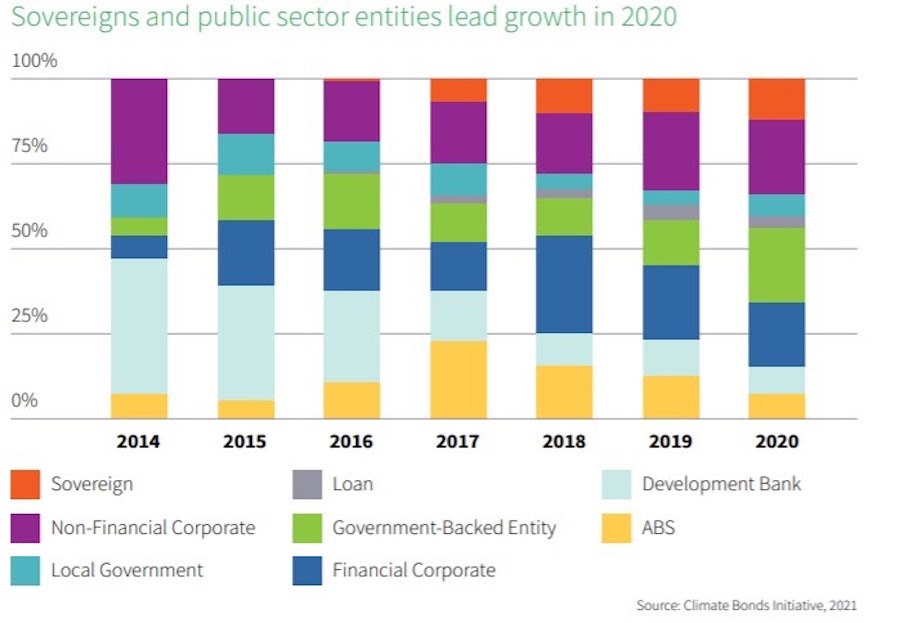

Кто выпускает «зеленые» облигации

Эмитентами выступают корпорации, девелоперы, муниципалитеты, правительства стран и регионов, наднациональные институты. В мировом соотношении большая часть выпуска «зеленых» облигаций приходится на финансовые и производственные компании, а также на банки развития. В число крупнейших эмитентов входят финансовый конгломерат Fannie Mae и такие компании как SNCF, Berlin Hyp, Apple, Engie, ICBC, Credit Agricole. Однако в 2020 году к активному выпуску «зеленых» бондов подключился и государственный сектор: центральные и региональные правительства и госкорпорации.

Преимущества «зеленых» бумаг

Выпуская «зеленые» бонды, организации получают ряд значительных привилегий: улучшение имиджа, приток новых инвесторов и привлечение ресурсов для экопроектов на выгодных условиях. В зарубежной практике некоторым эмитентам «зеленых» облигаций положены особые льготы. Например, они могут не выплачивать купоны (процентные платежи по облигациям) сами — эту функцию полностью или частично берет на себя государство. Инвесторы, в свою очередь, могут освобождаться от уплаты подоходного налога с процентов по «зеленым» бондам. Показательный пример — действия США в отношении облигаций Clean Renewable Energy Bonds (CREB) и Qualified Energy Conservation Bond (QECB). Правительство выплачивает по ним 70% купона, поэтому эмитентам на местах выгодно развивать программы по альтернативной энергии и ресурсосбережению.

В результате все в плюсе: государство получает гарантию на выполнение нужного экологического проекта, эмитент — заем на приятных условиях, а инвесторы — не облагаемый налогом доход. Это еще одна причина популярности «зеленых» облигаций.

Биржевые индексы и фонды

Чтобы отслеживать «зеленые» бонды и определять их среднюю доходность, на мировых биржах созданы специальные индексы. Самые крупные из них:

Также появились биржевые фонды, отслеживающие эти индексы. Например, iShares Global Green Bond ETF с тикером BGRN и VanEck Vectors Green Bond ETF (GRNB). Купив акцию биржевого фонда, инвестор приобретает долю «пирога», составленного из множества выпусков «зеленых» бондов.

«Зеленые» облигации в России

В нашей стране тренд на ответственное инвестирование только зарождается, однако первые шаги уже сделаны. Дебютный выпуск официальных «зеленых» бондов состоялся в 2018 году — компания «Ресурсосбережение ХМАО» разместила на Московской бирже выпуск облигаций объемом ₽1,1 млрд. Средства привлекались на создание межмуниципального полигона для размещения, обезвреживания и обработки твердых коммунальных отходов в Нефтеюганском районе. По оценкам зарубежных экспертов, бумаги соответствуют «зеленым» принципам GBP. В 2019 году они попали в международный реестр Environmental Finance Bond Database, а затем в базу Green, Social and Sustainability Bond Database.

Первой российской компанией, разместившей «зеленые» облигации на внешнем рынке, стала РЖД. Выпуск был сделан в мае 2019 года — объем составил €500 млн. Предполагается, что «зеленые» деньги пойдут на финансирование кредитов, привлеченных на покупку электровозов и пассажирских поездов «Ласточка».

Летом 2019 года на Московской бирже появился отдельный сектор «Устойчивое развитие» — тут можно найти перечень торгующихся «зеленых» и социальных облигаций. Сейчас инвесторам доступны «зеленые» бонды от московского девелопера ФПК «Гарант-Инвест», финансового общества «РуСол 1», банка «Центр-Инвест» и транспортной компании ООО ТКК.

Также этой весной на Московской бирже впервые состоялся выпуск субфедеральных «зеленых» облигаций — столичное правительство разместило их в объеме ₽70 млрд. Власти Москвы намерены направить средства на реализацию проектов по снижению выбросов углекислого газа и загрязняющих веществ от автотранспорта. А именно — заменить автобусный парк Москвы на электробусы, построить новые станций метро и отреставрировать старые. Размещение оказалось удачным — спрос превысил объем выпуска на 20%.

Первый в России крупный форум на тему ESG состоялся в Москве 14 октября 2021 года при поддержке медиахолдинга РБК. С итогами конгресса «ESG-(Р)Эволюция» вы можете ознакомиться на странице мероприятия.