движений по расчетному счету не было

Единая упрощенная декларация: есть случаи, когда она не подходит для отчета

Если у вас не было операций по расчетному счету и кассе, не спешите принимать решение о сдаче единой упрощенной декларации. Этого может быть не достаточно. Разберемся, когда вы не сможете отчитаться в упрощенном варианте.

Условия для «упрощенного» отчета

Порядок составления единой упрощенной декларации по налогам утвержден приказом Минфина от 10 июля 2007 г. № 62н. Ее можно подавать вместо расчетов и деклараций, по которым отчетным периодом являются год или квартал. Если месяц — то нельзя.

Два главных условия, которые дают право на упрощенную декларацию:

Оба условия должны выполняться одновременно. То есть, если нет объекта налогообложения, но движение денег происходит, представить единую упрощенную декларацию не получится.

Если оба условия выполняются, декларацию можно подавать. Срок — до 20 числа месяца, следующего после окончания отчетного периода.

Может случиться также, что в периодах, за которые вы подали единые упрощенные декларации, вдруг выявятся налогооблагаемые операции. Такой поворот будет расценен как обнаружение ошибок, которые привели к занижению налоговых обязательств. НК РФ предписывает в таких случаях подавать уточненные декларации по соответствующим налогам (п. 1 ст. 80 НК РФ). Ранее представленная единая упрощенная декларация будет считаться первичной (см. письмо Минфина от 8 октября 2012 г. № 03-02-07/1-243).

Когда единая декларация не подходит

Если говорить о страховых взносах, то они к налогам вообще не относятся. Поэтому в единую декларацию их не включают, а сдают по ним нулевые расчеты — в установленном порядке.

Запрещено заполнять единую упрощенную декларацию и в отношении ЕНВД, даже если деятельность не велась. Об этом писал Минфин еще в письме от 21 октября 2016 г. № 03-11-11/61472.

Например, магазин не работает, но располагается в арендованном помещении. Это значит, что имеется физический показатель. Более того, в этом случае с ЕНВД не подойдет даже нулевая декларация, поскольку сумма налога рассчитывается исходя из физического показателя и базовой доходности за месяц.

Теперь об НДС. Если за квартал у вас были только не облагаемые НДС операции, их придется показывать в декларации по НДС, где для этого предусмотрен раздел 7. Единая упрощенная декларация не годится.

Запомните, единая упрощенная декларация и нулевая декларация — понятия не идентичные. Единая упрощенная декларация не содержит полей, куда проставляют числовые показатели (даже нули).

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

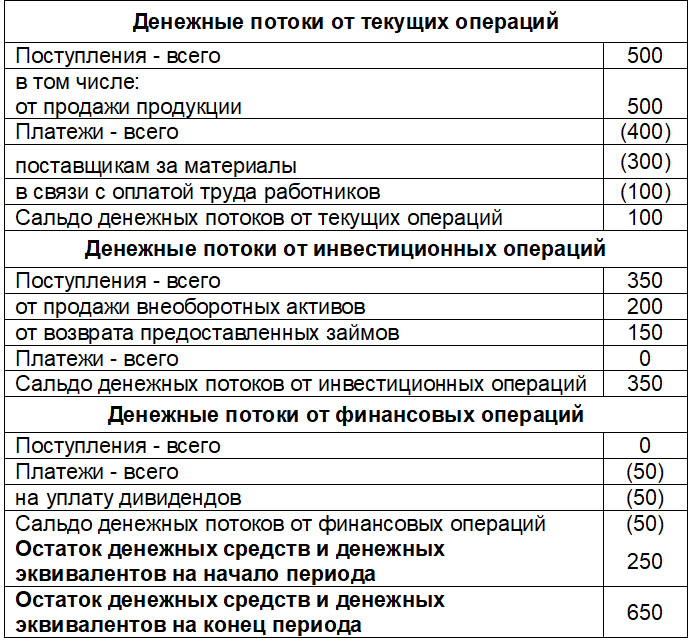

Как устроен отчёт о движении денежных средств

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о движении денежных средств, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о движении денежных средств, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о движении денежных средств

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Виды денежных потоков

Денежные потоки в бухучёте классифицируют по трём видам хозяйственной деятельности компании.

Текущая деятельность в основном связана с фактами хозяйственной жизни, которые компания осуществляет для получения выручки. Но оплаты некоторых прочих доходов и прочих расходов тоже попадают сюда. К денежным потокам от текущей деятельности относятся:

К инвестиционной деятельности относят денежные потоки, связанные с поступлением и выбытием внеоборотных активов. Сюда включаются:

Финансовая деятельность связана с получением долевого финансирования от собственников и заёмных средств. И с выплатами собственникам, кредиторам и займодавцам. Денежные потоки от финансовой деятельности — это:

Движения по расчётному счету ООО «Рога и копыта » за месяц:

500 тыс. руб. — оплаты от покупателей за продукцию

300 тыс. руб. — выплаты поставщикам за материалы

100 тыс. руб. — выплата зарплаты сотрудникам

200 тыс. руб. — поступление за проданный автомобиль

150 тыс. руб. — возврат выданного займа

50 тыс. руб. — выплаченные собственникам дивиденды

Сальдо денежных потоков:

Текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.)

Инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.)

Финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.)

Не устаю подчеркивать: положительное сальдо денежных потоков не означает, что дела у компании идут хорошо. Она может при этом иметь убытки, которые приведут к закрытию.

Структура отчёта о движении денежных средств

Денежные потоки в ОДДС группируются по трем направлениям деятельности компании:

По каждому виду деятельности определяется сальдо.

В России применяется так называемый прямой метод составления ОДДС. Поступления и выплаты берутся со счетов учета денежных средств и денежных эквивалентов (раздел V Плана счетов) без каких-либо корректировок. То есть это честные денежные потоки: сколько компания получила или заплатила — столько и пошло в отчет. Затем по каждому направлению деятельности выводится сальдо денежных потоков, складывается с остатком денег на начало периода и определяется остаток денег на конец периода.

Остаток денежных средств ООО «Рога и копыта » на начало месяца: 250 тыс. руб.

Движения по расчётному счету за месяц:

Сальдо денежных потоков:

Остаток денежных средств на конец месяца: 650 тыс. руб. (250 тыс. руб. 100 тыс. руб. 350 тыс. руб. — 50 тыс. руб.).

ОДДС ООО «Рога и копыта » будет выглядеть так:

Приостановление операций по счету: что делать?

эксперт по бухучету и налогообложению сервиса Норматив

Налоговики могут заблокировать расчетный счет организации, парализовав ее деятельность. Казалось бы, законопослушной компании нечего опасаться. Однако, как показывает практика, «денежный кислород» могут перекрыть в любую минуту и оснований для этого предостаточно. А в последние годы их стало еще больше. Подробности в статье.

Рекомендуем онлайн-курсы для бухгалтеров – по направлениям НДС, налог на прибыль, УСН. Документ об обучении по итогам тестирования.

В каких случаях могут заблокировать расчетный счет

Банковский счет может быть заморожен в следующих случаях:

Иных оснований для блокировки счетов Налоговым кодексом не предусмотрено. То есть, если не представлена в срок бухгалтерская отчетность или расчет авансового платежа по налогу ИФНС блокировать счета не имеет права (Письма Минфина от 04.07.2013 № 03-02-07/1/25590, от 12.07.2007 № 03-02-07/1-324).

Правила, установленные ст. 76 НК РФ, касаются не только налогоплательщиков-организаций, а распространяются еще и на:

Какие операции компания вправе проводить по заблокированному счету?

Приостановление операций по счету вовсе не означает, что компания не сможет использовать средства на нем. Ограничение не распространяется на платежи, очередность которых предшествует исполнению обязательств по уплате налогов (п. 1 ст. 76 НК РФ).

Очередность исполнения обязательств следующая (п. 2 ст. 855 ГК РФ, Письмо Минфина РФ от 01.08.2014 № 03-02-07/1/38070):

Выплата зарплаты с заблокированного счета

В ряде случаев проблем с перечислением заработной платы с заблокированного счета не возникнет вовсе. Перечислим их:

Еще одна категория платежей, которые в сознании неразрывно связаны с заработной платой — суммы социальных пособий (по временной нетрудоспособности, по беременности и родам и по уходу за ребенком). Несмотря на то, что социальные пособия выплачивают из средств ФСС РФ, эти суммы никаким приоритетом в случае приостановления операций не пользуются. Таким образом, выплата пособий при блокировке также может быть приостановлена до ее отмены (Письмо Минфина России от 11.09.2012 № 03-02-07/1-221).

Другие платежи

Обратите внимание, что приостановление операций по счетам налогоплательщика в банке, не распространяется на ряд платежей. Проще говоря, даже если счет заблокирован с него можно списать:

В последнем случае речь идет в частности о платежах первой, второй и третьей очереди, указанных в абз. 2 — 4 п. 2 ст. 134 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности банкротстве». К ним относятся:

Можно ли открыть новый счет

Другой счет в банке, куда поступило решение о приостановлении, налогоплательщику не откроют. Кредитная организация просто не имеет на это право. Более того, за такие действия компания может быть оштрафована (п. 1 ст. 132 НК РФ, п. 2 ст. 15.7 КоАП РФ).

Открыть же счет в другом банке без ведома налогового органа также нельзя. Банкам под угрозой штрафа запрещено открытие новых счетов тем лицам, в отношении которых принято решение о приостановлении операций (пункт 12 статьи 76, пункт 1 статьи 132 НК РФ). Напрмиер, за открытие счета при наличии решения налогового органа о приостановлении операций по счетам с банка взыскивается штраф в размере 20 тыс. руб. (пункт 1 статьи 132 НК РФ).

Приостановление операций по счетам. Ситуации из практики

Налоговая заблокировала счет ошибочно, ошибку подтвердили, но в течение 4-х дней счет оставался заблокированным. Как можно наказать ИФНС за такие действия?

При незаконной приостановке операций по счету налоговая инспекция обязана выплачивать проценты налогоплательщику за каждый календарный день ареста счета со дня получения банком решения о блокировке до дня поступления в банк решения о ее отмене (п. 9.2 ст. 76 НК РФ). Для того, чтобы их взыскать, необходимо направить в ИФНС соответствующее заявление, к которому рекомендуется приложить расчет процентов.

Имеет ли право налоговая инспекция блокировать транзитный счет?

Транзитный валютный счет не является счетом в понимании ст. 11 НК РФ. Данный счет имеет целевое назначение, так как открывается для ведения операций с иностранной валютой одновременно с текущим валютным счетом (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И «Об обязательной продаже части валютной выручки на внутреннем валютном рынке Российской Федерации», Постановление Президиума ВАС РФ от 04.07.2002 № 10335/01).

Таким образом, НК РФ не предусмотрено приостановление операций по счетам налогоплательщиков в банках, которые не определены п. 2 ст. 11 НК РФ, в том числе по транзитным валютным счетам (Письмо Минфина России от 16.04.2013 № 03-02-07/1/12722).

Что предпринять, чтобы «освободить» счета

Порядок действий организации для разблокировки счета зависит от того, по какой причине проверяющие решили заморозить операции компании.

Компания не представила декларацию

В этом случае компании нужно:

Решение об отмене приостановления операций по счетам ИФНС должна принять не позднее, чем на следующий день после того, как вы это сделаете (пп. 1 п. 3.1 ст. 76 НК РФ).

Компания не исполнила требование об уплате налогов, пеней, штрафов

Нужно внести оплату и представить в инспекцию исполненное поручение на оплату (выписку банка) (п. 2 ст. 76 НК РФ). Счет разблокируют не позднее чем на следующий рабочий день после получения выписки (п. 8 ст. 76 НК РФ).

Если заблокировано несколько счетов и общий остаток на них больше суммы, указанной в решении о блокировке, тогда можно разблокировать некоторые из этих счетов, представив в ИФНС:

Решение об отмене блокировки примут не позднее чем на второй рабочий день со дня получения этих документов (п. 9 ст. 76 НК РФ).

Компания не отправила квитанцию о получении документов от налоговиков в установленный срок

Чтобы счет разблокировали, необходимо отправить в налоговую инспекцию указанную квитанцию. Тогда не позднее, чем на следующий рабочий день после того, как вы это сделаете, ИФНС должна принять решение об отмене приостановления операций по счетам (пп. 2 п. 3.1 ст. 76 НК РФ). Либо исполнить требование, которое поступило от инспекции, — представить документы, пояснения, явиться в налоговый орган (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина от 21.04.2015 N 03-02-08/22548). На следующий рабочий день после осуществления этих действий контролеры примут решение об отмене приостановления операций по счетам (пп. 2 п. 3.1 ст. 76 НК РФ).

Операции по счетам приостановлены в рамках обеспечения исполнения решения по итогам проверки

В этом случае нужно оплатить недоимку (пп. 2 п. 10 ст. 101 НК РФ). Счет разблокируют не позднее чем на следующий рабочий день после получения выписки (п. 8 ст. 76 НК РФ). Либо нужно представить заявление в инспекцию с просьбой заменить эту меру обеспечения на банковскую гарантию или поручительство (п. 11 ст. 101 НК РФ).

Тогда счет разблокируют одновременно с принятием решения о замене обеспечительных мер (п. 9.1 ст. 76 НК РФ). Если заморожены несколько счетов компании, то она может поступить так, как было описано выше в подобной ситуации. Другим способом прекращения действия блокировки счета является отмена в установленном порядке собственно решения по проверке.

Незаконная блокировка счета

Если же счет заблокирован без вины организации (а такое тоже бывает), нужно представить доказательства ее отсутствия. В таком качестве могут выступить, в частности:

Не более чем через день после того, как налогоплательщик представит все необходимые документы, инспекция обязана принять решение об отмене блокировки его счетов (п. 8 ст. 76 НК РФ).

По просьбе налогоплательщика обеспечительные меры исполнения решения в виде блокировки счета могут быть заменены на:

В случаях, когда разногласия с проверяющими не удается урегулировать полюбовно, налогоплательщик вправе обратиться в вышестоящий налоговый орган (в течение трех месяцев со дня получения решения инспекции) или в суд. При благополучном для компании исходе дела решение арбитров исполняется немедленно (п. 7 ст. 201 АПК РФ). При обращении в суд можно подать одновременно с заявлением о признании решения недействительным ходатайство о приостановлении действия такого решения.

В ч. 1 ст. 90 АПК РФ указано, что по заявлению лица, участвующего в деле, суд может принять срочные временные меры, направленные на обеспечение иска или имущественных интересов заявителя (обеспечительные меры). Согласно ч. 3 ст. 199 АПК РФ по ходатайству заявителя арбитражный суд может приостановить действие оспариваемого акта, решения.

Определение арбитражного суда об обеспечении иска приводится в исполнение немедленно в порядке, установленном для исполнения судебных актов арбитражного суда. На основании определения об обеспечении иска арбитражным судом, который вынес указанное определение, выдается исполнительный лист (ч. 1 ст. 96 АПК РФ). Этот исполнительный лист налогоплательщик передает в банк, который обязан возобновить расходные операции по счету. Действие обеспечительной меры длится обычно до принятия решения по делу.

Это позволит компании распоряжаться счетом в обычном порядке, с тем, чтобы не допустить приостановление предпринимательской деятельности организации, убытков либо штрафных санкций за неисполнение своих обязательств перед контрагентами.

Процедура отмены приостановления

Решение об отмене приостановления направляется в банк в электронной форме не позднее дня, следующего за днем его принятия. Копия такого решения направляют налогоплательщику в порядке аналогичном порядку направления решения о блокировке (то есть под роспись или иным способом, свидетельствующим о дате получения).

В целях оперативности налоговые органы иногда направляют в банки не решения об отмене приостановления, а письма с таким указанием. Следует иметь ввиду, что отмена блокировки с помощью письма не предусмотрена НК РФ. И налоговая служба вместе с Минфином России дала указание территориальным органам исключить подобные случаи (письма от 03.08.2012 № 03-02-07/1-196, от 31.07.2012 № АС-4-2/12725@). Ведь этот вопрос напрямую связан с начислением процентов.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налоговики сравнивают поступления на р/с и доходы по декларации. И шлют странные требования

ИФНС снова присылает удивительные требования. Причем, сами же от них открещиваются, мол, это не мы, мы только переслали.

Вопрос из «Красного уголка бухгалтера»:

«Получила Требование со словами „При проведении мероприятий налогового контроля установлены доходные поступления на расчетные счета организации в банках в размере 39 163 716 руб.“ А в Декларации по Прибыли за 2019 год указана выручка 49 млн. И что за „Необходимо представить пояснения по данному факту и представить УНД по налогу на прибыль за 2019 год.“ Что писать?».

Уже считается обычным делом, когда налоговики упорно сравнивают движения по счету и доходы в декларации.

А вот что пишут в комментариях:

«Потому что в декларации отображается выручка, а по р/сч отображается поступление денежных средств. И точка».

Вопрос от топикстартера:

«Вот что там Программа с чем сравнивает? Кто написал такой алгоритм?».

А вот другой случай:

«Звоню в налоговую: „У вас чушь в требовании, вы видели?“ Отвечают: „Звоните в налоговую, которая нам это прислала, мы просто форварднули вам“. На вопрос: „А вы вообще читаете и проверяете, что вы пересылаете?“ Ответили: „Да, конечно! Но там чушь. Это не к нам!“».

«Наверное хотят, что бы запричитали, сдали декларацию с их циферьками и подали 10млн на возврат переплаты на основании их требования».

А кто-то вспоминает былое:

«Коллеги как было хорошо в недалёком прошлом, когда был отдел в налоговой, который разъяснил налогоплательщикам налоговое законодательство. Прям так язык чешется на это бред спросить: » А какой нормативный акт обязывает что бы приход денег и прибыль соответствовали друг другу?«»

Прямо как в анекдоте про театр и двух врачей.

Топикстартер все-таки позвонила в налоговую:

«Итак — звонок в налоговую! „А? Что? Как больше? Ваш ИНН? Ой! Видимо вы попали в выборку! Напишите, пожалуйста, ответ. Ну примерно как вы и сказали — в Декларации сумма 49 млн“. Занавес!»

«Мне стабильно такие требования приходят) Сначала возмущалась, потом плюнула и по одному и тому же шаблону отвечаю. И нервы спокойнее, и время на звонки и разборки не трачу».

Берегите свои нервы!

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Если деятельность ООО не ведется

Бывает, открыли ООО, но работа не пошла, а закрыть не доходят руки или есть надежда продолжить бизнес. Закон не запрещает поставить ООО на паузу, главное — не пропадать, не прятаться и сдавать отчеты. Рассказываем, как всё сделать правильно.

Статья будет полезна для участников ООО, чтобы понять последовательность шагов. Но для оформления документов может понадобиться помощь бухгалтера и юриста.

Подготовить компанию к остановке работы

ООО можно поставить на паузу, остановить всю работу, но не закрывать компанию. Правда, даже если за год на расчетный счет не приходит ни рубля, всё равно придется сдавать отчеты.

Нельзя резко бросить компанию и прекратить деятельность. Для налоговой это будет подозрительно: компания работала, платила налоги и вдруг исчезла. Чтобы не привлекать лишнее внимание и не оправдываться на проверке, нужно подготовить компанию к остановке работы:

Решить вопросы с имуществом

Пока компании принадлежит имущество, ей нужно платить налоги: на имущество, землю и транспорт. Поэтому перед остановкой деятельности имущество обычно продают.

Чтобы продать имущество, например здание, офис, землю или корабль, нужно:

Как зарегистрировать договор в Росреестре

Если нужно продать автомобиль, история другая:

При продаже главное — зафиксировать дату перехода права на имущество, чтобы правильно составить декларацию и заплатить налог. Эти отметки дают в Росреестре и ГИБДД.

ООО «Помпея» решила продать офис. Договор купли-продажи и акт приема-передачи подписали 20 декабря и планировали передать имущество до конца года.

Сначала собирали документы, потом были новогодние праздники. Договор зарегистрировали в Росреестре только 10 февраля. Это дата перехода права на имущество — 10 февраля. Нужно будет подать декларацию и заплатить налог с 1 января по 9 февраля.

После этого можно считать, что у компании больше нет имущества.

Если продать имущество не получается или компания планирует восстановить работу, налоги на имущество нужно заплатить заранее за год вперед. Платить по факту не получится, счет будет заморожен. А если не заплатить, налоговая может прийти с проверкой и начислить штрафы.

Оплатить задолженность по налогам

Перед приостановкой работы компания должна погасить долги по налогам. Иначе налоговая будет начислять штрафы и пени.

Чтобы узнать сумму налогов, нужно запросить у налоговой справку о состоянии расчетов по налогам. Для этого есть три способа:

Справка выглядит так:

В справке — информация по всем налогам, которые компания платила или должна была платить. В первом столбце — название налога. В остальных — информация о самом налоге, начисленных пенях и штрафах.

Сумма с минусом — задолженность по налогу.

Сумма с плюсом — переплата. Переплата не всегда означает, что компания переплатила налоги. Если компания платит авансовые платежи по налогам, до подачи декларации в сверке будет переплата. Если компания правда заплатила больше, чем нужно, переплату можно зачесть в счет других налогов.

Если в сверке есть задолженность, ее нужно погасить. А после этого заказать новую справку и убедиться, что долгов нет.

Как вернуть деньги из налоговой, если заплатили лишнее

На ЕНВД: подать заявление о снятии с учета

Если компания работает на ЕНВД, она платит налог с предполагаемого дохода. Даже если нет доходов, всё равно придется платить налог. Поэтому нужно подать заявление в налоговую для снятия с учета как плательщика ЕНВД. Для этого нужно:

ЕНВД — не самостоятельный налоговый режим, его совмещают с общим режимом или упрощенкой. Например, если компания совмещала упрощенку и ЕНВД, то после снятия с учета останется на упрощенке и будет сдавать все отчеты по этой системе налогообложения.

Остаться по надежному юридическому адресу

Принудительная ликвидация компаний

Если компания не работает, она не может просто исчезнуть, у нее всё равно должен быть юридический адрес. Налоговая может прийти по нему и проверить, работает компания там или нет. Если адрес фиктивный и о компании там никто не слышал, налоговая может поставить отметку о недостоверности данных, а через год исключить компанию из реестра юрлиц.

С юридическим адресом два пути:

Чтобы сменить юридический адрес на домашний, нужны такие документы:

Заявление нужно заверить у нотариуса и вместе с другими документами подать в налоговую. Процедура изменения адреса занимает у налоговой пять дней.

Если при смене адреса изменилась налоговая, вставать на учет в новой не нужно. Старая налоговая сама отправит уведомление в новую налоговую и фонды.

Рассчитаться с сотрудниками

Если в компании работали сотрудники, нужно убедиться, что перед ними нет долгов. По Трудовому кодексу сотруднику нужно выплатить:

Если сокращают всех сотрудников, придется выплатить выходное пособие.

Долги перед сотрудниками нужно погасить, пока компания еще работает. Если просто бросить компанию, сотрудники могут пойти в прокуратуру или суд и заявить, что компания скрылась и не платит. А за это можно получить даже уголовную ответственность: штраф до пятисот тысяч рублей за каждого сотрудника или заключение до пяти лет.

Выпустить приказ о приостановлении деятельности

Когда разобрались с долгами и формальностями, нужно составить приказ о приостановлении деятельности. Его пишут в произвольной форме. Главное — описать причину, приостановку, дату начала и срок:

«Из-за неблагоприятных рыночных условий приказываю приостановить деятельность ООО «Помпея» на неопределенный срок».

Мы составили шаблон приказа:

Приказ нужно составить обязательно. Он пригодится в банке, чтобы заморозить счет, и в налоговой для отчетности.

Отправить директора в отпуск

На время остановки нужно отправить директора в неоплачиваемый отпуск. Иначе придется начислять ему зарплату каждый месяц, платить взносы в фонды. Для отпуска нужно:

Приостановить расчетный счет

Если компания не ведет работу, все равно придется сдавать отчеты. Их называют нулевыми, потому что вместо сумм налогов там нули.

Когда компания сдает нулевые отчеты, налоговая может заподозрить, что компания уходит от налогов. Тогда она попросит компанию объяснить, почему сдаются нулевые отчеты. Если работа не ведется, по идее, там будут нули. Но бывают другие ситуации:

С точки зрения налоговой это доход компании, и с него нужно заплатить налог.

Чтобы избежать этих неожиданностей, нужно написать заявление в банк и приостановить работу счета. Например, в Модульбанке для этого нужно написать в чат, а бизнес-ассистент пришлет форму заявления.

Скорее всего, банк попросит оплатить годовое обслуживание заранее и только после этого выдаст справку о приостановке счета. Эту справку можно показать налоговой, если она что-то заподозрит.

Сдать нулевую отчетность

Даже если компания не ведет деятельность и не получает доходы, всё равно придется сдавать отчетность. Иначе налоговая может посчитать, что руководители бросили компанию. Тогда она может сама ликвидировать компанию и дисквалифицировать директора.

Список отчетов такой же, как и для компаний, ведущих деятельность:

Отчетов много, и лучше обратиться за помощью к бухгалтеру. Если будут ошибки, придется пересдавать несколько раз.

Компании на упрощенке могут сдавать все отчеты в бумажном виде или электронном: сходить в налоговую, отправить через почту или личный кабинет на сайте налоговой. Для работы через личный кабинет нужна электронная подпись. Компании на общей системе должны сдавать отчетность только электронно.

Единая налоговая декларация. Когда компания приостановила деятельность, вместо деклараций по налогу на прибыль и НДС, можно сдавать единую налоговую декларацию. Для этого должны выполняться два условия:

Декларация выглядит так:

Бухгалтерская отчетность. Малый бизнес сдает отчетность в упрощенной форме — баланс и отчет о финансовых результатах. Так могут делать компании с доходом меньше 800 млн рублей и штатом меньше ста сотрудников.

Бухотчетность не может быть нулевой. Даже если нет имущества и денег на счетах, всё равно нужно отразить уставный капитал. Отчет о финансовых результатах будет нулевым, если компания не вела работу в текущем году.

Бухгалтерскую отчетность нужно сдать в налоговую, в которой компания зарегистрирована, и в Росстат один раз в год. За 2018-й — до 1 апреля 2019-го.

Отчетность за 2019 нужно будет сдавать в налоговую и только в электронной форме.

Расчет по страховым взносам. Даже если в компании нет сотрудников, все равно придется сдавать отчет по взносам. Минфин подтверждает это в письме. Так налоговая может отделить компании, которые не платили сотрудникам и тее, кто не сдал вовремя декларацию. Вот что пишет Минфин:

Отчет нужно сдавать в налоговую один раз в квартал до 30-го числа.

Отчет о среднесписочной численности. Раз в год каждая компания сдает отчет о том, сколько сотрудников работало в компании за год. Нужна средняя величина.

Если компания приостановила деятельность с начала года, то в отчете будет один сотрудник — директор. Тогда отчет с одним сотрудником будет выглядеть так:

Форма расчета страховых взносов на сайте фонда социального страхования РФ

Отчет в фонд социального страхования. Компании сдают отчеты в фонд социального страхования о взносах на травматизм. В законе нет расшифровки, что делать, если нет сотрудников. Наш совет — сдавать отчет.

В отчете нужно заполнить:

Отчет сдают в налоговую раз в квартал.

Отчеты в Пенсионный фонд. В Пенсионный фонд нужно отправлять два отчета: СЗВ-М раз в месяц и СЗВ-СТАЖ раз в год. В них — информация о всех сотрудниках компании.

Отчет нужно сдавать, даже если в компании — только директор. Неважно работает директор по трудовому договору или он в отпуске. Так объясняет Пенсионный фонд на своем сайте:

Форма СЗВ-СТАЖ на сайте Консультанта

Форму СЗВ-СТАЖ сдают один раз в год в Пенсионный фонд до 1 марта 2019 года за 2018 год. СЗВ-М сдают до 15 числа каждого месяца в Пенсионный фонд.

Отчетность в Росстат. Юрлица сдают отчеты в Росстат раз в год или раз в квартал. Для каждой компании список отчетов разный, это зависит от размера и вида деятельности компании. Проверить какие формы отчетов нужно сдавать можно на сайте «Системы сбора отчетности».

В каждой форме есть образцы заполнения и указания, нужно ли ее заполнять, если нет данных. Например, в форме N 3-Ф о просроченной заработной плате написано, что ее заполняют только при наличии задолженности:

Если пояснений к форме нет — вместо отчета с нулевыми показателями, компания предоставляет письмо о том, что данных нет.

Если не сдавать отчеты

Если не сдавать отчетность, можно получить штрафы или блокировку расчетного счета.

Штраф на компанию. За каждый отчет, который сдали не в срок:

Компания на общей системе заплатит от 24 500 рублей штрафов, если не будет сдавать отчетность один год.

Если компания не может погасить задолженность, по решению суда долги придется гасить директору или учредителю.

Штраф на директора. За каждый отчет, который сдали не в срок:

Налоговая заблокировала счет

Если компания не сдавала отчетность в течение года и не было движений по счету, налоговая может принудительно ликвидировать компанию и дисквалифицировать директора. Это значит, что директор не сможет быть директором в другой компании, а учредитель не сможет открыть другую компанию три года.

Счет для ИП и ООО в Модульбанке

Удобный сервис, недорогие тарифы, защита от блокировок по 115ФЗ

Шпаргалка

Как подготовиться

проверить, что нет задолженности по налогам и сборам;

уладить вопросы с юридическим адресом;

погасить задолженность перед сотрудниками;

выпустить приказ о приостановлении деятельности;

отправить директора в неоплачиваемый отпуск;

заморозить расчетный счет.

Какие отчеты сдавать

24 500 ₽

минимальная сумма штрафов за год за несданные вовремя отчеты