гарантии полученные банком отражаются на счете

Как вести бухгалтерский и налоговый учет банковских гарантий

Учет банковских гарантий в бухгалтерском учете — это отражение операций по получению и списанию гарантийных обязательств от банка путем формирования проводок. Банковская гарантия достаточно широко применяется в госзакупках, и ее нужно отразить в бухгалтерском и налоговом учетах организации-заказчика.

Банковские обязательства используют для обеспечения стабильности договорных отношений между заказчиком и поставщиком. Это своего рода страховой залог от рисков, связанных с отказом одной из сторон от выполнения обязательств.

Как распределяются права и обязанности при оформлении банковской гарантии

Банковская гарантия — это обязательство, которое банк или любая другая кредитная организация выставляют в качестве страховки исполнения контрактных (договорных, закупочных) условий (ст. 368 ГК РФ). Она предоставляется как в электронной, так и в письменной форме. Если исполнителем нарушен ряд условий, то банк выплачивает организации-заказчику документально установленную денежную сумму.

В отношениях, связанных с предоставлением гарантии, задействованы три участника:

Бенефициар и принципал выступают в этом случае сторонами соглашения, как и при заключении госконтракта. Они действуют строго в соответствии с действующим гражданским законодательством (ст. 420 ГК РФ). Их взаиморасчеты производятся вне юрисдикции взаимоотношений, установленных с третьей стороной — банком, который предоставил гарантию.

Стороны взаимодействуют с учетом действующего договора банковской гарантии — документа, определяющего правоотношения всех трех сторон: гаранта, бенефициара и принципала. В соглашении о предоставлении банковской гарантии в обязательном порядке указывается, что банк-гарант производит выплату гарантии только в том случае, если поставщик-принципал не может исполнить обязательства, установленные госконтрактом, перед заказчиком-бенефициаром. В договоре банковской гарантии в обязательном порядке прописываются обстоятельства, по причине которых и наступают ситуации выплаты банковского обеспечения.

Документы и основания для бухгалтерского учета банковских гарантий

Регулируются операции по банковской гарантии гражданским и банковским законодательством. В этих же нормативно-правовых актах можно найти ответ на вопрос, ставится ли на учет банковская гарантия.

При заключении договора поставки не допускается указывать условие о банковской гарантии, если нет основания предполагать, что гарантийные обязательства будут получены от гаранта на определенных условиях (Определение ВС РФ по делу № 305-ЭС16-14210 от 30.01.2017). Но когда речь заходит о государственных закупках в соответствии с нормативами закона о Федеральной контрактной системе, условие о гарантии, выдаваемой в качестве обеспечения исполнения контракта, является обязательным. Об этом говорится в ст. 96 44-ФЗ. Заказчик обязан включать в документацию о закупке, извещение о заказе, приглашении принять участие в определении поставщика закрытым способом требование об обеспечении исполнения контракта (ч. 1 ст. 96 44-ФЗ). Исключением являются ситуации, определенные в ч. 2 ст. 96 44-ФЗ.

В ч. 3 ст. 96 прописано, что такое обеспечение исполнения контракта предоставляется в виде банковской гарантии. Она должна соответствовать требованиям, установленным в ст. 45 44-ФЗ. Поставщик имеет возможность предоставить банковскую гарантию в качестве обеспечения исполнения госконтракта и в виде денежных средств, переведя нужную сумму на расчетный (лицевой) счет, указанный организацией-заказчиком. Способ гарантии своих обязательств определяет сам участник закупки.

Как отразить получение и выдачу у принципала и бенефициара

Отражение банковской гарантии в бухгалтерском учете находится в прямой зависимости от вида финансового обязательства, для обеспечения которого она была выдана. Есть ряд ситуаций, для которых необходима выдача гарантии:

Проводки для банковской гарантии в бухучете формируются исходя из сложной системы юридических взаимоотношений между принципалом и бенефициаром. Проводки составляются для правоотношений:

Учет гарантии у бенефициара

Когда бенефициар получил банковскую гарантию, он сам принимает решение, как ее использовать. Выбор заказчика, применить или списывать банковское обеспечение, зависит от того, исполнил ли принципал-поставщик свои обязательства.

Расчеты заказчика и поставщика регулируются контрактом. Бенефициар получает отдельную выгоду при предоставлении банковской гарантии, так как гарант определяет свои обязательства по выплате перед организацией до момента полного завершения взаиморасчетов (п. 1 ст. 378 ГК РФ). Именно поэтому для бухгалтерского учета используют забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Обеспечение списывается с забаланса в случае исполнения сторонами своих обязательств. Аналитика ведется по каждому полученному обеспечению.

Пример проводок у бенефициара: получение и списание гарантии

Для коммерческих и некоммерческих организаций необходимо применение корреспондирующих проводок. Представим, что ООО «Идеальный заказчик» закупило у ООО «Идеальный поставщик» продукцию в размере 500 000,00 руб. В таблице показано, как отразить в бухгалтерском учете бенефициара предоставленное банком обеспечение.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 008 | — | 500 000,00 | Учет полученной гарантии |

| 62 | 90 | 500 000,00 | Поставка продукции заказчику |

Допустим, покупатель просрочил оплату, и поставщик обратился в банк с требованием об уплате задолженности принципала в сумме, определенной в гарантии. Бухгалтерские проводки будут такими:

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 500 000,00 | Получение денежных средств от гаранта |

| 76 | 62 | 500 000,00 | Зачет задолженности |

| — | 008 | 500 000,00 | Списание обеспечения по оплате с забаланса |

В случае своевременной оплаты бенефициару нет необходимости обращаться к гаранту за возмещением долга. В учете будут сформированы бухгалтерские записи по получению и последующему списанию обеспечения на 008 счете забаланса.

Бухгалтерский учет у принципала

Учет гарантии в бухгалтерии принципала строится на двух позициях:

Это необходимо для того, чтобы отразить изменение организации-кредитора в случае передачи обязательств по выплате задолженности гаранту. Отражение в учете обеспечения позволяет в дальнейшем проводить операции по применению штрафных санкций к должнику.

С точки зрения аналитики, отражение гарантийного обеспечения необходимо, так как это делает финансовую и бухгалтерскую отчетность более прозрачной и позволяет просмотреть образовавшуюся кредиторскую задолженность принципала в разрезе аналитического учета.

Проводки у принципала

Для отражения гарантийных обязательств в учете принципала формируются бухгалтерские записи:

Бухучет банковских гарантий у бюджетников

Учет банковских гарантий в бюджетном учреждении имеет особенности. При проведении конкурсных и аукционных процедур на поставку товаров, работ или услуг организация-заказчик устанавливает обязательное требование к обеспечению заявок. Оно может быть передано участником закупки как путем внесения денежных средств на расчетный (лицевой) счет заказчика, так и предоставлением банковской гарантии. На основании п. 351 Инструкции № 157н, бухгалтерский учет банковской гарантии, полученной в качестве обеспечения заявки, производится на забалансовом счете 10 «Обеспечение исполнения обязательства». В Письме Минфина от 27.07.2014 № 02-07-07/31342 говорится, что денежные средства, поступившие как обеспечение на участие в конкурсе или закрытом аукционе, а также как обеспечение исполнения контракта, на забалансовом счете 10 учитывать не нужно.

В бюджетном учреждении учет в бухгалтерии банковской гарантии производится строго в день наступления гарантийной ответственности. Сумма должна совпадать по стоимости с теми обязательствами, исполнение которых гарантировано. В день прекращения гарантийно-финансовых условий проводится уменьшение установленной суммы на 10 счете забаланса.

Проводки для бюджетных учреждений

Поступившие от кредитной организации (банка) денежные средства, направленные на исполнение, необходимо отражать в бухучете бюджетного учреждения проводками:

| Дебет | Кредит | Описание операции |

|---|---|---|

| 2.201.11.510 | 2.205.41.660 | Денежные средства, поступившие на лицевой счет бюджетного учреждения (уплата бенефициару суммы, на которую выдана банковская гарантия) |

| 2.205.41.560 | 2.401.10.140 | Начисление дохода в размере обеспечения по банковской гарантии в случае ее поступления в распоряжение бюджетного учреждения |

Налоговый учет

Отражение гарантии от банка нужно делать как в бухгалтерском, так и в налоговом учете организации. Налоговый учет банковских гарантий производится в соответствии с нормами НК РФ. Вознаграждение учитывается в составе прочих затрат, связанных с выпуском и реализацией различной продукции, и в качестве расходов иного характера.

Налоговый кодекс РФ предполагает сдачу в ИФНС отчетности, включающей расходы по банковской гарантии в период ее фактического предоставления, а не по срокам выплат по ней денежных сумм. В налоговом учете датой получения банковской гарантии считается день подписания договора (основного соглашения) о выдаче гарантийных обязательств клиенту.

Налоговый учет гарантий банка имеет ряд нюансов. Приобретение товаров, работ и услуг по контракту сопряжено с начислением НДС, за исключением продукции, не облагаемой налогом на добавленную стоимость. Операции по применению гарантий банка не облагаются НДС (подп. 3 п. 3 ст. 149 НК РФ).

После получения оплаты гарантии за неисполненные поставщиком обязательства от банка-гаранта бенефициар-заказчик включает ее в доходы аналогично тому, как учитывалась бы оплата принципала без использования банковской гарантии.

Принципал вправе учитывать расходы по гарантии (комиссию гаранту) для целей налогового учета либо как прочие расходы, либо в качестве внереализационных расходов. В любом из указанных случаев затраты признаются в течение всего срока действия банковской гарантии равными частями (Письмо Минфина РФ № 03-03-06/1/4 от 11.01.2011).

Проводки в учете принципала при неисполнении обязательства

Нередко возникают ситуации, когда принципал не успел выполнить обязательства по контракту, после чего бенефициар обращается в банк для получения у гаранта положенных ему по контракту денежных средств. Гарант уведомляет об этом принципала и информирует о прекращении действия гарантийных обязательств. Принципал обязан возместить банку ту сумму, которую тот перевел бенефициару.

Если принципалу необходимо признать регрессивное требование банка в бухгалтерском учете, то операции при неисполнении обязательств отражаются бухгалтерскими записями:

| Дебет | Кредит | Описание операции |

|---|---|---|

| 60 | 76 | Получение регрессивного требования гаранта |

| 76 | 51 | Погашение задолженности перед банком |

Проводки бенефициара при неисполнении обязательства

В случае неисполнения принципалом своих контрактных обязательств бенефициар обращается в банк. Гарант рассматривает полученное требование, после чего принимает решение о произведении выплаты гарантийного обеспечения (ст. 374, 375 ГК РФ).

Бухгалтер формирует следующую запись после признания требования: Дт 76.2 Кт 62.

Бухучет оплаты комиссии за выдачу гарантии

Для гаранта выдача обеспечения по контракту является источником дохода, следовательно, принципалу придется заплатить определенную комиссию за выдачу банком гарантии. Такая комиссия может быть фиксированной, а также начисляться в процентном соотношении от суммы по контракту или иными методами.

В соглашении о банковской гарантии банк вправе прописать различные условия по выплате обязательств. К примеру, может быть установлена обязанность для принципала по единовременному или равномерно распределенному на весь период действия гарантии платежу.

Проводки для отражения комиссии по банковской гарантии

Порядок отражения комиссии зависит от момента приобретения и постановки на учет приобретаемого имущества.

Если комиссия банку перечислена до момента постановки на учет купленных активов и до момента перечисления денежных средств принципалом, то вознаграждение кредитной организации включается в состав расходов на приобретение имущества — в его стоимость (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Покажем на примере. ООО «Заря» приобретает сооружение у ООО «Актив». Стоимость имущества — 1 500 000,00 рублей. ООО «Заря» предоставляет продавцу гарантию от банка. Комиссия гаранта составляет 3% от стоимости имущества — 45 000,00 рублей. Вознаграждение необходимо оплатить единовременно. Обязательство выдается сроком на один месяц. Сделка завершена, все взаиморасчеты произведены в срок, гарантийные обязательства не применялись.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 45 000,00 | Перечисление комиссии гаранту |

| 08 | 76 | 45 000,00 | Величина комиссии включена в стоимость сооружения |

| 08 | 60 | 1 500 000,00 | Отражение стоимости сооружения в составе внеоборотных активов |

| 01 | 08 | 1 545 000,00 | Отражение стоимости сооружения в составе ОС принципала |

Если гарантийные обязательства предоставили после формирования стоимости имущественного актива, то изменить сумму учтенного актива, включив величину вознаграждения гаранту в первоначальную стоимость имущества, уже нельзя.

Если комиссию банка, которая была уплачена до формирования первоначальной стоимости актива, включат в состав прочих расходов, то это может повлиять на исчисленный налог на имущество. В 2020 году налог на имущество считается по новым правилам. Из базы исключается все движимое имущество. А значит, при приобретении объекта недвижимости списание вознаграждения банка на прочие расходы может повлечь искажение налоговой базы.

Бухгалтерские записи будут такими: Дт 91.2 Кт 76 — учет комиссии банку, величина которой не включена в первоначальную стоимость купленного объекта.

Особенности учетной политики

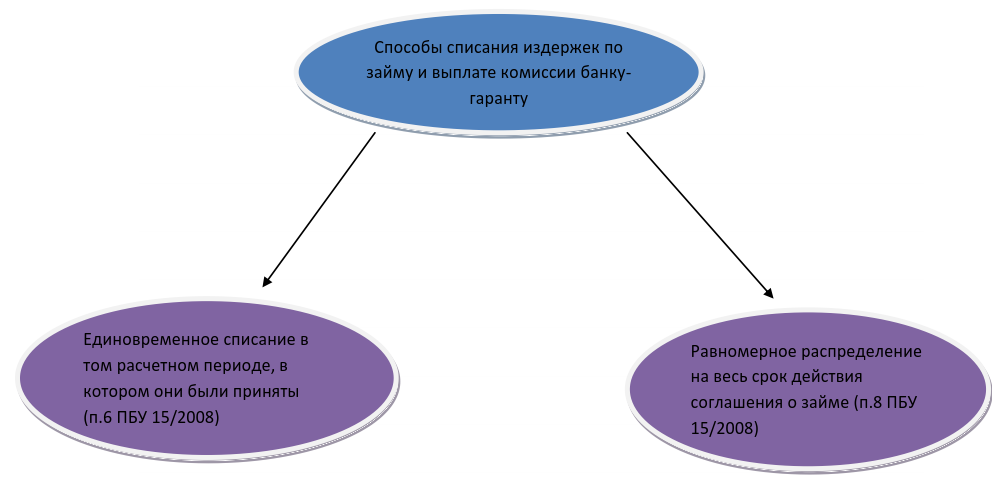

Вознаграждение гаранту по договору займа необходимо отразить в учетной политике организации. При заключении договора займа одним из условий соглашения может быть обязательное оформление гарантийных обязательств. В таких случаях издержки несет сам заемщик. Порядок действий указан в ПБУ 15/2008 «Учет расходов и займов по кредитам». Заемщик обязан закрепить выбранный метод в учетной политике. Затраты на вознаграждение можно отнести к прочим расходам (п. 7 ПБУ 15/2008) или равномерно признать дополнительные расходы по займам в составе прочих расходов (п. 8). Сделать это можно только во время действия самого договора займа. Корреспонденция счетов бухгалтерского учета не изменится от выбора способа распределения издержек и будет такой:

| Записи | Описание операции | |

| Дебет | Кредит | |

| 91.2 | 76 | Отражение полной или частичной комиссии банка |

| 76 | 51 | Учет уплаченной суммы вознаграждения гаранта |

Методологию списания можно представить схематично:

Особенности учета других банковских гарантий

Когда гарантийные обязательства оформляются в качестве обеспечения государственного контракта, комиссия гаранта учитывается в составе расходов по обычным видам деятельности или как прочие расходы. Вот так выглядит на схеме порядок учета:

При учете комиссии, выплачиваемой банку-гаранту, составляем корреспонденцию, аналогичную отражению вознаграждения, уплачиваемого в случае договора займа.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Глава 3. Отражение на счетах бухгалтерского учета операций по обязательствам по выданным банковским гарантиям и предоставлению денежных средств

Глава 3. Отражение на счетах бухгалтерского учета операций по обязательствам по выданным банковским гарантиям и предоставлению денежных средств

3.1. При первоначальном признании обязательства по выданным банковским гарантиям и предоставлению денежных средств оцениваются по справедливой стоимости в соответствии с пунктом 1.1 настоящего Положения.

3.3. Понятие «договор банковской гарантии» применяется в настоящем Положении в значении, установленном Гражданским кодексом Российской Федерации (Собрание законодательства Российской Федерации, 1996, N 5, ст. 410; 2017, N 14, ст. 1998).

3.4. Отражение в бухгалтерском учете обязательств кредитной организации по выданным банковским гарантиям осуществляется следующим образом.

Информация об изменениях:

3.4.1. Выдача кредитной организацией банковской гарантии в дату вступления банковской гарантии в силу отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91315 «Выданные банковские гарантии и поручительства».

Формирование резервов на возможные потери по обязательствам по выданным банковским гарантиям осуществляется в соответствии с Положением Банка России N 611-П.

Формирование (увеличение) суммы резерва на возможные потери по обязательствам по выданной банковской гарантии отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Восстановление (уменьшение) суммы резерва на возможные потери по обязательствам по выданной банковской гарантии отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

3.4.2. При заключении кредитной организацией с клиентом договора банковской гарантии, предусматривающего выплату по банковской гарантии частями в рамках установленного лимита, договорная сумма на дату открытия лимита отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91319 «Неиспользованные лимиты по выдаче банковских гарантий».

Формирование (увеличение) суммы резерва на возможные потери по обязательствам по выдаче банковской гарантии частями в рамках установленного лимита отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Выдача банковской гарантии в дату вступления банковской гарантии в силу в пределах установленного лимита отражается бухгалтерской записью:

Дебет счета N 91319 «Неиспользованные лимиты по выдаче банковских гарантий»

Кредит счета N 91315 «Выданные банковские гарантии и поручительства».

Восстановление (уменьшение) суммы резерва на возможные потери по обязательствам по выдаче банковской гарантии частями в рамках установленного лимита отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Формирование (увеличение) суммы резерва на возможные потери по обязательствам по выданной банковской гарантии отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Восстановление сумм неиспользованного лимита по выдаче банковской гарантии в соответствии с условиями договора банковской гарантии отражается бухгалтерской записью:

Дебет счета N 91315 «Выданные банковские гарантии и поручительства»

Восстановление (уменьшение) суммы резерва на возможные потери по обязательствам по выданной банковской гарантии отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Формирование (увеличение) суммы резерва на возможные потери по обязательствам по выдаче банковской гарантии частями в рамках установленного лимита отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Прекращение действия договора банковской гарантии, которое предусматривает выплату по банковской гарантии частями в рамках установленного лимита, отражается бухгалтерской записью:

Дебет счета N 91319 «Неиспользованные лимиты по выдаче банковских гарантий»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Восстановление (уменьшение) суммы резерва на возможные потери по обязательствам по выдаче банковской гарантии частями в рамках установленного лимита отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47466 «Корректировка резервов на возможные потери».

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 47465 «Корректировка резервов на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Информация об изменениях:

3.4.3. Отражение в бухгалтерском учете вознаграждения за выдачу банковской гарантии осуществляется следующим образом.

Требование по оплате вознаграждения за выдачу банковской гарантии отражается бухгалтерской записью:

Дебет счета N 47502 «Расчеты по выданным банковским гарантиям»

Кредит счета N 47501 «Расчеты по выданным банковским гарантиям».

Получение кредитной организацией денежных средств в оплату вознаграждения за выдачу банковской гарантии по договору банковской гарантии отражается бухгалтерской записью:

Дебет счетов по учету денежных средств

Кредит счета N 47502 «Расчеты по выданным банковским гарантиям».

Корректировка стоимости договора банковской гарантии до наибольшей величины, определяемой в соответствии с пунктом 3.2 настоящего Положения, осуществляется следующим образом.

Уменьшение (корректировка) стоимости договора банковской гарантии отражается бухгалтерской записью:

Дебет счета N 47465 «Корректировка резервов на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Увеличение (корректировка) стоимости договора банковской гарантии отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47466 «Корректировка резервов на возможные потери».

Бухгалтерский учет справедливой стоимости по договору банковской гарантии осуществляется с учетом требований пункта 2.2 настоящего Положения.

Начисление доходов по выданным банковским гарантиям в части, относящейся к текущему месяцу, в последний календарный день месяца, дату окончания действия банковской гарантии отражается бухгалтерской записью:

Дебет счета N 47501 «Расчеты по выданным банковским гарантиям»

Кредит счета N 70601 «Доходы» (в ОФР по символам раздела 7 «Комиссионные и аналогичные доходы» части 2 «Операционные доходы»).

Вознаграждения за выдачу банковской гарантии, признанные иными кредитными организациями несущественными, единовременно отражаются на балансовом счете по учету доходов.

Критерии существенности разрабатываются с учетом пункта 7 МСФО (IAS) 1 и утверждаются иными кредитными организациями в учетной политике.

3.4.4. Отрицательная разница между ценой сделки и справедливой стоимостью обязательства по договору банковской гарантии при первоначальном признании отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47803 «Прочие расходы» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47448 «Корректировки, увеличивающие стоимость обязательства по договору банковской гарантии».

Положительная разница между ценой сделки и справедливой стоимостью обязательства по договору банковской гарантии при первоначальном признании отражается бухгалтерской записью:

Дебет счета N 47467 «Корректировки, уменьшающие стоимость обязательства по договору банковской гарантии»

Кредит счета N 70601 «Доходы» (в ОФР по символу 28803 «Прочие доходы» раздела 8 «Прочие операционные доходы» части 2 «Операционные доходы»).

Информация об изменениях:

3.4.5. После первоначального признания обязательства по договору банковской гарантии корректировка его стоимости, определенной в соответствии с пунктом 3.2 настоящего Положения, с периодичностью, установленной пунктом 1.5 настоящего Положения, осуществляется следующим образом.

Отрицательная разница между ценой сделки и справедливой стоимостью обязательства по договору банковской гарантии при первоначальном признании отражается на балансовом счете по учету доходов равномерно (исходя из срока действия договора банковской гарантии) бухгалтерской записью:

Дебет счета N 47448 «Корректировки, увеличивающие стоимость обязательства по договору банковской гарантии»

Кредит счета N 70601 «Доходы» (в ОФР по символу 28803 «Прочие доходы» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Положительная разница между ценой сделки и справедливой стоимостью обязательства по договору банковской гарантии при первоначальном признании отражается на балансовом счете по учету расходов равномерно (исходя из срока действия договора банковской гарантии) бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47803 «Прочие расходы» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47467 «Корректировки, уменьшающие стоимость обязательства по договору банковской гарантии».

3.4.6. Списание суммы банковской гарантии по истечении срока выданной банковской гарантии или исполнения обязательств по договору банковской гарантии отражается бухгалтерской записью:

Дебет счета N 91315 «Выданные банковские гарантии и поручительства»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

3.4.7. Исполнение кредитной организацией обязательства по выданным банковским гарантиям (предъявление бенефициаром требования об уплате денежной суммы) отражается бухгалтерской записью:

Дебет счета N 60315 «Суммы, выплаченные по предоставленным банковским гарантиям и поручительствам»

Кредит счетов по учету денежных средств.

Одновременно сумма произведенной выплаты по договору банковской гарантии отражается бухгалтерской записью:

Дебет счета N 91315 «Выданные банковские гарантии и поручительства»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Резерв на возможные потери по суммам, уплаченным по выданным банковским гарантиям, отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам раздела 7 «Расходы по формированию резервов на возможные потери» части 3 «Процентные расходы, расходы от корректировок и расходы по формированию резервов на возможные потери»)

Кредит счета N 60324 «Резервы на возможные потери».

Корректировка (увеличение) сформированного резерва на возможные потери по суммам, уплаченным по выданным банковским гарантиям, до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам раздела 8 «Корректировки, увеличивающие процентные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» части 3 «Процентные расходы, расходы от корректировок и расходы по формированию резервов на возможные потери»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери по суммам, уплаченным по выданным банковским гарантиям, до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символам раздела 7 «Корректировки, увеличивающие процентные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» части 1 «Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери»).

3.4.8. Получение кредитной организацией возмещения от принципала в сумме оплаченного ранее требования отражается бухгалтерской записью:

Дебет счетов по учету денежных средств

Кредит счета N 60315 «Суммы, выплаченные по предоставленным банковским гарантиям и поручительствам».

Восстановление резерва на возможные потери по суммам, уплаченным по выданным банковским гарантиям, отражается бухгалтерской записью:

Дебет счета N 60324 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам раздела 5 «Доходы от восстановления (уменьшения) резервов на возможные потери» части 1 «Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери»).

Восстановление суммы оценочного резерва под ожидаемые кредитные убытки, отраженной ранее на счетах по учету корректировок резервов на возможные потери, осуществляется бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символам раздела 7 «Корректировки, увеличивающие процентные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» части 1 «Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери»).

В случае если принципал не производит возмещения оплаченной суммы в установленный срок, требования переносятся на счет по учету просроченной задолженности по предоставленным (размещенным) денежным средствам бухгалтерской записью:

Дебет счета по учету просроченной задолженности по предоставленным (размещенным) денежным средствам

Кредит счета N 60315 «Суммы, выплаченные по предоставленным банковским гарантиям и поручительствам».

Резерв на возможные потери, сформированный ранее по суммам, уплаченным по выданным банковским гарантиям, переносится на счет по учету резервов по просроченной задолженности и отражается бухгалтерской записью:

Дебет счета N 60324 «Резервы на возможные потери»

Кредит счета по учету резервов на возможные потери.

Корректировка (увеличение) сформированного резерва на возможные потери по просроченной задолженности по размещенным денежным средствам до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам раздела 8 «Корректировки, увеличивающие процентные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» части 3 «Процентные расходы, расходы от корректировок и расходы по формированию резервов на возможные потери»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери по просроченной задолженности по размещенным денежным средствам до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символам раздела 7 «Корректировки, увеличивающие процентные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» части 1 «Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери»).

3.4.9. Списание безнадежной и (или) нереальной для взыскания задолженности по оплаченным кредитной организацией банковским гарантиям осуществляется согласно подпункту 2.21.1 пункта 2.21 настоящего Положения.

3.5. Отражение в бухгалтерском учете обязательств по предоставлению денежных средств путем открытия заемщику кредитной линии и в форме овердрафта осуществляется следующим образом.

Открытием кредитной линии является заключение соглашения (договора), на основании которого заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств при том условии, что общая сумма предоставленных заемщику денежных средств не превышает максимального размера, предусмотренного соглашением (договором) (лимит выдачи), либо размер единовременной задолженности заемщика не превышает предусмотренных соглашением (договором) пределов (лимит задолженности), либо в соответствующее соглашение (договор) включаются оба условия (лимит выдачи и лимит задолженности) с целью ограничения размера денежных средств, предоставляемых заемщику в рамках открытой ему кредитной линии.

Информация об изменениях:

3.5.1. Операции по размещению денежных средств по соглашению (договору) об открытии кредитной линии, предусматривающему установление заемщику лимита выдачи, осуществляются следующим образом.

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств».

Резерв на возможные потери по обязательствам по предоставлению денежных средств отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

При предоставлении заемщику денежных средств в рамках открытой кредитной линии на указанную сумму осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Восстановление резерва на возможные потери по обязательствам по предоставлению денежных средств на сумму выданного кредита отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

При погашении (полном или частичном) суммы основного долга по размещенным денежным средствам, предоставленным в рамках открытой кредитной линии, неиспользованный лимит выдачи на счете N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств» не восстанавливается.

При прекращении действия соглашения (договора) об открытии кредитной линии (в случае если заемщик не в полной сумме использовал определенный соответствующим договором лимит выдачи) осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Информация об изменениях:

3.5.2. Операции по размещению денежных средств по соглашениям (договорам) об открытии кредитной линии, предусматривающим установление заемщику лимита задолженности, отражаются следующим образом.

В дату возникновения в связи с заключением соглашения (договора) об открытии кредитной линии условных обязательств, определяемых в соответствии с пунктом 10 МСФО (IAS) 37, сумма установленного заемщику лимита задолженности отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств».

Резерв на возможные потери по обязательствам по предоставлению денежных средств отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

При предоставлении заемщику денежных средств в рамках открытой кредитной линии осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Восстановление резерва на возможные потери по обязательствам по предоставлению денежных средств на сумму размещенных денежных средств отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Погашение (полное или частичное) заемщиком суммы основного долга по размещенным денежным средствам, предоставленным в рамках открытой кредитной линии, отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств».

При прекращении действия соглашения (договора) об открытии кредитной линии осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Информация об изменениях:

3.5.3. Операции по предоставлению денежных средств в форме овердрафта отражаются в бухгалтерском учете следующим образом.

Предоставлением денежных средств в форме овердрафта является заключение соглашения (договора), на основании которого осуществляется кредитование счета клиента (овердрафт) при отсутствии или недостаточности на нем денежных средств в пределах установленного в соглашении (договоре) лимита.

Одновременно сумма установленного заемщику лимита по предоставлению денежных средств в форме овердрафта отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств».

Резерв на возможные потери по обязательствам по предоставлению денежных средств отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символам подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета N 47425 «Резервы на возможные потери».

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Кредит счета N 70601 «Доходы» (в ОФР по символу 28205 «Корректировки, увеличивающие операционные доходы, на разницу между резервами на возможные потери и оценочными резервами под ожидаемые кредитные убытки» подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

При списании денежных средств с банковского счета заемщика сверх имеющегося на нем остатка образовавшееся на конец операционного дня дебетовое сальдо по банковскому счету заемщика отражается бухгалтерской записью:

Кредит счетов по учету денежных средств.

Одновременно осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Восстановление резерва на возможные потери по обязательствам по предоставлению денежных средств на сумму размещенных денежных средств отражается бухгалтерской записью:

Дебет счета N 47425 «Резервы на возможные потери»

Кредит счета N 70601 «Доходы» (в ОФР по символам подраздела 2 «Доходы от восстановления (уменьшения) сумм резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 8 «Другие операционные доходы» части 2 «Операционные доходы»).

Корректировка (увеличение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета N 70606 «Расходы» (в ОФР по символу 47305 «Корректировки, увеличивающие операционные расходы, на разницу между оценочными резервами под ожидаемые кредитные убытки и резервами на возможные потери» подраздела 3 «Расходы по формированию (доначислению) резервов на возможные потери, оценочных резервов под ожидаемые кредитные убытки» раздела 7 «Другие операционные расходы» части 4 «Операционные расходы»)

Кредит счета по учету корректировок резервов на возможные потери.

Корректировка (уменьшение) сформированного резерва на возможные потери до суммы оценочного резерва под ожидаемые кредитные убытки отражается бухгалтерской записью:

Дебет счета по учету корректировок резервов на возможные потери

Погашение (полное или частичное) заемщиком задолженности по основному долгу по размещенным денежным средствам отражается бухгалтерской записью:

Дебет счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кредит счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств».

При прекращении действия соглашения (договора), на основании которого осуществляется кредитование счета клиента (овердрафт), осуществляется бухгалтерская запись:

Дебет счета N 91317 «Условные обязательства кредитного характера, кроме выданных гарантий и поручительств»

Кредит счета N 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

3.5.4. Операции по предоставлению денежных средств в рамках соглашения (договора) об открытии кредитной линии и в форме овердрафта отражаются в бухгалтерском учете на балансовых счетах аналогично требованиям, установленным в главе 2 настоящего Положения, с учетом следующего.

В случае открытия заемщику кредитной линии аналитический учет предоставленных денежных средств ведется на лицевых счетах, открываемых в разрезе каждой части выданного кредита на балансовых счетах, соответствующих фактическому сроку предоставления денежных средств.

В случае если фактический срок размещения отдельных частей выданного кредита приходится на один и тот же временной интервал при отражении задолженности по балансовым счетам второго порядка, указанные отдельные части могут учитываться кредитной организацией на одном лицевом счете соответствующего балансового счета второго порядка.

Отражение в бухгалтерском учете стоимости обязательства по предоставлению денежных средств по процентной ставке ниже рынка осуществляется на счете N 47503 «Обязательства по предоставлению денежных средств» аналогично требованиям, установленным подпунктами 3.4.4 и 3.4.5 пункта 3.4 настоящего Положения.