где в счете указывается расчетный счет получателя

Что такое платежные реквизиты

Платежные реквизиты – сведения, необходимые для перечисления денежных средств. При этом имеются в виду данные не только получателя платежа, но и самого плательщика.

Для осуществления денежного перевода требуются следующие сведения о получателе:

— наименование. Как правило, используется название организации или Ф. И. О. индивидуального предпринимателя полностью;

— номер расчетного счета. Не указывается только в том случае, если получателем является банк;

— наименование банка получателя. Если денежные средства предназначаются государственному органу, то в данном разделе будет указано территориальное управление Банка России;

— корреспондентский счет банка получателя. Не указывается для счетов государственных структур, открытых непосредственно в Банке России;

— индивидуальный номер налогоплательщика (ИНН);

— код причины постановки на учет (КПП).

Кроме того, для осуществления платежей в бюджет требуется код бюджетной классификации (КБК).

Со стороны отправителя денежных средств к платежным реквизитам относятся:

— наименование организации или Ф. И. О. частного лица или индивидуального предпринимателя;

— номер расчетного счета, с которого производится трансакция. Может не потребоваться только в том случае, если перевод осуществляется без открытия счета;

— наименование банка плательщика;

— корреспондентский счет банка;

— банковский идентификационный код (БИК);

— индивидуальный номер налогоплательщика (ИНН);

Счет получателя и номер карты

Многие граждане, далекие от банковской сферы, путаются в понятиях и терминах. Некоторые полагают, номер карты — это и есть номер счета, но это ошибочное мнение. Это кардинально разные реквизиты, выполняющие различные задачи. Кроме того, любая банковская карта так или иначе имеет и счет, и номер.

Что такое счет получателя и номер карты, по каким реквизитам лучше делать перевод, как выполняется операция. Что вообще означают эти цифры. На Бробанк.ру — полное разъяснение вопроса и важные аспекты, которые нужно учесть.

Чем отличается номер карты и номер счета

Номер карты — это числовой набор, расположенный на лицевой стороне пластика. Это строго индивидуальный номер, другого точно такого же нет. Обычно набор состоит из 16-ти цифр. У некоторых граждан до сих пор имеются на руках карты Маэстро, их номер состоит из 18 знаков.

Фактически это числовой набор, который привязан к конкретному банку, к конкретному человеку и именно этой карте. Его можно использовать для выполнения некоторых финансовых операций, например, для получения переводов.

Номер счета — это уже часть банковских реквизитов. Именно к счетам банки привязывают карточные продукты, часто называя их карточными счетами. У любого пластика есть и номер, и счет, как часть реквизитов. Полные реквизиты обычно используются для передачи в какие-то инстанции, для получения переводов от юридических лиц.

Номер карты и расчетный счет — это разные реквизиты, но они вместе принадлежат карточке. Совершать приходные операции можно и по тому, и по другому.

Что означает номер на пластике

Российские банки преимущественно выпускают платежные средства Виза и Мастеркард, номера которых состоят из 16 чисел. Это международные финансовые инструменты, поэтому в каждой обслуживаемой стране карты имеют идентичный вид. И карточки МИР от Национальной ПС тоже приведены к аналогичному знаменателю, выглядят точно так же.

Номер карты отражен на лицевой стороне пластика, он имеет вид 1111 2222 3333 4444. И в каждом числе кроется важная информация:

Вот и получается, что идентичных номеров в мире просто не встречается. И если нужно определить, какой банк выпустил пластик, можно воспользоваться бесплатными онлайн-сервисами, которые моментально предоставляют информацию.

Что можно делать с номером

Если вы хотите получить на карту какое-то пособие, оформить пенсию, получить перевод от юридического лица, просто номер не примут. Государственные структуры и предприниматели работают только с полными реквизитами. По номеру совершаются только простые транзакции:

В основном номер карты используется только для переводов между физическими лицами. Это самый простой вариант перекинуть кому-то деньги. Таким образом средства поступают на нужную карточку моментально, чего нельзя сказать о переводах по полным реквизитам счета.

Номер счета банковской карты

Если клиент обращается в банк за выпуском карты, то в первую очередь на его имя регистрируется счет. И уже потом к нему прикрепляется платежное средство. Часто его еще называют карточный счет — это реквизиты, которые привязаны к конкретному пластику. Точнее, пластик к ним привязан.

Если сравнить номер карты и счета, то последний будет более объемным, он состоит уже из 20 цифр, и каждая несет определенную информацию. Расшифровка такая:

То есть номер счета платежной карты как бы дополняет номер карточки, дает несколько больше информации о владельце. Например, это может быть не простая дебетовая карта, а бизнес-пластик юридического лица, о чем и скажет номер. Также будет понятно, какая валюта используется.

Операции с банковским счетом

Специальный карточный счет Сбербанка или любого другого банка — это и есть простой лицевой или расчетный счет. Обычно он используется для передачи в какие-то инстанции. Например, когда человек оформляет пенсию, пособия, ждет перевода от юридического лица. При написании заявления на перевод зарплаты на карту тоже нужны полные реквизиты прикрепленного к ней счета.

Переводы на счета всегда идут гораздо дольше, чем отправления по номерам карт. Это буду уже межбанковские переводы, которые выполняются за 2-3 рабочих дня.

Чтобы выполнить транзакцию, одного счета мало, нужно получить в банке полные реквизиты, в которые входят:

То есть сам номер счет — это только часть “адреса”. Чтобы платеж дошел, нужны полные реквизиты. Их можно получить в банке, в банкомате или в офисе обслуживающего банка.

Номер карты и номер счета — одно и тоже?

Некоторые граждане полагают, что номер счета и номер карты совпадают, что это одно и то же значение. Но это ошибка, это разные реквизиты карточки. И то, что отображено на пластике, вообще не совпадает с актуальными реквизитами карточного счета.

Как узнать номер счета карты Сбербанка

Перевод на карту Сбербанка можно без проблем совершить и просто по номеру, который на ней расположен. Платеж дойдет моментально, иные сведения для выполнения транзакции не нужны. Если же нужны реквизиты для передачи какой-то фирме или государственной инстанции, Сбербанк предлагает четыре способа:

Банковская карта и счет — несколько разные вещи. Счет без пластика существовать может, а вот карточка без привязанного счета — нет. Но оба эти реквизита можно использоваться для работы с пластиком. И помните, что номер карты и лицевой счет — это не одно и то же.

Источник информации:

Комментарии: 7

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Ирина, добрый день. Подробности операции можно узнать в личном кабинете мобильного или Интернет-банка. Также можно обратиться в службу поддержки банка, выпустившего вашу карту (позвонив по номеру горячей линии, написав в чат), или банка, чье наименование указано в СМС. Только не перезванивайте по номеру, указанному в сообщении, поскольку есть вероятность, что это — мошенническая рассылка.

Как узнать получателя карты

Уважаемый Сергей, перед подтверждением платежа система предоставит данные получателя платежа.

Уважаемый Михаил, вы можете класть деньги на карту и списания будут производиться автоматически.

Чем отличается расчетный счет от лицевого?

Расчетный счет открывают, чтобы вести бизнес, а лицевой счет — более широкое понятие

Леонид Яковлев

Читатель Антон спрашивает: «Слышал, что бывает лицевой и расчетный счет. Какая между ними разница? Для бизнеса лучше открыть и лицевой, и расчетный счет? Или нужен один?»

Через расчетный счет можно вести бизнес, а через лицевой нельзя

Лицевой счет и расчетный счет — разные понятия. На расчетный можно получить деньги от клиентов или закупить товар. А лицевой счет можно использовать только для хранения денег, перечисления зарплат и получения кредитов. Бывает, что кредит с лицевого можно перечислить на расчетный счет, но это обычно невыгодно.

Разобрали в таблице, в чем заключается разница между расчетным и лицевым счетом.

| Расчетный счет | Лицевой счет | |

|---|---|---|

| Кто пользуется | Предприниматели и компании | Предприниматели, компании и физические лица |

| Для чего нужен | Ведение бизнеса: получать, тратить и хранить деньги |

Физлицами: хранить деньги, платить за ЖКХ, интернет и связь

Государству: следить за тратами бюджетных учреждений

Дальше подробно рассказываем про лицевой и расчетный счет.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

Что такое расчетный счет

Расчетный счет — это банковский счет для компаний, ИП и НКО. На расчетный счет приходят доходы: деньги от партнеров и клиентов. А еще — другие поступления, например авансы или займы, которые вам вернули.

С этого же счета можно тратить деньги бизнеса: оплачивать поставки товара, аренду офиса, работу сотрудников и налоги. Получается, что все денежные потоки бизнеса проходят через расчетный счет.

К расчетному счету можно подключить разные сервисы. Например, торговый эквайринг, чтобы принимать оплату картами в магазине, или бизнес-карту, чтобы ИП мог расплачиваться прямо с расчетного счета где угодно. Условия по подключению дополнительных опций у каждого банка свои.

Как открыть расчетный счет

Кто может открыть расчетный счет. Его могут открыть все, кто ведет бизнес: индивидуальные предприниматели и компании разных форм собственности. Еще расчетный счет могут открыть НКО, чтобы принимать на него пожертвования и оплачивать текущие расходы.

Открыть расчетный счет не смогут физлица и самозанятые без статуса ИП.

Какие документы нужны для открытия расчетного счета. Набор документов зависит от того, кто открывает счет, и от конкретного банка. Обычно нужны такие документы.

Порядок открытия расчетного счета зависит от конкретного банка.

Если открываете расчетный счет в банках, которые ориентируются на офлайн-обслуживание, процедура открытия предполагает посещение офиса. Нужно прийти в отделение банка с пакетом документов и написать заявление, менеджер оформит документы и откроет расчетный счет.

Если открываете расчетный счет онлайн, процедура открытия проще. Нужно заполнить заявку на сайте, а затем передать представителю банка документы в любом удобном для вас месте — он приедет сам в назначенное время.

Что такое лицевой счет

Понятие «лицевой счет» более широкое — обычно это цифры, которые обозначают внутренний номер пользователя в системе.

Если вы придете в банк и просто попросите открыть такой счет, скорее всего, сотрудники не поймут, что вы имеете в виду. В разных сферах под лицевым счетом понимают разное, рассмотрим на примерах.

Примеры лицевых счетов в госсфере. В пенсионном фонде есть индивидуальные лицевые счета. На них начисляется пенсия. СНИЛС — это номер этого счета.

ЕЛС — единый лицевой счет. Его используют в системе ГИС ЖКХ, чтобы оплачивать коммунальные услуги.

Еще подобные счета используют на таможне. Импортеры или таможенные брокеры кладут деньги на лицевой счет таможни, чтобы уплатить пошлины и сборы. Такой счет позволяет ускорить процесс для всех, кто перевозит товар через таможню: не надо формировать платежку каждый раз.

Лицевые счета есть у школ, больниц и других бюджетных учреждений. Федеральное казначейство открывает их для всех, кому поступают бюджетные деньги, чтобы отслеживать, кто и куда отправляет платежи.

Примеры лицевых счетов в телекоммуникациях. Сотовый оператор открывает лицевой счет клиенту, чтобы тот мог перечислять туда деньги и платить за связь и интернет.

Интернет-провайдер открывает лицевой счет, чтобы клиент мог перечислять деньги и платить за интернет и аренду роутера.

Примеры лицевых счетов в бухгалтерии. В компаниях иногда ведут лицевой счет для каждого сотрудника — в трудовом праве это называется форма Т-54. В него вписывают все о зарплате сотрудника: например, сколько часов отработал и сколько получит за это.

Примеры лицевых счетов в банках. В банке лицевым счетом обычно называют последние семь цифр расчетного счета.

Когда в банке дают кредит для бизнеса или физлиц, открывают лицевой счет, на который перечисляют деньги.

Компания оформляет в банке зарплатный проект, и банк открывает лицевые счета каждому работнику, чтобы они могли получить на них зарплаты.

Лицевым счетом иногда называют депозитный счет — отдельный счет для бизнеса или физлица, на котором можно хранить деньги и получать за это проценты.

Как открыть лицевой счет

Порядок открытия лицевого счета зависит от того, для чего он нужен. Давайте разберем два примера.

Лицевой счет для сим-карты может открыть любой человек с паспортом. Для этого от самого физлица ничего не нужно: после покупки сим-карты мобильный оператор откроет лицевой счет автоматически.

Набор документов при открытии лицевого счета в каждом случае тоже будет разный.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

Расчетный счет: что это такое, как выглядит и что означает — определение понятия, формат, открытие и ведение

В этой статье мы рассмотрим, что это такое — расчетный счет кредитной и не только организации в банке. Это не просто деньги, которые клиент принес в кассу и попросил контролировать. Большую часть времени средства находятся в безналичном виде, в качестве записей на регистрах. Владеть им может не только физлицо, но и любое юридическое лицо, которому необходимо хранить где-то свою прибыль и выполнять различные операции. Множество фирм каждый день выписывает чеки, создает поручения и берет кредиты. Во всем этом участвует р/с, который контролируется налоговой инспекцией. Давайте разберемся, как все работает.

Определение расчетного, действующего для всех, банковского счета клиента: что это за продукт и для чего

В реквизитах любой компании можно найти строчку — р/с. Этот вопрос появляется у большинства начинающих предпринимателей, которые только собрались взаимодействовать с крупным бизнесом.

Еще при регистрации юрлица, а иногда и ИП, обязательным будет открытие и функционирование р/с. Большинство банков предлагает по несколько разных программ обслуживания, среди которых смогут себе подобрать удобный тариф как огромные корпорации, так и мелкие, начинающие предприятия. Сложно только разобраться, что с ним делать.

Расчетные счета открываются организациями для разных целей — хранения денежных средств, расчетов с контрагентами и платежей, связанных с деятельностью.

Это основной способ, чтобы идентифицировать конкретное ИП или фирму, ведь каждому р/с присваивается свой уникальный номер учетной записи. Это важная часть банковских реквизитов.

Кроме того, это инструмент для ведения коммерческой деятельности. Сюда приходит вся выручка, отсюда отправляются налоги и взносы в государственный фонд, а также все остальные операции. Давайте подробнее остановимся на этом вопросе.

Как выглядит и для чего может оказаться предназначен основной действующий для всех расчетный счет банка

Проще всего понять, что это такое, если изучить, для каких целей используется. Вот главные направления:

Кроме того, по закону запрещено легально функционировать без р/с всем ООО, АО, ЗАО и другим юрлицам. Для ИП это чаще все же добровольное дело, но в некоторых видах предприятий это тоже обязательно. Например, если он желает иметь эквайринговый терминал, то средства с него могут приходить на р/с.

Открытие доступно не только бизнесменам, но и физическим лицам, однако для них это называется текущим.

Стоит отметить, что пользоваться этим лицевым счетом можно исключительно в рамках деятельности фирмы. На личные нужды тратить его нельзя.

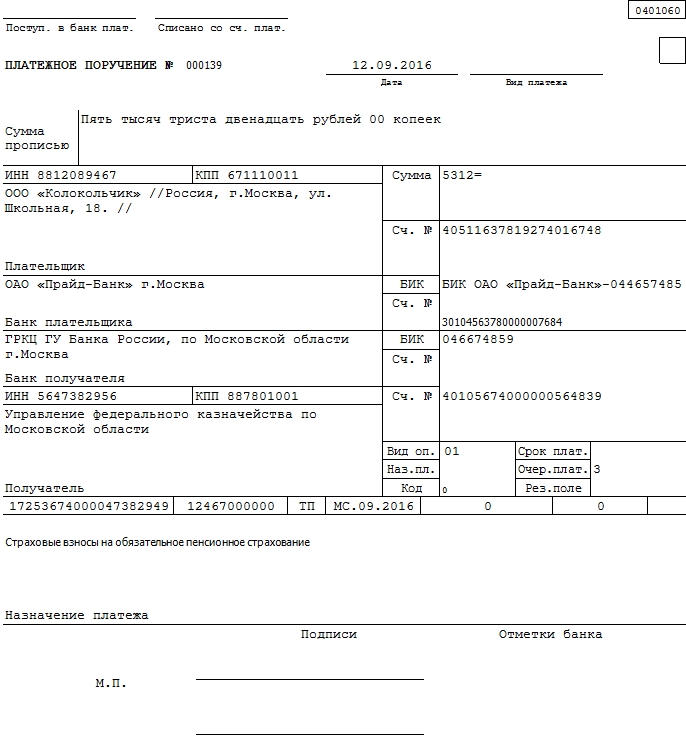

Платёжное поручение. Пошаговая инструкция заполнения

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

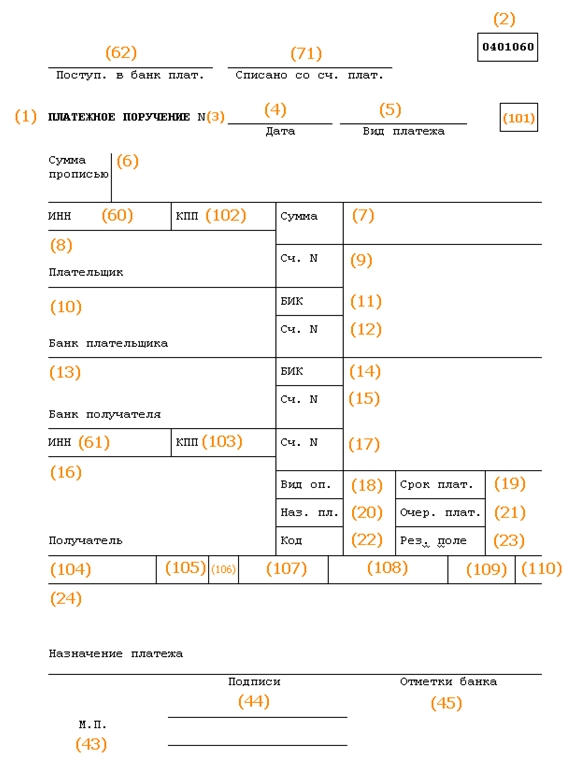

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.