задаток или обеспечительный платеж в чем разница

Обеспечительный платеж vs задаток: сходства и различия

Обеспечительный платеж vs задаток: сходства и различия

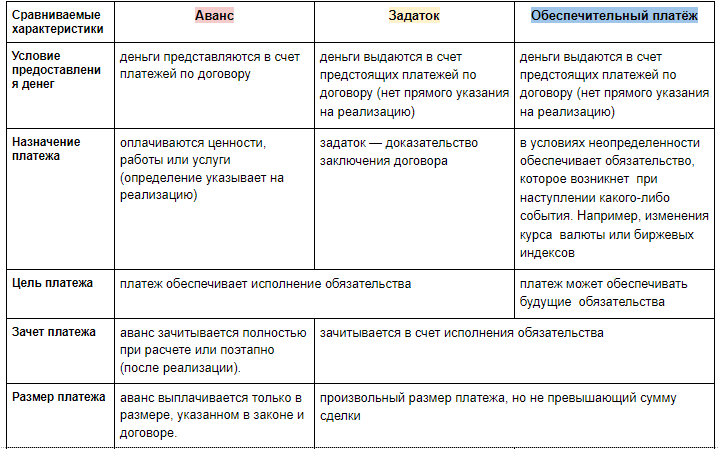

Обеспечительным платежом признается денежная сумма, вносимая одной из сторон в пользу другой стороны по их соглашению для обеспечения исполнения денежного обязательства, в том числе обязанности возместить убытки или уплатить неустойку в случае нарушения договора, и обязательства, возникшего из сделки с производными финансовыми инструментами (п. 2 ст. 1062 ГК РФ).

Суть конструкции состоит в том, что одна из сторон договора в обеспечение возможных денежных обязательств перед кредитором вносит ему вперед определенную сумму в качестве «депозита», из которого кредитор вправе удержать соответствующие суммы в случае, если основания для их уплаты в будущем все-таки возникнут.

Задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения (п. 1 ст. 380 ГК РФ).

Задаток, так же как и обеспечительный платеж, выполняет обеспечительную функцию (в случае возникновения оснований для исполнения денежного обязательства оно может быть удовлетворено кредитором из суммы задатка). Однако в отличие от обеспечительного платежа, который гарантирует только интересы кредитора, задаток гарантирует интересы обеих сторон: если за неисполнение обязательства ответственна предоставившая задаток сторона, он остается у другой стороны, но если за неисполнение обязательства ответственна сторона, получившая задаток, она обязана уплатить другой стороне двойную сумму задатка (п. 2 ст. 381 ГК РФ). Правила об обеспечительном платеже такую возможность не допускают. И задаток, и обеспечительный платеж выполняют также платежную функцию, поскольку при определенных обстоятельствах зачитываются в счет исполнения обеспечиваемого обязательства.

Задаток и обеспечительный платеж можно использовать в денежных обязательствах

Буквальное толкование п. 1 ст. 380 ГК РФ позволяет сделать вывод о том, что задатком могут обеспечиваться любые денежные договорные обязательства. В этой связи не могут быть обеспечены задатком неденежные обязательства (например, обязательства из договора мены), деликтные обязательства, обязательства из неосновательного обогащения и т. д.

Как уже было сказано ранее, задаток выдается стороной в счет причитающихся с нее платежей по договору. В законе четко не определено, в счет каких именно платежей перечисляется задаток. Однако в абз. 2 п. 2 ст. 381 ГК РФ сказано, что сверх сумм задатка ответственная за неисполнение договора сторона обязана возместить другой стороне убытки с зачетом суммы задатка, если в договоре не предусмотрено иное. Таким образом, стороны вправе самостоятельно определить круг таких платежей.

Судебная практика подтверждает, что контрагенты по-разному подходят к закреплению данного вопроса в тексте соглашения о задатке. В некоторых случаях стороны предусматривают, что получатель задатка одновременно имеет право и на сумму неустойки, задолженности, иные убытки (постановления ФАС Московского округа от 31.01.2006, 24.01.2006 № КГ-А40/14042-05 по делу № А40-37373/05-82-275, Девятого арбитражного апелляционного суда от 22.11.2005, 14.11.2005 № 09АП?12591/05-ГК по делу № А40-37373/05-82-275). В других случаях в договоре закрепляют право получателя задатка списывать из этой суммы задолженности и штрафы, то есть задаток как отдельная сумма платежа у получателя задатка не остается (постановление ФАС Дальневосточного округа от 30.01.2007, 23.01.2007 № Ф03-А73/06-1/5461 по делу № А73-17023/2005-51). Судами подобные условия не признаются недействительными.

Долгое время в судебной практике спорным оставался вопрос о возможности обеспечения задатком обязательств из предварительных договоров. Высший арбитражный суд РФ придерживался позиции, согласно которой предварительный договор не содержит денежных обязательств, которые могли бы быть обеспечены задатком (напомним, что в силу ст. 429 ГК РФ предварительный договор содержит лишь обязательство заключить в будущем основной договор на условиях, предусмотренных предварительным договором). По мнению ВАС РФ, при незаключении основного договора обязательства из предварительного договора считаются прекращенными, в этой связи основания для взыскания задатка в двойном размере отсутствуют (см., например, постановление Президиума ВАС РФ от 19.01.2010 № 13331/09 по делу № А40-59414/08-7-583, Определение ВАС РФ от 29.03.2013 № ВАС?3157/13 по делу № А40-139849/10-60-903 и др.).

Верховный суд РФ придерживался иной позиции: ГК РФ не исключает возможности обеспечения задатком предварительного договора (ст. 429 ГК РФ). Денежным в данном случае, по мнению ВС РФ, являлось одно из обязательств покупателя по основному договору, в зачет которого и поступила бы внесенная покупателем сумма задатка в случае заключения договора. Таким образом, задаток выполняет и платежную функцию (см., например, определения ВС РФ от 22.07.2008 № 53-В08-5, от 13.11.2012 № 11-КГ12-20).

В настоящее время ст. 380 ГК РФ дополнена п. 5, прямо предусматривающим возможность обеспечения задатком исполнения обязательства по заключению основного договора на условиях, предусмотренных предварительным договором.

Обеспечительный платеж, как отмечалось, также обеспечивает исполнение:

денежных обязательств, включая обязанность возместить убытки или уплатить неустойку в случае нарушения договора;

обязанность стороны или сторон сделки уплачивать денежные суммы в зависимости от изменения цен на товары, ценные бумаги, курса соответствующей валюты, величины процентных ставок, уровня инфляции или от значений, рассчитываемых на основании совокупности указанных показателей, либо от наступления иного обстоятельства, которое предусмотрено законом и относительно которого неизвестно, наступит оно или не наступит (п. 2 ст. 1062 ГК РФ).

Таким образом, обеспечительный платеж может обеспечивать исполнение любых денежных обязательств. Обеспечительным платежом может быть обеспечено также обязательство, которое возникнет в будущем (п. 1 ст. 381.1 ГК РФ).

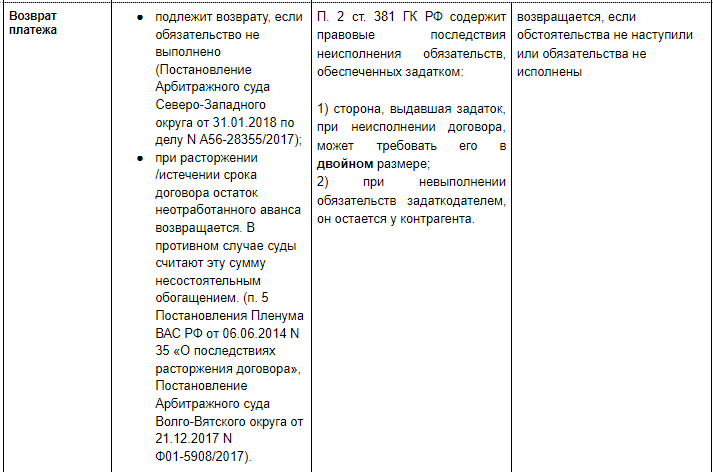

Обеспечительный платеж можно внести не деньгами

Задаток может вноситься только в денежной форме (п. 1 ст. 380 ГК РФ). Суды расценивают данное требование как предопределенное самой природой задатка как вида обеспечения (определения ВС РФ от 28.01.2015 № 310-ЭС14-7495 по делу № А36-4126/2013, КС РФ от 23.06.2015 № 1384-О).

Анализ судебной практики показывает, что суды по-разному оценивают последствия исполнения соглашения о задатке в неденежной форме. Например, внесение задатка в неденежной форме рассматривается в судебной практике как нарушение требований к порядку проведения торгов (Определение ВАС РФ от 13.02.2008 № 2146/08 по делу № А79-1642/2007). Внесение суммы задатка частично в виде денежной суммы, частично в неденежной форме не признается судами внесением задатка в полном объеме (постановление ФАС Центрального округа от 28.10.2014 по делу № А36-4126/2013, Определение ВС РФ от 28.01.2015 № 310-ЭС14-7495 по делу № А36-4126/2013).

Вместе с тем при рассмотрении требований о признании соглашения о задатке, исполненного в неденежной форме, недействительным суды исходят из того, что сама по себе передача задатка в неденежной форме (в частности, передача векселя) по соглашению о задатке не свидетельствует о недействительности соглашения, лежащего в основе передачи задатка. Вопрос о последствиях принятия векселя в счет уплаты задатка подлежит исследованию при рассмотрении спора об исполнении обеспечиваемого соглашения (постановление ФАС Волго-Вятского округа от 30.09.2009, Определение ВАС РФ от 21.12.2009 № ВАС?16330/09 по делу № А29-2175/2009).

Обеспечительный платеж по общему правилу вносится в денежной форме, как и задаток (ст. 381.1 ГК РФ). Однако ст. 381.2 ГК РФ допускает и неденежную форму обеспечения, к которой также применяются правила об обеспечительном платеже: подлежащие передаче по обеспечиваемому обязательству акции, облигации, иные ценные бумаги или вещи, определенные родовыми признаками.

Соглашение о задатке независимо от суммы задатка должно быть совершено в письменной форме (п. 2 ст. 380 ГК РФ). Требований к форме соглашения об обеспечительном платеже ГК РФ не содержит, в этой связи они должны определяться в соответствии с общими требованиями гражданского законодательства к форме сделок (ст. 158 ГК РФ).

Удержание обеспечительного платежа не всегда требует нарушений

Задаток и обеспечительный платеж, которые выполняют помимо обеспечительной также и платежную функцию, при определенных обстоятельствах могут быть удержаны кредитором для удовлетворения своих требований.

Задаток остается у кредитора в обеспечиваемом обязательстве, если лицо, предоставившее задаток (задаткодатель), ответственно за неисполнение договора (п. 2 ст. 381 ГК РФ). Сумма обеспечительного платежа остается у кредитора и засчитывается в счет исполнения соответствующего обязательства при наступлении обстоятельств, предусмотренных договором. Иными словами, обеспечительный платеж может быть удержан кредитором и при отсутствии нарушений договора со стороны должника, в случае возникновения, например, дополнительных обязательств, предусмотренных договором.

Необходимо отметить, что задаток согласно буквальному толкованию п. 2 ст. 381 ГК РФ проявляет свою обеспечительную функцию только в случае неисполнения обеспечиваемого обязательства и не распространяется на случаи ненадлежащего исполнения обязательств. Тот же вывод подтверждается судебной практикой при разрешении споров об истребовании двойной суммы задатка у его получателя. В частности, в случае частичного исполнения последним своих обязательств суды отказывают во взыскании, руководствуясь тем, что задаток обеспечивает исполнение обязательств полностью и правила о задатке не применяются при ненадлежащем исполнении обязательства получателем задатка (определения ВАС РФ от 13.04.2012 № ВАС?3523/12 по делу № А40-121988/10-6-1018, от 25.03.2011 № ВАС?2819/11 по делу № А40-47812/10-109-367, постановления Президиума ВАС РФ от 16.05.2006 № 15642/05 по делу № А32-7502/2005-26/325, ФАС Поволжского округа от 13.06.2007 по делу № А12-11128/06-С55, Северо-Западного округа от 27.10.2004 № А05-2537/04-18).

Практики о возврате обеспечительного платежа пока нет

Задаток подлежит возврату в соответствии с п. 1 ст. 381 ГК РФ при прекращении обязательства до начала его исполнения по соглашению сторон либо вследствие невозможности исполнения (ст. 416 ГК РФ).

Судебная практика двояко подходит к толкованию данной нормы: в одних решениях суды соглашаются с допустимостью возврата задатка в случаях, не предусмотренных ГК РФ, но определенных сторонами в договоре, например, при освобождении арендатором занимаемого помещения в установленный договором срок и при отсутствии задолженности по арендной плате (постановление ФАС Восточно-Сибирского округа от 20.05.2008 № А33-13887/07-Ф02-1986/08 по делу № А33-13887/07). В других случаях суды толкуют нормы закона ограничительно и возврат задатка не допускают: например, указывают, что возврат задатка при прекращении обязательства после начала его исполнения не соответствует правовому характеру задатка как одного из способов исполнения обязательства (Определение ВАС РФ от 14.07.2009 № ВАС?8772/09 по делу № А40-34597/08-54-280, постановления ФАС Восточно-Сибирского округа от 04.02.2013 по делу № А19-19205/2011, Московского округа от 18.03.2009 № КГ-А40/693-09 по делу № А40-34597/08-54-280, Северо-Западного округа от 24.12.2004 № А21-1515/04-С2).

Представляется, что в свете правовой позиции, изложенной в постановлении Пленума ВАС РФ от 14.03.2014 № 16 «О свободе договора и ее пределах», положение п. 1 ст. 381 ГК РФ не является императивным, и возврат задатка может осуществляться и в иных случаях, предусмотренных соглашением о задатке.

Обеспечительный платеж возвращается в случае ненаступления в предусмотренный договором срок обеспечиваемого обстоятельства или его прекращения (п. 2 ст. 381.1 ГК РФ). Судебная практика по вопросу о возможном расширении случаев возврата обеспечительного платежа по сравнению со случаями, предусмотренными ГК РФ, не выработана. По всей видимости, суды будут применять подход, аналогичный описанному выше в отношении задатка.

Отличия обеспечительного платежа от сходных юридических конструкций

Обеспечительный платеж во многом схож с иными способами обеспечения исполнения обязательств и юридическими конструкциями: удержанием вещи, залогом, авансом. Однако есть между ними и различия. Удержание представляет собой способ обеспечения исполнения обязательств, при котором кредитор, у которого находится вещь, подлежащая передаче должнику либо лицу, указанному должником, вправе в случае неисполнения должником в срок обязательства по оплате этой вещи или возмещению кредитору связанных с нею издержек и других убытков удерживать ее до тех пор, пока соответствующее обязательство не будет исполнено (п. 1 ст. 359 ГК РФ). Таким образом, различны, в первую очередь, формы обеспечения: удержанию подлежат вещи, подлежащие передаче должнику или иному лицу, а задаток и обеспечительный платеж предоставляются по общему правилу в денежной форме.

Отличие удержания от обеспечительного платежа в неденежной форме состоит в том, что удержание осуществляется кредитором в отношении вещи, находящейся в его распоряжении, в то время как обеспечительный платеж может быть удержан кредитором только в случае его передачи должником.

В силу залога залогодержатель (кредитор по обеспеченному залогом обязательству) имеет право в случае неисполнения или ненадлежащего исполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества (предмета залога) преимущественно перед другими кредиторами залогодателя (лица, которому принадлежит заложенное имущество) (п. 1 ст. 334 ГК РФ). По общему правилу предмет залога остается у залогодателя, если иное не предусмотрено законом или договором (п. 1 ст. 338 ГК РФ).

В отличие от обеспечительного платежа и задатка, которые по общему правилу вносятся в денежной форме, залог денежных средств не допускается (данная правовая позиция, в частности, была сформулирована Президиумом ВАС РФ в постановлении от 02.07.96 № 7965/95).

Отличие залога от обеспечительного платежа в неденежной форме заключается в том, что в качестве обеспечительного платежа могут вноситься акции, облигации, иные ценные бумаги или вещи, определенные родовыми признаками, подлежащие передаче по обеспечиваемому обязательству, то есть составляющие предмет исполнения по обеспечиваемому обязательству. Предметом залога, как правило, выступает имущество, не являющееся предметом исполнения по обеспечиваемому обязательству. Что касается залога товара, проданного в кредит (п. 5 ст. 488 ГК РФ), то он отличается от обеспечительного платежа тем, что обеспечивает обязательство по оплате уже переданной вещи, а не обязательство передать вещь.

В отличие от аванса, обеспечительный платеж вносится не для оплаты стоимости товара, работ или услуг, а для покрытия возможных дополнительных или просто непредопределенных денежных обязательств одной из сторон договора. Задаток же отличается от аванса тем, что выполняет обеспечительную функцию. В случае сомнения в отношении того, является ли сумма, уплаченная в счет причитающихся со стороны по договору платежей, задатком, в частности, вследствие несоблюдения письменной формы соглашения о задатке, эта сумма считается уплаченной в качестве аванса, если не доказано иное (п. 3 ст. 380 ГК РФ).

Обеспечительный платеж: новелла или популярная практика? (Goltsblat BLP)

Не смотря на то, что нормы об обеспечительном платеже впервые включены в ГК РФ, сам институт обеспечительного платежа ранее уже активно применялся на практике. В судебной практике встречаются различные наименования обеспечительного платежа, в том числе гарантийный взнос*(3), депозит*(4), обеспечительный взнос*(5) и иные.

Широкое распространение обеспечительный платеж получил при заключении предварительных договоров, договоров аренды, дистрибьюторских соглашений и договоров поставки.

В настоящей статье мы рассмотрим отличительные особенности обеспечительного платежа, а также выделим ряд преимуществ данного института для кредитора по сравнению с другими способами обеспечения исполнения обязательств, поименованных в ГК РФ.

При написании данной статьи мы опирались на подходы, выработанные судебной практикой применительно к обеспечительному платежу.

1. Отличительные особенности обеспечительного платежа

К отличительным свойствам обеспечительного платежа можно отнести гибкость и эффективность, что крайне важно и актуально в условиях текущей экономической ситуации. В частности, п. 3 ст. 381.1 ГК РФ устанавливает, что договором может быть предусмотрена обязанность соответствующей стороны дополнительно внести или частично возвратить обеспечительный платеж при наступлении определенных обстоятельств. Указанная норма предоставляет сторонам большие возможности для реализации своих бизнес-интересов и позволяет использовать инструмент обеспечительного платежа не только как способ обеспечения исполнения обязательства, но и в других целях.

2. Преимущества обеспечительного платежа по сравнению другими способами обеспечения исполнения обязательств

2.1. Обеспечительный платеж и Неустойка

В этой связи представляется, что наличие обеспечительного платежа в Гражданском кодексе в качестве поименованного способа обеспечения исполнения обязательств позволит исключить такие попытки переквалификаций.

2.2. Обеспечительный платеж и Залог

Важным отличием обеспечительного платежа от залога является то, что обеспечительный платеж (вещь, переданная в качестве обеспечительного платежа) не может оставаться у должника, в то время как предмет залога по общему правилу остается у залогодателя (п. 1 ст. 338 ГК РФ). В связи с этим на практике нельзя исключать возможность утраты залогодателем предмета залога в том числе в отсутствии вины залогодателя и последующую невозможность восстановить или заменить предмет залога. Это очевидно может негативно сказываться на интересах кредитора (залогодержателя).

2.3. Обеспечительный платеж и Удержание

2.4. Обеспечительный платеж и Поручительство

Основное отличие поручительства состоит в том, что договор поручительства предполагает привлечение третьего лица (поручителя) к правоотношениям должника и кредитора. Именно поэтому кредитору прежде чем согласиться на такой способ обеспечения необходимо удостовериться, что поручитель заслуживает доверия и будет в состоянии удовлетворить требования кредитора в случае необходимости. Следовательно, еще на стадии заключения договора требуется провести подготовительную работу по проверке поручителя.

Важным также является то, что поручительство может обеспечивать исполнение крупных, существенных с финансовой точки зрения обязательств, особенно в ситуациях, когда у должника нет возможности изъять большую денежную сумму из оборота и передать ее кредитору.

2.5. Обеспечительный платеж и Независимая гарантия

Если сравнивать независимую гарантию с обеспечительным платежом, то гарантия (особенно гарантия, выдаваемая банками) является более затратным способом с точки зрения времени и средств для должника. В соответствии с действующими нормами (п. 2. ст. 369 ГК РФ) за выдачу банковской гарантии принципал выплачивает гаранту вознаграждение, однако изменениями, вступающие в силу с 1 июня 2015 года, положения о вознаграждении гаранта исключены. При этом, мы полагаем крайне вероятным, что банки и иные кредитные учреждения продолжат взимать плату за предоставление выдаваемых ими гарантий. Также необходимо учитывать, что в отношении содержания независимой гарантии пункт 4 статьи 368 ГК РФ выдвигает ряд формальных требований. Среди данных требований можно выделить срок, на который выдается гарантия, в противном случае обязательство по гарантии не возникает*(7). Следовательно, сторонам заранее необходимо определить срок действия обязательства. С практической точки зрения это не всегда удобно, например, для рамочных или бессрочных договоров. По аналогии с поручительством независимая гарантия может обеспечивать исполнение значительных по сумме требований, однако как и поручительство может потребовать временных и финансовых затрат.

2.6. Обеспечительный платеж и Задаток

Наиболее существенным отличием задатка от обеспечительного платежа, на наш взгляд, является его двусторонняя направленность. Если за неисполнение договора ответственна сторона, давшая задаток, то последний остается у другой стороны. Если же за неисполнение договора ответственна сторона, получившая задаток, то она обязана вернуть задаток в двойном размере. Таким образом, обеспечительная функция задатка распространяется на обе стороны обязательства, каждая из сторон может понести неблагоприятные имущественные последствия. Обеспечительный платеж в свою очередь обеспечивает интересы только одной стороны обязательства. В случае неисполнения, ненадлежащего исполнения обязательства сторона, получившая обеспечительный платеж, не обязана возвращать его в двойном размере. Это наиболее существенное отличие двух способов обеспечения исполнения обязательств.

Подводя итог всему вышеизложенному, можно заключить, что обеспечительный платеж является новеллой Гражданского кодекса исключительно в части того, что теперь это поименованный способ обеспечения исполнения обязательств.

При этом следует учитывать, что данный инструмент может быть в определённых сделках финансово затруднительным для должника. Например, в крупных сделках, исполнение которых ожидается в кратко- или среднесрочной перспективе, и требующих от должника перечисления крупных сумм на счет кредитора в кратчайшие сроки.

Таким образом, при выборе обеспечительного платежа в качестве способа обеспечения исполнения обязательства следует учитывать специфику правоотношений с учётом принципов взаимовыгодного сотрудничества и баланса интересов сторон.

*(1) Пояснительная записка к проекту федерального закона «О внесении изменений в части первую, вторую, третью и четвертую Гражданского кодекса Российской Федерации, а также в отдельные законодательные акты Российской Федерации».

*(2) «Концепция развития гражданского законодательства Российской Федерации» (одобрена решением Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства от 07.10.2009).

*(3) Постановление ФАС Московского округа от 02.02.2015 N Ф05-15679/2014.

*(4) Постановление ФАС Московского округа от 24.01.2011 N КГ-А40/16118-10.

*(5) Постановление ФАС Западно-Сибирского округа от 15.08.2012 по делу N А54-5706/2012.

*(6) См., напр.: Постановление Девятого арбитражного апелляционного суда от 15.09.2014 N 09АП-34305/2014.

*(7) П. 2 Информационного письма Президиума ВАС РФ от 15.01.1998 N 27 «Обзор практики разрешения споров, связанных с применением норм Гражданского кодекса Российской Федерации о банковской гарантии»

Аванс, задаток, обеспечительный платеж, или Приключения «Чайника» и «Кофейника»

А «Чайник» и «Кофейник» наглядно продемонстрируют нам, что происходит в реальности.

Система права в нашей стране устроена таким образом, что часто путаются юридические и экономические понятия. Налоговые органы упорно считают задаток авансом. В чем разница?

Выясним различия в терминах

Аванс, задаток, обеспечительный платёж в бухгалтерском учете

Уровень риска напрямую связан с качеством отражения бизнес-процессов в учете. Напомним, что контролирующие органы в состоянии сопоставлять информацию о сделке из нескольких источников. Поэтому у всех контрагентов должно быть единое понимание и отражение операций.

Выделим основные этапы сделки:

Что происходит на разных этапах сделки

ООО «Чайник» сдает в аренду ООО «Кофейник» газовую плиту. В рамках сделки перечислено 2 тыс. руб., в том числе НДС =2000*20/120=333 рубля

Основание для применения для каждого вида предварительного платежа:

Подытожим

При выплате аванса возврату подлежат излишки средств или аванс целиком, если обязательства не были выполнены.

Задаток при невыполнении обязательств возвращается в двойном размере или удерживается задаткополучателем. Чтобы контролирующие органы задаток не переквалифицировали в аванс, его нужно прописывать отдельным соглашением.

Обеспечительный платеж возвращается в полном объеме, если обстоятельства не наступили или обязательства не исполнены.

Подробнее о налоговой экономии при всех видах предварительных платежей поговорим в следующей статье.

Правильный задаток

Задаток – одно из понятий, точное юридическое значение которого не совпадает с бытовым. В обиходе под задатком чаще всего понимается частичный предварительный платеж за товар или услугу (а уже после передачи товара или оказания услуги производится окончательный расчет). Однако задаток – не просто частичный платеж. Это еще и способ обеспечения обязательств (ст. 329 ГК РФ). То есть специальный институт права, который выполняет свои специфические функции:

В настоящее время наиболее широко задаток применяется при организации аукционов, конкурсов, продаже недвижимости, заключении аренды на срок более года, заключении договоров поставки и подряда. Предоставляя задаток, участники конкурсов и торгов подтверждают серьезность своих намерений и определенным образом гарантируют свою платежеспособность.

Правила задатка

Закон не устанавливает никаких ориентиров и ограничений для предпринимателей по размеру задатка. Сумма задатка определяется исключительно соглашением сторон договора. Поэтому предпринимателю имеет смысл поторговаться, чтобы не извлекать из своего оборота слишком большую сумму.

Задаток вносится только деньгами. По этой причине передача векселя или долговых расписок не может рассматриваться в качестве задатка.

Соглашение о задатке независимо от его суммы должно быть оформлено в письменной форме (п. 2 ст. 380 ГК РФ). Это можно сделать как путем составления отдельного документа, так и включив соответствующие положения непосредственно в текст договора.

В случае если договор исполняется сторонами, задаток становится, по сути, одним из платежей по договору.

Совершенно иная ситуация складывается тогда, когда стороны не исполняют свои обязательства.

1. Если договор прекращается до начала его исполнения по соглашению сторон либо вследствие невозможности его исполнения (ст. 416 ГК РФ), то задаток должен быть возвращен (п. 1 ст. 381 ГК РФ).

Иногда это сопряжено с определенными сложностями.

Индивидуальный предприниматель предложил МУП заключить договор купли-продажи и перечислил ему 80 000 рублей на расчетный счет в качестве задатка. После этого конкурсный управляющий сообщил предпринимателю, что из-за банкротства МУП невозможно заключить договор. При этом предпринимателю не вернули задаток, поскольку налоговая инспекция списала в безакцептном порядке средства со счета МУП в счет уплаты налогов. Тогда стороны для урегулирования спора решили заключить договор уступки права требования. По этому соглашению МУП переуступило право требования к налоговой инспекции на списанные в бесспорном порядке деньги предпринимателю.

Однако арбитражный суд не поддержал стороны в их начинании. По мнению суда, отношения налогового органа и предпринимателя не связаны с уплатой налогов. Следовательно, требования о возврате задатка, а также процентов за незаконное пользование чужими денежными средствами бизнесмен должен предъявлять исключительно к МУП. Именно МУП должен разбираться с тем, законно ли налоговики списали деньги с его счета. В случае если действия налоговых органов будут признаны незаконными, то МУП будут возвращены денежные суммы (аналогичная ситуация была рассмотрена судьями в постановлении ФАС Волго-Вятского округа от 5 июля 2005 г. № А79-9688/2004-СК2-9052).

2. Если за неисполнение договора ответственна сторона, заплатившая задаток, то он остается у другой стороны.

3. Если за неисполнение договора ответственна сторона, получившая задаток, она обязана уплатить другой стороне двойную сумму задатка.

В двух последних случаях сторона, ответственная за неисполнение договора, обязана возместить другой стороне убытки с зачетом суммы задатка, если в договоре не предусмотрено иное (п. 2 ст. 381 ГК РФ).

Два предпринимателя заключили между собой договор ремонта торгового зала, обязательства по которому обеспечивал задаток в размере 25 000 рублей. Впоследствии подрядчик не выполнил работы, и магазин не открылся вовремя. Заказчик получил убытки в размере 60 000 рублей. Он обратился в суд с требованием взыскать с подрядчика сумму задатка в двойном размере (50 000 руб.), а также сумму убытков (60 000 руб.). Суд принял решение взыскать с подрядчика 60 000 руб., поскольку убытки возмещаются пострадавшей стороне только в размере, превышающем двойную сумму задатка.

4. При несвоевременном возврате задатка с виновной стороны можно взыскать проценты за пользование чужими денежными средствами (ст. 395 ГК РФ).

ООО и инивидуальный предприниматель заключили договор на выполнение ремонтных работ в офисе и согласовали выдачу задатка в размере 50 000 рублей. ООО не исполнило в установленный срок свои обязательства по договору, то есть нарушило его. Предприниматель обратился в суд с требованием о взыскании двойной суммы задатка. В судебном заседании довод ООО о том, что невозможно применить условия о задатке после прекращения обязательств по договору, был отклонен судом. Поскольку работы в установленный срок не были выполнены, предприниматель в одностороннем порядке отказался от исполнения договора. Неисполнение ответчиком обязательства произошло в период действия договора, что повлекло возникновение у ООО обязанности по возврату задатка в двойном размере в соответствии пунктом 2 статьи 381 Гражданского кодекса РФ. Суд удовлетворил требования предпринимателя. Также суд взыскал с ООО сумму процентов за несвоевременный возврат задатка за весь срок, начиная с даты возврата, указанной в договоре, и до даты вынесения судебного решения (аналогичная ситуация рассмотрена в постановлении ФАС Московского округа от 21 февраля 2005 г. № КГ-А40/18-05).

Как отличить задаток от аванса, залога и отступного

На практике задаток легко можно спутать со сходными правовыми институтами – авансом, залогом, отступным и т.п. Рассмотрим подробнее их принципиальные отличия.

Задаток и аванс

Гражданское законодательство не содержит четкого определения аванса. Хотя этот термин знаком любому бизнесмену, заключающему договоры. Как правило, под ним понимают сумму, уплачиваемую одной из сторон договора другой в счет предстоящих платежей до момента исполнения обязательств по договору другой стороной. По мнению автора, термины «предварительная оплата» и «аванс» с точки зрения закона идентичны.

Стороны определяют размер аванса по договоренности. Как правило, он колеблется в интервале от 25 до 50 процентов от суммы по контракту. Однако законодатель установил ограничения по величие задатка в случаях, если участником договора является бюджетное учреждение. Согласно пункту 6 постановления Правительства РФ от 28 февраля 2002 г. № 137 получатель средств федерального бюджета (например, учреждения ЖКХ, образования, медицины, культуры) вправе осуществлять авансовые платежи в размере, не превышающем 20 процентов суммы договора.

Основные отличия аванса от задатка:

Для того чтобы денежные средства, переданные в счет уплаты по договору, стали именно задатком, необходимо специально указать на это в договоре (или отдельном соглашении). В этом же документе необходимо прописать размер задатка. Если этого не сделать, любые суммы будут рассматриваться только как предоплата (п. 3 ст. 380 ГК РФ).

Задаток и залог

Задаток нельзя путать с залогом по следующим причинам:

Задаток и отступное

Любая из сторон договора может не выполнять обязательства, а просто прекратить их с помощью выплаты отступного (уплата денег, передача имущества и т.д.), если обе стороны на это согласны (ст. 409 ГК РФ). Размер, сроки и порядок предоставления отступного устанавливаются сторонами.

Отступное отличается от задатка по следующим характеристикам:

Срок внесения задатка

Задаток может быть внесен как при заключении договора, так и после. Вопрос о том, может ли задаток обеспечивать еще несуществующее обязательство (еще незаключенный договор), является спорным. Принципиальным этот вопрос становится чаще всего в случае операций с недвижимостью.

Предположим, осмотрев несколько квартир (офисов), покупатель вроде бы нашел подходящий вариант. Но как продавцу быть уверенным, что тот не передумает? Можно пообещать купить объект недвижимости, но потом найти себе другой вариант, а продавец будет ждать, теряя время и потенциальных покупателей.

В такой ситуации продавец попросит у покупателя задаток. Если покупатель отдаст хотя бы небольшую часть стоимости квартиры (офиса), но с условием, что при отказе эти деньги к нему не вернутся, он просто так от покупки не откажется. Кроме того, покупатель будет уверен, что продавец его теперь не обманет, ведь при нарушении им обязательства придется отдавать задаток в двойном размере. Для покупателя это очень эффективный способ защиты в условиях постоянного удорожания недвижимости. Итак, стороны оформляют письменное соглашение о задатке.

Является ли такая операция задатком в строгом юридическом смысле? По духу закона – да, а по букве – нет, поскольку основной договор еще не заключен.

Соглашение о задатке в данном случае не может рассматриваться как предварительный договор купли-продажи офиса, поскольку по предварительному договору никаких обязательств осуществить платежи у сторон не возникает. У них есть только одно обязательство – заключить в будущем основной договор на определенных условиях. Обязанность оплатить стоимость объекта возникает у покупателя лишь после заключения собственно договора купли-продажи, который подлежит государственной регистрации. Поэтому передаваемая сумма не может рассматриваться как частичный платеж по договору.

Чтобы предварительный договор имел силу, он должен заключаться в форме, установленной для основного договора. Однако на практике стороны договора не регистрируют свои предварительные договоренности. В судебной практике нет определенности с тем, можно ли вообще выдавать задаток по такому «условному» предварительному договору.

Некоторые арбитры считают, что это возможно, поэтому в конфликтных ситуациях, когда не был заключен основной договор, суды взыскивают сумму задатка с той стороны, по вине которой не подписано основное соглашение (постановления ФАС Волго-Вятского округа от 11 ноября 2005 г. № А17-150/3-2005, Северо-Западного округа от 21 января 2004 г. № Ф04/297-2312/А45-2004).

В других случаях суды считают, что по предварительному договору вообще не может быть задатка. Такой позиции придерживается, например, ФАС Западно-Сибирского округа (постановление от 17 июня 2004 г. № Ф04/3281-399/А67-2004). В этом постановлении судьи расценили задаток как авансовый платеж. Отсюда следует вывод, что, если контрагент откажется заключать договор, взыскать перечисленное можно будет не в двойном, а только в однократном размере.

Думается, что в этих условиях лучше использовать иные способы обеспечения обязательства, которое предположительно возникнет в будущем. Закон предоставляет такую возможность – установление неустойки, предоставление залога, получение банковской гарантии и проч. В конечном итоге предпринимателю важно достичь необходимого результата, а не получить возможность поучаствовать в судебном процессе с неопределенным исходом.

Налогообложение

Передача задатка

НДФЛ и упрощенная система налогообложения

Согласно статье 346.15 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, учитывают доходы от реализации, определяемые в соответствии с главой 25 НК РФ «Налог на прибыль», а именно – со статьями 249 и 250 НК РФ. Для целей исчисления налога на прибыль сумма полученного задатка, согласно подпункту 2 пункта 1 статьи 251 НК РФ, не учитывается при определении налоговой базы.

Для налогоплательщиков, применяющих УСН с объектом «доходы, уменьшенные на величину расходов», перечень расходов является закрытым, и установлен он статьей 346.16 НК РФ. Задатка в этом перечне нет.

Аналогично складывается ситуация, если индивидуальный предприниматель является плательщиком НДФЛ.

В этом случае он платит налог с любых видов доходов (ст. 208 НК РФ). Предприниматель имеет право применить профессиональный налоговый вычет в виде документально произведенных расходов, определяемых в соответствии с главой 25 НК РФ «налог на прибыль».

До момента выполнения основного обязательства задаток не является доходом налогоплательщика, поскольку выполняет исключительно обеспечительную (а не платежную!) функцию. У передающей стороны он также не является расходом (п. 32 ст. 270 НК РФ).

Таким образом, задаток становится доходом (и, соответственно, расходом) у предпринимателя (как в случае НДФЛ, так и в случае УСН) только в тот момент, когда происходит передача товара (работы, услуги). С этого момента задаток является частью оплаты по договору.

Индивидуальный предприниматель обратился в суд с заявлением о признании недействительным решения ИМНС России о взыскании штрафа, доначислении налогов и пеней. Однако арбитры не удовлетворили его требования по эпизоду включения в выручку задатка. Судьи указали, что прекращение основного обязательства прекращает и обеспечительную функцию задатка. С момента исполнения продавцом обязанности по передаче предмета договора задаток рассматривается как платеж. Следовательно, он должен включаться в выручку от реализации (аналогичная позиция изложена в постановлении ФАС Северо-Западного округа от 16 октября 2003 г. № А56-6905/03).

Как при задатке, так и при авансе не происходит передачи права собственности на товар (работу, услугу). Раньше некоторые налогоплательщики пытались доказать, что в случае получения аванса не появляется объект налогообложения НДС – реализация. К сожалению, эта позиция не нашла поддержки ни в Высшем Арбитражном Суде (постановление Президиума ВАС РФ от 19 августа 2003 г. № 12359/02), ни в Конституционном Суде России (определение КС РФ от 4 марта 2004 г. № 148-О). Свое мнение о том, какие платежи можно рассматривать в качестве авансовых, Конституционный Суд высказал в Определении от 30 сентября 2004 г. № 318-О. Таким образом, можно сказать, что на сегодняшний день эта ситуация утратила свою остроту. Авансовые и иные платежи по договорам нужно включать в налоговую базу по НДС.

Что касается исчисления НДС с задатка, то этот вопрос на сегодняшний день продолжает оставаться спорным. Налоговые органы обязывают налогоплательщиков уплачивать с полученного задатка НДС на основании пункта 1 статьи 154 НК РФ как с суммы оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг). Основывают они свою позицию и на определении задатка, который выдается в счет «причитающихся платежей».

Однако согласно ГК РФ сумма задатка является способом обеспечения обязательства, а не платежом, полученным в счет предстоящей поставки товаров (выполнения работ, оказания услуг). Ведь зачесть задаток в счет будущих платежей можно только при условии, что обе стороны исполнят свои обязательства по договору. До этого момента задаток платежную функцию не выполняет.

Чтобы избежать налоговых рисков, необходимо правильно составить соглашение о задатке, а именно – оформить его в письменной форме при заключении основного договора.

В случаях несоблюдения письменной формы соглашения, предусмотренной пунктом 2 статьи 380 ГК РФ, а также составления письменного соглашения о задатке после заключения договора полученная сумма признается не задатком, а авансом, уплаченным в счет предстоящей поставки товаров (выполнения работ, оказания услуг), и, следовательно, будет облагаться НДС с момента ее внесения (п. 1 ст. 167 НК РФ). Если же все документы будут оформлены правильно, то налогооблагаемую базу по НДС, так же, как и в случае подоходных налогов, сумма задатка увеличит только после исполнения договора, когда товар будет реализован (работы выполнены, услуги оказаны).

Подтверждением этой позиции является письмо ФНС России от 28 февраля 2006 г. № ММ-6-03/202@, где отмечено, что оплатой, частичной оплатой в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав в целях применения подпункта 2 пункта 1 статьи 167 НК РФ признается прекращение обязательств любым способом, не противоречащим законодательству. Согласно статье 380 ГК РФ задаток является не прекращением обязательства, а его обеспечением.

Неисполнение обязательства

НДФЛ и упрощенная система налогообложения

Рассмотрим ситуацию, когда обязательства по договору не исполняются. При этом последствия для двух сторон, как было указано выше, будут различные.

Если за неисполнение договора будет ответственным покупатель (заказчик), то, согласно пункту 2 статьи 381 ГК РФ, поставщик не возвращает задаток. В этот момент задаток у поставщика превращается в доход в виде безвозмездно полученного имущества (ст. 208, 346.15, п. 8 ст. 250 НК РФ).

Однако не все так просто у покупателя. В соответствии с письмом Минфина РФ от 8 сентября 2005 г. № 03-03-03/2/56 сумма оставшегося у поставщика задатка должна рассматриваться как безвозмездная передача. И – как следствие – согласно подпункту 16 статьи 270 НК РФ, она не должна учитываться для целей налогообложения прибыли.

Это означает, что бизнесмен – плательщик НДФЛ не может включить сумму задатка в свой профессиональный налоговый вычет. Точно так же эта сумма не может быть включена в расходы предпринимателя на УСН (ст. 346.16 НК РФ).

Есть и иная трактовка указанной ситуации. Она может быть актуальна для плательщика НДФЛ. Эта позиция основывается на том, что оставшийся у поставщика задаток должен рассматриваться как штрафная санкция за неисполнение договорных обязательств и учитываться в составе налогооблагаемой прибыли (подп. 13 п. 1 ст. 265 НК РФ). Данная позиция тоже не бесспорна.

В соответствии с указанной нормой расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба учитываются для целей исчисления налога на прибыль в составе внереализационных расходов.

Согласно статье 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях, если иное не предусмотрено НК РФ.

Понятие «санкции» содержится только в НК РФ, причем только в отношении налоговых санкций. Неустойка, залог, удержание имущества должника, поручительство, банковская гарантия и задаток являются, согласно статье 329 ГК РФ, способами обеспечения исполнения обязательств. Статьей 330 ГК РФ штраф и пеня приравнены только к неустойке. Таким образом, автор полагает, что для целей главы 25 НК РФ нельзя приравнять к штрафам и другим санкциям иные способы обеспечения обязательств. Неправильно расценивать оставшийся задаток как неустойку (штраф), так как неустойка (штраф, пеня), согласно статье 330 ГК РФ, является самостоятельным способом обеспечения обязательств и к задатку не относится.

Таким образом, суммы оставшегося у поставщика задатка являются финансовым убытком предпринимателя, однако для целей налогообложения экономически не оправданным.

В результате коммерсантам придется самим выбирать вариант учета задатков для целей налогообложения в зависимости от возможности нанять хорошего налогового адвоката и уверенности в своей правоте.

Для целей исчисления НДС задаток, оставшийся у продавца, не является объектом налогообложения, так как не связан с реализацией товаров (работ, услуг) и другими объектами налогообложения, перечисленными в статье 146 НК РФ.

ККТ и задаток

Первоначально судебная практика исходила из того, что использование при передаче задатка наличных денежных средств предопределяет обязательное применение контрольно-кассовой техники. Так, из постановления ФАС Волго-Вятского округа от 29 апреля 1998 г. № 2514/97 следует, что денежные расчеты (платежи) с населением, в том числе прием задатка, должны производиться с обязательным применением контрольно-кассовой машины или с выдачей квитанций, которые приравнены к чекам контрольно-кассовых машин. А поскольку истец эти требования не выполнил, суд посчитал правомерным привлечение его к ответственности.

Позднее судебная практика по применению ККТ при задатке изменилась. Суды уже не рассматривают задаток как средство оплаты и не применяют ответственность за неиспользование ККТ при передаче задатка. Например, в постановлении ФАС Волго-Вятского округа от 13 ноября 2003 г. № А38-1961-11/52-2003 указано, что апелляционная инстанция арбитражного суда правомерно признала незаконным постановление налогового органа о привлечении общества к административной ответственности по статье 14.5 КоАП РФ за невыдачу чека при принятии от клиента задатка за оказываемые услуги, так как по смыслу действующего законодательства чек либо бланк строгой отчетности должны выдаваться при окончательных расчетах с клиентом за оказанные услуги.

Подводя итоги, отметим основные плюсы и минусы задатка как способа обеспечения исполнения обязательств.

Плюсы:

Минусы:

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее